Business as usual – oder etwa doch nicht?

Endlich! Das Arbeiten von zu Hause hat ein Ende. Endlich keine Rechtfertigungen mehr gegenüber den Kindern, dass Papa oder Mama zwar zu Hause sind, aber doch den ganzen Tag arbeiten müssen. Endlich wieder ein ordentlicher Bürostuhl und die Diskussion mit den Kollegen, zwar mit gebührendem Abstand, aber live statt über Telefon- oder Videokonferenzen. Selbst die verschiedenen Marktindizes nähern sich schnellen Schrittes den Niveaus, die wir zuletzt vor der Corona-Krise gesehen haben. Der Status Quo ist fast wiederhergestellt. Also, alles wieder gut, nicht wahr?

Nicht ganz. Irgendwas ist doch anders als noch vor drei Monaten. Es spiegeln sich nicht nur die Regeln des Social Distancing auch im Büroalltag wider, sondern auch in der Investmentlandschaft scheint sich einiges grundlegend geändert zu haben. Trotz oder gerade wegen der rasanten Erholung der Märkte sehen auch wir uns mit den folgenden Fragen konfrontiert:

- War es das schon mit der Rezession, oder sind die Märkte ob der verschiedenen Stimuluspakete komplett entkoppelt von der wirtschaftlichen Realität?

- Sind die rezessionsbedingten Solvenzprobleme plötzlich aufgehoben oder nur aufgeschoben?

- Welche zukünftigen Probleme ruft die aktuell so marktberuhigende Liquiditätsschwemme der Notenbanken noch hervor?

Insbesondere die letzte Frage scheint aus unserer Sicht der Ausgangspunkt vieler der in den vorangegangenen Fragen angeschnittenen Ungereimtheiten zu sein. Deshalb sei an dieser Stelle ein doch kritischer Blick auf die Rolle der Zentralbanken erlaubt.

Über Jahrhunderte waren Banken im Allgemeinen die Hauptkreditgeber für Unternehmen. Erst mit einer zunehmenden Verbriefung dieser Kredite ist der heute existierende Anleihenmarkt ermöglicht worden. Mittlerweile machen Unternehmensanleihen mehr als die Hälfte der ausstehenden Verschuldung von Unternehmen aus. Vereinfacht gesprochen besteht nun die Rolle der Zentralbanken darin, über kurzfristige Zinsen den Preis des Geldes festzulegen. Dies hat natürlich einen direkten Einfluss auf die Nachfrage nach Geld und damit auch auf den Anleihenmarkt, der über die jeweiligen Kreditaufschläge das Ausfallrisiko bepreist. Das heißt in der Konsequenz, dass über den bekannten Angebots-Nachfrage-Mechanismus individuell für jedes Unternehmen entsprechend seiner Kreditwürdigkeit ein Preis für seine Anleihenemission gefunden werden kann. Soweit die Theorie.

Die aktuelle Praxis stellt dies jedoch ein Stück weit auf den Kopf. Es haben nicht nur die mittlerweile rekordniedrigen Zentralbankzinsen mit der Zeit zu starken Preisanstiegen vieler Assetklassen geführt, sondern auch der direkte Markteingriff der Zentralbanken – zuletzt durch Ankaufprogramme für Unternehmensanleihen – hat ein ganz neues Niveau erreicht. Diese Politik, die bei der Europäischen Zentralbank bereits seit einigen Jahren Praxis ist, hat nun auch die US-amerikanische Federal Reserve für sich entdeckt. Die Fed hat sogar damit begonnen, Anleihen jenseits des Investment-Grade-Ratings in ihre Bilanz zu nehmen. De facto wird dadurch die Preisfindung für das Ausfallrisiko von Unternehmen durch einen nicht preissensitiven Käufer unterwandert. Der aktuelle Umfang dieser Kaufprogramme erscheint im Vergleich zum Gesamtmarkt relativ klein. Jedoch ist allein die Willensbekundung derart potenter Käufer, die die notwendigen Mittel im Zweifelsfall selber drucken können, schon ausreichend, um den Markt nachhaltig zu beeinflussen. In diesem Kontext findet das als Goodharts Gesetz¹ bekannte Prinzip zur Verwendung von Zielen eine praktische Anwendung. Er postulierte: „Wenn ein Maß zum Ziel wird, ist es kein gutes Maß mehr“².

In diesem praktischen Fall zielt die Intervention der Zentralbanken auf das Maß des Ausfallrisikos, welches damit in seiner Funktion als Maß zwangsläufig einbüßt. Ob der Zweck, also die Abwendung eines kurzfristig nicht funktionierenden Anleihenmarktes mit den damit verbundenen Folgewirkungen, diese Maßnahme rechtfertigt, soll hier nicht bewertet werden. Vielmehr gilt es aufzuzeigen, welche Konsequenzen entstehen, wenn die Zentralbanken quasi bereit sind, das Kreditrisiko des Marktes in großem Umfang zu übernehmen.

Einerseits führt das dazu, dass Unternehmen mit unwirtschaftlichen Geschäftsmodellen, die also weder wachsen noch Gewinne erwirtschaften, weiter überleben werden, da sie auch zukünftig weiter zu für sie erträglichen Konditionen fremdfinanziert werden. Dass dadurch gesamtwirtschaftlich betrachtet viel Kapital fehlallokiert wird, ist eine offensichtliche Folge. Zusätzlich wird, da sich unter den betroffenen Unternehmen eine Vielzahl von Value-Fallen befindet, die bereits bestehende Outperformance von Growth- gegenüber Value-Unternehmen nur weiter verstärkt. Andererseits wird durch den niedrigeren Zins und das unterschätze Kreditrisiko eher das sogenannte Financial Engineering statt das Tätigen von alternativen und nachhaltigen Investitionen belohnt. Die langfristigen Folgen werden ein schwächeres ökonomisches Wachstum und geringere Renditen sein. Die dritte Folge dieser Maßnahmen betrifft die Kapitalanlage im Allgemeinen und Moral Hazard im Speziellen. Erneut wurden aktive Manager, die in Antizipation einer schweren Rezession und der damit verbundenen höheren Insolvenzfälle bewusst Risiken in den Portfolios reduziert haben, nicht für diese umsichtige Vorgehensweise belohnt. Stattdessen hat der Anleger die beste Rendite erwirtschaftet, der bei der Ankündigung der Notenbankprogramme – im Pokerjargon ausgedrückt – „All In“ gegangen ist. Mit der Gewissheit, dass die Notenbanken für eine bestimmte Zeit das Kreditrisiko nationalisieren, wurde ein Kaufanreiz gesetzt, der in keiner Relation zur wirtschaftlichen Realität der Unternehmen steht – Moral Hazard par excellence.

Nun stellt sich natürlich die Frage, wie man nach vorne blickend damit umgeht. Auch wenn die Versuchung ob der beschriebenen Zusammenhänge groß ist, auf den sprichwörtlichen „Notenbankzug“ aufzuspringen und am Renditetourismus in Richtung höher rentierlicher Anlagen teilzunehmen, mahnen wir zur Vorsicht. Wir bezweifeln, dass die gefühlt „unendliche“ Liquidität zu permanenter Solvenz führt. Deshalb wird es zukünftig umso mehr darauf ankommen, die zu erwartende Rendite – egal ob Anleihe oder Aktie – in Relation zum Ausfallrisiko zu setzen.

Also hat sich schlussendlich doch nicht so viel geändert. Zum Glück.

¹ Das Prinzip wurde nach Charles Goodhart benannt, der Berater der Bank of England und Professor an der London School of Economics and Political Science war.

² Im englischen Original: „When a measure becomes a target, it ceases to be a good measure”

Positionierung der Ethna Funds

Ethna-DEFENSIV

In Europa gibt es weitere Lockerungen der infolge der COVID-19-Pandemie zuvor beschlossenen Beschränkungen, denn die Zahl der Neuinfektionen ist trotz lokaler Ausbruchsherde niedrig. Die Hoffnung auf eine schnelle Erholung in vielen Bereichen der Wirtschaft ist begründet. Allerdings werden die Belastungen im Luftverkehr und für den Tourismus sicherlich länger anhalten. Auch die Autoindustrie wartet weiterhin auf einen Befreiungsschlag. Für die künftige Nachfrage sind aber weniger das veränderte Konsumentenverhalten (Homeoffice, Meiden von öffentlichen Verkehrsmitteln und vollen Geschäften) entscheidend, sondern vielmehr die Sorge über eine nachlassende Kaufkraft der Kunden sowie die unbeantwortete Frage nach einer zukunftstauglichen Antriebstechnik. Unter anderem diese und weitere Nachfragelücken versuchen die Regierungen durch ihre Ausgabenprogramme zu schließen. Derweil hält auch die Diskussion über ein 750 Milliarden Euro schweres Konjunkturprogramm an, das von EU-Kommissionspräsidentin Ursula von der Leyen vorgeschlagen wurde. Die Kaufprogramme der EZB laufen weiter und bereiten insbesondere den Kapitalmärkten Freude. Andererseits bedurfte es auch der Beruhigung durch die EZB, um den Konjunkturprogrammen Aussicht auf Erfolg zu geben. Die Frage nach der Sicherheit internationaler Lieferketten ist in den Hintergrund getreten. Auch wenn hier ein Szenario für eine schnelle Erholung dargestellt wird, bei dem funktionierende Kapitalmärkte und wiederhergestellte Lieferketten gekoppelt mit staatlichen Konjunkturprogrammen der europäischen Wirtschaft neue Kraft verleihen, sehen die neusten Konjunkturprognosen weniger rosig aus. Die OECD prognostiziert für die Eurozone in ihrem kürzlich erschienen „Economic Outlook“ für 2020 ein gegenüber dem Vorjahr um 9,1 % geschrumpftes Bruttoinlandsprodukt und eine Erholung um 6,5 % für 2021. So gesehen basiert der zu beobachtende Optimismus sicherlich noch nicht auf der Realität, sondern eher auf einer Hoffnung für die Zukunft.

Die Infektionszahlen in den USA brechen dagegen täglich neue Rekorde. Florida und Texas haben sich zu Epizentren der Epidemie entwickelt. Lokal werden zuvor beschlossene Erleichterungen wieder rückgängig gemacht. Allerdings war der vorherige Lockdown in den USA auch nie so flächendeckend und umfassend wie in Europa. Die fiskal- und geldpolitischen Hilfsmaßnahmen der Federal Reserve und der US-Regierung ähneln denen in Europa. Die OECD erwartet jedoch in den USA für das laufende Jahr einen etwas milderen Wirtschaftseinbruch von -7,3 %, gefolgt von einer Erholung um 4,1 % in 2021. Allerdings ist hierin die neuerliche Verschärfung der Pandemie in den USA noch nicht berücksichtigt. Doch auch Europa ist sicherlich noch nicht vor einem erneuten Ausbruch des Virus gefeit.

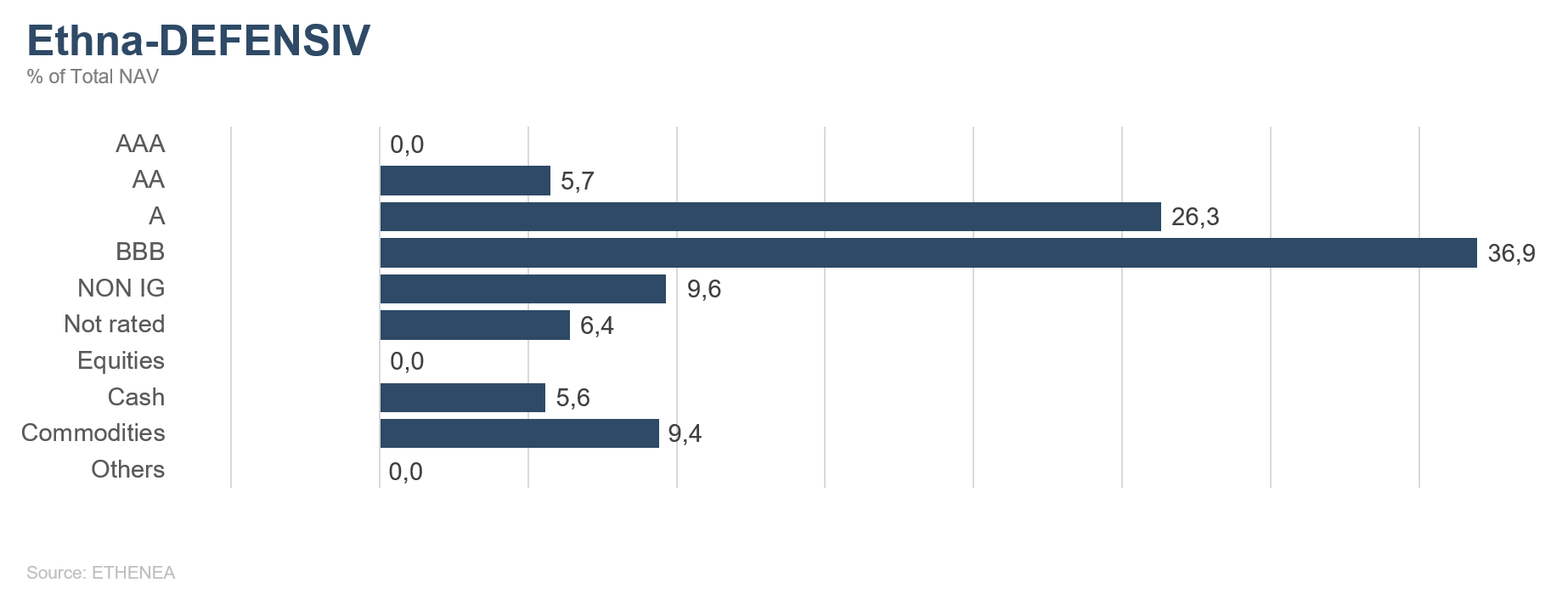

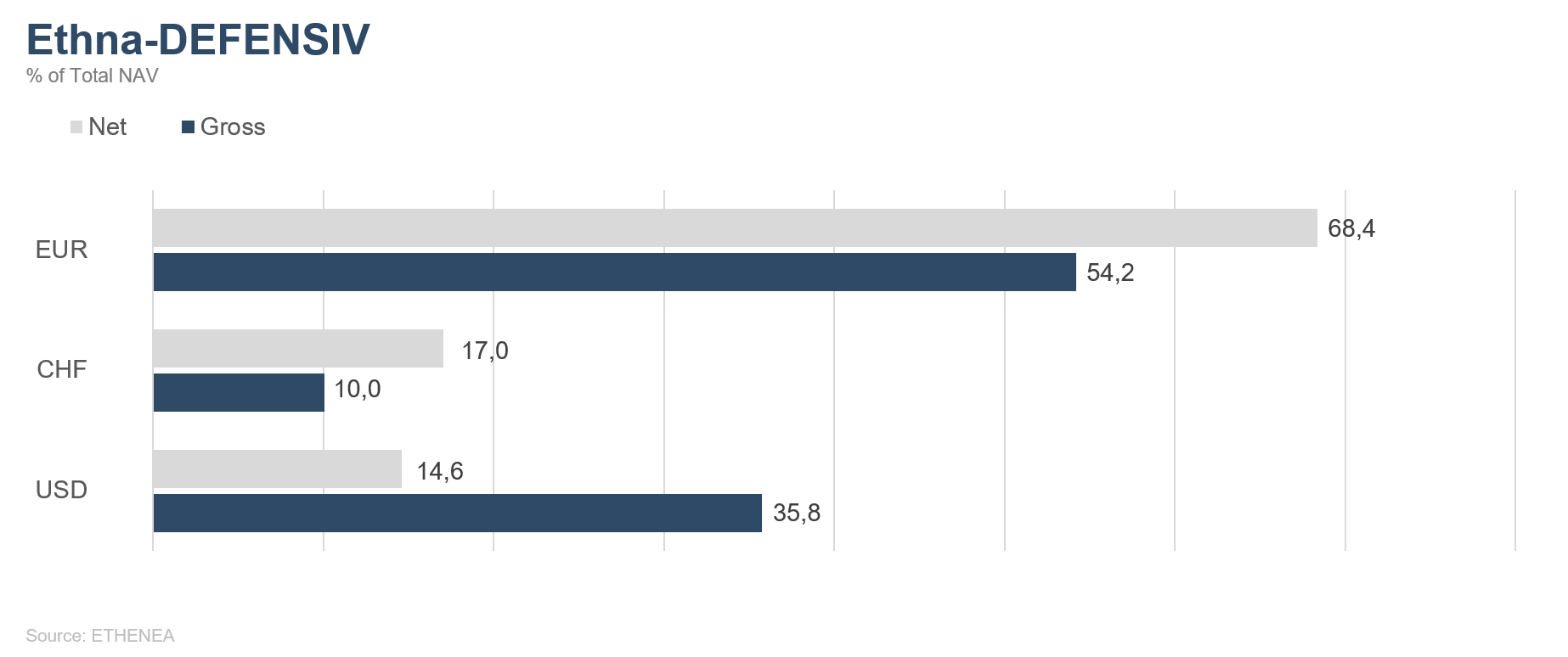

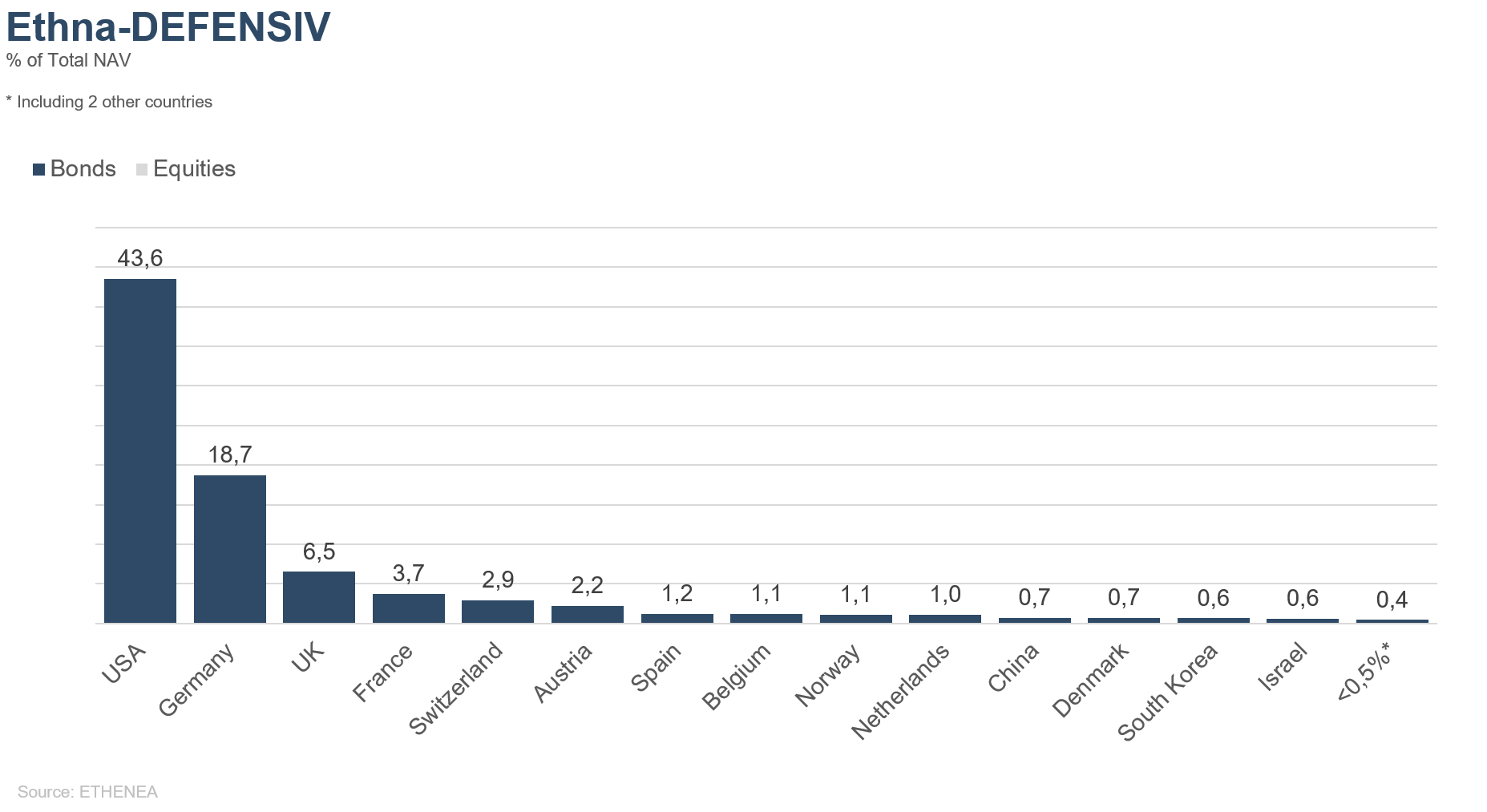

Dagegen haben sich die Finanzmärkte auf Monatssicht sehr stabil gezeigt. Die Aktienmärkte stehen ungefähr auf dem Niveau des Vormonats, und auch die Währungen USD und CHF haben sich gegenüber dem Euro wenig bewegt. Der Goldpreis ist hingegen weiter gestiegen, und Unternehmensanleihen haben aufgrund der direkten Unterstützung durch die Zentralbanken ihre Erholung bei niedriger Volatilität fortgesetzt. Im Ethna-DEFENSIV haben wir entsprechend auch nur geringe Anpassungen vorgenommen. Die vorhandene Liquidität wurde halbiert und beläuft sich nach unseren Investitionen in Unternehmensanleihen mit attraktiven Renditen auf 5 %. Das Anleihenportfolio besteht weiterhin jeweils zur Hälfte aus auf Euro und USD lautenden Anleihen. Die offene USD-Quote haben wir aber durch den Einsatz von Devisentermingeschäften auf knapp unter 15 % reduziert, da der Aufwertungsdruck für den USD aus unserer Sicht geringer geworden ist. Unverändert setzen wir mit einer Quote von knapp 20 % auf eine weitere Aufwertung des CHF gegenüber dem Euro. Auch die unveränderte Goldquote von knapp 10 % sollte von weiteren Kurssteigerungen des Edelmetalls profitieren.

Der Ethna-DEFENSIV (T-Klasse) hat im Juni aufgrund der Gewinne seines Anleihenportfolios und der Goldallokation mit einer Performance von +1,08 % weiteren Boden gutgemacht. Die Performance seit Jahresbeginn ist mit -0,24 % nur noch leicht negativ.

Ethna-AKTIV

Mit dem abgelaufenen Monat ist auch schon wieder die erste Jahreshälfte 2020 Vergangenheit. Je nach Perspektive vergingen diese sechs Monate wie im Fluge oder fühlten sich wie eine Ewigkeit an.

Auch im Juni drehten sich alle Makro- und Marktdaten um den Umgang mit der alles beherrschenden Frage: Wie schnell kann die durch COVID-19 ausgelöste weltweite Rezession überwunden werden? Mit Blick auf die jüngste Performance der Anleihen- und Aktienmärkte könnte fast der Eindruck entstehen, dass es gar keinen wirtschaftlichen Abschwung gegeben hat. Auch die verschiedensten Frühindikatoren und volkswirtschaftlichen Kennzahlen kannten fast ausschließlich die Richtung nach oben. Hierbei muss jedoch dahingehend differenziert werden, dass die Indikatoren bedingt durch den rapiden Absturz im Zuge des ersten Quartals von einer sehr tiefen Basis kommen, wohingegen die Marktindizes teilweise nicht mehr weit von ihren absoluten Allzeithochs entfernt sind. Inwieweit sich diese zügige Erholung schon mit dem Blick auf zukünftige Unternehmensgewinne rechtfertigen lässt oder ob sie allein ein Resultat der ultralockeren Geldpolitik ist, kann heute noch nicht abschließend gesagt werden. Was auf jeden Fall festgestellt werden kann, ist, dass im abgelaufenen Monat die Lücke zwischen wirtschaftlicher Realität (hohe Arbeitslosigkeit, drohende Insolvenzen und daraus resultierende geringe Wachstumsprognosen) und Börsenbewertungen nicht kleiner geworden ist. Aus unserer Sicht sind dafür neben einem immer noch negativen Sentiment und der damit verbundenen geringen Investitionsquote professioneller Anleger vor allem die Unterstützung der Notenbanken sowie die Hoffnung auf weitere staatliche Stimuluspakete verantwortlich. So hat die US-amerikanische Notenbank vor Kurzem angekündigt, dass sie neben den laufenden Kaufprogrammen, die mittlerweile wie beim europäischen Pendant auch Anleihen fast des gesamten Kreditspektrums umfassen, auch die Zinsen für lange Zeit (bis 2022) niedrig halten wird. Fed-Chair Powell sagte wörtlich: „Wir denken noch nicht mal daran, uns Gedanken über eine Zinserhöhung zu machen.“

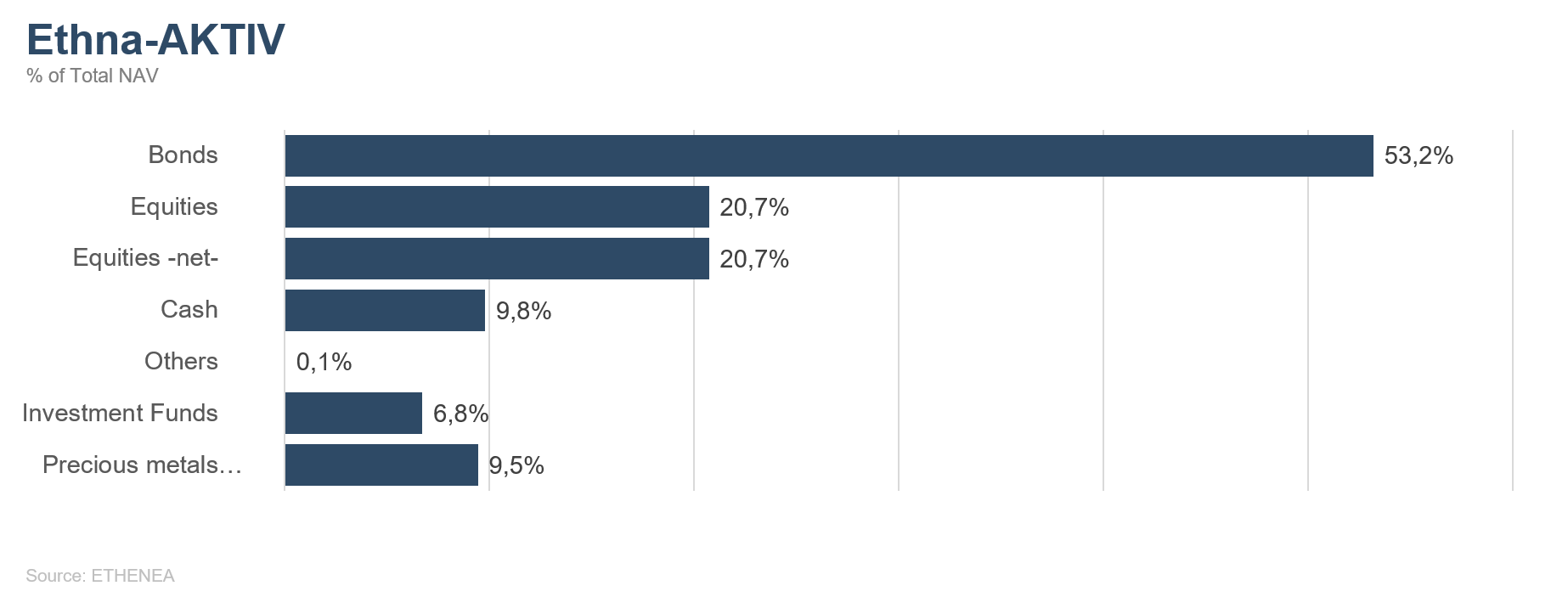

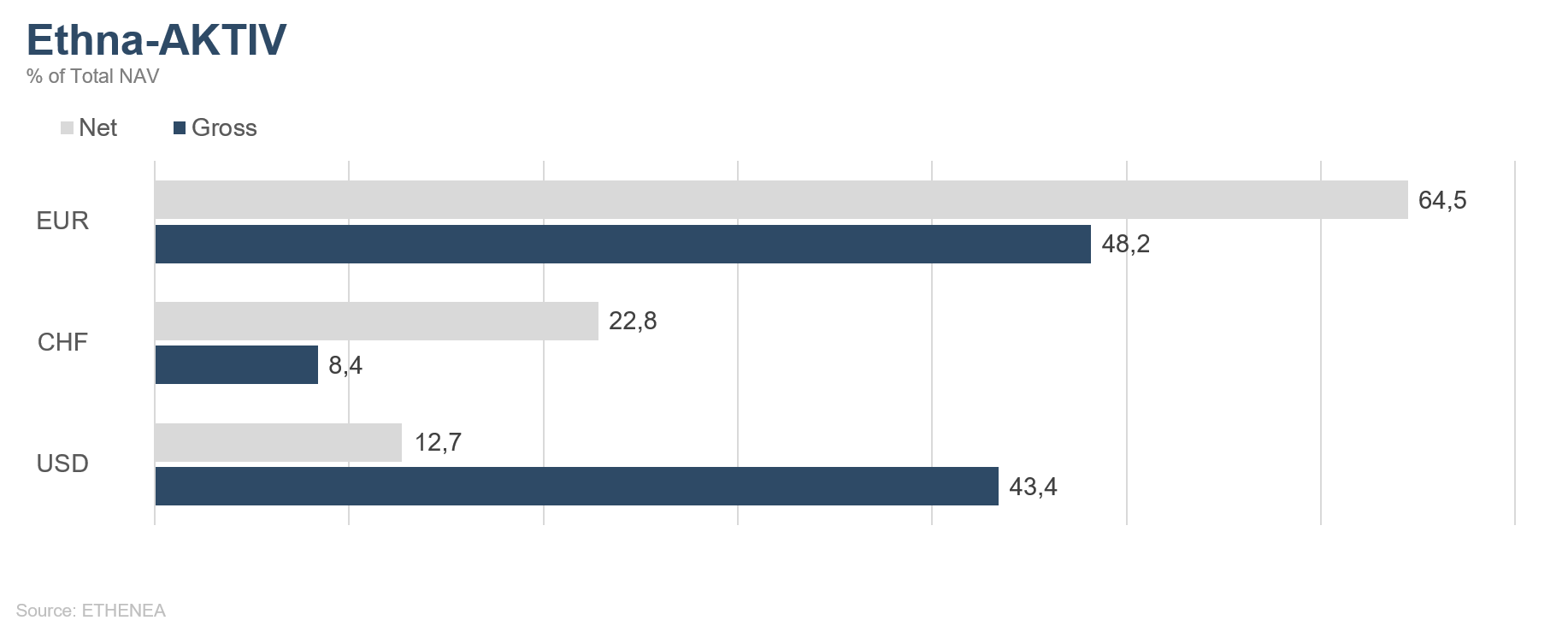

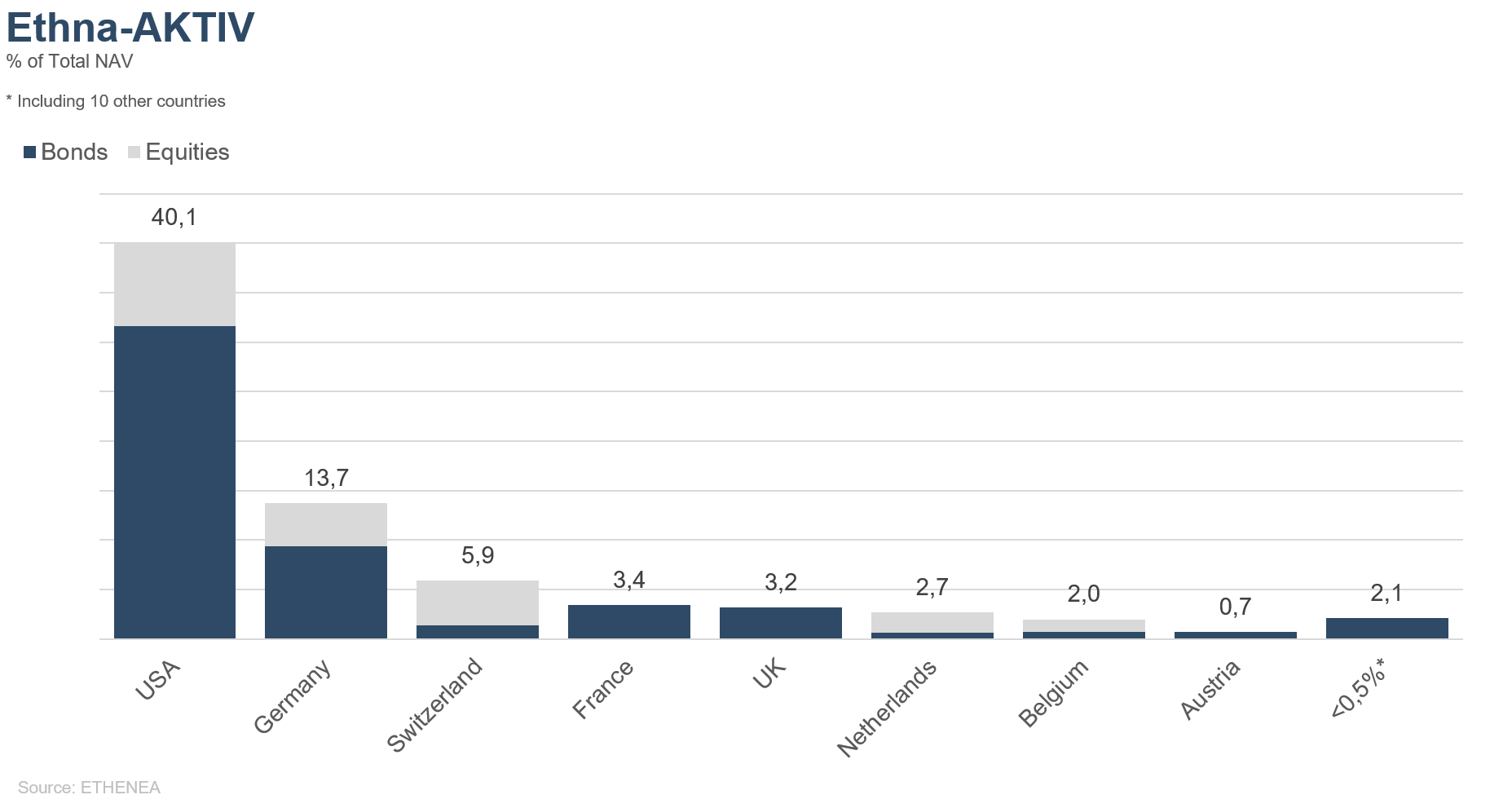

Vor dem Hintergrund dieses fast ausschließlich liquiditätsgetriebenen Umfelds, das zurzeit andere wichtige Aspekte wie Brexit, EU-Rettungspaket, geopolitische Auseinandersetzungen und die anstehende US-Wahl total überschattet, sind wir nicht bereit, die Risikoquote im Fonds deutlich zu erhöhen. Die Aktienquote variierte im Juni knapp über defensiven 20 % und wird bei der mit über 30 % noch immer sehr hohen impliziten Volatilität in nächster Zeit wahrscheinlich nicht erhöht. Der Anteil der Anleihen wurde um ca. 10 % verringert, womit wir dem angestrebten Ziel einer 50 %-igen Quote schon sehr nahekommen. Vor dem Hintergrund der gestiegenen Risikoaufschläge halten wir aktuell auch ausgewählte Unternehmensanleihen außerhalb des IG-Ratings für interessant. Daher haben wir auch im letzten Monat die rekordhohe Emissionstätigkeit von Unternehmen genutzt, um den Anteil hochverzinslicher Anleihen im Portfolio (BBB- und tiefer) auf jetzt ca. 7 % weiter auszubauen. Gold, das mittlerweile auf Allzeithöchstständen notiert, bleibt aufgrund der weiter positiven Erwartung für das Edelmetall mit 9,5 % in unserem Portfolio bei seiner maximal möglichen Gewichtung. Die schon im letzten Monat begonnene Reduktion der USD-Quote wurde fortgesetzt. Aktuell spricht das Chance/Risiko-Verhältnis des Greenbacks nicht für eine hohe Gewichtung im Fonds. Während die USD-Quote auf 13 % gesenkt wurde, blieb die CHF-Quote unverändert bei 22 %.

Ethna-DYNAMISCH

Chancen ins Verhältnis zum Risiko zu setzen, das ist – kurz und bündig auf den Punkt gebracht – die tägliche Aufgabe eines aktiven Portfolio Managers. In den seltensten Fällen ergibt sich dabei ein eindeutiges Bild. Vielmehr gilt es, innerhalb der Vielzahl von Einflussfaktoren für die weitere Marktentwicklung zunächst die Dynamik der unterstützenden und der belastenden Faktoren gegeneinander abzuwägen und anschließend zu schauen, zu welchem Grad die Informationen schon in den gegenwärtigen Kursen an den Kapitalmärkten reflektiert werden.

Vor diesem Hintergrund waren die Kursentwicklungen im Juni anfangs noch vom positiven Momentum der vorangegangenen Wochen getrieben. Allerdings stützten sich mehr und mehr Anleger nur noch auf relative Kaufargumente: „A ist schon viel stärker als B gestiegen, dann muss B noch Aufholpotenzial bergen“, war oftmals zu hören. Absolut gesehen wurde das Chance-Risiko-Verhältnis jedoch zunehmend schlechter. Dies ist vor allem dem Umstand geschuldet, dass die Bewertungen derzeit schon enorm viel an weiterer positiver Entwicklung vorwegnehmen. Gleichzeitig wachsen die aus Zweit- und Drittrundeneffekten entstehenden ökonomischen Abwärtsrisiken kontinuierlich an. Zwar wurde der primäre volkswirtschaftliche Schock, der aufgrund der weltweiten Lockdowns entstand, schnell und kraftvoll durch umfangreiche fiskalische und monetäre Maßnahmen gedämpft. Doch ist es ein Irrglaube davon auszugehen, dass nach einem derartigen Schock innerhalb weniger Monate oder auch Quartale die getätigten Entlassungen rückgängig gemacht werden, Unternehmen ihre Investitionen wieder in gewohntem Maße tätigen und der Konsument sorgenfrei das Shoppen fortsetzt, insbesondere weil uns die vom Coronavirus ausgehende Gefahr noch einige Zeit begleiten wird. Entsprechend wenig verwundernd ist es nun, dass die Aufwärtsbewegung der Aktienkurse nach der ersten Juniwoche ins Stocken geriet.

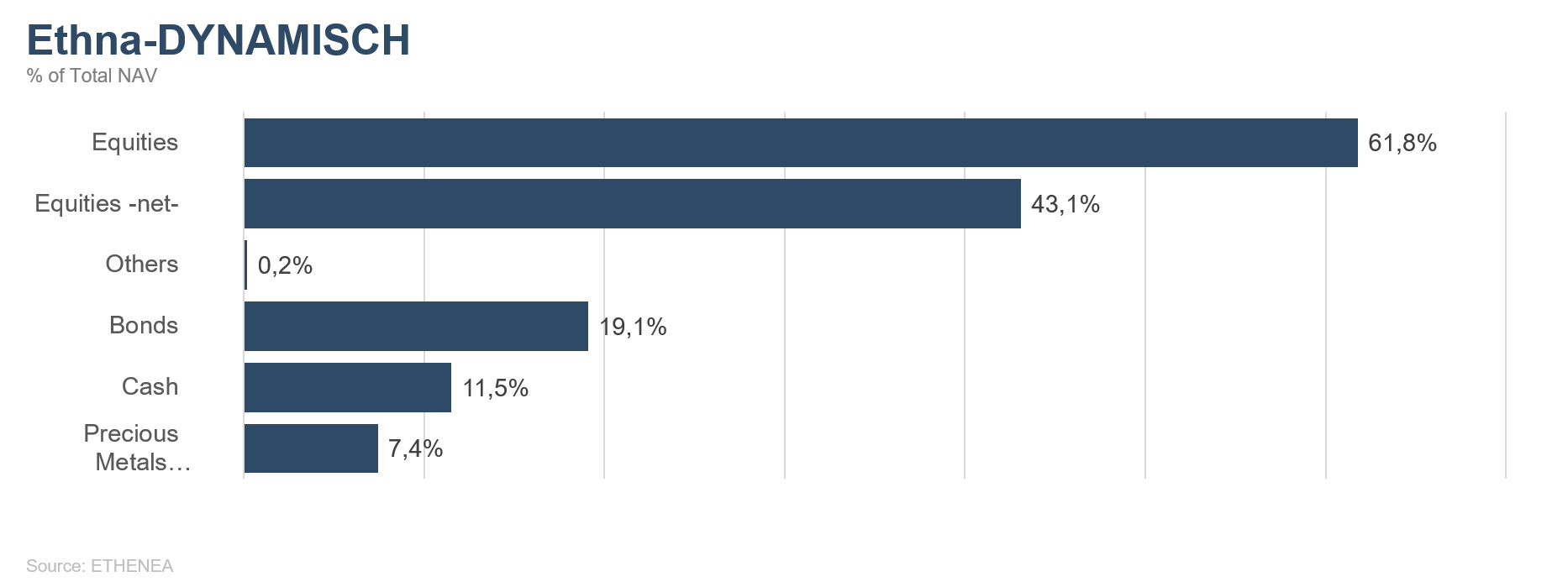

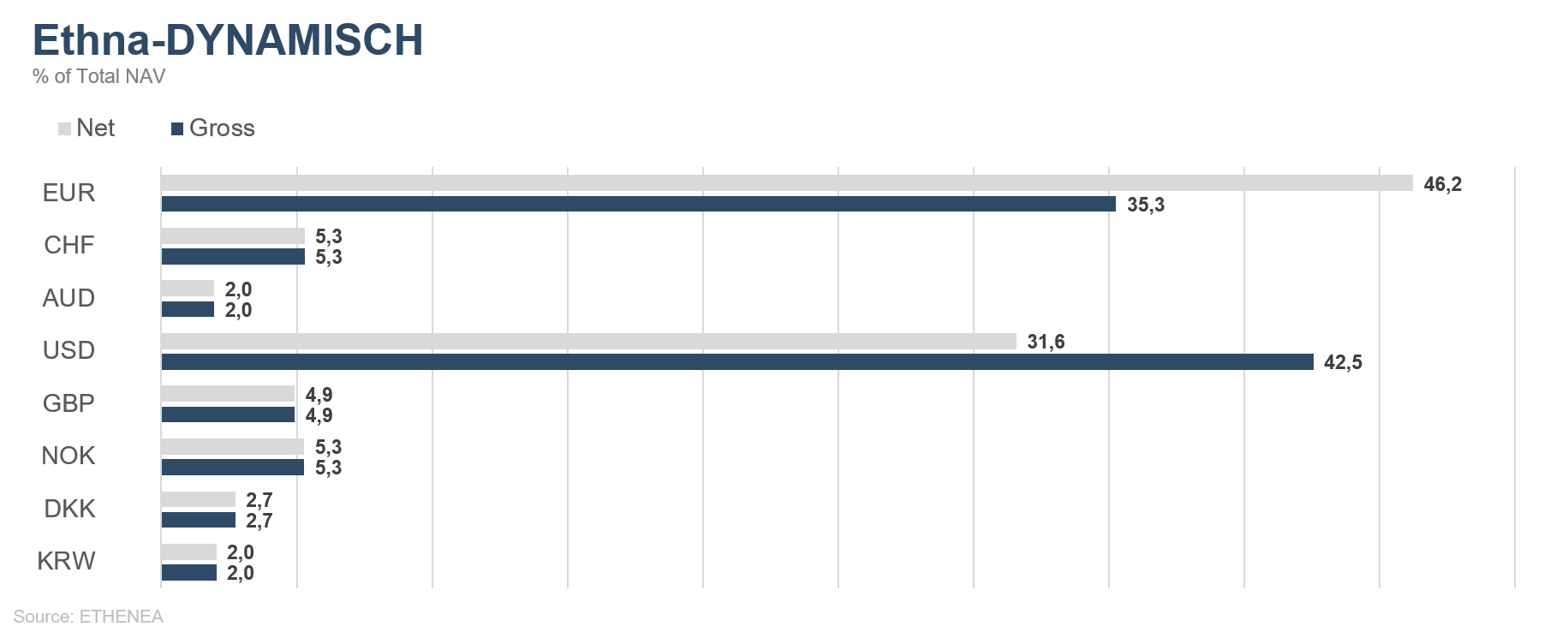

Im Ethna-DYNAMISCH haben wir im Monatsverlauf antizyklisch Risiken reduziert und das Gesamtportfolio sukzessive auf unruhigere Zeiten vorbereitet. So wurden erstmals seit März wieder Absicherungen durch Put-Optionen auf breite Aktienindizes eingezogen, die vorhandenen Absicherungen in Aktienindex-Futures vergrößert und – wie im Vormonat angedeutet – das Engagement in langlaufenden US-Staatsanleihen sowie die Goldquote weiter ausgebaut.

Wenig Umschlag gab es dagegen im Einzelaktienportfolio. Lediglich einen Neuzugang gab es gegen Ende des Monats zu verzeichnen, als wir im Rahmen einer umfangreichen Aktienplatzierung eine erste Position in der deutschen CompuGroup Medical (CGM) aufbauten. CGM ist ein führender Anbieter von Software im Gesundheitssektor, die Ärzte, Apotheker, Kostenträger, Labore, Reha- und Pflegeeinrichtungen sowie Krankenhäuser untereinander vernetzen. CGM blickt bereits auf eine über dreißigjährige Unternehmensgeschichte zurück, wobei ein Drittel der zuletzt mit rund 3,5 Mrd. Euro bewerteten Gesellschaft nach wie vor dem Gründer und CEO Frank Gotthardt gehören. Derzeit ist das Unternehmen global in über 50 Ländern aktiv. Dank einer gesunden Bilanz und guter Produkte ist CGM bestens gerüstet, um am weiteren Wachstum seiner Zielmärkte zu partizipieren.

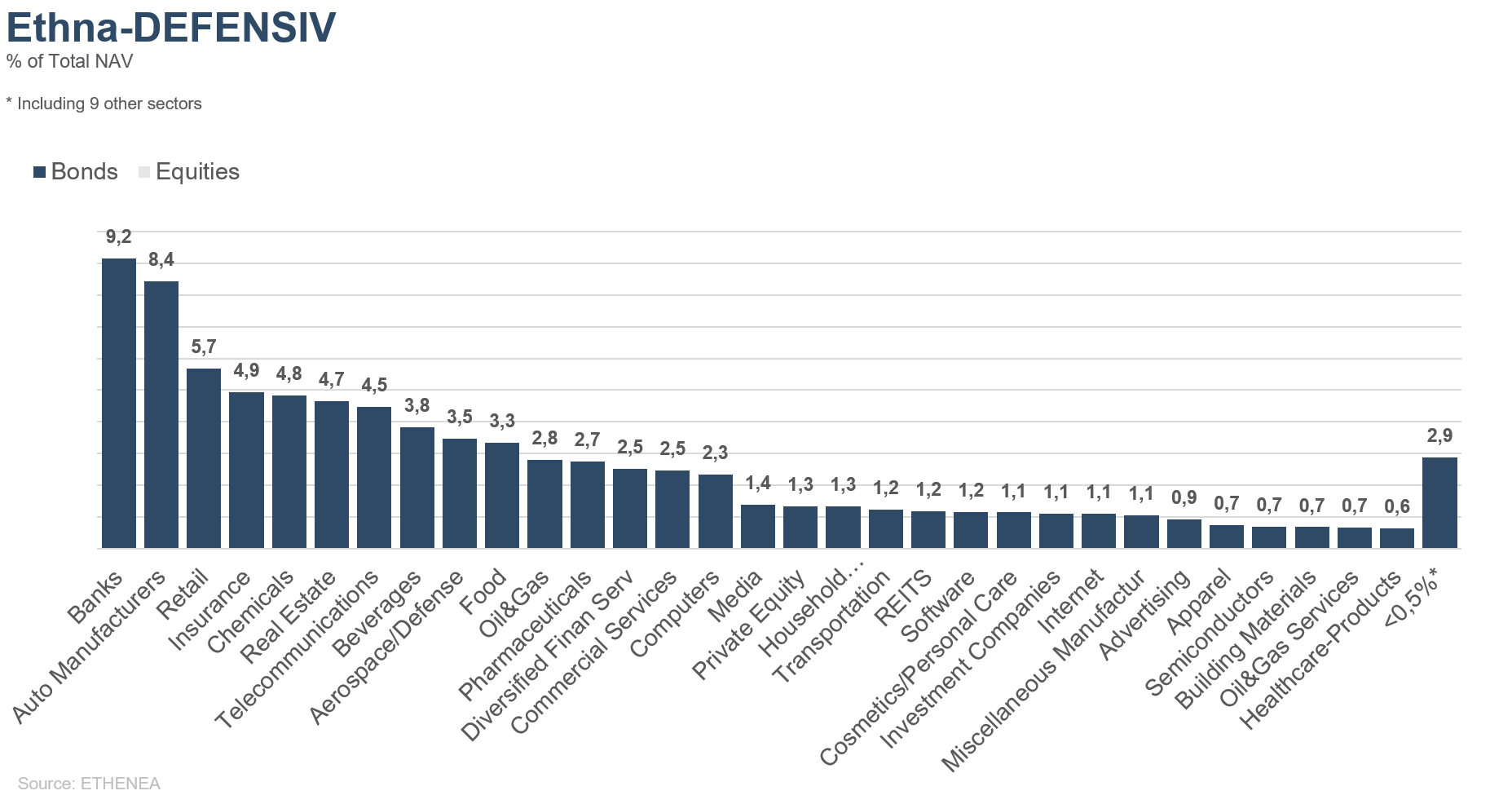

Grafik 1: Portfoliostruktur* des Ethna-DEFENSIV

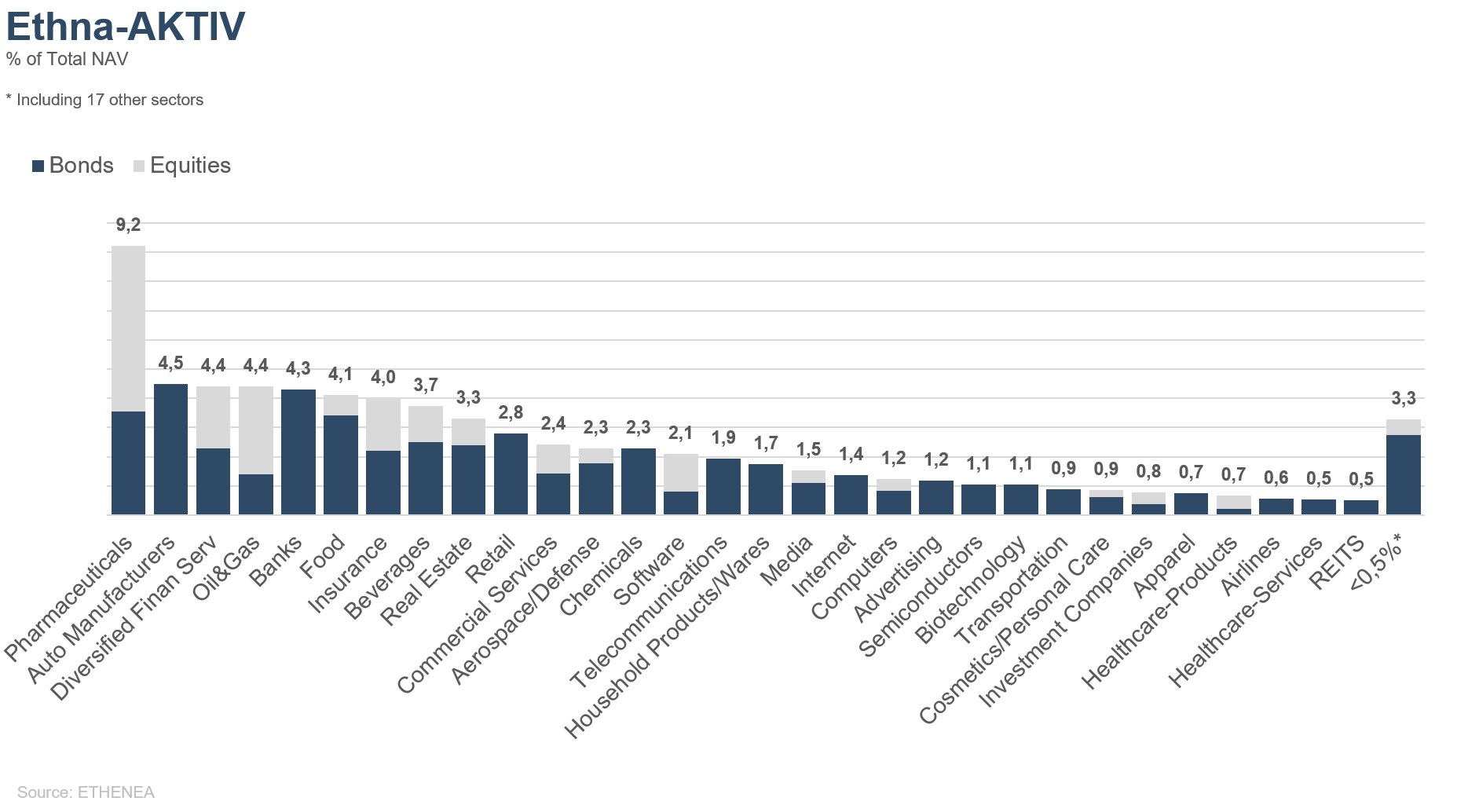

Grafik 2: Portfoliostruktur* des Ethna-AKTIV

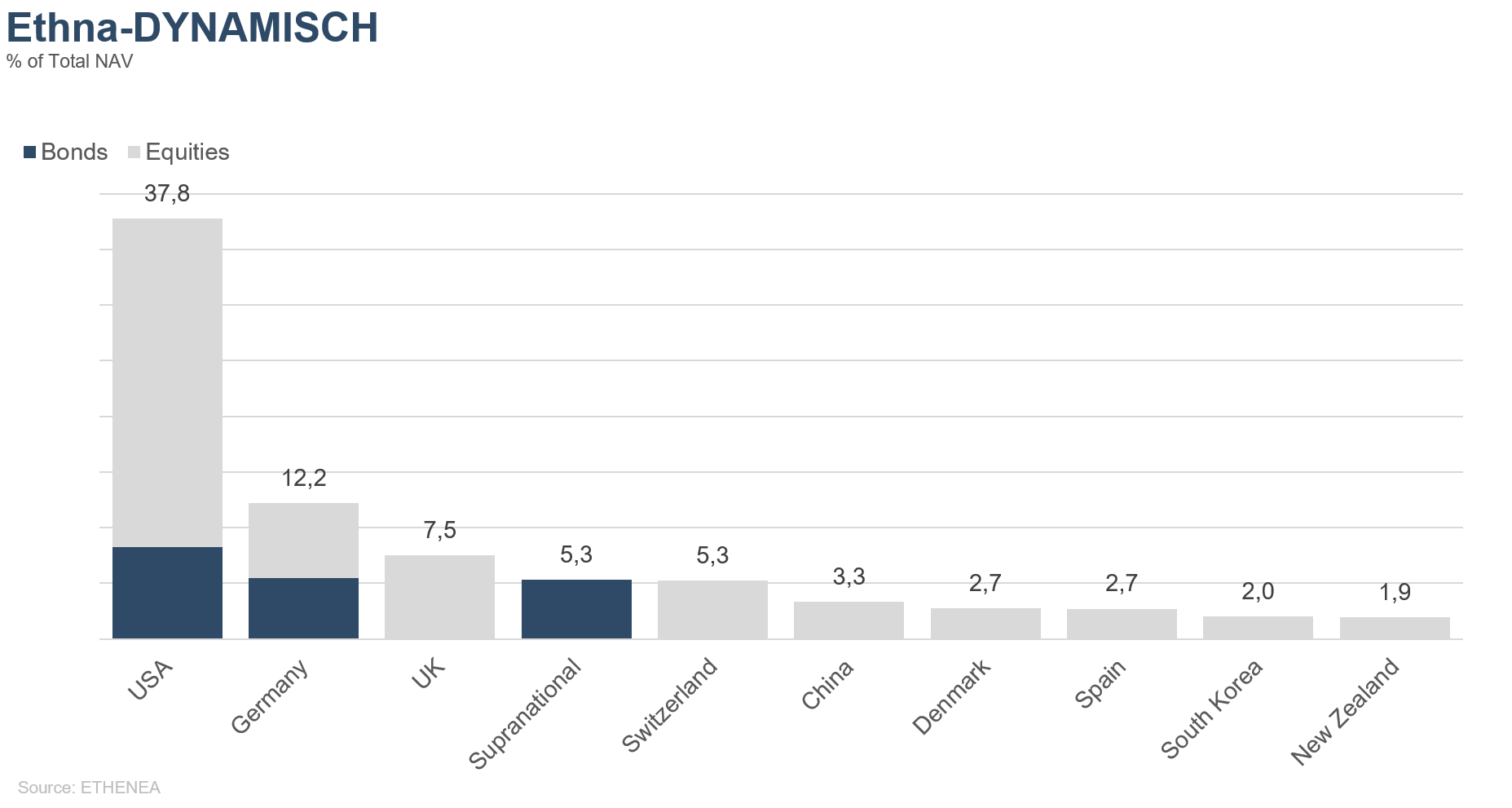

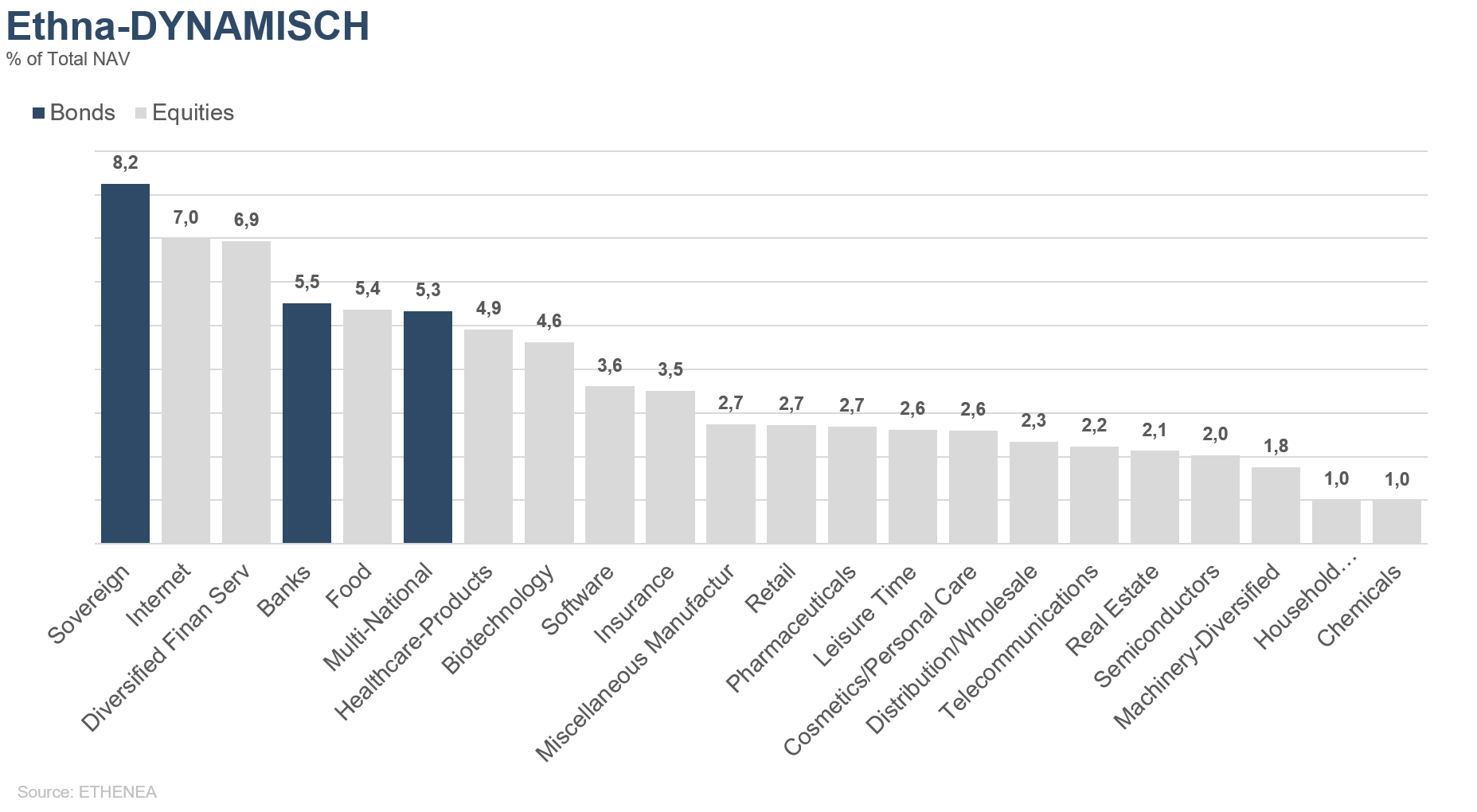

Grafik 3: Portfoliostruktur* des Ethna-DYNAMISCH

Grafik 4: Portfoliozusammensetzung des Ethna-DEFENSIV nach Währung

Grafik 5: Portfoliozusammensetzung des Ethna-AKTIV nach Währung

Grafik 6: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Währung

Grafik 7: Portfoliozusammensetzung des Ethna-DEFENSIV nach Herkunft

Grafik 8: Portfoliozusammensetzung des Ethna-AKTIV nach Herkunft

Grafik 9: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Herkunft

Grafik 10: Portfoliozusammensetzung des Ethna-DEFENSIV nach Emittenten-Branche

Grafik 11: Portfoliozusammensetzung des Ethna-AKTIV nach Emittenten-Branche

Grafik 12: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Emittenten-Branche

* „Cash“ umfasst Termineinlagen, Tagesgeld und Kontokorrentkonten/sonstige Konten. „Equities net“ umfasst Direktinvestitionen und das aus Aktienderivaten resultierende Exposure.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Diese Werbemitteilung dient ausschließlich Informationszwecken. Eine Weitergabe an Personen in Staaten, in denen der Fonds nicht zum Vertrieb zugelassen ist, insbesondere in den USA oder an US-Personen, ist untersagt. Die Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar und ersetzen keine anleger- und produktbezogene Beratung. Sie berücksichtigen nicht die individuellen Anlageziele, die finanzielle Situation oder die besonderen Bedürfnisse des Empfängers. Vor einer Anlageentscheidung sind die jeweils gültigen Verkaufsunterlagen (Verkaufsprospekt, Basisinformationsblätter/PRIIPs-KIDs, Halbjahres- und Jahresberichte) sorgfältig zu lesen. Diese Unterlagen sind in deutscher Sprache sowie in nichtamtlicher Übersetzung bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., der Verwahrstelle, den nationalen Zahl- oder Informationsstellen sowie unter www.ethenea.com erhältlich. Die wichtigsten Fachbegriffe finden Sie im Glossar unter www.ethenea.com/glossar. Ausführliche Hinweise zu Chancen und Risiken zu unseren Produkten entnehmen Sie bitte dem aktuell gültigen Verkaufsprospekt. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Entwicklung. Preise, Werte und Erträge können steigen oder fallen und bis zum Totalverlust des eingesetzten Kapitals führen. Anlagen in Fremdwährungen unterliegen zusätzlichen Währungsrisiken. Aus den bereitgestellten Informationen lassen sich keine verbindlichen Zusagen oder Garantien für zukünftige Ergebnisse ableiten. Annahmen und Inhalte können sich ohne vorherige Ankündigung ändern. Die Zusammensetzung des Portfolios kann sich jederzeit ändern. Dieses Dokument stellt keine vollständige Risikoaufklärung dar. Durch den Vertrieb des Produktes können Vergütungen an die Verwaltungsgesellschaft, verbundene Unternehmen oder Vertriebspartner fließen. Maßgeblich sind die Angaben zu Vergütungen und Kosten im aktuellen Verkaufsprospekt. Eine Liste der nationalen Zahl- und Informationsstellen, eine Zusammenfassung der Anlegerrechte sowie Hinweise zu Risiken einer fehlerhaften Nettoinventarwert-Berechnung finden Sie unter www.ethenea.com/rechtshinweise/. Im Falle einer fehlerhaften NIW-Berechnung erfolgt eine Entschädigung gemäß CSSF-Rundschreiben 24/856; bei über Finanzintermediäre gezeichneten Anteilen kann die Entschädigung eingeschränkt sein. Informationen für Anleger in der Schweiz: Herkunftsland der kollektiven Kapitalanlage ist Luxembourg. Vertreterin in der Schweiz ist die IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Zahlstelle in der Schweiz ist die DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Prospekt, Basisinformationsblätter (PRIIPs-KIDs), Statuten sowie der Jahres- und Halbjahresbericht können kostenlos bei der Vertreterin bezogen werden. Informationen für Anleger in Belgien: Der Verkaufsprospekt, die wesentlichen Informationsdokumente (PRIIPs-KIDs), die Jahresberichte und die Halbjahresberichte des Teilfonds sind auf Anfrage kostenlos in deutscher Sprache bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburg und beim Vertreter erhältlich: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg. Trotz größtmöglicher Sorgfalt wird kein Gewähr für Richtigkeit, Vollständigkeit oder Aktualität der Informationen übernommen. Maßgeblich sind ausschließlich die deutschen Originaldokumente; Übersetzungen dienen nur Informationszwecken. Die Nutzung von digitalen Werbeformaten erfolgt auf eigene Verantwortung; die Verwaltungsgesellschaft übernimmt keine Haftung für technische Störungen oder Datenschutzverletzungen durch externe Informationsanbieter. Die Nutzung ist nur in Ländern zulässig, in denen dies gesetzlich erlaubt ist. Alle Inhalte unterliegen dem Urheberrecht. Jegliche Vervielfältigung, Verbreitung oder Veröffentlichung, ganz oder teilweise, ist nur mit vorheriger schriftlicher Zustimmung der Verwaltungsgesellschaft zulässig. Copyright © ETHENEA Independent Investors S.A. (2025). Alle Rechte vorbehalten. 03.07.2020