Vendez en mai mais ne vous sauvez pas !

Fidèle au vieux dicton boursier "Vendez en mai et partez", une période plus sensible pour les marchés actions internationaux a débuté le mois dernier. Et avec un « timing » presque parfait au début du mois, le compte Twitter le plus célèbre du monde nous a causé une fois de plus une bonne migraine. Contrairement à l'attente générale d'une résolution rapide du différend commercial entre les États-Unis et la Chine, le président Trump a annoncé qu'il augmenterait encore les droits de douane punitifs sur certaines importations chinoises. Les dirigeants chinois ont réagi rapidement en augmentant leurs propres tarifs douaniers sur les exportations américaines vers la Chine. En conséquence, l'indice S&P 500 a chuté de 4,5 % et les actions chinoises de plus de 7 % en début de mois. A cet égard, le dicton boursier s’est confirmé.

Les États-Unis et leur éminent utilisateur de Twitter, mais aussi la partie chinoise, n'ont aucun intérêt à une trop forte baisse des marchés actions. C'est pourquoi du côté américain on a évoqué une réunion des présidents Trump et Xi au sommet du G20 fin juin, qui pourrait ouvrir la voie à un accord. De même, les négociateurs chinois ont continué de se rendre à Washington pour négocier les détails d'un accord. D’autre part, le géant chinois des télécommunications Huawei se retrouve maintenant au cœur du conflit. Les fournisseurs américains doivent dorénavant demander des dérogations pour pouvoir continuer à approvisionner Huawei. C'est un rappel frappant de la situation des exportations pétrolières iraniennes. Là aussi, les pays acheteurs (Chine, Inde, Corée et autres) ont dû demander des dérogations pour pouvoir continuer d’importer du pétrole iranien sans craindre de sanctions de la part des États-Unis. Ces arrangements spéciaux ont expiré au début du mois de mai et n'ont pas été prorogés.

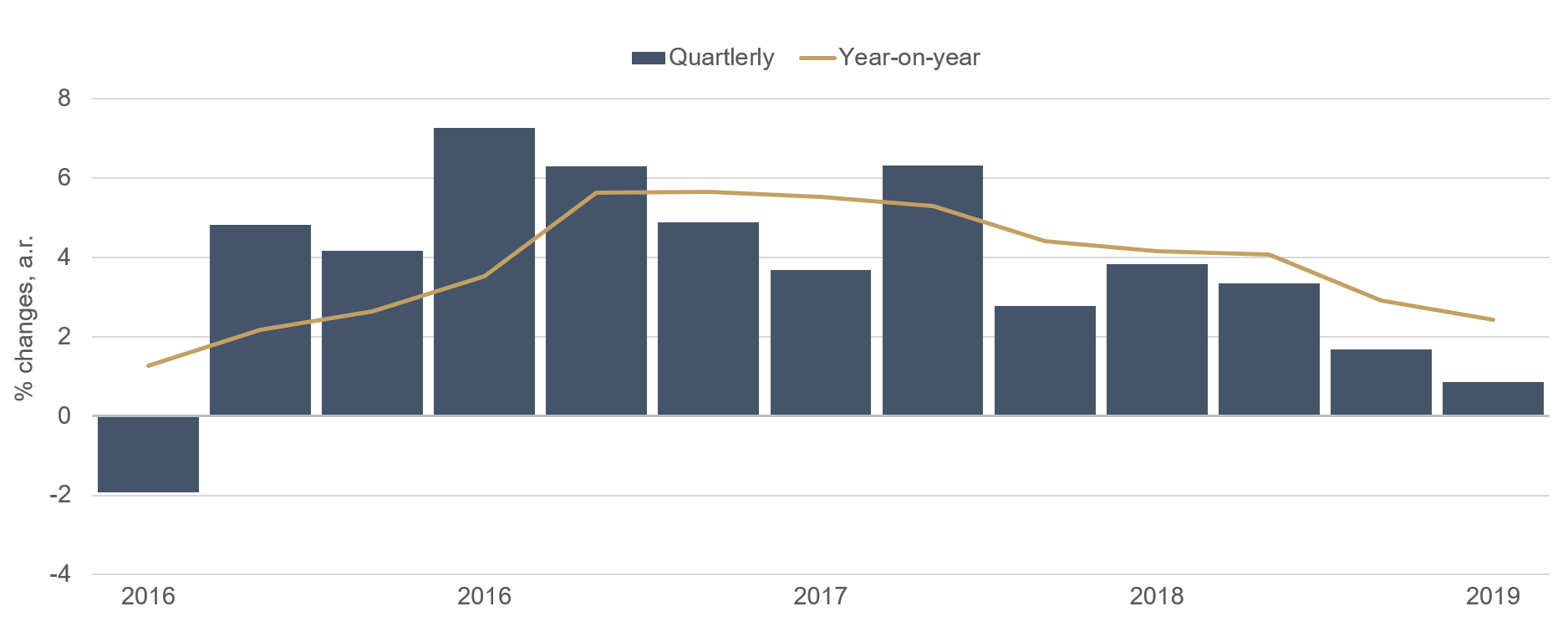

Mais, il y a tout de même des nouvelles positives à propos du commerce international. Les États-Unis ont à nouveau réduit les droits de douane sur l'acier turc, mexicain et canadien. Et une décision d’augmentation des droits de douane sur les voitures importées d'Europe et du Japon vers les États-Unis a été reportée jusqu’à nouvel ordre. Cela constitue a priori un soulagement, mais tout n’est pas encore complètement clair. En ces temps d'incertitude et de manque de visibilité en matière de planification, il n'est pas surprenant que, selon les calculs de l'OCDE, la croissance du commerce international au premier trimestre de 2019 ait été à peine supérieure à zéro.

Graphique 1 : Croissance du commerce international¹

Il n’y a, non plus, aucun progrès notable de l'autre côté de la Manche. Theresa May a essayé jusqu'à la fin, dans un acte désespéré, d'obtenir une validation par le parlement d’une énième version de son accord avec l'UE sur un Brexit. Elle a maintenant annoncé sa démission pour le début du mois de juin. Après les résultats désastreux de son parti conservateur lors des dernières élections européennes, la recherche de son successeur a débuté. Celui qui suivra devra faire face aux mêmes problèmes que sa prédécesseur. L’organisation du Brexit divise à la fois le parti et le pays tout entier. Les vainqueurs des élections européennes ont été le nouveau parti du Brexit de Nigel Farage, qui préconise un Brexit dur, et les libéraux démocrates et verts, qui en revanche rejettent chacun le Brexit. Sortir de cette impasse sera compliqué. L'insolvabilité des chaînes de restaurants de Jamie Oliver et l'effondrement de British Steel ne vont certainement pas améliorer l'ambiance. La solide croissance de l'économie britannique en ce début d'année semble explicable par l'augmentation des stocks pour se protéger contre tous les scénarios possibles du Brexit. On est loin d’une croissance économique saine. Il n’y a guère qu’au football que l'Angleterre domine encore et cela pourrait contribuer à occulter à l'opinion publique une partie des problèmes actuels.

Il semblerait que, seul Jurgen Klopp « le normal » ait le pouvoir d’empêcher l’Angleterre de quitter l'UE. Qui voudrait que cet entraineur, si populaire en Allemagne et outre-manche, se retrouve sans permis de travail à Liverpool ? Certainement pas l’auteur de ces lignes en tout cas. Mais au train où vont les choses, il devient de plus en plus probable que Jürgen Klopp devra suivre Mourinho « le spécial » et tenter sa chance en dehors de la Grande-Bretagne, parce que les conseillers les plus virulents M. Farage vont finalement arriver à orienter le Royaume-Uni vers un Brexit dur. Les partisans du maintien de la Grande-Bretagne au sein de l'UE n'ont pu s'entendre sur un candidat commun lors d’une élection partielle à Peterborough. C’est plutôt de mauvais augure en matière d’unité, alors qu’elle est tellement nécessaire.

Même si les considérations précédentes sont à s'arracher les cheveux, les marchés boursiers et obligataires mondiaux n'ont réagi que de façon marginale. Cela s'explique par la forte croissance continue du secteur tertiaire dans les principales économies du monde, par la hausse constante des salaires et par le fait que la Réserve fédérale et la BCE devraient continuer à soutenir les marchés. Du coup "vendez en mai" s'est avéré juste et l'indice S&P 500 a perdu environ 4,5 % au début du mois. Mais il faut être prudent avec le "...et partez", car ce même indice a également gagné 2 % entre-temps, sachant que la situation bénéficiaire des entreprises ainsi que les conditions de financement sont toujours bonnes. La publication des résultats du premier trimestre montre que les entreprises aux Etats-Unis et en Europe continuent à afficher de solides bénéfices, qui sont même légèrement supérieurs à ceux de l'année précédente. Quoi qu'il en soit, adopter la politique de l’autruche pour les prochains mois n'est pas pour autant une bonne idée. Il y aura toujours des situations intéressantes à analyser. Qui aurait cru que Renault et Fiat parleraient d'une fusion à la satisfaction des marchés boursiers et des politiques ?

Les marchés obligataires américains ont maintenant émis des signaux répétés de récession. Le rendement des bons du Trésor américain à 10 ans est de nouveau inférieur à celui de la dette publique à trois mois. Toutefois, cette anomalie de la courbe des taux est certainement aussi, dans une large mesure, imputable à l'offre. Au cours des quatre premiers mois de l'année, le département du Trésor a émis au total plus de 4 000 milliards de dollars d'obligations. Sur ce total, seuls 177 milliards de dollars étaient des obligations à long terme à 10 ou 30 ans, soit seulement 4,4 % du volume total des émissions. La stratégie d'émission du Trésor américain peut donc avoir favorisé l'inversion de la courbe des taux. Comme il n'est pas a priori prévu de modifier cette situation, cela continue de justifier le faible niveau des taux d'intérêt à long terme.

Quelques droits de douane de plus ou de moins n'auront finalement pas d'effet durable sur le commerce international. Cependant, les entreprises ont besoin de plus de certitudes pour pouvoir planifier. Et tant qu’elles n’auront pas cela, elles s'abstiendront d'investir des capitaux importants. Nombre d'entre elles s'emploient donc actuellement à optimiser leur fonctionnement interne. Cependant, l’on n’attend pas pour autant de chute des investissements. Une fois de plus, le mois de mai s'est avéré être un mois difficile pour les marchés actions, mais rester à l’écart trop longtemps n’est pas non plus indiqué. La présence marquée des banques centrales en témoigne, et l’on peut bien imaginer que la Réserve fédérale américaine va faire une pause dans la contraction de son bilan. Et peut-être, le plus éminent utilisateur de Twitter, aura-t’il bientôt quelques mots plus positifs sur son média préféré. En outre, une solution au problème commercial Chine/USA peut être envisagée de la façon la plus classique par une discussion en face à face entre les présidents Trump et Xi lors du sommet du G20 à la fin juin.

Le retour du différend commercial

Le différend commercial entre les États-Unis et la Chine s'est de nouveau intensifié en mai - non sans conséquences pour les marchés financiers internationaux. Dans notre dernière vidéo, Frank Borchers, Senior Portfolio Manager chez ETHENEA, explique l'impact de ce conflit sur les obligations d'entreprise, dans lesquelles Ethna-AKTIV investit en grande partie, et comment le portefeuille anticipe l’avenir.Vous avez des difficultés pour visionner la vidéo ? Alors cliquez ICI.

Positionnement des fonds Ethna

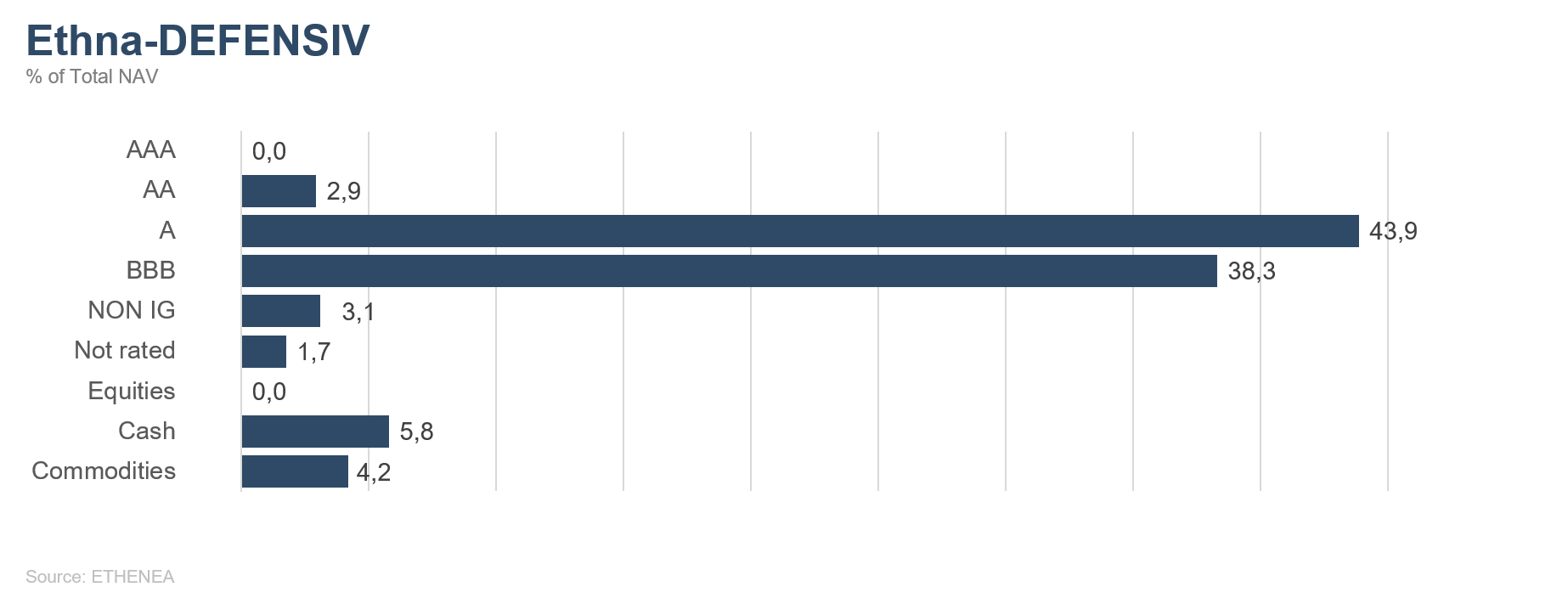

Ethna-DEFENSIV

Le différend commercial entre la Chine et les Etats-Unis s'est à nouveau intensifié au début du mois de mai, entraînant une augmentation des droits de douane, d'abord du côté américain, puis du côté chinois. En outre, les exportations mexicaines vers les États-Unis seront bientôt soumises à un tarif spécial de 5 %, qui passera à 25 % d'ici octobre si l'État mexicain ne prend pas des mesures plus efficaces pour empêcher les migrants d'entrer aux États-Unis. Tout cela a une fois de plus alimenté les craintes d'une récession mondiale imminente. Les actions ont du coup fortement chuté en mai et le prix du pétrole s'est sensiblement écarté de ses « plus hauts » en raison de préoccupations liées à la croissance. Le rendement des bons du Trésor américain à 10 ans est de nouveau inférieur à celui de la dette publique à trois mois. Les obligations d'État allemandes à 10 ans affichent à nouveau des rendements nettement négatifs.

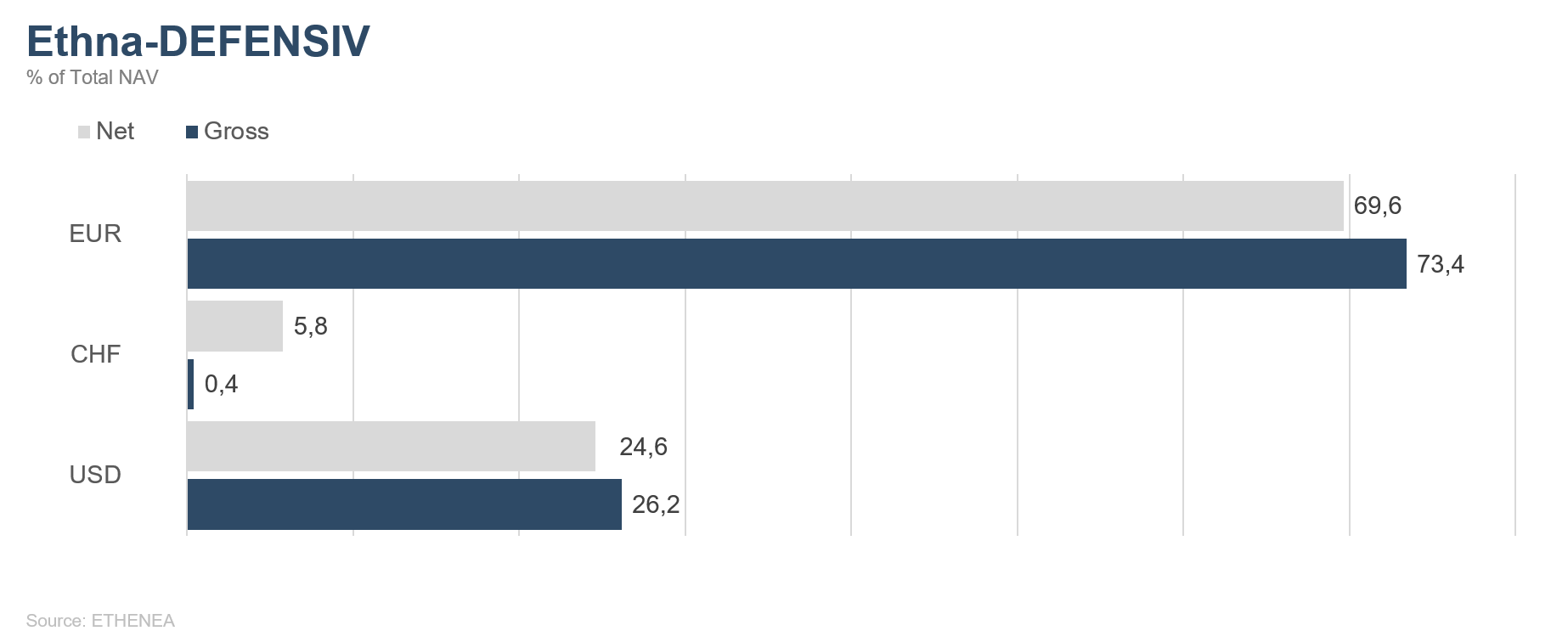

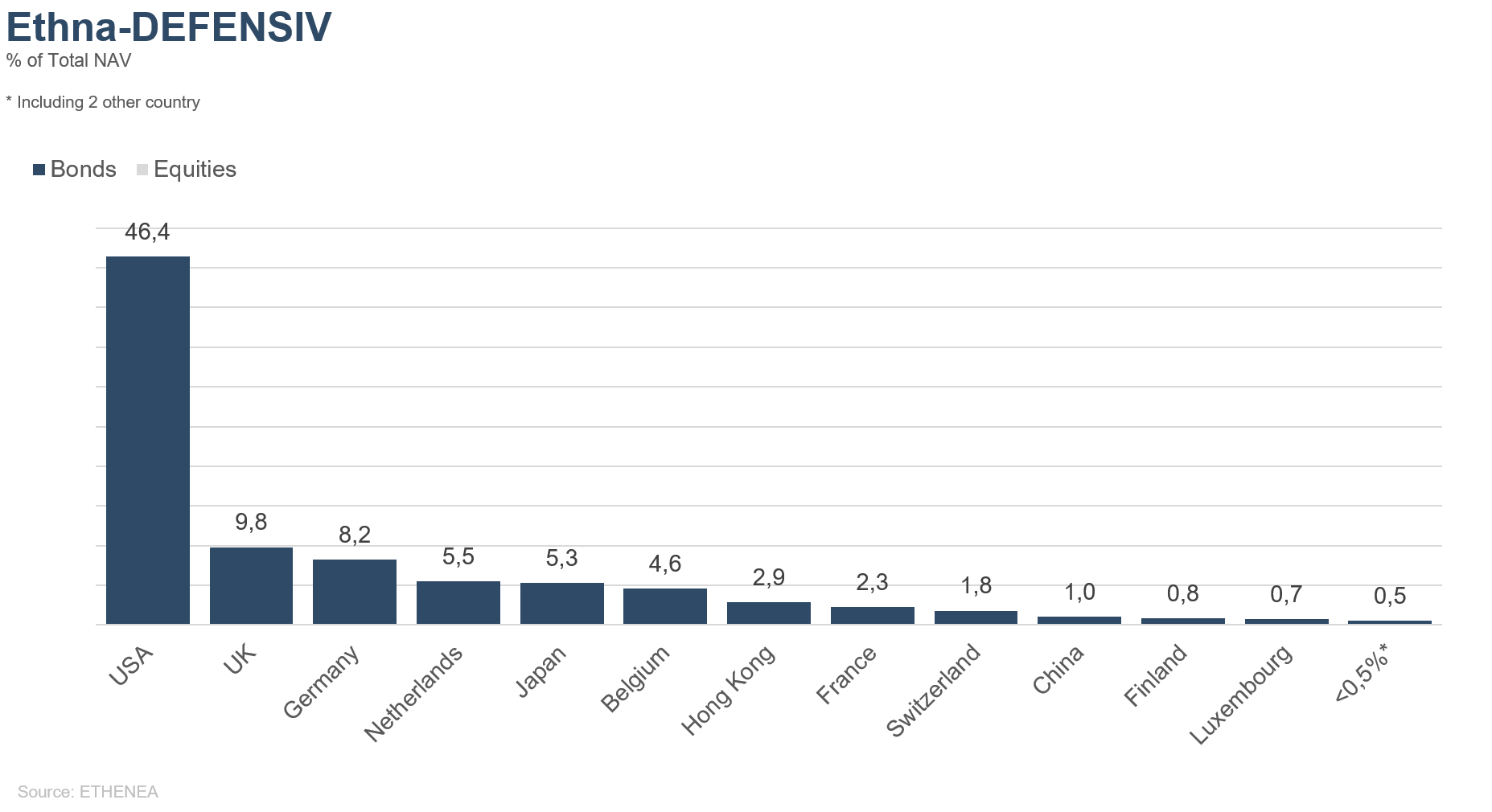

Le portefeuille obligataire d'Ethna-DEFENSIV a pu bénéficier de manière significative de la baisse des taux d'intérêt grâce à une duration rallongée à 6,3 ans. La performance globale positive du fonds en mai (+0,10 %) a également été significativement stimulée par le rallongement de sa duration à 8,3 ans par des contrats à terme américains. L'élargissement des spreads sur les obligations d'entreprises n'a eu qu'un impact mineur sur la performance du fonds. D'une part, nous investissons principalement dans des obligations d'entreprise de qualité supérieure pour lesquelles l'élargissement des spreads est clairement resté limité. Par ailleurs, les obligations libellées en USD représentent désormais un quart du portefeuille obligataire. Alors que l'élargissement des spreads et l'évolution des taux d'intérêt se sont mutuellement équilibrés sur les obligations libellées en euros, c’est l'évolution des taux d'intérêt qui a été prépondérante dans la zone USD. Grâce à une bonne gestion des risques, nous avons réduit à 4 % l'exposition aux actions au cours du mouvement baissier, limitant ainsi les pertes. Nous avons soldé toutes nos positions sur le pétrole. L’exposition sur l’or, inchangée à 4 % a contribué positivement à la performance mensuelle.

Partant de notre conviction, que dans un avenir prévisible, une meilleure croissance en Amérique assurera un dollar US fort, nous avons légèrement augmenté notre exposition au billet vert au cours du mois à 25 % (principalement via des obligations). Le résultat des élections européennes nous conforte dans cette position, même si la valeur du dollar par rapport à l'euro n'a guère changé en mai.

Si les relations commerciales entre la Chine et les États-Unis s’améliorent ou si les perspectives de croissance devenaient plus stables, il serait temps de prendre à nouveau plus de risques, par exemple en augmentant la part actions, également dans Ethna DEFENSIV. Toutefois, à l'heure actuelle, et tant que les perspectives du commerce mondial seront assombries par l'augmentation constante des droits de douane et les attaques contre des entreprises individuelles, nous resterons concentrés sur les futures du Trésor américain et les obligations de sociétés de grande qualité. L'ajout de la position sur l’or devrait continuer de contribuer positivement au rendement du fonds.

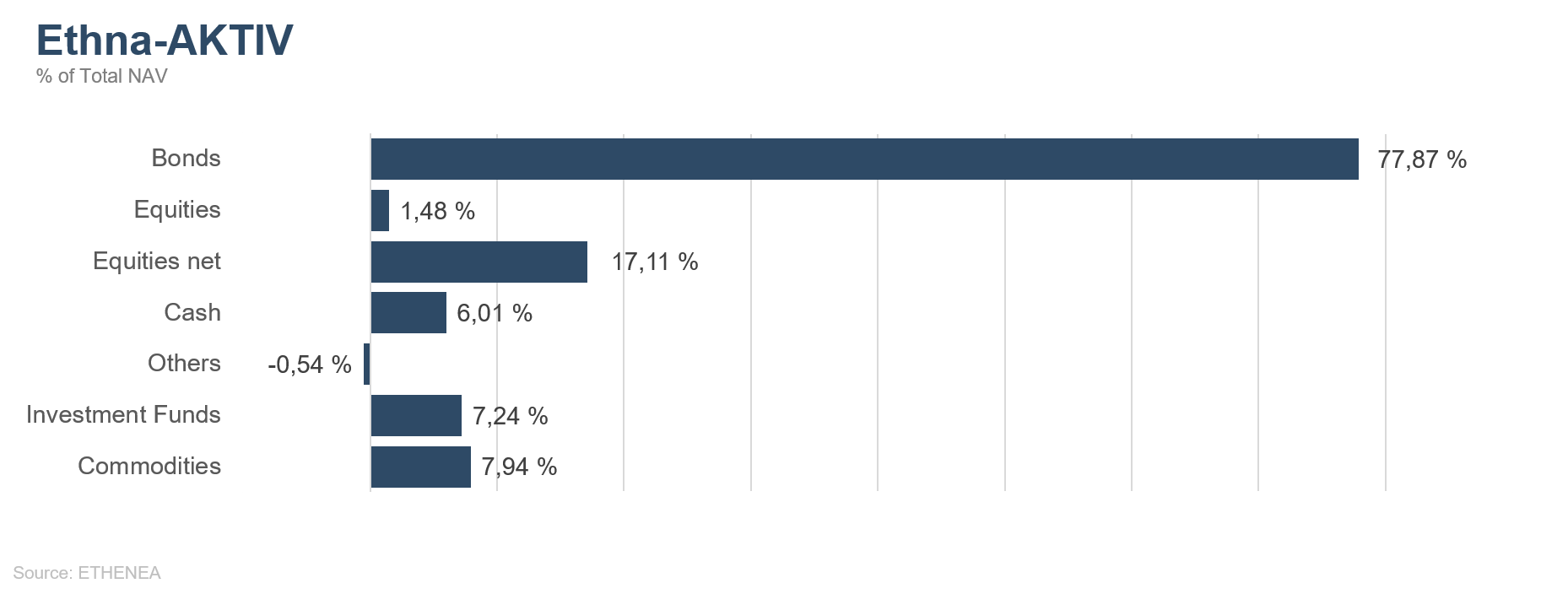

Ethna-AKTIV

Le sentiment de marché que nous avons trouvé trop positif le mois dernier a été directement mis à l'épreuve ce mois-ci. L'escalade brutale du conflitcommercial entre les États-Unis et la Chine a très rapidement conduit à une phase de réduction du risque au cours de laquelle les actions ont chuté et les spreads obligataires se sont creusés, en particulier ceux des obligations à haut rendement les plus risquées. En contrepartie, les obligations d'État refuge en ont profité. Les rendements des bons du Trésor américain à 10 ans sont passés de 2,50 % à 2,13 %. Les rendements des emprunts d’État allemands comparables ont baissé de 0,00 %, à -0,20 %. En principe, une telle baisse des rendements n'est pas vraiment positive en termes de perspectives de croissance. Ceci est confirmé par des indicateurs avancés tels que l'indice des directeurs d'achats aux États-Unis ou l'indice IFO en Allemagne, qui ont été inférieurs aux attentes. Nous pensons que le comportement de la Réserve fédérale américaine et la progression des différends commerciaux joueront un rôle crucial dans l'évolution de la croissance future. À l'heure actuelle, la première joue l’attentisme et la seconde ne se dirige pas vers une solution rapide.

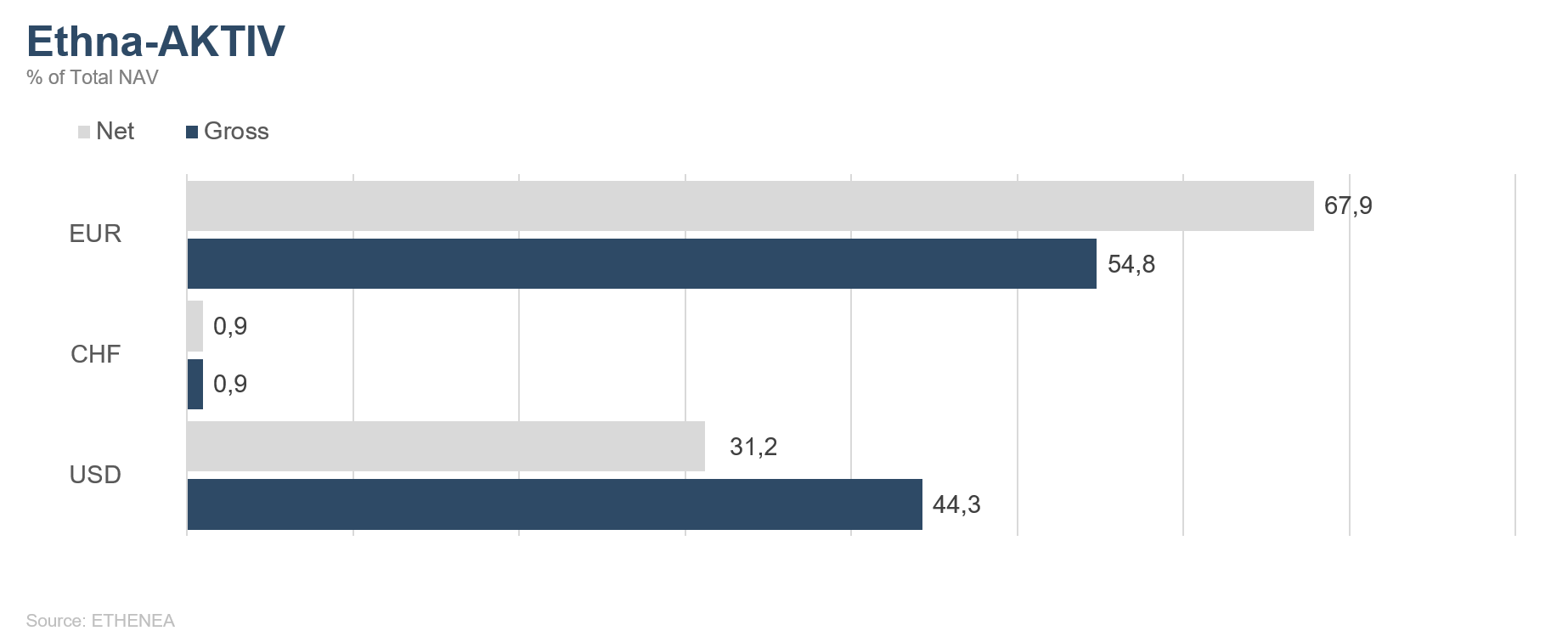

L’augmentation de la duration à 6,3 du portefeuille obligataire Ethna-AKTIV nous a permis de bénéficier de la baisse des taux d'intérêt. De même l’augmentation de la duration à 8,6 ans par le biais de futures obligataires a également contribué de manière positive à la performance. Les obligations d'entreprise de qualité supérieure du portefeuille, qui représentent désormais plus de ¾ de l'ensemble du portefeuille, ont eu un effet stabilisateur. Grâce à une bonne gestion des risques, nous avons réduit à 17 % l'exposition aux actions au cours du mouvement baissier, limitant ainsi les pertes. Nous avons réduit l’exposition au pétrole à 2,5 %. La position actuelle de 30 % en dollars américains (principalement par le biais d'obligations) est l'expression de notre ferme conviction qu'une meilleure croissance aux Etats-Unis permettra d'obtenir un dollar US fort à relativement court terme. Le résultat des élections européennes, qui sans surprise a montré un nouveau renforcement des partis anti-européens, ne fait que confirmer cette opinion. Au total, le portefeuille a perdu 1,11 %, la contribution positive de la composante obligataire ayant partiellement compensé les pertes liées aux actions et au pétrole. Notre exposition à l'or est à nouveau de 5 %, mais elle n'a pas contribué à la performance en mai.

Dès qu'on notera des signes de détente sur le front commercial ou que la perspective d'un environnement de croissance plus stable augmentera, nous serons de nouveau prêts à prendre plus de risques, en particulier en augmentant notre exposition aux actions.

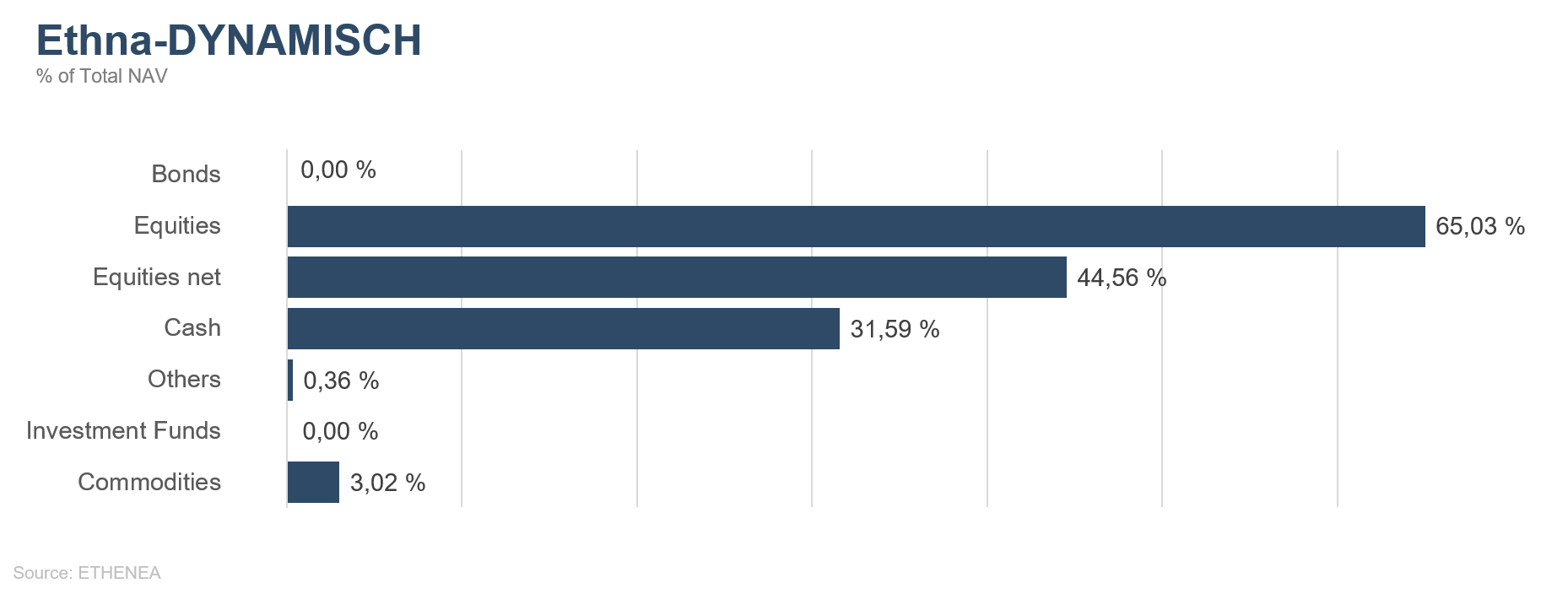

Ethna-DYNAMISCH

Le mois de mai n'était pas seulement trop froid et humide d'un point de vue météorologique. Il a aussi été synonyme d’un durcissement des conditions des marchés internationaux. Il s'agit d'un changement de temps classique, comme on en voit souvent en haute montagne. Ce n'est en fait pas tant l'information elle-même qui a changé pendant le mois, sinon la façon dont les nouvelles ont été interprétées par les acteurs du marché et les réactions qu’elles ont provoquées. Alors qu'au cours des quatre premiers mois on a mis en valeur nombre de facteurs positifs, ces dernières semaines le marché a préféré voir le verre à moitié vide. A commencer par la guerre commerciale non résolue entre les Etats-Unis et la Chine. Le discours dominant "tout va bien se passer" a dû céder la place à un nouveau scénario de base dans lequel l'issue de la confrontation est devenue beaucoup plus incertaine.

Dans ce contexte d'incertitude accrue, deux composantes demeurent essentielles pour nous : D'une part, nous devons garder un œil sur les fondamentaux, en faisant abstraction du « bruit » quotidien issu des habituels messages Twitter. D'autre part, l'analyse du sentiment, c'est-à-dire de l'humeur, et du positionnement des investisseurs, est actuellement un guide précieux. Surtout lorsqu’ils sont combinés, cela peut amener des conclusions utiles sur les opportunités et les risques potentiels.

Sur base des développements fondamentaux, les perspectives continuent d’être intéressantes, en particulier dans le cas des actions individuelles de haute qualité. Il faut continuer à revoir progressivement à la baisse les prévisions de croissance de l'économie mondiale, même si, jusqu'à présent, nous n'avons encore vu aucun signe d'effondrement. Au contraire, de nombreuses indications indiquent une fin prévisible du fléchissement de la croissance. Ce type de "passage à vide", déjà familier lors les phases précédentes du cycle économique actuel devrait se reproduire plus fortement à l'avenir. L'expérience a montré que cet environnement n'est pas mauvais pour les actions, surtout lorsque les banques centrales et les gouvernements sont disposés à mettre en place de nouvelles mesures de soutien. Dans ce contexte, nous maintenons une exposition action élevée et continuons à respecter des marges de sécurité pour certaines acquisitions. Aucun nouveau nom n'a été ajouté au portefeuille en mai, mais les positions existantes ont été ajustées.

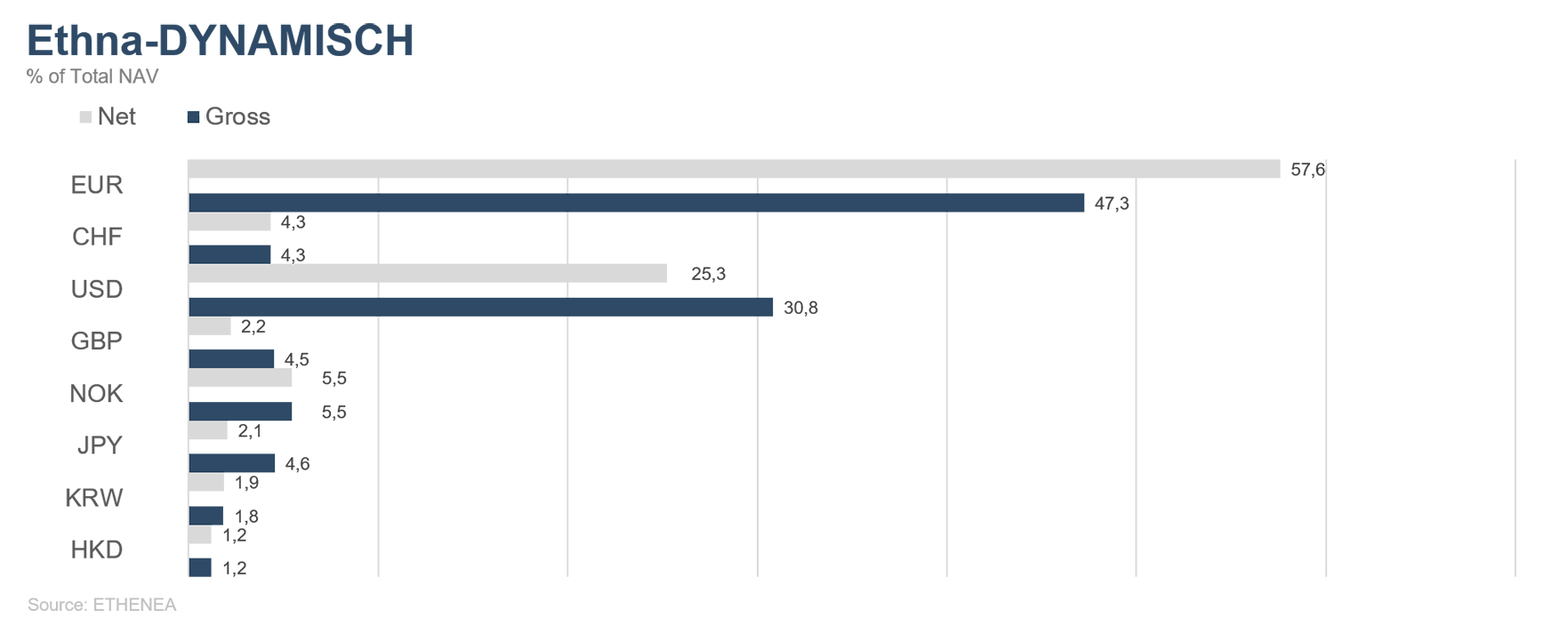

De même, notre principal objectif est de maintenir les variations et les pertes dans des limites raisonnables. Les différents signes d'alerte des indicateurs de sentiment de marché ayant augmenté au début du mois, nous avons mis en place des éléments de couverture du fonds de manière anticipée. L’exposition nette en actions (y compris les dérivés) a donc été récemment nettement inférieure à l’exposition brute (qui reflète les investissements en actions en direct).

En mai, par contre, les vrais mouvements étaient moins du côté des actions et plus du côté des taux d'intérêt. Après notre retrait complet de cette classe d'actifs au printemps du portefeuille d’Ethna-DYNAMISCH, les rendements des emprunts d'Etat refuges ont continué à baisser de manière significative. Le rendement des obligations d'État allemandes à 10 ans a de nouveau baissé à -0,2% pour atteindre les plus bas historiques qui dataient du référendum sur le Brexit à l'été 2016. A notre avis, le rapport risque/rendement n’est pas encore assez intéressant, ce qui fait que nous considérons toujours la combinaison d'actions de qualité à bas prix et de liquidité comme l’allocation optimale pour Ethna-DYNAMISCH.

Graphique 2 : Répartition des notations au sein du fonds Ethna-DEFENSIV

Graphique 3 : Structure* du fonds Ethna-AKTIV

Graphique 4 : Structure* du fonds Ethna-DYNAMISCH

Graphique 5 : Composition du fonds Ethna-DEFENSIV par devise

Graphique 6 : Composition du fonds Ethna-AKTIV par devise

Graphique 7 : Composition du fonds Ethna-DYNAMISCH par devise

Graphique 8 : Allocation géographique du fonds Ethna-DEFENSIV

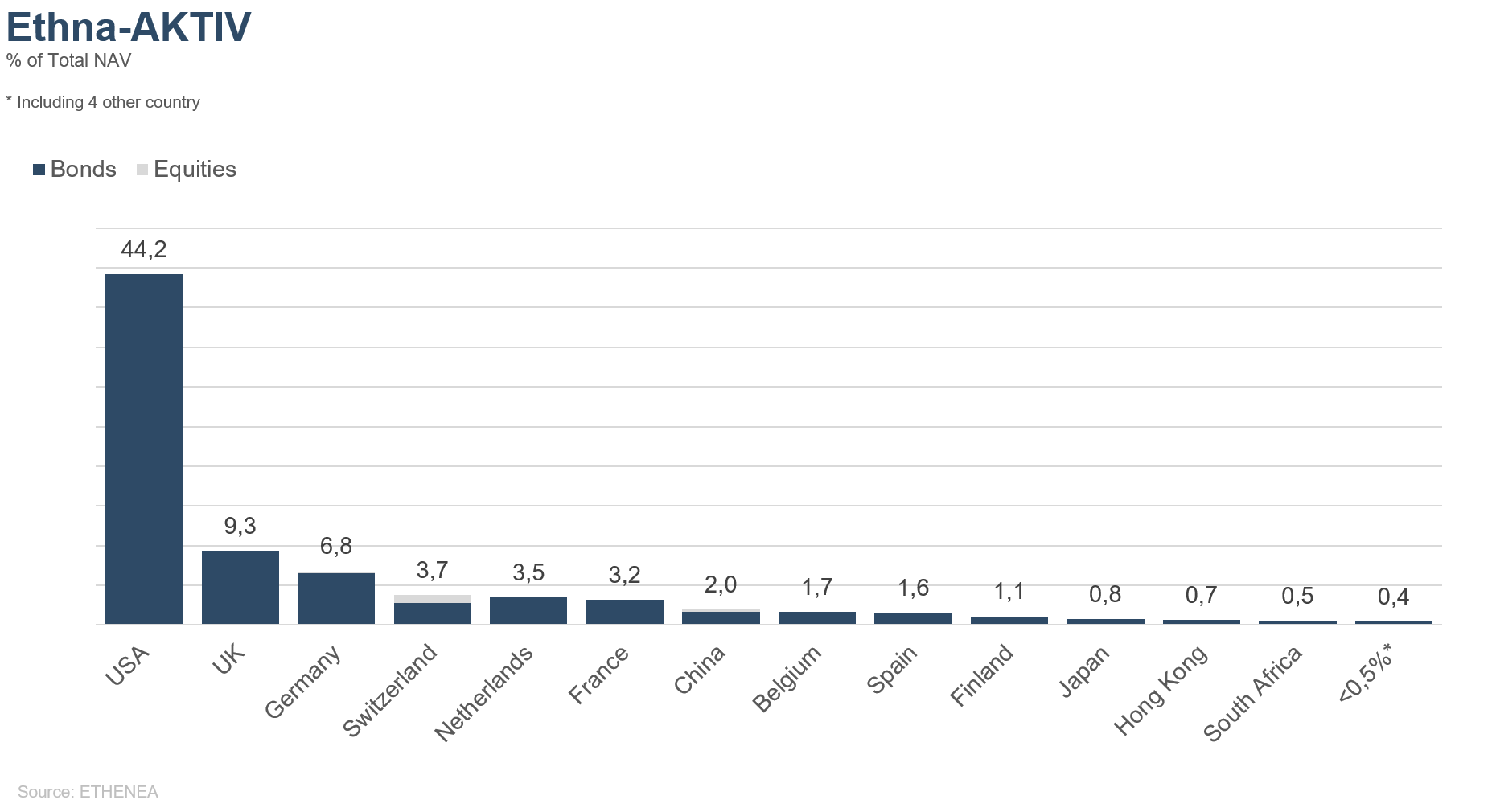

Graphique 9 : Allocation géographique du fonds Ethna-AKTIV

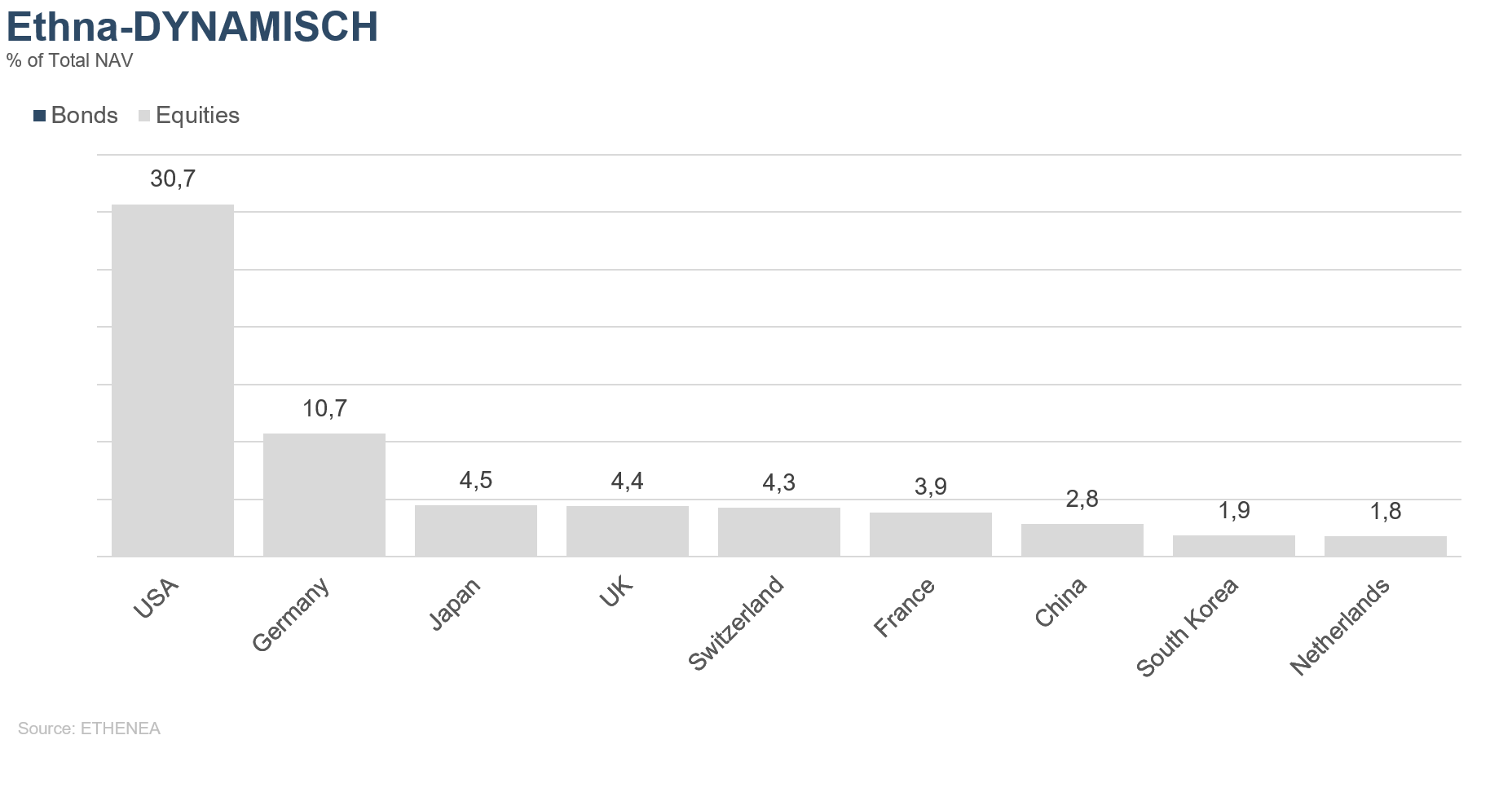

Graphique 10 : Allocation géographique du fonds Ethna-DYNAMISCH

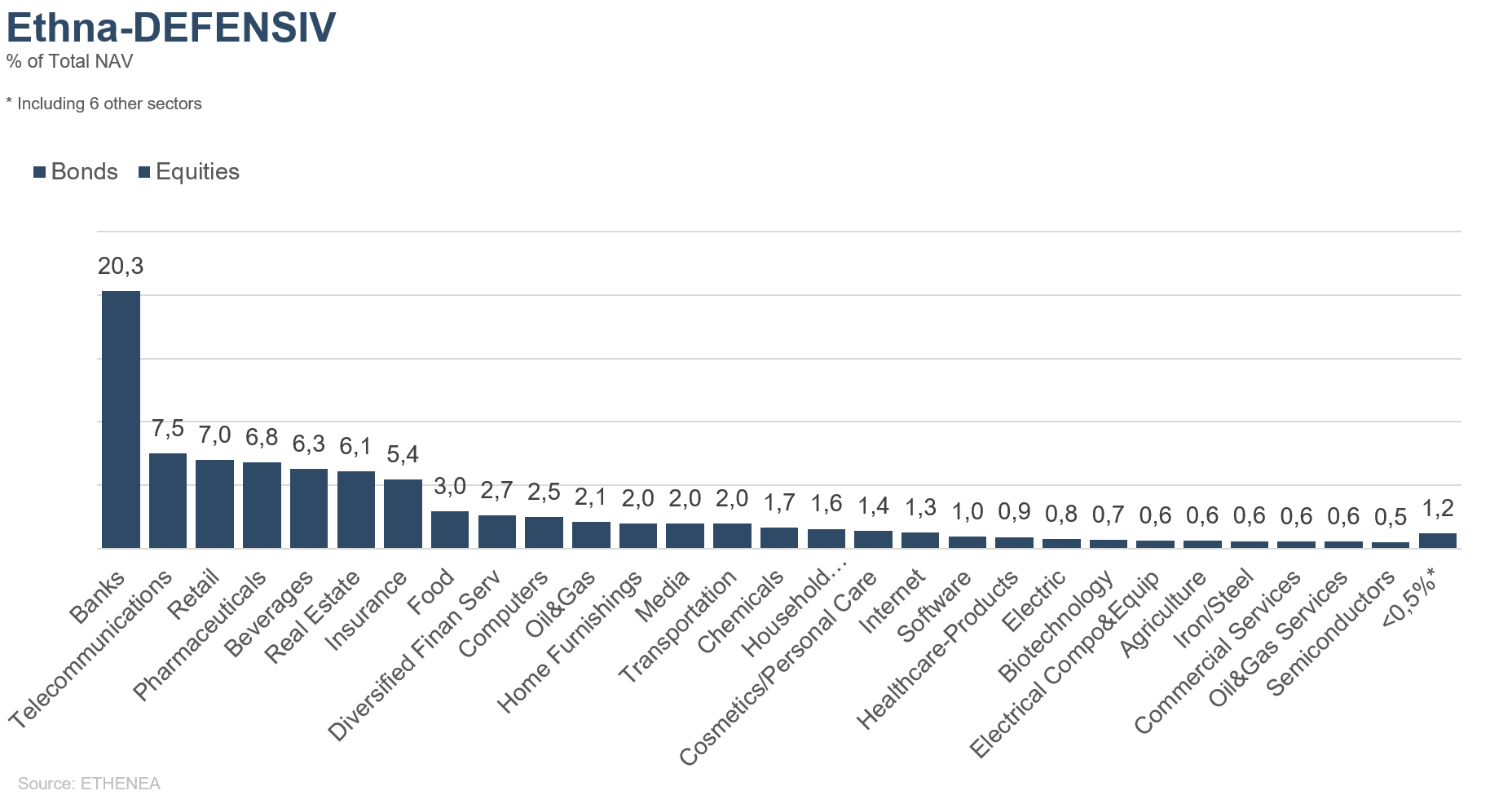

Graphique 11 : Allocation sectorielle du fonds Ethna-DEFENSIV par secteur

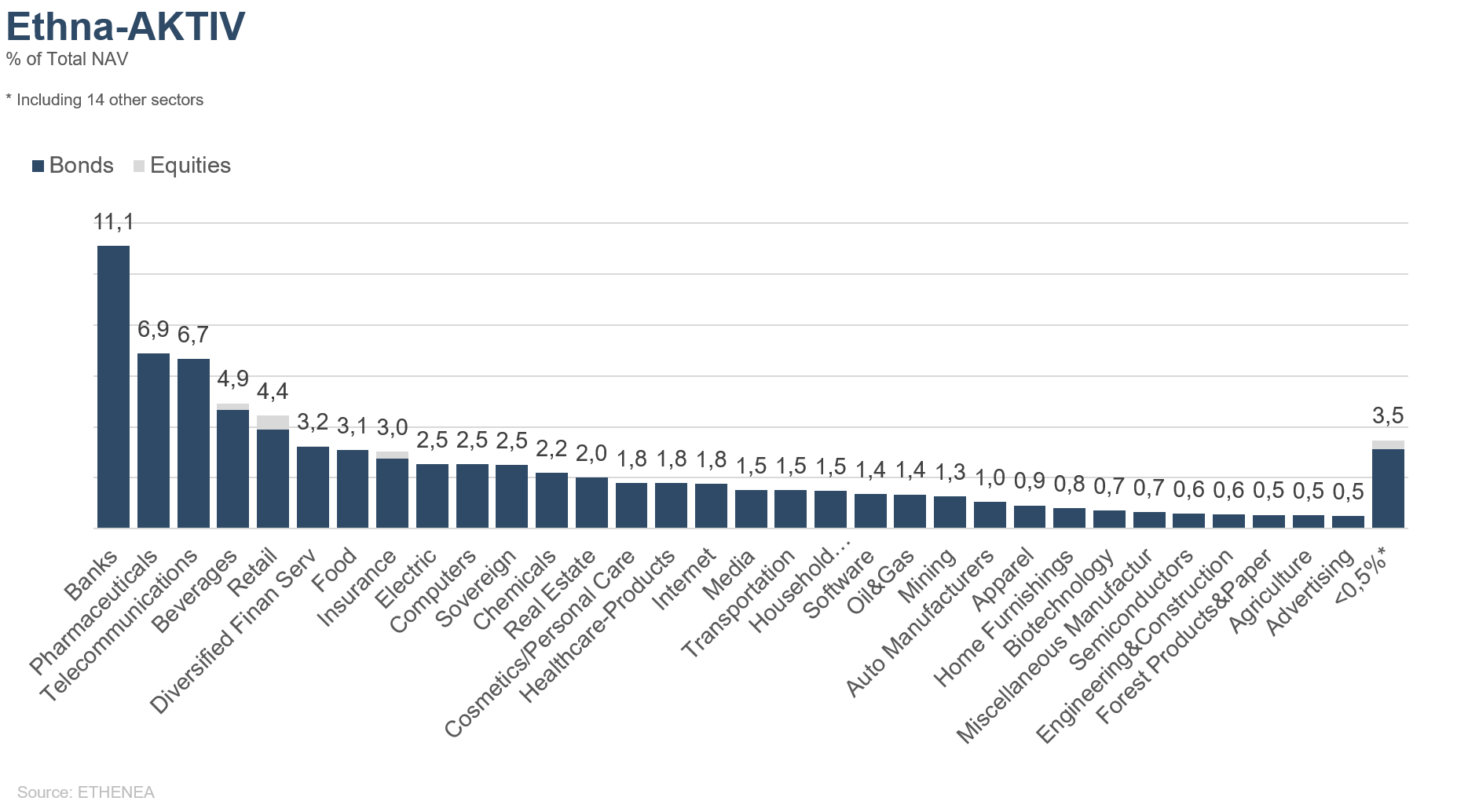

Graphique 12 : Allocation sectorielle du fonds Ethna-AKTIV par secteur

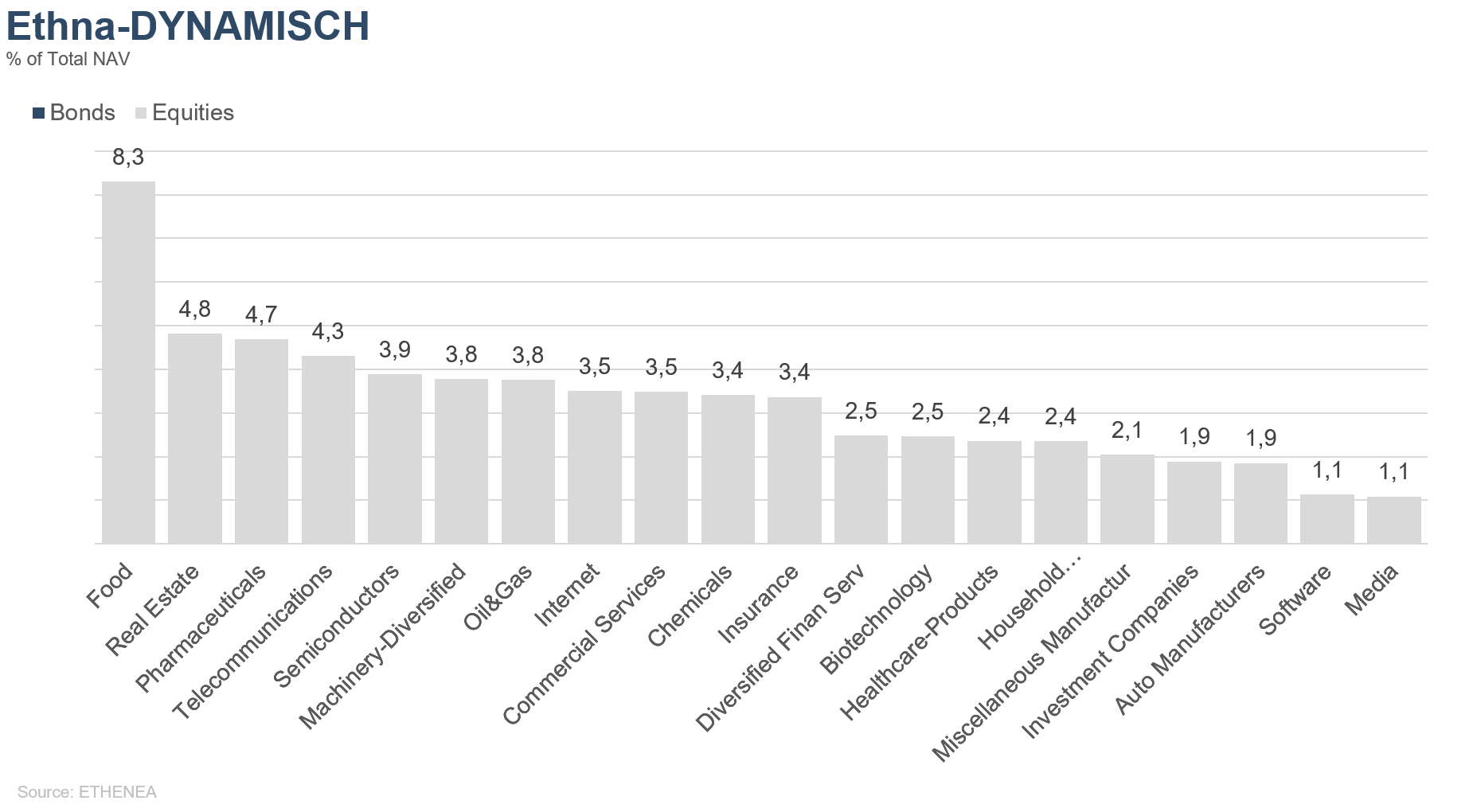

Graphique 13 : Allocation sectorielle du fonds Ethna-DYNAMISCH par secteur

*Le « cash » englobe les dépôts à vue, les comptes au jour le jour et les comptes courants/autres comptes. Le terme « equities net » inclut les investissements directs et l’exposition résultant des produits dérivés sur actions.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Cette communication publicitaire est uniquement à titre informatif. Sa transmission à des personnes dans des pays où le fonds n'est pas autorisé à la distribution, en particulier aux États-Unis ou à des personnes américaines, est interdite. Les informations ne constituent ni une offre ni une sollicitation d'achat ou de vente de titres ou d'instruments financiers et ne remplacent pas un conseil adapté à l'investisseur ou au produit. Elles ne tiennent pas compte des objectifs d'investissement individuels, de la situation financière ou des besoins particuliers du destinataire. Avant toute décision d'investissement, il convient de lire attentivement les documents de vente en vigueur (prospectus, documents d'informations clés/PRIIPs-KIDs, rapports semestriels et annuels). Ces documents sont disponibles en allemand ainsi qu'en traduction non officielle auprès de la société de gestion ETHENEA Independent Investors S.A., du dépositaire, des agents payeurs ou d'information nationaux, ainsi que sur www.ethenea.com. Les principaux termes techniques sont expliqués dans le glossaire sur www.ethenea.com/glossaire/. Des informations détaillées sur les opportunités et les risques de nos produits figurent dans le prospectus en vigueur. Les performances passées ne préjugent pas des performances futures. Les prix, valeurs et revenus peuvent augmenter ou diminuer et conduire à une perte totale du capital investi. Les investissements en devises étrangères comportent des risques de change supplémentaires. Aucune garantie ou engagement contraignant pour les résultats futurs ne peut être déduit des informations fournies. Les hypothèses et le contenu peuvent changer sans préavis. La composition du portefeuille peut changer à tout moment. Ce document ne constitue pas une information complète sur les risques. La distribution du produit peut donner lieu à des rémunérations versées à la société de gestion, à des sociétés affiliées ou à des partenaires de distribution. Les informations relatives aux rémunérations et aux coûts figurant dans le prospectus en vigueur font foi. Une liste des agents payeurs et d'information nationaux, un résumé des droits des investisseurs ainsi que des informations sur les risques liés à une erreur de calcul de la valeur nette d'inventaire sont disponibles sur www.ethenea.com/informations-réglementaires/. En cas d'erreur de calcul de la VNI, une indemnisation est prévue conformément à la circulaire CSSF 24/856 ; pour les parts souscrites via des intermédiaires financiers, l'indemnisation peut être limitée. Informations pour les investisseurs en Suisse : Le pays d'origine du fonds d'investissement collectif est le Luxembourg. Le représentant en Suisse est IPConcept (Suisse) AG, Bellerivestrasse 36, CH-8008 Zurich. L'agent payeur en Suisse est DZ PRIVATBANK (Suisse) AG, Bellerivestrasse 36, CH-8008 Zurich. Le prospectus, les documents d'informations clés (PRIIPs-KIDs), les statuts ainsi que les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant. Informations pour les investisseurs en Belgique : Le prospectus, les documents d'informations clés (PRIIPs-KIDs), les rapports annuels et semestriels du compartiment sont disponibles gratuitement en allemand sur demande auprès de ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxembourg et auprès du représentant : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg.Malgré le plus grand soin apporté, aucune garantie n'est donnée quant à l'exactitude, l'exhaustivité ou l'actualité des informations. Seuls les documents originaux en allemand font foi ; les traductions sont fournies à titre informatif uniquement. L'utilisation de formats publicitaires numériques se fait à vos propres risques ; la société de gestion décline toute responsabilité en cas de dysfonctionnements techniques ou de violations de la protection des données par des fournisseurs d'informations externes. L'utilisation n'est autorisée que dans les pays où la loi le permet. Tous les contenus sont protégés par le droit d'auteur. Toute reproduction, diffusion ou publication, totale ou partielle, n'est autorisée qu'avec l'accord écrit préalable de la société de gestion. Copyright © ETHENEA Independent Investors S.A. (2025). Tous droits réservés. 04-06-2019