Les obligations durables

Les obligations durables ont connu un essor considérable ces dernières années. En septembre 2020, l’Allemagne a émis sa première obligation fédérale verte, dont les produits sont destinés à financer des bornes de recharge de voitures électriques, la production d'électricité à base d’hydrogène ou des projets de protection du climat dans des pays en développement. Parallèlement, cette opération était un moyen pour l’État fédéral allemand de tester la capacité d’absorption du marché et de « gagner de nouveaux investisseurs et émetteurs pour le marché des obligations vertes. » Cette émission devrait servir de catalyseur pour « attirer davantage d’investissements dans une économie respectueuse du climat », a déclaré le Secrétaire d’État allemand aux finances Jörg Kukies. Et de fait, elle a rencontré un très grand succès : l’obligation verte émise par l’Allemagne a été massivement sursouscrite. D’après les informations du ministère des Finances allemand, plus de 33 milliards d’euros de demande ont été exprimés pour un volume d'émission de 6,5 milliards d’euros. Toutefois, l’Allemagne est en retard comparé au reste de l’Europe. La France a émis des emprunts d'État verts dès début 2017, après la Pologne, qui a fait son entrée sur ce segment de marché fin 2016.

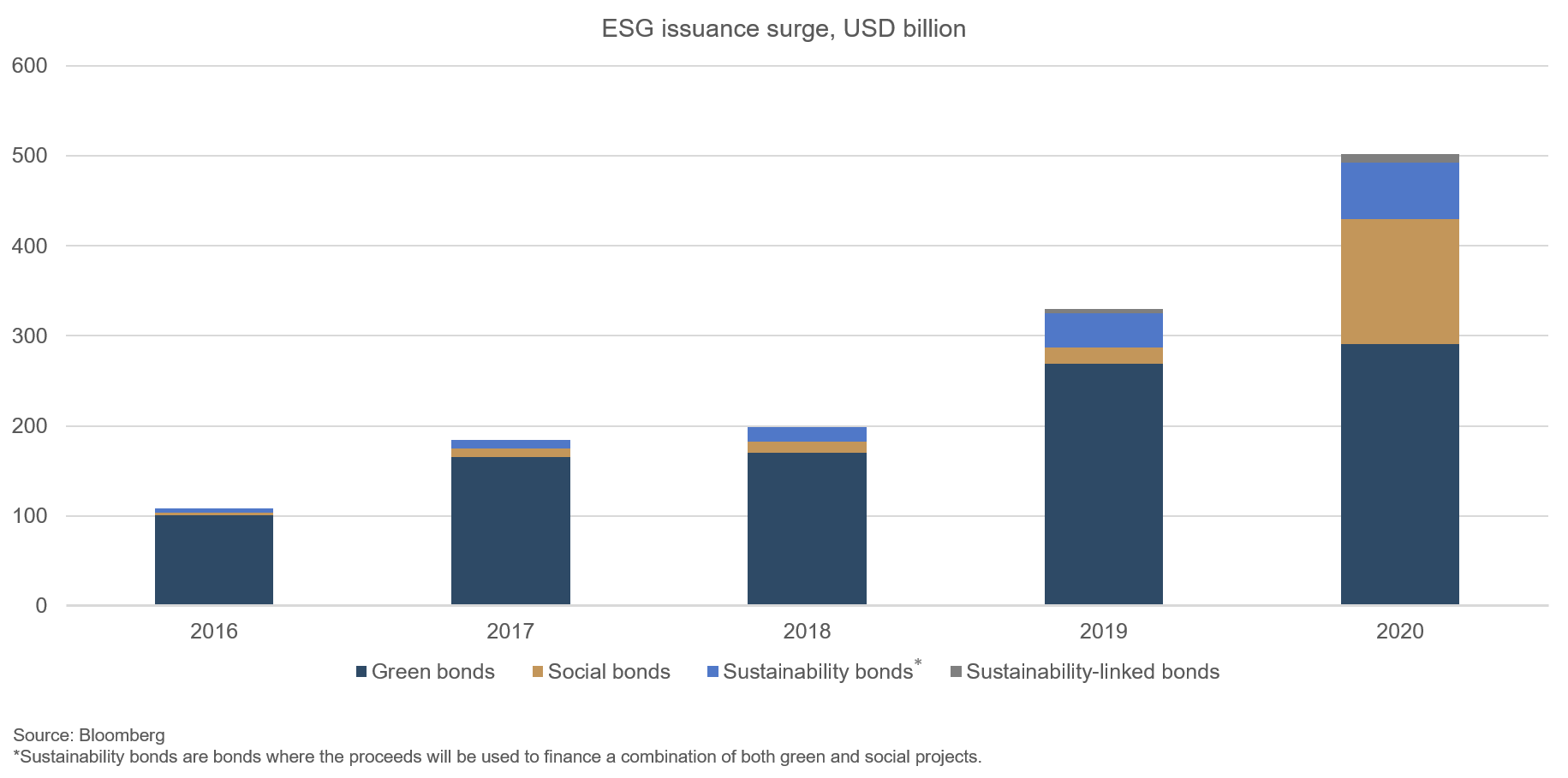

Graphique 1 : Hausse des émissions ESG, en milliards USD

En marge des émissions des États et des entités supranationales, les obligations vertes d’entreprises poursuivent aussi leur ascension. Leur volume global a bondi de 178 milliards d’euros à plus 400 milliards d’euros entre 2017 et 2020, et devrait atteindre 500 milliards d’euros courant 2021. Non seulement les volumes progressent à un rythme régulier depuis plusieurs années, mais cette hausse s’accompagne d’un élargissement de l'éventail des secteurs et des thèmes financés par ces émissions. Par exemple, un émetteur néerlandais a créé une obligation visant à financer un mode de vie plus sain.

Mais tous les niveaux de durabilité ne se valent pas. On distingue principalement trois types d’obligations durables :

Les obligations vertes : Il s’agit de titres de créance dont les produits sont exclusivement destinés à financer des projets écologiques éligibles. Ceux-ci peuvent notamment viser la protection du climat, la préservation des ressources naturelles, le maintien de la biodiversité ou encore la prévention et la diminution de la pollution.

Les obligations sociales : Comme les obligations vertes, leurs produits sont rigoureusement réservés au financement de projets sociaux éligibles, tels que la construction d’infrastructures dans les pays en développement (par ex. assainissement de l’eau potable, canalisations, gestion des eaux usées, transports, énergie), ou encore de logements abordables, la création d’emplois ou la promotion active de l'égalité des chances et le renforcement des droits des femmes. Dans le cadre de son programme « SURE » devant financer les mesures de résolution ou de réduction du chômage lié à la pandémie, l’Union européenne est de loin le plus gros émetteur d’obligations sociales.

Les obligations liées au développement durable : Contrairement aux obligations vertes ou sociales, les « Sustainability-linked Bonds » (SLB) ne sont pas rattachées à un projet spécifique de développement durable : leurs produits peuvent également servir à financer des activités générales. Leur émetteur s’engage toutefois à atteindre des indicateurs clés de performance précis liés aux critères environnementaux, sociaux et de gouvernance. Il peut s’agir par exemple de réduire de 2 % par an les émissions de CO2 sur une durée prédéfinie, ou de mettre en place une production à base d'au moins 80 % de matériaux recyclables. Si ces objectifs ne sont pas atteints, l’émetteur doit des paiements supplémentaires, généralement sous la forme d’un coupon « step-up ».

En plus d’être vertueuses pour l’environnement et la société, les obligations durables génèrent aussi de meilleurs rendements financiers. Contrairement à une certaine idée reçue, de nombreuses analyses et études ont démontré que les investissements verts n’impliquaient pas de compromis sur la performance. Bien au contraire : en 2019, les obligations vertes se sont adjugées 7,4 %, contre 6 % pour les titres de créance classiques.

De plus, les obligations vertes et sociales ont toujours été éligibles aux différents programmes d’achats d’actifs de la BCE. Jusqu'à présent, la banque centrale avait exclu de son périmètre les obligations liées au développement durable en raison de leur coupon « step-up », mais elle a modifié sa politique en début d’année et acquiert désormais aussi ce type de titres à condition que leurs indicateurs clés de performance soient en phase avec les objectifs de durabilité écologiques des Nations unies.

En revanche, les obligations dont les indicateurs de performance ont trait à des aspects sociaux ne sont pas prises en compte et demeurent non éligibles aux achats de la BCE.

Pour les investisseurs, une analyse rigoureuse et critique des documents de chaque émission et une gestion active sont essentielles : en effet, cet univers est peuplé d'émetteurs d’obligations « vert clair », n’ayant de durable que l’apparence afin de bénéficier de conditions de financement avantageuses sans réellement contribuer à la protection du climat ou à des projets sociaux. Historiquement, les obligations vertes ont en principe permis à leurs émetteurs de se financer à un coût moins élevé que leurs équivalents traditionnels, car l’offre, encore limitée, rencontrait une demande élevée. C’est pourquoi il est d’autant plus important de s’assurer à chaque investissement que les projets ainsi financés ont un impact positif mesurable, par exemple sur l’environnement, et de vérifier si l'émetteur n’a pas juste fixé des objectifs qu'il aurait atteints de toute manière sans effort particulier. Autre aspect d’importance égale, l’émetteur devra faire preuve de transparence dans sa communication et fournir un reporting régulier sur la mise en œuvre des mesures qu’il s’est engagé à prendre. Dans la volonté d’offrir à nos clients des solutions financières responsables assorties de rendements durables et concurrentiels, chacune de nos décisions d'investissement observe un processus bien établi prenant en considération les aspects ESG.

Positionnement de nos fonds

Ethna-DEFENSIV

L’actualité du mois a été dictée dans une large mesure par les interventions des banques centrales. Début mars, la BCE a annoncé une accélération de ses achats d’obligations afin de mieux réagir au durcissement des conditions de financement (hausse des rendements). La semaine suivante, la Fed américaine a explicitement déclaré qu’elle garderait sa politique monétaire accommodante malgré la nette révision à la hausse de ses perspectives de croissance et ses prévisions d’accélération de l’inflation. Son taux directeur a donc été maintenu dans la fourchette actuelle de 0 %-0,25 % et ce probablement jusqu’à 2023. Le programme d'achats d’obligations de la Fed demeure également inchangé, à 80 milliards de dollars de bons du Trésor et 40 milliards de dollars de titres adossés à des créances hypothécaires.

Ce faisant, les deux principales banques centrales adoptent des trajectoires distinctes : alors que la BCE a annoncé une forte augmentation de ses achats d’obligations dans le cadre du programme d’urgence face à la pandémie (PEPP), se montant actuellement à près de 20 milliards d’euros par semaine, afin d’empêcher une remontée des rendements, la Fed, de son côté, considère qu'il n’y a pas lieu d'intervenir. En fin de compte, un léger accroissement des rendements est un signal positif à l’égard du rebond de l’économie. Par conséquent, la courbe des taux américaine s’est nettement pentifiée (l'écart entre les rendements à 2 ans et 10 ans s’est accru de 30 pb à 160 pb) pour s'établir à un niveau qui n’avait plus été observé depuis fin 2015. De même, l'écart de rendement entre les bons du Trésor américain et les Bunds allemands s’est à nouveau creusé. Tandis que le rendement des bons du Trésor s’élève actuellement à près de 1,75 % (contre environ 1,0 % en janvier), celui des obligations souveraines allemandes reste inférieur à zéro, à -0,25 % (-0,55 % en janvier).

Le dollar américain s’est apprécié de presque 3 % et gagne environ 4 % contre l’euro depuis le début de l’année. La hausse des rendements augmente de plus en plus l’attrait des bons du Trésor américain aux yeux des investisseurs étrangers, tandis qu’en parallèle, la progression des campagnes de vaccination devrait favoriser un redémarrage plus rapide de l’économie américaine. Ces deux facteurs offrent un élan à court terme au taux de change du billet vert. En revanche, à plus long terme, le creusement de la dette publique et le déficit de la balance courante devraient exercer de nouvelles pressions sur le dollar.

Toujours sous pression, les obligations d’entreprises Investment Grade américaines ont abandonné 2 % sur le mois et ont fléchi de -5 % cette année. Contrairement au début de la pandémie, la Fed ne semble pas disposée pour l’instant à prendre des mesures pour venir en aide aux investisseurs en effectuant de nouveaux achats de titres. En principe, une hausse des rendements souverains américains s’accompagne d’un resserrement des spreads de crédit (prime de rendement des obligations d’entreprises par rapport aux bons du Trésor), en signe d’un regain de confiance envers l'économie et la solvabilité des émetteurs privés. Mais cette fois, les spreads étaient déjà très faibles grâce à l’intervention rapide et résolue de la Fed au début de la crise, laissant peu de possibilités de contraction supplémentaire au mois de mars. La marge de manœuvre était donc réduite pour amortir la hausse des taux liée au rebond de l’économie. Parallèlement, la situation a bénéficié aux obligations à haut rendement américaines, dont les spreads se sont resserrés de près de 5 pb à 3,2 % pour les titres notés entre BB- et CCC. Le marché des obligations européennes a évolué différemment : porté par le soutien de la BCE, sa performance a même atteint 0,2 % en moyenne.

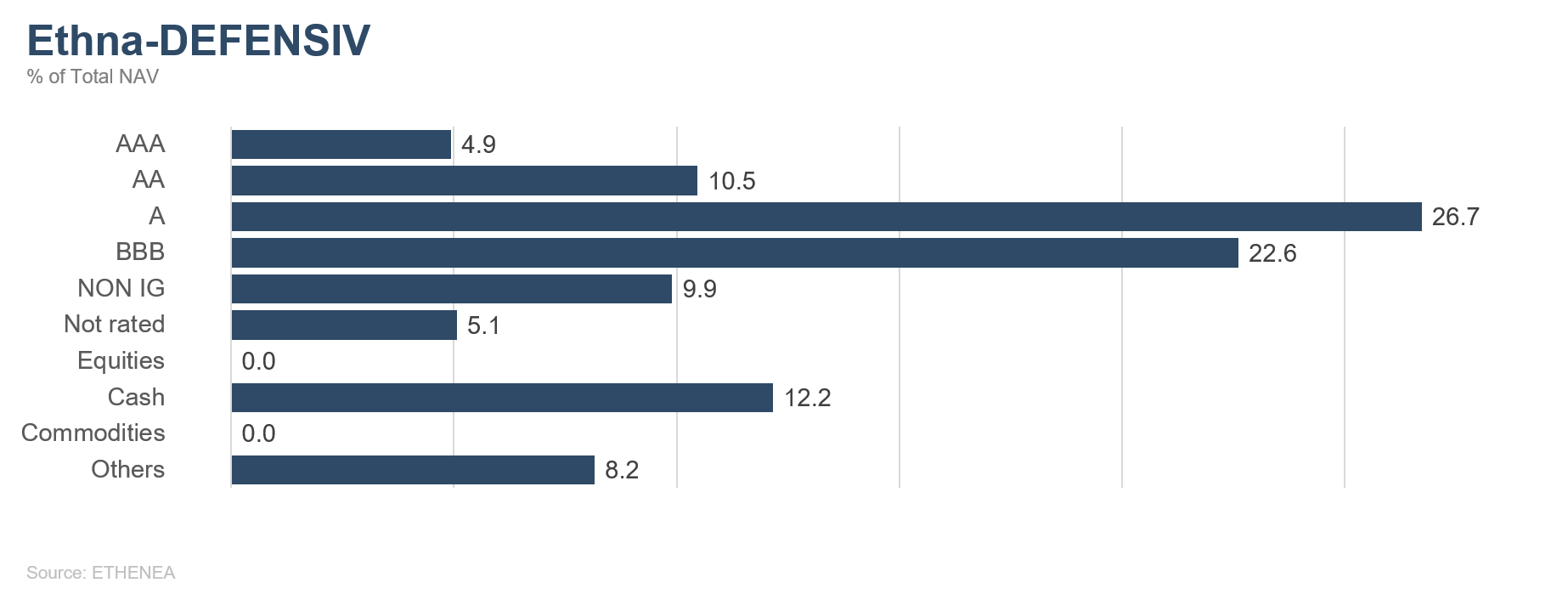

Le contexte de marché est donc très difficile pour les investisseurs obligataires, avec un risque de correction à horizon rapproché. Une gestion active offre cependant des opportunités pour capter des mouvements favorables à court terme sur le marché obligataire, par exemple à l’aide d’un overlay de duration actif et d'une sélection des titres basée sur les fondamentaux. C’est ainsi qu’Ethna-DEFENSIV a relativement bien résisté au mois de mars. En effet, nous avions réduit à temps la duration du portefeuille à environ 5,4, tout en nous servant de la part élevée des liquidités pour renforcer nos investissements ou nous positionner à bon compte sur des entreprises dotées de bilans et de modèles économiques solides. La part des liquidités à notre disposition pour exploiter les opportunités intéressantes s'élève encore à 12 %. Des positions tactiques liées au rebond à court terme des taux américains ont permis de créer un léger surcroît de performance. Constituée principalement d’ETF durables, notre exposition de 9 % aux actions a généré une performance de 0,14 % au cours du mois. Avec une performance de 0,42 % environ, nos positions sur les devises, à savoir sur le yen (4 %), la couronne norvégienne (2,5 %) et le dollar américain (10 %), ont contribué à la diversification du portefeuille. La performance des investissements obligataires a représenté 0,12 %. En mars, Ethna-DEFENSIV a dégagé une performance de 0,33 %, tandis que le fonds recule de -0,42 % depuis le début de l’année. À moyen terme, la dynamique de la hausse des taux tirée par les craintes d’inflation devrait continuer à s’affaiblir et permettre à Ethna-DEFENSIV de renouer avec une performance positive.

Ethna-AKTIV

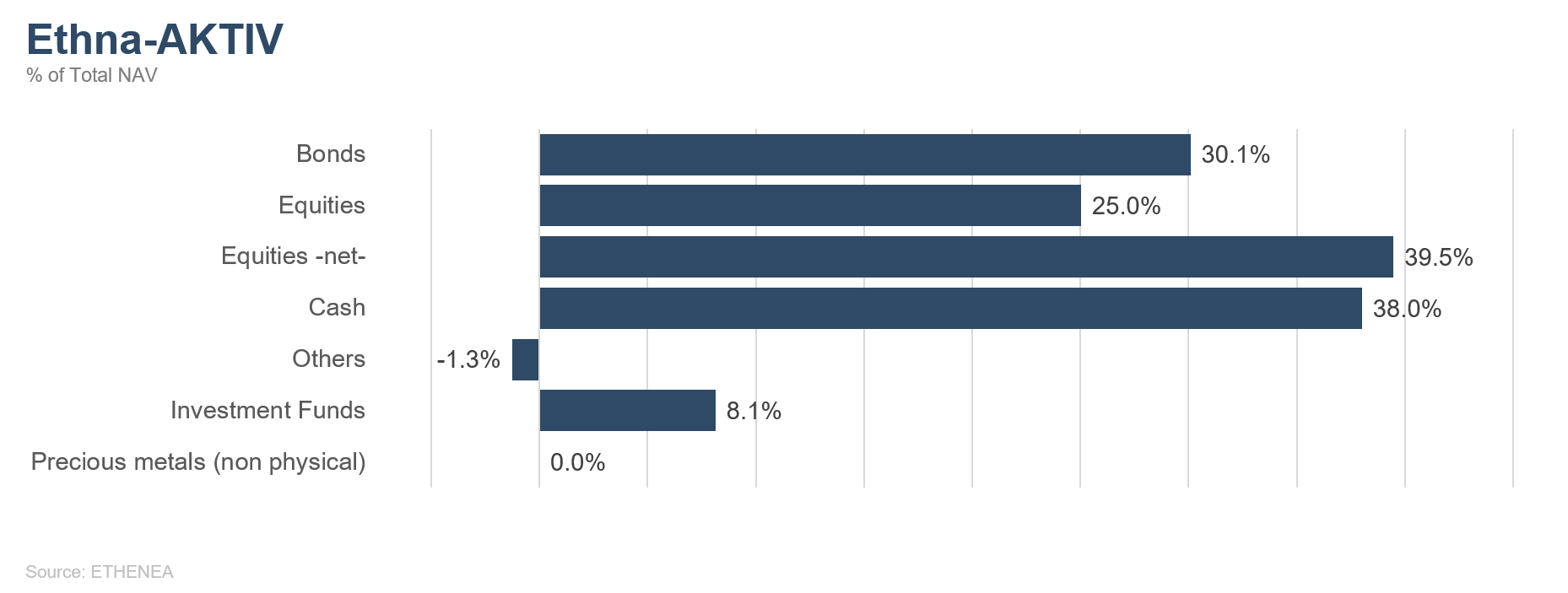

Un an déjà s’est écoulé depuis les planchers atteints par les indices boursiers au cœur de la crise sanitaire. À vrai dire, il faut avouer qu’une grosse partie des prévisions de prix à cette époque (y compris les nôtres) étaient clairement trop pessimistes. Depuis, de nombreux événements ont eu lieu. Grâce aux progrès dans le développement des vaccins, mais surtout aux mesures de politique budgétaire et monétaire, le monde a connu l’une des récessions les plus courtes de son histoire et l’un des plus forts rebonds des prix de l’ensemble des marchés d’actifs financiers. C’est pourquoi il demeure extrêmement important de suivre la reprise à venir de l’économie tout comme les interventions des principales banques centrales. Dans le contexte de la hausse continue des anticipations de croissance et d’inflation, confortées par le vote d’un plan de relance budgétaire de 1 900 milliards USD aux États-Unis, la remontée des taux à l’extrémité longue de la courbe des rendements (déjà décrite le mois dernier) s’est poursuivie en mars. Si cette tendance est de bon augure pour les prévisions de bénéfices des entreprises, elle s’accompagne également du risque que les banques centrales retirent leur politique monétaire ultra-accommodante plus vite que ne le souhaiteraient les marchés. C’est pourquoi les banquiers de la Fed et de la BCE se sont employés à rassurer la communauté des investisseurs durant le mois, à l’occasion de leurs réunions d’examen régulier. On peut néanmoins douter de leur succès si l’on considère qu’après un court répit, les taux à long terme ont clôturé le mois aux alentours d’un plus haut annuel. Cette tendance, pour le marché actions, s’est malgré tout inscrite dans la continuité du mois précédent. Les principaux indices ont clôturé la période sur des niveaux n’ayant rien de remarquable, mais dissimulant d’importantes divergences. Il est difficile de se prononcer concernant la pérennité de la surperformance des actions « value » par rapport aux titres de croissance, initiée depuis quelques mois et visible dans tous les grands indices de marché. Par conséquent, les positions d’Ethna-AKTIV dans ces deux catégories de titres sont relativement équilibrées. En raison du niveau toujours très faible des primes de risque, le poids des investissements obligataires du portefeuille a de nouveau été réduit et s'établit désormais à 30 % seulement, dont 10 % en emprunts d'État japonais. Après la contribution positive de la réduction de la sensibilité aux taux dans le cadre d’un overlay de duration tactique en février, le renforcement de la duration en mars a porté ses fruits. Globalement, ni les primes de risque des obligations ni le mouvement des devises dites « refuges » n’inspirent de préoccupations. Par conséquent, la part des devises étrangères s'établit à seulement 15 % environ en ce moment, mais pourra être accrue rapidement en cas de besoin.

Il convient désormais d’avoir conscience que, d'une part, une phase plus difficile commence d'un point de vue saisonnier, mais que d’autre part, dans une perspective cyclique, il s’agit également du début de la deuxième année d’un marché haussier. Avec sa gestion flexible et libre des contraintes d’un indice de référence, Ethna-AKTIV est toujours bien armé pour à naviguer sur ces eaux avec succès.

Ethna-DYNAMISCH

Les moteurs structurels des marchés actions (mesures de soutien des autorités monétaires et budgétaires, demande refoulée et effets de base liés à la récession causée par la pandémie) demeurent intacts. En mars, les marchés mondiaux ont fait preuve de la même solidité, certains indices actions signant même de nouveaux sommets. À mieux y regarder, cependant, certains segments sont restés en proie à d’importantes fluctuations. D'une part, l’on a pu constater la poursuite de la rotation des styles d’investissement (au détriment des valeurs de croissance et en faveur des actions « value »), en partie initiée par la hausse des rendements à long terme des bons du Trésor américain. Ce mouvement a recentré l’attention des investisseurs sur les indicateurs de valorisation conventionnels, entraînant un ajustement des prix des entreprises dont les bénéfices ou les chiffres d’affaires relèvent d’un avenir lointain. D’autre part, une phase de correction et de consolidation s’est entamée pour les thèmes d’investissement qui avaient eu récemment le vent en poupe. Nous nous réjouissons de la disparition de valorisations parfois démesurées, et considérons que les mouvements de marché sous-jacents ont des vertus purificatrices.

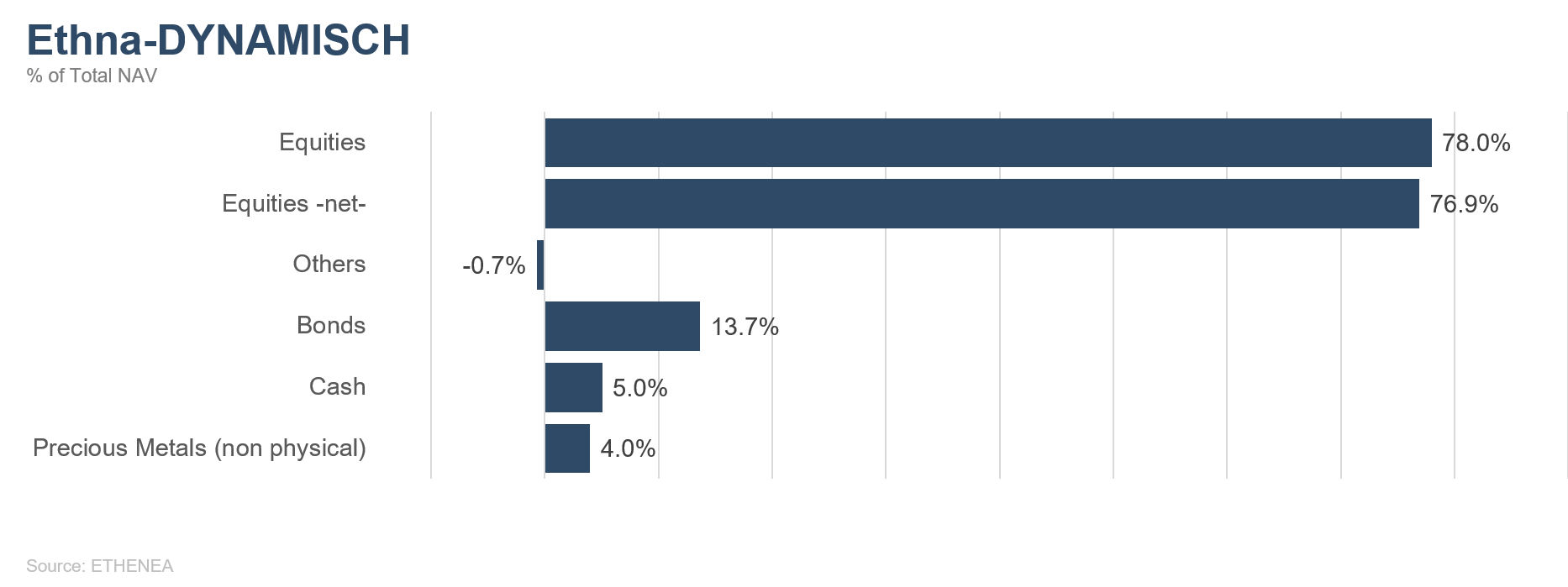

Ces turbulences ont relativement peu d’effets sur Ethna-DYNAMISCH. Nos positions ne sont pas concentrées (que ce soit en termes de styles d’investissement ou de secteurs) et nous n'investissons pas dans des thèmes en vogue si les données générales (et en particulier les fondamentaux) ne le justifient pas. Chacune de nos positions en actions résulte d’un équilibre individuel entre les opportunités de croissance et les risques pour la valorisation. À nos yeux, la croissance à un prix raisonnable (en anglais : Growth At a Reasonable Price – GARP) est assimilable à une approche d'investissement responsable. À l’inverse, la croissance à n’importe quel prix (en anglais : Growth At Any Price – GAAP) représente un risque dépourvu d’attrait (et d’utilité). Grâce à l’équilibre intrinsèque de notre sélection de titres GARP (indépendamment du fait qu’ils appartiennent à la catégorie « value », croissance ou à un thème d’investissement particulier), nos portefeuilles ont à nouveau enregistré très peu de fluctuations en mars, tandis que notre part actions de presque 77 % nous a permis de bénéficier des moteurs structurels du marché actions susmentionnés.

Parmi les titres remplissant les critères GARP et auteurs d’une performance robuste dans le portefeuille au mois de mars, citons l’agence britannique de publicité et de marketing S4 Capital. Grâce à sa présence exclusivement sur les canaux numériques, S4 Capital se situe à l’épicentre de la transformation structurelle de son secteur. L’entreprise poursuit une stratégie d’expansion par acquisitions, qui lui permet d’enregistrer une solide croissance organique. C’est ainsi que son chiffre d’affaires a pu progresser de 59 %, malgré les restrictions imposées aux budgets publicitaires pendant l’année de la pandémie. En termes de styles d'investissement, S4 Capital pourrait être classée dans la catégorie des « valeurs de croissance ». Mais il s’agit d'une croissance à un prix raisonnable, et c’est la raison pour laquelle nous avons mis à profit l’accès de faiblesse passager du titre pour renforcer notre positionnement.

Le positionnement équilibré d’Ethna-DYNAMISCH nous a également permis de traverser assez sereinement le mois écoulé, malgré un environnement de marché volatil. Cette sérénité a notamment servi à conforter nos idées d’investissement, tant au niveau des positions individuelles que dans une approche tactique du marché. Notre liste de surveillance contient actuellement de nombreux scénarios de marché et entreprises faisant l'objet d’un suivi systématique. Nous sommes ainsi en mesure d’agir avec sang-froid dans les phases de turbulences des marchés et de tirer profit de prix d’entrée adéquats (conformément à l’approche GARP) pour renforcer nos positions. Nous demeurons fidèles à notre principe de base, qui est d’offrir aux investisseurs un accès aux actions mondiales dans un cadre de risque contrôlé.

HESPER FUND - Global Solutions (*)

En mars, les actions américaines ont subi quelques turbulences dues à une intense rotation de marché, mais la plupart des grands indices ont clôturé le mois aux alentours de sommets historiques. L’ascension continue des rendements des bons du Trésor américain, qui ont atteint 1,7 % en fin de mois après un plus haut de 1,77 %, a été progressivement assimilée par les marchés actions. En mars, l’indice Dow Jones Industrial Average (DJIA) a gagné 5 %, contre 2,4 % pour le S&P500, -1,6 % pour le Russell 2000 et -2,5 % pour le Nasdaq Composite. L’indice Euro Stoxx 50 a progressé de 5,5 % pour s'établir à un niveau très proche de son dernier plus haut annuel. En revanche, l’indice Shanghai Shenzhen CSI 300 a fléchi de 7,1 %, en retrait de 15 % par rapport à son sommet historique du 10 février 2021.

L'économie mondiale traverse incontestablement une phase de rebond, mais tous les cylindres de son moteur ne tournent pas encore à plein régime. Alors que la production se redresse, soutenue par la vigueur de la demande internationale, les secteurs impliquant des contacts entre les personnes demeurent très affaiblis par les restrictions et les mesures de confinement. Les échecs de l’Union européenne dans sa lutte contre la pandémie en plein cœur d'une troisième vague et l’accélération prononcée des vaccinations aux États-Unis accentuent l’écart de performance économique entre les deux plus grandes puissances économiques occidentales. Par conséquent, durant le mois le dollar américain a maintenu le cap adopté en janvier et poursuivi son appréciation contre l’euro, gagnant encore 2,5 % (en hausse de +4,5 % depuis le début de l’année)

La vigueur du billet vert, conjuguée à la volatilité des marchés des matières premières et à une nouvelle vague de mutations contagieuses du coronavirus, a pesé sur l’ensemble des marchés émergents. Le limogeage du troisième gouverneur de la banque centrale turque par le Président Erdogan a fait chuter la livre de 15 %, tandis que le rouble russe, malgré un relèvement des taux plus précoce que prévu, s’est affaibli en raison des tensions politiques avec les États-Unis. Au Brésil, le resserrement plus important que prévu de la politique monétaire n’a fait qu’attiser les craintes des investisseurs quant à la dégradation de la crise sanitaire, les finances publiques et le risque d'inflation.

Le rythme et l’ampleur du rebond cyclique continueront d’être dictés par la dynamique de la pandémie. Un redressement plein et entier passera non seulement par un contrôle total de la pandémie, mais également par le maintien de politiques économiques favorables. Aux États-Unis, l’énorme série de nouvelles mesures budgétaires et la nette accélération des campagnes de vaccination laissent peu de place au doute quant à la reprise de l'économie en 2021. Il y a cependant lieu de souligner que nous nous situons encore au tout début de ce rebond cyclique et que la croissance et l’inflation sont encore loin d’avoir renoué avec leur tendance à long terme dans les pays développés. Dans ces derniers, les banques centrales ont confirmé qu’une éventuelle poussée d'inflation au premier semestre ne serait, à leurs yeux, que passagère, et ne nécessiterait donc pas de durcissement préventif des politiques monétaires. Pour l’instant, les craintes d’inflation sont prématurées et la hausse des rendements (depuis des niveaux extrêmement faibles) reflète logiquement la poursuite du rebond de l'économie, tout en demeurant compatible avec une politique monétaire expansionniste.

HESPER FUND - Global Solutions maintient son scénario basé sur la reprise et la reflation. Conformément à ses principales prévisions macroéconomiques, le fonds a renforcé sa position courte sur les bons du Trésor américain, adoptant ainsi une duration globale négative dans le portefeuille obligataire. Parallèlement, son exposition aux obligations à haut rendement a été relevée à 15 %. Au sein du portefeuille actions, l’exposition d’HESPER FUND - Global Solutions a été portée de 40 % à 50 %, tandis que les positions sur les pays émergents ont été allégées. Par ailleurs, l’exposition diversifiée de 10 % aux matières premières a été conservée. Dans le portefeuille de devises, le fonds a renforcé sa position longue sur l’USD, qui a atteint jusqu'à 27 % au cours du mois avant d’être ramenée à 22 %. De plus, son exposition à la couronne norvégienne a été doublée pour atteindre 4 %.

Comme indiqué déjà dans notre précédent commentaire de marché, HESPER FUND - Global Solutions a établi une position opportuniste sur le rouble russe. Confortés par les prix des matières premières, qui demeurent à la traîne par rapport à l'évolution d’autres devises émergentes, et après que le taux de change de la monnaie russe a franchi à la hausse sa moyenne sur 200 jours glissants (un signal technique convaincant), nous nous sommes positionnés afin de bénéficier de la situation. La position a atteint jusqu'à 16 % et a ainsi porté ses fruits. Nos opérations de trading allaient bon train lorsqu’à l’occasion d’une interview sur ABC Network, Joe Biden a créé la surprise en accusant Moscou d'ingérence dans les élections américaines et en menaçant de prendre de nouvelles sanctions. Les ordres de « stop-loss » ont aussitôt été déclenchés et la position liquidée, donnant lieu à de légères pertes. Plus tard dans le mois, le fonds a de nouveau initié cette position, qui s'établissait à 7 % fin mars.

La part T-6 EUR d’HESPER FUND - Global Solutions a signé une performance de 1,3 % en mars, soit +2,8 % depuis le début de l’année. Sur les 12 derniers mois, sa performance s’est établie à +8,5 %.

*La distribution du fonds HESPER FUND - Global Solutions n’est actuellement autorisée qu’en Allemagne, au Luxembourg, en France et en Suisse.

Graphique 2 : Structure* du fonds Ethna-DEFENSIV

Graphique 3 : Structure* du fonds Ethna-AKTIV

Graphique 4 : Structure* du fonds Ethna-DYNAMISCH

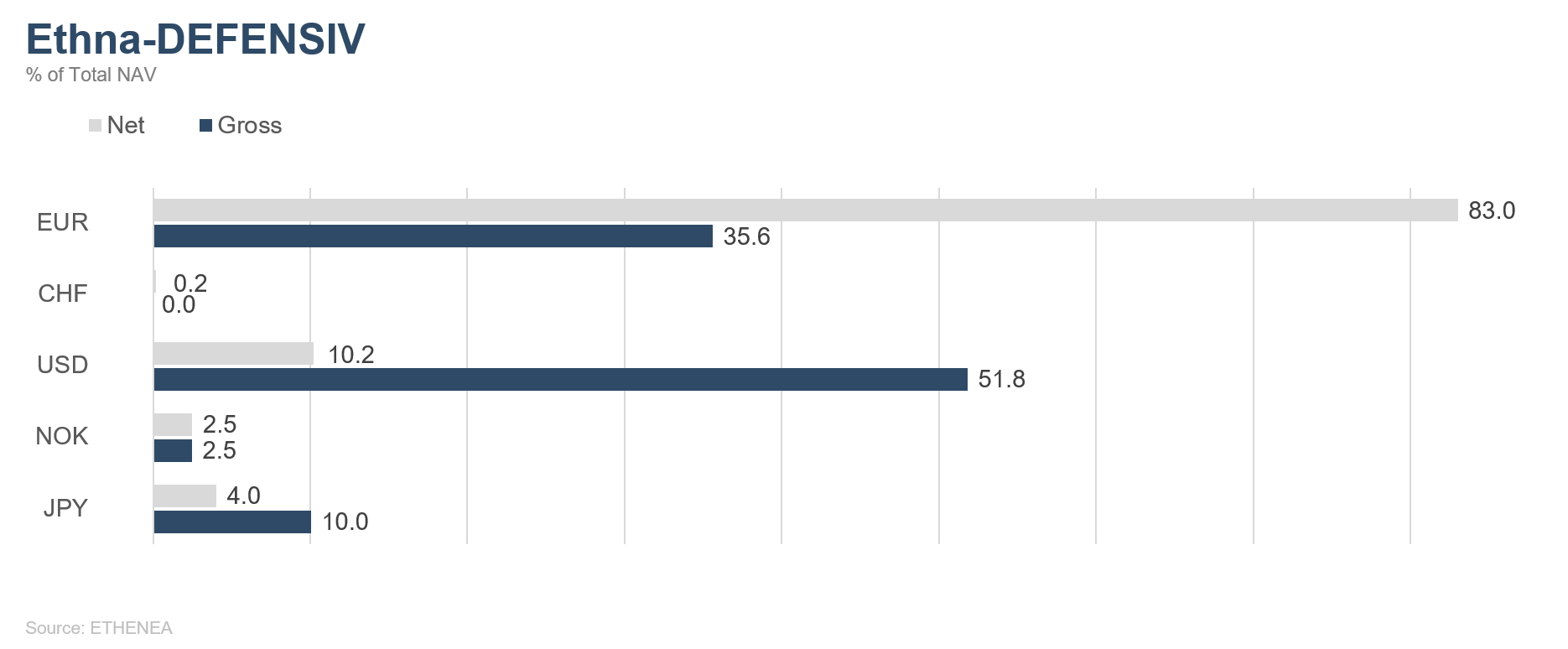

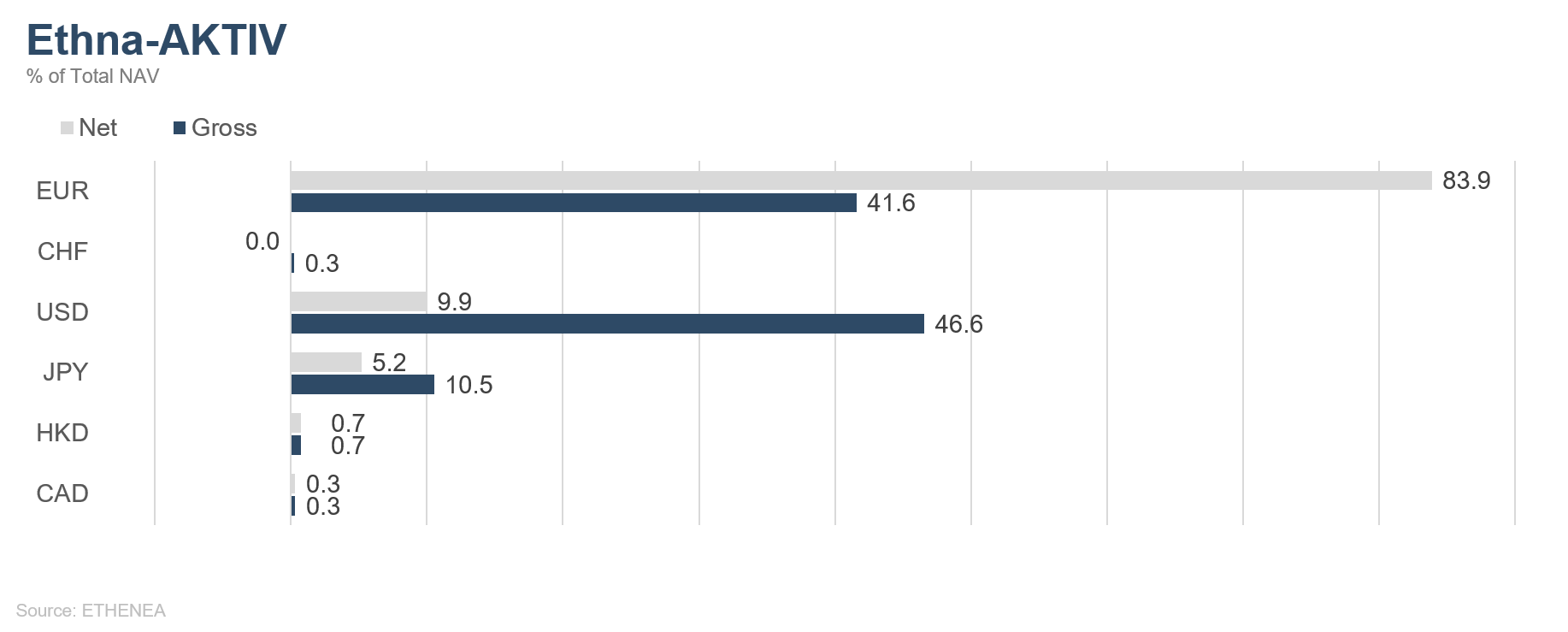

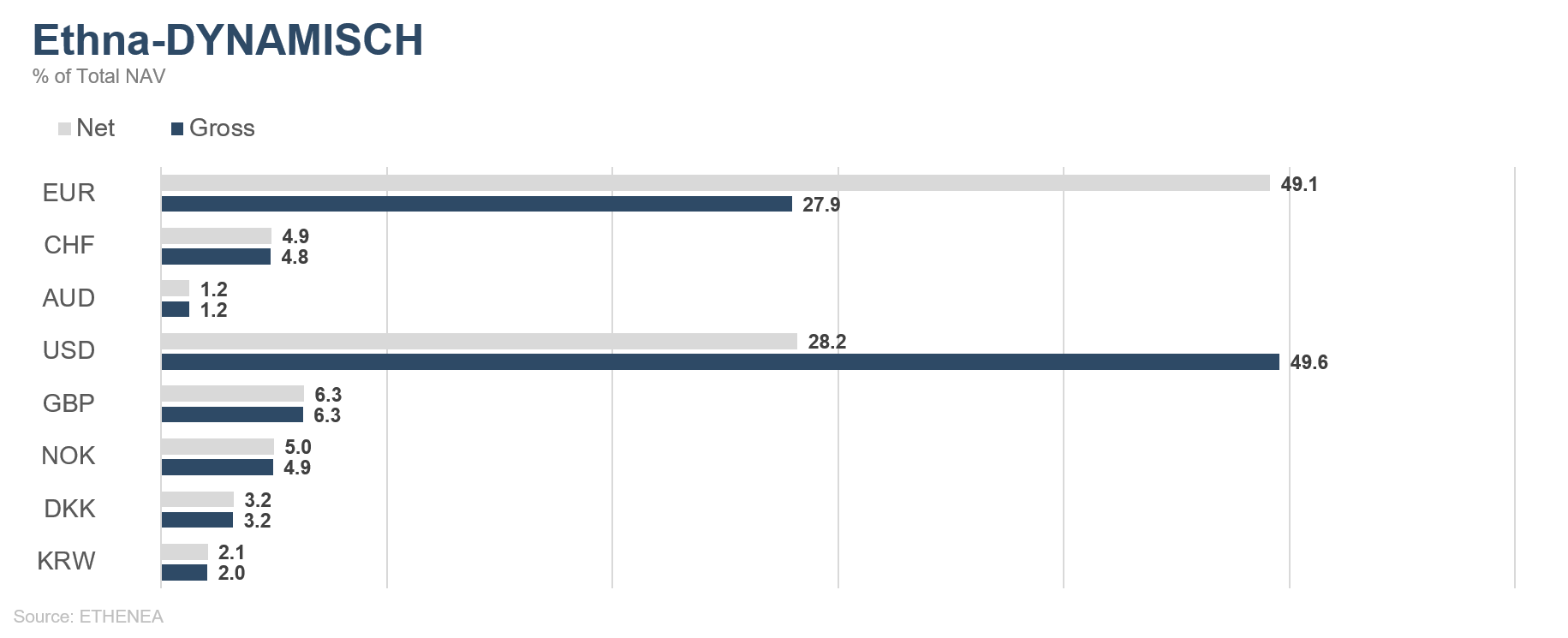

Graphique 5 : Répartition du fonds Ethna-DEFENSIV par devise

Graphique 6 : Répartition du fonds Ethna-AKTIV par devise

Graphique 7 : Répartition du fonds Ethna-DYNAMISCH par devise

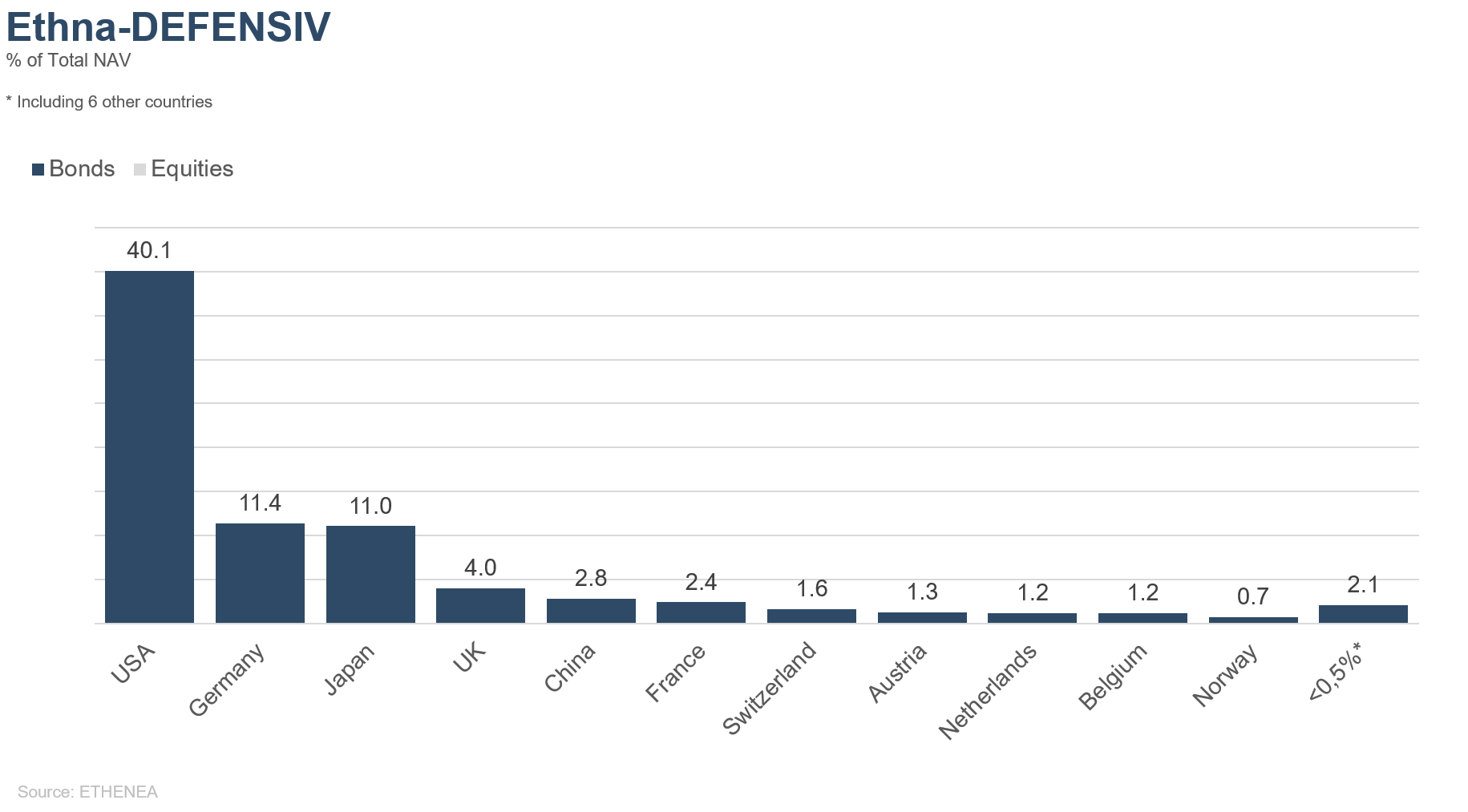

Graphique 8 : Allocation géographique du fonds Ethna-DEFENSIV

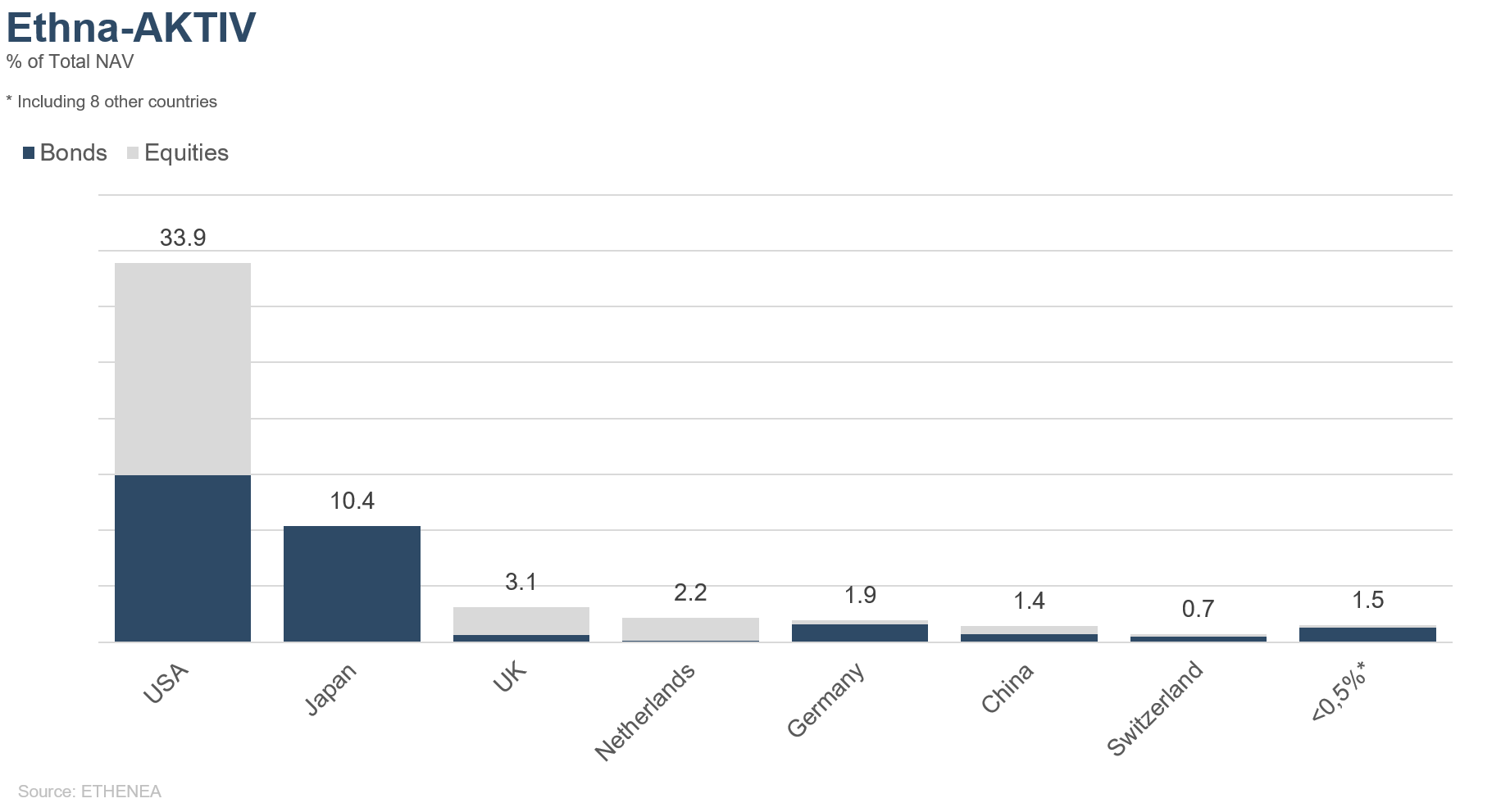

Graphique 9 : Allocation géographique du fonds Ethna-AKTIV

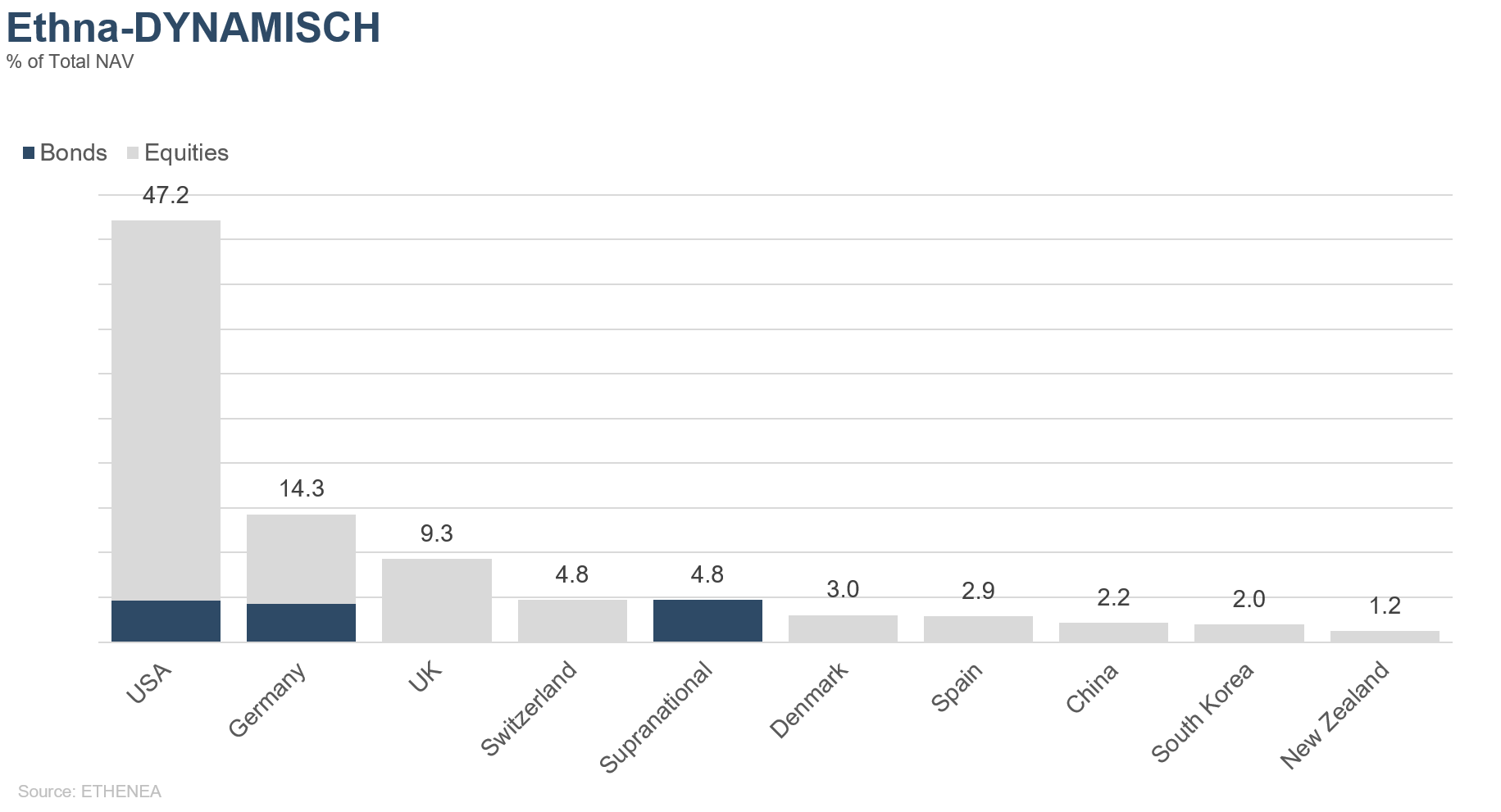

Graphique 10 : Allocation géographique du fonds Ethna-DYNAMISCH

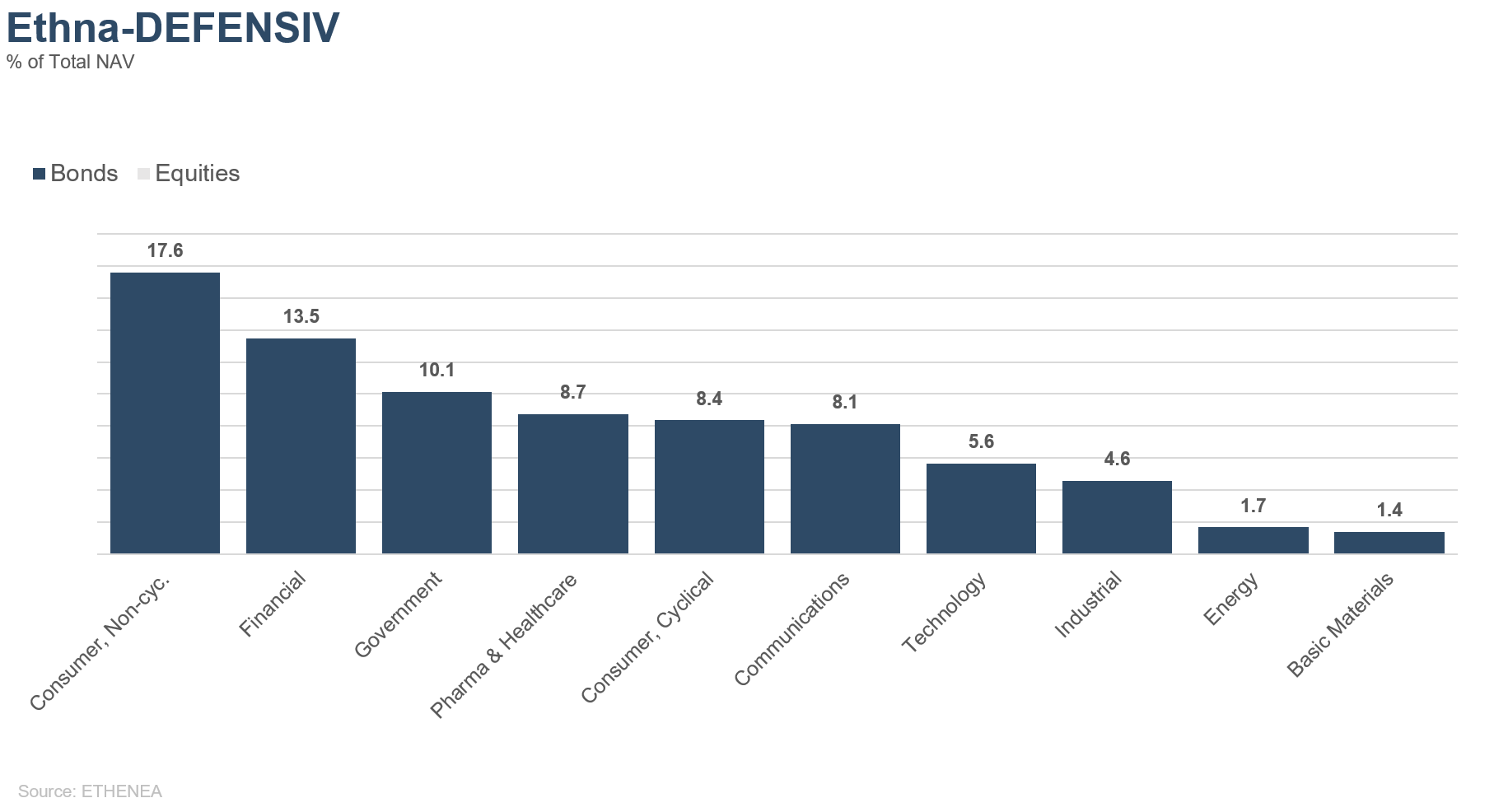

Graphique 11 : Allocation sectorielle du fonds Ethna-DEFENSIV

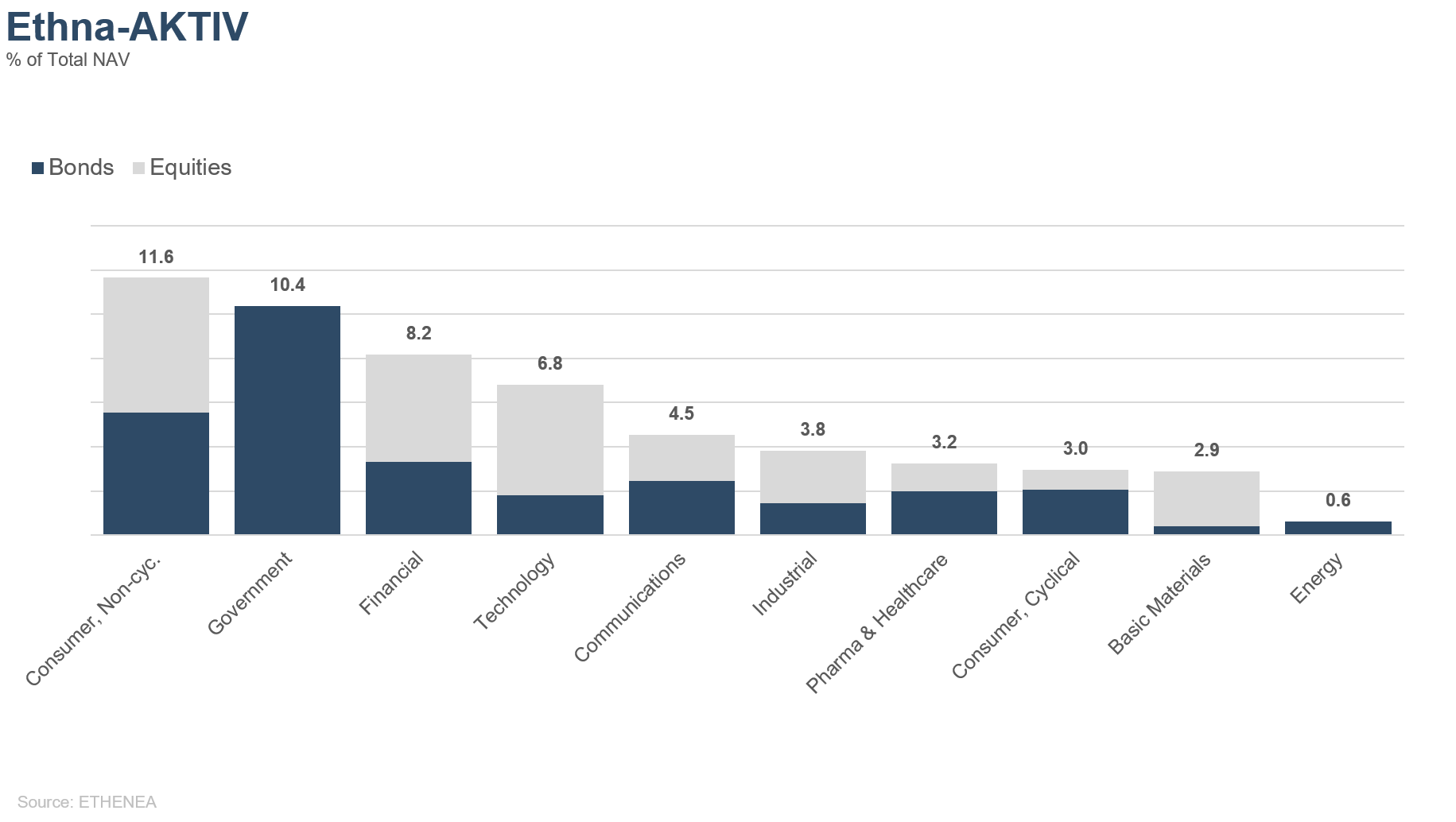

Graphique 12 : Allocation sectorielle du fonds Ethna-AKTIV

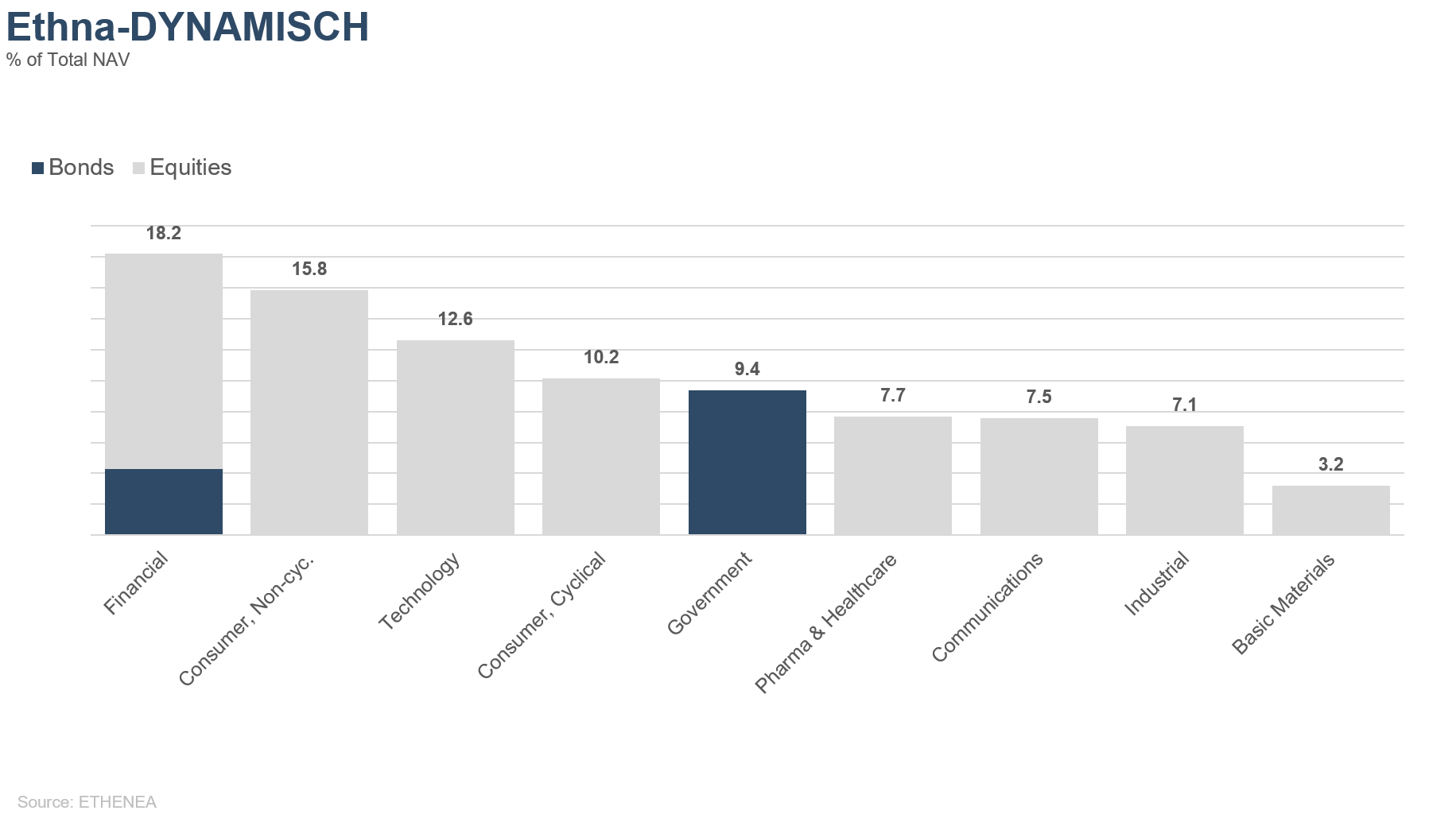

Graphique 13 : Allocation sectorielle du fonds Ethna-DYNAMISCH

* Le « cash » englobe les dépôts à vue, les comptes au jour le jour et les comptes courants/autres comptes. Le terme « equities net » inclut les investissements directs et l’exposition résultant des produits dérivés sur actions.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Le présent document est une communication publicitaire. Il est uniquement destiné à fournir des informations sur le produit concerné et n'a pas été préparé sur la base d'une obligation légale ou réglementaire. Les informations contenues dans ce document ne constituent en aucun cas une sollicitation, une offre ou une recommandation en vue de l'achat ou de la vente de parts du fonds ou de la réalisation d'une quelconque transaction. Elles visent uniquement à présenter au lecteur les principales caractéristiques du fonds, telles que son processus d'investissement par exemple, et n'ont pas été pensées comme un conseil en investissement, que ce soit en tout ou en partie. Elles ne remplacent nullement la réflexion personnelle ou des informations ou conseils juridiques, fiscaux ou financiers. La responsabilité de la société de gestion, de ses collaborateurs ou de ses organes ne peut être engagée au titre de pertes découlant directement ou indirectement de l'utilisation du contenu du présent document ou de toute autre circonstance en lien avec ce document. La seule base juridiquement contraignante pour l'acquisition de parts est constituée par les documents de vente en vigueur rédigés en langue allemande (prospectus, documents d’informations clés (PRIIPs-KIDs) et, en complément, rapports annuels et semestriels), qui fournissent des informations détaillées sur l'acquisition de parts du fonds ainsi que sur les risques et les opportunités qui y sont associés. Les documents de vente en langue allemande cités (ainsi que des traductions non officielles dans d'autres langues) sont disponibles gratuitement à l’adresse www.ethenea.com ainsi qu’auprès de la société de gestion ETHENEA Independent Investors S.A. et de la banque dépositaire ainsi qu'auprès des agents payeurs et d'information nationaux correspondants et auprès du représentant en Suisse. Les agents payeurs ou d'information pour les fonds Ethna-AKTIV, Ethna-DEFENSIV et Ethna-DYNAMISCH sont les suivants : Allemagne, Autriche, Belgique, Liechtenstein, Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg ; Espagne : ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid) ; France : CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris ; Italie : State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano ; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano ; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella ; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Les agents payeurs ou d'information pour le fonds HESPER FUND, SICAV - Global Solutions sont les suivants : Allemagne, Autriche, Belgique, France, Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg ; Italie : Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La société de gestion peut, pour des raisons nécessaires d'un point de vue stratégique ou juridique, dans le respect d’éventuels préavis, résilier des contrats de distribution existants avec des tiers ou retirer des autorisations de distribution. Les investisseurs peuvent s'informer au sujet de leurs droits sur le site Internet www.ethenea.com ainsi que dans le prospectus de vente. Les informations sont disponibles en allemand et en anglais ainsi que, dans certains cas, dans d’autres langues également. Publié par : ETHENEA Independent Investors S.A. Il est défendu de transmettre ce document à des personnes basées dans un Etat dans lequel le fonds n'est pas autorisé à la distribution ou dans lequel une autorisation de commercialisation est nécessaire. Les parts ne peuvent être proposées à des personnes situées dans de tels pays que si cette offre est conforme aux dispositions juridiques applicables et que si la diffusion/publication du présent document ainsi que l'achat/vente de parts dans la juridiction concernée ne sont soumis à aucune limitation. En particulier, le fonds ne peut pas être proposé aux Etats-Unis d'Amérique, ni à des Ressortissants américains (au sens de la règle 902 du règlement S de la Loi américaine sur les valeurs mobilières (Securities Act) de 1933, dans sa version en vigueur), ni à des personnes agissant sur ordre, pour le compte ou au profit de Ressortissants américains. La performance passée ne constitue ni une indication ni une garantie des résultats futurs. Les fluctuations au niveau de la valeur et du rendement des instruments financiers sous-jacents ainsi que des taux d'intérêt et des taux de change signifient que la valeur et le rendement des parts d'un fonds peuvent évoluer à la hausse comme à la baisse et ne sont pas garantis. Les valorisations indiquées aux présentes tiennent compte de plusieurs facteurs, parmi lesquels le cours actuel, la valeur estimée des actifs sous-jacents et la liquidité de marché, ainsi que d'autres anticipations et informations accessibles au public. En principe, le cours, la valeur et le rendement peuvent évoluer à la hausse comme à la baisse, jusqu'à la perte totale du capital investi, et les anticipations et informations peuvent changer sans préavis. La valeur du capital investi, le cours des parts du fonds ainsi que les revenus et distributions en découlant peuvent fluctuer, voire s'avérer nuls. Une performance positive enregistrée par le passé ne garantit donc en rien qu'une performance positive sera obtenue à l'avenir. La préservation du capital investi ne saurait notamment pas être garantie. En outre, aucune garantie ne peut être donnée quant au fait que la valeur du capital investi ou des parts détenues lors d'une vente ou d'un rachat correspondra au capital initialement investi. Les placements en devises étrangères sont par ailleurs exposés aux fluctuations des taux de change et aux risques de change. En d'autres termes, la performance de tels placements dépend également de la volatilité de la devise étrangère, qui peut avoir un impact négatif sur la valeur du capital investi. Les positions et les allocations peuvent évoluer. Les commissions de gestion et de banque dépositaire ainsi que tous les autres frais facturés au fonds conformément aux dispositions contractuelles sont inclus dans le calcul. Le calcul de la performance est réalisé selon la méthode BVI, c.-à-d. que la prime d’émission, les frais de transaction (tels que les frais d’ordre et les commissions de courtage) ainsi que les frais de garde et autres commissions de gestion ne sont pas inclus dans le calcul. La performance serait moins élevée s’il était tenu compte de la prime d’émission. Il ne saurait être garanti que les prévisions de marché se réaliseront. Les informations concernant les risques contenues aux présentes ne doivent pas être interprétées comme une divulgation exhaustive des risques ni comme une présentation définitive des risques mentionnés. Une description détaillée des risques figure dans le prospectus. Aucune garantie ne peut être donnée quant à l'exactitude, l'exhaustivité ou la pertinence du présent document. Son contenu et les informations qu'il contient sont protégés par le droit d'auteur. Il ne saurait être garanti que le présent document satisfait à l'ensemble des exigences légales et réglementaires définies par les pays autres que le Luxembourg. Avertissement : Les termes techniques les plus importants se trouvent dans le glossaire à l’adresse https://www.ethenea.com/glossaire. Information pour les investisseurs en Belgique: Le prospectus, les statuts et les rapports périodiques, ainsi que les documents d’informations clés (PRIIPs-KIDs), sont disponibles en français gratuitement auprès de la société de gestion, ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxembourg et auprès du représentant : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg. Informations pour les investisseurs en Suisse : L'organisme de placement collectif est domicilié au Luxembourg. Le représentant en Suisse est IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurich. L’agent payeur en Suisse est DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurich. Le prospectus, les documents d’informations clés (PRIIPs-KIDs), les statuts et les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant. Copyright © ETHENEA Independent Investors S.A. (2024) Tous droits réservés. 02/04/2021