Positionnement des Ethna Funds

Ethna-DEFENSIV

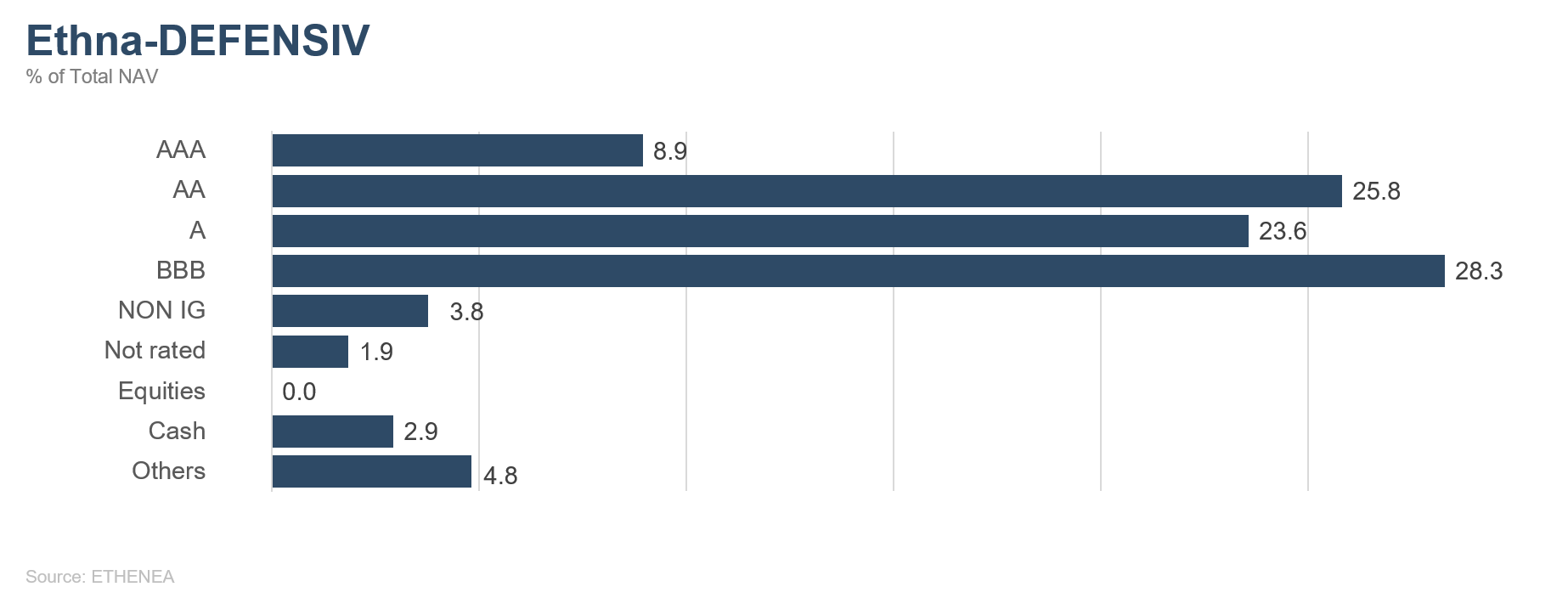

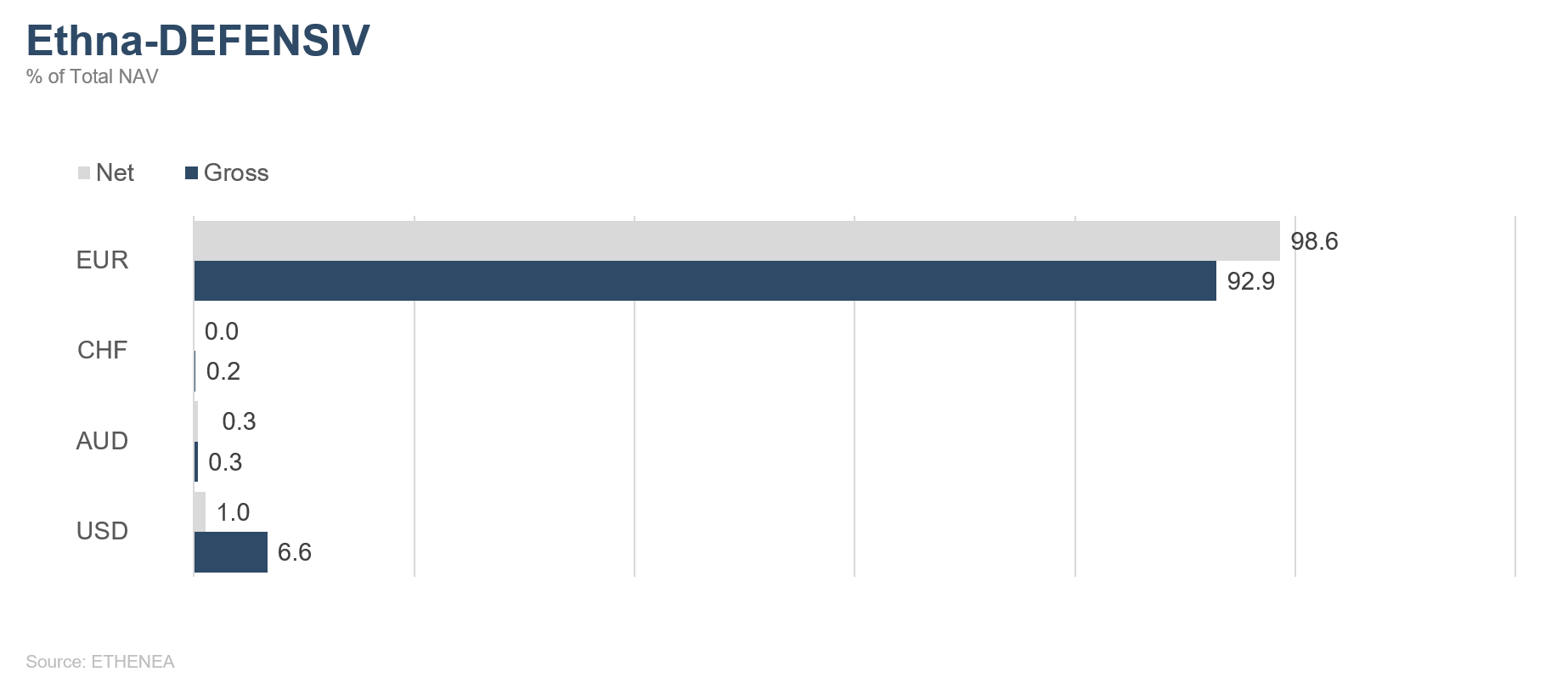

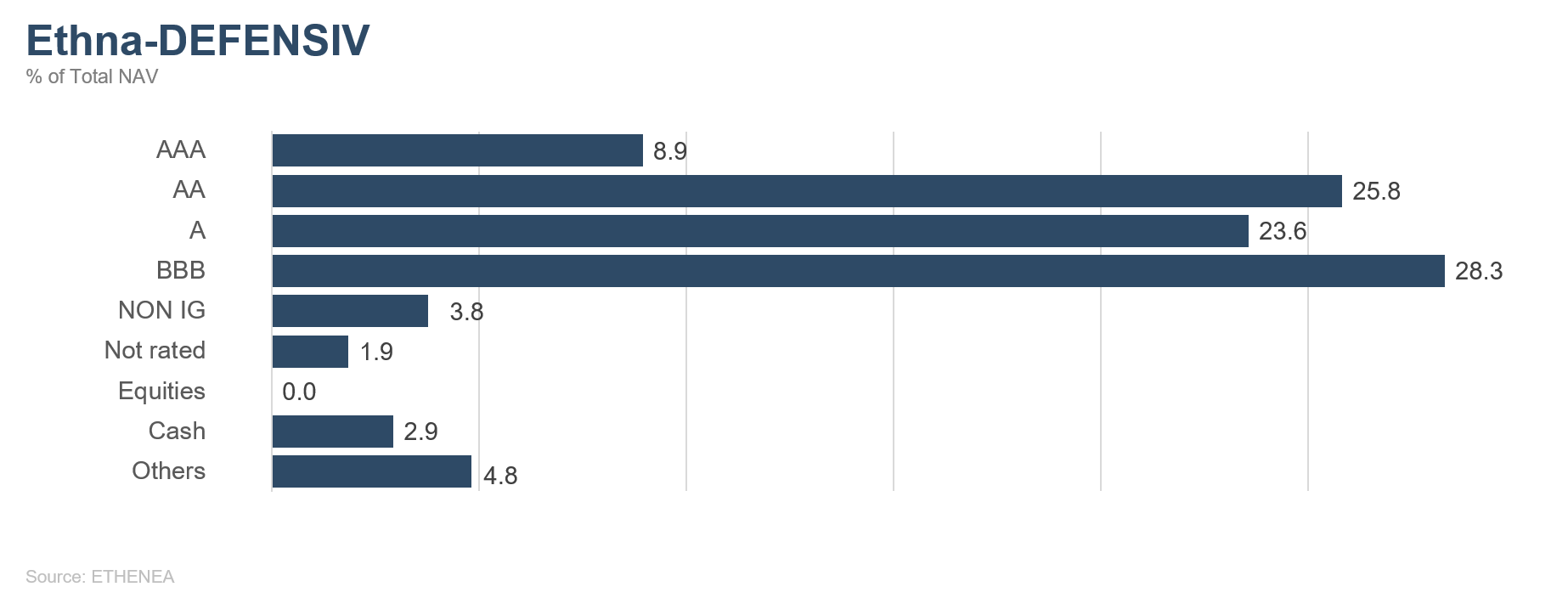

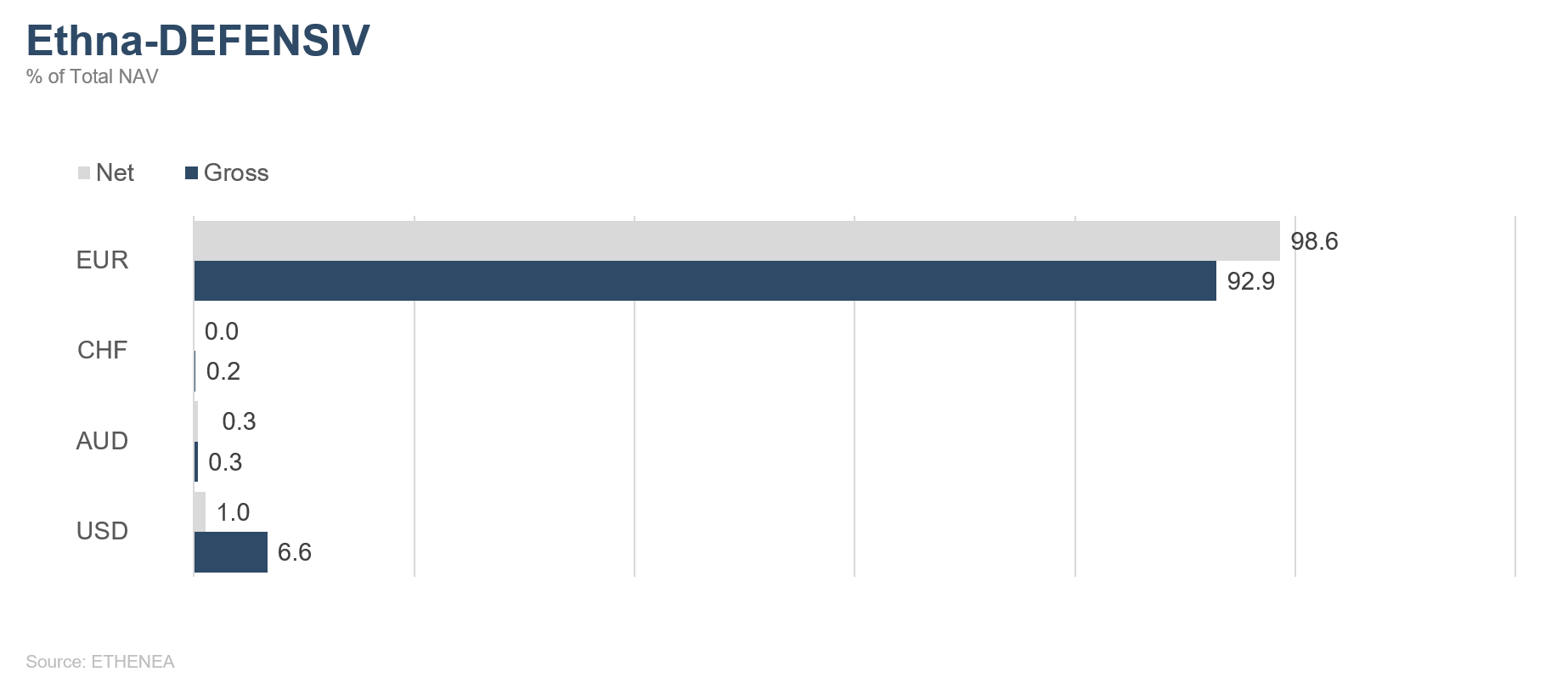

En janvier, nous avons enfin pu optimiser la part obligataire d’Ethna-DEFENSIV en vendant les dernières obligations libellées en dollar (-16 %) ainsi que le reste des anciennes dettes subordonnées (-2,4 %) à la faveur du rebond provisoire du marché obligataire. Désormais, plus de 90 % du portefeuille obligataire est libellé en euro, ce qui réduit considérablement nos frais de couverture de change. En outre, nous avons réduit les échéances du portefeuille de sorte que plus de 78 % des titres présentent aujourd’hui une échéance résiduelle inférieure à 7 ans. Cette opération nous permet d’abaisser significativement nos frais de couverture de la sensibilité aux taux d’intérêt, dans la mesure où nous pourrons désormais utiliser des contrats à terme plus courts avec un carry négatif moindre. À l’exception de quelques titres subordonnés restants (1,6 %), Ethna-DEFENSIV est également largement à l’abri des risques (imprévisibles).

Nous avons renforcé la position en or à un peu plus de 5 % car nous restons convaincus que les prix augmenteront en phase d’incertitude accrue.

Fin janvier, notre position en actions s’élève à 0 % dans l’attente de niveaux d’achat appropriés.

Ethna-AKTIV

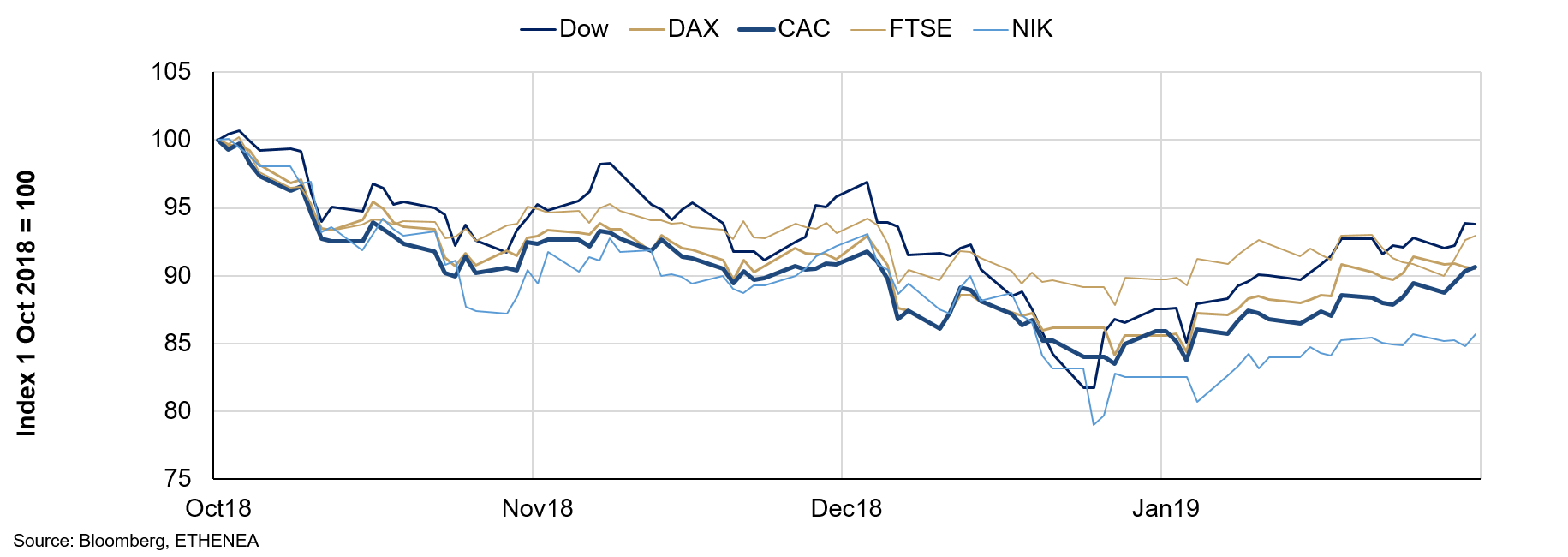

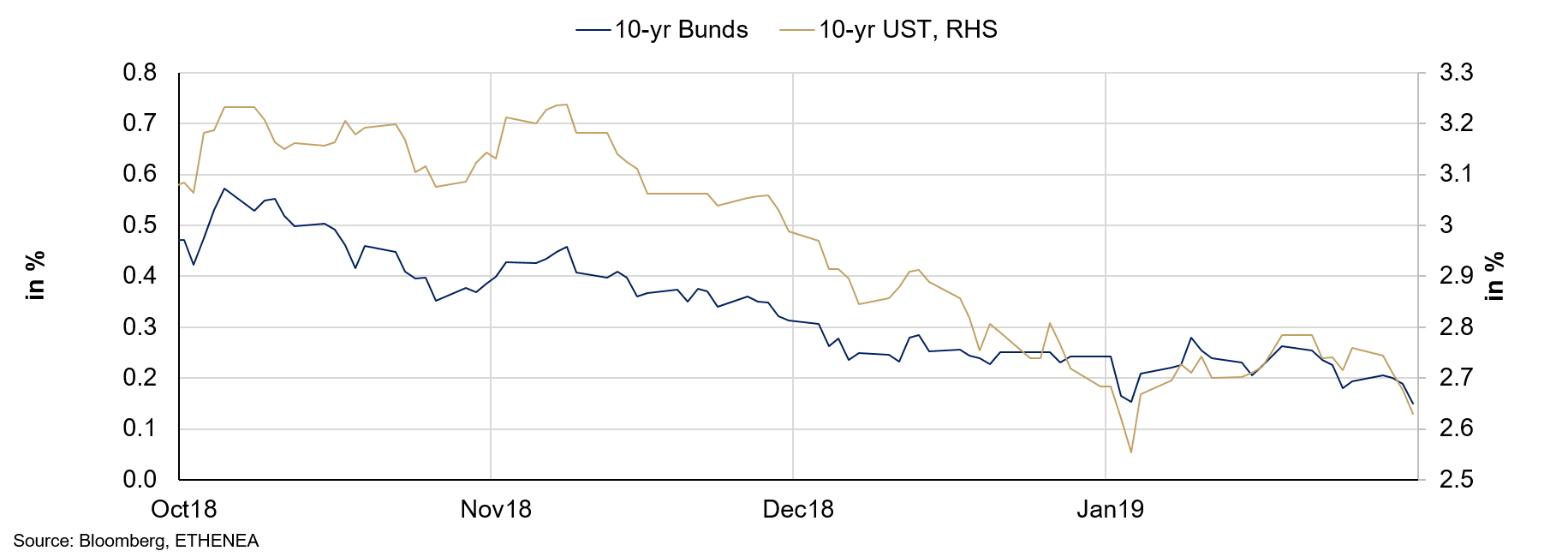

Comme le disait Konrad Adenauer, « il n’est pas indispensable de garder toujours le même point de vue ». C’est plus ou moins ce qu’a dû se dire Jerome Powell quand il a opéré un virage à 180° après ses propos du mois de décembre jugés trop « fermes ». S’agissant des relèvements de taux, son ton s’est considérablement radouci depuis, ce qui a été salué par des plus-values généralisées en janvier. Par conséquent, les contrats à terme sur les taux américains n’anticipent plus pour le moment de hausse pour cette année. Toutefois, nous estimons que le marché se montre un peu trop euphorique sur ce point. Selon nous, le calme apparent des marchés financiers et la reprise de l’inflation (des salaires) sous l’effet du plein emploi fourniront à la Réserve fédérale de nouveaux motifs pour relever ses taux dans le courant de l’année. Le fait est que le changement de ton radical de la Réserve fédérale a mis à l’épreuve l’existence du Powell put plus tôt que prévu. Toutefois, n'oublions pas dans ce contexte que si ce type de put limite le potentiel de correction des marchés, il n’en détermine pas pour autant le potentiel de hausse. C’est davantage le taux de croissance effectif et attendu des chiffres d’affaires et des bénéfices des entreprises qui en est à l'origine. Sur ce point, la saison des résultats renvoie une image contrastée. Pour récapituler, nous pouvons affirmer que les chiffres publiés jusqu’à présent n’ont pas été aussi mauvais que ce que la forte chute du marché actions laissait présager à la mi-décembre. Mais d'un autre côté, la tendance au ralentissement de la croissance se confirme. Ce n’est pas non plus un secret pour personne que le plus long government shutdown de l’histoire des États-Unis et le conflit commercial avec la Chine, non résolu à ce jour, ont laissé des traces dans les chiffres réels et sur le sentiment général. Selon nous, la croissance économique mondiale révisée à 3,5 % pour 2019 va continuer de ralentir, ce qui ne soutiendra pas les cours de bourse. C’est la raison pour laquelle nous anticipons une volatilité durablement élevée sur le marché actions avec un potentiel limité à la hausse comme à la baisse.

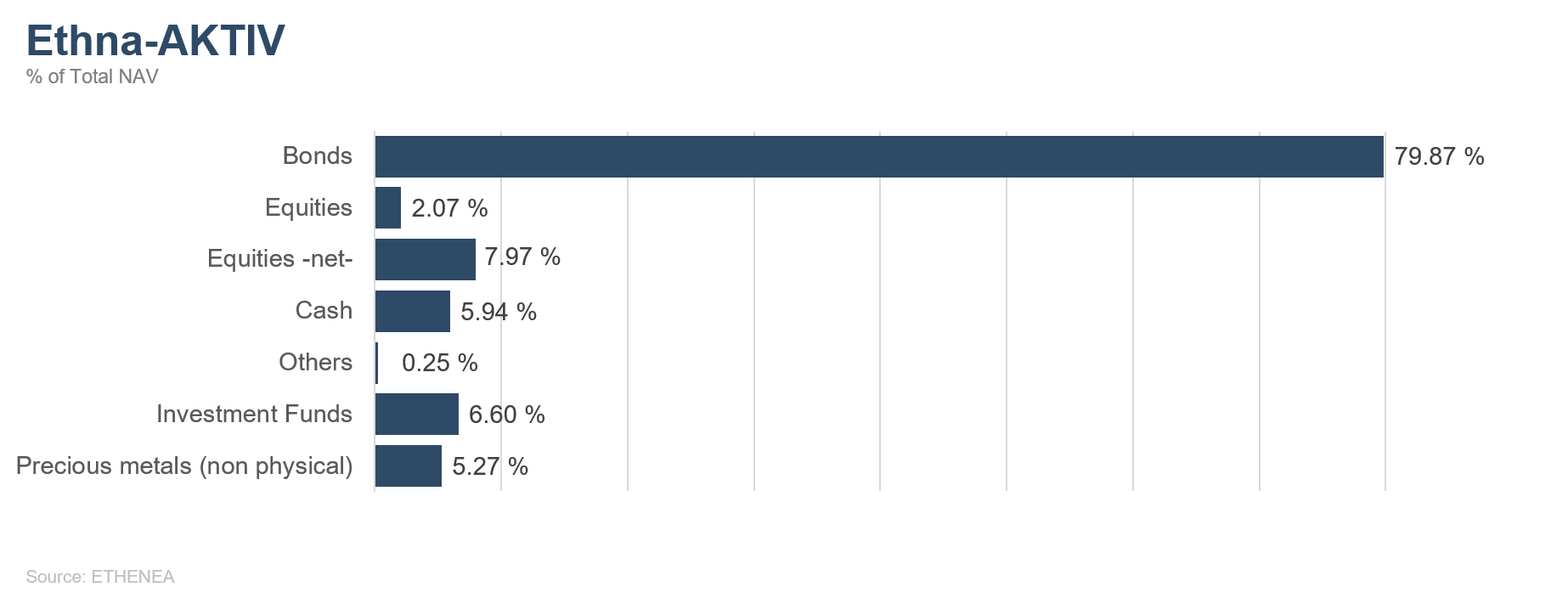

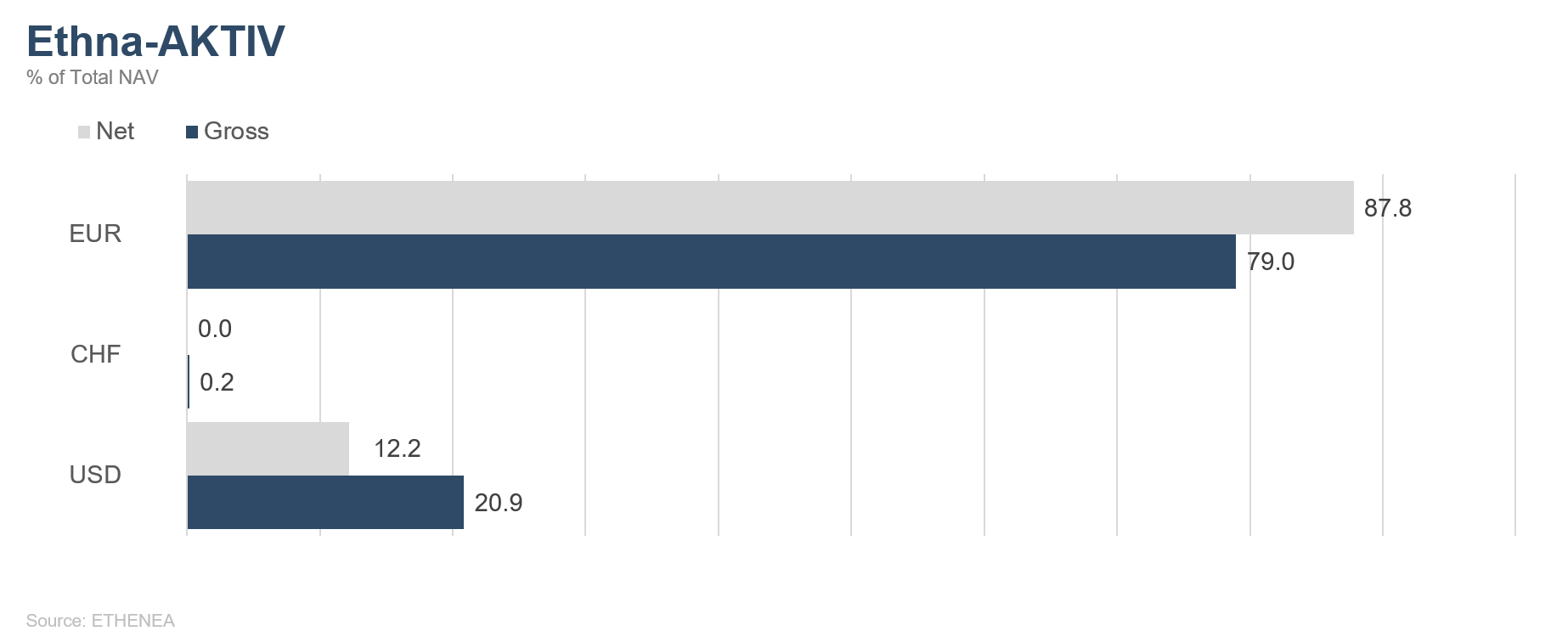

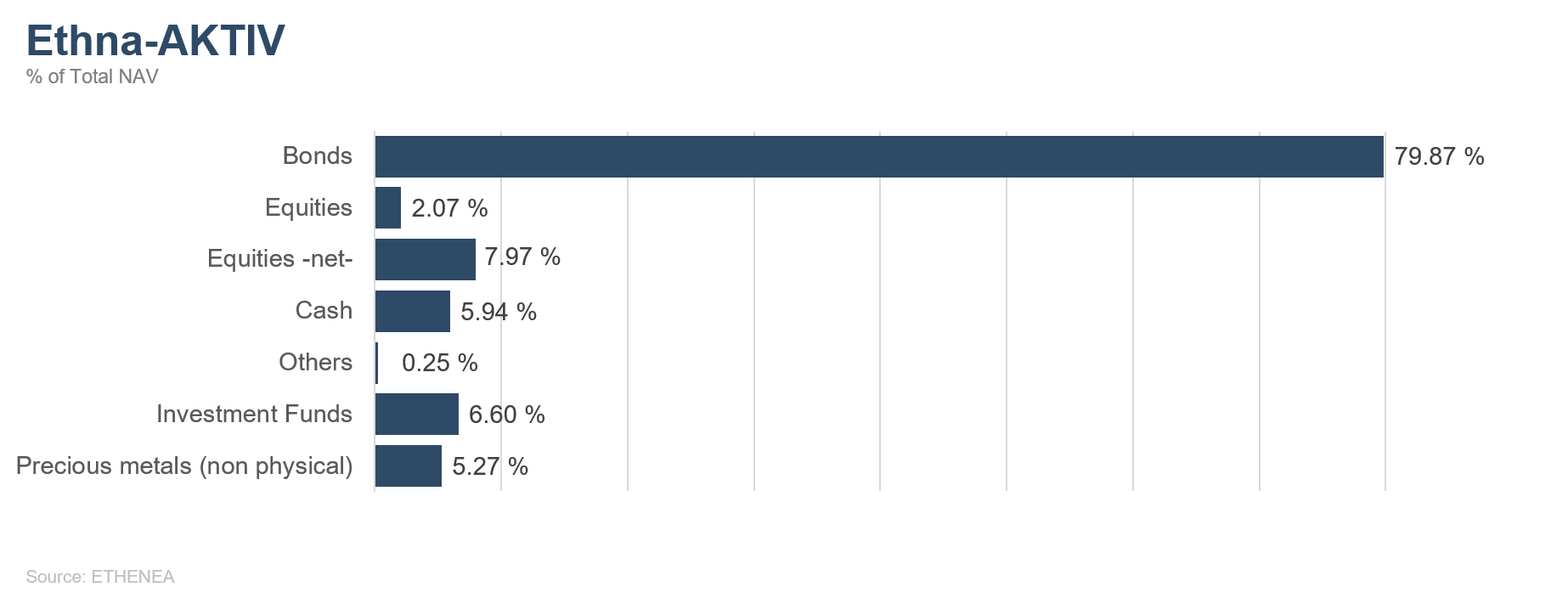

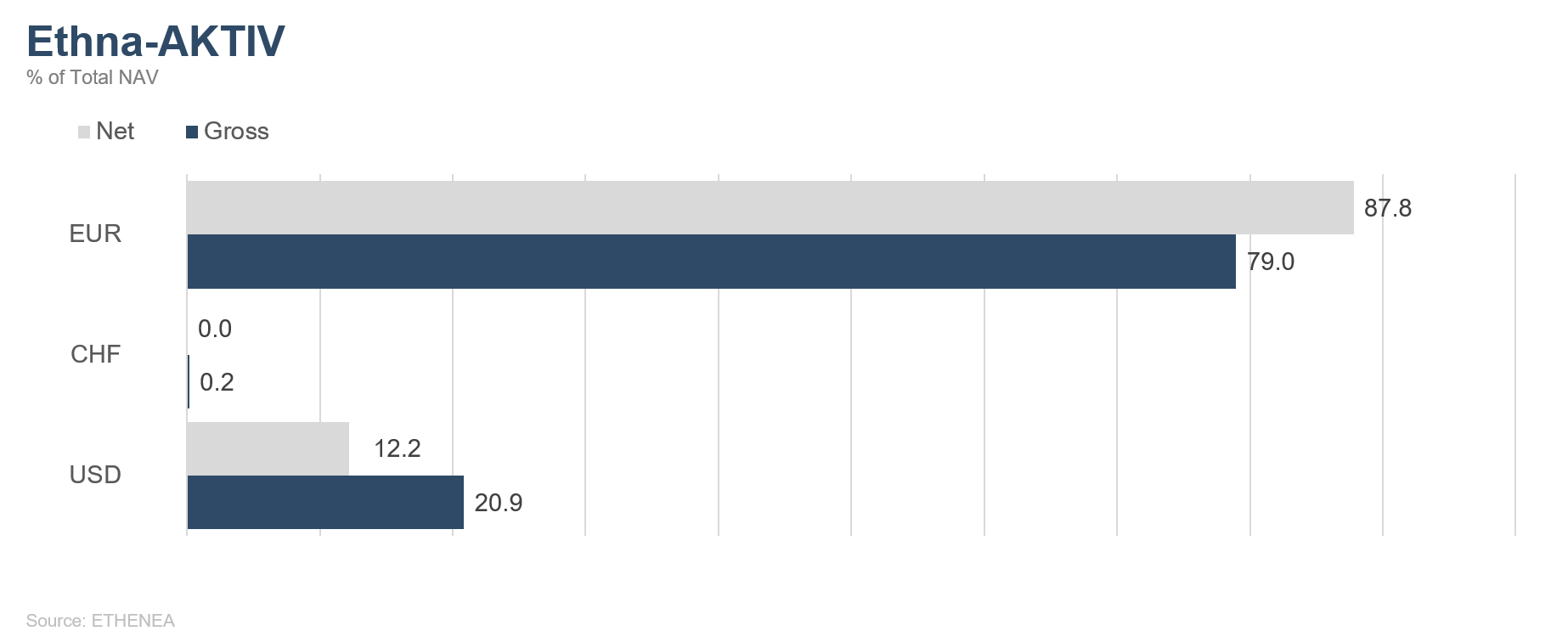

La performance mensuelle a été alimentée en grande partie par le portefeuille obligataire et l’augmentation de la sensibilité aux taux d’intérêt jusqu’à la première semaine de janvier. Après avoir réussi à limiter les pertes en décembre en réduisant la part actions, nous avons pâti de ce positionnement en janvier : la participation à la hausse des marchés a été réduite en proportion. Actuellement, la poche actions s’établit à environ 8 % et est presque exclusivement représentée par une structure d’options sur le marché américain. Suivant le scénario décrit, dans un contexte volatil les baisses de cours offrent des opportunités d’achat et les rebonds favorisent les ventes par l’intermédiaire de contrats à terme sur des indices. Courant janvier, une position en or a de nouveau été initiée à hauteur de 5 %. La corrélation qui dominait encore l’an dernier entre l’or et différentes classes d’actifs n’existe plus aujourd’hui, de sorte que le métal jaune représente à nouveau un complément intéressant pour des raisons de diversification comme de performance. La position en dollar relativement élevée (17,5 %) et la réduction progressive de la sensibilité aux taux d’intérêt américains reflètent l’hypothèse susmentionnée en faveur d'une hausse des taux aux États-Unis.

Ethna-DYNAMISCH

Les Bourses ont terminé l’année dans le rouge et commencé la nouvelle dans le vert. C’est ce que, dans le jargon, on appelle la volatilité. La forte incertitude entourant l’évolution économique future reste à l’origine des fluctuations importantes sur les marchés financiers. L’environnement macroéconomique a rarement été aussi nébuleux. Les baromètres conjoncturels pointent toujours un ralentissement de la croissance dans les grandes économies. Après avoir connu de fortes baisses, les marchés ont toutefois déjà intégré cette éventualité dans les valorisations actuelles. Depuis toujours, le comportement des investisseurs est conditionné par l'évaluation du rapport risque/opportunité. Or, cette relation revient progressivement en territoire positif. La capacité d'anticipation des Bourses est essentielle pour interpréter les fondamentaux. Les Bourses n’attendent pas que les incertitudes se dissipent et que les chiffres de croissance soient revus à la hausse. Les cours boursiers réagissent positivement lorsque la situation s’avère moins pire que prévu. Et nombre des indicateurs que nous avons analysés évoluent actuellement dans cette direction. En voici un bon exemple : les entreprises ont rarement eu autant de difficultés à planifier. L’issue incertaine du Brexit et la guerre commerciale latente les dissuadent d’investir. Cet état de fait se reflète lentement mais sûrement dans les données microéconomiques et macroéconomiques. Mais indépendamment du scénario qui se concrétisera (Brexit « dur », parfaitement négocié ou pas de Brexit du tout), les entreprises auront à nouveau de la visibilité, pourront s’adapter à la situation et lancer les investissements nécessaires et reportés. Ce n’est pas un hasard si les phases de grande incertitude dans le passé ont également été celles où les points d’entrée sur les marchés actions étaient les plus intéressants.

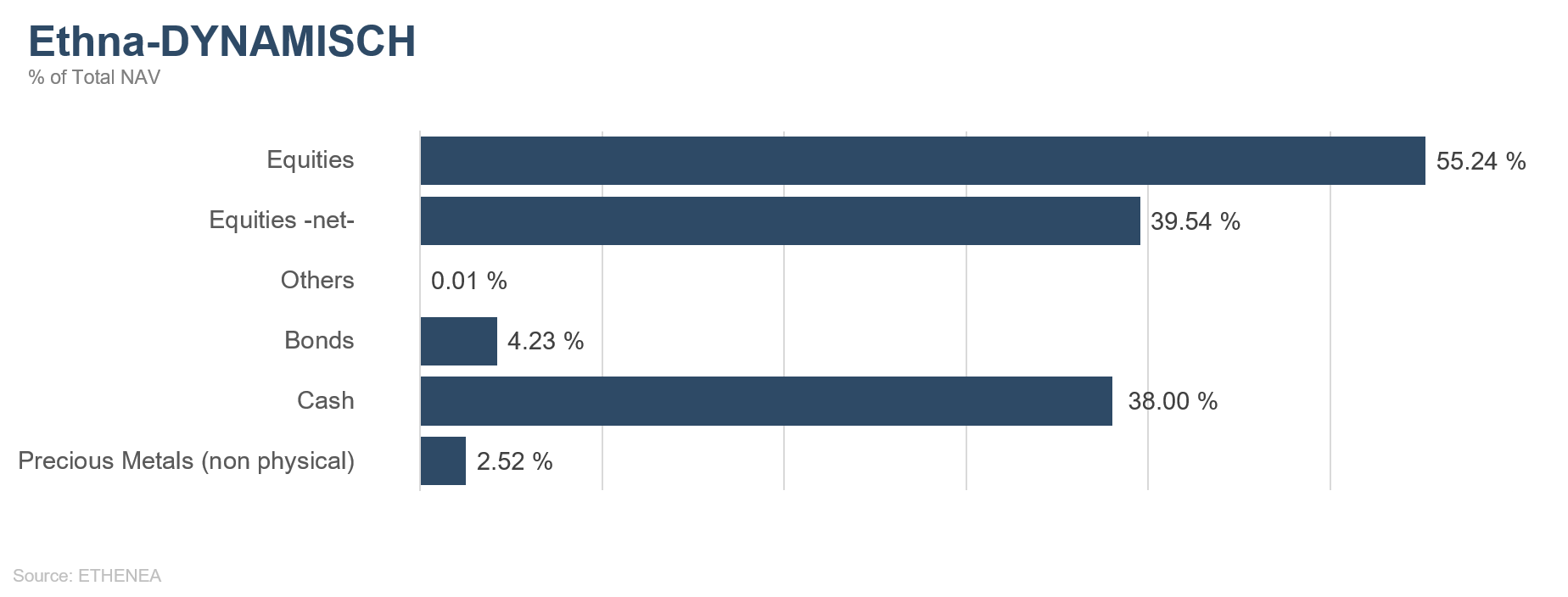

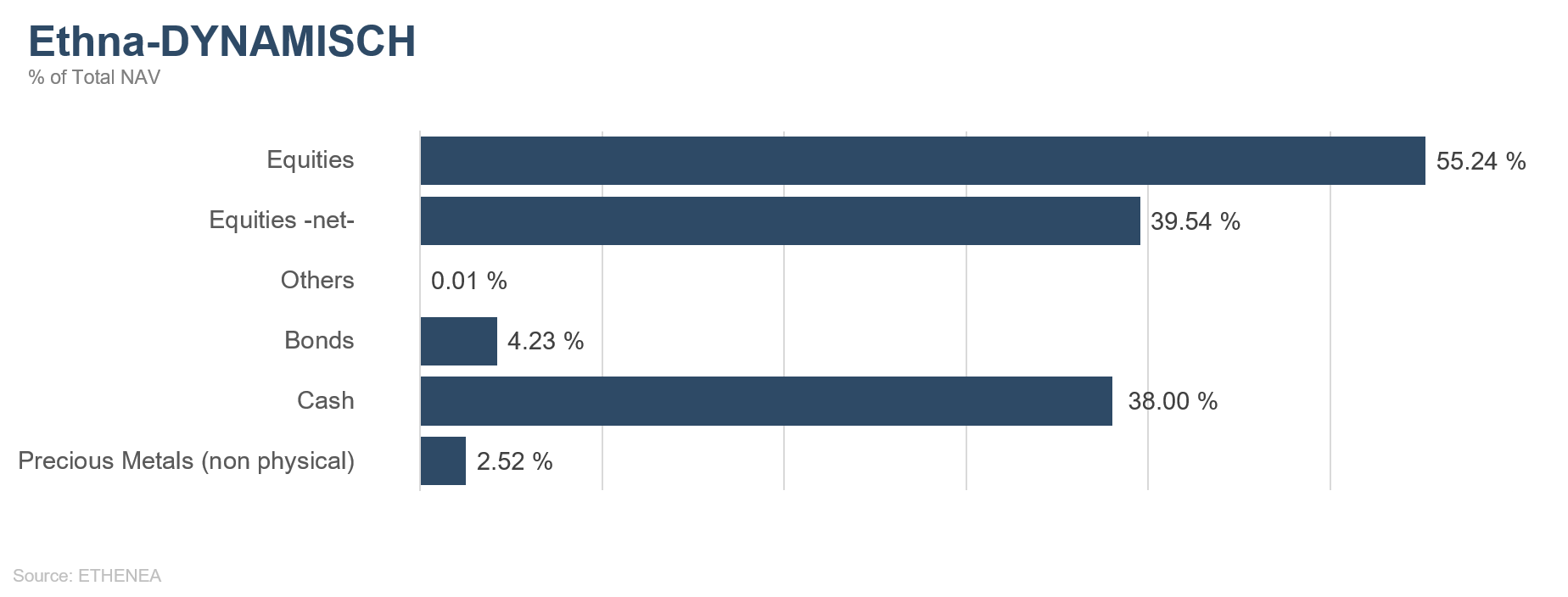

- En conséquence, nous restons modérément optimistes eu égard à la part en actions. Il s’agit d’amortir la volatilité actuelle tout en saisissant les opportunités qui se présentent. Nous avons donc commencé de renforcer progressivement les positions existantes. Celles-ci présentent un intérêt accru compte tenu de la baisse des niveaux de valorisation et représentent un peu plus de 55 % d’Ethna-DYNAMISCH en fin de mois. En parallèle, nous avons ajusté les composantes de couverture pendant la phase de rebond et complété les options existantes avec une couverture à court terme par l’intermédiaire de futures sur des indices. Il en résulte un taux d’investissement net d’environ 40 %. C’est suffisant à la fois pour exploiter les opportunités qui se présentent et maîtriser les risques ne pouvant être exclus. Nous souhaitons profiter des nouvelles corrections et du ralentissement économique pour initier des positions en actions d’excellente qualité.

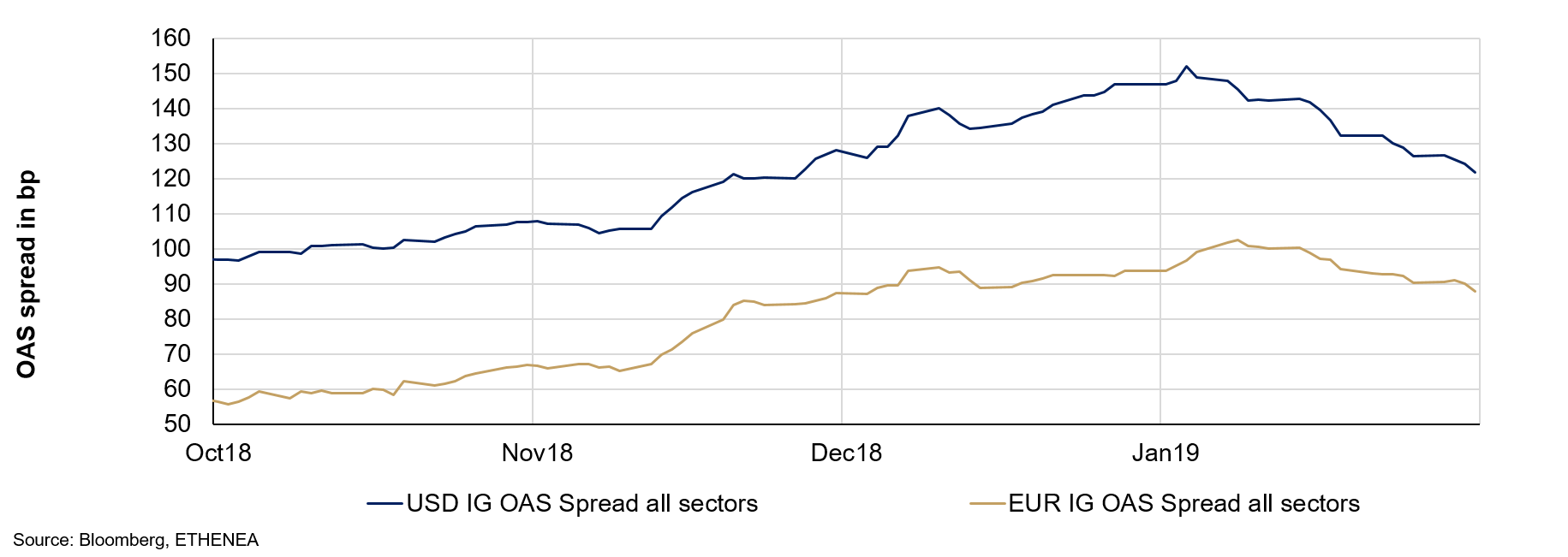

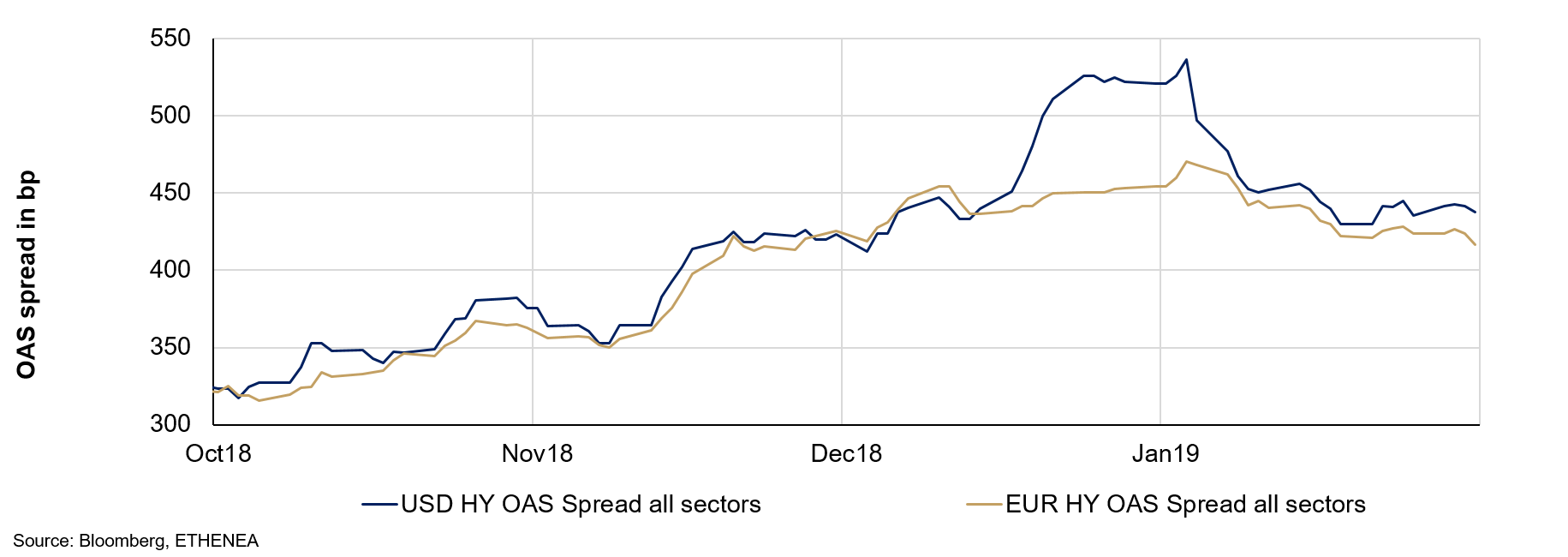

- Sur le front des obligations, nous jugeons le cadre moins favorable que celles des actions. Certes, les spreads se sont significativement écartés ces derniers mois, mais au vu de la baisse simultanée des niveaux de rendement des emprunts d'État sûrs, le rendement global des obligations d’entreprise ne nous semble toujours pas suffisamment attrayant. Notamment pour les investisseurs en EUR ou en CHF, les rendements se maintiennent à des niveaux très bas du point de vue historique. Par conséquent, nous nous contentons pour l’instant de contenir les positions risquées aux marchés actions. Face à la baisse des rendements des emprunts d'État sûrs, nous avons réduit la position sur les bons du Trésor américain à long terme d’environ 6 % à tout juste 4 % en janvier. La réserve à l’égard des titres obligataires se traduit par le maintien d’une position en liquidités importante. Celle-ci est réservée en partie aux achats d’actions à venir et est conservée volontairement en l’état en raison de l’allocation d’actifs stratégique.

Avec le léger effet de diversification apporté par l’or qui représente toujours près de 2,5 % du portefeuille, Ethna-DYNAMISCH reste correctement positionné en prévision de phases de volatilité et d’incertitudes accrues (lesquelles pourraient prochainement se dissiper).

Graphique 5 : Répartition des notations au sein du fonds Ethna-DEFENSIV

Graphique 6 : Composition du fonds Ethna-DEFENSIV par devise

Graphique 7 : Structure* du fonds Ethna-AKTIV

Graphique 8 : Composition du fonds Ethna-AKTIV par devise

Graphique 9 : Structure* du fonds Ethna-DYNAMISCH

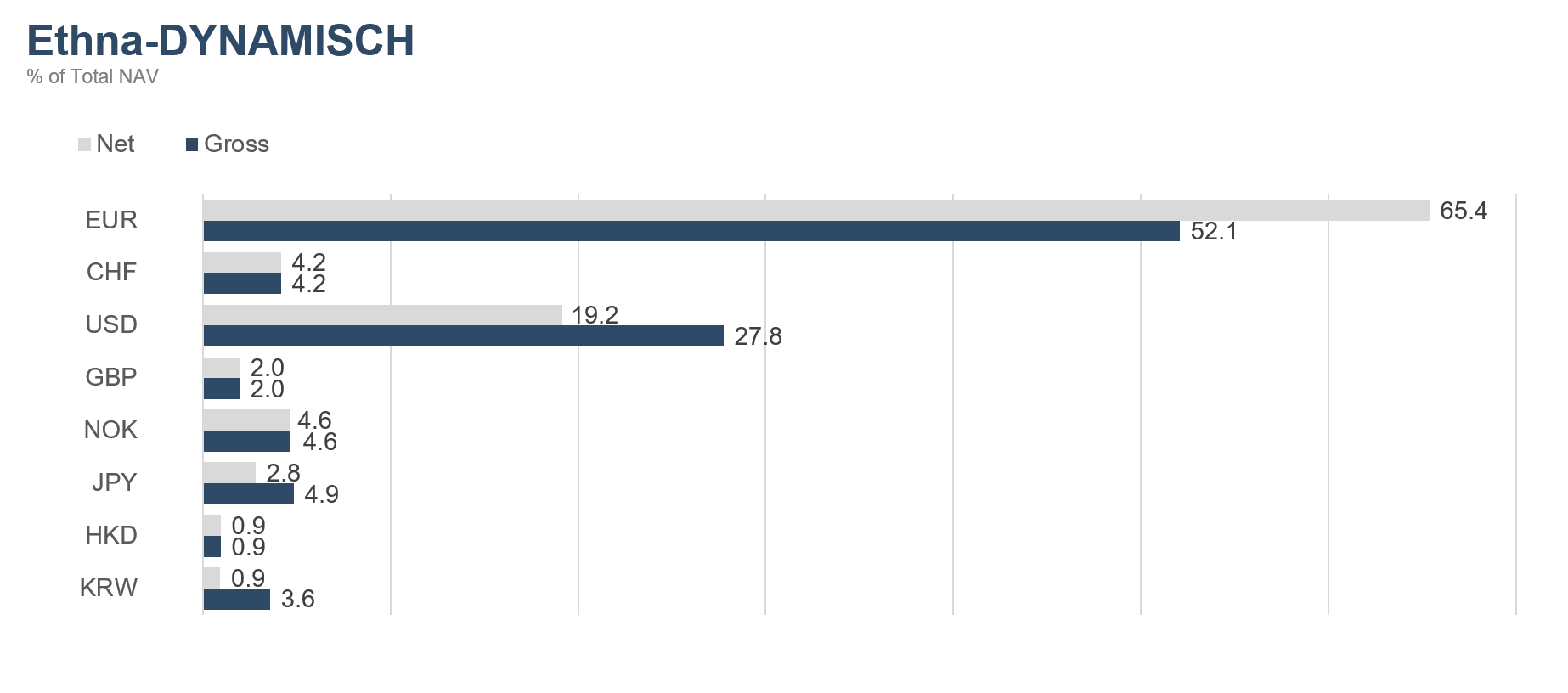

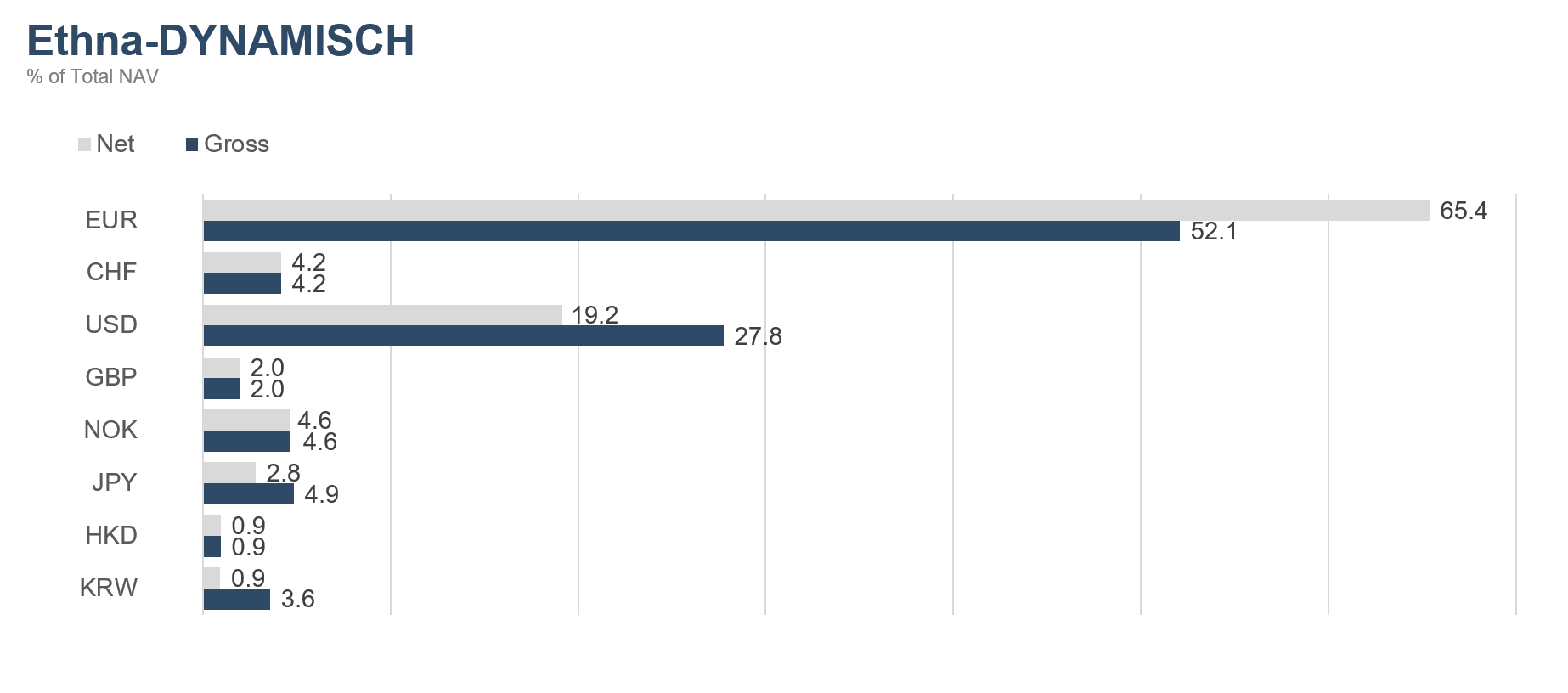

Graphique 10 : Composition du fonds Ethna-DYNAMISCH par devise

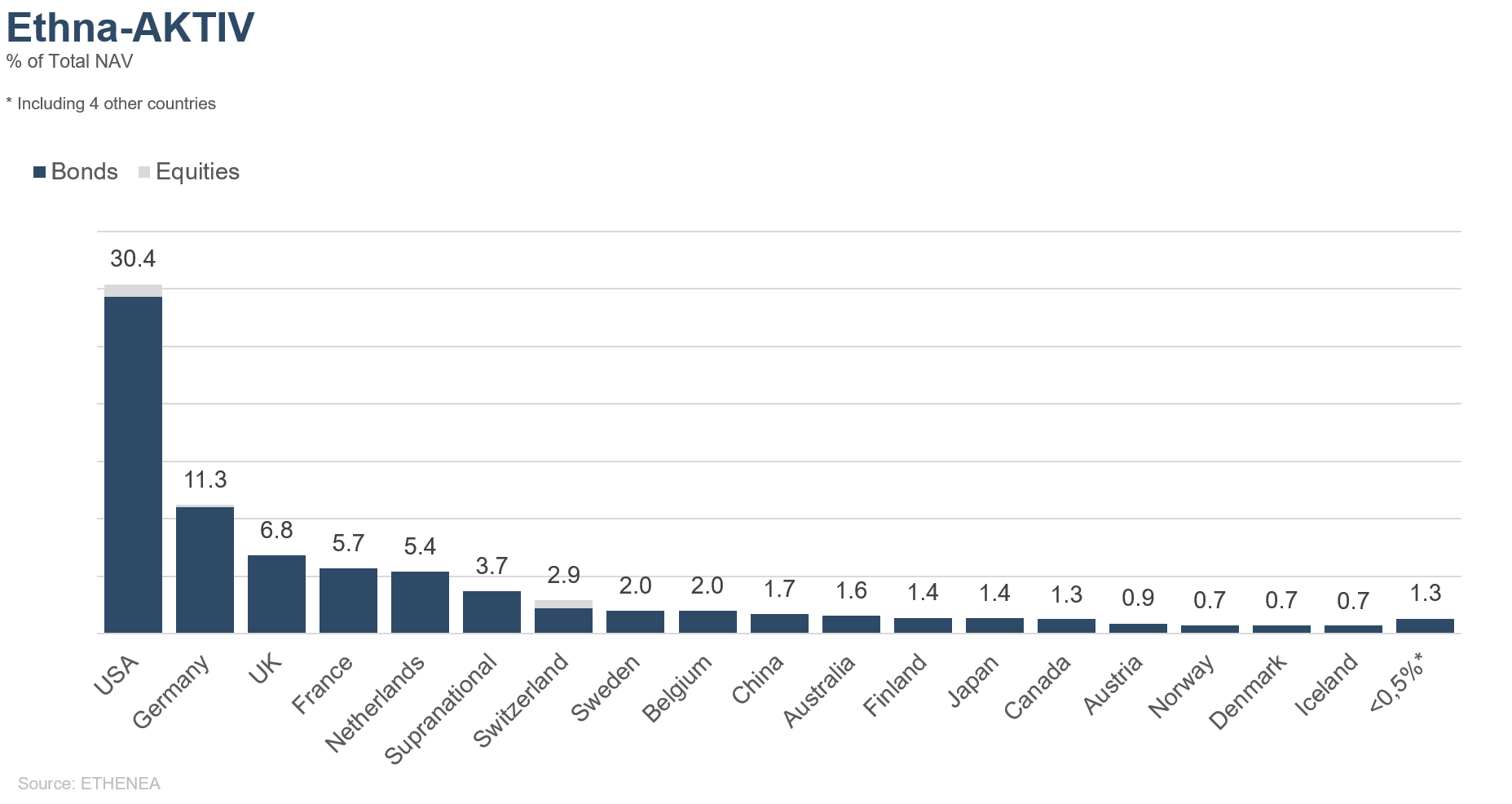

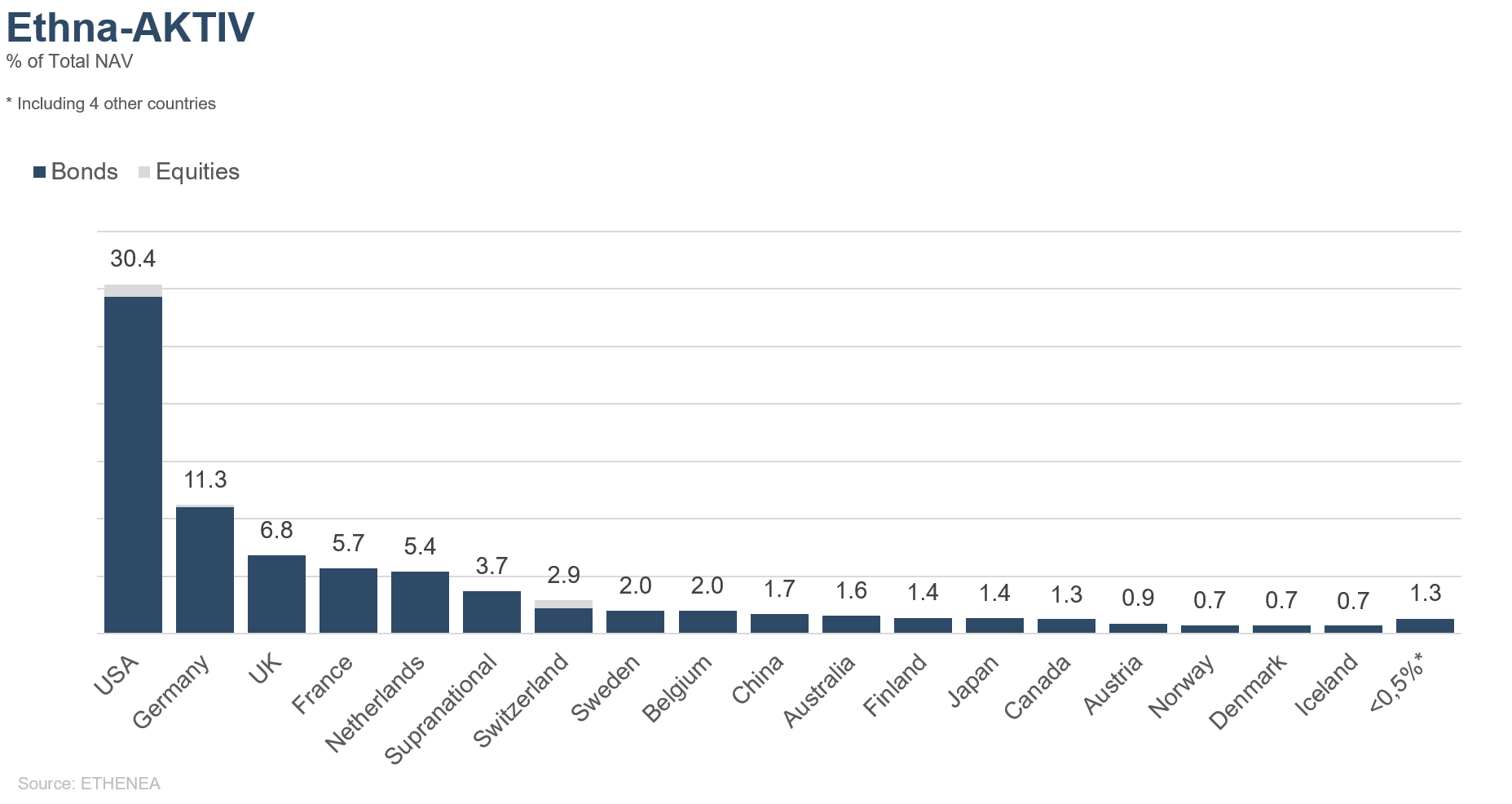

Graphique 11 : Allocation géographique du fonds Ethna-AKTIV

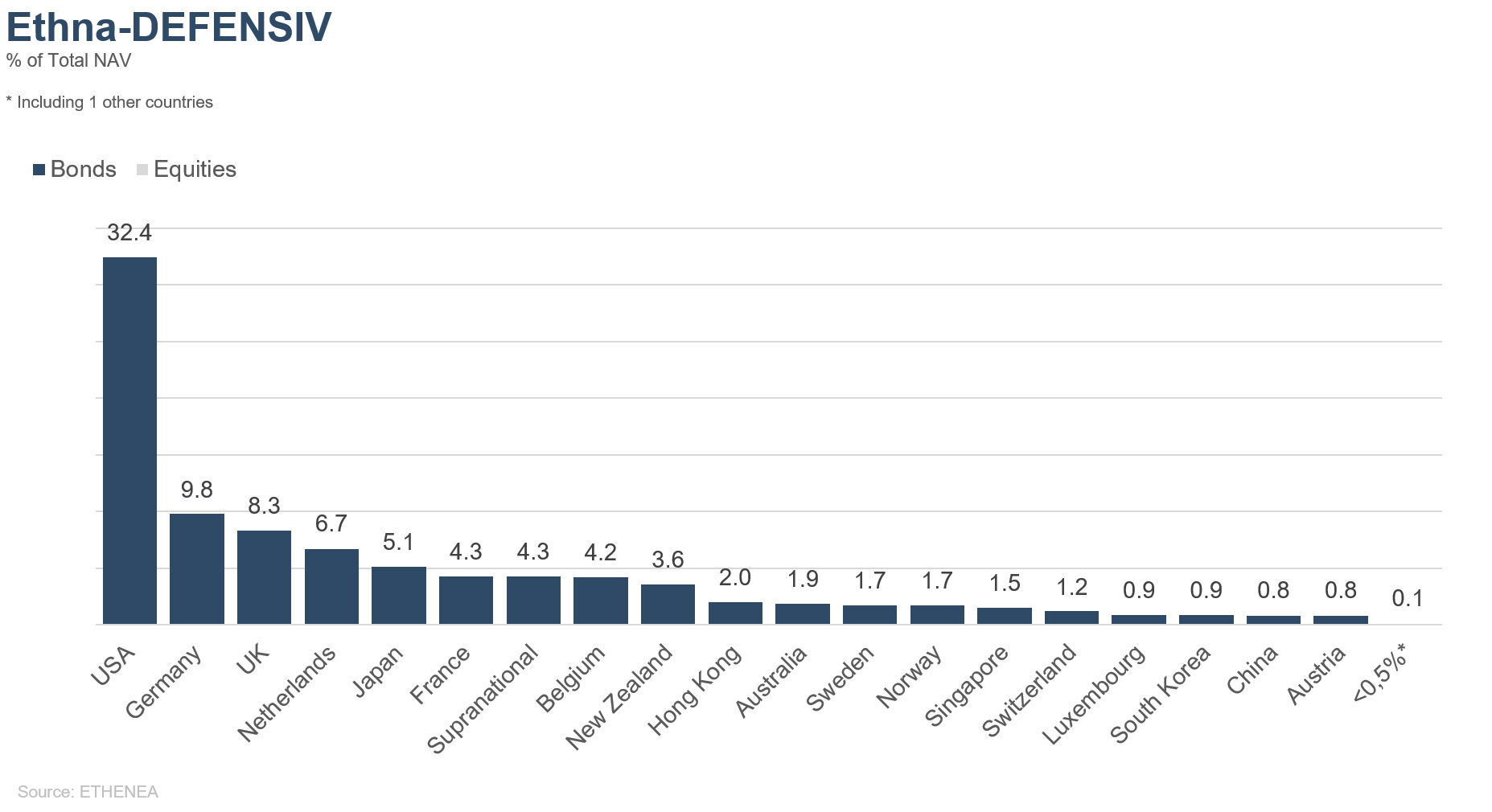

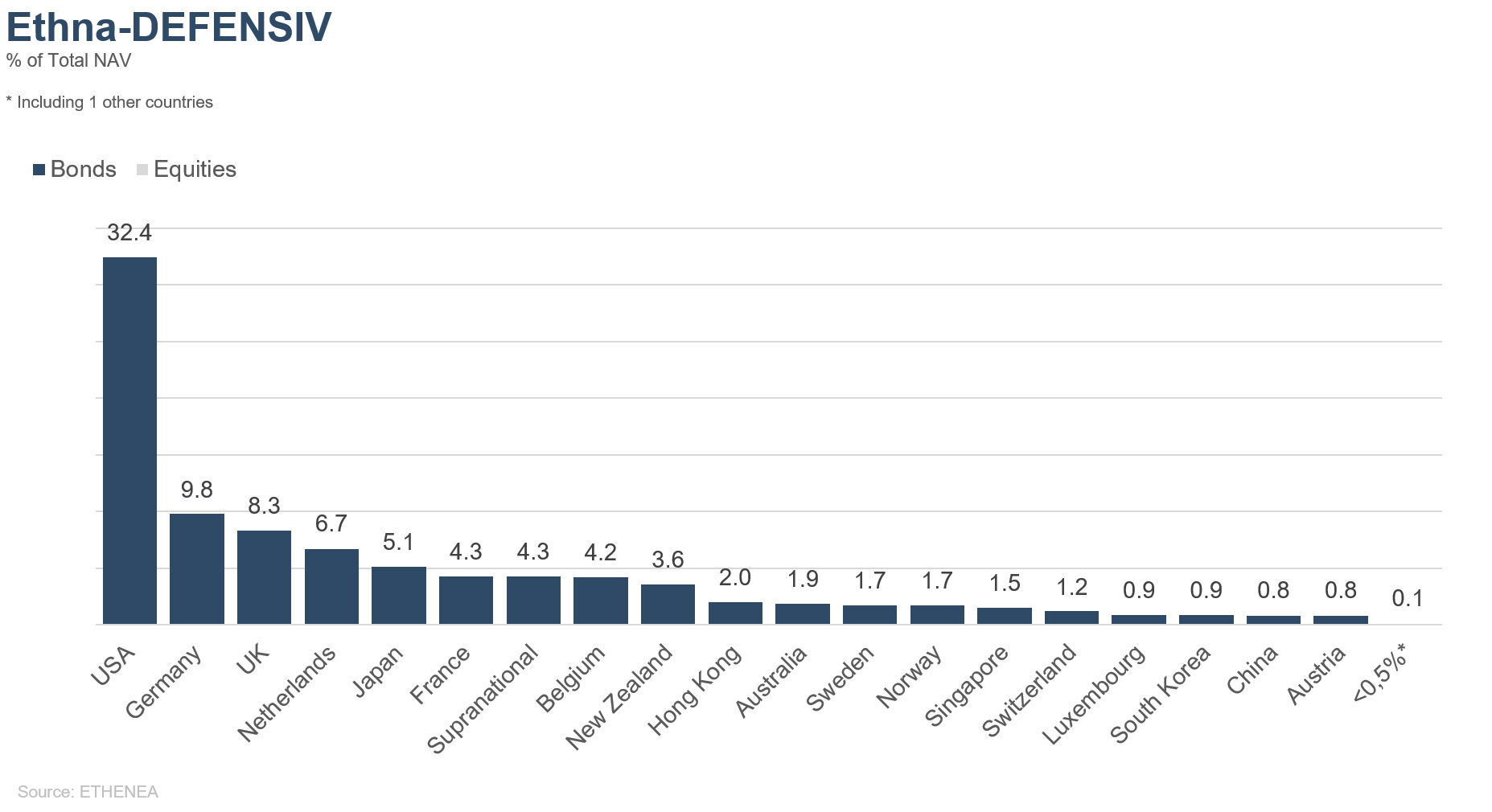

Graphique 12 : Allocation géographique du fonds Ethna-DEFENSIV

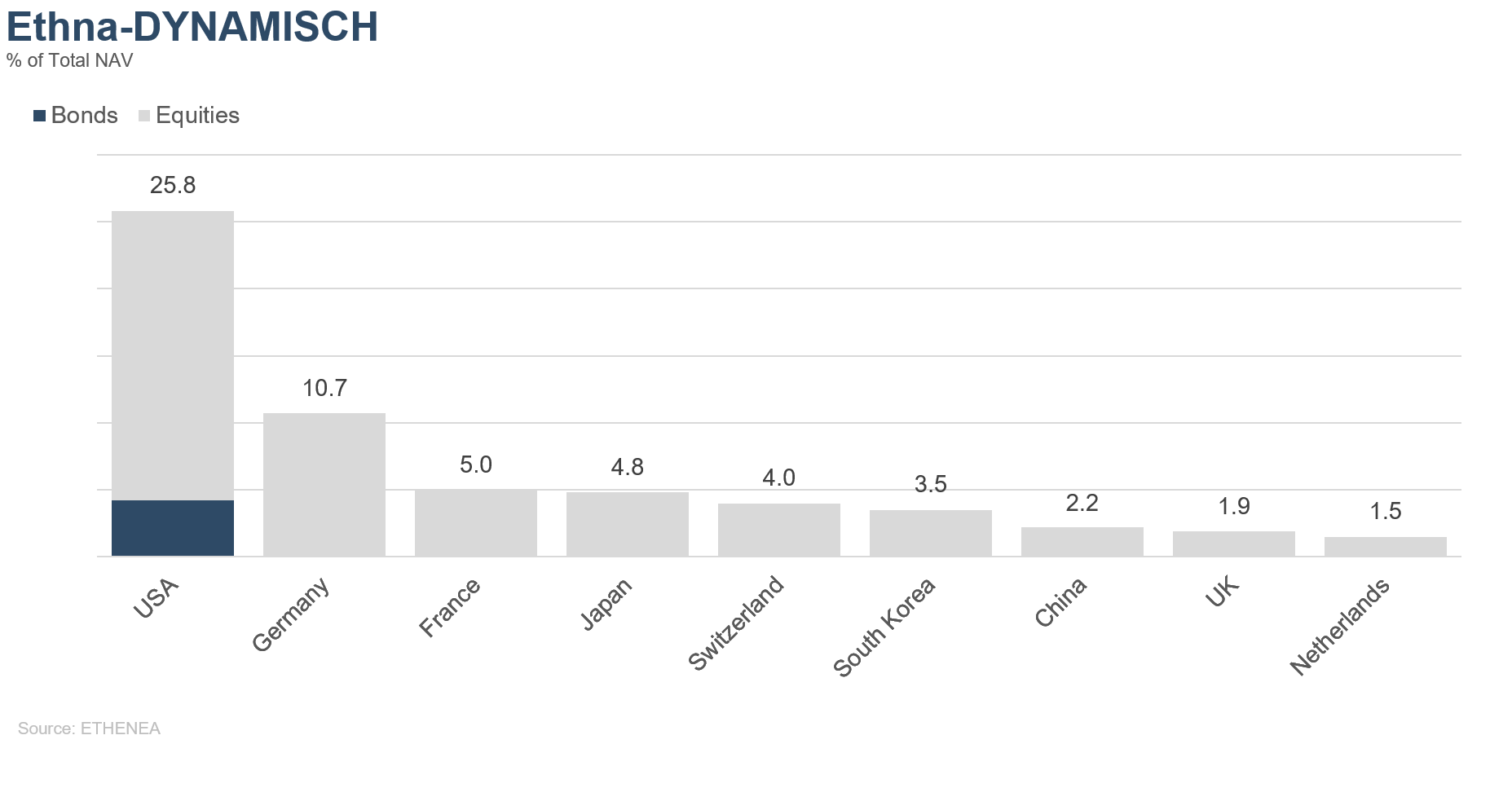

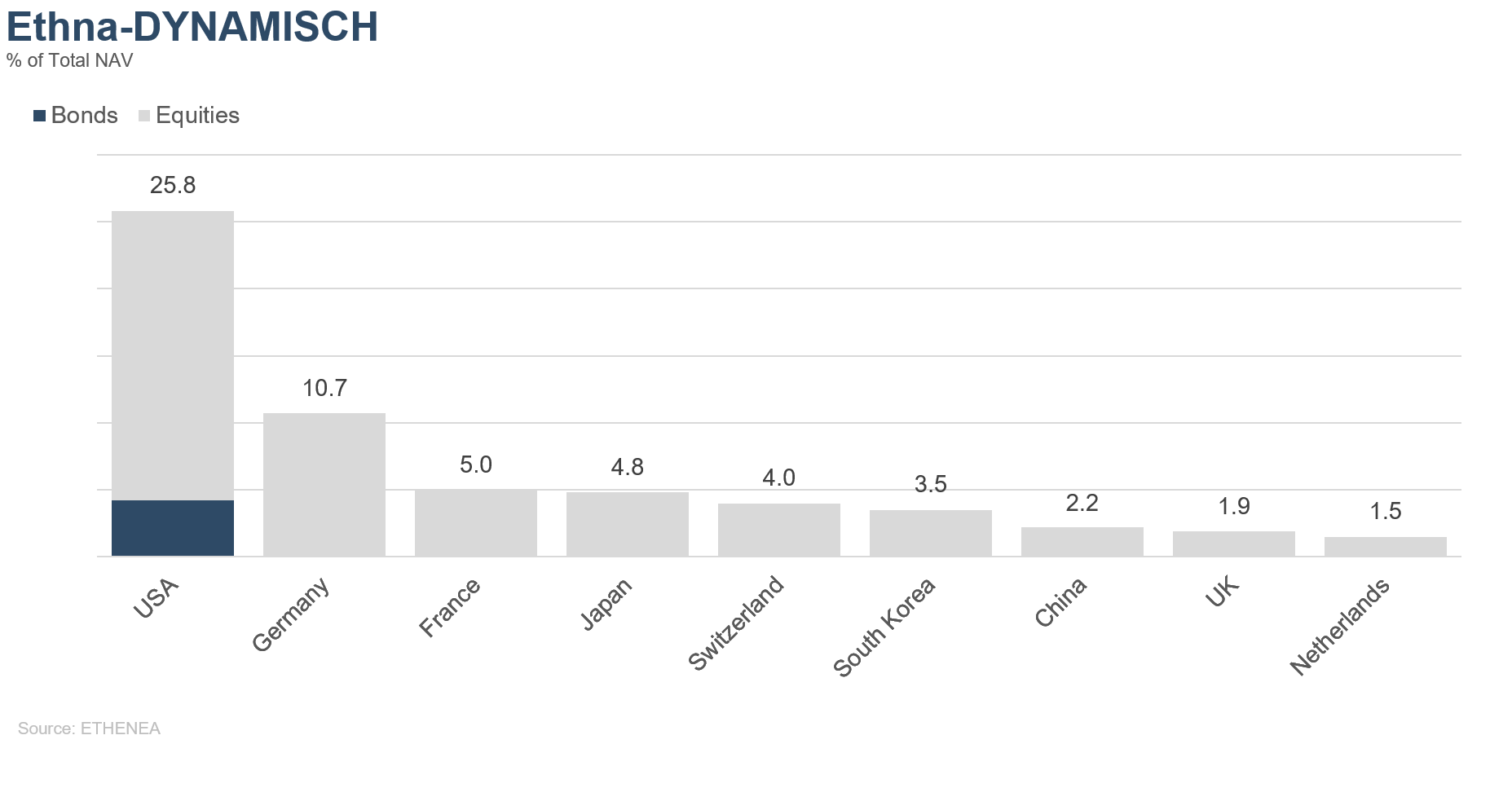

Graphique 13 : Allocation géographique du fonds Ethna-DYNAMISCH

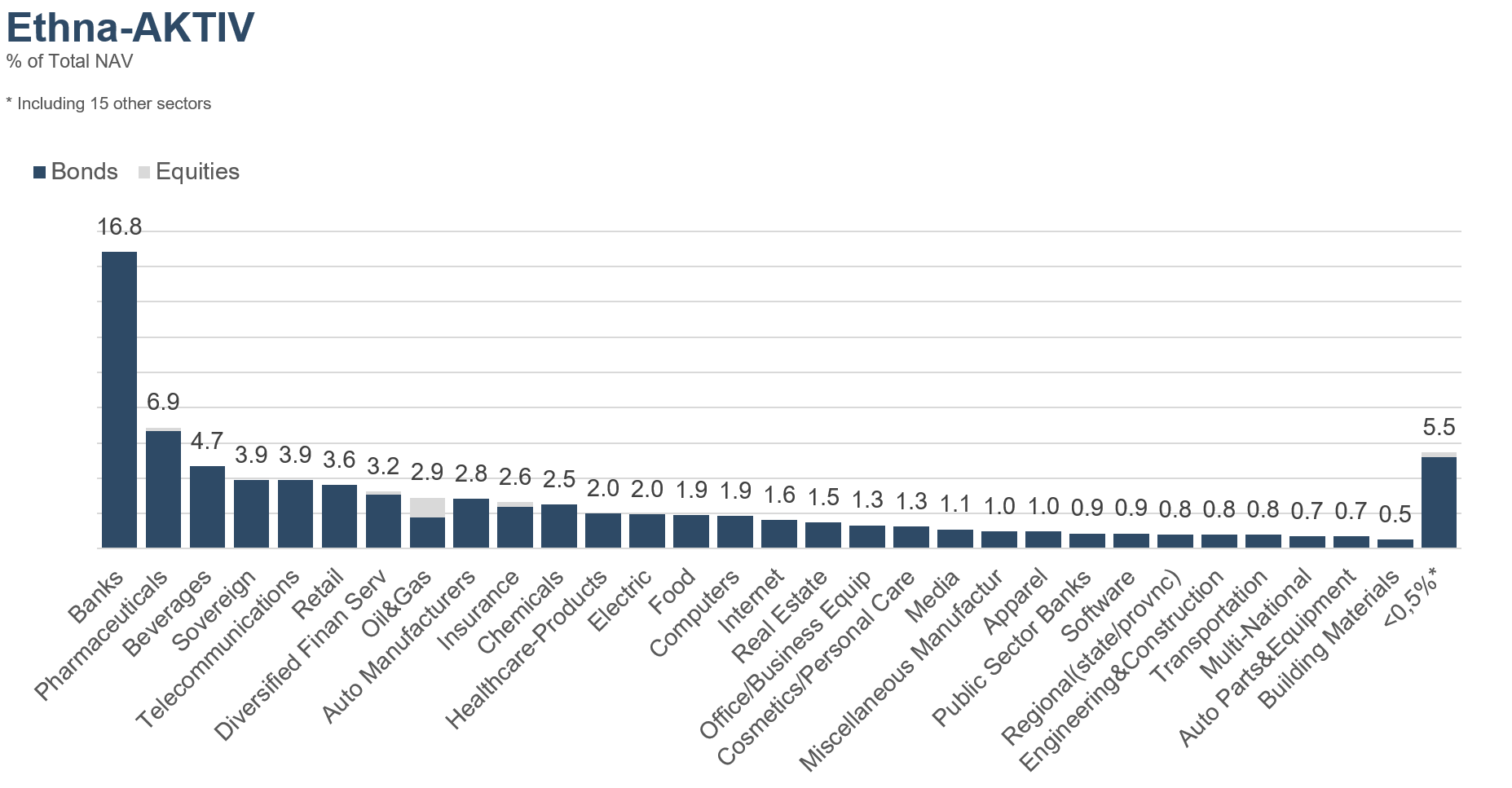

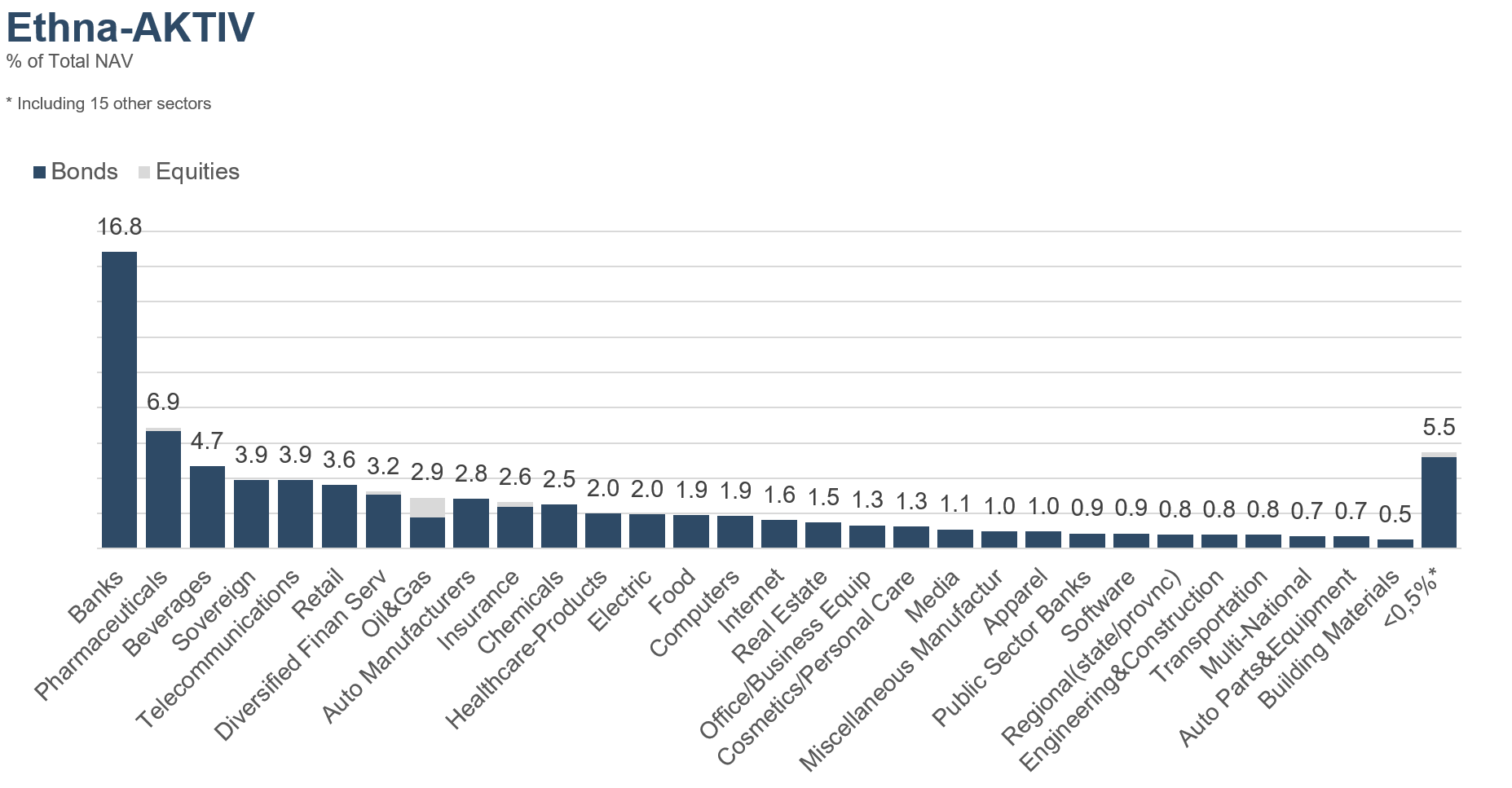

Graphique 14 : Allocation sectorielle du fonds Ethna-AKTIV par secteur

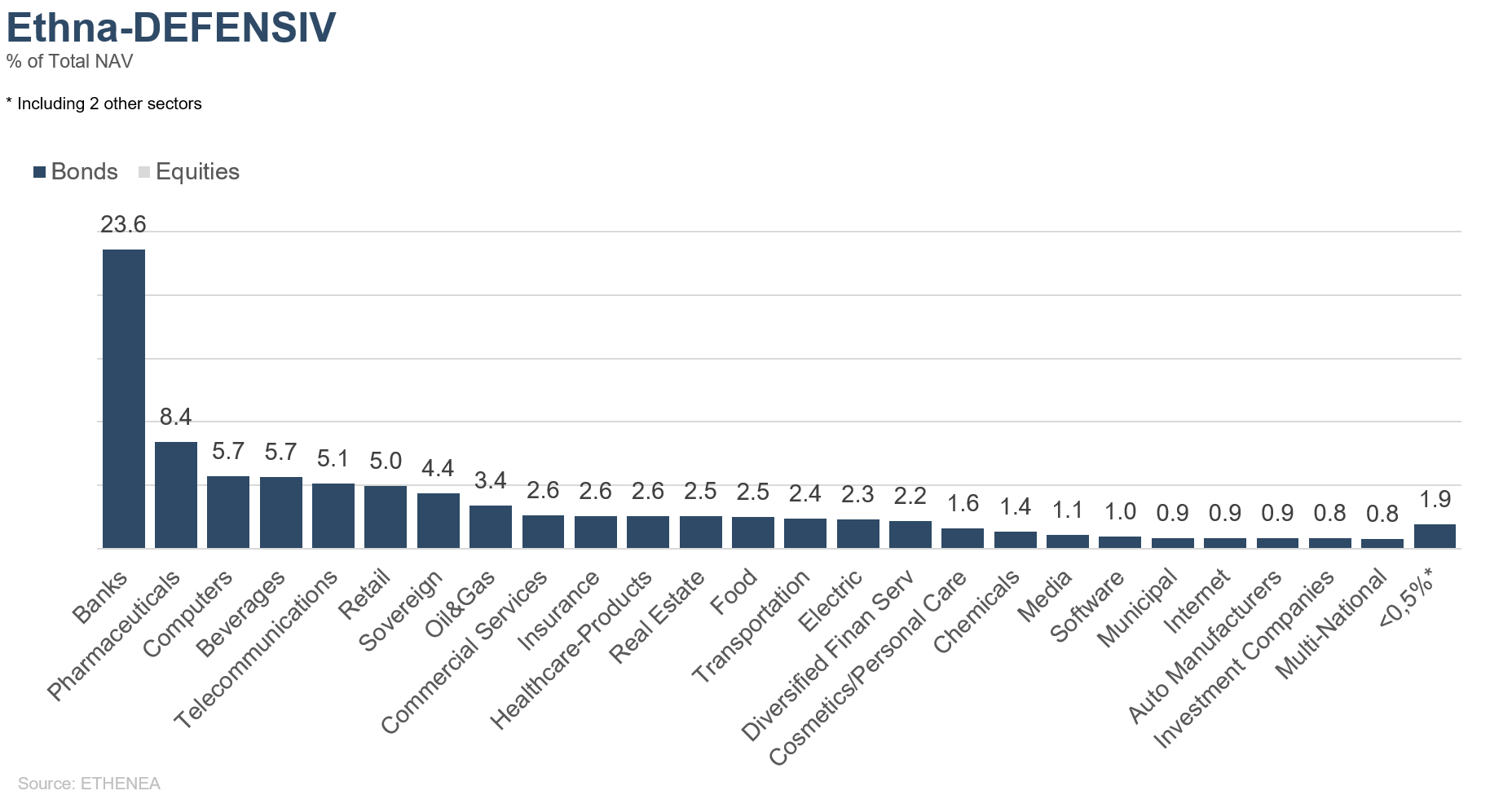

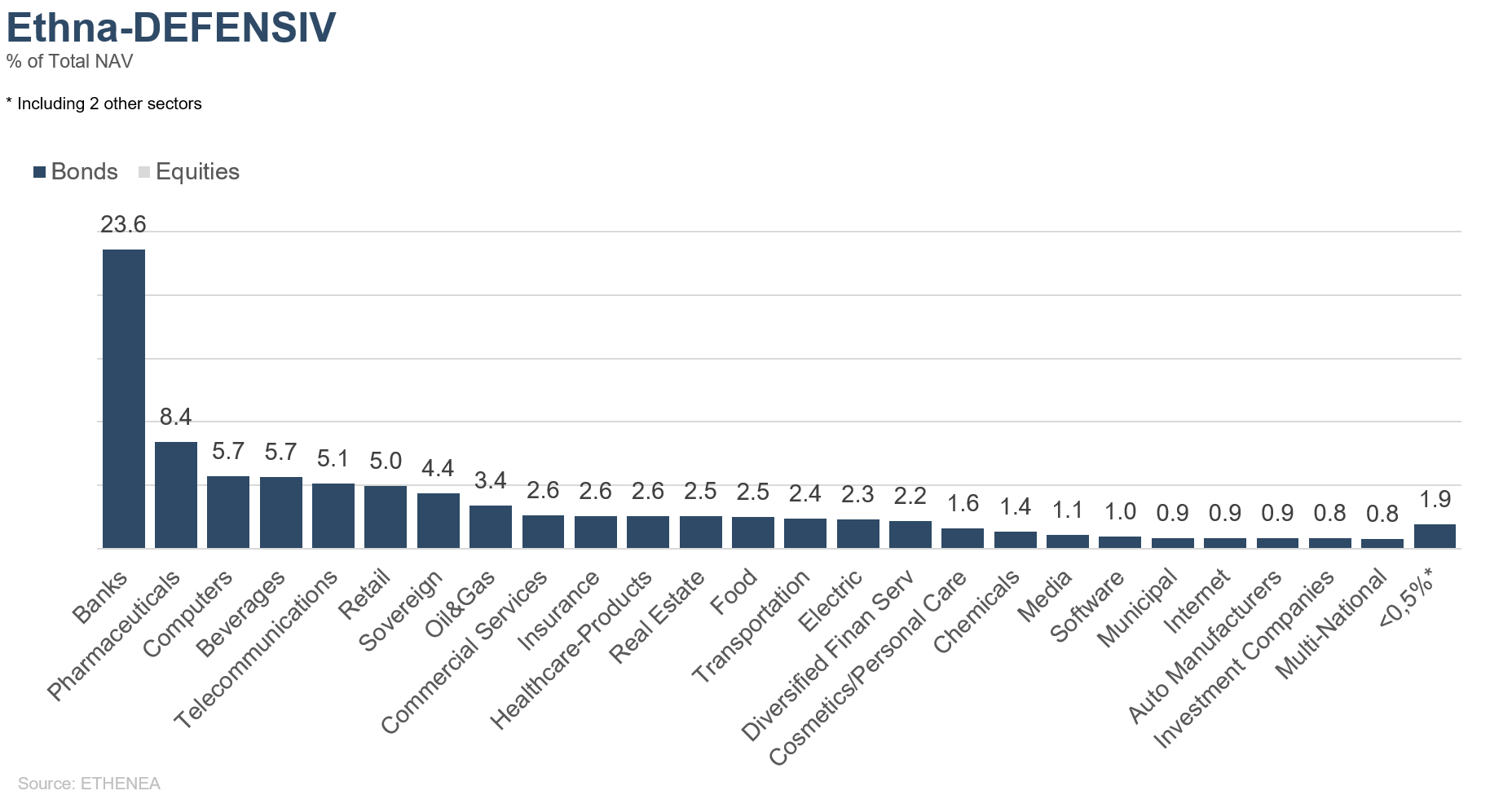

Graphique 15 : Allocation sectorielle du fonds Ethna-DEFENSIV par secteur#

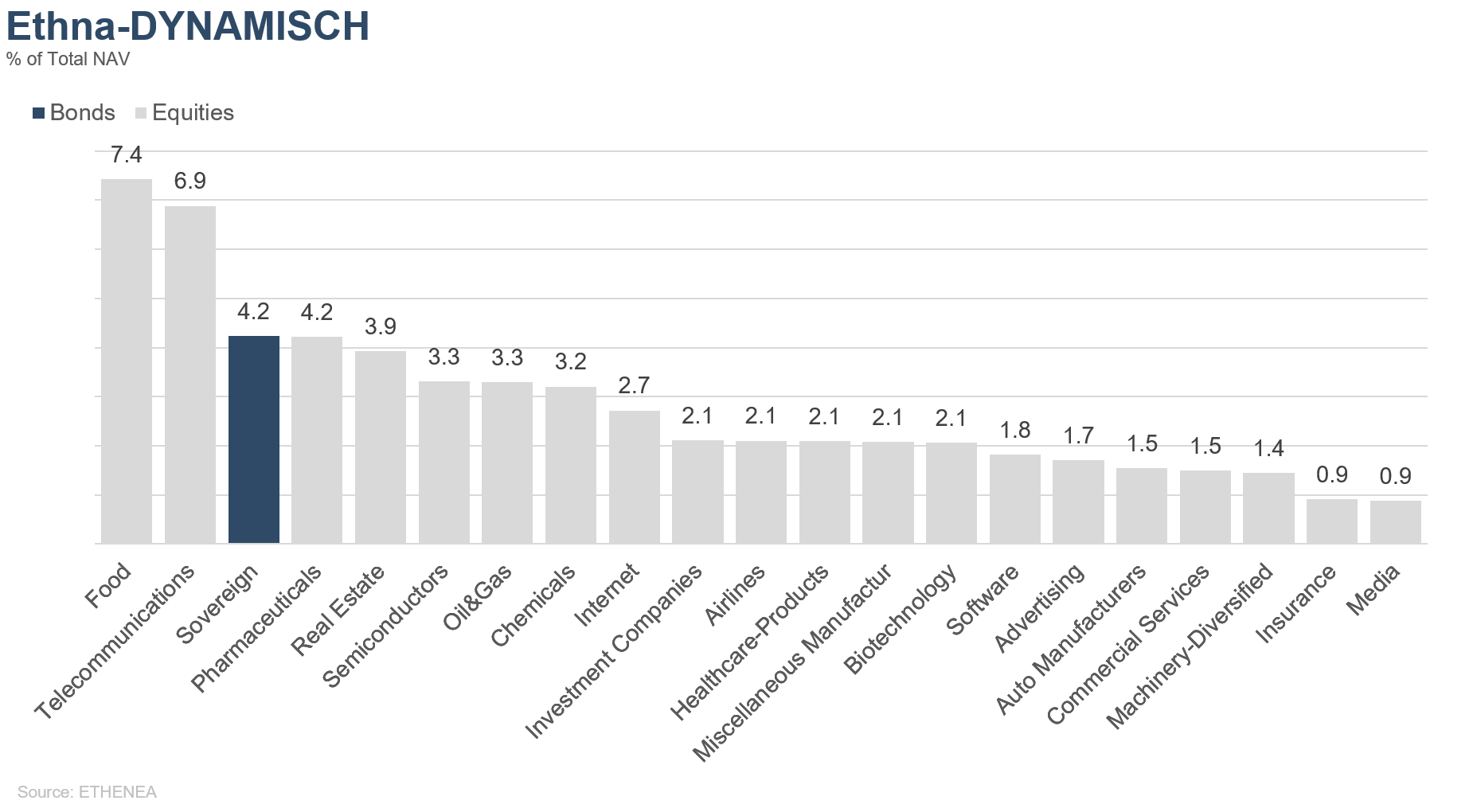

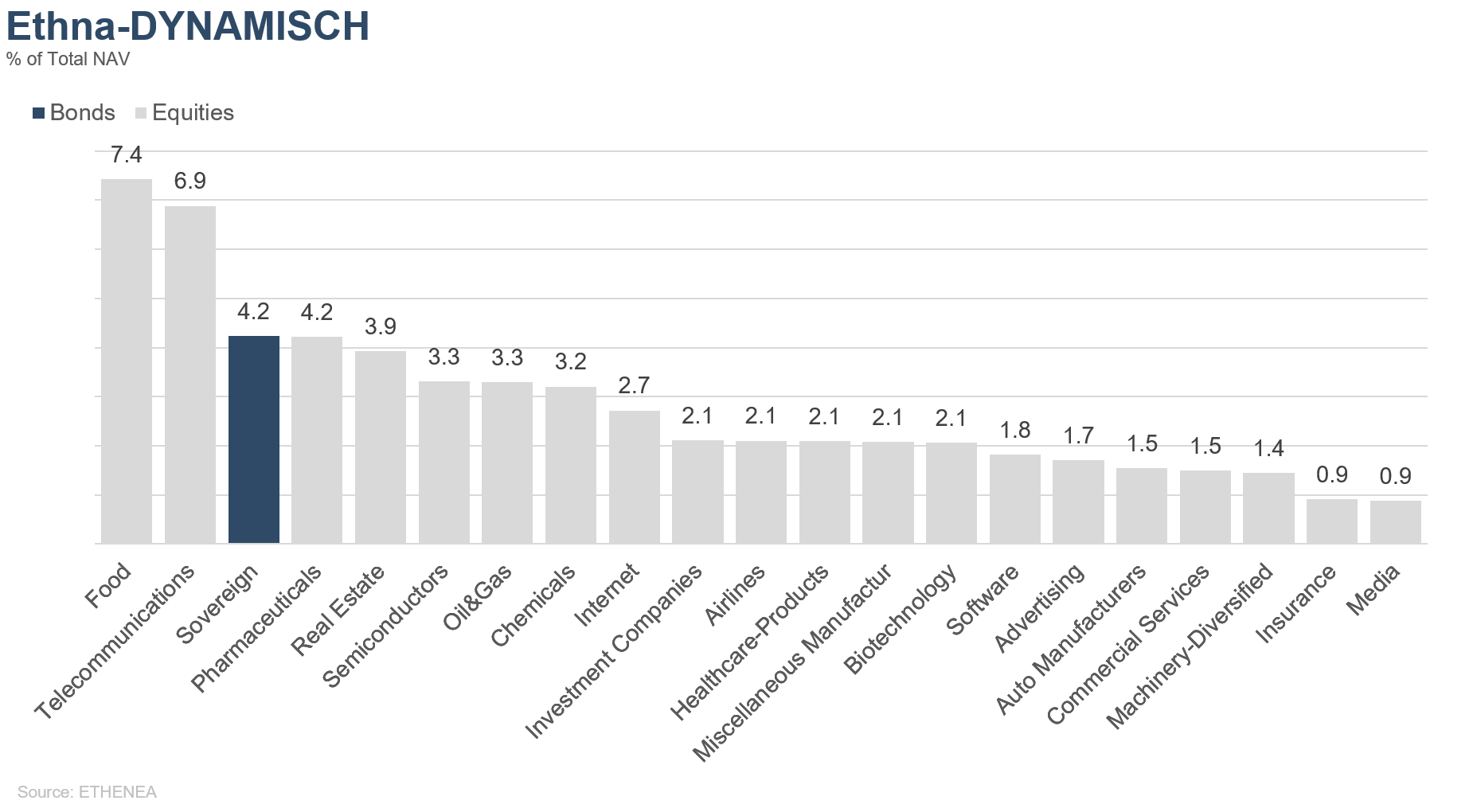

Graphique 16 : Allocation sectorielle du fonds Ethna-DYNAMISCH par secteur

*Le « cash » englobe les dépôts à vue, les comptes au jour le jour et les comptes courants/autres comptes. Le terme « equities net » inclut les investissements directs et l’exposition résultant des produits dérivés sur actions.