Sommes-nous en plein tsunami de liquidité ?

De nombreux acteurs du marché sont encore surpris par la hausse des actifs risqués au cours des dernières semaines et des derniers mois. Compte tenu de l'affaiblissement de l'économie mondiale, les nouveaux sommets des actions et le resserrement des spreads de taux ne cadrent pas vraiment avec la situation. L'industrie manufacturière est principalement responsable de la faible croissance. Elle souffre en particulier du différend commercial entre les États-Unis et la Chine et des droits punitifs qui en découlent. Il en résulte une baisse des commandes et une sous-utilisation des capacités de production.

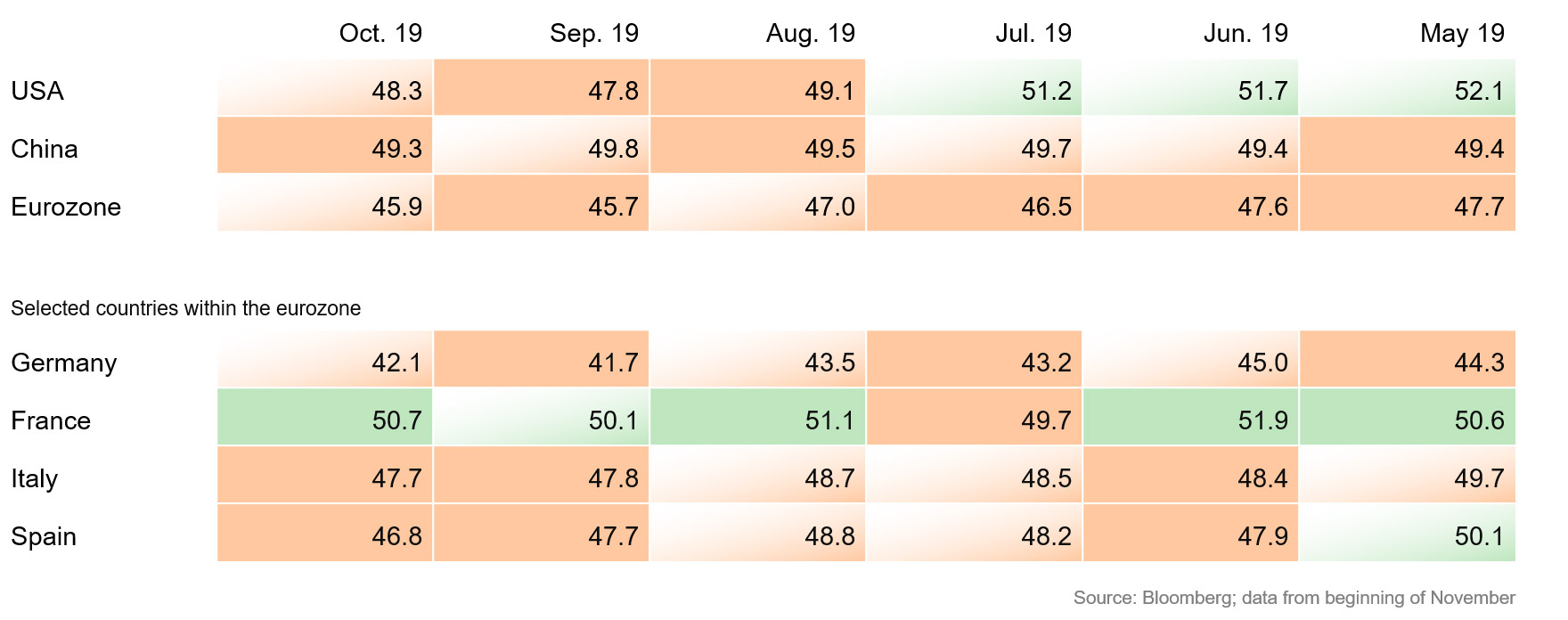

Quelle est donc la raison de cette hausse récente des actifs risqués ? Y a-t-il des signes de reprise dans l'industrie manufacturière ? Pour répondre à cela, nous utilisons de préférence des indicateurs avancés tels que les indices PMI (Purchasing Managers Indices), qui nous renseignent sur le sentiment actuel dans l'industrie. Les valeurs supérieures à 50 indiquent une expansion économique, les valeurs inférieures à 50 indiquent une contraction de l'économie. Le graphique 1 montre une forte proportion de couleur orange. La bonne nouvelle, cependant, c'est que la tendance négative de nombreuses économies a été contenue pour le moment. Pour les trois plus grandes économies du monde - les États-Unis, la Chine et la zone euro -, nous constatons toutefois encore des valeurs inférieures à la barre des 50 points. Néanmoins, au moins pour les États-Unis et la zone euro, l’on observe des signes de stabilisation par rapport au mois précédent.

Graphique 1 : Indices des directeurs d'achats pour l'industrie manufacturière (calcul mensuel)

Orange : Détérioration en dessous de 50, orange clair : Amélioration en dessous de 50, vert : Amélioration au-dessus de 50, vert clair : Détérioration au-dessus de 50.

L'Allemagne reste la moins performante de la zone euro avec un score de 42,1 points - et de loin. Cela est dû, d'une part, à la forte dépendance de son industrie aux exportations, à l'affaiblissement de l'économie mondiale lié aux conflits commerciaux, mais aussi à l'incertitude provenant du Brexit. Depuis des mois, l'indicateur avancé de la plus grande économie de la zone euro se situe bien en dessous du seuil de croissance de 50. Sur une note positive, le dynamisme de l'industrie allemande n’a toutefois pas continué de se détériorer. Ceci est confirmé par l'indice Ifo du climat des affaires, car les attentes des entrepreneurs allemands se sont quelque peu améliorées récemment. L'économie française se présente comme l’enfant modèle de l'Europe. D'une part, le PMI du deuxième plus grand État membre de l'UE est à peine descendu en dessous de la barre des 50 cette année, et elle a progressé à 50,7 points en octobre. Le troisième pays de la zone euro, l'Italie, montre également des signes de stabilisation. L'indicateur avancé du pays n'a que peu changé, passant de 47,8 à 47,7 points. Seule l'Espagne a enregistré une nouvelle baisse de près d'un point, Atteignant 46,8 points, son plus bas niveau depuis avril 2013.

Chaque ralentissement est suivi d'une reprise à un moment ou à un autre. Nous n'en sommes pas encore là, mais les indicateurs avancés pour le secteur manufacturier se sont stabilisés pour l’instant. C’est peut-être un premier signe que le creux de la vague a été atteint mais il faudra surveiller étroitement les PMI pour constater si une reprise soutenue est envisageable. Quoi qu’il en soit, à notre avis, cette stabilisation ne justifie pas une augmentation aussi importante des actifs risqués.

Sur une note positive, il y a eu peu de retombées du secteur manufacturier vers le secteur des services en général. Si cela devait se produire, la probabilité d'une récession augmenterait considérablement. Ce point fera également l'objet d'un suivi attentif.

Un examen des bénéfices des sociétés n'est pas vraiment utile ici non plus. En effet, le consensus des analystes concernant les bénéfices des sociétés a été progressivement revu à la baisse cette année. Nous considérons plutôt le changement de politique de la banque centrale au cours de l'année comme facteur décisif. La liquidité sur les marchés des capitaux s'est sensiblement accrue en raison d'un grand nombre de baisses de taux d'intérêt et de la reprise du programme d'achat d'obligations de la BCE.

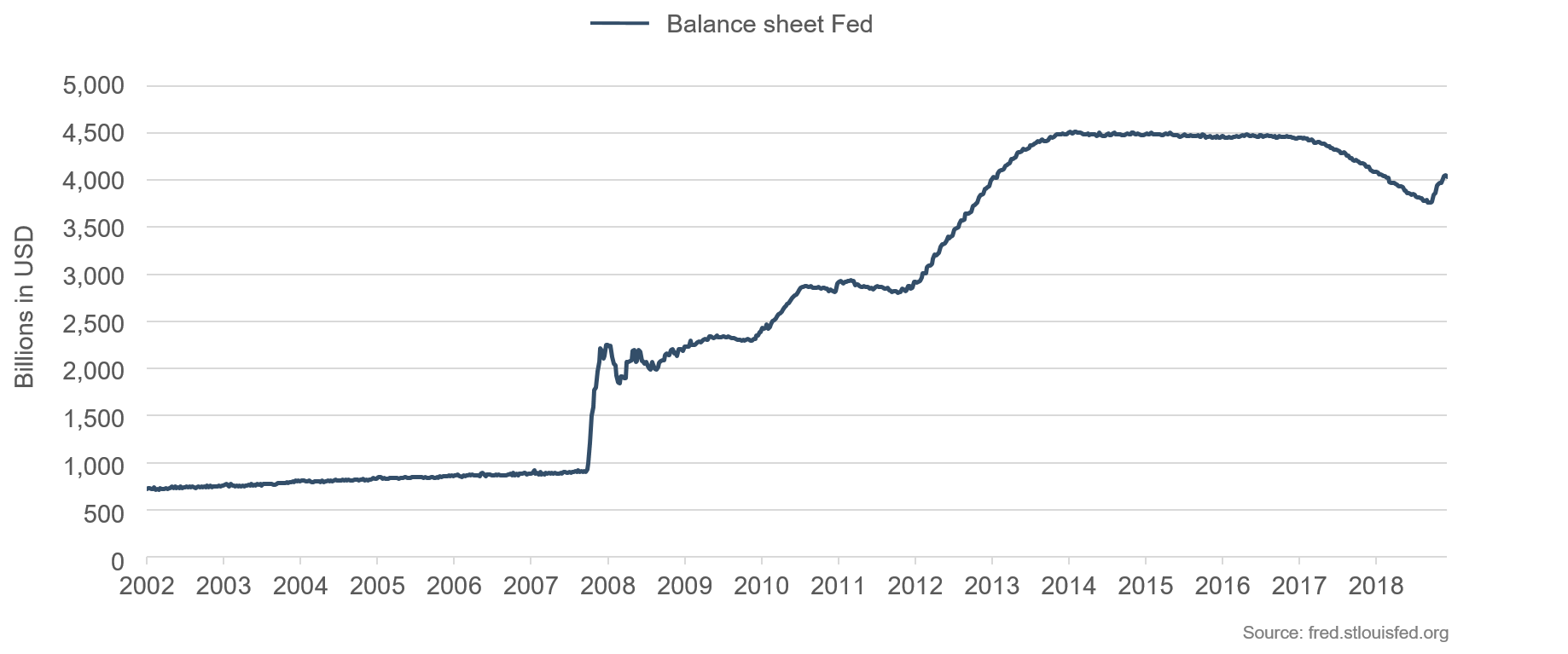

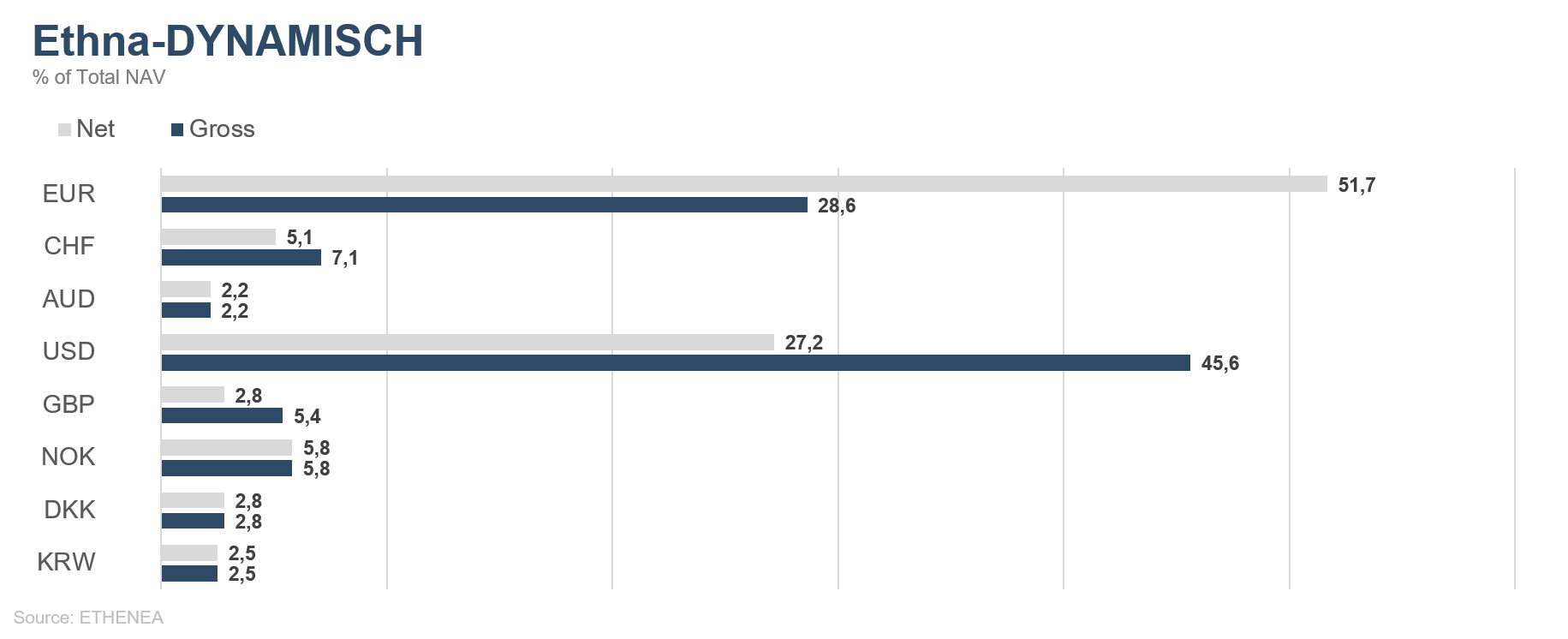

La Réserve fédérale américaine a opéré cette année un revirement à 180 degrés de sa politique monétaire : fin août 2019, environ 700 milliards de dollars avaient été retirés du marché en seulement 20 mois. Le bilan de la banque centrale est passé d'environ 4,5 billions de dollars à environ 3,8 billions de dollars (cf. graphique 2). A partir de la mi-octobre, la Fed a recommencé à émettre des obligations d'État à court terme (bons du Trésor) pour un montant d'environ 60 milliards d’USD chaque mois pour contrer les tensions sur le marché monétaire. Même si la Fed ne se lasse pas de rappeler qu'il ne faut en aucun cas les confondre avec un programme d'assouplissement quantitatif, ces achats sont clairement visibles dans son bilan et en indiquent l’expansion (graphique 2). De plus, , la Fed a procédé parallèlement à plusieurs baisses de taux. Après neuf hausses de taux d'intérêt entre décembre 2015 et décembre 2018, trois baisses consécutives ont suivi cette année, de juillet à octobre, afin d'atténuer les conséquences négatives possibles du différend commercial sur l'économie américaine. Les taux d'intérêt évoluent actuellement entre 1,50 et 1,75 %.

Graphique 2 : Bilan de la Fed

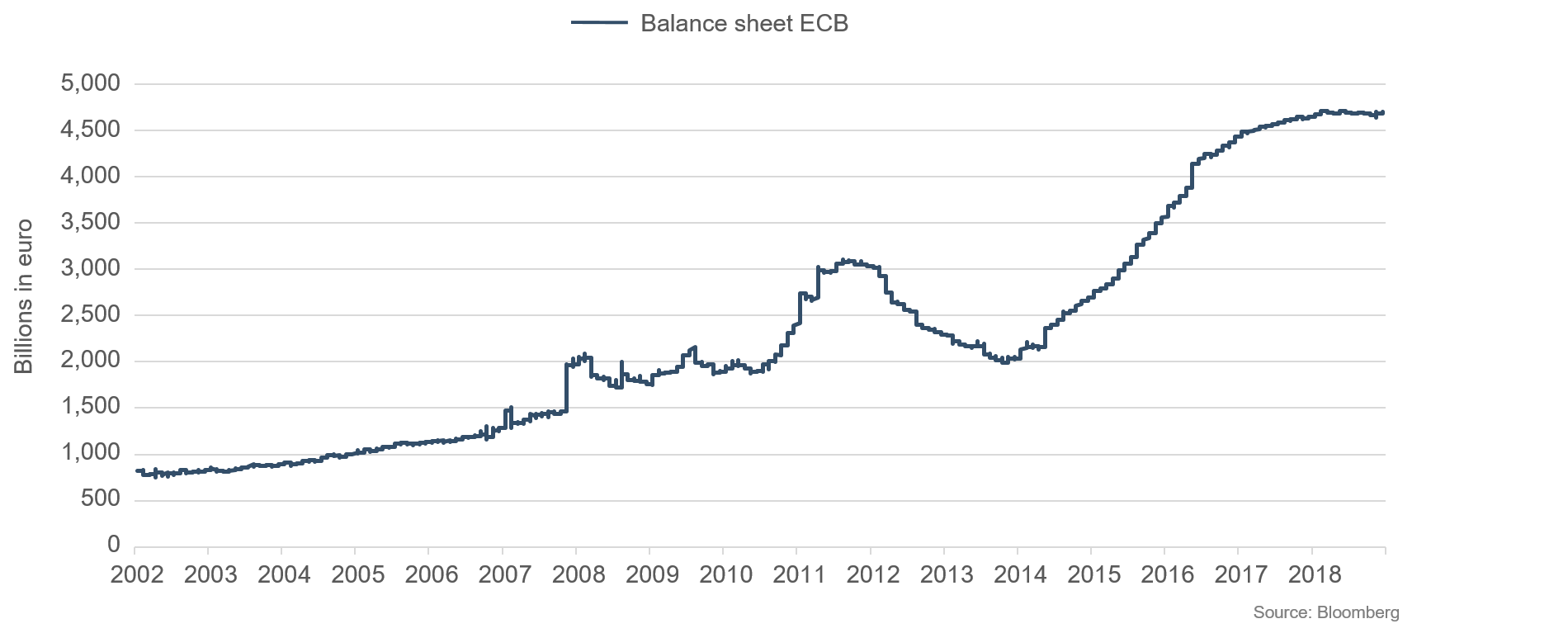

Graphique 3 : Bilan de la BCE

De ce côté-ci de l'Atlantique, la BCE a elle aussi commencé à fournir de la liquidité au marché de la manière habituelle. Depuis début novembre, elle achète des obligations d'Etat et d'entreprises de la zone euro à hauteur de 20 milliards d'euros par mois et ce pour une durée indéterminée jusqu'à nouvel ordre ! De plus, elle réinvestit les fonds provenant d'obligations arrivées à échéance dans de nouveaux titres. Avec son dernier programme d'achat d'obligations, la BCE avait déjà acquis des titres pour un volume de 2,6 billions d'euros à la fin de 2018. Son bilan a ensuite atteint près de 4,7 billions d'euros (cf. graphique 3). Avec la relance du programme depuis novembre, ce dernier va à nouveau augmenter progressivement. Comme le taux d'intérêt directeur est fermement ancré à 0 % depuis un certain temps déjà, les banques peuvent continuer à recevoir de l'argent frais de la part des banques centrales à taux zéro.

Par rapport aux précédents programmes de liquidité des banques centrales, ces mesures sont loin d’un Tsunami de liquidité, mais représentent un clair mouvement de soutien. Les banques centrales ont déjà montré par le passé qu'elles font tout ce qui est en leur pouvoir pour garantir de bonnes conditions de (re)financement pour les entreprises, les banques et les États et pour soutenir l'économie. Rien n'a changé à ce sujet aujourd'hui. C'est précisément cet environnement qui a eu un effet particulièrement positif sur les actifs risqués tels que les actions et les spreads de crédit et qui explique leur évolution au cours des derniers mois, même si les données économiques ne le reflètent pas. Nous considérons le fait que les indicateurs avancés de l'industrie manufacturière mondiale montrent une stabilisation comme un premier signal positif. Mais ce qui est beaucoup plus important à notre avis, c'est que les banques centrales ont opéré un changement de cap significatif cette année. Cela montre qu'elles sont prêtes à tout faire pour remettre l'économie sur les rails Et qu’elles fourniront donc aux marchés la liquidité nécessaire. C'est pourquoi, chez ETHENEA, nous sommes également convaincus de l'évolution positive des actifs risqués à moyen terme.

Sélection d’obligations - voici ce qui importe à nos yeux

Une sélection active d'émetteurs issus de secteurs forts et avec des modèles économiques robustes est plus importante que jamais lorsque les marchés obligataires sont plus volatils ! Dans notre dernière vidéo, Martin Dreier explique le processus de sélection structuré qui précède chaque décision d'investissement chez ETHENEA. Une fois ces titres ainsi sélectionnés, nous y investissons avec une conviction absolue.Vous avez des difficultés pour visionner la vidéo ? Alors cliquez ICI.

Positionnement des fonds Ethna

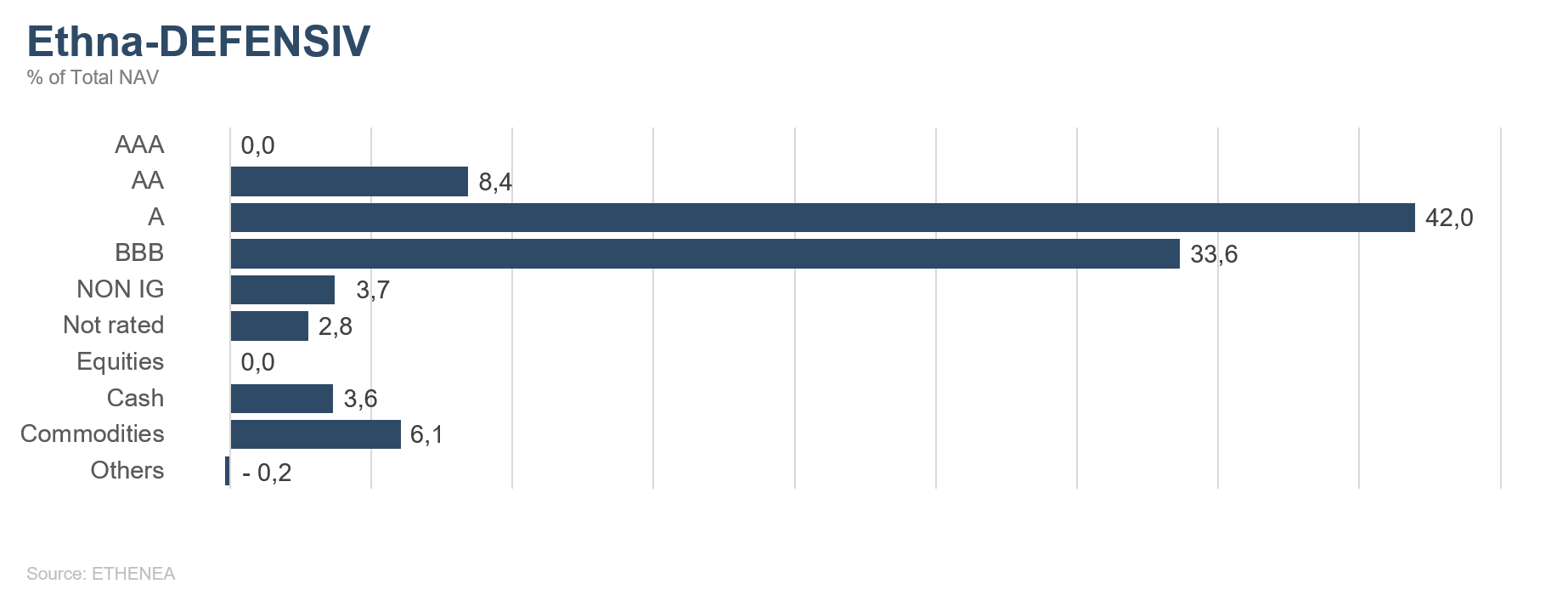

Ethna-DEFENSIV

Les marchés de taux d'intérêt ont été stimulés plus tôt ce mois-ci par l'attente d'un pré-accord commercial entre les États-Unis et la Chine. L'objectif de cet accord était d'abolir une grande partie des droits punitifs respectifs. L'espoir d'une accélération de l'économie mondiale a d'abord entraîné une baisse des cours des obligations d'État à long terme et a fait grimper le rendement des obligations d'État américaines à 10 ans à un peu moins de 2 %. L'annonce que la récession technique redoutée en Allemagne au troisième trimestre pouvait être évitée a entraîné une évolution comparable des obligations d'État allemandes à 10 ans. À la fin du mois, l'espoir avait fait place, du moins en partie, à la déception qu'aucun accord n'ait été encore conclu sur la phase 1. Les rendements des bons du Trésor et des Bunds à long terme sont revenus aux valeurs du début du mois.

Dans ce contexte, les obligations d'entreprises ont réagi par un léger resserrement des primes de risque. Le volume important de nouvelles émissions a été facilement absorbé par les investisseurs. AbbVie, par exemple, a émis 30 milliards de dollars d'obligations pour refinancer l'acquisition de son concurrent Allergan. En ce qui concerne les obligations d'entreprises libellées en euros, la BCE est à nouveau l'un des acheteurs nets les plus importants sur le marché depuis le début du mois. Le groupe Essilor Luxottica en a profité pour lever 5 milliards d'euros sur le long terme. Ici aussi, la raison principale du besoin en trésorerie est le refinancement de l'acquisition de GrandVision.

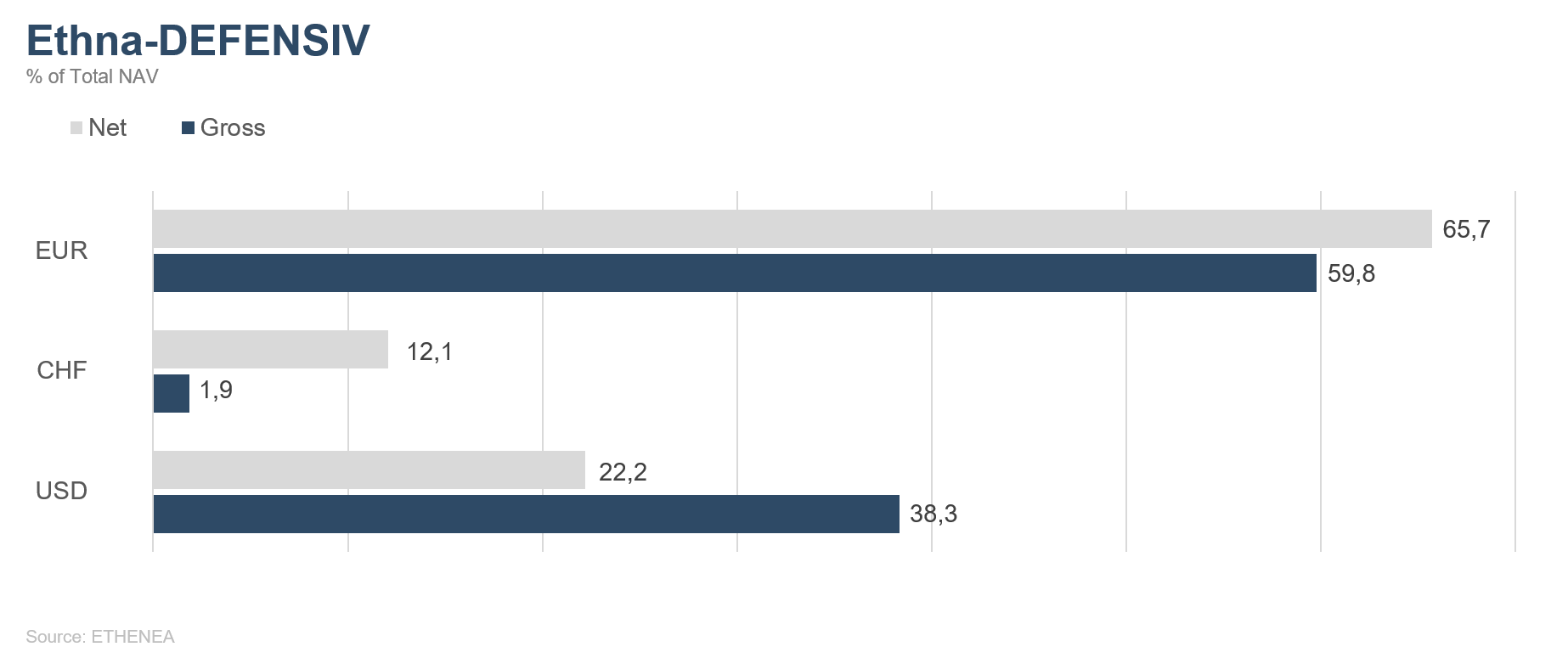

Dans ce contexte, Ethna-DEFENSIV conserve un positionnement prudent et traditionaliste et se concentre sur des obligations IG (« Investment Grade ») provenant d'entreprises diversifiées au niveau mondial et capables de faire face à un ralentissement économique. Le rating comme indicateur approximatif de la qualité du crédit se situe entre A- et BBB+ et illustre la robustesse du portefeuille. Dans l'ensemble, ce positionnement a permis au fonds de réaliser une performance légèrement positive en novembre. En raison de l'évolution incertaine du différend commercial et en prévision d'une diminution de la liquidité en décembre, nous avons quelque peu réduit la duration du portefeuille obligataire. La nouvelle appréciation du dollar américain par rapport à l'euro a été le deuxième facteur clé de cette performance mensuelle positive. Nous continuons de supposer que la dynamique de croissance aux États-Unis restera plus forte qu'en Europe et que l'euro aura tendance à s'affaiblir par rapport au dollar américain.

Ethna-AKTIV

L‘évolution positive des marchés boursiers observée en octobre s'est poursuivie en novembre. Bien qu'il soit devenu de plus en plus évident au cours du dernier mois que la probabilité d'un accord en phase 1 du différend commercial allait continuer de baisser cette année, le climat d’appétit pour le risque perdure. Et même la loi sur Hong Kong signée la semaine dernière par le président américain en dépit de la protestation de la Chine n'y a rien changé. La stabilisation des données macroéconomiques fondamentales que nous anticipions n'a été que partiellement confirmée au cours du mois. Alors que les indices des directeurs d'achats en Europe se montraient au moins stables, les données économiques du Japon et de la Chine étaient plutôt faibles.

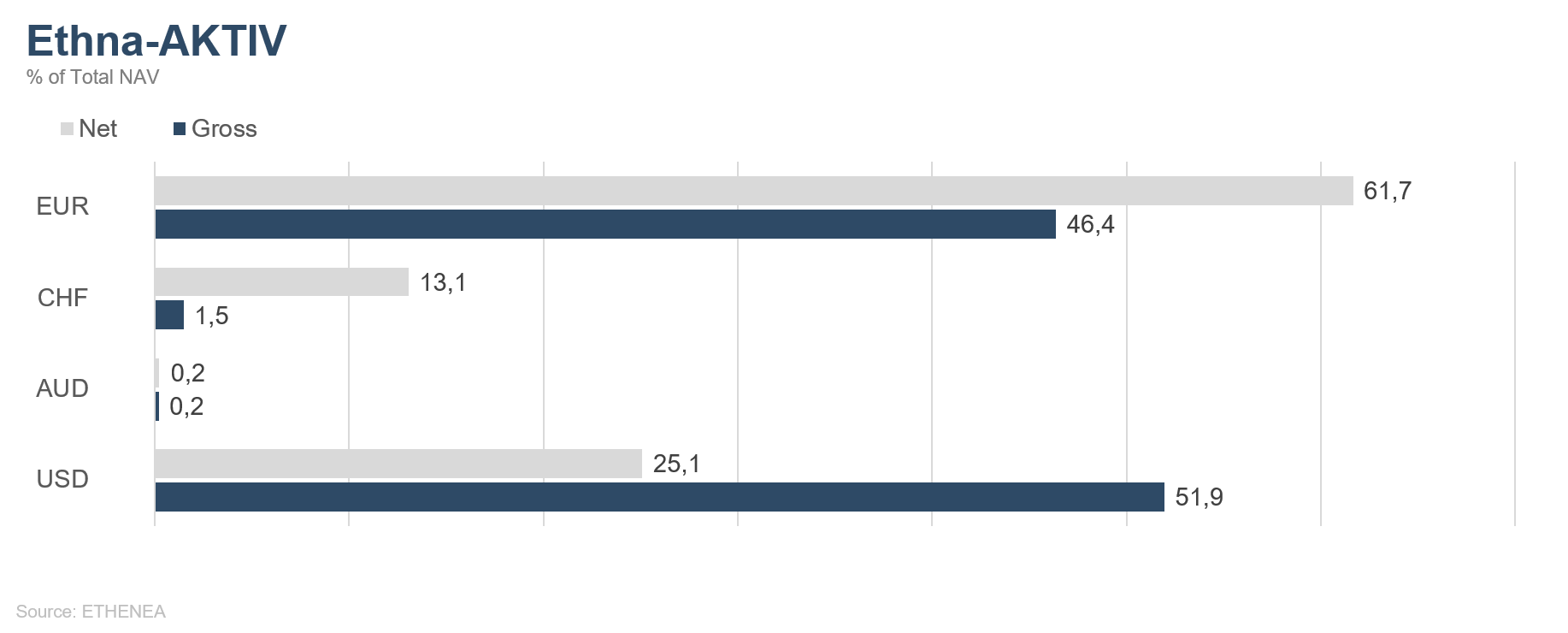

La composition du portefeuille d'Ethna-AKTIV nous a toutefois préparés de manière optimale à cet environnement. Comme nous l'avons mentionné précédemment, les freins se sont atténués sur le front des devises et des taux d'intérêt et se sont même transformés en soutien à notre position en dollars. L'exposition aux obligations a été légèrement réduite au cours du mois et la duration a été réduite au minimum en basculant sur des échéances plus courtes. Les gains issus du resserrement des spreads se sont équilibrés avec les pertes générées par l'évolution des taux d'intérêt. L'or a contribué légèrement négativement à la performance mensuelle du fonds, mais l’exposition est restée inchangée. D'autre part, nous avons profité du dynamisme du marché ces dernières semaines pour accroitre notre exposition aux actions. L’exposition nette à plus de 30 % exprime clairement notre opinion positive sur les développements futurs. Cette attitude a été récompensée par une contribution positive à la performance de plus d’1% de l’exposition actions à elle seule.

Le dernier mois de l'année, si l’on compare aux résultats annuels précédents des diverses classes d'actifs, est placé sous de meilleurs cieux qu'il y a un an. Avec des résultats très positifs, les ventes dites d'urgence sont pratiquement impossibles pour la majorité des investisseurs, et d'autres achats devraient suivre. C'est pourquoi, malgré l'ordre du jour plutôt chargé du mois de décembre, nous nous attendons à ce que la bonne conjoncture se maintienne dans un contexte de faible volatilité, à condition qu'il n'y ait pas d'escalade dans le conflit commercial.

Ethna-DYNAMISCH

Le mois dernier, nous avions dressé un tableau très positif des marchés boursiers que nous avons mis en application par le biais d’une allocation élevée en actions. Ce positionnement a porté ses fruits en novembre. En principe, le contexte général est resté le même. Par exemple, les avertissements sur les bénéfices dans le secteur industriel, qui, il y a quelques semaines encore, secouaient quotidiennement les titres individuels, se sont considérablement réduits. S’il est encore un peu tôt pour se laisser gagner à une douce euphorie sur les valeurs cycliques, il y a des signes évidents de stabilisation économique en Europe. Les indicateurs économiques aussi rebondissent et progressent régulièrement, tout comme l'indice ifo récemment et qui est particulièrement important pour l'Allemagne. En revanche, la grande majorité des investisseurs sont toujours positionnés avec prudence, voire anxiété. Cela se traduit par de faibles ratios d’utilisation des fonds propres et une forte détention de produits monétaires et obligataires. Seuls les indicateurs de confiance ont commencé à s'améliorer quelque peu. On peut supposer qu'une grande majorité d'investisseurs ont manqué la récente reprise boursière. Et comme elle été particulièrement vigoureuse, il est peu probable que la pression actuelle sur les performances de nombreux acteurs du marché diminue au cours des dernières semaines de trading de l'année, et les achats qui suivront pourraient stimuler davantage les marchés au cours de la nouvelle année. Le soutien en liquidités ne devrait pas non plus manquer ; les banques centrales sont du côté des actionnaires, tandis que l'environnement de taux d'intérêt zéro sur le marché obligataire européen continue à se renforcer.

A la suite d'une allocation d'actifs adéquate et d'une sélection de titres réussie et très efficace, Ethna-DYNAMISCH a pu considérablement rattraper son retard ces dernières semaines. Au niveau de l'allocation, la hausse récente de la part actions, qui est passée à 76 %, a procuré un important soutien. Les résultats concluants de la sélection de titres ont été soutenus par une bonne saison des résultats, avec surtout des surprises positives. En plus des sociétés Internet bien connues comme Alphabet et Alibaba, nous avons été particulièrement impressionnés par nos acquisitions récentes. Des chiffres trimestriels solides ont mis Planet Fitness et A2 Milk sur orbite. Les actions des deux sociétés ont enregistré ce mois-ci des hausses de cours à deux chiffres en euros. Les actions de sociétés de biotechnologie telles que BB Biotech ont pu bénéficier des bonnes perspectives de croissance et des valorisations, parfois extrêmement basses, de l'industrie. En novembre, nous avons vendu la chaîne de supermarchés britannique Tesco et la société de télécommunications japonaise Nippon Telegraph and Telephone (NTT), entre autres. Chez Tesco, le momentum du rebond s'essouffle lentement, tandis que l’action de NTT a récemment été vendue à bon prix compte tenu de la concurrence croissante au Japon. Du point de vue du portefeuille, des opportunités d'investissement plus intéressantes pour nous se présentent ailleurs, et nous avons renforcé BB Biotech, A2 Milk, Associated British Foods et Berkshire Hathaway, entre autres.

Les options détenues à des fins de couverture ont été renouvelées et les prix d'exercice ont été ajustés en fonction des nouvelles conditions du marché. &Il reste encore une petite position de couverture à terme d'environ 5 % sur le S&P 500.

Les positions complémentaires sur les obligations et sur l’or demeurent inchangées dans le portefeuille.

2019 entrera dans l'histoire boursière comme un bon voire même un très bon millésime. On oublie souvent que, malgré la forte hausse, on n’a fait que compenser les pertes de 2018. La plupart des indices européens n'ont pas encore renoué avec leurs plus hauts historiques. Si l’on considère les bonnes conditions de départ, les bourses européennes devraient atteindre de nouveaux sommets d'ici 2020 au plus tard. Les marchés boursiers américains devraient pouvoir poursuivre leur chasse aux records. En bref : Nous restons investis avec une forte exposition aux actions et sommes satisfaits du portefeuille bien équilibré et de haute qualité mis en place.

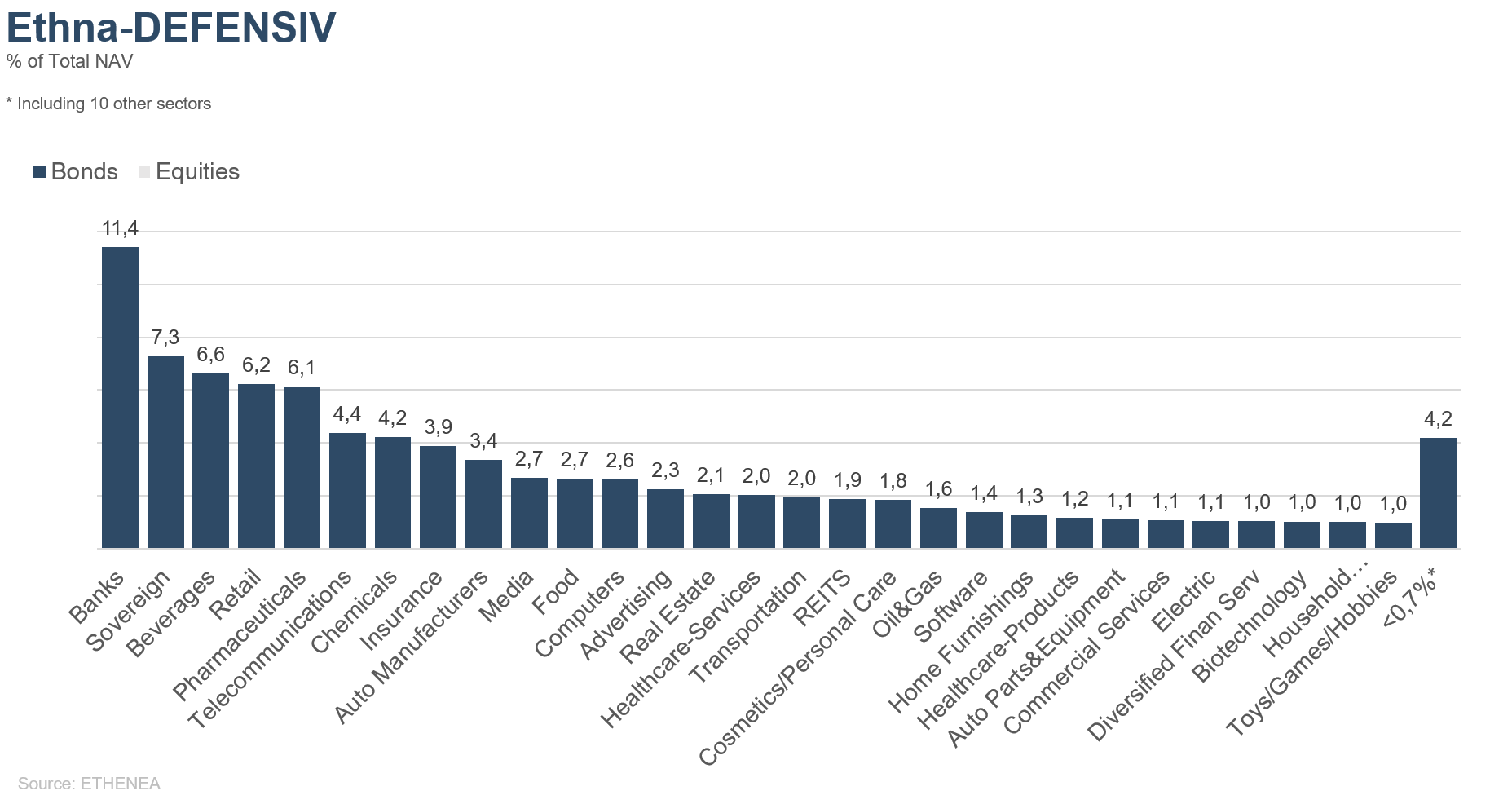

Graphique 4 : Structure* du fonds Ethna-DEFENSIV

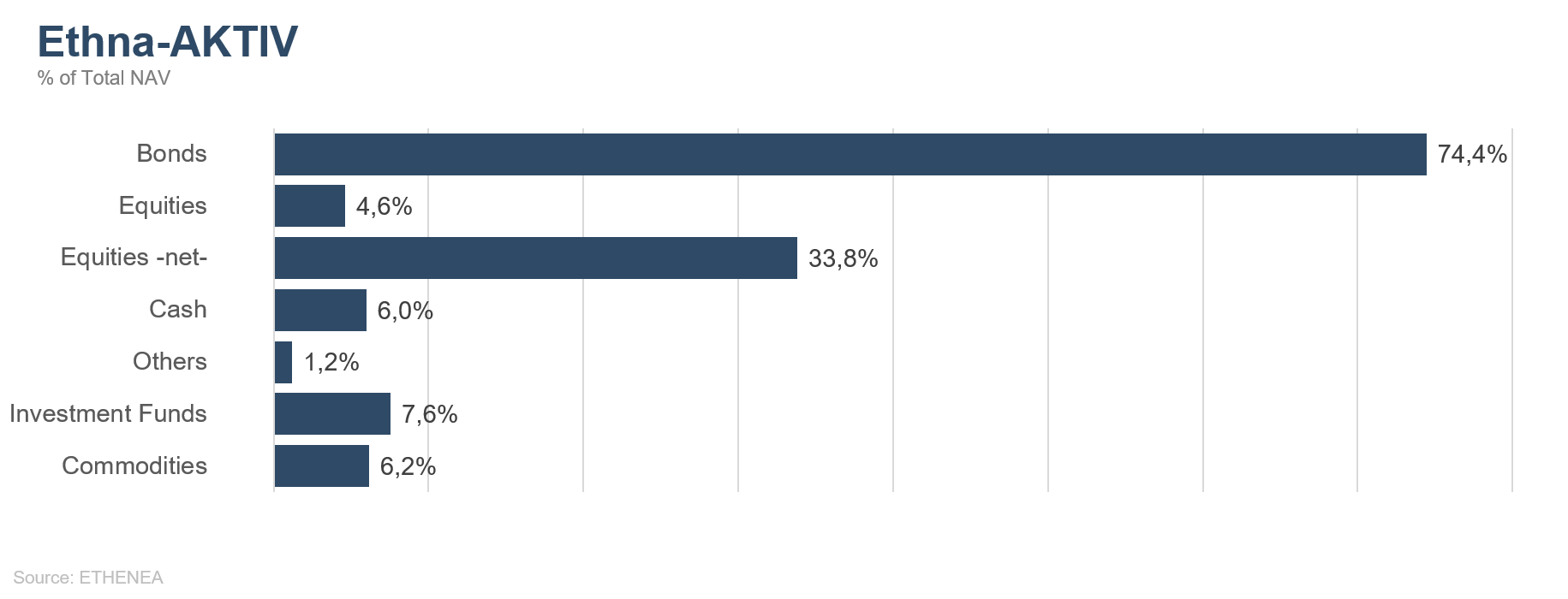

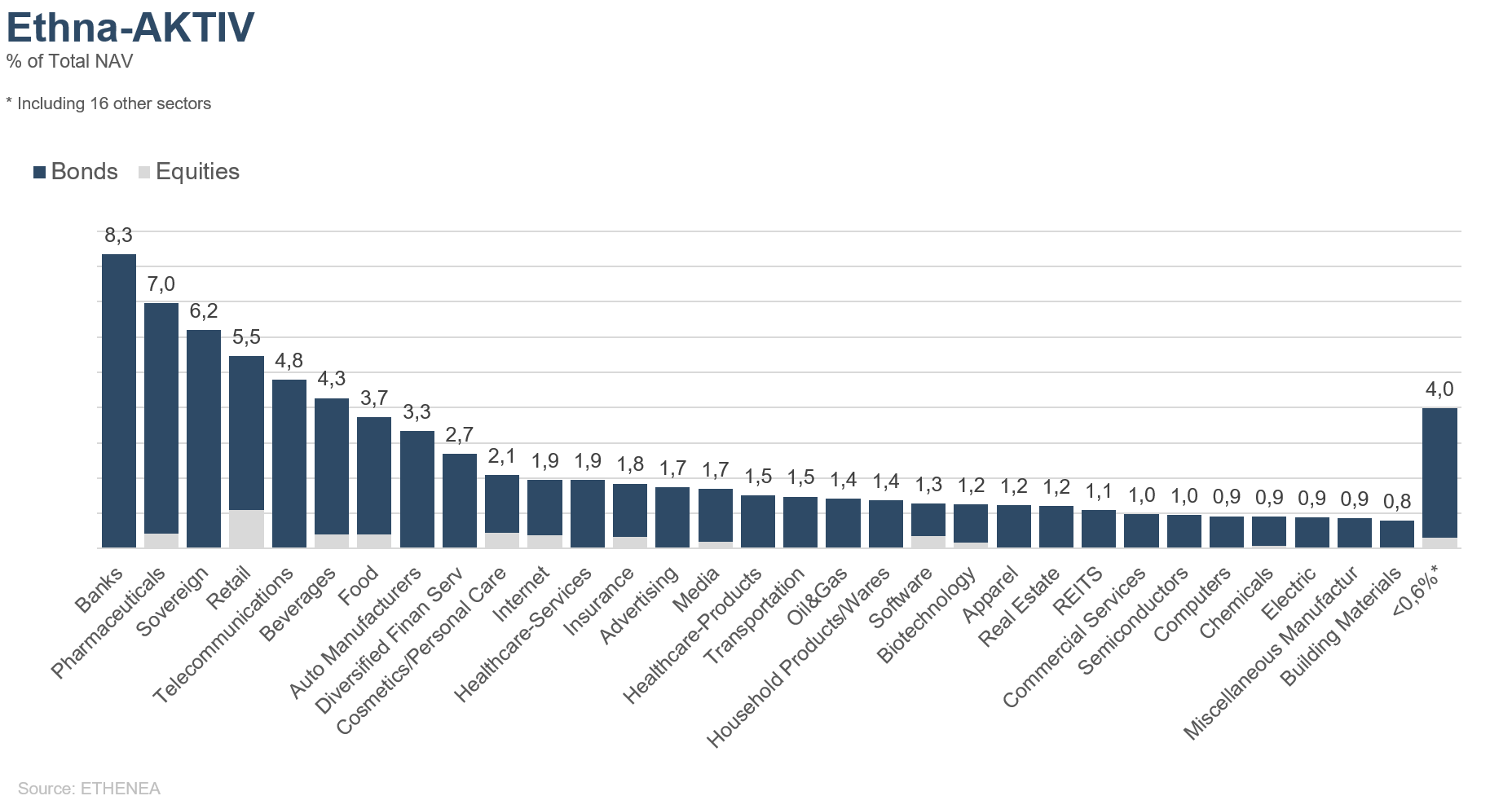

Graphique 5 : Structure* du fonds Ethna-AKTIV

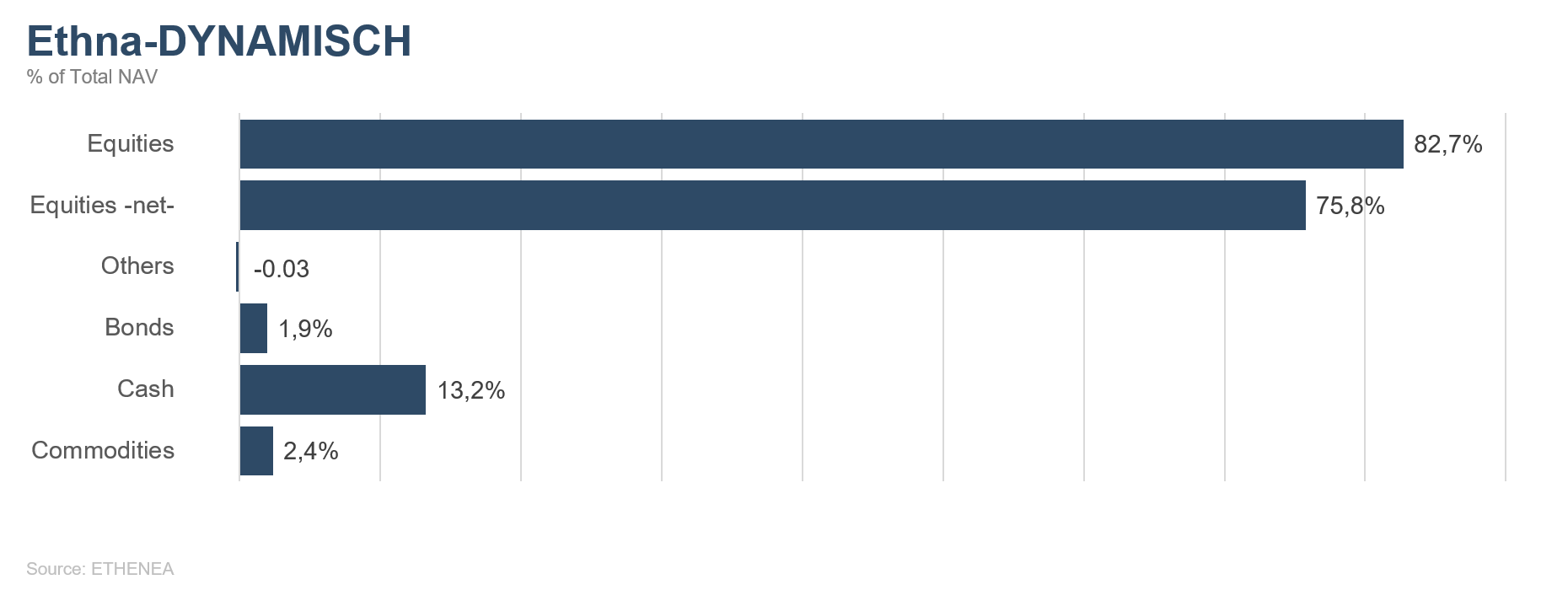

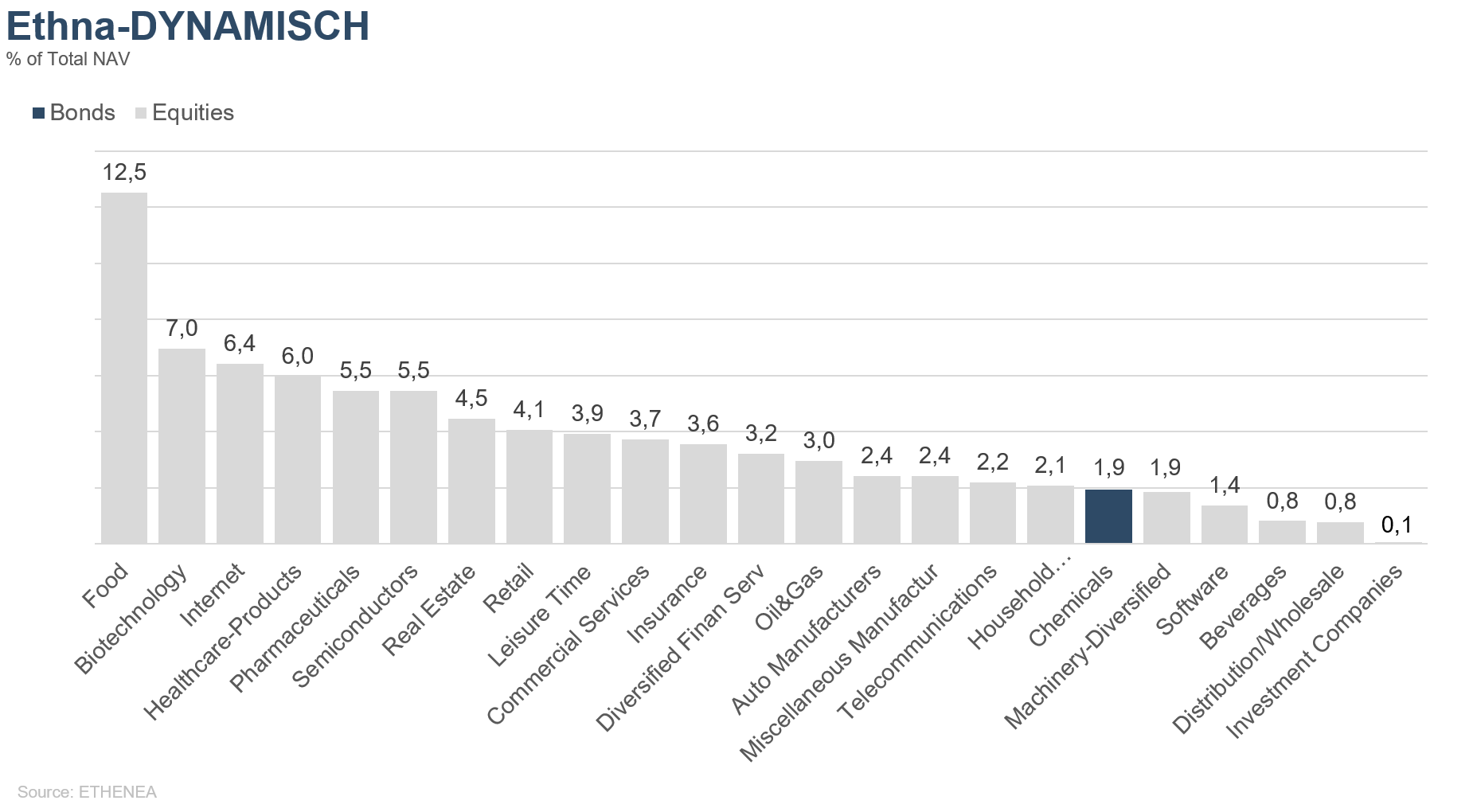

Graphique 6 : Structure* du fonds Ethna-DYNAMISCH

Graphique 7 : Composition du fonds Ethna-DEFENSIV par devise

Graphique 8 : Composition du fonds Ethna-AKTIV par devise

Graphique 9 : Composition du fonds Ethna-DYNAMISCH par devise

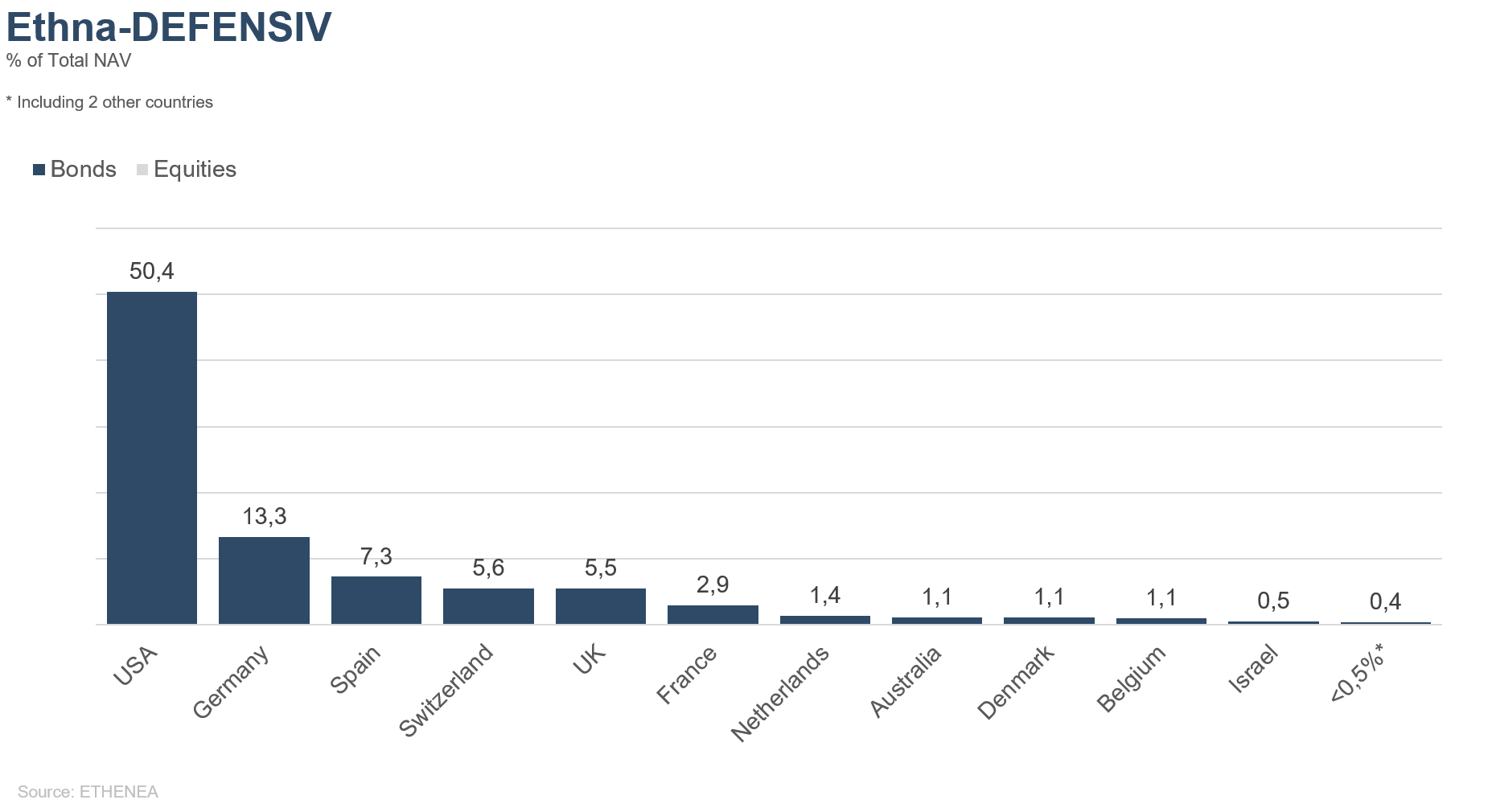

Graphique 10 : Allocation géographique du fonds Ethna-DEFENSIV

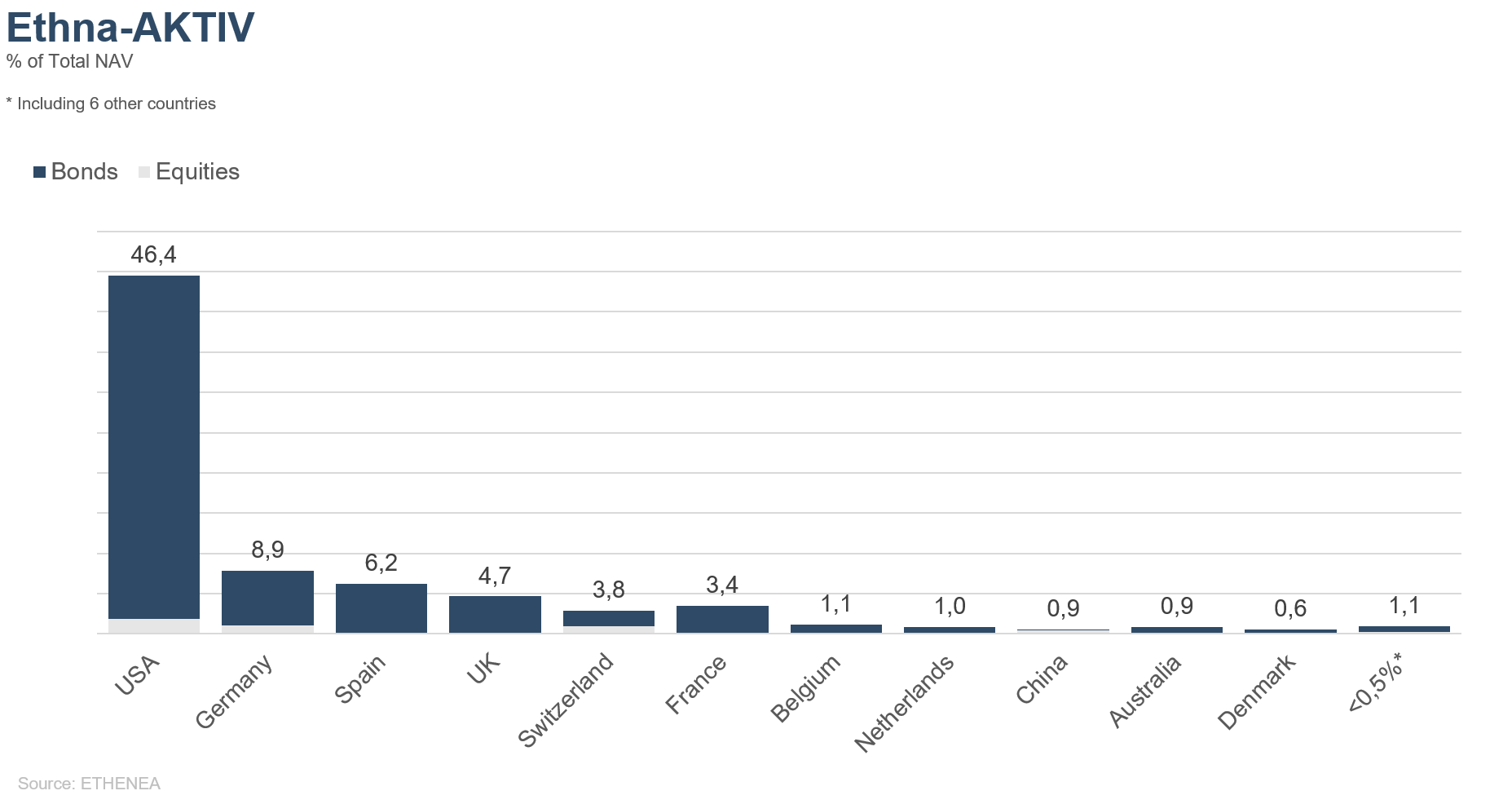

Graphique 11 Composition du portefeuille d'Ethna-ACTIV par origine géographique

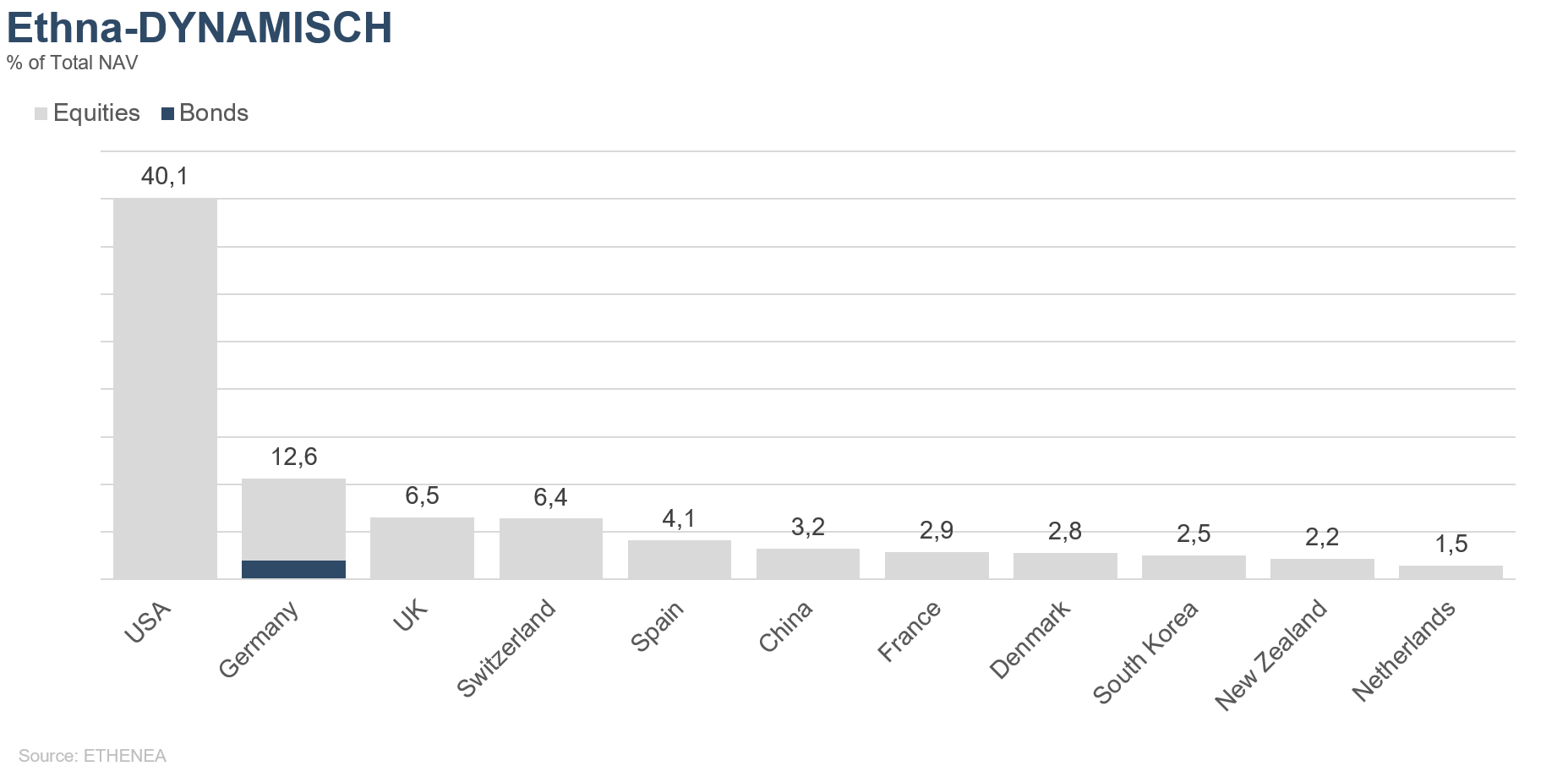

Graphique 12 : Allocation géographique du fonds Ethna-DYNAMISCH

Graphique 13 : Allocation sectorielle du fonds Ethna-DEFENSIV par secteur

Graphique 14 : Allocation sectorielle du fonds Ethna-AKTIV par secteur

Graphique 15 : Allocation sectorielle du fonds Ethna-DYNAMISCH par secteur

*Le « cash » englobe les dépôts à vue, les comptes au jour le jour et les comptes courants/autres comptes. Le terme « equities net » inclut les investissements directs et l’exposition résultant des produits dérivés sur actions.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Le présent document est une communication publicitaire. Il est uniquement destiné à fournir des informations sur le produit concerné et n'a pas été préparé sur la base d'une obligation légale ou réglementaire. Les informations contenues dans ce document ne constituent en aucun cas une sollicitation, une offre ou une recommandation en vue de l'achat ou de la vente de parts du fonds ou de la réalisation d'une quelconque transaction. Elles visent uniquement à présenter au lecteur les principales caractéristiques du fonds, telles que son processus d'investissement par exemple, et n'ont pas été pensées comme un conseil en investissement, que ce soit en tout ou en partie. Elles ne remplacent nullement la réflexion personnelle ou des informations ou conseils juridiques, fiscaux ou financiers. La responsabilité de la société de gestion, de ses collaborateurs ou de ses organes ne peut être engagée au titre de pertes découlant directement ou indirectement de l'utilisation du contenu du présent document ou de toute autre circonstance en lien avec ce document. La seule base juridiquement contraignante pour l'acquisition de parts est constituée par les documents de vente en vigueur rédigés en langue allemande (prospectus, documents d’informations clés (PRIIPs-KIDs) et, en complément, rapports annuels et semestriels), qui fournissent des informations détaillées sur l'acquisition de parts du fonds ainsi que sur les risques et les opportunités qui y sont associés. Les documents de vente en langue allemande cités (ainsi que des traductions non officielles dans d'autres langues) sont disponibles gratuitement à l’adresse www.ethenea.com ainsi qu’auprès de la société de gestion ETHENEA Independent Investors S.A. et de la banque dépositaire ainsi qu'auprès des agents payeurs et d'information nationaux correspondants et auprès du représentant en Suisse. Les agents payeurs ou d'information pour les fonds Ethna-AKTIV, Ethna-DEFENSIV et Ethna-DYNAMISCH sont les suivants : Allemagne, Autriche, Belgique, Liechtenstein, Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg ; Espagne : ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid) ; France : CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris ; Italie : State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano ; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano ; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella ; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Les agents payeurs ou d'information pour le fonds HESPER FUND, SICAV - Global Solutions sont les suivants : Allemagne, Autriche, Belgique, France, Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg ; Italie : Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La société de gestion peut, pour des raisons nécessaires d'un point de vue stratégique ou juridique, dans le respect d’éventuels préavis, résilier des contrats de distribution existants avec des tiers ou retirer des autorisations de distribution. Les investisseurs peuvent s'informer au sujet de leurs droits sur le site Internet www.ethenea.com ainsi que dans le prospectus de vente. Les informations sont disponibles en allemand et en anglais ainsi que, dans certains cas, dans d’autres langues également. Publié par : ETHENEA Independent Investors S.A. Il est défendu de transmettre ce document à des personnes basées dans un Etat dans lequel le fonds n'est pas autorisé à la distribution ou dans lequel une autorisation de commercialisation est nécessaire. Les parts ne peuvent être proposées à des personnes situées dans de tels pays que si cette offre est conforme aux dispositions juridiques applicables et que si la diffusion/publication du présent document ainsi que l'achat/vente de parts dans la juridiction concernée ne sont soumis à aucune limitation. En particulier, le fonds ne peut pas être proposé aux Etats-Unis d'Amérique, ni à des Ressortissants américains (au sens de la règle 902 du règlement S de la Loi américaine sur les valeurs mobilières (Securities Act) de 1933, dans sa version en vigueur), ni à des personnes agissant sur ordre, pour le compte ou au profit de Ressortissants américains. La performance passée ne constitue ni une indication ni une garantie des résultats futurs. Les fluctuations au niveau de la valeur et du rendement des instruments financiers sous-jacents ainsi que des taux d'intérêt et des taux de change signifient que la valeur et le rendement des parts d'un fonds peuvent évoluer à la hausse comme à la baisse et ne sont pas garantis. Les valorisations indiquées aux présentes tiennent compte de plusieurs facteurs, parmi lesquels le cours actuel, la valeur estimée des actifs sous-jacents et la liquidité de marché, ainsi que d'autres anticipations et informations accessibles au public. En principe, le cours, la valeur et le rendement peuvent évoluer à la hausse comme à la baisse, jusqu'à la perte totale du capital investi, et les anticipations et informations peuvent changer sans préavis. La valeur du capital investi, le cours des parts du fonds ainsi que les revenus et distributions en découlant peuvent fluctuer, voire s'avérer nuls. Une performance positive enregistrée par le passé ne garantit donc en rien qu'une performance positive sera obtenue à l'avenir. La préservation du capital investi ne saurait notamment pas être garantie. En outre, aucune garantie ne peut être donnée quant au fait que la valeur du capital investi ou des parts détenues lors d'une vente ou d'un rachat correspondra au capital initialement investi. Les placements en devises étrangères sont par ailleurs exposés aux fluctuations des taux de change et aux risques de change. En d'autres termes, la performance de tels placements dépend également de la volatilité de la devise étrangère, qui peut avoir un impact négatif sur la valeur du capital investi. Les positions et les allocations peuvent évoluer. Les commissions de gestion et de banque dépositaire ainsi que tous les autres frais facturés au fonds conformément aux dispositions contractuelles sont inclus dans le calcul. Le calcul de la performance est réalisé selon la méthode BVI, c.-à-d. que la prime d’émission, les frais de transaction (tels que les frais d’ordre et les commissions de courtage) ainsi que les frais de garde et autres commissions de gestion ne sont pas inclus dans le calcul. La performance serait moins élevée s’il était tenu compte de la prime d’émission. Il ne saurait être garanti que les prévisions de marché se réaliseront. Les informations concernant les risques contenues aux présentes ne doivent pas être interprétées comme une divulgation exhaustive des risques ni comme une présentation définitive des risques mentionnés. Une description détaillée des risques figure dans le prospectus. Aucune garantie ne peut être donnée quant à l'exactitude, l'exhaustivité ou la pertinence du présent document. Son contenu et les informations qu'il contient sont protégés par le droit d'auteur. Il ne saurait être garanti que le présent document satisfait à l'ensemble des exigences légales et réglementaires définies par les pays autres que le Luxembourg. Avertissement : Les termes techniques les plus importants se trouvent dans le glossaire à l’adresse https://www.ethenea.com/glossaire. Information pour les investisseurs en Belgique: Le prospectus, les statuts et les rapports périodiques, ainsi que les documents d’informations clés (PRIIPs-KIDs), sont disponibles en français gratuitement auprès de la société de gestion, ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxembourg et auprès du représentant : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg. Informations pour les investisseurs en Suisse : L'organisme de placement collectif est domicilié au Luxembourg. Le représentant en Suisse est IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurich. L’agent payeur en Suisse est DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurich. Le prospectus, les documents d’informations clés (PRIIPs-KIDs), les statuts et les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant. Copyright © ETHENEA Independent Investors S.A. (2024) Tous droits réservés. 03/12/2019