Statistieken en andere onwaarheden

Velen van u zullen bekend zijn met de uitdrukking: “Vertrouw geen enkele statistiek die je niet zelf hebt vervalst!” Deze schertsende opmerking dient vaak als reactie op de publicatie van economische cijfers uit de Volksrepubliek China. Dit keer komen de cijfers echter uit de Verenigde Staten van Amerika.

De dataverzamelwoede van de Amerikanen mag gerust indrukwekkend worden genoemd. Over vrijwel elk aspect van de economie en de bevolking houden ze statistieken bij. Dat de VS nu eenmaal in elk opzicht altijd de beste, grootste en snelste willen zijn, verklaart ook het vermeende succes van president Trump, die meer wegheeft van een schreeuwende marktkramer dan van een diplomaat: natuurlijk lukt het de VS om hun bbp-groeicijfer een maand eerder bekend te maken dan alle andere landen. Op 26 april publiceerde Amerika een eerste schatting van zijn economische groei voor het eerste kwartaal van 2019: 3,2 %. Vreemd genoeg blijkt dit cijfer maar liefst 0,9 % hoger te liggen dan de consensusschatting van de economen van Wall Street, 0,5 % hoger dan die van het GDPNow-model van de Atlanta Fed en zelfs bijna 1,8 % hoger dan die van de New York Fed!

Wij willen uw aandacht hier echter vestigen op het woord schatting. Het is al vaker voorgekomen dat de eerste schatting van de bbp-groei later sterk bijgesteld werd. Dit verschijnsel hebben we al in onze Marktcommentaar Sex and Drugs and Rock n’Roll van juli 2014 beschreven. De groei in het eerste kwartaal van 2014 - die aanvankelijk op +1,7 % werd geschat - werd over een periode van vijf jaar voortdurend bijgesteld: eerst tot +0,1 %, vervolgens tot -1 %, -2,9 %, -2,1 % en uiteindelijk tot -1 %! Kennelijk is er nog veel ruimte voor verbetering van de methoden om de economische groei te schatten en berekenen. Er is maar één reden waarom de kapitaalmarkt nog op dergelijke cijfers reageert: er is niets beters! Iedereen zou zich echter eens moeten afvragen of deze reactie adequaat is, gelet op de niet bepaald grote betrouwbaarheid van die gegevens.

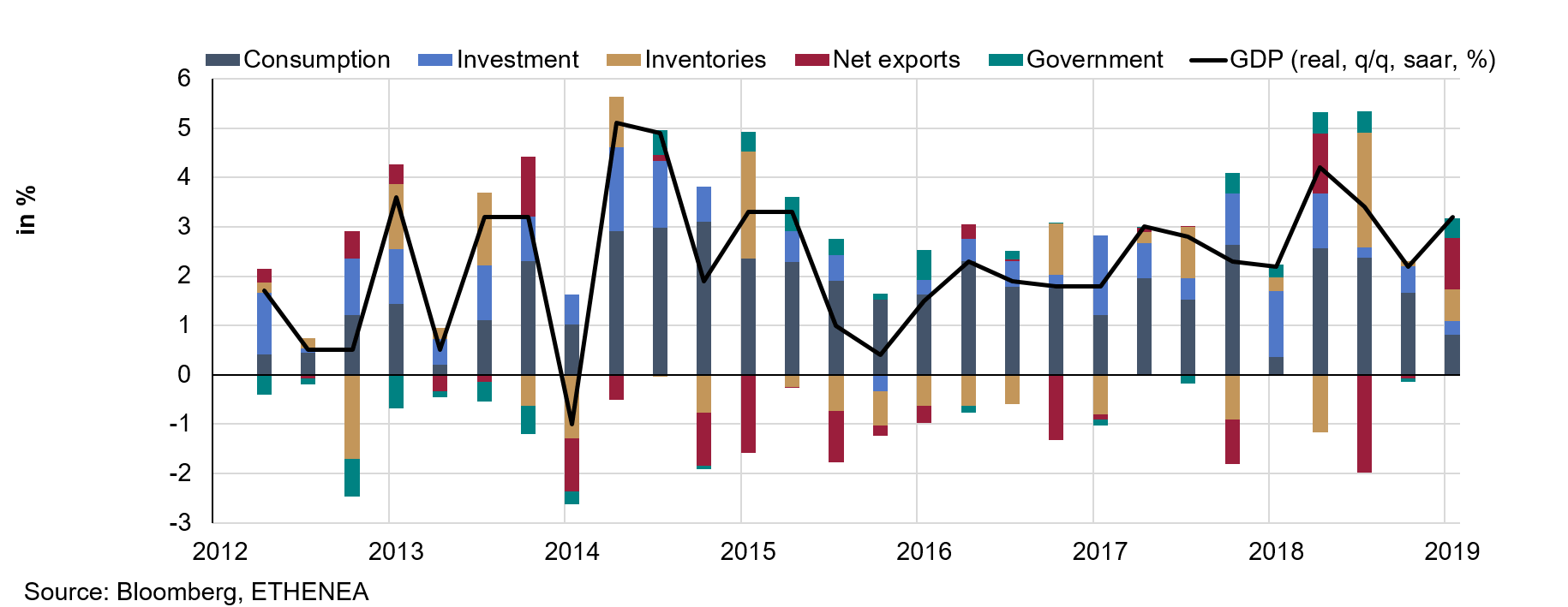

Maar hoe zit het nu met de bbp-groei in het eerste kwartaal van dit jaar? In grafiek 1 en 2 wordt de ontwikkeling van het bruto binnenlands product van de VS op basis van de bestedingen weergegeven. Er zijn nog twee andere manieren om de waarde van het bbp van een land te berekenen: op basis van de productie en op basis van de inkomens. Voor uitleg hierover verwijzen we naar Wikipedia¹, aangezien deze methoden in de praktijk minder relevant en eerder academisch van aard zijn. Wanneer wij de grafieken bestuderen, vallen twee dingen op: ten eerste lijkt de groei in het eerste kwartaal vaak lager uit te vallen dan in de overige kwartalen; en ten tweede bevindt het gele stuk van de balk, dat de voorraden vertegenwoordigt, zich vaak in zowel het positieve als het negatieve gebied.

Laten we met het laatste beginnen. De voorraadvorming is geen rechtstreekse schattingswaarde. Er loopt geen werknemer van het bureau voor de statistiek door de magazijnen van de bedrijven om een inventaris van de voorraden op te maken. Dit cijfer is een zogeheten restwaarde, die rekenkundig wordt bepaald. De uitkomst is bekend, en het verschil tussen wat er is en wat er zou moeten zijn is de voorraad. Tot zover geen probleem. Maar ook hier zou een oorzakelijk verband waarneembaar moeten zijn. Anders kan er twijfel aan de geloofwaardigheid van het proces ontstaan.

Grafiek 1: bbp-groei in de VS

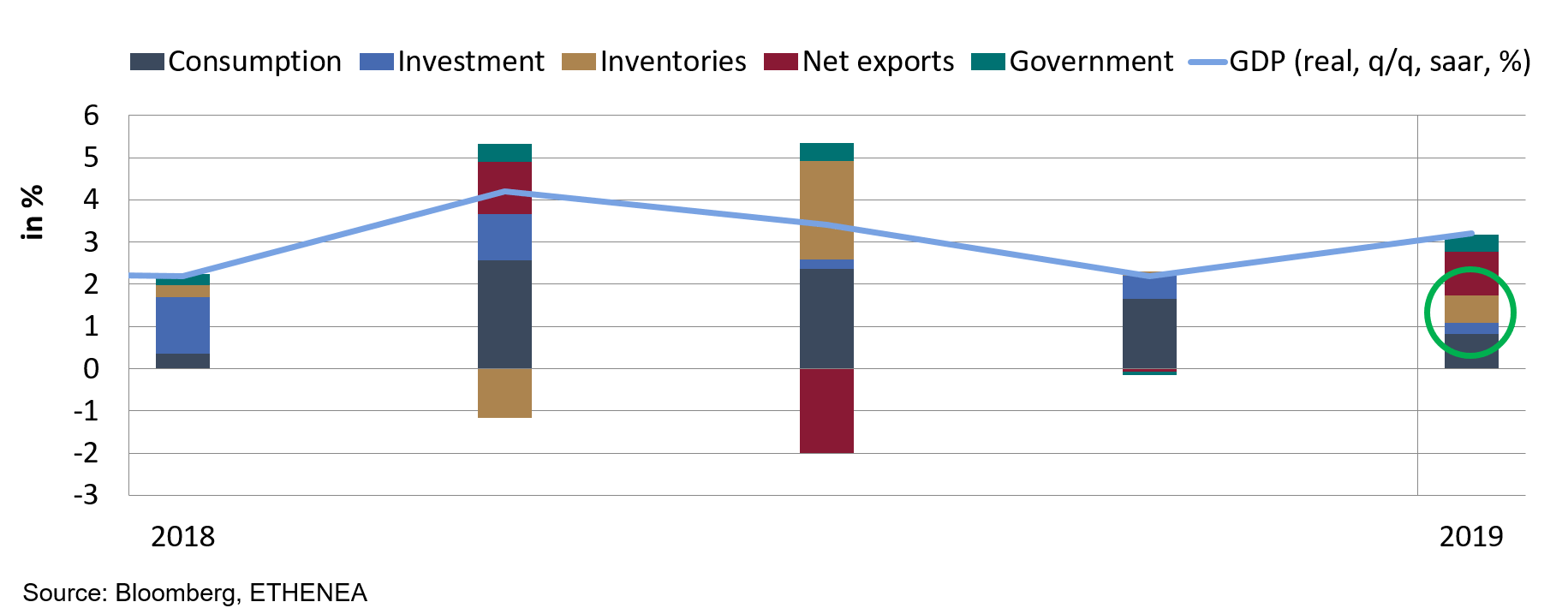

Grafiek 2: bbp-groei in de VS

Het gemarkeerde deel in grafiek 2 is het gedeelte voorraad van de groei. Deze 0,7 % bijkomende groei vertegenwoordigt toch nog 32 miljard dollar aan extra voorraden. Nu naar het oorzakelijk verband. Je kunt alleen voorraad hebben van wat vooraf geproduceerd of geïmporteerd is. Maar wat blijkt? De Amerikaanse centrale bank heeft gemeld² dat de industriële productie in het eerste kwartaal 2019 met 0,3 % was gedaald. In het bericht over het bbp zelf wordt gesproken over een daling van de import met -3,7 %. Als er niet extra is geproduceerd of geïmporteerd, waar komen dan de bovengenoemde 32 miljard dollar vandaan? Een andere oorzaak zou een duidelijke daling van de consumentenuitgaven kunnen zijn. Dit is echter onwaarschijnlijk, aangezien de andere schattingen niet in die richting wijzen (zie boven). Mocht de particuliere consumptie toch zo sterk gekrompen zijn, dan is dat zeker geen goed teken voor de toestand van de Amerikaanse groei, aangezien die in hoge mate afhankelijk is van de consumentenuitgaven. De werkelijke oorzaak ligt vermoedelijk ergens anders. Zoals eerder gezegd is de groei in zekere mate onderhevig aan seizoensinvloeden. In het eerste kwartaal van een jaar liggen de groeicijfers vaak een stuk lager dan in de andere kwartalen. Nu zijn de cijfers die het Amerikaanse bureau voor de statistiek ons verstrekt, al gecorrigeerd voor het desbetreffende seizoen. Dat betekent dat er geprobeerd werd om de extreme waarden die het gevolg zijn van weersomstandigheden of feestdagen er door middel van bepaalde rekenkundige methoden uit te filteren. En daar wringt het schoentje. Vermoedelijk zijn de rekenmethoden aangepast om de seizoenscorrectie te verbeteren. Dit hebben ze echter niet aan de andere betrokkenen doorgegeven. Daardoor wijken de andere schattingen zo sterk af van het officiële cijfer, namelijk 3,2 %.

Meer willen we er niet over zeggen, omdat we anders het gevaar lopen in legenden en samenzweringstheorieën te vervallen. We willen onze lezers echter alleen op het hart drukken dit groeicijfer scherp in de gaten te houden. Wij zijn er sterk van overtuigd dat de markt nog duidelijke herzieningen van dit cijfer tegemoet kan zien.

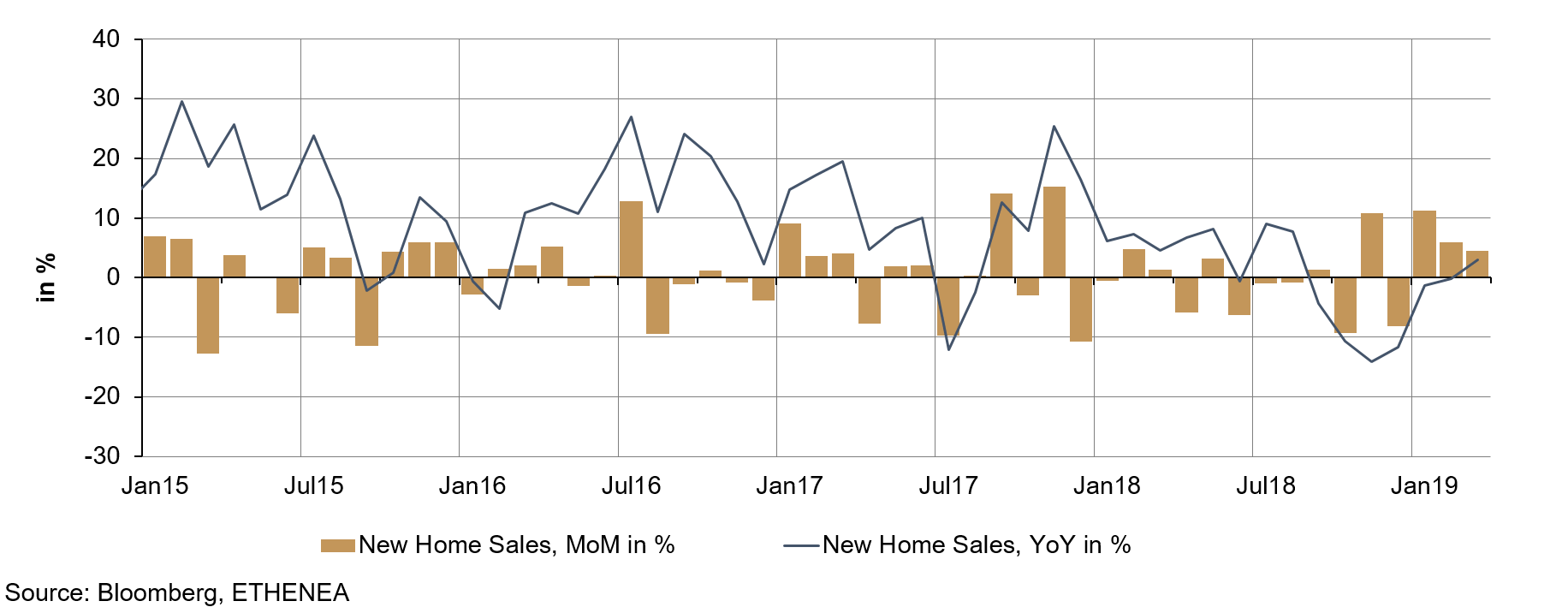

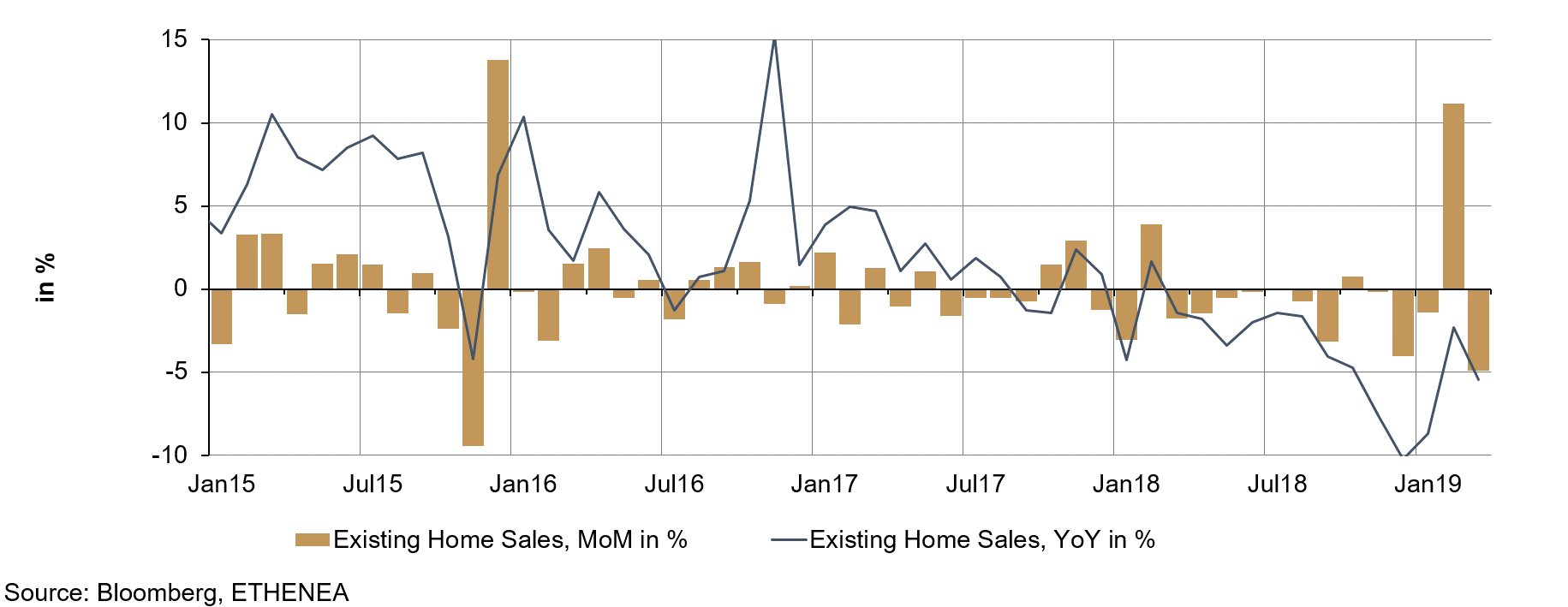

Een beter beeld van de toestand van de Amerikaanse economie, die zo belangrijk is voor de wereldeconomie, krijgen we misschien via de huizenmarkt. Deze kan als barometer dienen voor de belangrijke Amerikaanse consument. In grafiek 3 en 4 wordt de ontwikkeling van de huizenverkoop weergegeven, voor zowel nieuwe als bestaande woningen, waarbij het laatste cijfer met bijna tien keer zoveel eenheden voor ons natuurlijk het belangrijkste segment is. Voor nieuwbouw schijnt de terugval die in de zomer van 2018 begon, voorbij te zijn, terwijl de verkoop van bestaande woningen sinds ruim een jaar een dalende trend vertoont.

Grafiek 3: verkoop van nieuwe woningen in de VS

Grafiek 4: verkoop van bestaande woningen in de VS

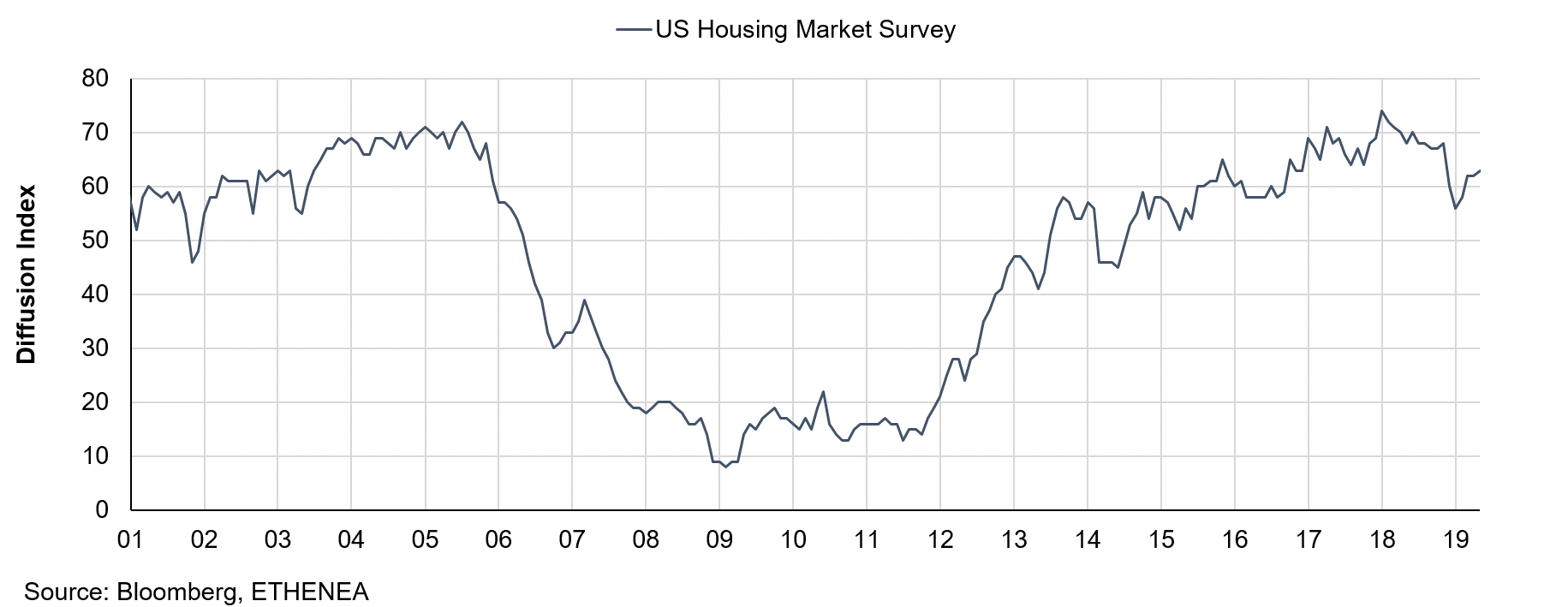

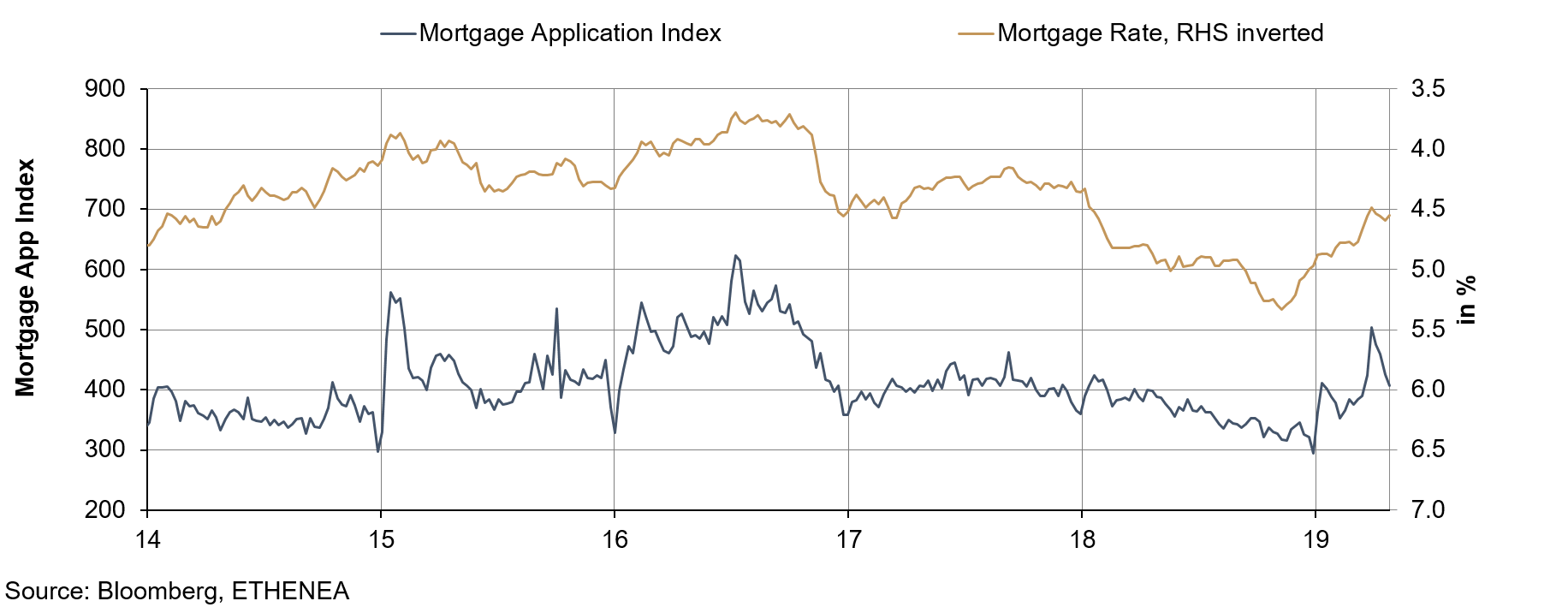

De index van de projectontwikkelaars (grafiek 5), die op dezelfde manier wordt samengesteld als de bekende inkoopmanagersindices, duidt met een waarde van meer dan 50 op positieve vooruitzichten. Een domper is echter de duidelijke inzinking in de tweede helft van 2018, die nog maar gedeeltelijk weer ingehaald is. Een blik op grafiek 6 toont meteen ook de waarschijnlijke oorzaak van de tijdelijke zwakte op de markt voor nieuwe woningen. De stijging van de hypotheekrentes in de tweede helft van het jaar als gevolg van de stijging van de rentes op langlopende Amerikaanse staatsobligaties tot ruim 3,2 %, heeft geleid tot een aanhoudende daling van de hypotheekaanvragen. Het is duidelijk dat hogere kosten voor de financiering van woningen hier een negatieve invloed op hebben. Ook interessant is dat het aantal hypotheekaanvragen flink is gestegen sinds de rentes vanaf begin 2019 weer gedaald zijn!

Grafiek 5: toestand op de Amerikaanse woningmarkt

Grafiek 6: hypotheekaanvragen (linker-as) en hypotheekrentes (rechter-as, inverse schaal)

Juist deze laatste reactie maakt naar onze mening duidelijk hoe rentegevoelig dit deel van de markt is. Als je dan een beetje doordenkt, wordt duidelijk dat de hele Amerikaanse economie bijzonder rentegevoelig is. Het zou interessant zijn te onderzoeken of dat ook voor andere economieën opgaat. Maar dat is waarschijnlijk eerder een onderwerp voor de thesis van een economisch wetenschapper.

Wij hoeven alleen maar te onthouden dat de Amerikaanse economie er momenteel beter voorstaat dan zes maanden geleden. Wij zetten wel vraagtekens bij het cijfer voor het eerste kwartaal van 2019, maar dat doet weinig af aan het positieve totaalbeeld, dat echter in hoge mate afhankelijk is van de rentestand. Daarom denken wij dat de Amerikaanse centrale bank zeer terughoudend zal zijn om een renteverhoging als monetaire instrument in te zetten om de inflatie te bestrijden. Anders bestaat het gevaar dat het spreekwoordelijke kind met het badwater wordt weggegooid.

We kunnen ons daarom maar beter instellen op vele maanden waarin de rente in de VS eerder zal dalen dan stijgen, wat uiteraard ons ook niet euforisch stemt over de obligatierendementen in de eurozone. Vriendelijke groeten uit Japan.

¹ https://nl.wikipedia.org/wiki/Bruto_binnenlands_product

² https://www.federalreserve.gov/releases/g17/current/default.htm

Hebben de aandelenmarkten in 2019 nog potentieel?

In onze recentste video gaat Harald Berres, Lead Portfolio Manager van Ethna-DYNAMISCH, in op de vraag in hoeverre de aandelenmarkten na een voorspoedig eerste kwartaal van 2019 nog ruimte hebben voor verdere koersstijgingen.Kan de video niet weergegeven worden? Gelieve HIER TE KLIKKEN.

Positionering van de Ethna Funds

Ethna-DEFENSIV

De maand april eindigde met een verrassing. Eurostat, het statistisch bureau van de EU, publiceerde zijn eerste schatting voor de bbp-groei in het eerste kwartaal van 2019, die uitkwam op 0,4 %. Eerder werd bekendgemaakt dat de Amerikaanse economie met 3,2 % op jaarbasis was gegroeid. De beide schattingen overtroffen de verwachtingen, omdat de hele maand in het teken van vrees voor een sterke afkoeling van de economie had gestaan. Het groeicijfer voor de VS was echter niet helemaal overtuigend. Vooral de lagere consumentenuitgaven in de VS konden de beleggers niet bekoren. Ook de nog altijd zwakke cijfers voor de industriële productie in zowel de VS als China en Europa stemden de marktspelers slechts voorzichtig optimistisch over de vooruitzichten voor de wereldeconomie.

Toch stegen de rendementen van 10-jarige staatsobligaties in de loop van de maand lichtjes. De 10-jarige Duitse staatsobligaties sloten de maand april af met een minieme positieve rente van 0,01 %, terwijl 10-jarige Amerikaanse staatsobligaties nu een rente van 2,5 % opbrengen. Over het geheel genomen bleven de renteschommelingen echter heel beperkt. Wij verwachten de komende tijd geen significante veranderingen in deze twee kernrentes, aangezien de ECB en de Fed waarschijnlijk allebei hun beleidsrente ongewijzigd zullen laten. De Fed bevestigde nog in maart “geduldig” te zullen blijven, omdat geen verhoging van de beleidsrente nodig is door de aanhoudend lage inflatie, en gezien de nog altijd gezonde economische groei lijkt ook een renteverlaging onwaarschijnlijk.

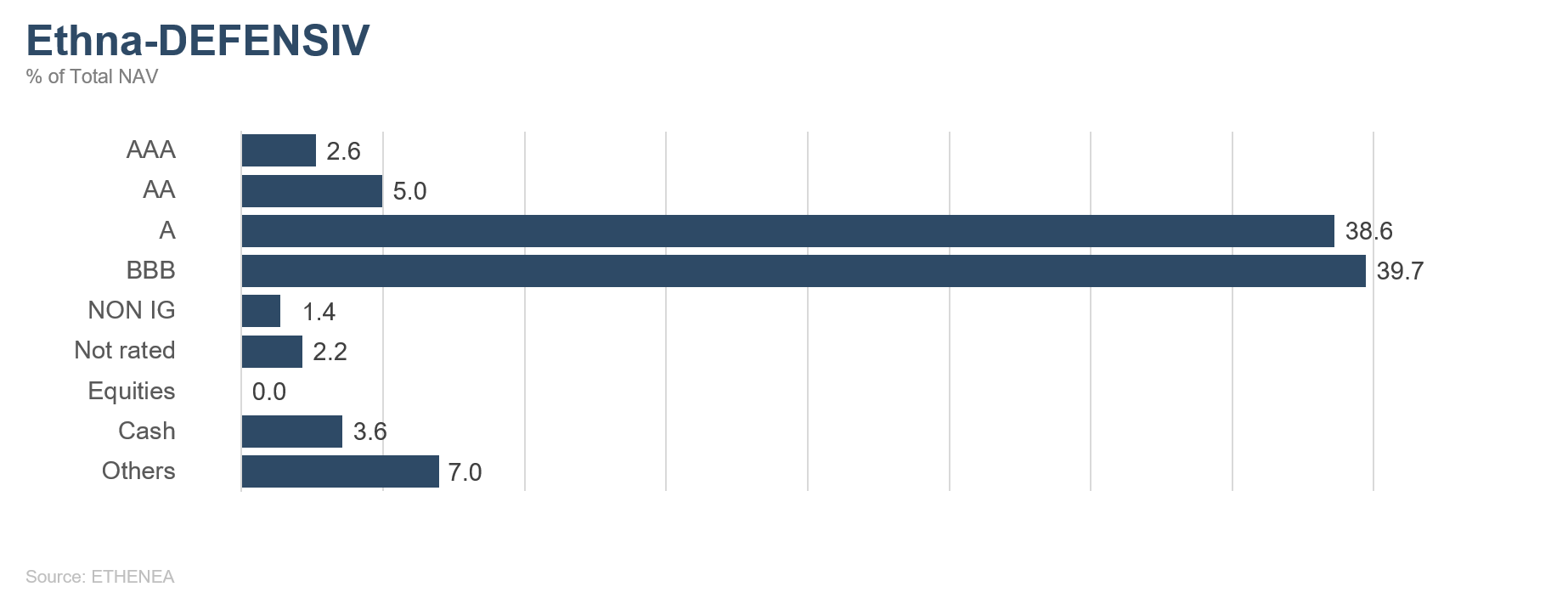

De al bij al afwachtende houding van de centrale banken leidde tot dalende risicopremies voor bedrijfsobligaties, die momenteel een kleine 90 % van het belegde fondsvermogen uitmaken. Daardoor kon Ethna-DEFENSIV ook in april opnieuw aanzienlijke koerswinsten realiseren. Het robuuste begin van het resultatenseizoen bevestigt nog steeds onze verwachting dat de risicopremies stabiel zullen blijven of licht zullen dalen, waarvan onze obligatieportefeuille de komende tijd opnieuw zal kunnen profiteren.

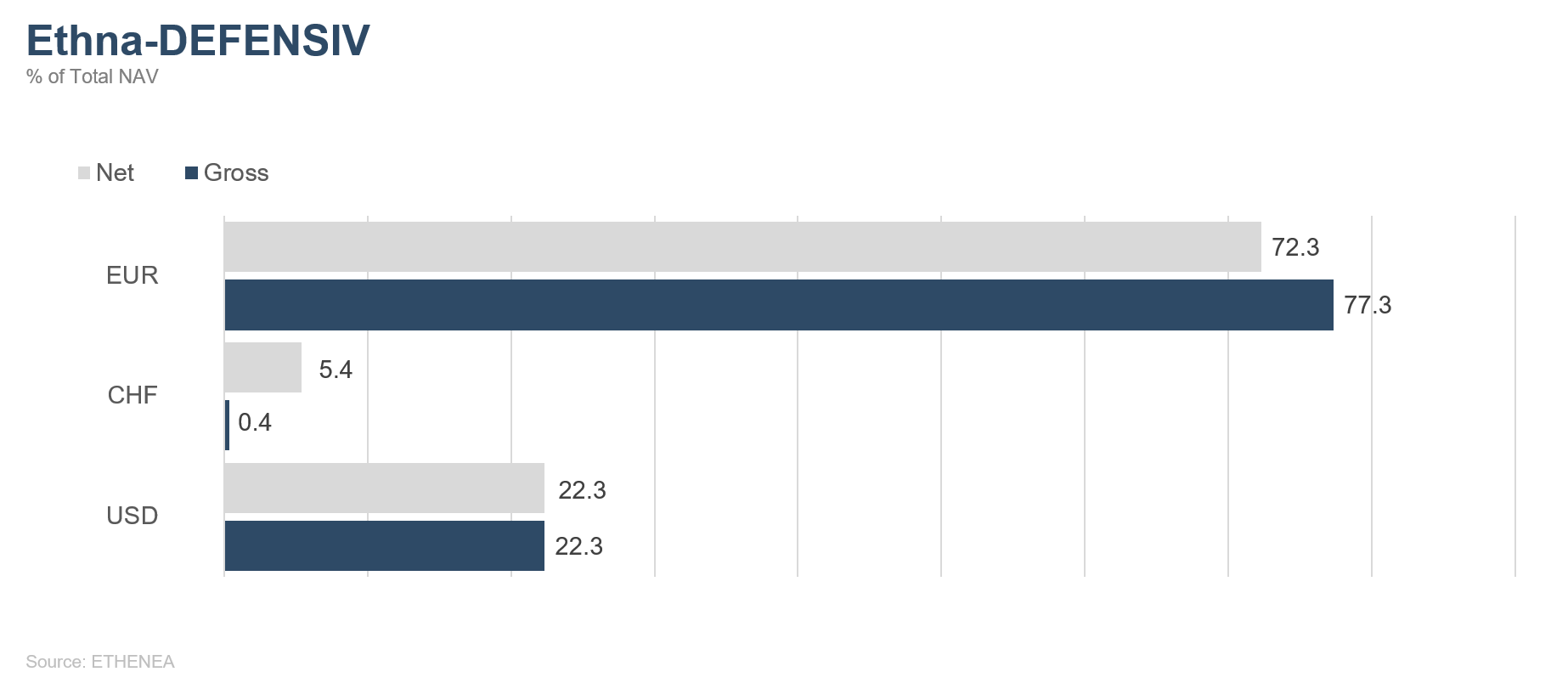

In de loop van de maand hebben wij onze open valutaposities flink verhoogd. Onze USD-positie bedraagt nu meer dan 22 % en ook in Zwitserse frank hebben wij een ongedekte positie van circa 5 % opgebouwd. Bij de grondstoffen hebben we een klein deel van de positie in goud verruild voor olie, zodat nu 3 % van het fondsvermogen in oliecertificaten en minder dan 5 % in goudcertificaten belegd is. Omdat wij in principe positief staan tegenover risicovolle activa, hebben we met aankopen van futures ook opnieuw een positie van 6,5 % in aandelen opgebouwd.

Ethna-AKTIV

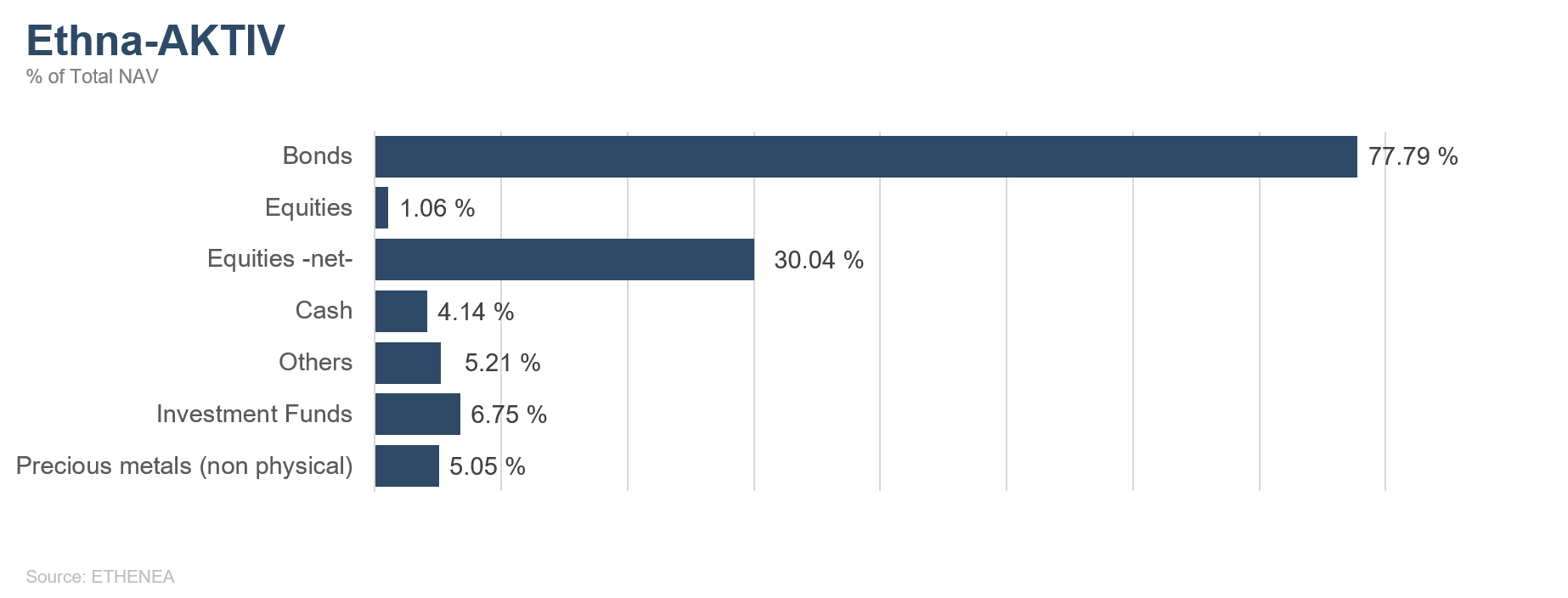

Ethna-AKTIV behaalde deze maand een rendement van 0,89 %. Na een beperkte deelname aan de aandelenrally van het eerste kwartaal leverde de aandelenportefeuille in april voor het eerst een grote bijdrage tot de prestaties van het fonds. Op jaarbasis heeft het fonds momenteel weliswaar een respectabele 5,17 % opgebracht, maar dat ligt nog altijd iets beneden onze verwachtingen. Toch willen wij hier tevreden opmerken dat onze aanpak om een gediversifieerd gemengd fonds samen te stellen goed heeft gewerkt – hoewel wij het forse marktherstel van de afgelopen vier maanden in het begin van dit jaar niet hadden verwacht en daarom slechts een lage aandelenallocatie hadden. Het leeuwendeel van het rendement werd gegenereerd met obligaties, terwijl ook posities in valuta’s en grondstoffen positief bijdroegen.

Voor de toekomst verwachten wij voor het marktklimaat en de daaruit afgeleide positionering het volgende: De belangrijke centrale banken, de ECB en de Fed, hebben hun afwachtende en veeleer ondersteunende houding uitdrukkelijk bevestigd. De inflatiecijfers in de grote economieën blijven gematigd en de rentes blijven laag. Het lopende resultatenseizoen levert verrassend goede bedrijfsresultaten op. Dit toont aan dat er voorlopig een einde is gekomen aan de negatieve trend in de winstherzieningen in de Verenigde Staten. Vooral in de VS wijzen de tekenen op een terugkeer naar de groeikoers. Zodoende is het woord recessie voorlopig uit het vocabulaire geschrapt. Al bij al doen deze signalen heel sterk denken aan het “Goldilocks”-scenario. We moeten toegeven dat de conjunctuurcyclus al heel lang duurt, maar dat is enerzijds geen reden om te eindigen en anderzijds rendeerden risicovolle beleggingen in het verleden juist in deze fase zeer goed. Met dit scenario in gedachten zijn aandelen nog steeds een aantrekkelijke beleggingsmogelijkheid. Maar opgelet: we moeten beseffen dat dit niet betekent dat alles zo blijft. De toegenomen volatiliteit die we de vorige maand voorzagen, is tot dusver uitgebleven. Sterker nog, zowel de gerealiseerde schommelingen als de short-posities op de volatiliteitsindex VIX hebben inmiddels weer extreme waarden bereikt, die op een te optimistisch sentiment duiden.

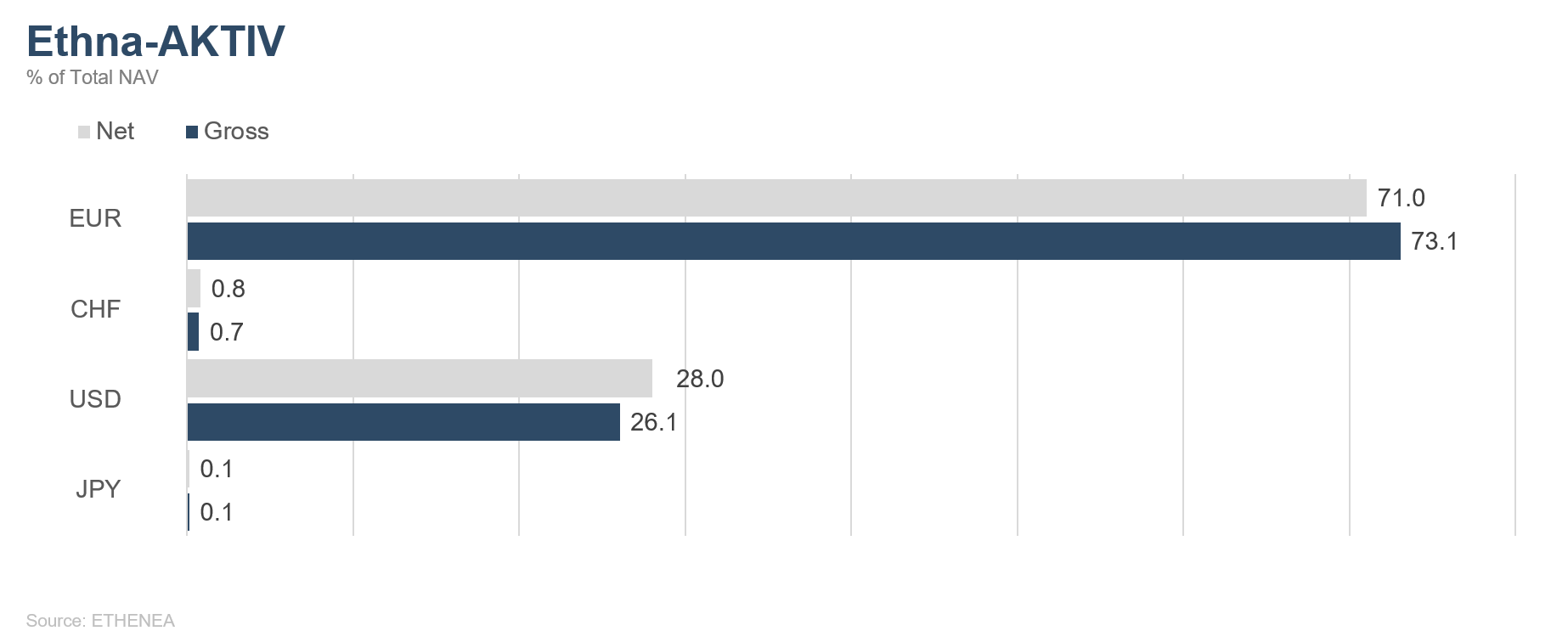

Zodoende wordt de aandelenpositie, die we in de loop van de maand tot 30 % hebben verhoogd, actief beheerd om het risico zo veel mogelijk te beperken. De obligatiepositie daarentegen werd licht gereduceerd door winstnemingen. Tegelijkertijd werd de looptijd licht verhoogd. Wij menen nog steeds dat de olie verder zal stijgen, zowel op basis van ons voorkeursscenario als vanwege de aanhoudende spanningen rond Iran en Venezuela. Pas wanneer de olieprijs boven de 70 dollar uitkomt, zijn wij van plan te verkopen om winst te nemen. Wat de USD-positie betreft, werd onze overtuiging de afgelopen maand bevestigd toen de hoogste stand van dit jaar werd bereikt. Aangezien wij van een nieuwe test van de meerjarige diepterecords uitgaan, hebben wij de positie verhoogd tot circa 30 %.

Ethna-DYNAMISCH

Ook in april vertoonden de aandelenmarkten geen zwaktes en vervolgden zij hun indrukwekkende opwaartse trend. Voor de meeste van de wereldwijde toonaangevende indices was april de vierde opeenvolgende maand met koerswinst. In de VS staan de grootste indices op het punt nieuwe records te breken. Na de fantastische rally van de laatste maanden rijst de vraag: is er nog ruimte voor verdere koersstijgingen of zijn de markten aan een pauze toe? In het verleden ging mei, na sterke beursstijgingen in de winter en het voorjaar, vaak haperend van start. Toch zijn de bedrijfsresultaten die in het lopende resultatenseizoen bekendgemaakt worden, nog behoorlijk solide. Daarom houden wij het sentiment op de kapitaalmarkten extra nauwlettend in de gaten. Mocht de euforie daar te groot worden, dan zou dat voor ons een belangrijke reden zijn om onze aandelenpositie alvast aan te passen en de risico’s te beperken.

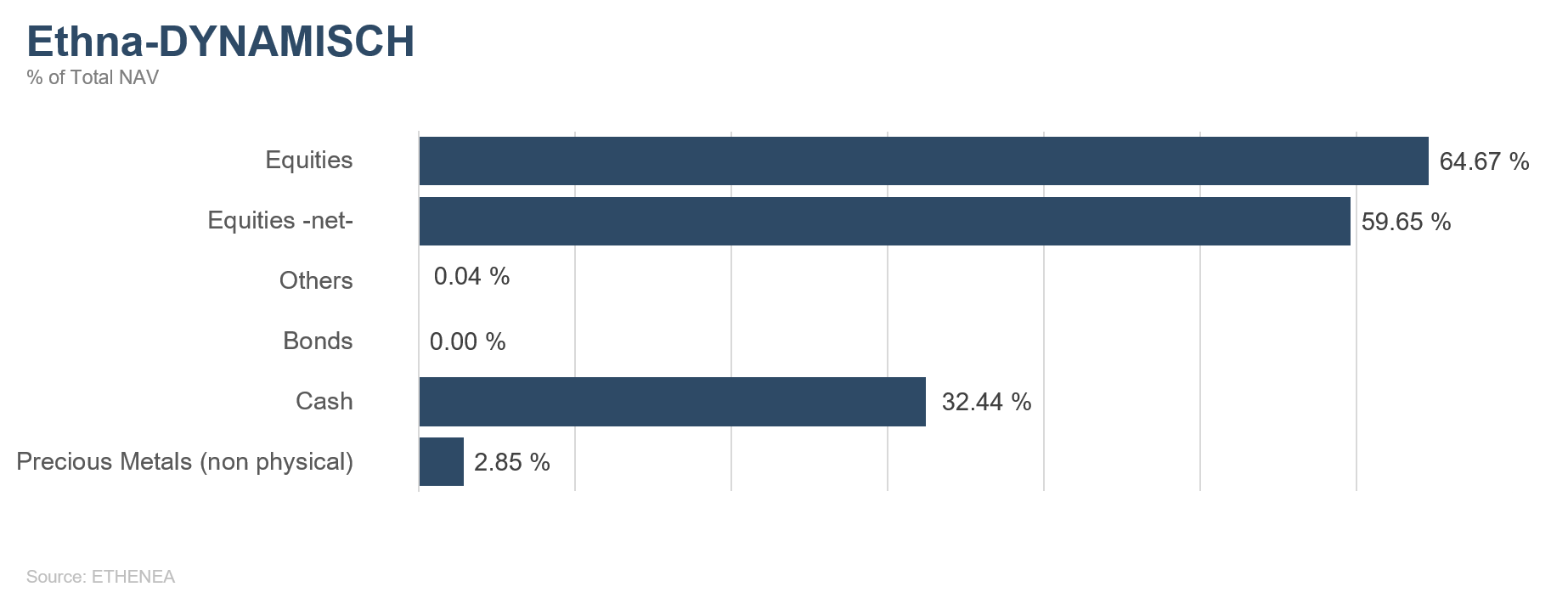

- In april hebben we de kwaliteit van de portefeuille verder verbeterd en het profiel aangescherpt. Dat gebeurde onder meer door aankopen van industriële aandelen en aandelen van verzekeringsmaatschappijen en onlinebanken uit de VS, zoals Berkshire Hathaway en Charles Schwab. Het conglomeraat Berkshire Hathaway, dat vooral in de industrie en de verzekeringssector actief is, is bij de meeste mensen wel bekend, onder meer via de eigenaar, Warren Buffett. Veel minder bekend is Charles Schwab, een bank die vrijwel uitsluitend in de Verenigde Staten actief is. Toch zijn er parallellen met Berkshire. De bank is genoemd naar haar oprichter, Charles Schwab, die het bedrijf al enkele tientallen jaren leidt als meerderheidsaandeelhouder en CEO, net als Warren Buffett. Door deze aankopen is de bruto-aandelenallocatie van het fonds op het einde van de maand gestegen tot 64,7 %.

- De portefeuille van Ethna-DYNAMISCH bevat momenteel geen obligaties. Dat neemt niet weg dat onze twee nieuwe aandelenbeleggingen indirect een opinie over de rentes inhouden. Terwijl we vanwege de extreem lage rentes nog steeds sceptisch staan tegenover Europese financiële effecten, is het de moeite waard eens naar de VS te kijken. De rentedaling van de afgelopen maanden was heel uitgesproken en deze omvang was nauwelijks verwacht. De conjunctuur in de VS is echter nog altijd verrassend robuust. Normaal gesproken blijven de rentes in een dergelijke situatie gewoonlijk gelijk of ze stijgen zelfs. In de afgelopen maanden heeft de markt alle renteverhogingen in de koersen verrekend. Vanwege de sterke conjunctuur en de explosief stijgende aandelenmarkten zou de angst voor rentestijgingen op de obligatiemarkten in de tweede helft van het jaar kunnen terugkeren. Van stijgende rentes zouden Berkshire en Charles Schwab allebei profiteren.

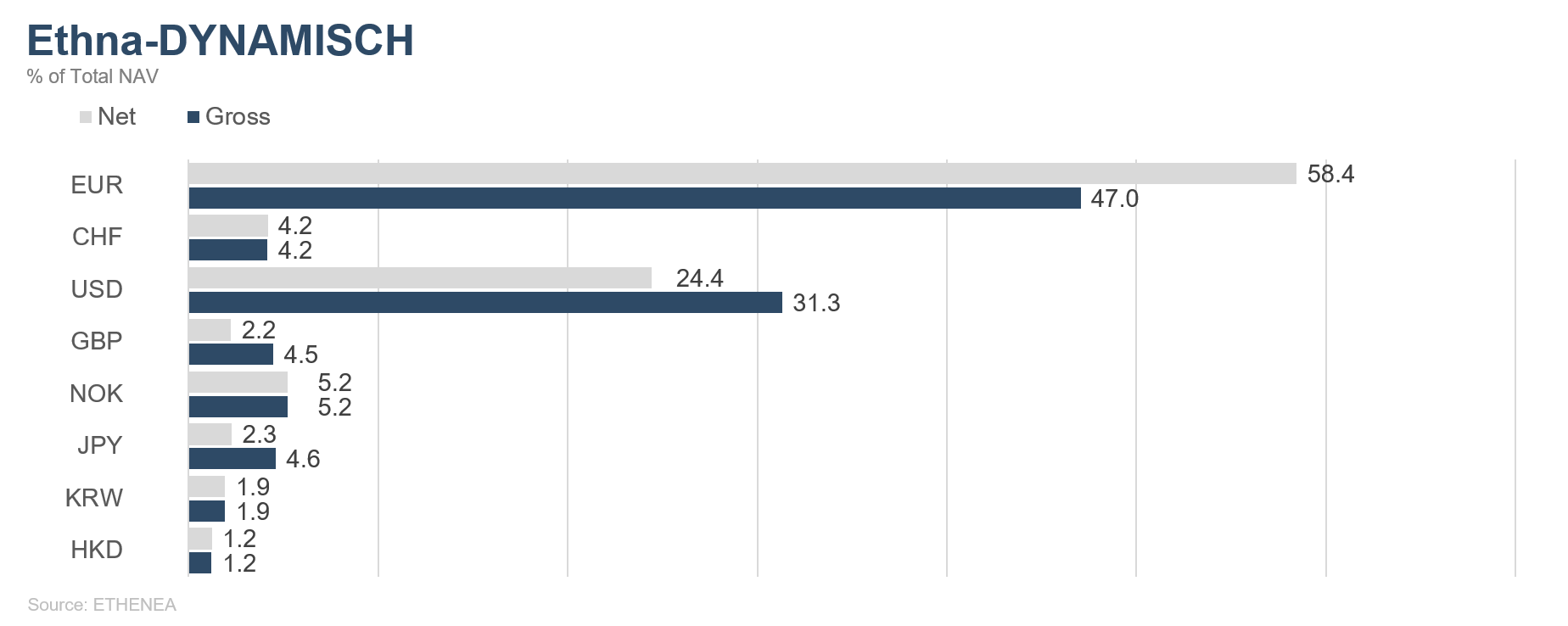

- Het goud daalde de afgelopen maand iets in waarde. Vanwege de lage weging van goud had dit echter nauwelijks gevolgen voor het fonds. Via de USD-positie die het gevolg was van zijn Amerikaanse aandelen kon Ethna-DYNAMISCH profiteren van de lichte verzwakking van de euro.

Wij onderschrijven de algemeen aanvaarde mening dat aandelen, na een zorgvuldige afweging van alle aspecten, in de huidige omstandigheden de meest veelbelovende beleggingsklasse zijn. Afgezien van de al genoemde mogelijke tactische aanpassingen in de allocatie willen wij in Ethna-DYNAMISCH daarom een substantiële aandelenweging aanhouden.

Grafiek 7: Portefeuillesamenstelling van Ethna-DEFENSIV naar rating

Grafiek 8: Portefeuillestructuur* van Ethna-AKTIV

Grafiek 9: Portefeuillestructuur* van Ethna-DYNAMISCH

Grafiek 10: Portefeuillesamenstelling van Ethna-DEFENSIV naar valuta

Grafiek 11: Portefeuillesamenstelling van Ethna-AKTIV naar valuta

Grafiek 12: Portefeuillesamenstelling van Ethna-DYNAMISCH naar valuta

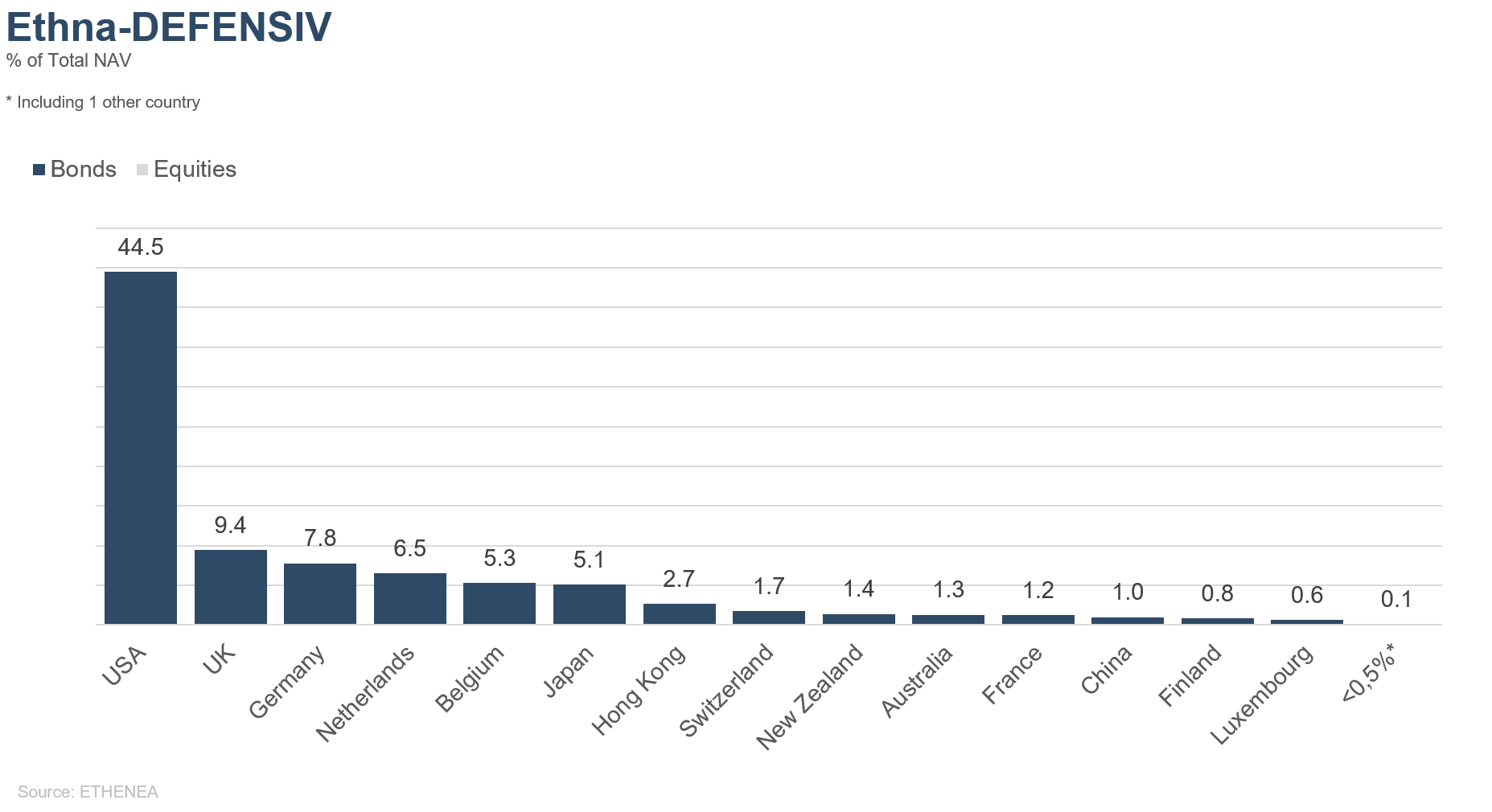

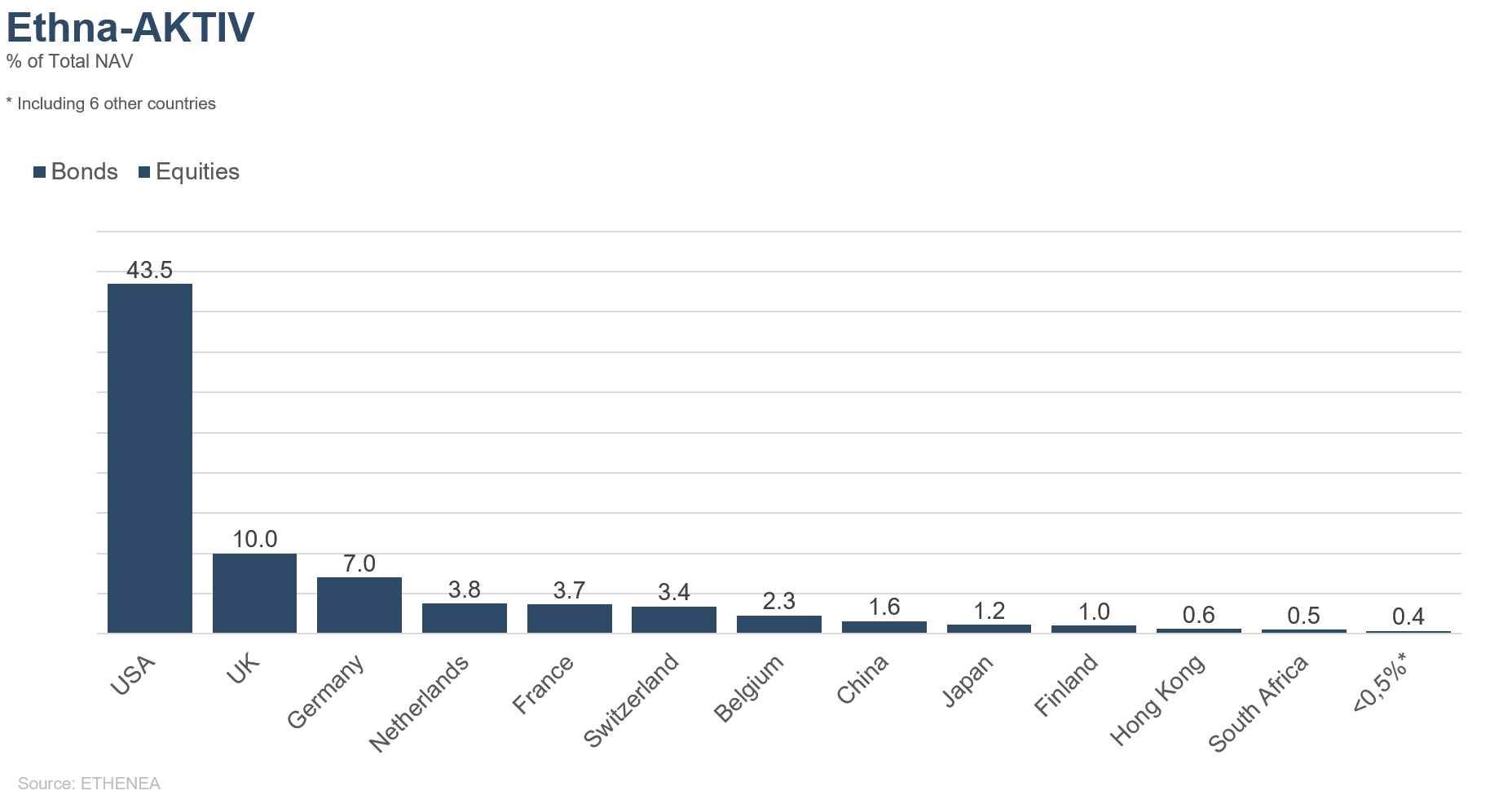

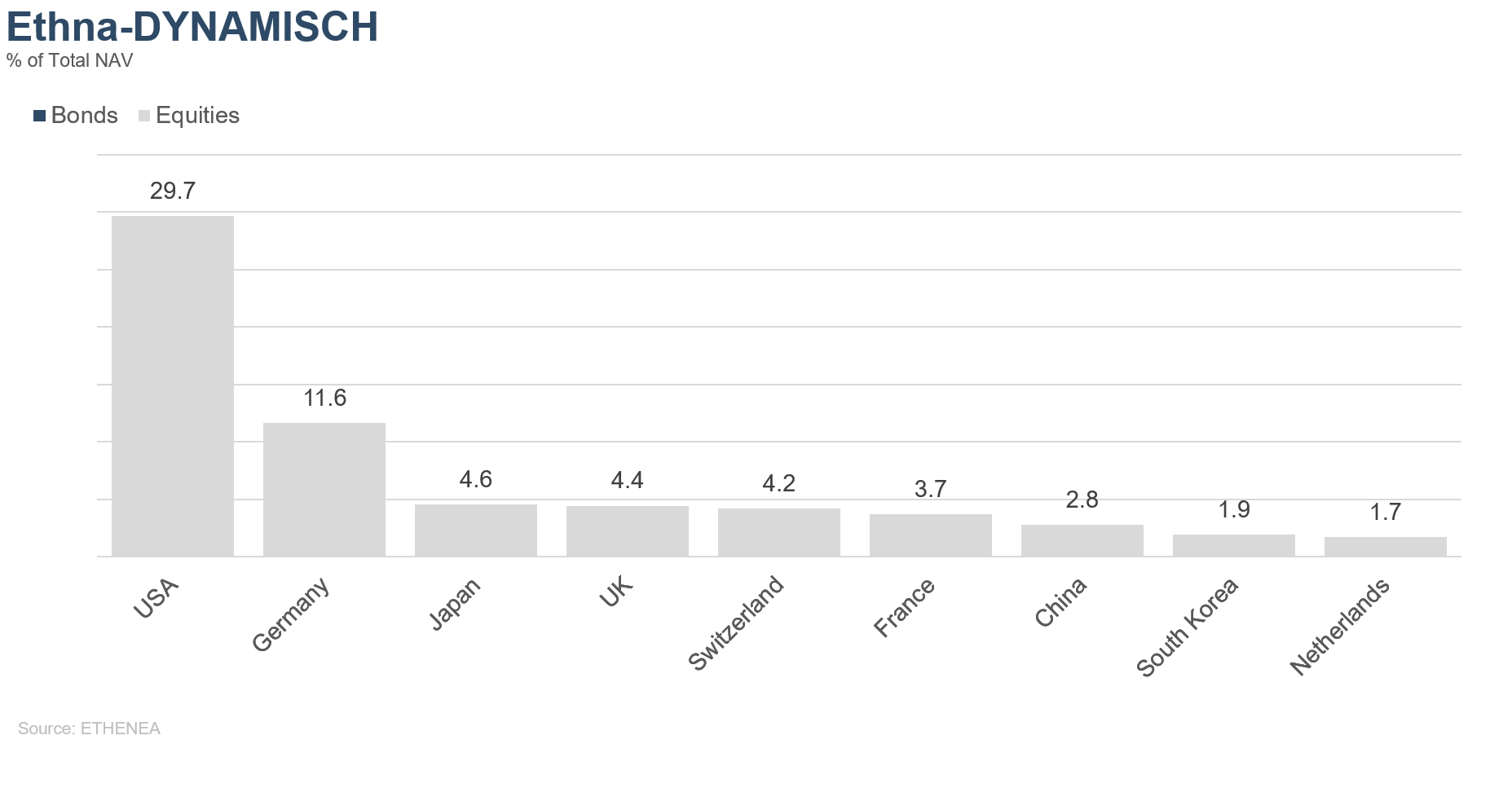

Grafiek 13: Portefeuillesamenstelling van Ethna-DEFENSIV naar herkomst

Grafiek 14: Portefeuillesamenstelling van Ethna-AKTIV naar herkomst

Grafiek 15: Portefeuillesamenstelling van Ethna-DYNAMISCH naar herkomst

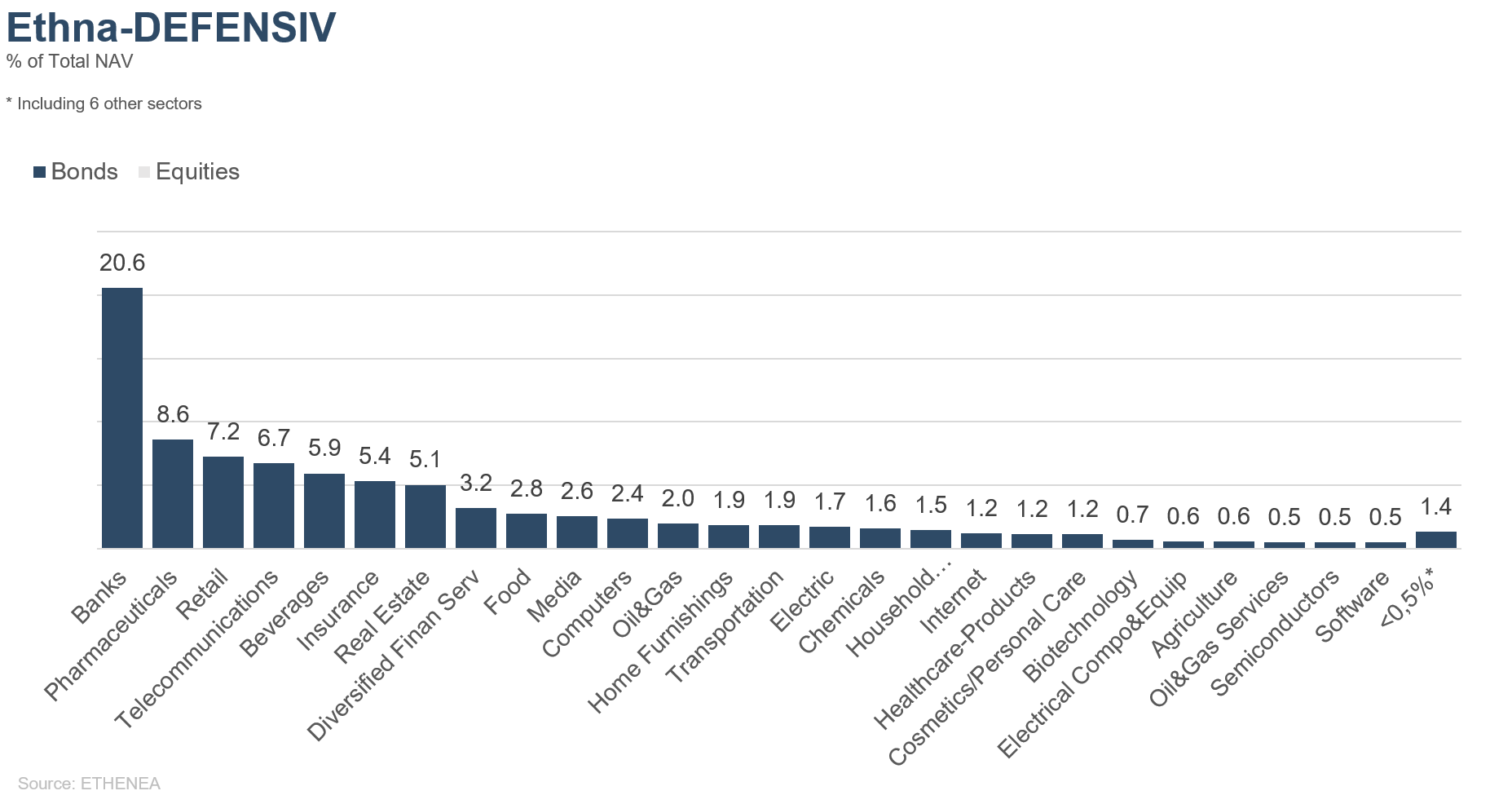

Grafiek 16: Portefeuillesamenstelling van Ethna-DEFENSIV naar emittentensector

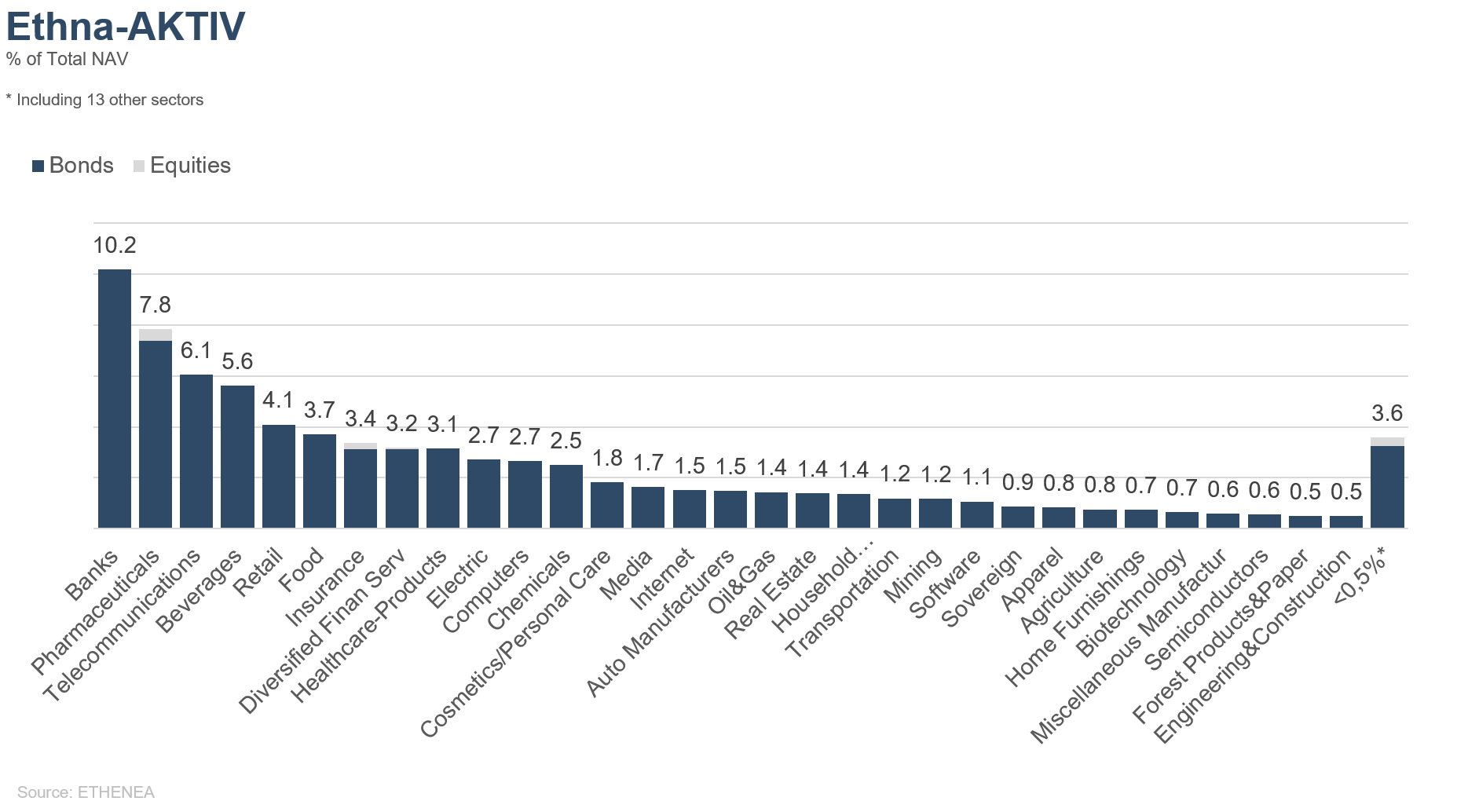

Grafiek 17: Portefeuillesamenstelling van Ethna-AKTIV naar emittentensector

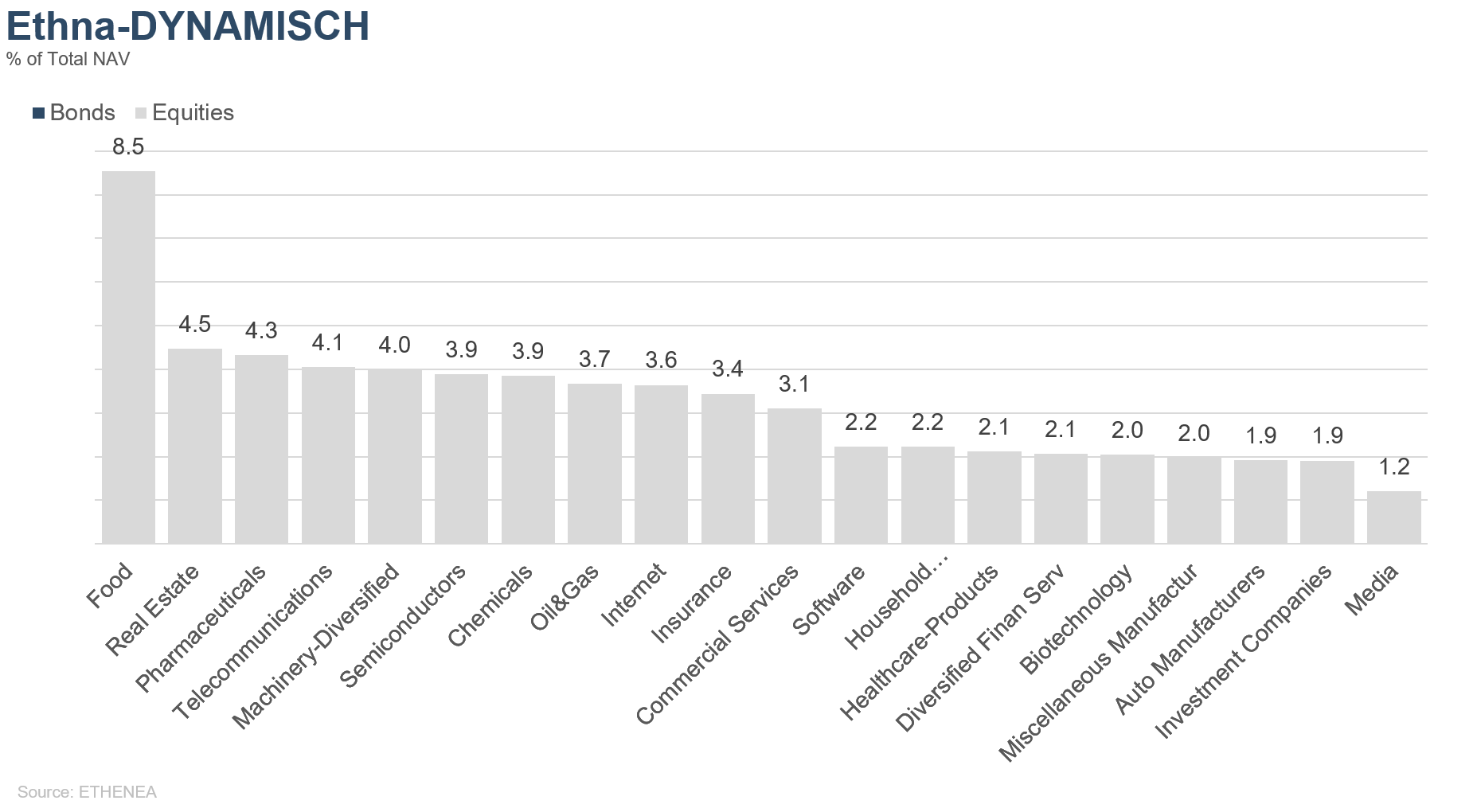

Grafiek 18: Portefeuillesamenstelling van Ethna-DYNAMISCH naar emittentensector

* “Cash” omvat termijndeposito’s, 24-uursdeposito’s en zichtrekeningen/overige rekeningen. “Equities net” omvat directe beleggingen en de blootstelling die resulteert uit aandelenderivaten.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Deze marketingmededeling dient uitsluitend ter informatie. Het mag niet worden doorgegeven aan personen in landen waar het fonds niet voor distributie is toegestaan, met name in de VS of aan Amerikaanse personen. De informatie vormt noch een aanbod noch een uitnodiging tot koop of verkoop van effecten of financiële instrumenten en vervangt geen op de belegger of het product toegesneden advies. Er wordt geen rekening gehouden met de individuele beleggingsdoelstellingen, financiële situatie of bijzondere behoeften van de ontvanger. Lees vóór een beleggingsbeslissing zorgvuldig de geldende verkoopdocumenten (prospectus, essentiële informatiedocumenten/PRIIPs-KIDs, halfjaar- en jaarverslagen). Deze documenten zijn beschikbaar in het Duits en als niet-officiële vertaling bij ETHENEA Independent Investors S.A., de bewaarbank, de nationale betaal- of informatiekantoren en op www.ethenea.com. De belangrijkste vaktermen vindt u in de lexicon op www.ethenea.com/lexicon/. Uitgebreide informatie over kansen en risico's van onze producten vindt u in het actuele prospectus. In het verleden behaalde resultaten bieden geen betrouwbare indicatie voor toekomstige prestaties. Prijzen, waarden en opbrengsten kunnen stijgen of dalen en kunnen leiden tot volledig verlies van het geïnvesteerde kapitaal. Beleggingen in vreemde valuta zijn onderhevig aan extra valutarisico's. Aan de verstrekte informatie kunnen geen bindende toezeggingen of garanties voor toekomstige resultaten worden ontleend. Aannames en inhoud kunnen zonder voorafgaande kennisgeving worden gewijzigd. De samenstelling van de portefeuille kan op elk moment wijzigen. Dit document vormt geen volledige risico-informatie. De distributie van het product kan vergoedingen opleveren voor de beheermaatschappij, verbonden ondernemingen of distributiepartners. De informatie over vergoedingen en kosten in het actuele prospectus is doorslaggevend. Een lijst van nationale betaal- en informatiekantoren, een samenvatting van de beleggersrechten en informatie over de risico's van een foutieve netto-inventariswaarde-berekening vindt u op www.ethenea.com/juridische-opmerkingen/.In geval van een foutieve NIW-berekening wordt compensatie verleend volgens CSSF-circulaire 24/856; bij via financiële intermediairs aangeschafte participaties kan de compensatie beperkt zijn. Informatie voor beleggers in Zwitserland: Het land van herkomst van de collectieve belegging is Luxemburg. De vertegenwoordiger in Zwitserland is IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. De betaalagent in Zwitserland is DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Prospectus, essentiële informatiedocumenten (PRIIPs-KIDs), statuten en de jaar- en halfjaarverslagen zijn gratis verkrijgbaar bij de vertegenwoordiger. Informatie voor beleggers in België: Het prospectus, de essentiële informatiedocumenten (PRIIPs-KIDs), de jaarverslagen en de halfjaarverslagen van het subfonds zijn op verzoek gratis in het Duits verkrijgbaar bij ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburg en bij de vertegenwoordiger: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Luxemburg. Ondanks de grootst mogelijke zorg wordt geen garantie gegeven voor de juistheid, volledigheid of actualiteit van de informatie. Alleen de originele Duitstalige documenten zijn juridisch bindend; vertalingen dienen alleen ter informatie. Het gebruik van digitale advertentieformaten is op eigen risico; de beheermaatschappij aanvaardt geen aansprakelijkheid voor technische storingen of schendingen van gegevensbescherming door externe informatieaanbieders. Het gebruik is alleen toegestaan in landen waar dit wettelijk is toegestaan. Alle inhoud is auteursrechtelijk beschermd. Elke reproductie, verspreiding of publicatie, geheel of gedeeltelijk, is alleen toegestaan met voorafgaande schriftelijke toestemming van de beheermaatschappij. Copyright © ETHENEA Independent Investors S.A. (2025). Alle rechten voorbehouden. 03/05/2019