Erneut zu viele Zinssenkungen in den USA eingepreist

Das Wichtigste auf einen Blick

- Wir erwarten weiterhin ca. 3 % globales Wachstum. Rezessionsängste halten wir für verfrüht.

- Inflation scheint auf einem komfortablen Niveau eingedämmt, was den Zentralbanken Spielraum für eine Fortsetzung der geldpolitischen Lockerung bietet.

- Sowohl besser als erwartete Wachstumszahlen als auch erneut aufkommender Preisdruck könnten die Phase der Lockerung kürzer ausfallen lassen als aktuell eingepreist.

Makroökonomische Hausmeinung

Globaler Ausblick

Die Weltwirtschaft verlangsamt sich weiter gegenüber dem moderaten Tempo der ersten Jahreshälfte. Der Dienstleistungssektor bleibt die treibende Kraft, während das verarbeitende Gewerbe durch die schwache Nachfrage nach Gütern sowie geo- und handelspolitische Spannungen beeinträchtigt wird. Eine sanfte Landung der Weltwirtschaft ist nach wie vor das wahrscheinlichste Szenario. Auch wenn die Unsicherheit groß ist, wird die Angst vor einer Rezession überbewertet. Die Inflationsrisiken nehmen mit der Verlangsamung der Wirtschaftstätigkeit ab. Die nachlassende Nachfrage dürfte dazu beitragen, dass auch die bis dato hartnäckige Inflation im Dienstleistungssektor sinkt. Abgesehen von der japanischen Notenbank haben jetzt alle großen Zentralbanken mit der geldpolitischen Lockerung begonnen, die sich auch 2025 fortsetzen wird. Sofern es nicht zu einer unerwarteten Rezession kommt, werden diese weiteren Schritte vorsichtig und graduell vollzogen werden. Regional gibt es enorme Unterschiede: Die US-Wirtschaft verlangsamt sich zwar, ist aber weiter auf dem Pfad hin zu einer sanften Landung. Die Erholung in der Eurozone stottert und Chinas Wirtschaft verlangsamt sich aufgrund des Immobiliensektors, höherer Arbeitslosigkeit und schwacher Binnennachfrage. Das diesen Monat verkündete Stimuluspaket in China ist hauptsächlich geldpolitischer Natur. Auch wenn die Börsen sehr positiv darauf reagiert haben, bezweifeln wir die realwirtschaftliche Wirksamkeit, solange es nicht zusätzliche Fiskalmaßnahmen gibt. In der Summe ist davon auszugehen, dass sich die Weltwirtschaft auf einem moderaten Wachstumskurs befindet, der aber von politischer Ungewissheit, geopolitischen Krisen, Protektionismus und hohen Haushaltsdefiziten ernsthaft herausgefordert wird.

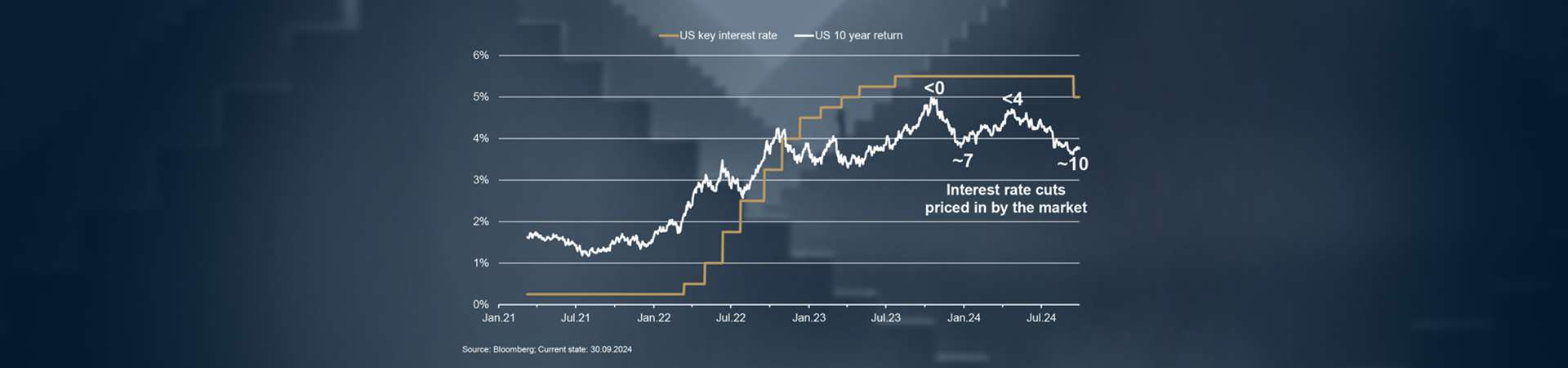

USA

Die jüngsten US-Daten bestätigen, dass sich die Wirtschaft nun verlangsamt. Das verarbeitende Gewerbe schrumpft, Produktion und Auftragseingänge gehen zurück und die Zahl der Beschäftigten stagniert. Demgegenüber steht der Dienstleistungssektor, der im August weiterhin in gutem Tempo expandieren konnte und solide Auftragseingänge verzeichnete. Dennoch liegt die jüngste Schätzung des BIP für das dritte Quartal bei 2,5 % auf Jahresbasis. Anzeichen für ein Abdriften der US-Wirtschaft in eine Rezession gibt es kaum. Das persönliche Einkommen und die persönlichen Ausgaben sind trotz des schwächeren Arbeitsmarktes gesund. Der stetige Rückgang der Sparquote bedeutet, dass sich die Verbraucherausgaben in Zukunft abschwächen könnten. Die Nachfrage der privaten Haushalte bleibt mit einem moderaten Anstieg der Einzelhandelsumsätze und einem verbesserten Konsumklima robust. Künftig dürften Zinssenkungen zu einer Verbesserung des Vertrauens beitragen. Die US-Inflation war im August weiter rückläufig auf 2,5 %. Aufgrund höherer Wohnkosten verharrt der Kernverbraucherpreisindex bei einer Jahresrate von 3,2 %. Deutlich zurückgegangene Preise und gut verankerte Inflationserwartungen geben der Fed nun Spielraum, um auf die Verschlechterung des Arbeitsmarktes zu reagieren. Auch wenn die Arbeitslosenquote leicht auf 4,2 % zurückging, setzte der Arbeitsmarkt mit unter den Erwartungen liegenden 142.000 Neueinstellungen im August den negativen Trend der Vormonate fort. Mit 50 Basispunkten hat die Fed die Senkung ihre Leitzinsen begonnen. Sowohl in diesem als auch im nächsten Jahr werden weitere folgen. Da sich die US-Wirtschaft scheinbar noch in der Spätphase ihres Expansionszyklusses befindet, gehen wir nicht davon aus, dass die Fed „hinter der Kurve“ ist. Deshalb erwarten wir auch weniger als die mittlerweile eingepreisten fast 10 Zinssenkungen bis Ende nächsten Jahres.

Eurozone

Der wirtschaftliche Aufschwung in der Eurozone verliert eindeutig an Fahrt. Das BIP-Wachstum im zweiten Quartal lag mit 0,2 % unter den Schätzungen. Die jüngsten Daten deuten auf eine Abschwächung der Konjunktur mit regionalen Unterschieden hin. Die deutsche Wirtschaft steht nach wie vor auf wackligen Füßen und die Frühindikatoren versprechen auch für die kommenden Monate keine Besserung. Für Spanien und Italien deutet sich hingegen ein besseres Wachstum an. Frankreich wird von politischer Unsicherheit geplagt. Die Arbeitslosigkeit in der Eurozone ist im Juli zwar auf den Rekordtiefstand von 6,4 % gesunken, jedoch ist fraglich, ob die niedrige Arbeitslosigkeit und die tieferen Zinssätze ausreichen werden, um die Verbraucherausgaben anzukurbeln. Nach einigen positiven Monaten hat sich das Verbrauchervertrauen im August abgeschwächt und bleibt damit weit unter dem Höchststand nach der Pandemie. Die Inflation ging im August weiter zurück und erreichte mit 2,2 % im Jahresvergleich den niedrigsten Stand seit Mitte 2021. Auch die Kerninflation ging auf 2,8 % zurück. Die Dienstleistungsinflation bleibt hartnäckig und steigt auf Jahresbasis auf 4,2 %. Die Fortsetzung des Disinflationskurses und die nach unten revidierte BIP-Wachstumserwartung von 0,8 % ermöglichen der EZB nicht nur weitere Zinssenkungen, sondern machen sie regelrecht erforderlich. Nachdem im September die Zinsen zum zweiten Mal um 25 Basispunkte gesenkt worden sind, gehen wir davon aus, dass die EZB diesen Pfad vorsichtig und maßvoll fortsetzen wird. Für unser Empfinden zu vorsichtig.

China

Chinas Wirtschaftswachstum hat sich im dritten Quartal weiter abgeschwächt. Die chinesische Wirtschaft leidet weiterhin unter einem Verlust an Dynamik und wird von einem schwachen Arbeitsmarkt, einem schwachen Konsum und Gegenwind aus dem Immobiliensektor geplagt. Die jüngsten Daten zur Wirtschaftstätigkeit zeigen, dass die Industrieproduktion so stark zurückgegangen ist wie seit 2021 nicht mehr, und auch der Konsum und die Investitionen haben sich stärker als erwartet abgeschwächt. Einkaufmanagerindizes bestätigen diesen Schwungverlust. Das verarbeitende Gewerbe schwächt sich weiter ab und gerät unter Druck, sowohl von der Nachfrage- als auch von der Angebotsseite. Der Dienstleistungssektor zeigt eine gewisse Widerstandsfähigkeit und verbesserte sich im August leicht. Die Arbeitslosenquote ist auf 5,3 %, gestiegen, was auf eine schwache Binnennachfrage hindeutet. Die sich verbessernden Exporte in den asiatischen Raum stützen die Industrieproduktion und sorgen für eine Abfederung der nachlassenden Konjunktur. Die stotternde globale Nachfrage, zunehmende Handelsspannungen, sich verfestigende Deflation und Zölle sind jedoch ein besorgniserregendes Zeichen dafür, dass die chinesische Wirtschaft weitere fiskal- und geldpolitische Impulse benötigt, um das jährliche BIP-Wachstumsziel von 5 % zu erreichen. Während die politischen Entscheidungsträger, die sich abschwächende Wirtschaft bislang mit relativ überschaubaren fiskalischen Anreizen aktiv unterstützt haben, hat die PBoC im abgelaufenen Monat ein umfassenderes Paket an geldpolitischen Maßnahmen initiiert. Die lokalen Kapitalmärkte bejubelten diesen Schritt mit einem Kursfeuerwerk. Ob diese Maßnahmen jedoch einen Multiplikator für die Realwirtschaft darstellen, bezweifeln wir. Aus unserer Sicht sind dafür weitere Fiskalpakete notwendig.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Diese Werbemitteilung dient ausschließlich Informationszwecken. Eine Weitergabe an Personen in Staaten, in denen der Fonds nicht zum Vertrieb zugelassen ist, insbesondere in den USA oder an US-Personen, ist untersagt. Die Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar und ersetzen keine anleger- und produktbezogene Beratung. Sie berücksichtigen nicht die individuellen Anlageziele, die finanzielle Situation oder die besonderen Bedürfnisse des Empfängers. Vor einer Anlageentscheidung sind die jeweils gültigen Verkaufsunterlagen (Verkaufsprospekt, Basisinformationsblätter/PRIIPs-KIDs, Halbjahres- und Jahresberichte) sorgfältig zu lesen. Diese Unterlagen sind in deutscher Sprache sowie in nichtamtlicher Übersetzung bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., der Verwahrstelle, den nationalen Zahl- oder Informationsstellen sowie unter www.ethenea.com erhältlich. Die wichtigsten Fachbegriffe finden Sie im Glossar unter www.ethenea.com/glossar. Ausführliche Hinweise zu Chancen und Risiken zu unseren Produkten entnehmen Sie bitte dem aktuell gültigen Verkaufsprospekt. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Entwicklung. Preise, Werte und Erträge können steigen oder fallen und bis zum Totalverlust des eingesetzten Kapitals führen. Anlagen in Fremdwährungen unterliegen zusätzlichen Währungsrisiken. Aus den bereitgestellten Informationen lassen sich keine verbindlichen Zusagen oder Garantien für zukünftige Ergebnisse ableiten. Annahmen und Inhalte können sich ohne vorherige Ankündigung ändern. Die Zusammensetzung des Portfolios kann sich jederzeit ändern. Dieses Dokument stellt keine vollständige Risikoaufklärung dar. Durch den Vertrieb des Produktes können Vergütungen an die Verwaltungsgesellschaft, verbundene Unternehmen oder Vertriebspartner fließen. Maßgeblich sind die Angaben zu Vergütungen und Kosten im aktuellen Verkaufsprospekt. Eine Liste der nationalen Zahl- und Informationsstellen, eine Zusammenfassung der Anlegerrechte sowie Hinweise zu Risiken einer fehlerhaften Nettoinventarwert-Berechnung finden Sie unter www.ethenea.com/rechtshinweise/. Im Falle einer fehlerhaften NIW-Berechnung erfolgt eine Entschädigung gemäß CSSF-Rundschreiben 24/856; bei über Finanzintermediäre gezeichneten Anteilen kann die Entschädigung eingeschränkt sein. Informationen für Anleger in der Schweiz: Herkunftsland der kollektiven Kapitalanlage ist Luxembourg. Vertreterin in der Schweiz ist die IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Zahlstelle in der Schweiz ist die DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Prospekt, Basisinformationsblätter (PRIIPs-KIDs), Statuten sowie der Jahres- und Halbjahresbericht können kostenlos bei der Vertreterin bezogen werden. Informationen für Anleger in Belgien: Der Verkaufsprospekt, die wesentlichen Informationsdokumente (PRIIPs-KIDs), die Jahresberichte und die Halbjahresberichte des Teilfonds sind auf Anfrage kostenlos in französischer Sprache bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburg und beim Vertreter erhältlich: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg. Trotz größtmöglicher Sorgfalt wird kein Gewähr für Richtigkeit, Vollständigkeit oder Aktualität der Informationen übernommen. Maßgeblich sind ausschließlich die deutschen Originaldokumente; Übersetzungen dienen nur Informationszwecken. Die Nutzung von digitalen Werbeformaten erfolgt auf eigene Verantwortung; die Verwaltungsgesellschaft übernimmt keine Haftung für technische Störungen oder Datenschutzverletzungen durch externe Informationsanbieter. Die Nutzung ist nur in Ländern zulässig, in denen dies gesetzlich erlaubt ist. Alle Inhalte unterliegen dem Urheberrecht. Jegliche Vervielfältigung, Verbreitung oder Veröffentlichung, ganz oder teilweise, ist nur mit vorheriger schriftlicher Zustimmung der Verwaltungsgesellschaft zulässig. Copyright © ETHENEA Independent Investors S.A. (2025). Alle Rechte vorbehalten. 01.10.2024