Flujos entrantes y salientes en los mercados de bonos

La liquidez de los bonos corporativos en los mercados de capitales recuerda al movimiento de las mareas. No obstante, la gran diferencia que existe entre los mercados de bonos y las mareas es que existe un calendario de mareas que permite saber con exactitud el nivel del agua en cualquier lugar del mundo en todo momento. Incluso en el caso de que no dispongamos de dicho calendario, podemos determinar el nivel del agua con los conocimientos adecuados y la ayuda de una calculadora, ya que las relaciones causales son de sobra conocidas.

En el caso de la liquidez de los bonos corporativos, lamentablemente, no ocurre lo mismo.

Lo único que podemos hacer es analizar las causas de los actuales cuellos de botella de liquidez en los mercados y tratar de determinar las relaciones causales con la ayuda de la deducción. Desde que abordamos esta cuestión por última vez a finales de 2013, la situación ha seguido deteriorándose. Lo único que podemos hacer es conjeturar las causas.

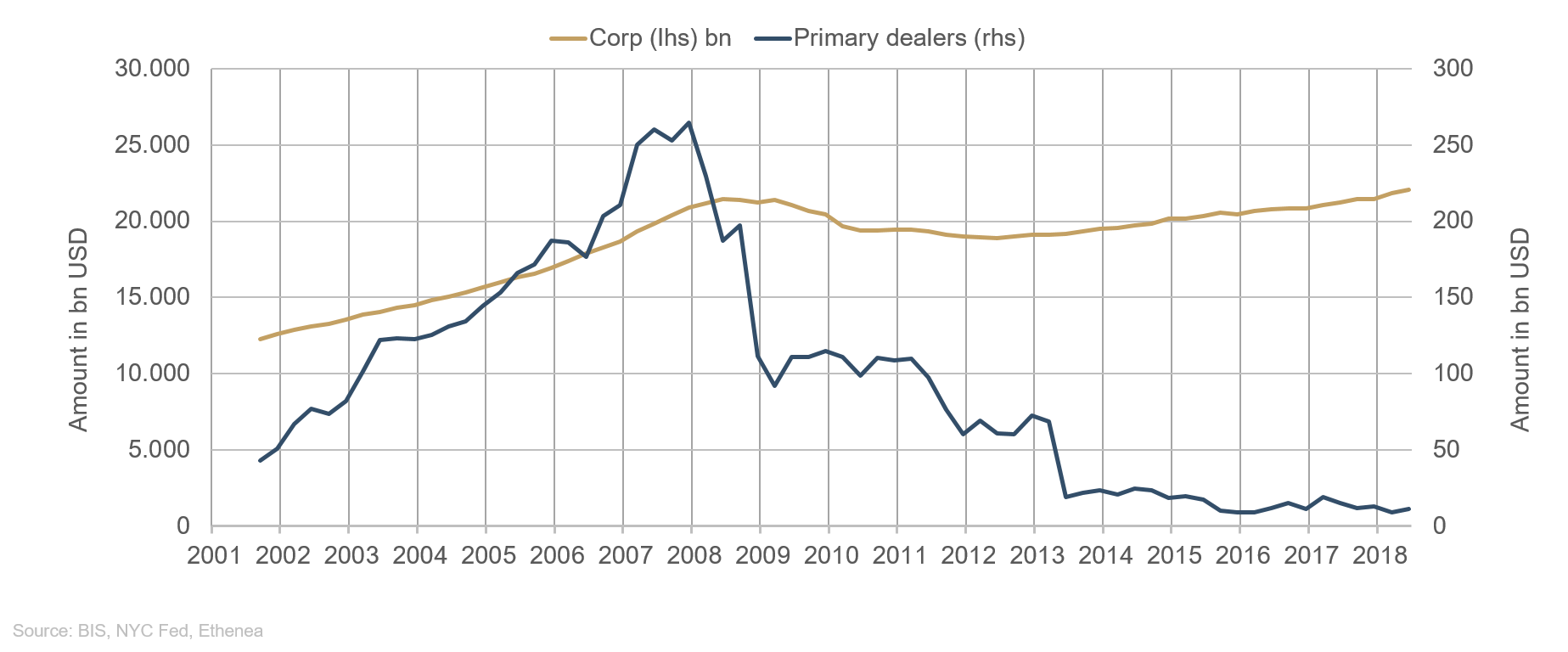

En primer lugar, sin embargo, nos gustaría reiterar nuestra tesis sobre las razones de la iliquidez (temporal) de los bonos corporativos en general, y de ciertos tipos de bonos, como los bonos subordinados y los bonos de alto rendimiento en particular. Los únicos datos realmente fiables a este respecto los podemos encontrar en la base de datos de la Reserva Federal de Nueva York. Los creadores de mercado designados para los bonos del Tesoro estadounidense, conocidos como agentes primarios, informan sobre sus carteras de negociación a la Reserva Federal todos los jueves. Según los registros, el volumen de las carteras de negociación de los agentes primarios de bonos corporativos denominados en dólares estadounidenses (gráfico 1, línea azul) ha disminuido drásticamente desde el inicio de la crisis de los mercados financieros, pasando de 264.000 millones de dólares (a principios de 2007) a apenas 11.000 millones de dólares, es decir, alrededor de un escaso 4%. Durante el mismo periodo, el volumen total del mercado de bonos corporativos denominados en dólares estadounidenses se ha incrementado de 21 billones de dólares a 1 billón de dólares (gráfico 1, línea dorada). A principios de 2008, tanto el volumen de las carteras de negociación como sus respectivos volúmenes habían crecido de forma constante.

Gráfico 1: Evolución de la cartera de negociación de los agentes primarios y del volumen del mercado de bonos corporativos denominados en dólares estadounidenses.

Entonces, ¿qué ha sucedido? Por un lado, los bancos reaccionaron a la fuerte subida de los costes de refinanciación en el mercado, que finalmente provocó la quiebra de Lehman Brothers en septiembre de 2008. En aquel momento, los bancos aún no se vieron obligados a respaldar sus carteras de negociación con acciones, pero se volvieron extremadamente cautos. Hasta la adopción de Basilea III, en 2014, no era posible realizar una asignación legal de capital a las carteras de negociación, lo que, por supuesto, redujo significativamente su atractivo.

Las autoridades supervisoras reaccionaron y, desde su punto de vista, hicieron que el mercado de capitales se volviera un poco más seguro. En lo que respecta al sector bancario, este podría ser también el caso en estos momentos. El aumento de los requisitos de capital evita la aparición de bancos que, en realidad, actúan de forma más parecida a los fondos de cobertura, algunos de los cuales existían antes de la crisis de los mercados financieros. Pero con Basilea III, las autoridades podrían haber actuado con exceso de celo. La «función amortiguadora» de los bancos desapareció en gran medida. Si bien los bancos cumplieron sucesivamente con sus obligaciones antes de la crisis de los mercados financieros, en un contexto de debilitamiento de la economía y de ampliación de los diferenciales de crédito de los bonos, y pudieron superar esta fase con la ayuda de la gestión del riesgo, hoy en día los bancos funcionan en mayor medida como agentes de bolsa, es decir, se limitan a seguir con sus operaciones de intermediación de valores. Si en una fase inminente de debilidad, las entidades de crédito quisieran deshacerse de sus riesgos de crédito al unísono, difícilmente podrían seguir operando con sus posiciones porque el comprador sencillamente ha desaparecido. Por consiguiente, la presión para vender conduce a un aumento de los rendimientos sin un aumento significativo de los volúmenes o una reducción de los precios.

El instinto gregario se ha desarrollado de manera clara en los fondos durante los últimos años. Los rendimientos extremadamente bajos y, por tanto, los tipos de interés proporcionalmente bajos, debidos en parte al programa de recompra del BCE, obligan a los gestores de fondos a actuar. Los movimientos adversos del mercado deben evitarse en la medida de lo posible con el fin de proteger las escasas rentabilidades que se registran por encima de la línea objetivo. Por lo general, prácticamente todo el rebaño corre en la misma dirección, reforzando las tendencias y acrecentando la amplitud.

El gran éxito de los fondos pasivos, incluidos los fondos especializados en bonos corporativos, constituye otro factor determinante. Los gestores de fondos pasivos tienen poco margen de maniobra respecto a las entradas y salidas de fondos y, por lo tanto, refuerzan todas las tendencias.

Nos enfrentamos, por tanto, a un mercado muy frágil en el que un leve resfriado puede convertirse rápidamente en una neumonía en estado avanzado. Sin embargo, dicha neumonía también puede erradicarse con la misma rapidez con la que se ha desarrollado. El gráfico 2 muestra la evolución de las primas de rendimiento de las tres calificaciones AA, A y BBB. En noviembre y diciembre de 2018, el mercado de bonos corporativos ya se había enfriado considerablemente. La liquidez era prácticamente inexistente, especialmente cuando se quería vender. Los diferenciales de rendimiento se ampliaron de manera significativa antes de volver a reducirse considerablemente en enero de 2019. A pesar de los elevados volúmenes de emisión por parte de las empresas, los nuevos bonos, a menudo, están suscritos en exceso, lo que da lugar a una reducción significativa de los diferenciales, incluso durante la fase de emisión. En estos momentos, los compradores se comportan como si los dos últimos meses del año pasado no hubieran sucedido. ¡Memoria a corto plazo!

Gráfico 2: Evolución de los diferenciales en el universo de calificaciones AA, A y BBB en los últimos 10 años.

Otra evolución específica en numerosos bancos plantea otro dilema. Muchos corredores de bolsa soportan costes de capital progresivos. Es decir, cuanto más tiempo esté un valor en la cartera del corredor, mayores serán sus costes (ficticios). Este hecho conduce a una mayor distorsión del mercado en favor de los denominados emisores frecuentes, es decir, emisores que aparecen con frecuencia en el mercado de capitales. Los emisores poco frecuentes, las calificaciones más bajas o los valores subordinados tienen una liquidez muy limitada.

Pero, ¿qué consecuencias tiene esta situación para la gestión de carteras?

Se debería poder percibir el proverbial gorgoteo de las sabias lombrices de tierra con el fin de, en tiempos más difíciles, poder reorientar el fondo lo mejor posible antes de que llegue el rebaño: mejores calificaciones, vencimientos más cortos, empresas más conocidas. Si se actúa demasiado pronto, supone un coste excesivo para el rendimiento, lo que no es satisfactorio ni para el gestor de la cartera ni para el cliente. Si se actúa demasiado tarde, también supone un coste excesivo para el rendimiento, lo que no es satisfactorio ni para el gestor de la cartera ni para el cliente. Por lo tanto, únicamente el equilibrio adecuado entre oportunidad y riesgo es apropiado para las inversiones en esta clase de activos que, en ETHENEA, es un lema desde hace años.

Por último, pero no por ello menos importante, nos gustaría centrarnos en dos aspectos.

Por un lado, el desarrollo económico, similar al que ya esbozamos en nuestro Comentario de mercado de enero, parece estar generando un «punto débil» de gran magnitud. La actividad económica alemana en el cuarto trimestre de 2018 fue de apenas el 0%, con lo que, a diferencia de Italia, en este caso se evitó la recesión técnica. La producción industrial se está debilitando gravemente en toda Europa. En Estados Unidos, el consumo también ha registrado recientemente un descenso.

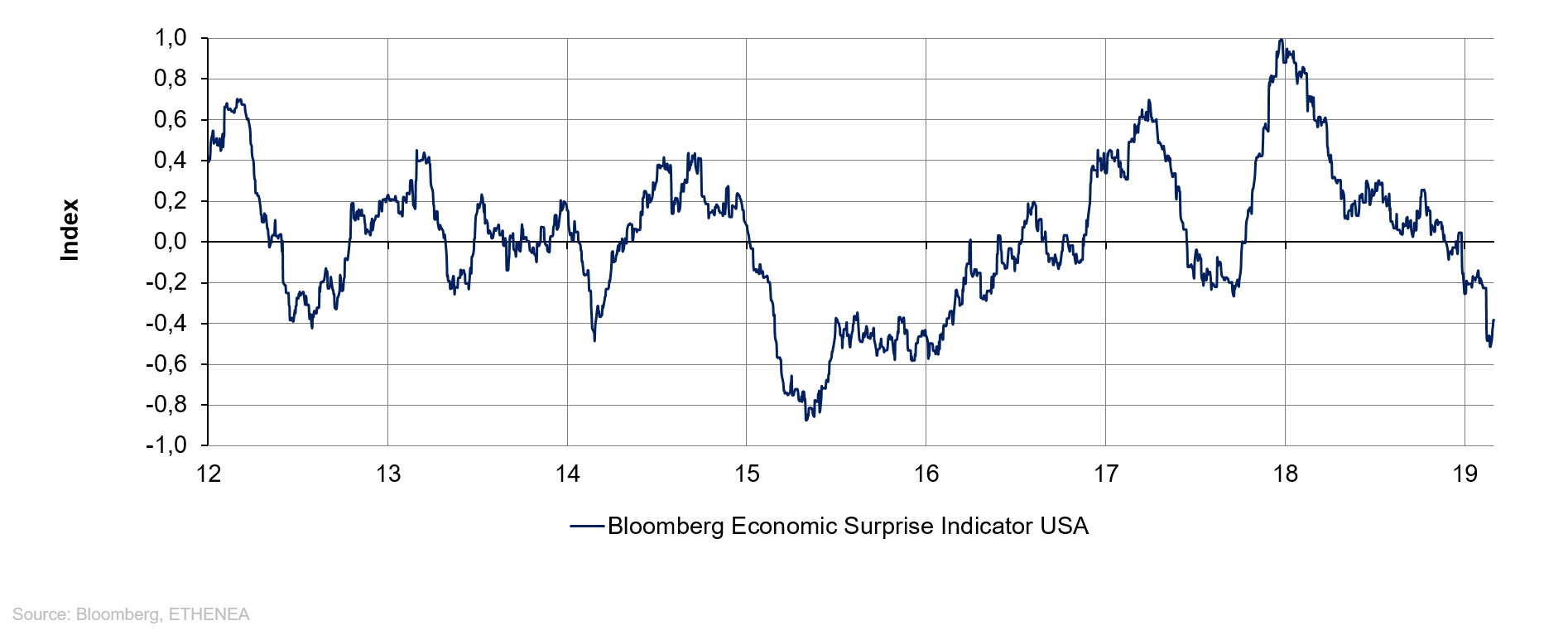

Gráfico 3: Evolución del índice de sorpresas económicas en Estados Unidos.

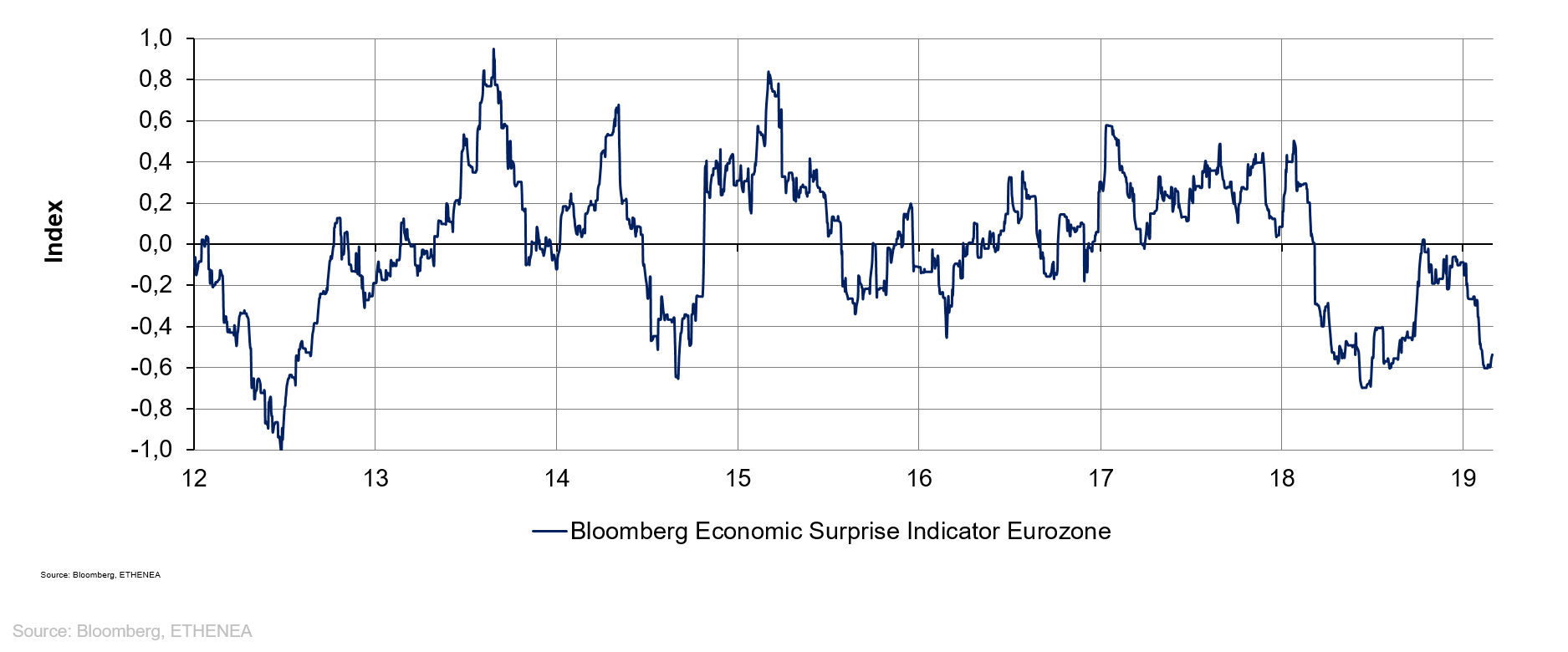

Gráfico 4: Evolución del índice de sorpresas económicas en la zona euro.

Pero en lugar de entrar en cada una de las variables de forma individual, es preferible observar los gráficos 3 y 4. Los índices de sorpresas económicas de Bloomberg, tanto en Estados Unidos como en la zona euro, muestran un panorama desalentador. La situación en la zona euro ha sido peor de lo esperado durante el año pasado, mientras que en Estados Unidos solamente se han producido sorpresas negativas desde principios de año. Cada vez es más difícil comprender el optimismo de los mercados de valores. El DAX lleva un +9,06 % en lo que va de año; el SP 500 +11,08 %. Los diferenciales de crédito se están estrechando (gráfico 2) y únicamente el rendimiento de la deuda pública parece estar sintiendo el impacto de la debilidad económica. Un enigma sin resolver por el momento.

Por último, permítanme que me refiera a nuestros vecinos europeos.

El brexit, que para muchos parece ser sinónimo de caos y confusión, entra en su ronda final. A pesar de que la mayoría no lo considere posible, existen ciertas pruebas de que Gran Bretaña comete un suicidio económico de forma colectiva y abandona la UE sin acuerdo. Según diferentes censos no oficiales, Gran Bretaña ya ha sufrido daños irreparables por la pérdida acumulada de varios cientos de miles de puestos de trabajo. Dyson, ferviente partidario del brexit, ¡ha trasladado tranquilamente sus operaciones a Singapur! Son innumerables los ejemplos del comportamiento hipócrita de los conocidos defensores del brexit. Resulta extraño que, a pesar de todas las desgracias, el británico de a pie no esté tras las barricadas hace tiempo. Probablemente tampoco esté escondido. «Guardar la compostura» no es algo que guste a todo el mundo. Difícilmente podemos imaginar cómo sería la situación, por ejemplo, con nuestra vecina Francia, amante de las huelgas.

Sin embargo, el muy aclamado Parlamento británico parece incapaz de avanzar hacia la solución, y mucho menos de definir cuál es «la solución». Completo fracaso de la democracia representativa. Hasta la actuación de Theresa May resulta prácticamente ineficaz. Sin mayoría en el parlamento, es el paradigma del «pato cojo». Ni siquiera su último intento de poner orden en la confusión de las votaciones tuvo éxito. ¿Mejorará la situación los días 12, 13 y 14 de marzo? Puede que sea difícil de creer. Confiamos en que poco antes de que finalice el proceso se llegue a un acuerdo y que el brexit vuelva a la normalidad. No obstante, no debería celebrarse un segundo referéndum. El país está profundamente dividido entre partidarios y detractores, y carece de sentido ahondar aún más las diferencias. En el fondo, sigo convencido de que un problema tan complejo como el del brexit no se presta a un referéndum, lo que también se aplica a una segunda o incluso tercera votación. Crucemos los dedos y confiemos plenamente en la Reina.

Gráfico 5: Evolución de la prima de riesgo en España.

En la Península ibérica están surgiendo otros centros de interés. El líder del gobierno en minoría, Sánchez, convoca a elecciones el 15 de febrero tras apenas ocho meses en el cargo. El mercado parece celebrar este hecho si se observamos la evolución de los precios de los credit default swaps del mercado español (véase el gráfico 5). Después de que la prima se disparara la pasada primavera como consecuencia del caos que se vivía en Cataluña, el mercado percibe las nuevas elecciones como algo positivo. En realidad, la única manera de explicar este hecho es que la inestabilidad de un gobierno minoritario es peor que la posibilidad de obtener una mayoría estable, incluso con el riesgo de un fortalecimiento de los populistas de derecha. Lo que puede ser bueno para España será malo para Europa. Las elecciones europeas, justo un mes después de las elecciones anticipadas en España, pueden aumentar el número de euroescépticos en el Parlamento Europeo. Y esto en un momento en el que muchas voces reclaman una Europa más fuerte, especialmente en vista de la competencia mundial de Estados Unidos, China, Rusia e India. Defender los intereses particulares de un país o incluso de una provincia a corto plazo sería precisamente una solución mezquina y estrecha de miras. Es preciso contar con una Europa fuerte para salvaguardar su posición frente a la competencia, los mercados y los intereses mundiales.

Exposición a la renta variable mediante futuros y opciones: ¿cómo funciona?

Michael Blümke, en su calidad de Lead Portfolio Manager de Ethna-AKTIV, es responsable de la asignación de la cartera. En nuestro último vídeo, el experto en derivados explica cómo el uso de estos productos puede optimizar de forma sostenible el rendimiento de la cartera.¿No puede reproducir el vídeo? Entonces, haga clic AQUÍ.

Posicionamiento de Ethna Funds

Ethna-DEFENSIV

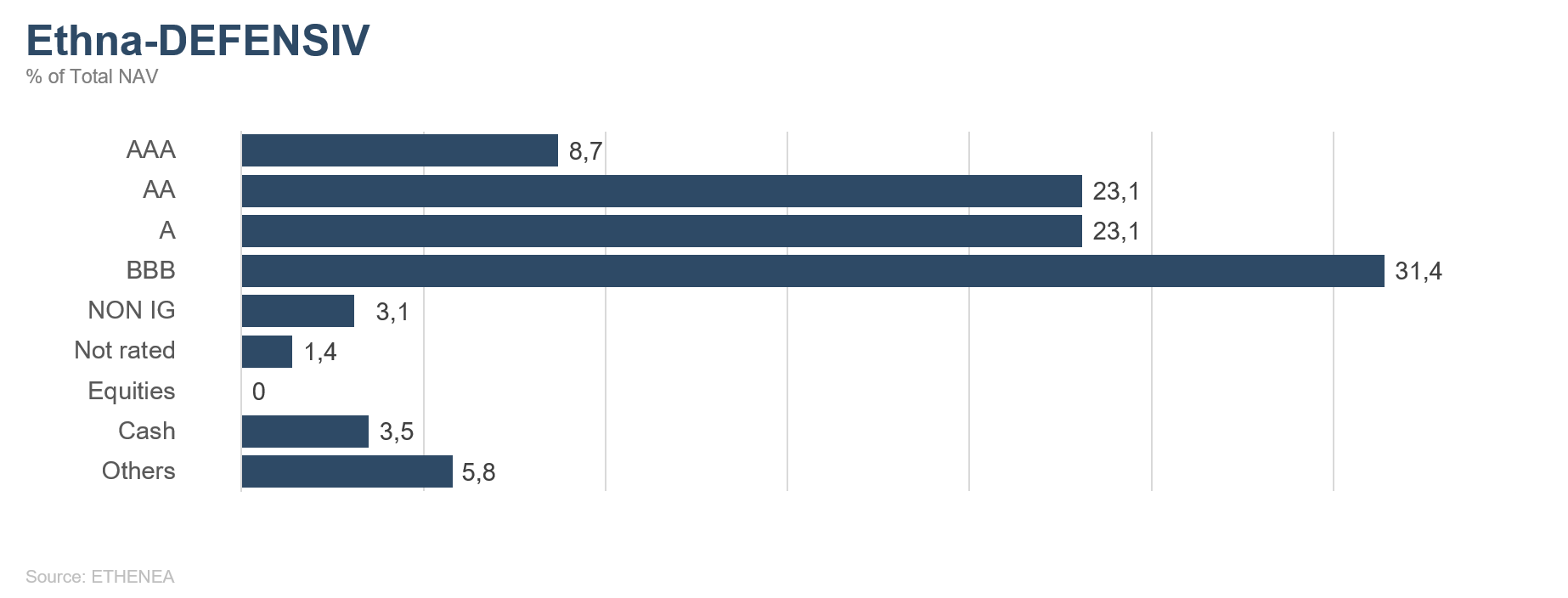

En el actual entorno de mercado, en el que los datos de crecimiento son cada vez más débiles, incluso en Alemania, ha llegado el momento de desprenderse de algunos bonos con muy buenas calificaciones crediticias, cuyas rentabilidades han pasado a ser negativas tras las recientes subidas de los precios. A este respecto, resultó rentable que posicionáramos nuestra cartera con una calificación media de A a A+ y, de este modo, pudiéramos obtener beneficios de la venta de los bonos antes mencionados. Con el fin de mejorar el carry, hemos incluido en nuestra cartera bonos de empresas de renombre, con calificaciones de A a BBB+. Sin embargo, en la actualidad, el 79% de los bonos de nuestra cartera siguen teniendo una calificación de AAA a BBB+.

Para los inversores, la situación aún no resuelta en torno al brexit sigue siendo incierta, por lo que hemos aumentado aún más nuestra posición en oro en comparación con el mes pasado. Dicha posición era del 6,3 % a finales de febrero.

Además, logramos reducir aún más los vencimientos de las carteras, de modo que casi el 80% de los bonos tienen un vencimiento residual inferior a siete años.

Por otro lado, los mercados de bonos han evolucionado a nuestro favor y los diferenciales de crédito se han reducido, lo que ha tenido un impacto positivo en el rendimiento de la cartera en febrero.

Nuestra posición en renta variable a finales de febrero se mantuvo en el 0%, ya que no vemos ningún nivel de entrada adecuado para Ethna-DEFENSIV.

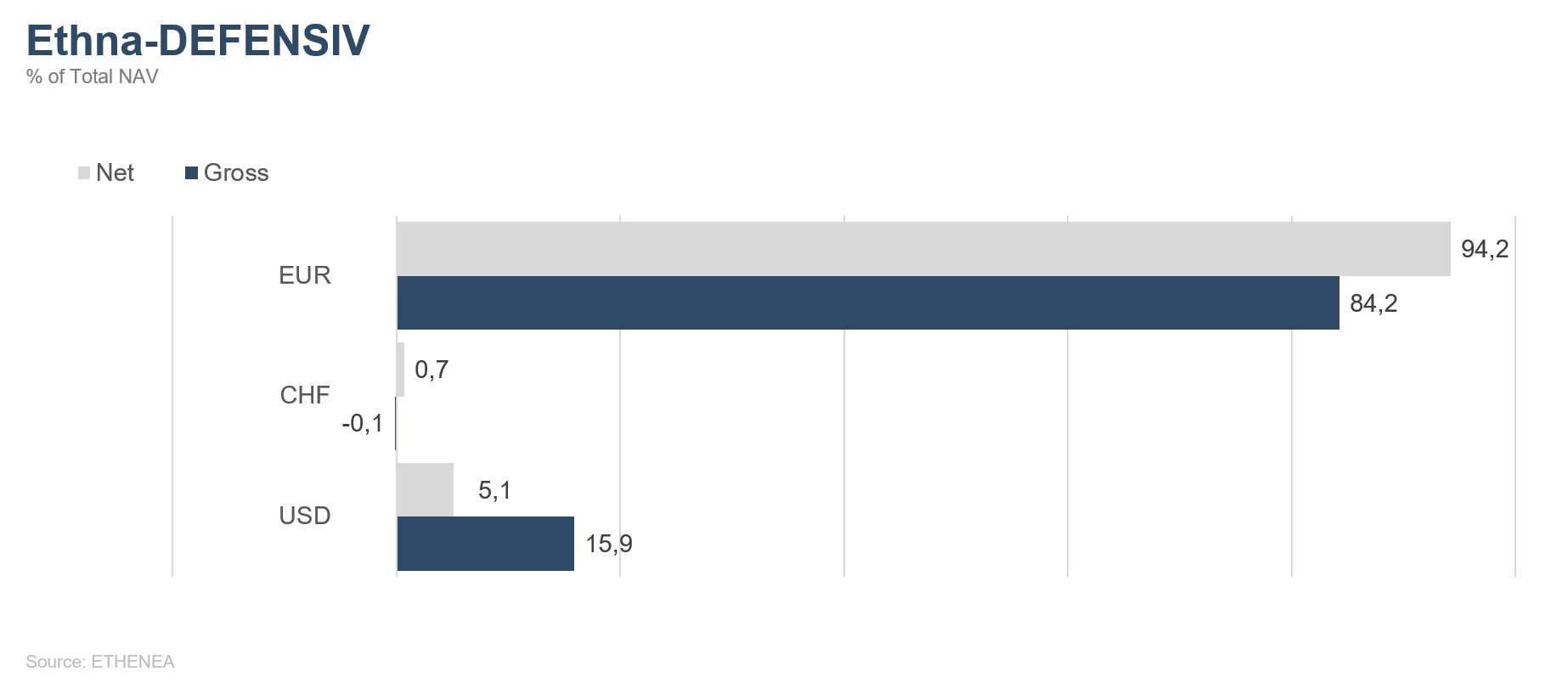

La ponderación de las divisas del Fondo se mantiene sin cambios con más del 90% de la denominación en euros.

Ethna-AKTIV

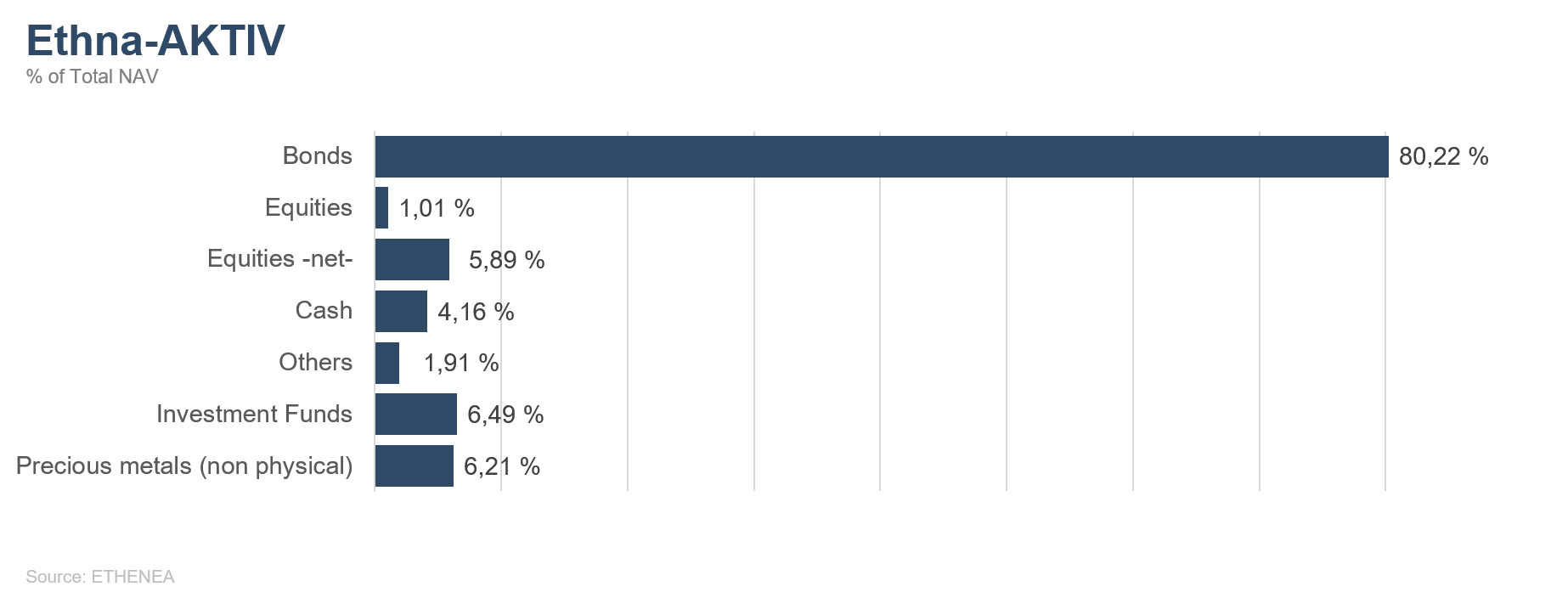

Respaldada por un sesgo a favor del riesgo («risk-on»), la recuperación de los mercados mundiales de renta variable y de crédito se mantuvo en febrero, tras las fuertes depreciaciones del último trimestre de 2018. Sin embargo, en un contexto de acontecimientos políticos decepcionantes, el ritmo de recuperación se ha ralentizado de forma evidente. Además de los débiles datos económicos de Europa, el conflicto comercial aún no resuelto y la dura batalla que se está librando en torno al brexit, en particular, han facilitado la consolidación en niveles elevados. En este contexto, el hecho de que el presidente Trump haya levantado su ultimátum sobre nuevos aranceles de importación solamente ha beneficiado al mercado de valores chino y demuestra, una vez más, que es imprescindible hacer concesiones en el marco de estas negociaciones. El recrudecimiento del conflicto de Cachemira provocó disturbios geopolíticos, y la cumbre entre el gobernante norcoreano y el presidente estadounidense, que concluyó sin resultados, también contribuyó a la desilusión de los mercados de capitales.

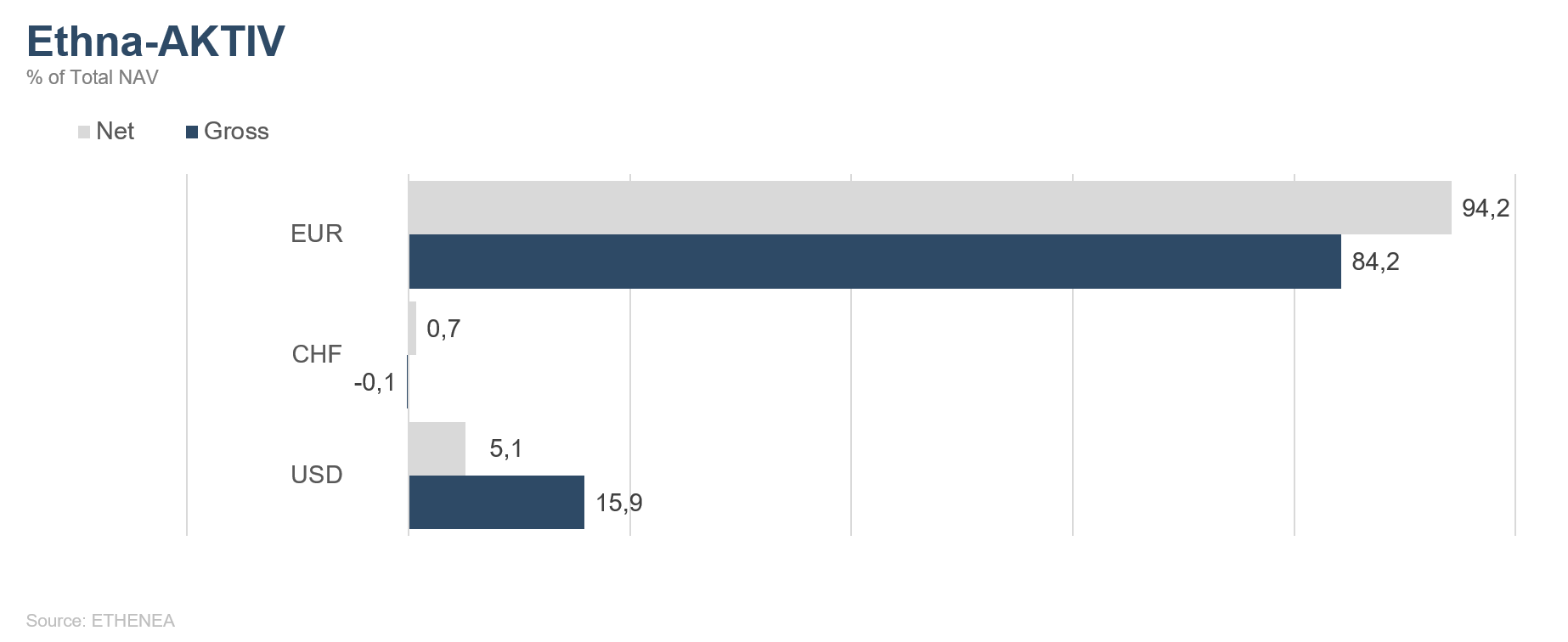

No obstante, en este contexto, seguimos manteniendo nuestra opinión de que la actual ralentización del crecimiento mundial refleja una recesión y no una tendencia a entrar en recesión. Por otra parte, los argumentos y los datos recopilados en el marco de nuestra evaluación del mercado a favor y en contra del necesario impulso del crecimiento están equilibrados. Todo dependerá, en general, de las futuras medidas de política fiscal y monetaria. Dado que el presidente de la Reserva Federal de Estados Unidos, Powell, subrayó una vez más el paciente enfoque de la misma a finales de mes, no es de esperar que se produzcan vientos en contra, al menos en este sentido. En consecuencia, cerramos nuestra posición en relación con una subida de los tipos de interés, y no prevemos nuevas subidas de los mismos este año. La reducción de nuestra ponderación en dólares del 12,2% al 5,1% se debió en menor medida a los efectos de la subida de los tipos de interés, que no era previsible, y en mayor medida al hecho de que, previsiblemente, se evitará a toda costa un brexit duro y, por lo tanto, se reducirá la incertidumbre sobre el futuro del euro. Como ya anunciamos en nuestro último comentario, aprovechamos los picos de precios de fin de mes para volver a situar nuestra ponderación de la renta variable por debajo del 10%. Mientras la trayectoria de crecimiento de la economía mundial no esté clara, seguiremos garantizando los beneficios a través de medidas de superposición apropiadas en renta variable y tipos de interés. Seguimos considerando que, en el actual entorno, ni los precios de las acciones ni los tipos de interés se moverán significativamente al alza o a la baja sin un impulso decisivo. El número de posibles catalizadores de las fluctuaciones en ambas direcciones es elevado. Por este motivo, es muy importante actuar con prudencia entretanto, y no dejarnos invadir por la euforia del mercado.

Este enfoque conservador se tradujo en un avance mensual del 0,95% en Ethna-AKTIV (A).

Ethna-DYNAMISCH

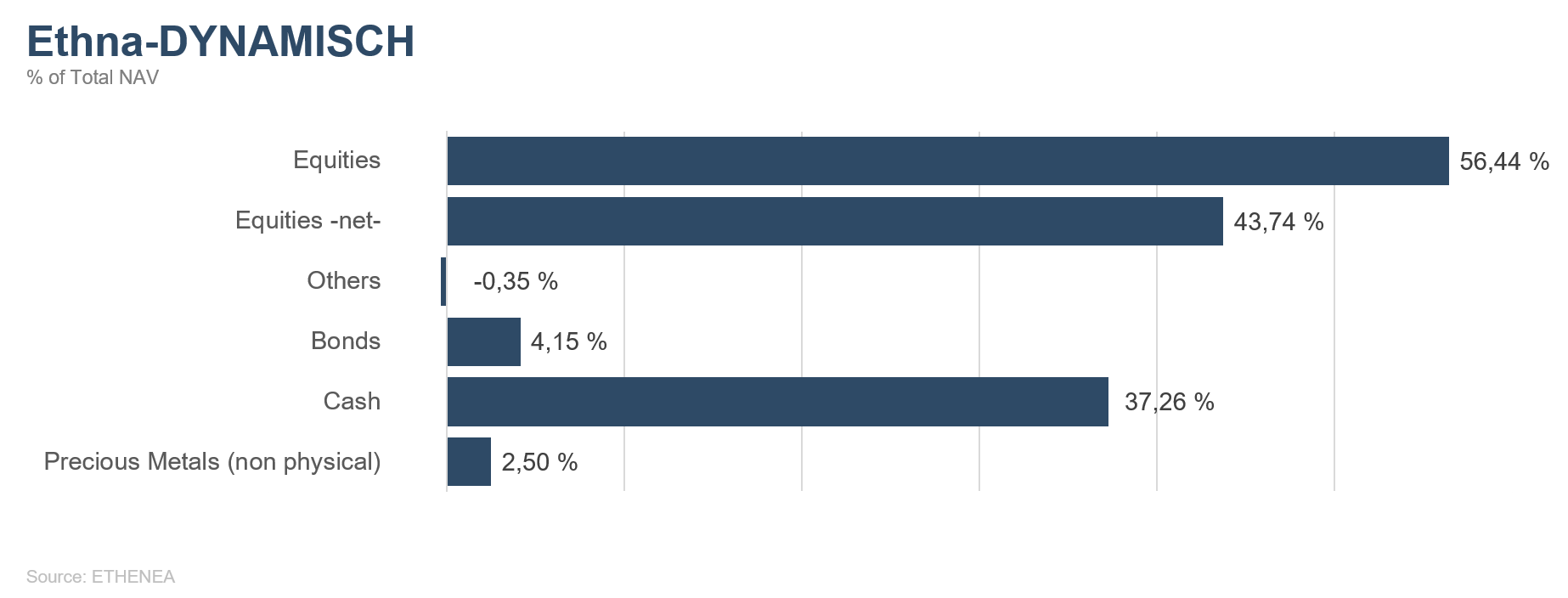

Si intentásemos resumir en pocas palabras la evolución de los mercados bursátiles mundiales en los dos primeros meses de 2019, la expresión «fuegos artificiales de los precios» sería sin duda una descripción exacta. Tradicionalmente, los fuegos artificiales sirven para celebrar un acontecimiento. Pero, en nuestra opinión, no hay motivos concretos y reales de celebración en este momento. Ya lo celebramos convenientemente. Sin embargo, un entorno económico aún sólido, unos mercados de trabajo prósperos, una política de los bancos centrales favorable al mercado y unas valoraciones atractivas son suficientes factores de apoyo para que se mantenga la evolución positiva de los mercados bursátiles. Por otro lado, está el número de factores negativos, que en última instancia se redujeron, pero no desaparecieron. Es bien sabido que el entusiasmo de una celebración hace que el peligro de resaca aumenta al día siguiente. En las próximas semanas, será fundamental que prestemos especial atención a esta cuestión.

El posicionamiento de Ethna-DYNAMISCH ha variado relativamente poco en los últimos 28 días. Ethna-DYNAMISCH sigue centrándose de forma evidente en una cartera de renta variable equilibrada tanto a nivel regional como sectorial, en la que la calidad y las perspectivas de éxito a largo plazo de los modelos de negocio de las empresas que la integran se ajustan en una proporción razonable a la valoración actual. En febrero, encontramos una entrada atractiva en el proveedor alemán de servicios de pago Wirecard, que registró la mejor evolución dentro de la cartera de valores individuales, con una subida superior al 20%. Lamentablemente, esta evolución se vio contrarrestada por un dato negativo procedente del grupo alimentario estadounidense Kraft Heinz, que restó más de 60 puntos básicos tras un informe trimestral inesperadamente débil. Por otro lado, los componentes de cobertura que utilizamos en Ethna-DYNAMISCH para atenuar las posibles pérdidas carecen, por definición, de utilidad en un entorno de sonoros fuegos artificiales de precios. En general, la participación en el entorno positivo del mercado se situó recientemente muy por debajo de nuestras expectativas, a pesar de que el rendimiento de Ethna-DYNAMISCH en lo que va de año ha sido positivo, con un 3,42 %.

A pesar de estos factores a corto plazo, la construcción de la cartera de Ethna-DYNAMISCH sigue siendo adecuada para proporcionar a los inversores un acceso, en condiciones de riesgo controlado, a las oportunidades ofrecidas por los mercados de renta variable mundiales en un entorno de persistentes incertidumbres económicas y geopolíticas.

Gráfico 6: Composición de la cartera del Ethna-DEFENSIV

Gráfico 7: Composición de la cartera del Ethna-DEFENSIV por divisas

Gráfico 8: Estructura de la cartera* del Ethna-AKTIV

Gráfico 9: Composición de la cartera del Ethna-AKTIV por divisas

Gráfico 10: Estructura de la cartera* del Ethna-DYNAMISCH

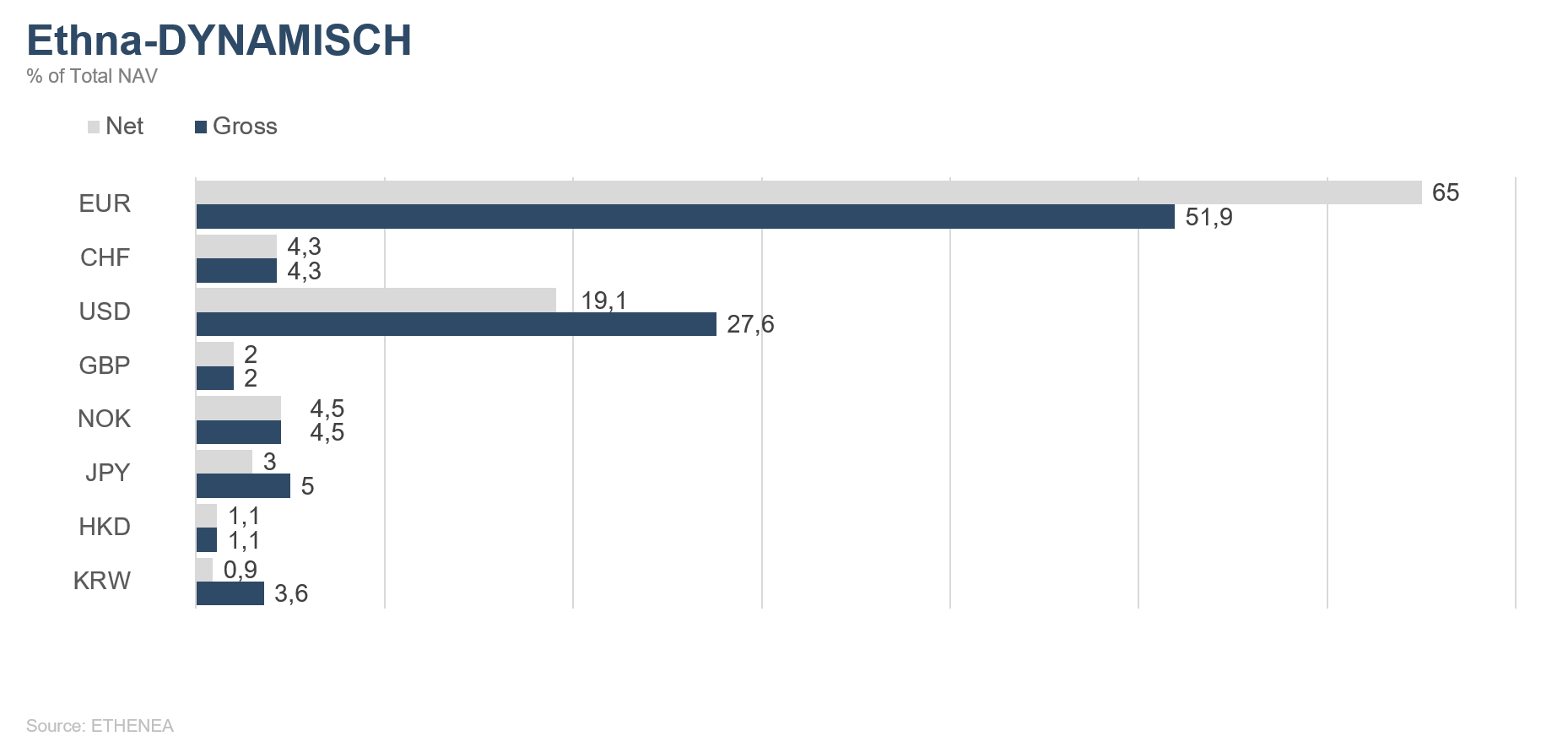

Gráfico 11: Composición de la cartera del Ethna-DYNAMISCH por divisas

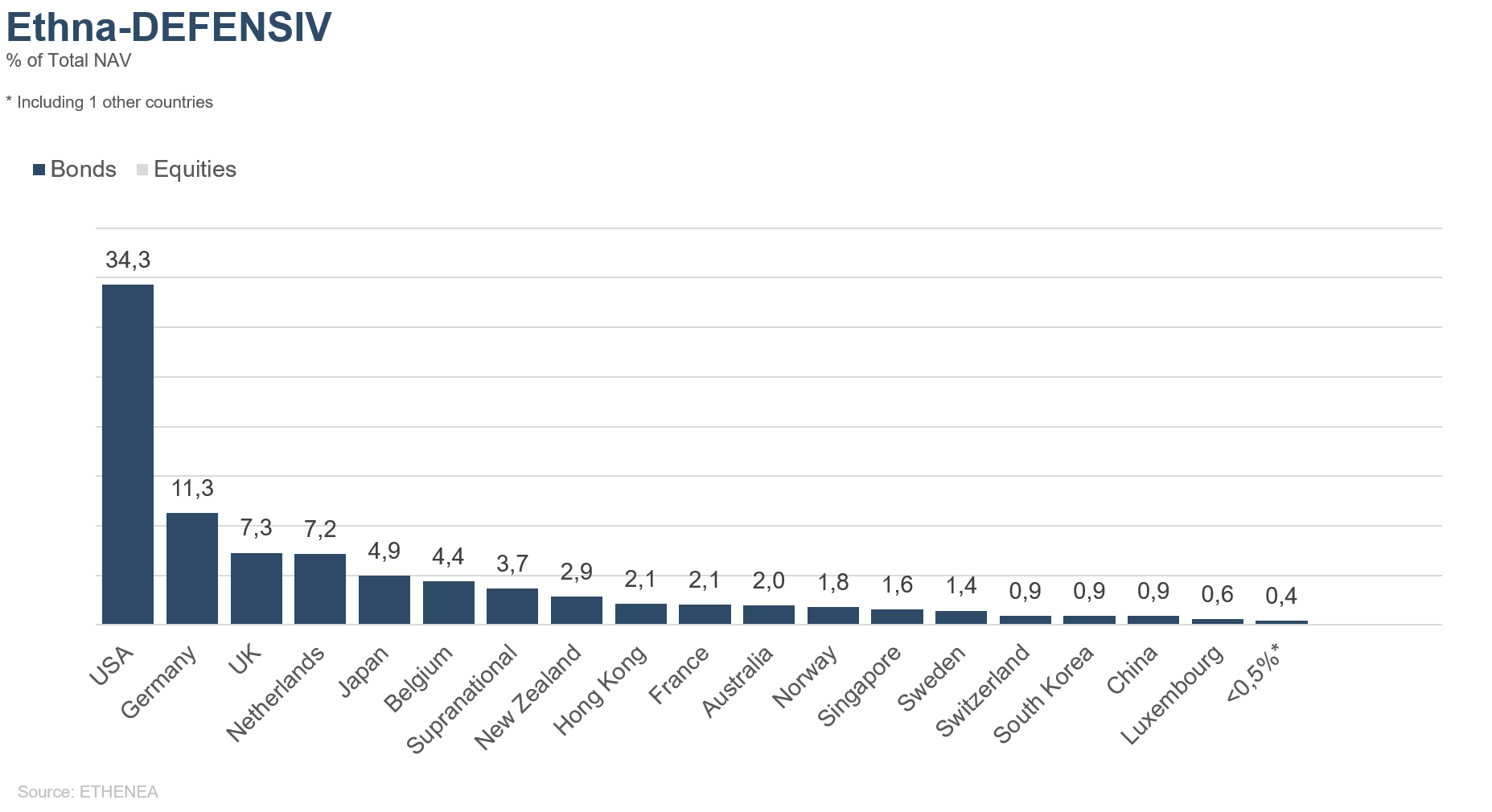

Gráfico 12: Composición de la cartera del Ethna-DEFENSIV según la procedencia

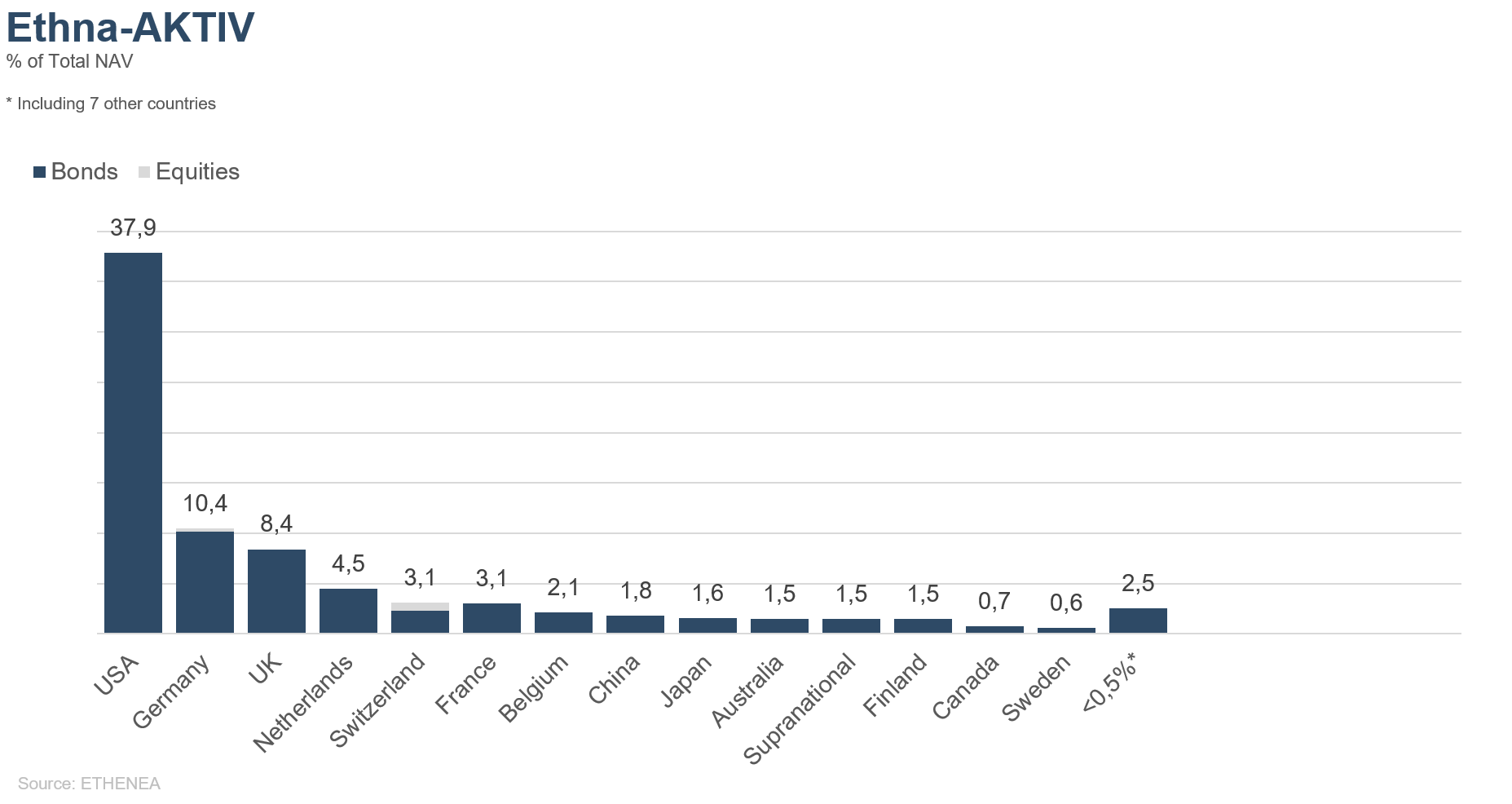

Gráfico 13: Composición de la cartera del Ethna-AKTIV según la procedencia

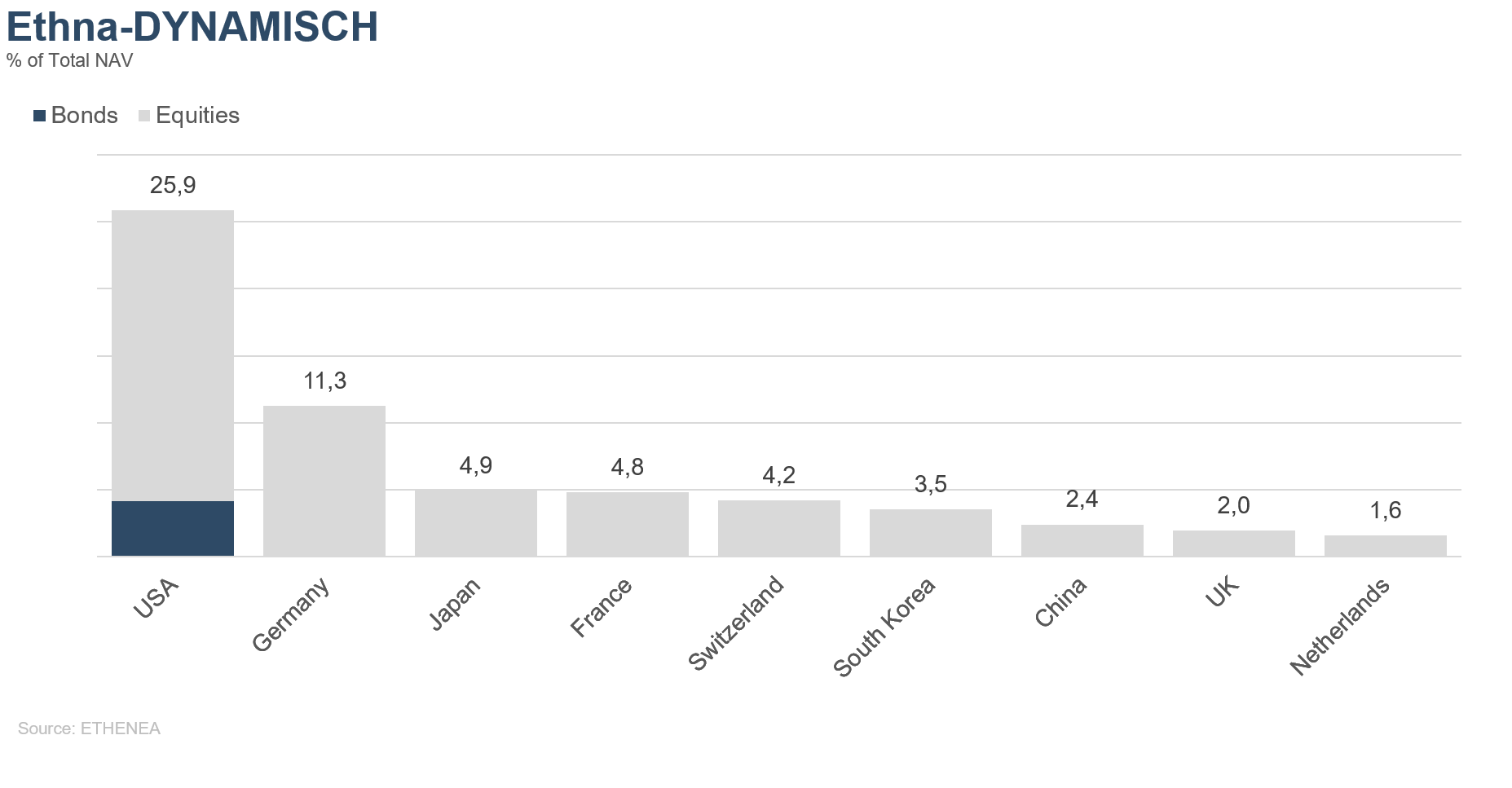

Gráfico 14: Composición de la cartera del Ethna-DYNAMISCH según la procedencia

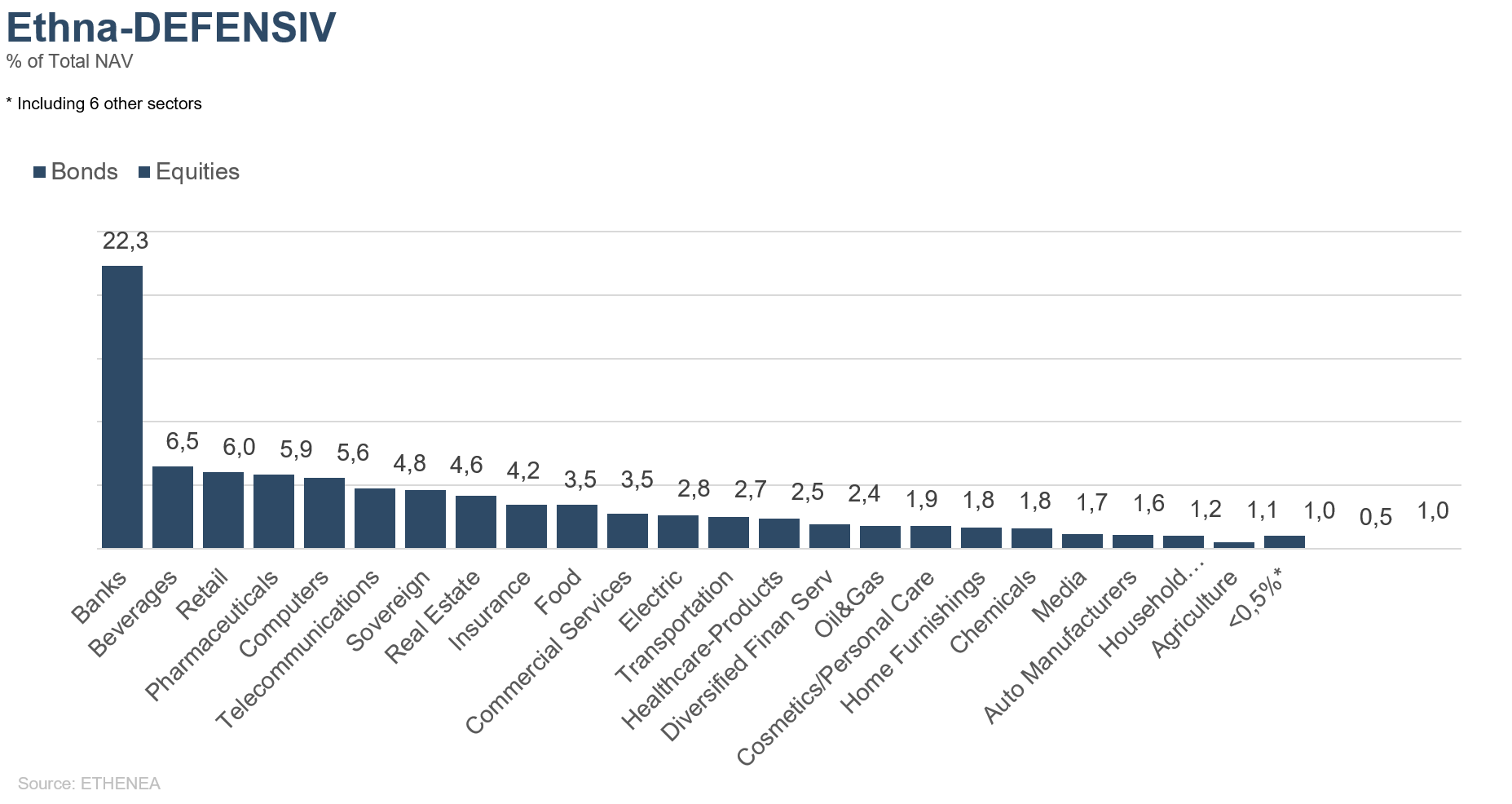

Gráfico 15: Composición de la cartera del Ethna-DEFENSIV según el sector del emisor

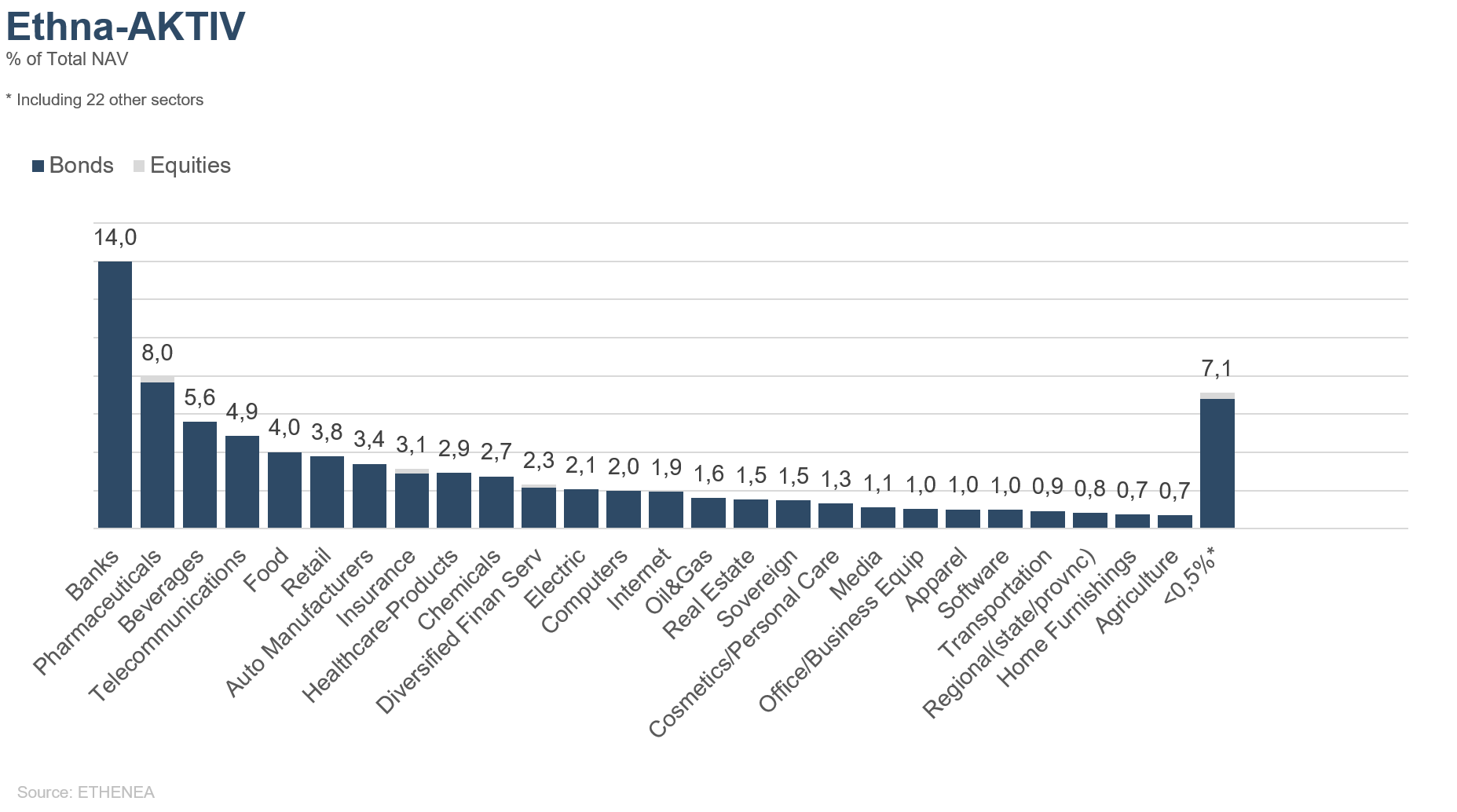

Gráfico 16: Composición de la cartera del Ethna-AKTIV según el sector del emisor

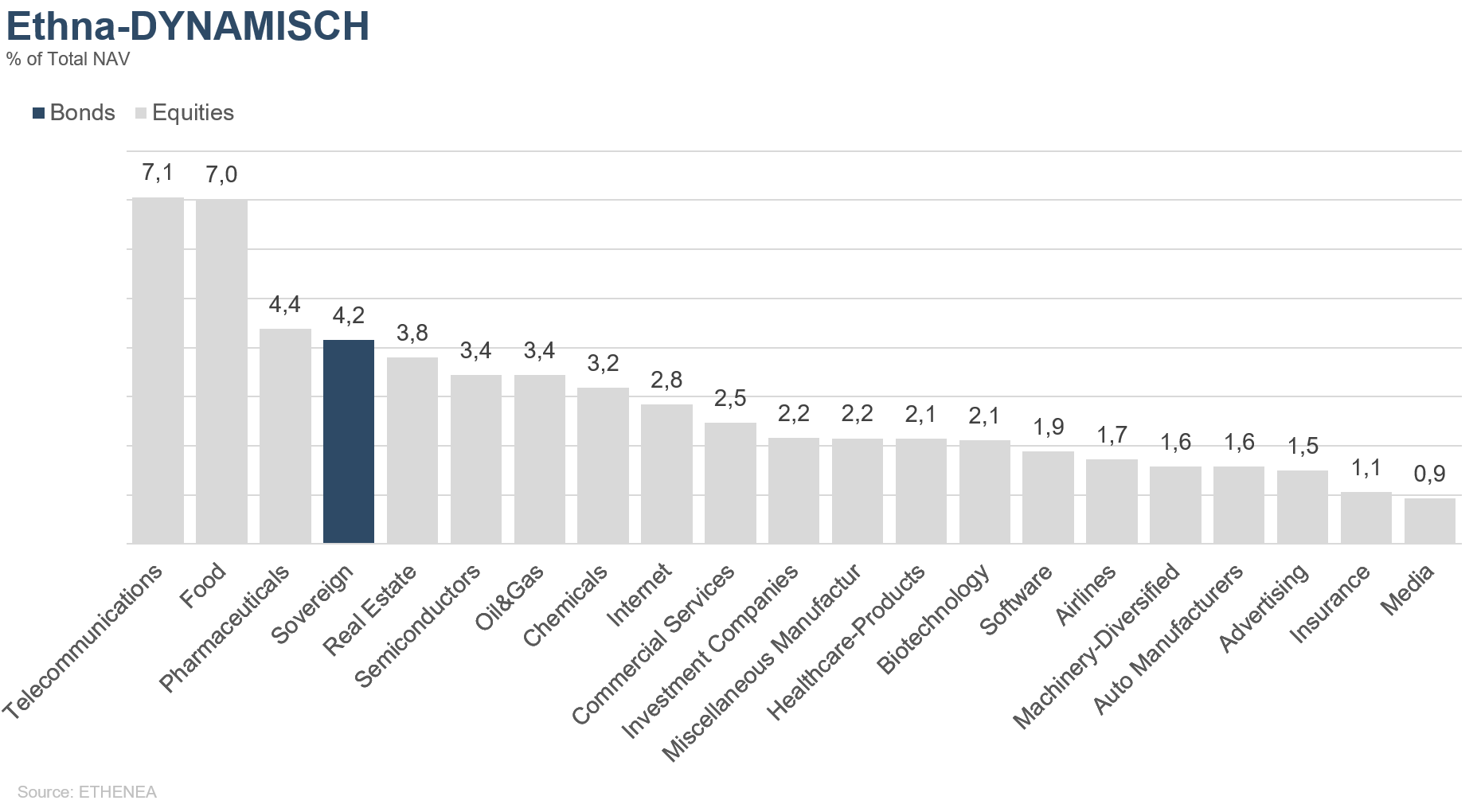

Gráfico 17: Composición de la cartera del Ethna-DYNAMISCH según el sector del emisor

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Esta comunicación publicitaria es únicamente para fines informativos. Está prohibida su transmisión a personas en países donde el fondo no está autorizado para su distribución, especialmente en EE.UU. o a personas estadounidenses. La información no constituye una oferta ni una invitación para comprar o vender valores o instrumentos financieros y no sustituye el asesoramiento personalizado al inversor o al producto. No tiene en cuenta los objetivos de inversión individuales, la situación financiera ni las necesidades particulares del destinatario. Antes de tomar una decisión de inversión, deben leerse cuidadosamente los documentos de venta vigentes (folleto, documentos de información clave/PRIIPs-KIDs, informes semestrales y anuales). Estos documentos están disponibles en alemán y en traducción no oficial en la sociedad gestora ETHENEA Independent Investors S.A., en el depositario, en los agentes de pago o de información nacionales, así como en www.ethenea.com. Los términos técnicos más importantes se encuentran en el glosario de www.ethenea.com/glosario/. La información detallada sobre oportunidades y riesgos de nuestros productos se encuentra en el folleto vigente. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. Los precios, valores y rendimientos pueden subir o bajar y pueden llevar a la pérdida total del capital invertido. Las inversiones en divisas extranjeras están sujetas a riesgos de tipo de cambio adicionales. No se pueden derivar compromisos ni garantías vinculantes para resultados futuros a partir de la información proporcionada. Las suposiciones y el contenido pueden cambiar sin previo aviso. La composición de la cartera puede cambiar en cualquier momento. Este documento no constituye una información completa sobre riesgos. La distribución del producto puede dar lugar a remuneraciones para la sociedad gestora, empresas vinculadas o socios de distribución. Son determinantes los datos sobre remuneraciones y costes que figuran en el folleto vigente. Una lista de los agentes de pago e información nacionales, un resumen de los derechos de los inversores y las advertencias sobre los riesgos de un cálculo erróneo del valor liquidativo están disponibles en www.ethenea.com/avisos-legales/.En caso de error en el cálculo del valor liquidativo, la compensación se realizará conforme a la Circular CSSF 24/856; para participaciones suscritas a través de intermediarios financieros, la compensación puede estar limitada. Información para inversores en Suiza: El país de origen del fondo de inversión colectiva es Luxemburgo. El representante en Suiza es IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zúrich. El agente de pagos en Suiza es DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zúrich. El folleto, los documentos de información clave (PRIIPs-KIDs), los estatutos y los informes anuales y semestrales pueden obtenerse gratuitamente del representante. Información para inversores en Bélgica: El folleto, los documentos de información clave (PRIIPs-KIDs), los informes anuales y semestrales del subfondo están disponibles gratuitamente en alemán a petición de ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburgo y del representante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Luxemburgo. A pesar del máximo cuidado, no se garantiza la exactitud, integridad o actualidad de la información. Solo los documentos originales en alemán son vinculantes; las traducciones son solo para fines informativos. El uso de formatos publicitarios digitales es bajo su propia responsabilidad; la sociedad gestora no asume ninguna responsabilidad por fallos técnicos o violaciones de la protección de datos por parte de proveedores externos de información. El uso solo está permitida en países donde esté legalmente autorizado. Todos los contenidos están protegidos por derechos de autor. Cualquier reproducción, distribución o publicación, total o parcial, solo está permitida con el consentimiento previo por escrito de la sociedad gestora. Copyright © ETHENEA Independent Investors S.A. (2025). Todos los derechos reservados. 04/03/2019