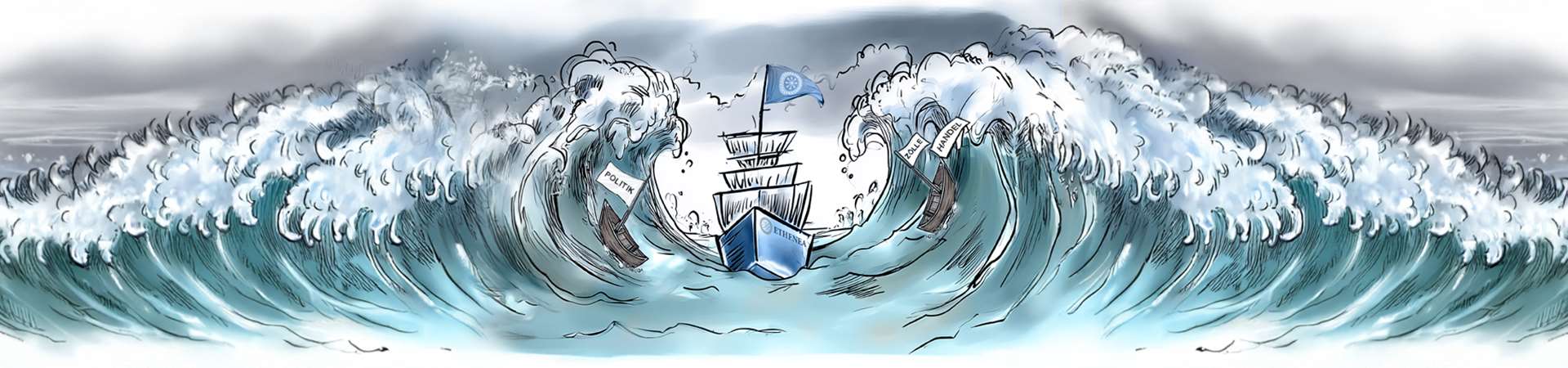

Political Extremes Collide with Record-High Markets

Read the market analysis and fund positioning

Current Economic Outlook

The global economic environment continues to be shaped by political uncertainty, weighing on trade partners, corporations, and, ultimately, consumers. New trade barriers and tariff disputes continue to dampen global trade. The ongoing conflicts in Ukraine and the Middle East are further straining political stability, complicating forward-looking planning. Despite these challenges, the broader economy and the markets have shown remarkable resilience. Looking ahead, it is clear that every political decision, and every escalation or de-escalation, has the potential to move the economy and markets up or down.

Inflation

Inflationary pressures in the US and Europe have recently have risen less than expected. The anticipated spike tied to trade tensions has not materialized. US core inflation stands at 2.8%, with headline inflation at 2.4%. In Europe, core inflation is at 2.3%, headline at 1.9%. Tariffs have had only a limited impact so far. The future course of Trump’s tariff policy remains a wildcard, with broader trade negotiations likely to play the decisive role.

Short-term inflation risks appear to be rising. In the long term, however, the disinflationary effects of artificial intelligence are still being underestimated — even central banks have barely accounted for them. The ECB projects inflation will fall below its 2% target by 2027 and is pausing after eight consecutive rate cuts. The Fed, meanwhile, is expected to resume rate cuts soon. We anticipate a further 50 basis points of easing this year, and at least 100 basis points over the current rate-cutting cycle. We also expect Trump to soon nominate a successor to Fed Chair Jerome Powell, likely someone aligned with the president’s agenda and acting, in effect, as a shadow president.

Growth

Protectionism, eroded confidence, and geopolitical tensions are acting as a drag on the global economy. Downside risks have increased. Global growth is projected to fall below 3% this year. While sentiment surveys point to a slowdown, hard economic data so far only show a moderate impact from trade frictions. The divergence between soft and hard data is nothing new, and though it narrowed somewhat last month, it persists. After one or two weaker quarters, growth should regain traction. Alongside the recent ECB cuts and the Fed’s expected rate moves, fiscal stimulus and targeted spending programs are set to provide further support. This constructive scenario holds as long as tariffs or geopolitical conflicts do not flare up again. However, if delays or revisions affect the ' One Big Beautiful Bill ' — the US reform package including tax cuts, deregulation, and a higher debt ceiling — we would see that as a negative.

Investment Strategy

As a multi-asset boutique, Ethenea focuses on three core asset classes: bonds, equities, and currencies.

Bonds

Credit spreads remain near historic lows. With positive growth expected to continue, we see little reason for spreads to widen significantly. Without an external shock, a sharp rise in yields seems unlikely. We maintain a neutral stance on fixed income, with a focus on high-quality credit. Given the increasing politicization of the US dollar, we have rotated part of our USD-denominated bonds into euro exposures.

Interest rates, in our view, have peaked across maturities. We have gradually extended portfolio duration and see no need for further duration overlays at this point.

Equities

Sir John Templeton summarized market cycles well:

"Bull markets are born on pessimism, grow on skepticism, mature on optimism, and die on euphoria."

Although many indices are trading at record highs, there is little evidence of euphoria. We remain bullish on equities, supported by resilient economic conditions and sustained growth momentum. A backdrop of declining rates, deregulation, and the continued rollout of AI applications should be positive for earnings and valuations. We maintain a flexible average net equity allocation to allow selective buying during episodes of volatility or market pullbacks.

Currencies

Our longer-term view on the US dollar remains unchanged: a period of weakness is likely. We would only consider increasing our USD exposure during periods of heightened geopolitical stress, and then purely for risk management purposes, as seen in June. Currently, we are avoiding the dollar because the interest rate differential is narrowing, growth prospects are weaker, and the US is increasingly using their currency as a political lever. Not only does the US want a weaker dollar, but major US creditors such as Japan and China could also sell dollars at scale if trade tensions escalate. In our view, this represents too much risk for too little potential reward.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente comunicazione marketing è destinata esclusivamente a fini informativi. È vietata la trasmissione a persone residenti in paesi in cui il fondo non è autorizzato alla distribuzione, in particolare negli Stati Uniti o a persone statunitensi. Le informazioni non costituiscono un'offerta o una sollecitazione all'acquisto o alla vendita di titoli o strumenti finanziari e non sostituiscono la consulenza personalizzata all'investitore o al prodotto. Non tengono conto degli obiettivi di investimento individuali, della situazione finanziaria o delle esigenze particolari del destinatario. Prima di prendere una decisione di investimento, è necessario leggere attentamente i documenti di vendita vigenti (prospetto, documenti contenenti le informazioni chiave/PRIIPs-KIDs, relazioni semestrali e annuali). Questi documenti sono disponibili in tedesco e in traduzione non ufficiale presso ETHENEA Independent Investors S.A., la banca depositaria, gli agenti di pagamento o informazione nazionali e su www.ethenea.com. I principali termini tecnici sono disponibili nel glossario su www.ethenea.com/glossario/. Informazioni dettagliate su opportunità e rischi dei nostri prodotti sono disponibili nel prospetto vigente. I rendimenti del passato non sono un indicatore affidabile dei rendimenti futuri. Prezzi, valori e rendimenti possono aumentare o diminuire e portare alla perdita totale del capitale investito. Gli investimenti in valute estere sono soggetti a rischi valutari aggiuntivi. Dalle informazioni fornite non si possono derivare impegni o garanzie vincolanti per risultati futuri. Ipotesi e contenuti possono cambiare senza preavviso. La composizione del portafoglio può cambiare in qualsiasi momento. Il presente documento non costituisce una completa informativa sui rischi. La distribuzione del prodotto può comportare remunerazioni a favore della società di gestione, di società collegate o di partner distributivi. Fanno fede le informazioni su remunerazioni e costi contenute nel prospetto vigente. Un elenco degli agenti di pagamento e informazione nazionali, un riepilogo dei diritti degli investitori e informazioni sui rischi di un errato calcolo del valore netto d'inventario sono disponibili su www.ethenea.com/note-legali/. In caso di errore nel calcolo del NAV, l'indennizzo avverrà secondo la Circolare CSSF 24/856; per quote sottoscritte tramite intermediari finanziari, l'indennizzo può essere limitato. Informazioni per gli investitori in Svizzera: Il paese d'origine del fondo d'investimento collettivo è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuali e semestrali possono essere ottenuti gratuitamente dal rappresentante. Informazioni per gli investitori in Belgio: Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), le relazioni annuali e semestrali del comparto sono disponibili gratuitamente in tedesco su richiesta presso ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Lussemburgo e presso il rappresentante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo. Nonostante la massima cura, non si garantisce l'esattezza, la completezza o l'attualità delle informazioni. Fanno fede esclusivamente i documenti originali in tedesco; le traduzioni sono solo a scopo informativo. L'utilizzo di formati pubblicitari digitali è a proprio rischio; la società di gestione non si assume alcuna responsabilità per malfunzionamenti tecnici o violazioni della protezione dei dati da parte di fornitori di informazioni esterni. L'utilizzo è consentita solo nei paesi in cui è legalmente permessa. Tutti i contenuti sono protetti da copyright. Qualsiasi riproduzione, distribuzione o pubblicazione, totale o parziale, è consentita solo previo consenso scritto della società di gestione. Copyright © ETHENEA Independent Investors S.A. (2025). Tutti i diritti riservati. 03.07.2025