Buone e cattive notizie

"L'unica bolla sui mercati finanziari è quella dei titoli di Stato". Questa brutta notizia è stata di recente data dal CEO di JPMorgan Chase & Co, Jamie Dimon, nel corso di un'intervista rilasciata durante l'ultimo World Economic Forum di Davos. Cosa lo ha spinto a fare una tale dichiarazione? Per rispondere a questa domanda bisogna prima esaminare i fatti.

Il debito pubblico statunitense è salito a USD 23.000 miliardi, e il solo disavanzo pubblico relativo all'esercizio finanziario in corso, che termina a settembre 2020, è stimato a oltre USD 1000 miliardi. Tale deficit corrisponde alla differenza tra le uscite previste, stimate a USD 4.600 miliardi, e le entrate attese di USD 3.600 miliardi. Gli oneri da interessi, compresi nelle uscite, dovrebbero ammontare a USD 370 miliardi. Il debito pubblico statunitense è pertanto pari all'incirca al prodotto nazionale lordo (PNL) del paese, un livello di per sé non preoccupante su scala globale: il debito pubblico italiano supera ad esempio il PNL del paese del 35% circa. Ciò che invece preoccupa sono le previsioni del CBO (Congressional Budget Office), secondo cui il deficit del bilancio statunitense nei prossimi 10 anni si attesterà in media a USD 1.300 miliardi annui. Ciò significa che ogni anno il disavanzo pubblico rappresenterà oltre il 4% del PNL. Negli Stati Uniti, un analogo aumento del nuovo debito nel corso di un periodo prolungato si era registrato solo nel periodo immediatamente successivo alla Seconda guerra mondiale.

Anche senza effettuare calcoli precisi risulta evidente che non si tratta di uno sviluppo sostenibile, nemmeno in un contesto di tassi d'interesse a zero. Il denaro dei disavanzi pubblici non sparisce dalla circolazione, ma non viene nemmeno impiegato direttamente per rifinanziarli. Fatta eccezione per la Federal Reserve statunitense, nessuno è in grado di acquistare ulteriori titoli di Stato americani sborsando una tale somma record. La Fed non potrà quindi abbandonare tanto rapidamente il nuovo programma di acquisti appena rilanciato, il che significa che il supporto della banca centrale dovrebbe essere assicurato nei prossimi anni. Tuttavia, nel caso altamente improbabile che la Fed rifiutasse questa logica e tornasse ad esempio ad alzare i tassi di riferimento in seguito ad un imprevisto aumento dell'inflazione, i detentori di titoli di Stato americani potrebbero subire ingenti perdite di corso. In sintesi, la bolla dei Treasury statunitensi continuerà a gonfiarsi ma per ora non dovrebbe scoppiare.

Finché i titoli di Stato americani genereranno rendimenti decisamente positivi nell'attuale contesto di tassi bassi, gli investitori internazionali continueranno anche in futuro ad acquistarli, offrendo supporto alla Fed. La forza della valuta statunitense costituisce inoltre un ulteriore argomento a favore dell'acquisto di Treasury per gli investitori residenti al di fuori dell'area del dollaro. Tuttavia, una volta che verranno a mancare questi due fattori (rendimenti positivi e vigore della valuta), la banca centrale statunitense si troverà rapidamente costretta a contare solo sulle proprie forze. Al più tardi a quel punto aumenteranno anche le pressioni sul governo statunitense affinché pareggi il bilancio.

E com'è la situazione dei titoli di Stato tedeschi? Mentre in America la bolla riguarda la quantità di titoli di Stato, nel caso degli omologhi tedeschi la bolla è nei prezzi e nei rendimenti. Lo scorso anno i rendimenti dei Bund decennali sono scesi a un minimo di -0,7% e dopo un temporaneo recupero tornano ora ad avvicinarsi a tale valore. Come la Fed, anche la BCE ha di recente rilanciato il proprio programma di acquisto di obbligazioni, cominciando ad acquistare titoli di Stato tedeschi. Al momento i timori legati al coronavirus e a un conseguente indebolimento dell'economia mondiale spingono nuovamente al ribasso i rendimenti dei Bund, che attualmente si trovano a -0,5%. Ma chi potrebbe essere interessato ad acquistarli, incorrendo così in una perdita sicura in caso di mantenimento fino alla scadenza? Probabilmente nessuno. Molti investitori e banche fanno tuttavia un calcolo diverso, visto che l'unica alternativa a loro disposizione è investire il capitale riscuotendo un tasso sui depositi di -0,5%. La BCE ha in ogni caso già annunciato che continuerà ad acquistare obbligazioni e che non aumenterà i tassi di riferimento fino a quando l'inflazione non si avvicinerà al target del 2%. Poiché è improbabile che nel 2020 l'inflazione salga a tali livelli, dovremo anche in futuro fare i conti con rendimenti decisamente negativi per i titoli di Stato tedeschi. La buona notizia per gli investitori è che comunque questa bolla non scoppierà nemmeno nel 2020!

Investire responsabilmente con ETHENEA

Le tematiche ESG (Environmental, Social, Governance) fanno ormai parte a pieno titolo del mondo finanziario. Anche noi di ETHENEA desideriamo offrire ai nostri clienti soluzioni d'investimento responsabili e sostenibili. È per questo che i criteri ESG svolgono un ruolo importante nelle nostre decisioni d'investimento.

Il video non può essere mostrato? Allora cliccate QUI.

Posizionamento degli Ethna Funds

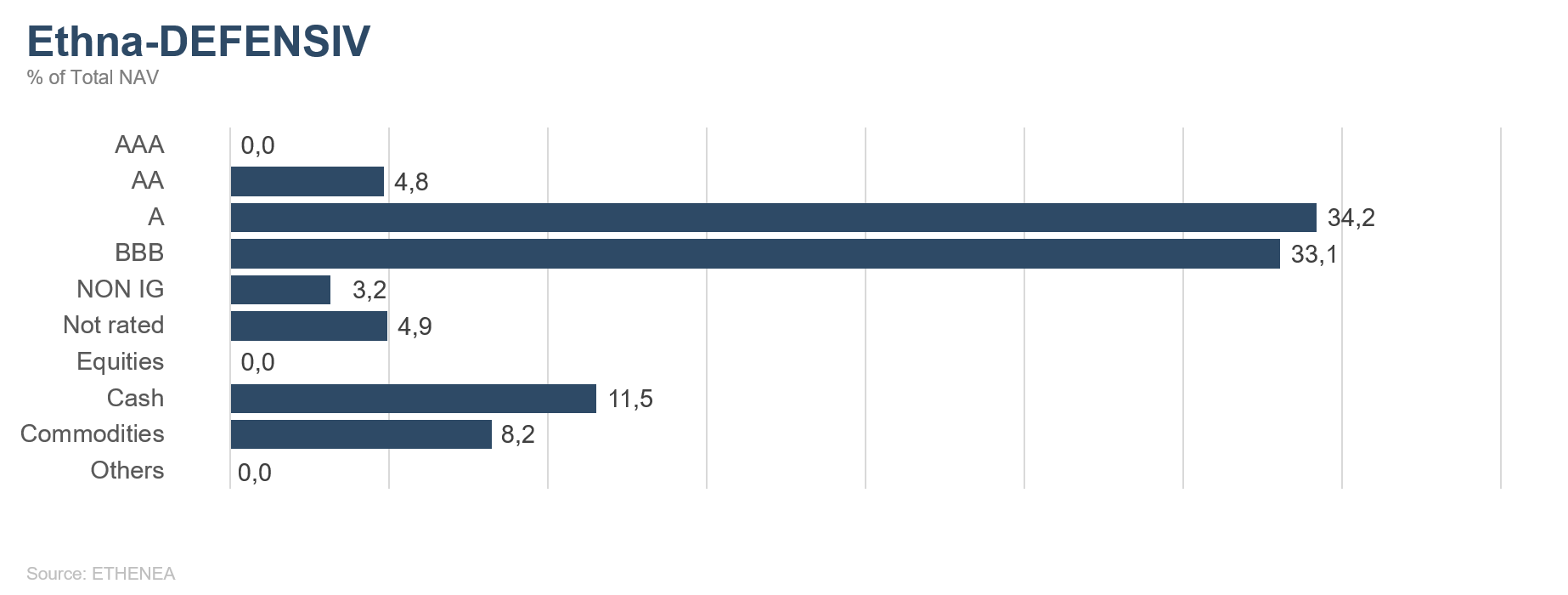

Ethna-DEFENSIV

Con gennaio ci siamo lasciati alle spalle nuovi massimi storici sui listini azionari e sostanziose perdite sui mercati obbligazionari.

A circa 22 mesi dall'inizio della guerra commerciale, Stati Uniti e Cina hanno sottoscritto un cosiddetto accordo commerciale di fase uno. A metà gennaio, il Presidente statunitense Donald Trump e il premier cinese Liu He hanno firmato un primo accordo parziale, annunciato già a fine 2019, per un allentamento della disputa commerciale. I segnali positivi in previsione dell'accordo hanno impresso slancio già da inizio anno a classi di rischio come le azioni. Il fondo ha tratto vantaggio dall'evoluzione positiva dei listini azionari tramite una tempestiva allocazione. Nemmeno le tensioni geopolitiche tra Iran e USA sono riuscite a smorzare il sentiment positivo del mercato nella prima metà del mese.

Nella seconda quindicina di gennaio il mercato ha tuttavia risentito dell'emergere di un tema che naturalmente nessuno aveva previsto: il diffondersi del coronavirus, che ha riportato alla memoria l'epidemia di SARS del 2003. Il propagarsi sempre più rapido del virus ha in particolare alimentato l'avversione al rischio degli investitori, innescando una vera e propria ondata di acquisti sui mercati obbligazionari. Nelle scorse settimane il rendimento del Bund tedesco decennale è ad esempio sceso di 20 punti base. Sui mercati obbligazionari statunitensi si sono riscontrati sviluppi analoghi. Il rendimento del titolo di Stato americano decennale è calato di 24 punti base.

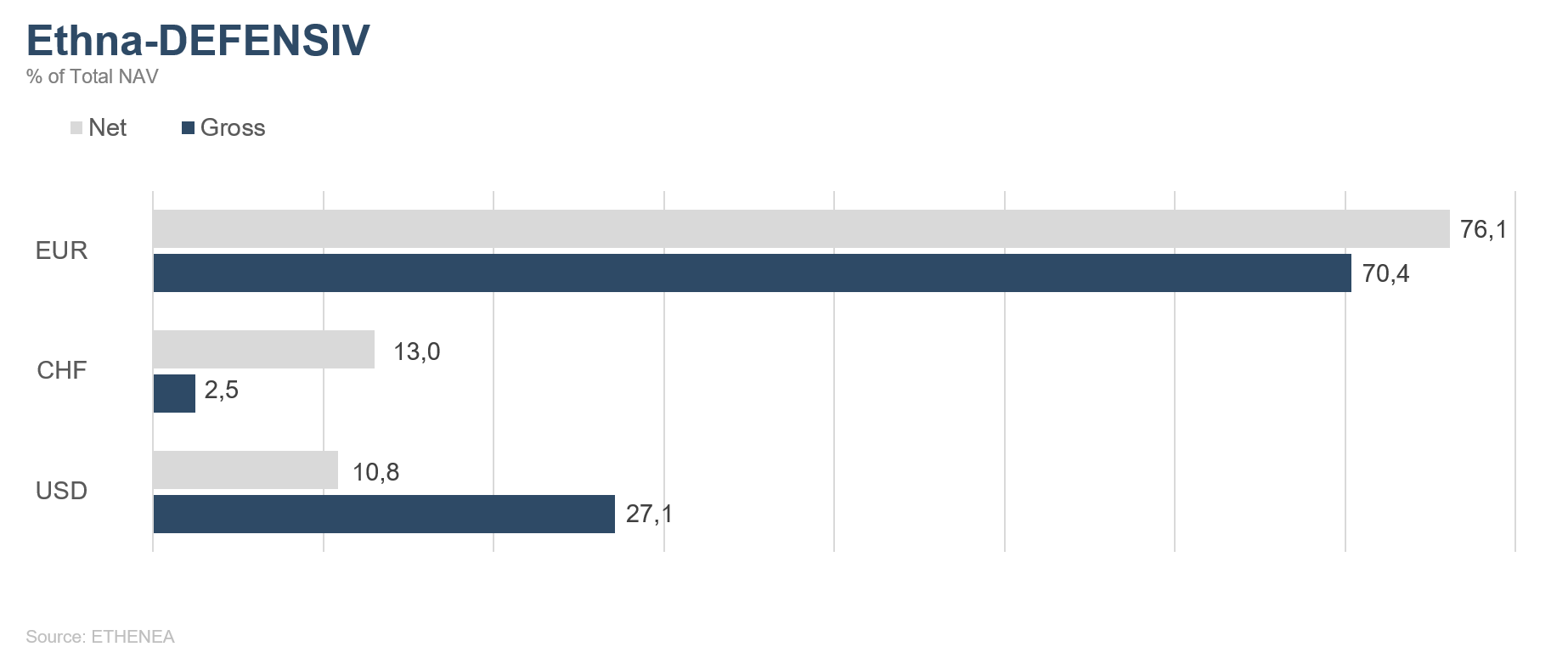

Il portafoglio obbligazionario di Ethna-DEFENSIV ha nettamente beneficiato della flessione dei tassi in virtù dell'elevata duration di 6,6 anni. L'aumento complessivamente contenuto dei premi al rischio è stato più che compensato dal calo dei tassi. La quota obbligazionaria è attualmente pari all'80% circa e l'enfasi resta sui titoli di alta qualità emessi da società diversificate su scala mondiale. Il rating medio è compreso tra A-e BBB+. All'ottima performance del fondo di gennaio (+1,7%) ha contribuito anche la quota azionaria, giunta temporaneamente al 9% circa. Date le incertezze legate al coronavirus, abbiamo tuttavia in seguito liquidato interamente l'esposizione azionaria, monetizzando i profitti. Continuiamo a mantenere la nostra posizione nell'oro. Anche altri "beni rifugio" come oro, dollari statunitensi e franchi svizzeri hanno beneficiato di tale contesto, fornendo un apporto positivo alla performance del fondo.

Al momento è ancora troppo presto per prevedere le possibili ripercussioni congiunturali della diffusione del coronavirus. Gli operatori in tutto il globo nutrono crescenti preoccupazioni circa l'impatto dell'epidemia sugli sviluppi micro e macroeconomici nel primo trimestre. I recenti sviluppi ci inducono alla cautela. In caso di distensione sul fronte delle notizie è probabile che torneremo presto ad aumentare l'esposizione alle classi di rischio, ad esempio incrementando la quota azionaria.

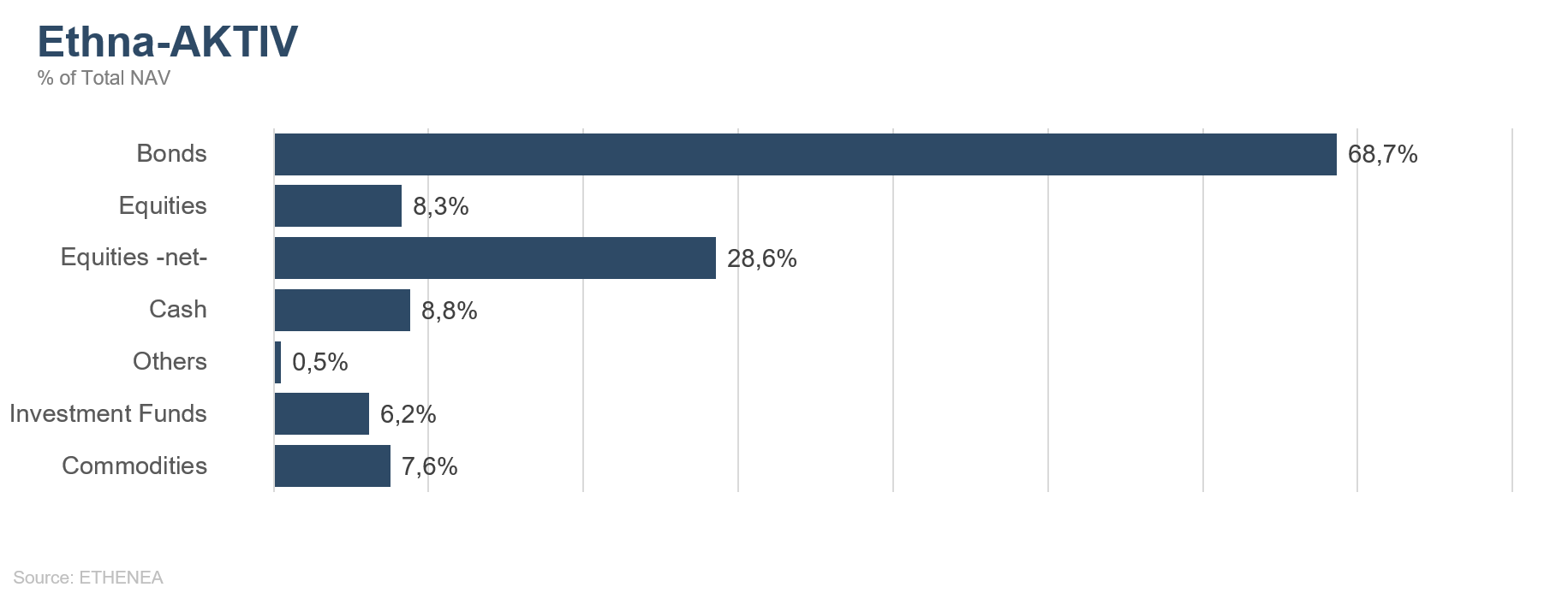

Ethna-AKTIV

Il 2020 si è aperto su una nota molto positiva per l'Ethna-AKTIV. Malgrado la turbolenza del primo mese borsistico, il fondo ha messo a segno un ottimo risultato mensile grazie al contributo di tutte le asset class in cui era investito.

Dopo un brillante rally di fine anno, le borse mondiali hanno continuato a guadagnare terreno nel primo mese del nuovo anno a ritmi quasi invariati. L'aggravarsi della situazione geopolitica tra USA e Iran, a cui ha fatto quasi immediatamente seguito una distensione, ha lasciato ben poche tracce sulle quotazioni delle classi di rischio a livello mondiale. La firma dell'accordo di fase uno, che ha posto temporaneamente fine alla disputa commerciale durata quasi due anni, e la conclusione della spiacevole questione della Brexit rimasta in sospeso per anni, sono state percepite come semplici formalità. Dato il divario tra le valutazioni e i dati fondamentali, gli operatori si sono concentrati soprattutto sulla stagione dei risultati aziendali in corso e sull'inizio della campagna elettorale negli Stati Uniti. Gli indicatori anticipatori macroeconomici continuano a viaggiare intorno ai minimi, per cui la pubblicazione dei risultati e delle stime aziendali riveste particolare importanza. Dal settore tecnologico statunitense sono in particolare giunte ancora una volta buone notizie. Non stupisce, quindi, che il mercato azionario americano, e soprattutto il comparto tecnologico, abbia offerto maggiori rendimenti degli omologhi europei e asiatici, sia prima che dopo la comparsa del coronavirus. Tuttavia, poco prima della fine del mese, i crescenti timori e le incertezze sugli effetti di tale epidemia hanno posto bruscamente termine al rialzo, avvenuto in assenza di volatilità. Memori dell'esperienza della SARS, le borse asiatiche hanno in particolare reagito registrando sostanziose perdite. Nemmeno gli altri listini azionari e gli spread delle obbligazioni societarie sono riusciti a sottrarsi alla correzione, che nel loro caso è stata tuttavia meno pronunciata. A fine mese la fiducia ha subito un peggioramento e il clima di avversione al rischio si è riflesso nel comportamento degli investitori. Chiari segnali in tal senso sono giunti non solo dalla flessione delle quotazioni azionarie, ma anche dal nuovo forte calo dei tassi, che in America sono già scesi ai minimi dello scorso anno.

Nel portafoglio dell'Ethna-AKTIV i guadagni ascrivibili alla flessione dei tassi hanno superato le perdite dovute all'ampliamento degli spread. Per quanto concerne la quota azionaria, gli eventi hanno confermato a posteriori l'efficacia della decisione, da un lato, di concentrare l'esposizione quasi esclusivamente negli Stati Uniti e, dall'altro, di ridurre in chiave tattica la quota azionaria, ancora ai massimi a inizio mese, prima che avvenisse la correzione inframensile. Prevedendo che l'impatto economico del coronavirus si rivelerà un fenomeno isolato, riteniamo che il basso livello delle quotazioni debba indurre all'acquisto piuttosto che alla vendita. Crediamo che i mercati non si tranquillizzeranno subito. Sfrutteremo tuttavia la volatilità delle prossime settimane per tornare a incrementare gradualmente la quota azionaria. Le nostre posizioni valutarie in franchi svizzeri e dollari statunitensi hanno entrambe contribuito positivamente al risultato mensile. La posizione in dollari statunitensi, ridotta a dicembre, sarà riportata gradualmente al livello precedente. La Brexit è stata portata a termine, ma siamo convinti che i prossimi negoziati e le relative discussioni eserciteranno ulteriori pressioni sulla moneta unica.

Vale la pena notare che tutte le asset class hanno contribuito positivamente, ma in futuro ciò rappresenterà probabilmente l'eccezione più che la regola. Constatiamo nel complesso che a gennaio l'approccio bilanciato multi-asset dell'Ethna-AKTIV ha dato buoni risultati malgrado il difficile contesto di mercato.

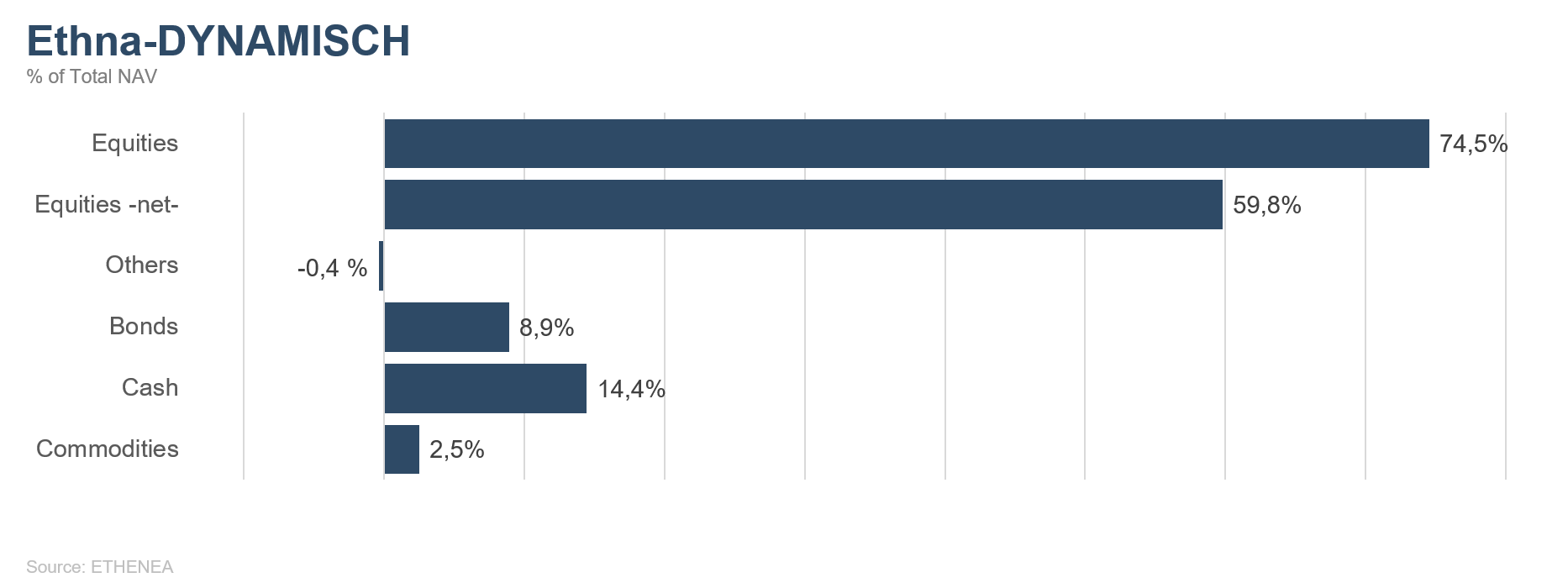

Ethna-DYNAMISCH

Il mondo resta diviso, anche nel 2020. È questa una prima conclusione preliminare sull'anno appena iniziato. Mentre i mercati azionari statunitensi hanno messo a segno guadagni di corso, in Europa e in Asia i listini hanno ceduto terreno. Questo divario è apparso ancora più evidente a un esame più approfondito, poiché soprattutto i titoli growth e tecnologici che presentano valutazioni elevate e le azioni ordinarie dal profilo difensivo hanno messo a segno rialzi, mentre le perdite dei titoli value e ciclici, le cui quotazioni erano già convenienti, sono state particolarmente pronunciate. Parallelamente al divario tra i titoli growth e quelli value, che non accenna a diminuire, si sono accentuate anche le divergenze tra i sostenitori dell'uno o dell'altro campo. Entrambi gli estremi presentano tuttora rischi specifici e ci danno al momento parecchio da pensare. Nel portafoglio dell'Ethna-DYNAMISCH continuiamo pertanto a perseguire un approccio equilibrato, concentrandoci su società che presentano modelli di business di alta qualità, crescita strutturale e quotazioni convenienti.

A inizio gennaio si potevano ancora vedere tracce inconfondibili della performance complessivamente brillante del mercato nel corso dei mesi precedenti. Le quotazioni dei listini azionari erano ad esempio ancora salite e molti titoli avevano raggiunto, e a tratti superato, la fascia superiore dell'intervallo di valutazione storico. Al contempo, molti investitori hanno mostrato un'euforia che mancava da molto tempo durante il recente rialzo, che si è tradotta in forti afflussi in prodotti su indici azionari e in un deciso calo dell'interesse nei confronti di strategie di copertura. Abbiamo ritenuto che si trattasse di segnali nel complesso sufficientemente allarmanti che indicavano un aumento delle probabilità di correzione a breve-medio termine sui mercati azionari. Abbiamo pertanto gradualmente ridotto da inizio mese l'esposizione al rischio dell'Ethna-DYNAMISCH ridimensionando diverse posizioni in singoli titoli (nel corso del mese la quota lorda è diminuita dall'82,9% al 74,5%) e rafforzando le componenti di copertura (la quota netta è scesa dall'80,0% al 59,8%). Ciò è avvenuto al momento giusto, prima che la notizia del diffondersi del coronavirus dalla Cina colpisse i mercati azionari causando, soprattutto nella seconda metà del mese, il ribasso delle quotazioni.

Abbiamo inserito Unilever nel portafoglio azionario. Abbiamo acquistato il titolo a inizio mese, quando aveva raggiunto un punto d'ingresso molto interessante dopo una fase di consolidamento durata circa un anno. Con un fatturato di oltre 50 miliardi di EUR, Unilever figura tra le maggiori aziende di beni di consumo e generi alimentari al mondo. L'indipendenza dal ciclo economico di quasi tutti i segmenti e prodotti del gruppo si riflette in margini di profitto stabili ed elevati. Dall'acquisto il titolo ha già guadagnato oltre il 5%, mentre i titoli di Porsche Automobil Holding, venduti per finanziare la posizione in Unilever, hanno ceduto più del 5% dopo la vendita. La holding, che consiste essenzialmente in una quota poco superiore al 50% di azioni ordinarie Volkswagen, opera in un contesto tuttora molto incerto, che dopo il forte rialzo del quarto trimestre 2019 non si riflette più in misura sufficiente nella quotazione. Abbiamo pertanto liquidato la posizione monetizzando i guadagni.

A fine mese abbiamo inoltre dimezzato dal 4% al 2% la posizione in titoli di Stato americani a lunga scadenza. Dopo il nuovo calo dei rendimenti dei titoli di Stato americani trentennali dal 2,4% quasi a inizio mese al 2% circa a fine mese, la semplice vendita dei titoli ci ha consentito di mettere a segno in poche settimane un guadagno di corso di quasi il 7%.

In seguito alle operazioni effettuate, a fine mese la quota di liquidità dell'Ethna-DYNAMISCH era leggermente superiore al 14%. Insieme alla quota azionaria netta ridotta a poco meno del 60%, ciò conferisce in primo luogo al fondo la stabilità necessaria per affrontare in modo tatticamente più efficace i rischi sopra indicati mantenendo al contempo un investimento strategicamente significativo nel comparto azionario.

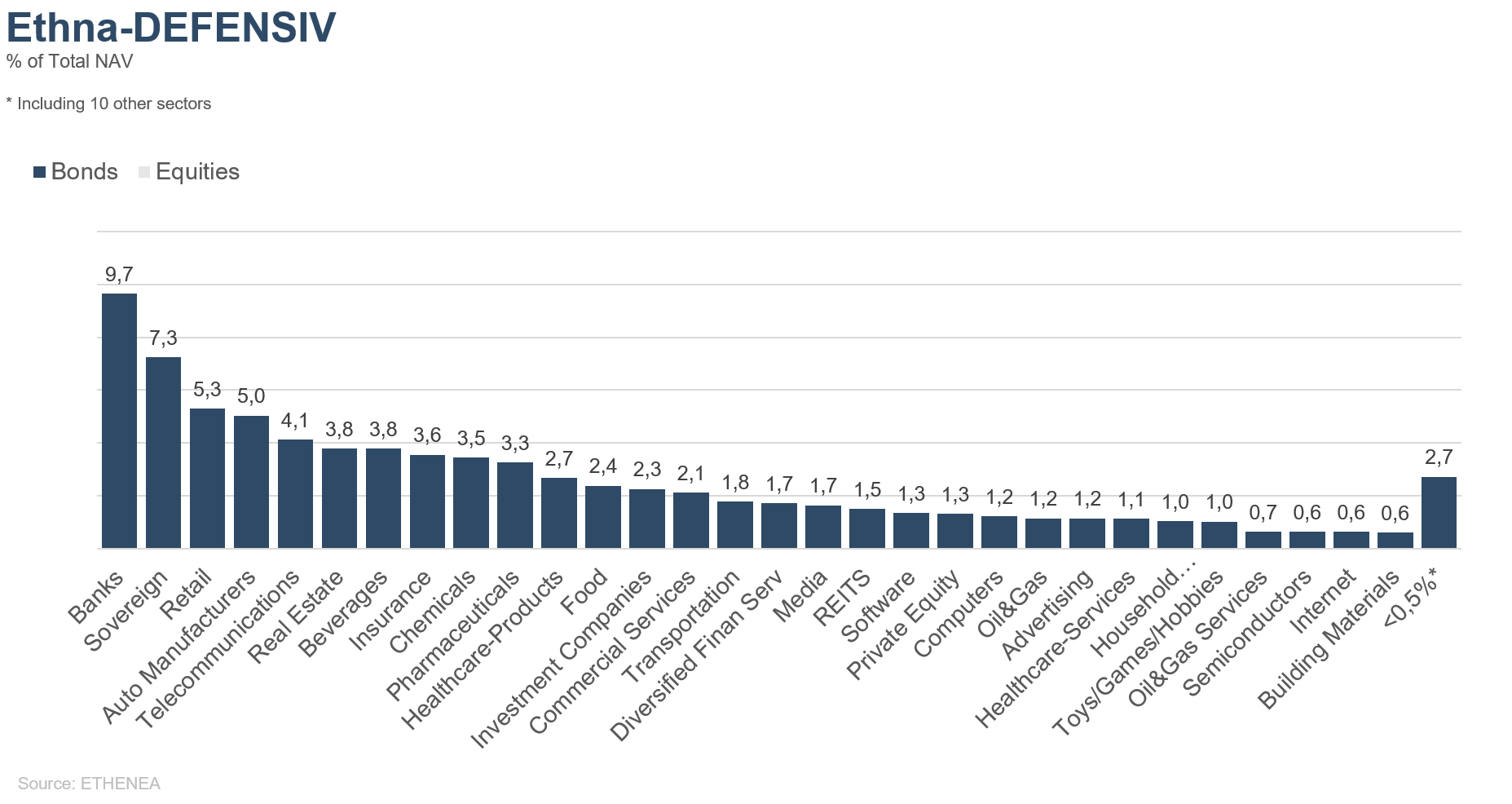

Grafico 1: struttura del portafoglio* di Ethna-DEFENSIV

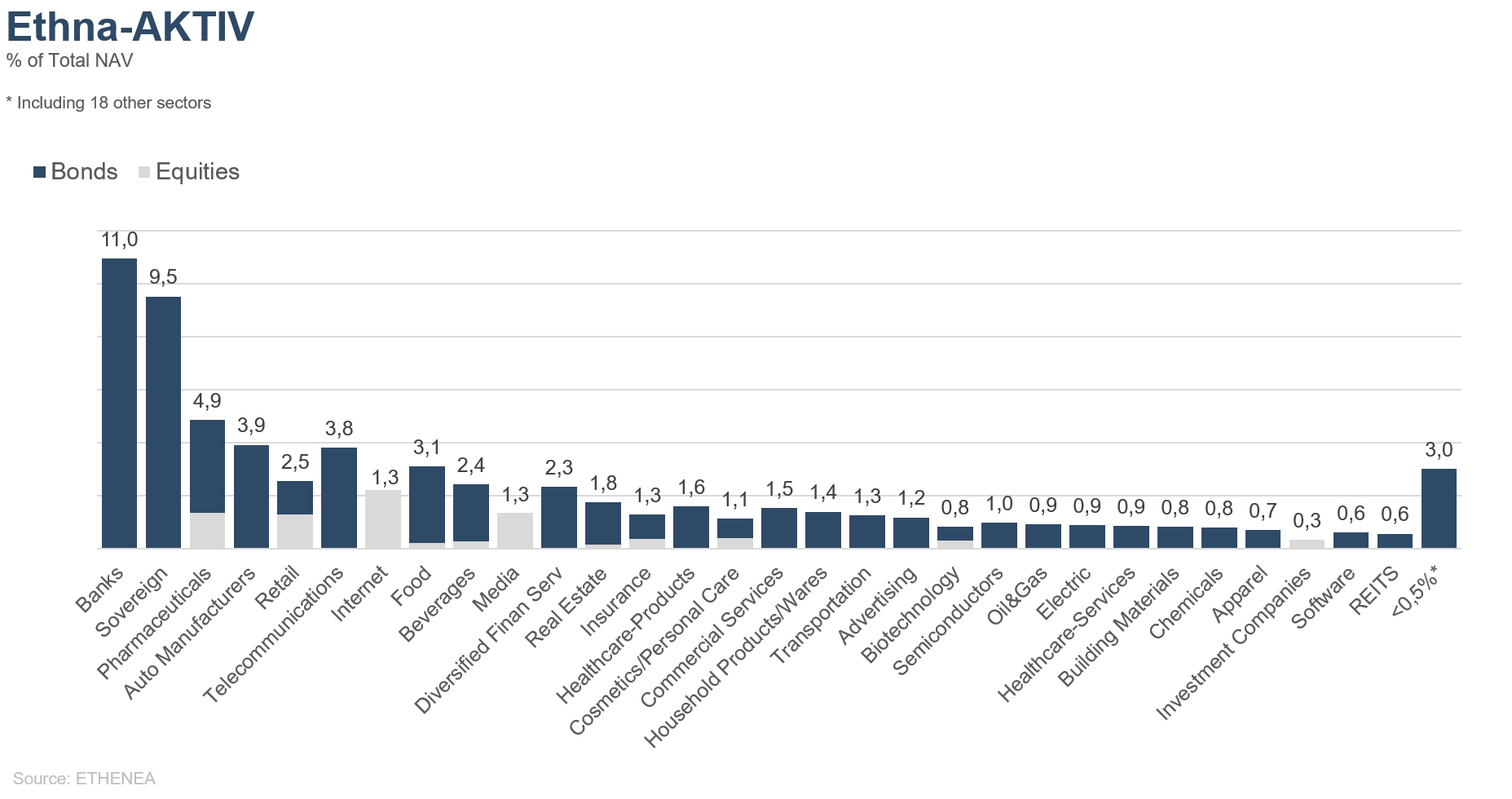

Grafico 2: struttura del portafoglio* di Ethna-AKTIV

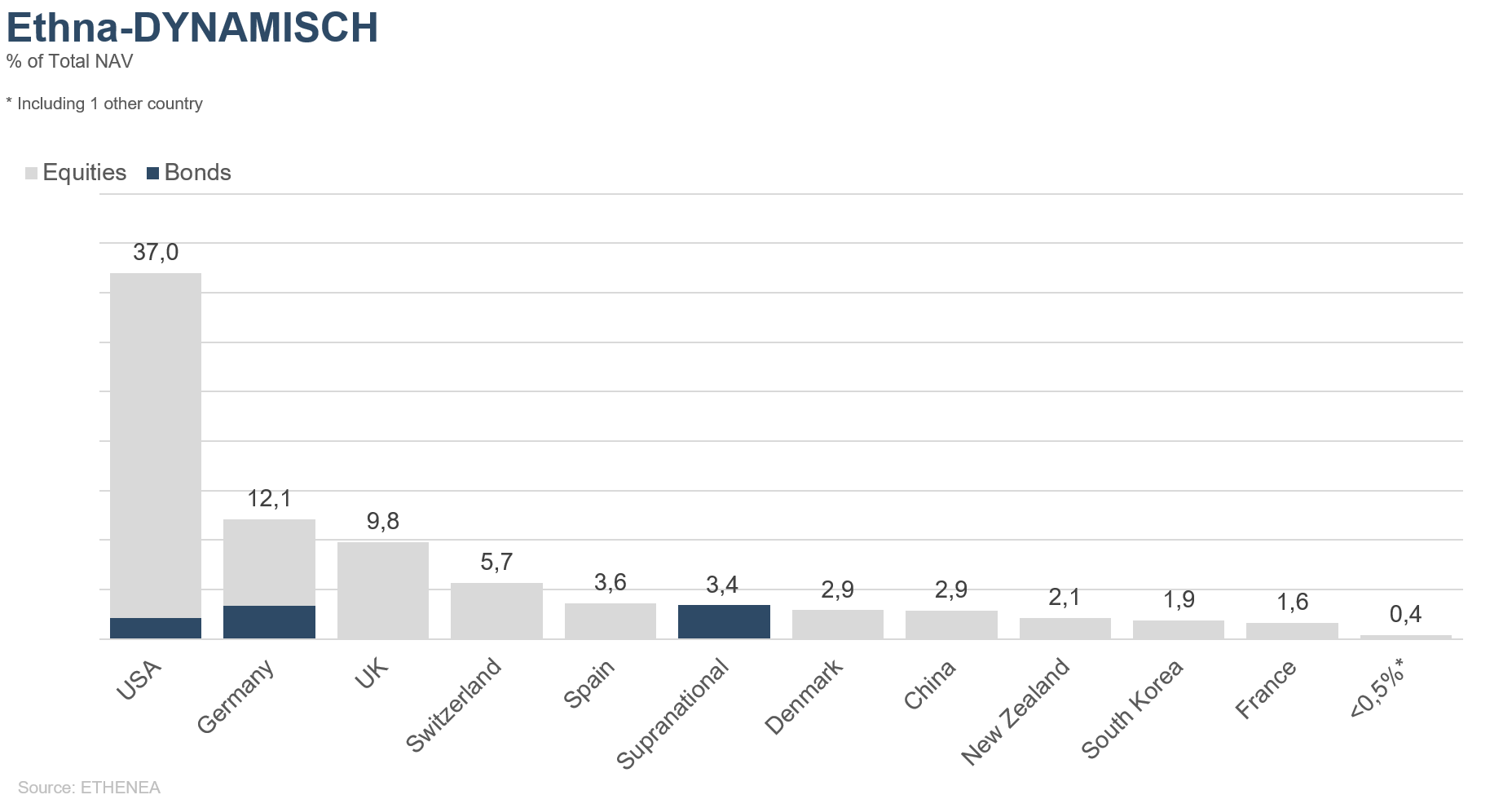

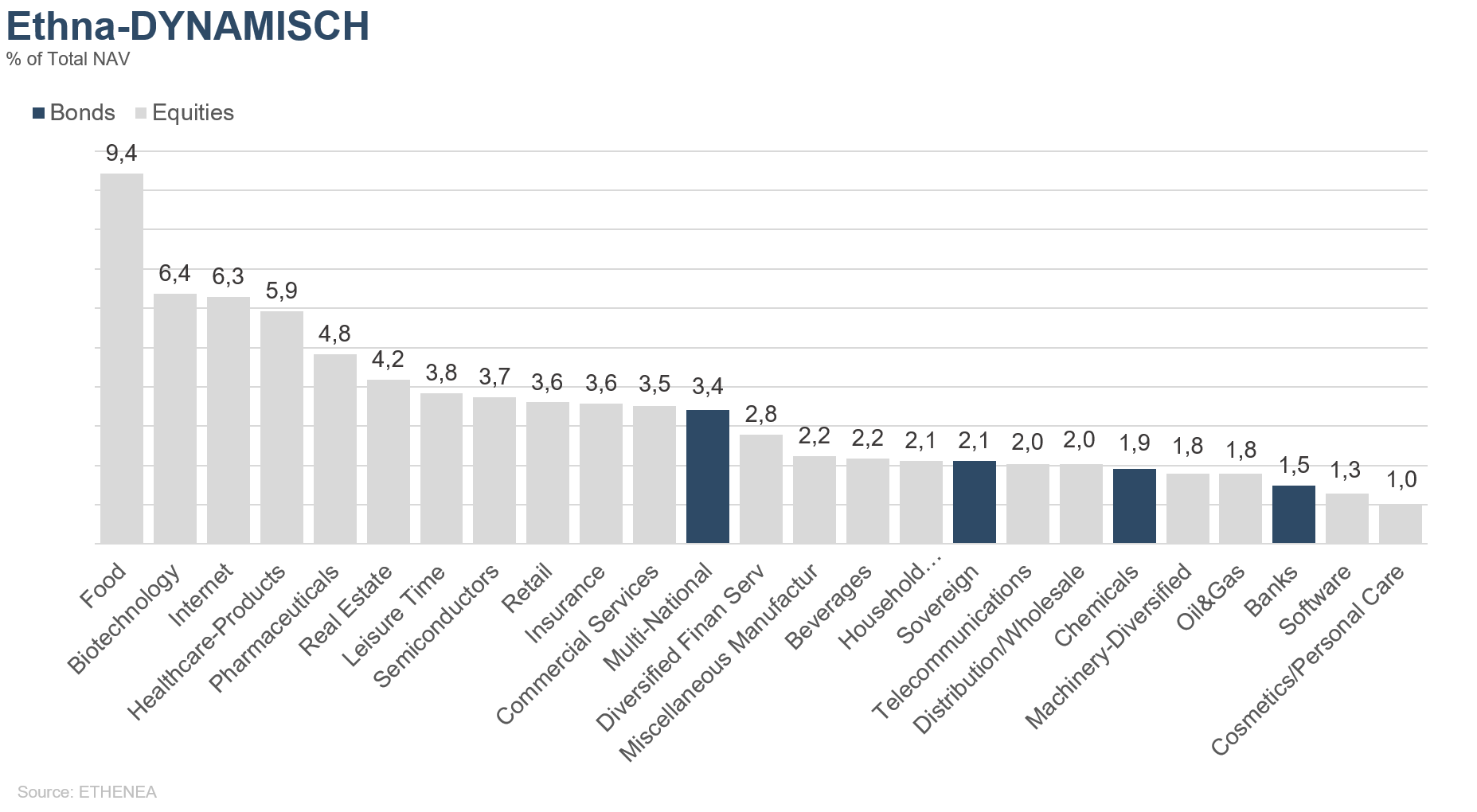

Grafico 3: struttura del portafoglio* di Ethna-DYNAMISCH

Grafico 4: composizione del portafoglio di Ethna-DEFENSIV per valuta

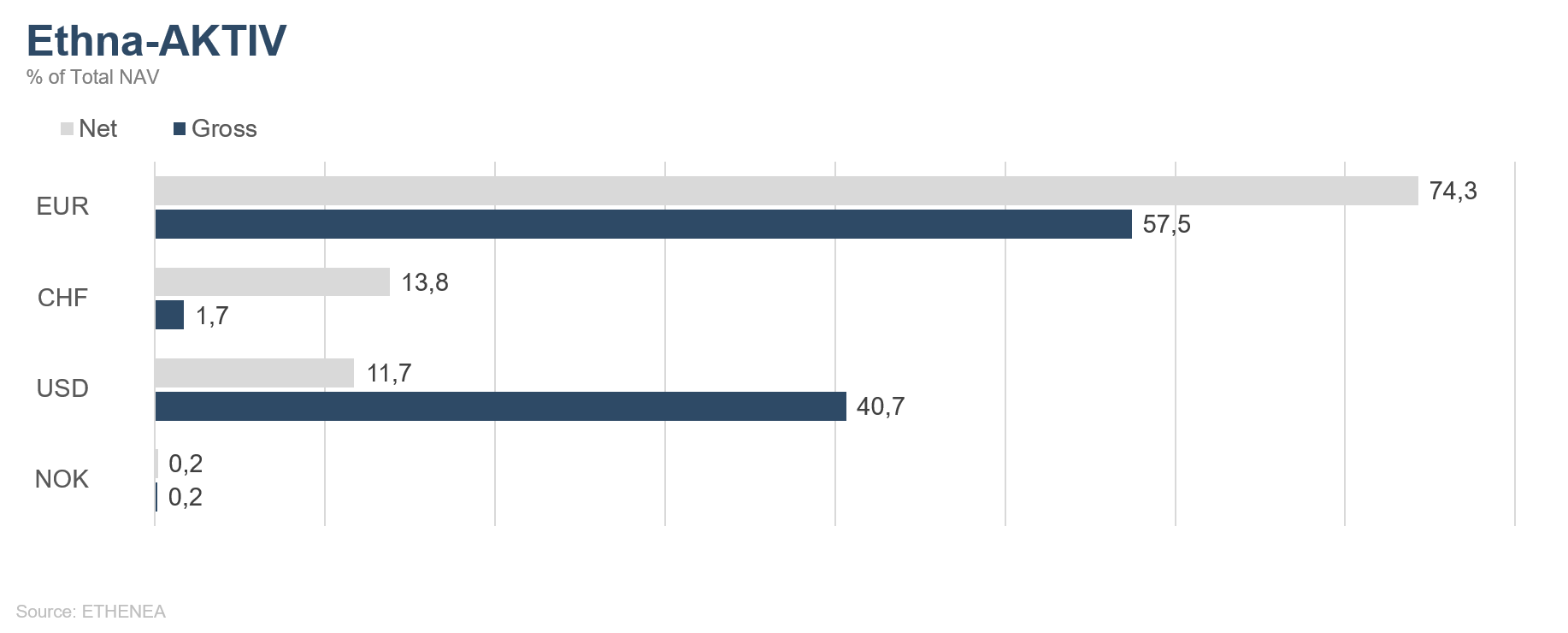

Grafico 5: composizione del portafoglio di Ethna-AKTIV per valuta

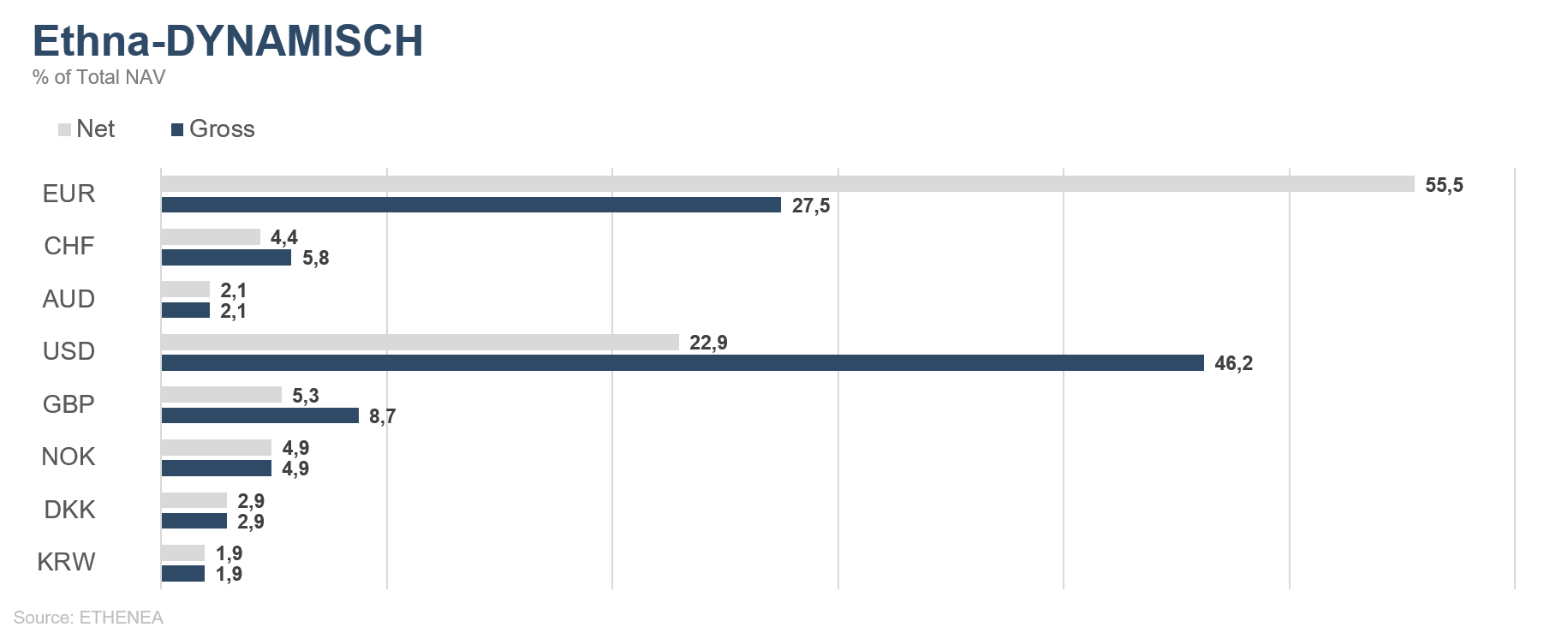

Grafico 6: composizione del portafoglio di Ethna-DYNAMISCH per valuta

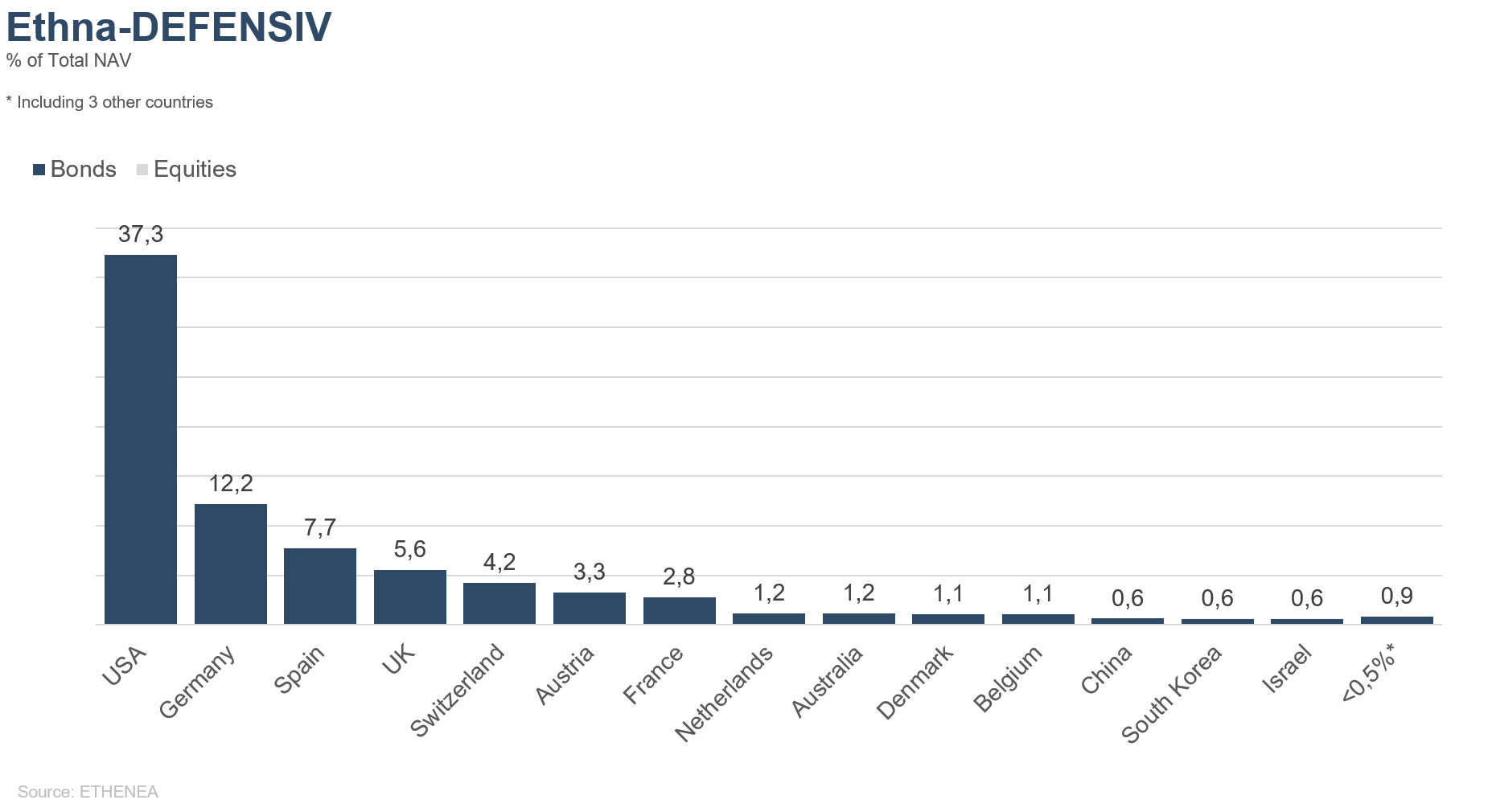

Grafico 7: composizione del portafoglio di Ethna-DEFENSIV per regione

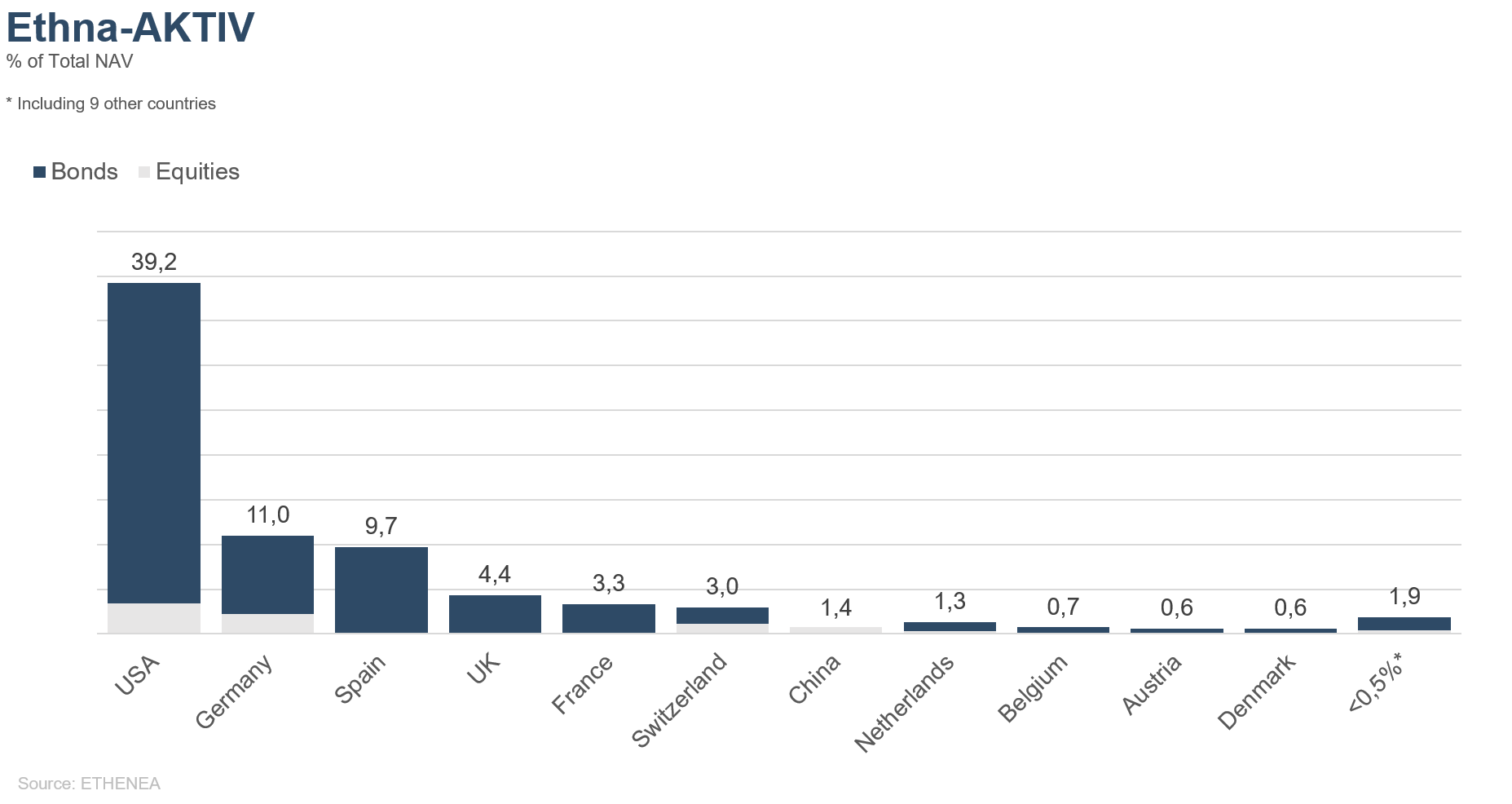

Grafico 8: composizione del portafoglio di Ethna-AKTIV per regione

Grafico 9: composizione del portafoglio di Ethna-DYNAMISCH per regione

Grafico 10: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

Grafico 11: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

Grafico 12: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente comunicazione marketing è destinata esclusivamente a fini informativi. È vietata la trasmissione a persone residenti in paesi in cui il fondo non è autorizzato alla distribuzione, in particolare negli Stati Uniti o a persone statunitensi. Le informazioni non costituiscono un'offerta o una sollecitazione all'acquisto o alla vendita di titoli o strumenti finanziari e non sostituiscono la consulenza personalizzata all'investitore o al prodotto. Non tengono conto degli obiettivi di investimento individuali, della situazione finanziaria o delle esigenze particolari del destinatario. Prima di prendere una decisione di investimento, è necessario leggere attentamente i documenti di vendita vigenti (prospetto, documenti contenenti le informazioni chiave/PRIIPs-KIDs, relazioni semestrali e annuali). Questi documenti sono disponibili in tedesco e in traduzione non ufficiale presso ETHENEA Independent Investors S.A., la banca depositaria, gli agenti di pagamento o informazione nazionali e su www.ethenea.com. I principali termini tecnici sono disponibili nel glossario su www.ethenea.com/glossario/. Informazioni dettagliate su opportunità e rischi dei nostri prodotti sono disponibili nel prospetto vigente. I rendimenti del passato non sono un indicatore affidabile dei rendimenti futuri. Prezzi, valori e rendimenti possono aumentare o diminuire e portare alla perdita totale del capitale investito. Gli investimenti in valute estere sono soggetti a rischi valutari aggiuntivi. Dalle informazioni fornite non si possono derivare impegni o garanzie vincolanti per risultati futuri. Ipotesi e contenuti possono cambiare senza preavviso. La composizione del portafoglio può cambiare in qualsiasi momento. Il presente documento non costituisce una completa informativa sui rischi. La distribuzione del prodotto può comportare remunerazioni a favore della società di gestione, di società collegate o di partner distributivi. Fanno fede le informazioni su remunerazioni e costi contenute nel prospetto vigente. Un elenco degli agenti di pagamento e informazione nazionali, un riepilogo dei diritti degli investitori e informazioni sui rischi di un errato calcolo del valore netto d'inventario sono disponibili su www.ethenea.com/note-legali/. In caso di errore nel calcolo del NAV, l'indennizzo avverrà secondo la Circolare CSSF 24/856; per quote sottoscritte tramite intermediari finanziari, l'indennizzo può essere limitato. Informazioni per gli investitori in Svizzera: Il paese d'origine del fondo d'investimento collettivo è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuali e semestrali possono essere ottenuti gratuitamente dal rappresentante. Informazioni per gli investitori in Belgio: Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), le relazioni annuali e semestrali del comparto sono disponibili gratuitamente in tedesco su richiesta presso ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Lussemburgo e presso il rappresentante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo. Nonostante la massima cura, non si garantisce l'esattezza, la completezza o l'attualità delle informazioni. Fanno fede esclusivamente i documenti originali in tedesco; le traduzioni sono solo a scopo informativo. L'utilizzo di formati pubblicitari digitali è a proprio rischio; la società di gestione non si assume alcuna responsabilità per malfunzionamenti tecnici o violazioni della protezione dei dati da parte di fornitori di informazioni esterni. L'utilizzo è consentita solo nei paesi in cui è legalmente permessa. Tutti i contenuti sono protetti da copyright. Qualsiasi riproduzione, distribuzione o pubblicazione, totale o parziale, è consentita solo previo consenso scritto della società di gestione. Copyright © ETHENEA Independent Investors S.A. (2025). Tutti i diritti riservati. 04.02.2020