Business as usual – o forse no?

Finalmente! Non dobbiamo più lavorare da casa. Finalmente non dobbiamo più spiegare ai nostri figli che mamma e papà sono a casa ma devono lavorare tutto il giorno. Finalmente possiamo di nuovo sederci su una sedia da ufficio come si deve e, pur mantenendo le dovute distanze, conversare con i colleghi di persona invece che via tele o video conferenze. Anche i vari indici di mercato stanno rapidamente avvicinandosi ai livelli osservati prima della crisi da coronavirus. Lo status quo è stato quasi interamente ripristinato. Insomma, va di nuovo tutto bene, giusto?

Non proprio. Non tutto è tornato come era tre mesi fa. In ufficio si applicano ora le regole del distanziamento sociale e anche il mondo degli investimenti sembra aver subito alcune modifiche sostanziali. Malgrado il rapido recupero dei mercati, o forse proprio per questo, ci poniamo anche noi le seguenti domande:

- la recessione è già terminata, oppure i diversi pacchetti di stimolo hanno causato il completo sganciamento dei mercati dalla realtà economica?

- I problemi legati alle insolvenze causati dalla recessione sono improvvisamente spariti o solo rimandati?

- Quali problemi causerà in futuro l'enorme liquidità immessa nel sistema dalle banche centrali, che attualmente esercita un effetto calmante sui mercati?

L'ultima domanda in particolare ci sembra il punto di partenza per esaminare molte delle incongruenze messe in evidenza nelle domande precedenti. È quindi opportuno valutare criticamente il ruolo delle banche centrali.

Per secoli le banche in generale sono state i principali finanziatori delle imprese. Solo la crescente cartolarizzazione di questi crediti ha reso possibile la creazione del mercato obbligazionario come lo conosciamo oggi. Le obbligazioni societarie rappresentano attualmente oltre la metà del debito in essere delle imprese. Volendo semplificare, si può dire che il ruolo delle banche centrali consiste oggi nel fissare il costo del denaro tramite i tassi d'interesse a breve termine. Questo naturalmente incide direttamente sulla domanda di denaro e quindi anche sul mercato obbligazionario, che stabilisce il prezzo del rischio d'insolvenza tramite i relativi spread creditizi. Ciò significa quindi che il prezzo delle obbligazioni emesse da ogni singola impresa viene fissato in base alla sua affidabilità creditizia tramite il noto meccanismo di domanda e offerta. Questa è la teoria.

Tuttavia, nella pratica, le cose non stanno proprio così. Non solo i tassi d'interesse delle banche centrali scesi a minimi record hanno con il tempo causato forti aumenti di prezzo di molte asset class, con i recenti programmi di acquisto di obbligazioni societarie, anche gli interventi diretti delle autorità monetarie sui mercati hanno raggiunto livelli senza precedenti. Questa politica, già da qualche anno parte della prassi della Banca centrale europea, è stata ora adottata anche dalla Federal Reserve statunitense. La Fed ha addirittura cominciato a inserire nel proprio bilancio obbligazioni non investment grade. Ciò significa, di fatto, che il prezzo del rischio di insolvenza delle imprese viene sovvertito da un acquirente insensibile ai prezzi. Rispetto al mercato nel suo complesso, l'attuale entità di questi programmi di acquisto appare relativamente esigua. Tuttavia l'espressione della volontà di un acquirente così potente, in grado di stampare, se lo vuole, i fondi di cui necessita, basta da sola a influenzare a lungo termine il mercato. In questo contesto trova applicazione pratica la Legge di Goodharts¹, il noto principio sull'utilizzo degli obiettivi. Secondo tale legge, "quando la misura diventa un obiettivo, essa cessa di essere una buona misura".²

Nel caso specifico, la misura è il rischio d'insolvenza, che con gli interventi delle banche centrali perde efficacia quale indicatore. Non entriamo qui nel merito se l'obiettivo, impedire il mancato funzionamento a breve del mercato obbligazionario e le sue ripercussioni, giustifichi tali provvedimenti. Intendiamo piuttosto mostrare cosa succede quando le banche centrali sono di fatto disposte ad assumersi una quota ingente del rischio di credito del mercato.

Da un lato, pur in assenza di crescita e di profitti, le imprese con modelli di business antieconomici restano operative giacché potranno attingere anche in futuro al finanziamento di terzi a condizioni per loro accettabili. Sul piano macroeconomico, ciò implica chiaramente un'allocazione errata di cospicue quantità di capitale. Inoltre, poiché molte delle imprese interessate costituiscono delle "value traps", tali interventi accentuano l'attuale sovraperformance di società growth rispetto alle omologhe value. Dall'altro, i tassi d'interesse bassi e la sottovalutazione del rischio di credito premiano il cosiddetto financial engineering invece di promuovere investimenti alternativi e sostenibili. Questo determinerà a lungo termine una crescita economica più debole e il calo dei rendimenti. La terza conseguenza di questi provvedimenti riguarda gli investimenti di capitale in generale e il moral hazard in particolare. Ancora una volta la prudenza dei gestori che hanno consapevolmente ridotto i rischi nei portafogli prevedendo una grave recessione e il conseguente aumento delle insolvenze non è stata ricompensata. I migliori rendimenti sono stati invece messi a segno da coloro che, dopo l'annuncio dei programmi delle banche centrali, hanno investito ancora più aggressivamente, ovvero, come si dice nel gergo del poker, sono andati all-in. La certezza che per un certo periodo di tempo le banche centrali avrebbero nazionalizzato il rischio di credito ha impresso enorme slancio agli acquisti, privando gli investimenti di qualsiasi nesso con la realtà delle aziende: moral hazard par excellence.

A questo punto si pone naturalmente la domanda di come procedere guardando al futuro. Dato quanto finora descritto, la tentazione di saltare sul proverbiale treno delle banche centrali puntando sugli investimenti a più alto rendimento può essere grande, ma invitiamo alla cautela. Dubitiamo che la liquidità apparentemente "infinita" potrà assicurare eterna solvibilità. Per questo in futuro sarà sempre più importante porre il rendimento atteso in relazione con il rischio d'insolvenza, che si tratti di obbligazioni o di azioni.

In fin dei conti, quindi, poco è cambiato. Per fortuna.

¹ Tale principio deve il proprio nome a Charles Goodhart, che è stato consulente della Bank of England e professore presso la London School of Economics and Political Science.

² L'originale inglese recita: "When a measure becomes a target, it ceases to be a good measure"

Posizionamento degli Ethna Funds

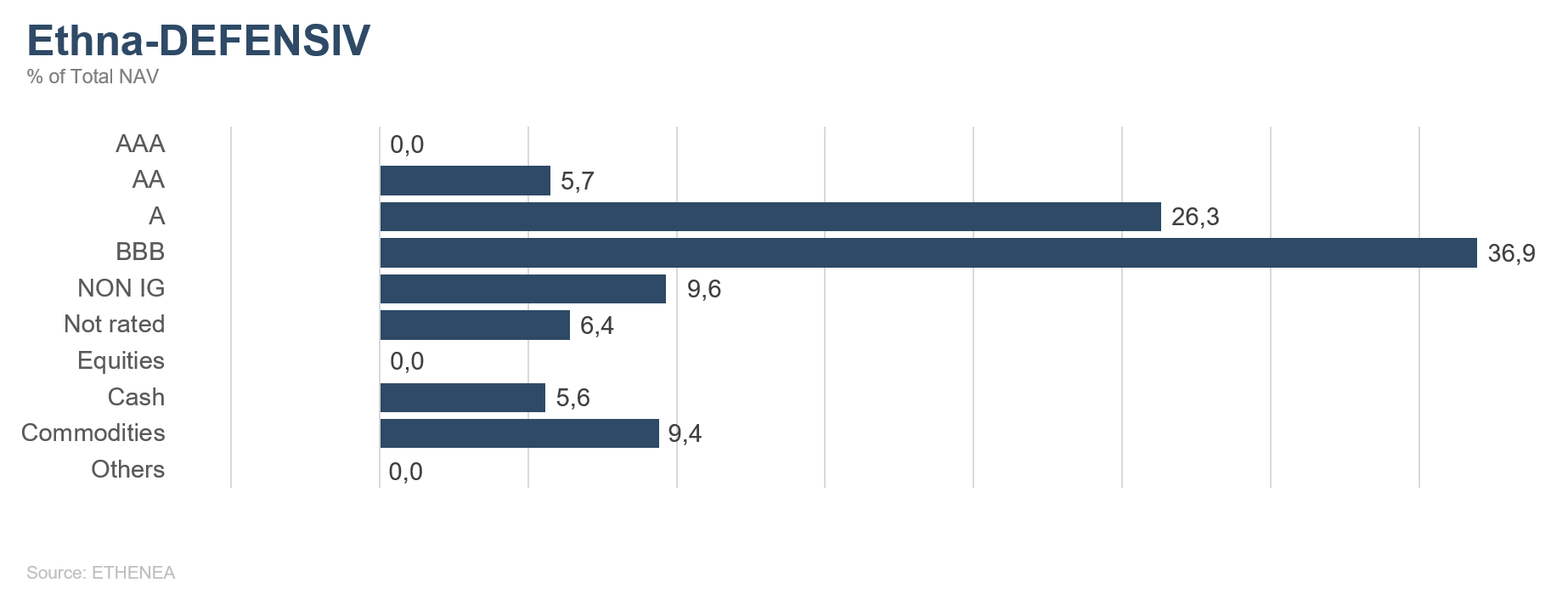

Ethna-DEFENSIV

In Europa continua l'allentamento delle misure di isolamento imposte per far fronte alla pandemia di COVID-19, dato il basso numero di nuovi contagi e malgrado alcuni focolai locali. Le speranze di una rapida ripresa in molti settori dell'economia sono fondate. Ci vorrà tuttavia sicuramente del tempo perché il traffico aereo e il turismo si riprendano del tutto. Anche l'industria automobilistica resta debole. Nondimeno, per quanto riguarda la futura domanda, più che il mutato comportamento dei consumatori (telelavoro, mancato utilizzo dei mezzi pubblici e assenza dai negozi affollati), giocano un ruolo decisivo le preoccupazioni sulla diminuzione del potere d'acquisto dei clienti e la domanda insoddisfatta di una tecnologia di propulsione sostenibile. I programmi di spesa dei governi puntano tra le altre cose a colmare il divario della domanda in questo e in altri settori. Continuano intanto le discussioni circa un recovery fund da EUR 750 miliardi proposto dalla presidente della Commissione europea Ursula von der Leyen. I programmi di acquisto della BCE proseguono, per la gioia soprattutto dei mercati finanziari. D'altro canto, perché i programmi di stimolo possano sortire gli effetti sperati è necessario che la BCE rassicuri i mercati. La questione della sicurezza delle catene internazionali di approvvigionamento è passata in secondo piano. Nonostante le aspettative di una rapida ripresa dell'economia europea trainata da mercati dei capitali solidi, dalla ricostituzione delle catene di approvvigionamento e dai programmi di stimolo governativi, le più recenti previsioni congiunturali appaiono meno rosee. Nel suo nuovo "Economic Outlook", l'OCSE prevede per il 2020 una flessione del prodotto interno lordo dell'Eurozona del 9,1% rispetto all'anno precedente e una ripresa del 6,5% nel 2021. L'ottimismo degli operatori non sembra quindi per ora basarsi sulla realtà quanto piuttosto sulle speranze per il futuro.

Negli Stati Uniti, i casi di contagio segnano invece ogni giorno nuovi record. Florida e Texas sono divenuti epicentri dell'epidemia. Gli allentamenti delle misure di isolamento introdotte a livello locale vengono revocati. Peraltro negli USA il lockdown non è mai stato applicato uniformemente e rigorosamente come in Europa. Le misure di soccorso fiscale e monetario della Federal Reserve e del governo statunitense sono simili a quelle implementate in Europa. L'OCSE prevede tuttavia per gli USA una contrazione economica leggermente meno pronunciata del -7,3% nel 2020, seguita da una ripresa del 4,1% nel 2021. Tali previsioni non tengono però ancora conto del recente aggravarsi della pandemia negli Stati Uniti. Del resto, nemmeno in Europa è da escludersi una nuova ondata del virus.

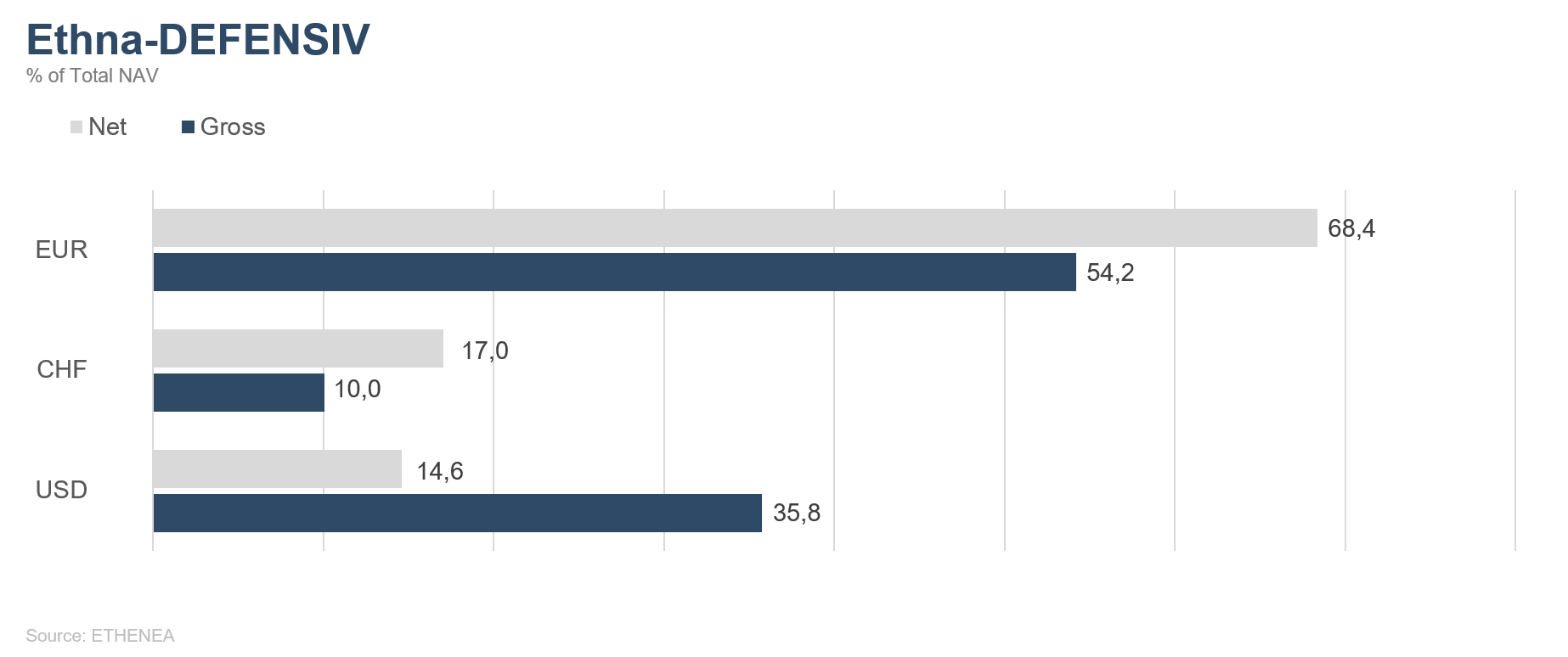

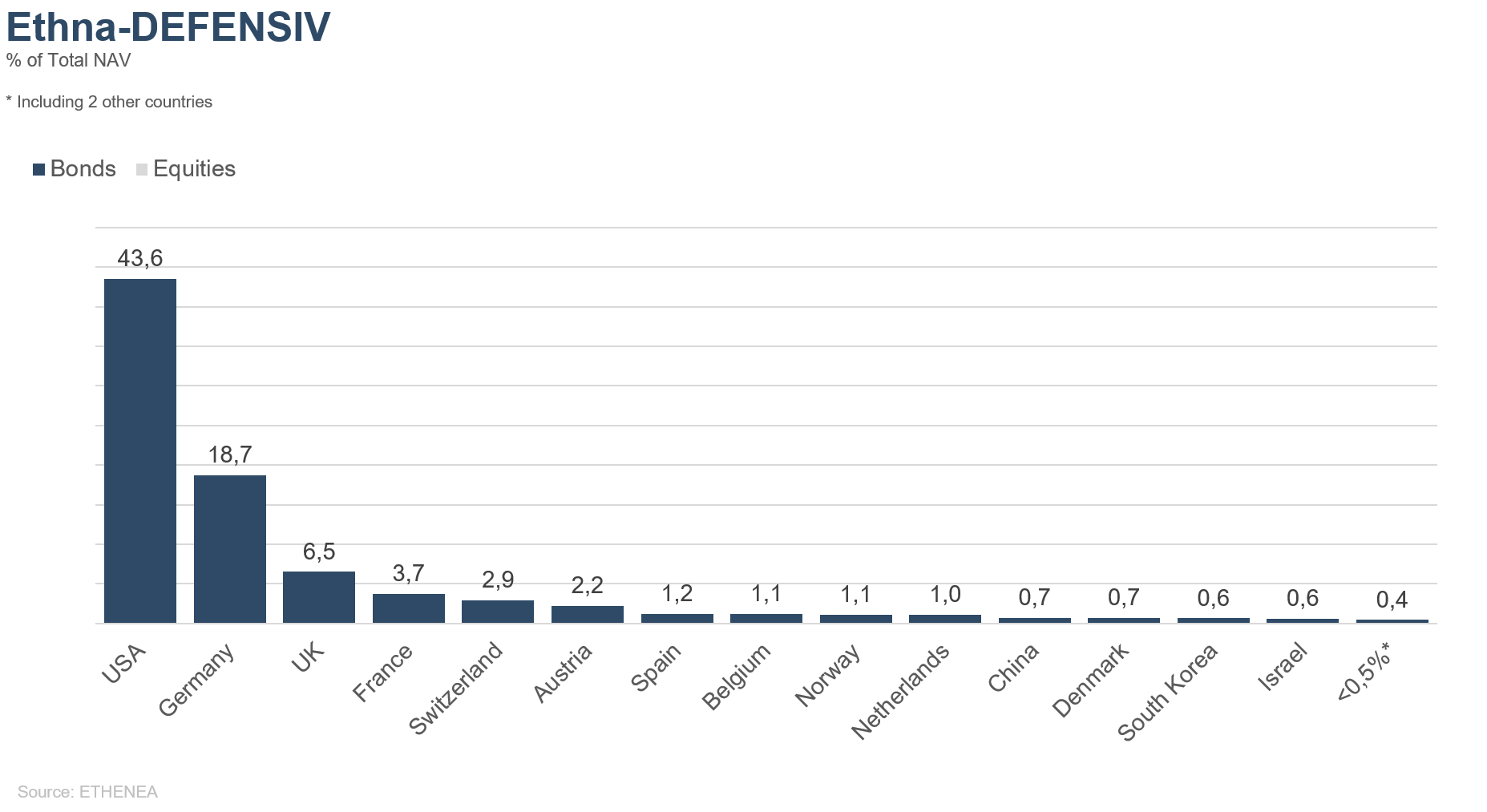

I mercati finanziari si sono invece mostrati molto stabili nel mese. I listini azionari si trovano all'incirca sui livelli del mese precedente, e anche USD e CHF sono rimasti pressoché invariati rispetto all'euro. Il prezzo dell'oro è invece ancora salito e le obbligazioni hanno continuato a recuperare terreno in un contesto di bassa volatilità, sostenute dal supporto diretto delle banche centrali. In Ethna-DEFENSIV abbiamo pertanto effettuato solo modifiche di scarsa entità. Abbiamo dimezzato la liquidità, attualmente pari al 5%, investendo in obbligazioni societarie che offrono rendimenti interessanti. Il portafoglio obbligazionario è tuttora equamente ripartito tra obbligazioni denominate in EUR e titoli in USD. La posizione nell'USD è stata ridotta a poco meno del 15% tramite operazioni a termine su valute, giacché riteniamo che il potenziale di apprezzamento dell'USD sia diminuito. Continuiamo a mantenere una posizione del 20% quasi sul CHF, prevedendo un ulteriore apprezzamento della valuta svizzera sull'euro. Anche la posizione di poco inferiore al 10% sull'oro dovrebbe beneficiare di un ulteriore rincaro del metallo giallo.

A giugno, Ethna-DEFENSIV (Classe T) ha continuato a recuperare terreno grazie ai guadagni del portafoglio obbligazionario e dell'allocazione nell'oro, registrando un rialzo dell'1,08%. La performance da inizio anno è ora solo leggermente negativa, a quota -0,24%.

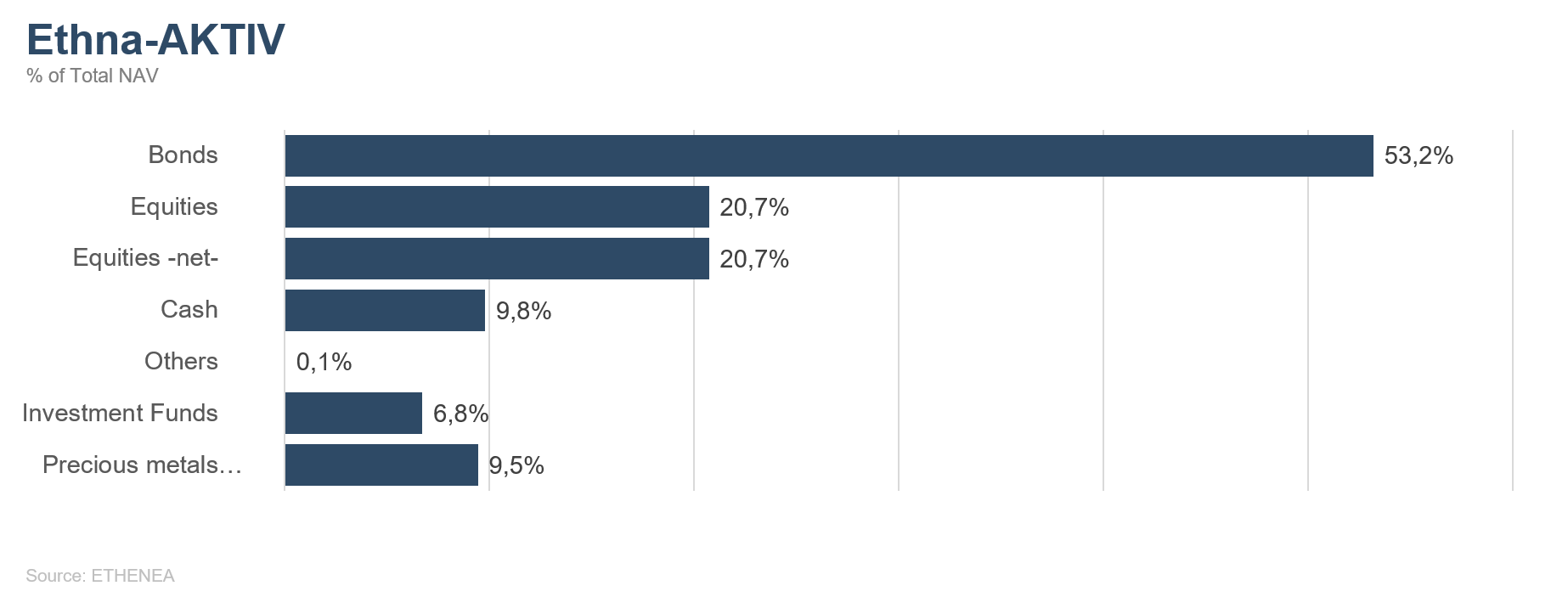

Ethna-AKTIV

Con giugno è terminato anche il primo semestre 2020. A seconda dei punti di vista, si può dire che questi sei mesi siano trascorsi in un baleno o che siano durati un'eternità.

Anche a giugno su tutti i dati macroeconomici e di mercato ha pesato una domanda di fondo: quanto ci vorrà per superare la crisi globale innescata dal COVID-19? Esaminando la recente performance dei mercati obbligazionari e azionari si potrebbe quasi pensare che l'economia non sia per nulla rallentata. Anche i più svariati indicatori anticipatori e le cifre macroeconomiche hanno espresso un andamento quasi solo ascendente. Si deve tuttavia fare una distinzione: dopo il brusco crollo del primo trimestre, gli indicatori sono partiti da livelli molto bassi, mentre in molti casi gli indici di mercato sono prossimi ai massimi assoluti. Al momento non è possibile stabilire con certezza se questo rapido recupero possa essere giustificato da futuri utili societari o se sia invece solo conseguenza della politica monetaria ultra accomodante. Ciò che si può in ogni caso affermare è che a giugno il divario tra la realtà economica (forte disoccupazione, possibili insolvenze future e quindi riduzione delle previsioni di crescita) e le valutazioni di borsa non è diminuito. Riteniamo che ciò sia dovuto, oltre che al sentiment tuttora negativo e, di conseguenza, al calo della quota di investimenti effettuati dagli investitori professionali, soprattutto al supporto delle banche centrali e alla speranza di ulteriori pacchetti di stimolo da parte dei governi. La banca centrale statunitense ha ad esempio annunciato di recente che, oltre ai programmi di acquisto in atto, comprendenti come nel caso dell'omologa europea anche obbligazioni appartenenti quasi all'intero spettro del credito, manterrà i tassi bassi ancora a lungo (fino al 2022). Il presidente della Fed Jerome Powell ha detto testualmente: "Al momento non prendiamo nemmeno in considerazione di pensare a un rialzo dei tassi ".

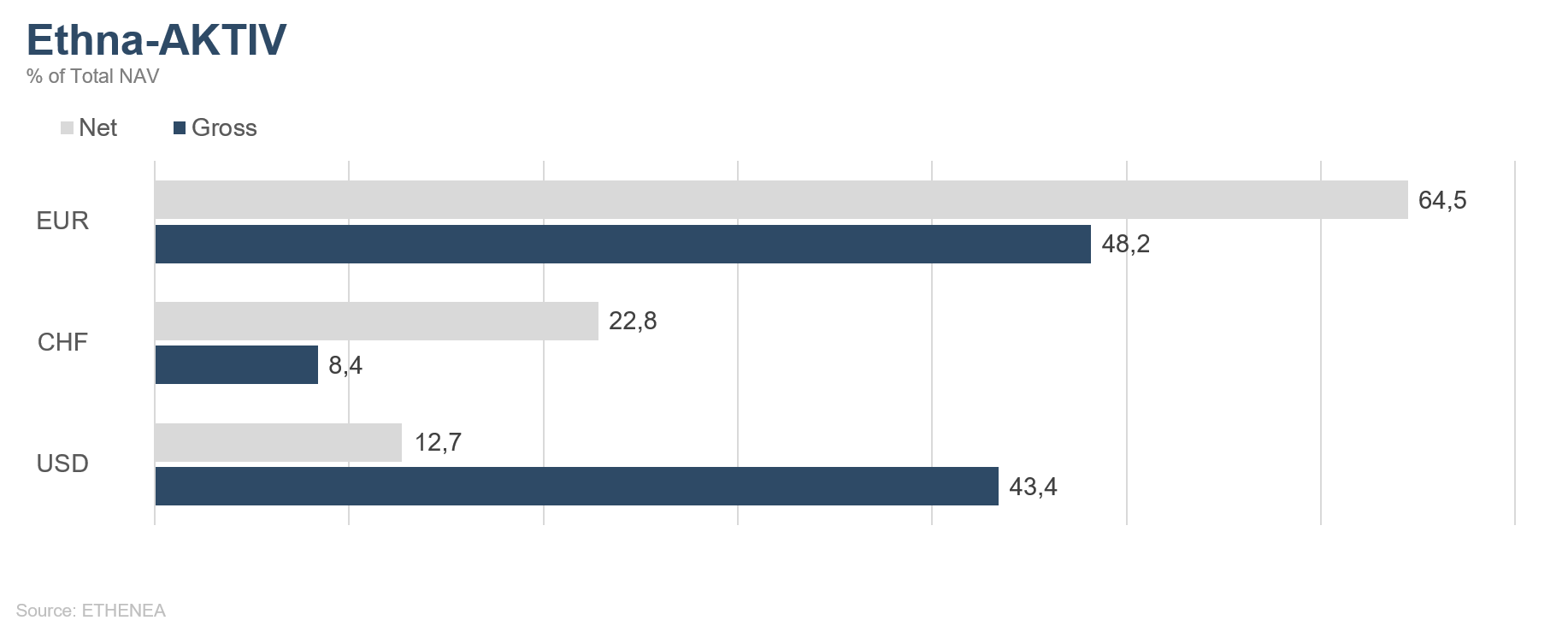

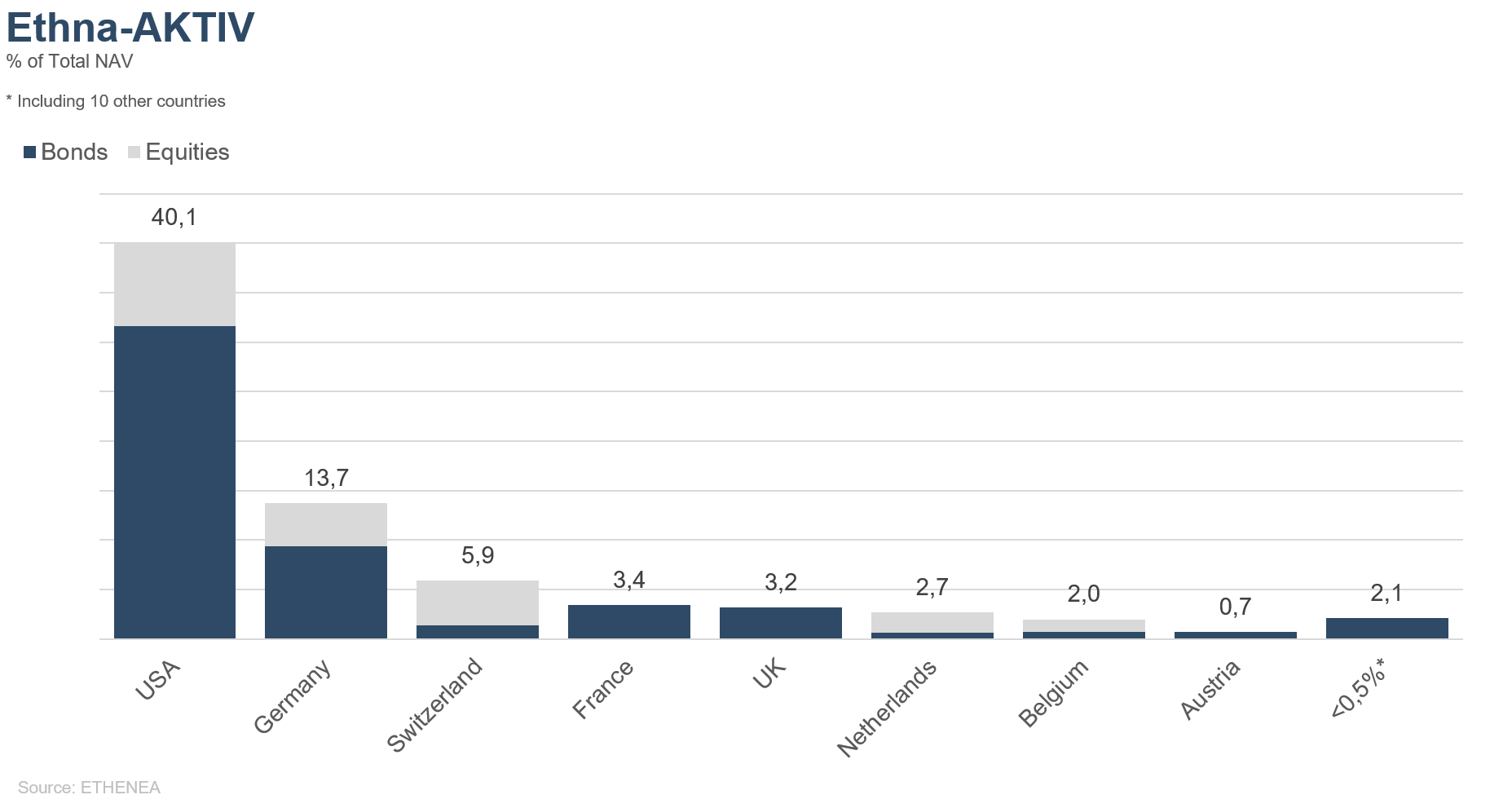

Nell'attuale contesto dominato quasi esclusivamente dalla liquidità, che ha messo del tutto in ombra altri importanti temi (Brexit, pacchetto di salvataggio dell'UE, tensioni geopolitiche e prossime elezioni statunitensi), non siamo disposti a incrementare significativamente la quota di rischio del fondo. A giugno, la quota azionaria è rimasta in ambito difensivo, appena al di sopra del 20%, ed è improbabile che sarà incrementata a breve data la volatilità implicita tuttora molto elevata del 30%. La quota di obbligazioni è stata ridotta del 10% circa ed è ora molto vicina all'obiettivo del 50%. Considerato l'aumento dei premi al rischio, reputiamo attualmente appetibili anche alcune obbligazioni societarie selezionate prive di rating IG. Anche a giugno abbiamo pertanto sfruttato l'intensa attività di emissione delle aziende, ai massimi record, per rafforzare ancora l'esposizione del portafoglio alle obbligazioni ad alto rendimento (con rating BBB- o inferiore) portandola a quota 7% circa. L'esposizione all'oro, che attualmente quota ai massimi storici, è tuttora pari al 9,5%, il valore massimo consentito, date le aspettative ancora positive per il metallo prezioso. La riduzione della quota dell'USD, avviata il mese scorso, è proseguita anche a giugno. Il profilo di rischio/rendimento del biglietto verde non depone al momento a favore di una ponderazione elevata nel fondo. Mentre la posizione in USD è stata ridotta al 13%, quella in CHF è rimasta invariata al 22%.

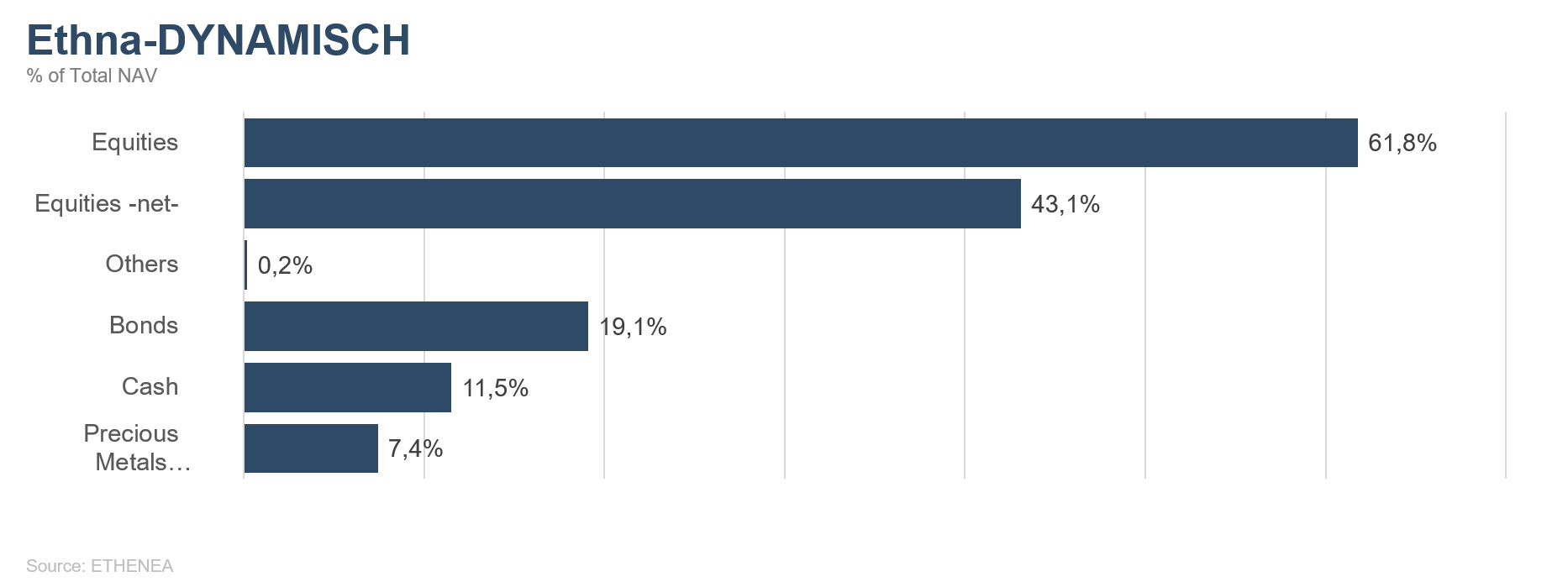

Ethna-DYNAMISCH

Il compito giornaliero di un portfolio manager attivo è, in sintesi, quello di bilanciare opportunità e rischi. Avviene molto raramente che si presenti un quadro chiaro. Molto più spesso si tratta di valutare, tra i numerosi elementi in grado di influenzare il futuro andamento del mercato, le dinamiche dei fattori favorevoli e sfavorevoli e di vedere poi in che misura tali informazioni si riflettano già nelle quotazioni dei mercati finanziari.

All'inizio di giugno, le quotazioni erano ancora trainate dalla dinamica positiva delle settimane precedenti. Tuttavia con il passare del tempo sempre più investitori hanno fatto affidamento su argomentazioni relative a favore dell'acquisto: "A ha già guadagnato molto più terreno di B, quindi B deve disporre di ulteriore potenziale di rialzo", si sentiva spesso dire. Tuttavia, in termini assoluti, si è assistito a un progressivo deterioramento dei rapporti rischio/rendimento. Ciò è dovuto soprattutto al fatto che al momento le valutazioni scontano già in misura massiccia ulteriori sviluppi positivi. Al contempo, i rischi di contrazione economica generati da effetti secondari e terziari continuano ad aumentare. Lo shock economico primario dovuto alle misure di isolamento globali è stato rapidamente ed efficacemente contenuto ricorrendo ad ampie misure fiscali e monetarie, ma sarebbe errato credere che dopo uno shock di tale portata si possano riassumere nel giro di pochi mesi o trimestri tutti coloro che hanno perso il proprio impiego, che le aziende tornino a investire nella stessa misura di prima e che i consumatori continuino spensieratamente a fare acquisti, soprattutto visto che i pericoli legati al coronavirus ci accompagneranno ancora per qualche tempo. Non stupisce quindi che il rialzo delle quotazioni azionarie si sia arrestato dopo la prima settimana di giugno.

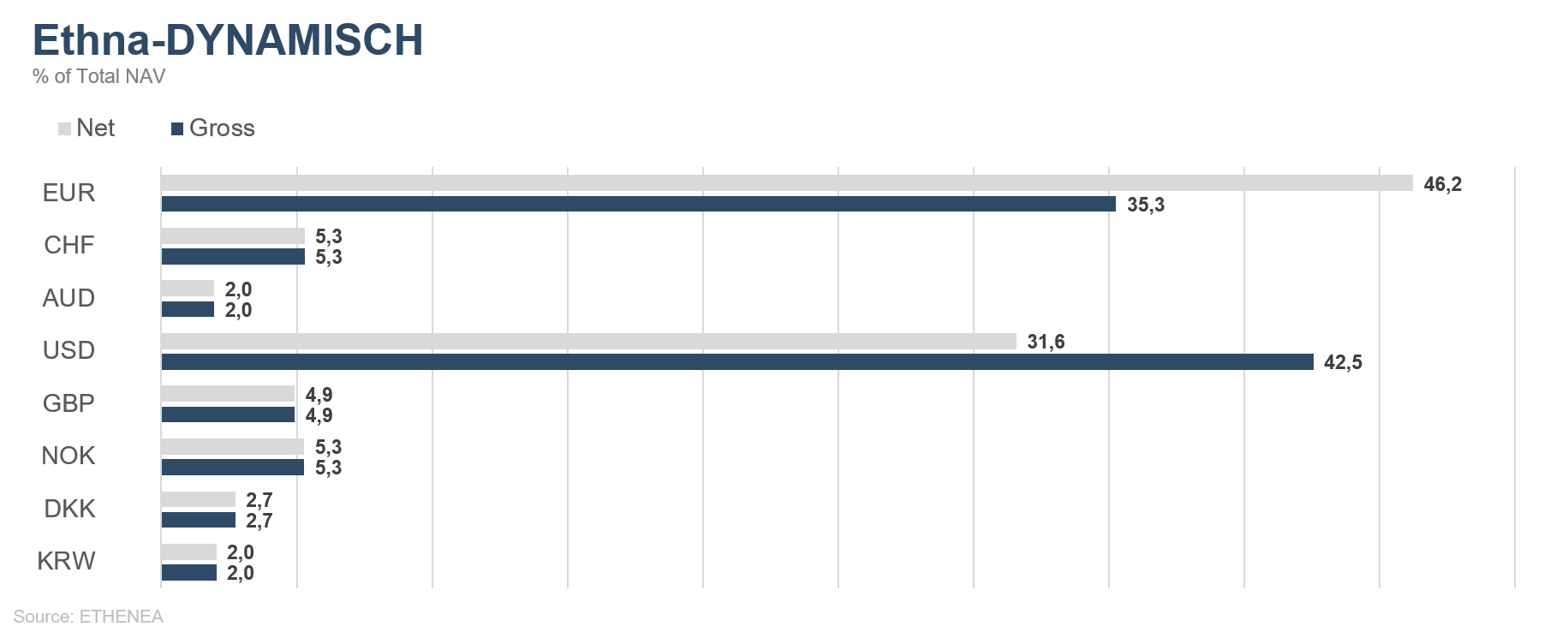

Nel corso del mese abbiamo ridotto in chiave anticiclica i rischi di Ethna-DYNAMISCH, posizionando gradualmente il portafoglio complessivo in previsione di future turbolenze. Per la prima volta da marzo abbiamo nuovamente aggiunto coperture su ampi indici azionari mediante opzioni put, rafforzato le coperture già in essere in futures su indici azionari e, come accennato il mese precedente, ampliato l'esposizione ai titoli di Stato americani a lungo termine, nonché la quota in oro.

Il portafoglio di singoli titoli è invece rimasto per lo più invariato. Abbiamo solo aperto verso fine mese una nuova posizione nella tedesca CompuGroup Medical (CGM) partecipando a un collocamento di azioni di vasta entità. CGM è un'azienda leader di software nel settore della salute che offre soluzioni in grado di collegare medici, farmacisti, finanziatori, laboratori, centri di riabilitazione, case di cura e ospedali. CGM vanta una storia aziendale ultratrentennale; un terzo della società, il cui valore è stato di recente fissato a circa 3,5 miliardi di euro, continua ad appartenere al fondatore e CEO Frank Gotthardt. Attualmente l'azienda opera su scala globale in oltre 50 paesi. Grazie al suo solido bilancio e alla qualità dei suoi prodotti, CGM è ottimamente posizionata per beneficiare dell'ulteriore crescita dei suoi mercati di riferimento.

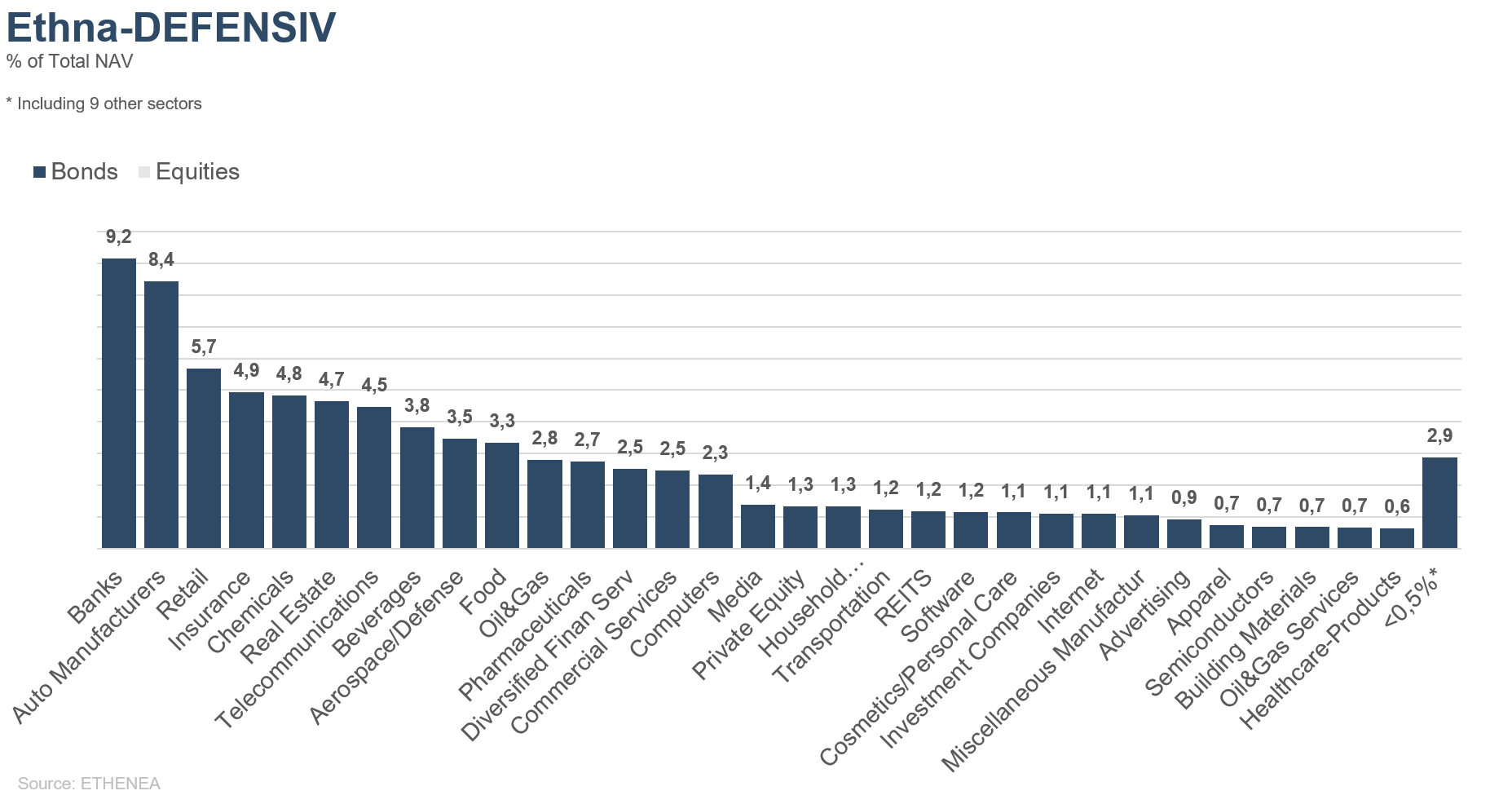

Grafico 1: struttura del portafoglio* di Ethna-DEFENSIV

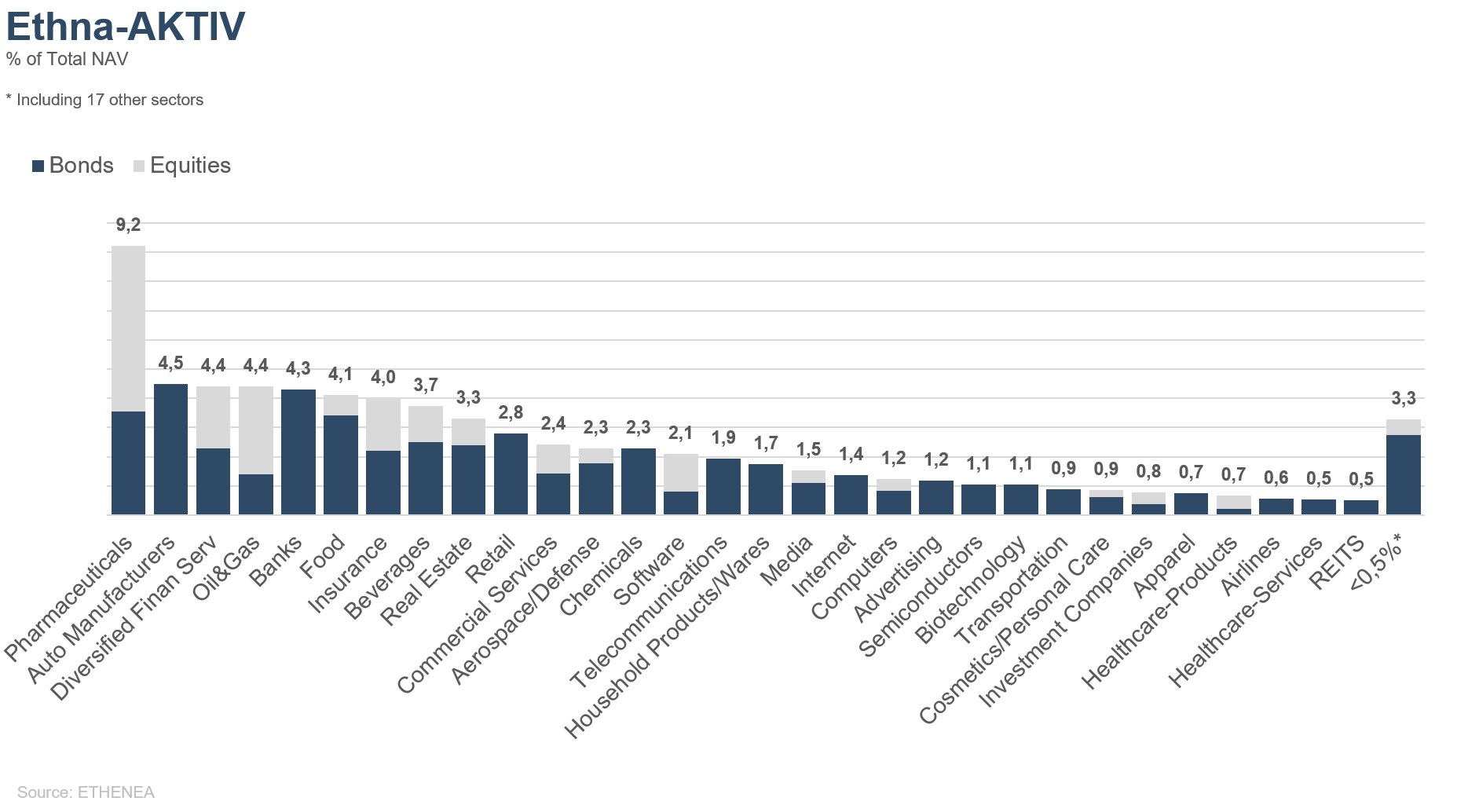

Grafico 2: struttura del portafoglio* di Ethna-AKTIV

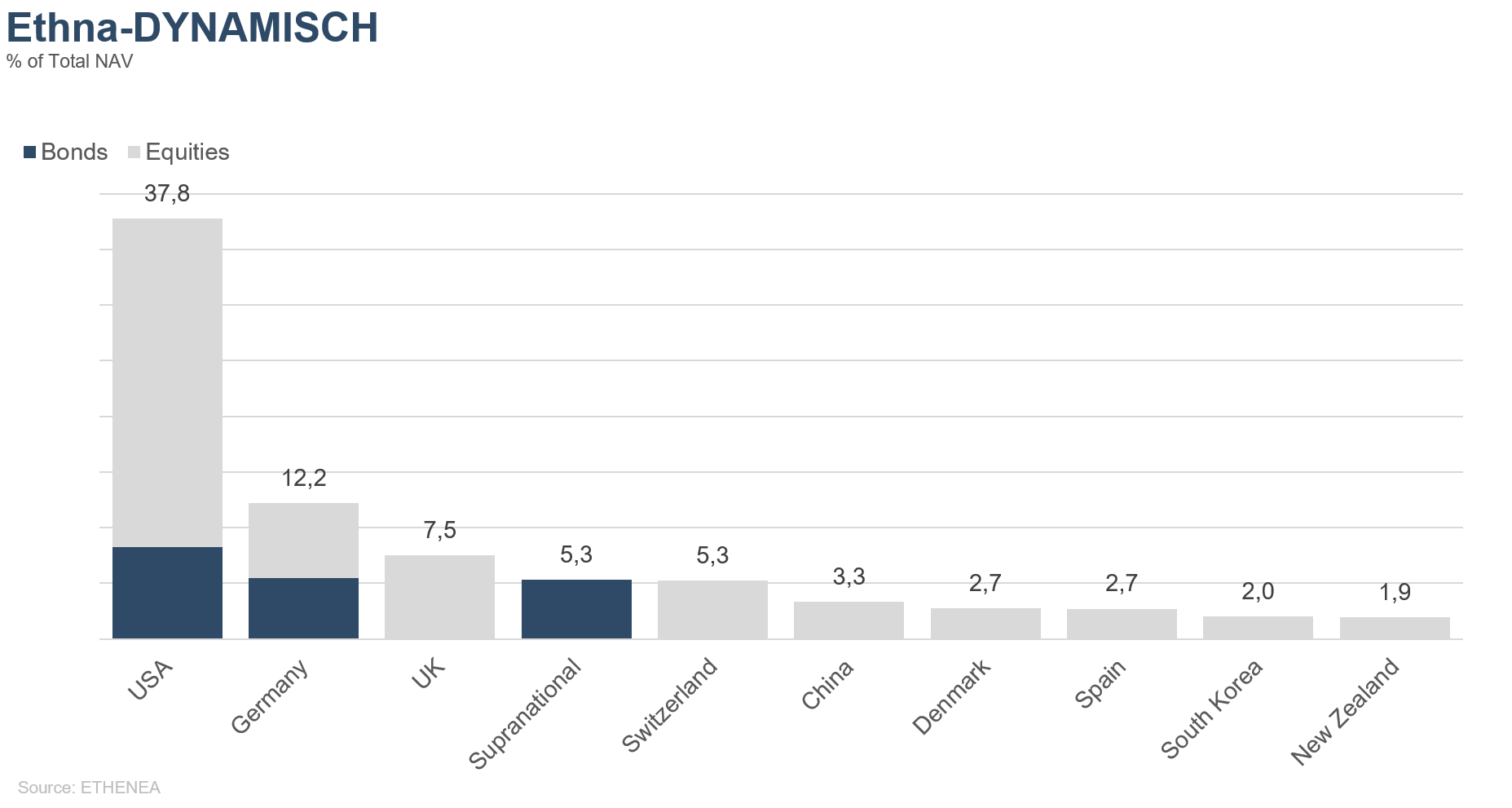

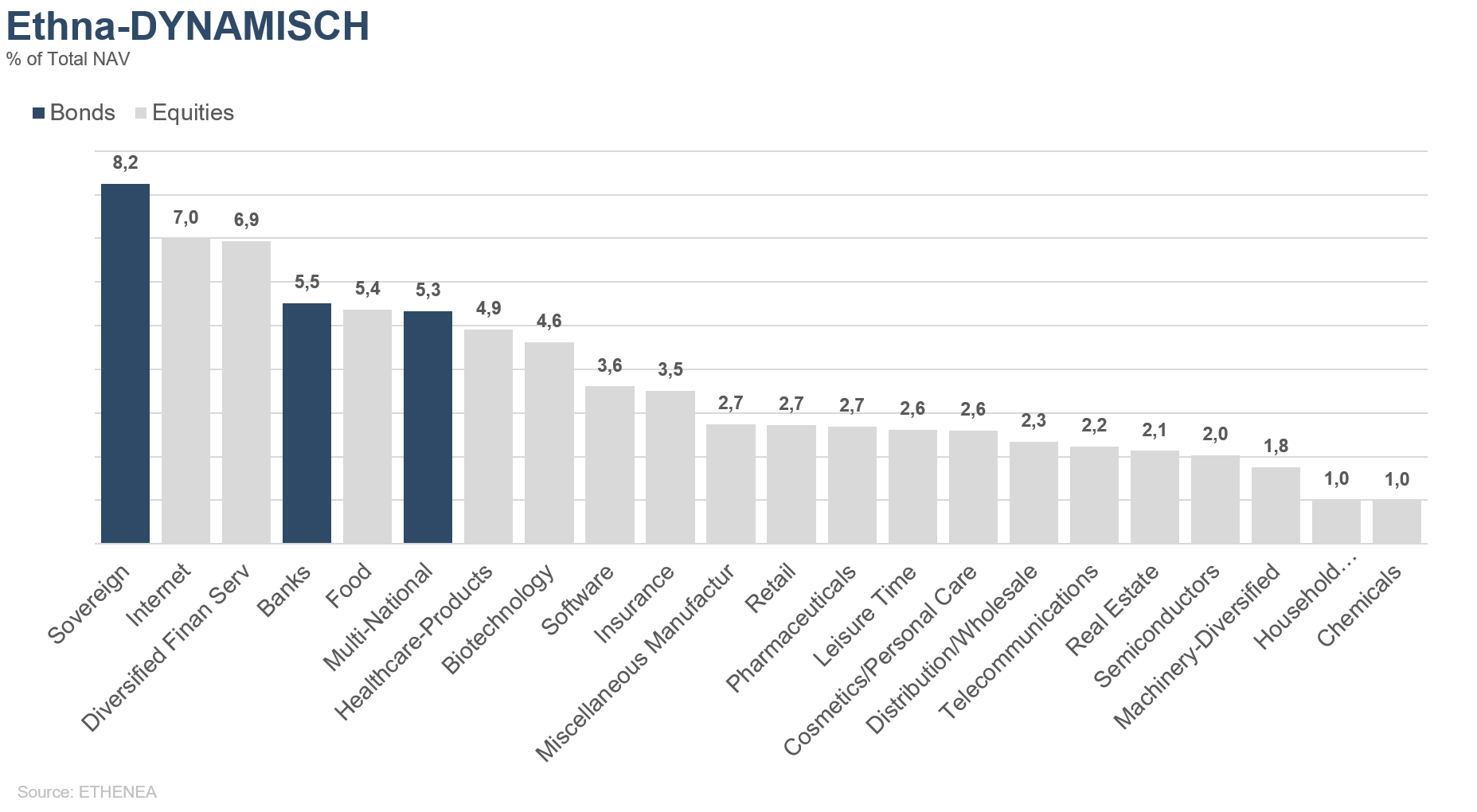

Grafico 3: struttura del portafoglio* di Ethna-DYNAMISCH

Grafico 4: composizione del portafoglio di Ethna-DEFENSIV per valuta

Grafico 5: composizione del portafoglio di Ethna-AKTIV per valuta

Grafico 6: composizione del portafoglio di Ethna-DYNAMISCH per valuta

Grafico 7: composizione del portafoglio di Ethna-DEFENSIV per regione

Grafico 8: composizione del portafoglio di Ethna-AKTIV per regione

Grafico 9: composizione del portafoglio di Ethna-DYNAMISCH per regione

Grafico 10: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

Grafico 11: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

Grafico 12: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente comunicazione marketing è destinata esclusivamente a fini informativi. È vietata la trasmissione a persone residenti in paesi in cui il fondo non è autorizzato alla distribuzione, in particolare negli Stati Uniti o a persone statunitensi. Le informazioni non costituiscono un'offerta o una sollecitazione all'acquisto o alla vendita di titoli o strumenti finanziari e non sostituiscono la consulenza personalizzata all'investitore o al prodotto. Non tengono conto degli obiettivi di investimento individuali, della situazione finanziaria o delle esigenze particolari del destinatario. Prima di prendere una decisione di investimento, è necessario leggere attentamente i documenti di vendita vigenti (prospetto, documenti contenenti le informazioni chiave/PRIIPs-KIDs, relazioni semestrali e annuali). Questi documenti sono disponibili in tedesco e in traduzione non ufficiale presso ETHENEA Independent Investors S.A., la banca depositaria, gli agenti di pagamento o informazione nazionali e su www.ethenea.com. I principali termini tecnici sono disponibili nel glossario su www.ethenea.com/glossario/. Informazioni dettagliate su opportunità e rischi dei nostri prodotti sono disponibili nel prospetto vigente. I rendimenti del passato non sono un indicatore affidabile dei rendimenti futuri. Prezzi, valori e rendimenti possono aumentare o diminuire e portare alla perdita totale del capitale investito. Gli investimenti in valute estere sono soggetti a rischi valutari aggiuntivi. Dalle informazioni fornite non si possono derivare impegni o garanzie vincolanti per risultati futuri. Ipotesi e contenuti possono cambiare senza preavviso. La composizione del portafoglio può cambiare in qualsiasi momento. Il presente documento non costituisce una completa informativa sui rischi. La distribuzione del prodotto può comportare remunerazioni a favore della società di gestione, di società collegate o di partner distributivi. Fanno fede le informazioni su remunerazioni e costi contenute nel prospetto vigente. Un elenco degli agenti di pagamento e informazione nazionali, un riepilogo dei diritti degli investitori e informazioni sui rischi di un errato calcolo del valore netto d'inventario sono disponibili su www.ethenea.com/note-legali/. In caso di errore nel calcolo del NAV, l'indennizzo avverrà secondo la Circolare CSSF 24/856; per quote sottoscritte tramite intermediari finanziari, l'indennizzo può essere limitato. Informazioni per gli investitori in Svizzera: Il paese d'origine del fondo d'investimento collettivo è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuali e semestrali possono essere ottenuti gratuitamente dal rappresentante. Informazioni per gli investitori in Belgio: Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), le relazioni annuali e semestrali del comparto sono disponibili gratuitamente in tedesco su richiesta presso ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Lussemburgo e presso il rappresentante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo. Nonostante la massima cura, non si garantisce l'esattezza, la completezza o l'attualità delle informazioni. Fanno fede esclusivamente i documenti originali in tedesco; le traduzioni sono solo a scopo informativo. L'utilizzo di formati pubblicitari digitali è a proprio rischio; la società di gestione non si assume alcuna responsabilità per malfunzionamenti tecnici o violazioni della protezione dei dati da parte di fornitori di informazioni esterni. L'utilizzo è consentita solo nei paesi in cui è legalmente permessa. Tutti i contenuti sono protetti da copyright. Qualsiasi riproduzione, distribuzione o pubblicazione, totale o parziale, è consentita solo previo consenso scritto della società di gestione. Copyright © ETHENEA Independent Investors S.A. (2025). Tutti i diritti riservati. 03.07.2020