Jackson Hole: come ogni anno

A fine agosto la Federal Reserve Bank di Kansas City ha nuovamente invitato i banchieri centrali di tutto il mondo all'incontro annuale a Jackson Hole, Wyoming, USA. Chi arriva allo Yellowstone National Park provenendo da Sud attraversa la valle di Jackson Hole e può ammirarne l'incantevole paesaggio. Tuttavia la bellezza del paesaggio non è ciò che ricordo. Solo quando, scrivendo per questo Commento di Mercato, ho cercato la posizione di Jackson Hole sulla cartina, mi sono reso conto che devo aver attraversato anche io la valle durante un viaggio fatto circa 30 anni fa. Piuttosto ricordo, e non sono il solo, alcuni dei discorsi tenuti sin dal primo incontro del 1978 e alcuni degli articoli redatti in tali occasioni.

Ad esempio, nel corso della riunione del 2010 l'allora presidente della Fed, Ben Bernanke, annunciò il lancio di un nuovo programma di acquisto di obbligazioni chiamato QE2. Nel 2013, Bernanke aveva rivelato anticipatamente i suoi piani, prospettando già in giugno un'imminente riduzione degli acquisti di obbligazioni ("tapering"), decidendo poi di non partecipare affatto all'incontro di Jackson Hole. Lo scorso anno l'attuale presidente della banca centrale statunitense Jerome Powell, che probabilmente continuerà anche in futuro a guidare la Fed, ha introdotto il concetto di "average inflation targeting". Ciò significa che l'istituto di Washington accetterà livelli di inflazione inferiori o superiori al target senza ricorrere a contromisure se ritiene che nel lungo periodo l'indice dei prezzi ritornerà in linea con l'obiettivo fissato. L'economia statunitense si trova in tale situazione sin da maggio 2021, con tassi d'inflazione pari o superiori al 5%. D'altro canto la Federal Reserve insiste nelle sue previsioni di un calo dei prezzi al 2% nel prossimo anno.

Anche quest'anno l'attenzione si è concentrata in particolare sull'attesa riduzione degli acquisti obbligazionari della Fed ("tapering"). Molti banchieri centrali si sono di recente espressi al riguardo chiedendo, a seconda delle loro valutazioni personali, un inizio anticipato o posticipato del tapering. Tuttavia, come è avvenuto spesso negli ultimi tempi, la banca centrale statunitense e il suo presidente Jerome Powell hanno deluso le aspettative, e non hanno dato alcuna chiara indicazione sull'inizio del tapering. Infatti, se da un lato Powell ha preparato i mercati a un'imminente riduzione degli acquisti di asset, il momento esatto in cui tali acquisti cesseranno resta avvolto nel mistero.

Non sorprenderà quindi più di tanto se la riunione di quest'anno a Jackson Hole non entrerà nel novero degli incontri più memorabili. Tuttavia, ogni anno a giugno e a settembre sono previste importanti riunioni della Fed, nel corso delle quali la banca centrale rivede le proprie prospettive periodiche sull'andamento dell'economia e traccia il "dot plot" che illustra l'evoluzione attesa dei tassi di riferimento. In tali occasioni i funzionari della Federal Reserve discutono anche i ritmi dei futuri acquisti di asset. Vale quindi la pena seguire gli sviluppi della prossima riunione, che si terrà il 21 e il 22 settembre e i cui risultati dovrebbero, secondo la consuetudine, essere resi noti al termine della seconda giornata.

Un fattore cruciale nel tapering sarà lo sviluppo del mercato del lavoro statunitense. Stando alle statistiche del Dipartimento del Lavoro degli Stati Uniti, il tasso di occupazione al di fuori dell'agricoltura è ancora più basso di quasi sei milioni rispetto a quello del febbraio 2020. Pur avendo preso atto della rapida ripresa del mercato del lavoro, il presidente della Fed ritiene che sia ancora insufficiente a giustificare una riduzione degli acquisti di titoli. Powell ha inoltre sottolineato che i dati contengono cifre errate superiori ai numeri effettivi. Una certa cautela da parte della Fed è pertanto comprensibile. Un'eventuale ripresa del mercato del lavoro sorprendentemente robusta dovrebbe in ogni caso determinare un'accelerazione del tapering. Acquisti di entità inferiore continuano a imprimere slancio monetario positivo, anche se meno efficace. Una volta terminati gli acquisti, l'effetto positivo svanirà del tutto. Pur essendo solo uno dei fattori che incidono sull'andamento dei rendimenti a lungo termine, gli acquisti della Fed continueranno ancora per qualche tempo a frenare il rialzo dei rendimenti dovuto all'aumento delle aspettative di inflazione.

La cautela della banca centrale statunitense comporta naturalmente anche il rischio di rialzi futuri decisamente più pronunciati del previsto, che avrebbero come conseguenza se non altro un irripidimento della curva dei rendimenti USA. Resta molto difficile capire cosa si celi dietro l'andamento dell'inflazione. Quanti fattori (ad esempio l'aumento dei prezzi delle automobili usate e del legname da costruzione e il rialzo delle spese di trasporto) attualmente responsabili dell'attuale rincaro del 5% dei prezzi al consumo rallenteranno o addirittura invertiranno rotta? E quali di questi fattori si riveleranno duraturi? In assenza di un netto aumento dei salari e quindi degli affitti è difficile che l'inflazione possa salire stabilmente al di sopra del 2%. L'attuale sforamento del target causerà nel corso della prossima estate l'effetto opposto e potrebbe nascondere un possibile trend rialzista dei prezzi nel lungo periodo. Non è nemmeno così improbabile che la prossima estate il tasso d'inflazione rilevato negli Stati Uniti torni al di sotto del 2%, sebbene il rincaro sottostante dei prezzi continui ad accelerare. D'altronde potrebbero anche realizzarsi le previsioni della Fed e l'indice statunitense dei prezzi potrebbe tornare stabilmente intorno al 2%. Dato il contesto, è opportuno che gli investitori facciano attenzione nell'interpretare le cifre. Anche le perduranti incertezze potrebbero favorire l'aumento dei rendimenti nel segmento a lungo termine della curva statunitense.

Attendiamo quindi con ansia le prossime riunioni della Fed e siamo curiosi di vedere se il simposio di Jackson Hole del prossimo anno sarà degno di figurare nei libri di storia.

Portfolio Manager Update & Posizionamento dei fondi

Ethna-DEFENSIV

Quest'anno il mese di agosto è stato caratterizzato da una bassa volatilità sui mercati finanziari. Molti operatori hanno trascorso una vacanza tranquilla, assistendo a ulteriori rialzi delle azioni. Solo in Cina le autorità di regolamentazione hanno esercitato pressioni, imponendo alle società high tech locali di intensificare i propri sforzi a favore di una maggiore protezione dei dati, di riconsiderare eventuali quotazioni sulle borse statunitensi, di dichiarare chiaramente le proprie attività in ambito finanziario e di sottoporsi a un monitoraggio più efficace. Molti operatori attendevano con ansia il discorso del presidente della banca centrale statunitense Jerome Powell al simposio di Jackson Hole. Per quanto tempo ancora la banca centrale intende mantenere bassi i rendimenti statunitensi a lungo termine acquistando obbligazioni, malgrado il forte rialzo dei prezzi al consumo e gli ulteriori progressi sul fronte dell'occupazione? Il presidente della Fed ha preparato i mercati a un'imminente riduzione degli acquisti di obbligazioni, mettendo tuttavia in chiaro che tale mossa non costituirà un automatico aumento dei tassi di riferimento (si veda il nostro Commento sui Mercati di questo mese). Visti gli ultimi sviluppi, gli azionisti sono tornati con entusiasmo a effettuare nuovi investimenti. Dopo il discorso di Jerome Powell anche le quotazioni obbligazionarie e il prezzo dell'oro sono saliti. Solo il dollaro USA ha reagito in modo leggermente negativo, cedendo parte dei guadagni precedentemente messi a segno sull'euro.

In Ethna-DEFENSIV, ad agosto abbiamo ricominciato a ridurre la duration moderata del portafoglio obbligazionario denominato in dollari USA, portandola da circa 5 a 2,7 tramite coperture con futures. La banca centrale continua a mostrarsi paziente e ad aspettare prima di ridurre gli acquisti obbligazionari, ma insiste nel dire che il forte rincaro dei prezzi al consumo è di natura transitoria. L'obiettivo della Fed resta tuttavia la normalizzazione della politica dei tassi d'interesse. Per questo motivo, riteniamo che i rendimenti dei Treasury decennali statunitensi non torneranno al di sotto dell'1,25%.

Ad agosto Ethna-DEFENSIV (Classe T) ha registrato nuovamente una performance positiva dello 0,21%. Questa volta la maggior parte del risultato è ascrivibile ai nostri investimenti azionari tramite ETF. Abbiamo inoltre incrementato la ponderazione azionaria riportandola al 9,5%, in prossimità del massimo consentito del 10%. Le obbligazioni, che naturalmente rappresentano di gran lunga la maggiore ponderazione nel fondo, hanno conservato i guadagni del mese precedente, registrando una performance molto stabile. Nel complesso il fondo ha confermato il trend positivo a fronte di livelli di volatilità molto bassi, generando risultati positivi in sette mesi su otto (Classe T). La volatilità annualizzata è addirittura scesa di recente a un bassissimo 2,1%.

Ethna-AKTIV

Malgrado la tanto sottolineata calma estiva, anche ad agosto i mercati finanziari hanno mostrato il loro lato migliore. Mentre i tassi dei titoli di Stato su entrambe le sponde dell'Atlantico hanno praticamente segnato il passo, gli indici azionari globali hanno compiuto progressi di pochi punti percentuali a fronte dell'ulteriore calo evidenziato dai premi al rischio obbligazionari. L'esempio più emblematico in tal senso e naturalmente uno degli indici che quest'anno hanno messo a segno i migliori progressi è l'S&P500, che ha chiuso il mese registrando il 53° massimo assoluto quest'anno. Questo clima complessivamente caratterizzato dalla propensione al rischio non ha risentito nemmeno dei tassi d'inflazione ancora sorprendentemente elevati, dei timori per la variante Delta del SARS-CoV-2 e dell'ulteriore indebolimento della fiducia dei consumatori e dei responsabili degli acquisti. Dal tanto atteso incontro dei banchieri centrali a Jackson Hole non sono emerse grandi sorprese. Senza fornire dettagli davvero concreti, il presidente della Fed Powell continua a gestire con grande abilità l'imminente inizio della riduzione del programma di acquisti di asset (tapering) dell'istituto. L'accenno agli ulteriori miglioramenti ancora necessari sul mercato del lavoro ha fatto slittare nuovamente la data prevista per un rialzo dei tassi di riferimento negli Stati Uniti. Al momento è difficile capire se l'orientamento accomodante della banca centrale più influente al mondo sia eccessivo e se stia durando troppo, né è chiaro se l'istituto di Washington stia ritardando troppo l'avvio dell'atteso inasprimento monetario. Sta di fatto che l'effetto positivo delle politiche fiscali e l'assenza nell'immediato futuro di una stretta monetaria continua a sostenere i mercati finanziari. Come già sottolineato il mese scorso in questa sede, un sostegno giunge naturalmente anche dai solidi fondamentali societari. Dopo cifre sulla crescita davvero ottime sia a livello di fatturato che di risultati, ci attendiamo una normalizzazione che, nell'attuale fase del ciclo congiunturale, sarebbe tutto sommato appropriata. Con settembre si apre il mese storicamente più debole dell'anno in termini di performance azionarie. Confermiamo ciononostante il nostro ottimismo nei confronti degli asset rischiosi, essendo quasi terminato il passaggio allo stadio intermedio del ciclo, che durerà molti trimestri.

Continuiamo pertanto a mantenere la nostra quota azionaria al di sopra del 40%. La parte preponderante di tale esposizione è tuttora costituita da azioni statunitensi, anche se questo mese abbiamo aggiunto posizioni di entità ridotta negli indici SMI e CSI300. La quota obbligazionaria è rimasta relativamente costante a poco meno del 25% ed è costituita per il 4% da titoli di Stato statunitensi a breve scadenza. Nel complesso, le obbligazioni presenti nel portafoglio restano molto conservative e presentano una duration bassa. Con il passaggio a scadenze più brevi, la duration è stata ulteriormente ridotta da 5,3 a 4,4 il mese scorso. Se l'aumento dei tassi d'interesse da noi anticipato dovesse materializzarsi nelle prossime settimane, provvederemo a ridurre ancora la sensibilità ai tassi attraverso la gestione attiva della duration. Inoltre, nel corso dell'anno la nostra aspettativa di un rafforzamento del dollaro USA è stata confermata. Abbiamo approfittato della breve controtendenza degli ultimi giorni per incrementare l'allocazione dal 25% al 30%.

Ethna-DYNAMISCH

La nostra valutazione del mercato non è cambiata in modo significativo rispetto ai mesi scorsi. Il fatto che le misure di stimolo monetario e fiscale saranno ridimensionate prossimamente non rappresenta né una sorpresa né un motivo di preoccupazione. Del resto, il loro ridimensionamento è un indicatore della solidità della ripresa economica, confermata, tra l'altro, dalla stagione dei risultati del secondo trimestre. Il fatturato delle aziende dell'S&P 500 è aumentato in media di quasi il 26% rispetto allo stesso trimestre dell'anno scorso, e gli utili sono saliti addirittura del 93%. Anche se ci si aspettava una crescita particolarmente sostenuta in virtù degli effetti base, le stime di consenso degli analisti sono state in media superate di un ampio margine. La solidità dei dati fondamentali è una delle ragioni per cui i mercati azionari globali hanno toccato nuovi massimi ad agosto, sostenendo i livelli di valutazione, ultimamente piuttosto elevati. Inoltre, continuiamo ad osservare una domanda ininterrotta di azioni, in parte dovuta all'accelerazione dei programmi di riacquisto di azioni proprie delle aziende, ma anche ad afflussi di fondi storicamente elevati da parte degli investitori. Sullo sfondo di questo mix favorevole, ad agosto abbiamo mantenuto sostanzialmente invariato il posizionamento di Ethna-DYNAMISCH.

Quest'anno la calma estiva è stata compensata dagli interventi normativi in Cina. Dopo il crollo a due cifre dei prezzi nelle ultime settimane, gli investitori sono fortemente divisi tra chi ritiene che i titoli cinesi offrano attualmente un'opportunità e chi invece pensa che celino ulteriori rischi. In linea di massima, non si tratta di un tema nuovo e il rischio di interventi statali nel Regno di Mezzo è ben noto. Tuttavia, se in passato nel mirino del regolatore finivano perlopiù i colossi tecnologici, che dal punto di vista economico sono diventati sempre più dominanti, i nuovi regolamenti colpiscono, tra gli altri, il settore del doposcuola, le piattaforme di consegna di cibo e i fornitori di giochi e streaming. Gli interventi sono in linea con i ripetuti appelli di Xi Jinping a migliorare il benessere generale della società, ma l'ampiezza e la portata dei nuovi regolamenti li rende sempre più imprevedibili e lo stato sociale interventista sembra ormai pienamente consolidato nella prassi. Gli effetti diretti e indiretti per Ethna-DYNAMISCH restano contenuti grazie alla gestione lungimirante del rischio.

Le aziende estere operanti in Cina e interessate dai regolamenti sono colpite solo indirettamente. All'interno di Ethna-DYNAMISCH, ciò riguarda soprattutto lo sviluppatore di giochi statunitense Activision Blizzard, che distribuisce versioni mobili dei suoi franchise in Cina. Tuttavia, poiché il contributo dell'attività cinese al fatturato è relativamente modesto, per il momento non consideriamo come problematico questo rischio indiretto. Nel contesto generale del portafoglio, l'ampia diversificazione settoriale di Ethna-DYNAMISCH così come il focus sui mercati di vendita europeo e statunitense continueranno a prevenire questo rischio anche in futuro.

Per contro, direttamente colpito dalle misure è l'unico titolo cinese in portafoglio, Alibaba Group, che lo scorso mese ha perso quasi il 18%, incidendo negativamente sul risultato. Da un lato, la sottovalutazione fondamentale offre a nostro avviso l'opportunità di un sostanziale aumento dei prezzi; dall'altro, è difficile prevedere quanto tempo ci vorrà per ripristinare la fiducia nel mercato finanziario cinese. Con una posizione pari all'1,8% del valore patrimoniale netto alla fine di agosto, piuttosto sostenibile in termini di profilo di rischio del Fondo, e dopo aver ponderato opportunità e rischi, per il momento manteniamo questa posizione. Inoltre, a parte Alibaba, abbiamo deliberatamente evitato di assumere un'altra esposizione diretta alla Cina. Alla luce del nostro obiettivo di offrire ai clienti un accesso ai mercati azionari tenendo sotto controllo i rischi, questo approccio ci sembra per il momento una strategia prudente e sensata dal punto di vista del profilo di rischio-rendimento.

HESPER FUND - Global Solutions (*)

Ad agosto, i mercati azionari delle economie avanzate hanno nuovamente superato i timori legati alla diffusione mondiale della variante Delta del Covid-19 e alle carenze dal lato dell'offerta, guadagnando terreno per il nono mese consecutivo. Nonostante il rallentamento della crescita, i listini americani hanno raggiunto nuovi massimi grazie ai solidi risultati trimestrali e al calo dei rendimenti dei Treasuries USA. I toni accomodanti usati da Jerome Powell in occasione del simposio di Jackson Hole hanno aiutato i mercati a chiudere il mese in positivo. Powell ha assicurato agli investitori che la normalizzazione della politica monetaria sarà graduale e ha chiarito che la Fed non ha fretta di aumentare i tassi di interesse. Il presidente della Fed ha dedicato buona parte del suo intervento a spiegare la natura specifica del recente picco inflazionistico, sottolineando che un rientro prematuro dalla politica espansiva potrebbe rivelarsi particolarmente controproducente.

Per contro, è proseguito il giro di vite normativo di Pechino, che ha colpito soprattutto le aziende cinesi più dinamiche e di maggior valore, il che ha aggravato il calo del mercato azionario generale.

La forza del dollaro statunitense nel corso del mese ha avuto breve durata. L'inversione di tendenza ha registrato un'accelerazione all'indomani del discorso "accomodante" pronunciato dal presidente della Fed Jerome Powell menzionato sopra e il biglietto verde ha chiuso il mese vicino a 1,18 rispetto all'EUR. Il trend rialzista delle criptovalute è proseguito, ma ciò non è bastato a riportare la quotazione del bitcoin sopra i 50.000 dollari. I prezzi delle materie prime hanno registrato oscillazioni durante il mese. Nella prima metà di agosto sono scesi a causa dei timori per la crescita e per la diffusione della variante Delta, ma la maggior parte ha chiuso il mese su una nota forte.

Negli Stati Uniti, l'S&P 500 ha guadagnato il 3% nel mese e guida la classifica da inizio anno (20,4%). L'indice tecnologico Nasdaq Composite ha riacquistato slancio (18,4% nell'anno) e ha guadagnato il 4% nel mese. Il Dow Jones Industrial Average (DJIA) (15,5% da inizio anno) è salito dell'1,6%, mostrando che i titoli ciclici stanno perdendo terreno. Le small cap hanno messo a segno un rialzo del 2,3%, come misurato dal Russell 2000 Index (15,1% da inizio anno), ma restano ancora inferiori del 3,7% rispetto al loro massimo storico registrato a metà marzo 2021.

In Europa, l'Euro Stoxx 50 Index (18,1% da inizio anno) ha guadagnato il 2,6% (+2,2% in USD), mentre il FTSE 100 del Regno Unito (10,2% su base annua) ha guadagnato l'1,2% (+1,7% in USD). Lo Swiss Market Index (15,9% a/a) ha proseguito il suo trend, guadagnando il 2,4% (+1,4% in USD).

I mercati asiatici hanno nuovamente segnato il passo, penalizzati dall'impennata dei casi di Covid-19 e dalle nuove chiusure. Lo Shanghai Shenzhen CSI 300 Index ha ceduto lo 0,1% (-0,12% in USD). L'Hang Seng Index di Hong Kong ha perso lo 0,3% ad agosto. Il giro di vite normativo di Pechino contro fintech, società di trasporti, giochi d'azzardo e istruzione privata è proseguito, allarmando gli investitori. I mercati monitorano con attenzione e preoccupazione l'obiettivo di "prosperità comune" di Xi Jinping, che prevede un'equa distribuzione della ricchezza.

Nonostante l'inflazione superiore al target, la Fed e la BCE mantengono i tassi d'interesse ai minimi storici e lasciano per ora invariati i loro programmi di acquisto di titoli. Sebbene le misure di stimolo su larga scala non dureranno per sempre e negli Stati Uniti il tapering si avvicina, le banche centrali sono convinte che le economie abbiano ancora bisogno di politiche monetarie espansive per ritrovare una base più solida.

HESPER FUND - Global Solutions continua a prevedere una ripresa globale sostenuta da politiche monetarie e finanziarie accomodanti e dai progressi delle campagne vaccinali. Il fondo continua a investire in asset rischiosi perché siamo convinti che le principali banche centrali adotteranno un approccio estremamente cauto e misurato prima di annunciare una qualche forma di tapering o un mutamento della loro politica.

Ad agosto, l'esposizione azionaria del Fondo è rimasta in prossimità del 50% (attualmente 56%). Il portafoglio di asset rischiosi è integrato da obbligazioni High Yield (15%) e materie prime (15%, incluso l'oro). Dato il contesto di tassi d'interesse contenuti, abbiamo costituito una posizione di obbligazioni Investment Grade (7%). Abbiamo nuovamente cercato di andare short sui titoli di Stato decennali ma i timori per la crescita e una Fed relativamente cauta ci hanno costretto ad abbandonare rapidamente questo piano. Monitoriamo e adeguiamo costantemente la nostra esposizione alle diverse asset class per tenere conto sia del sentiment del mercato sia dei cambiamenti dello scenario macroeconomico di riferimento.

Sul fronte valutario, ad agosto il Fondo ha rafforzato la sua esposizione long in USD portandola al 39%, principalmente a fini di copertura. Il Fondo ha mantenuto la sua posizione long sul franco svizzero a quasi il 12%.

Ad agosto, HESPER FUND - Global Solutions EUR T-6 ha guadagnato l'1,2%. La performance per l'anno in corso si attesta quindi al 7,1%. Negli ultimi 12 mesi il fondo ha messo a segno un rialzo del 7,5%. La volatilità è rimasta stabile e contenuta al 6,6% e il fondo evidenzia un interessante profilo di rischio/rendimento.

*La distribuzione di HESPER FUND - Global Solutions è attualmente consentita solo in Germania, Lussemburgo, Francia, Italia e Svizzera.

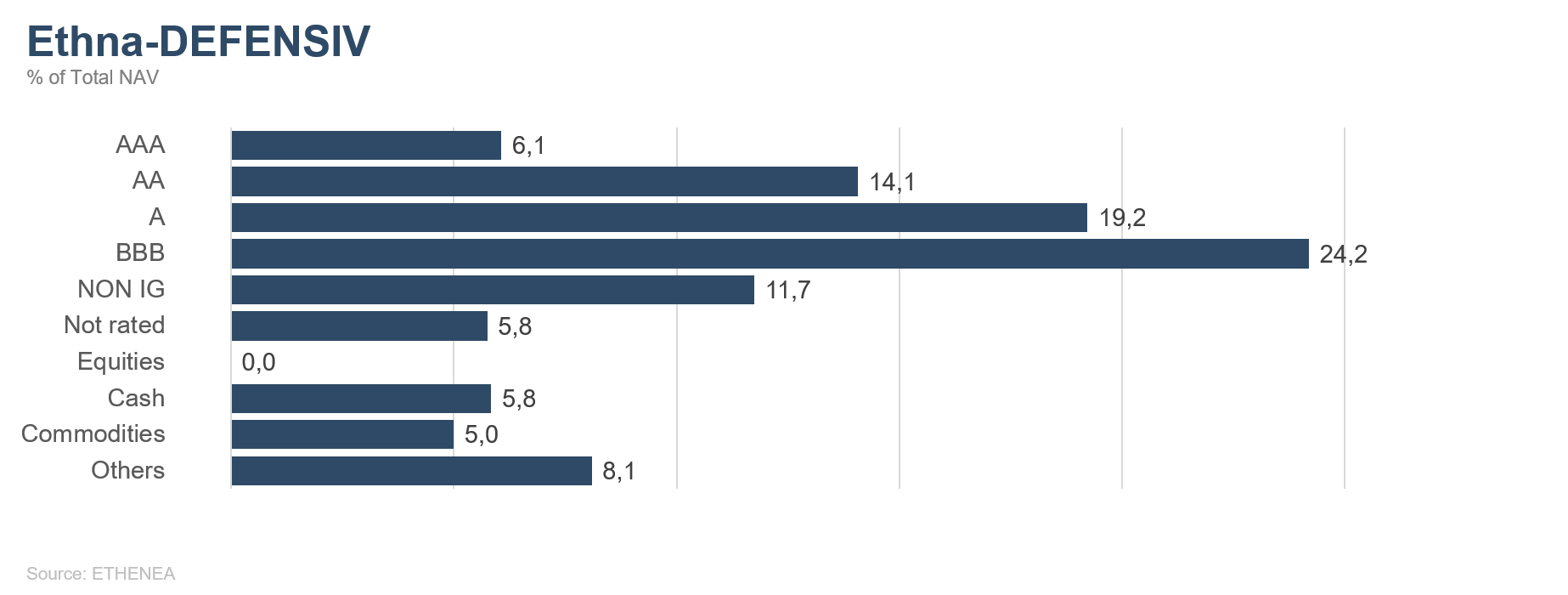

Grafico 1: struttura del portafoglio* di Ethna-DEFENSIV

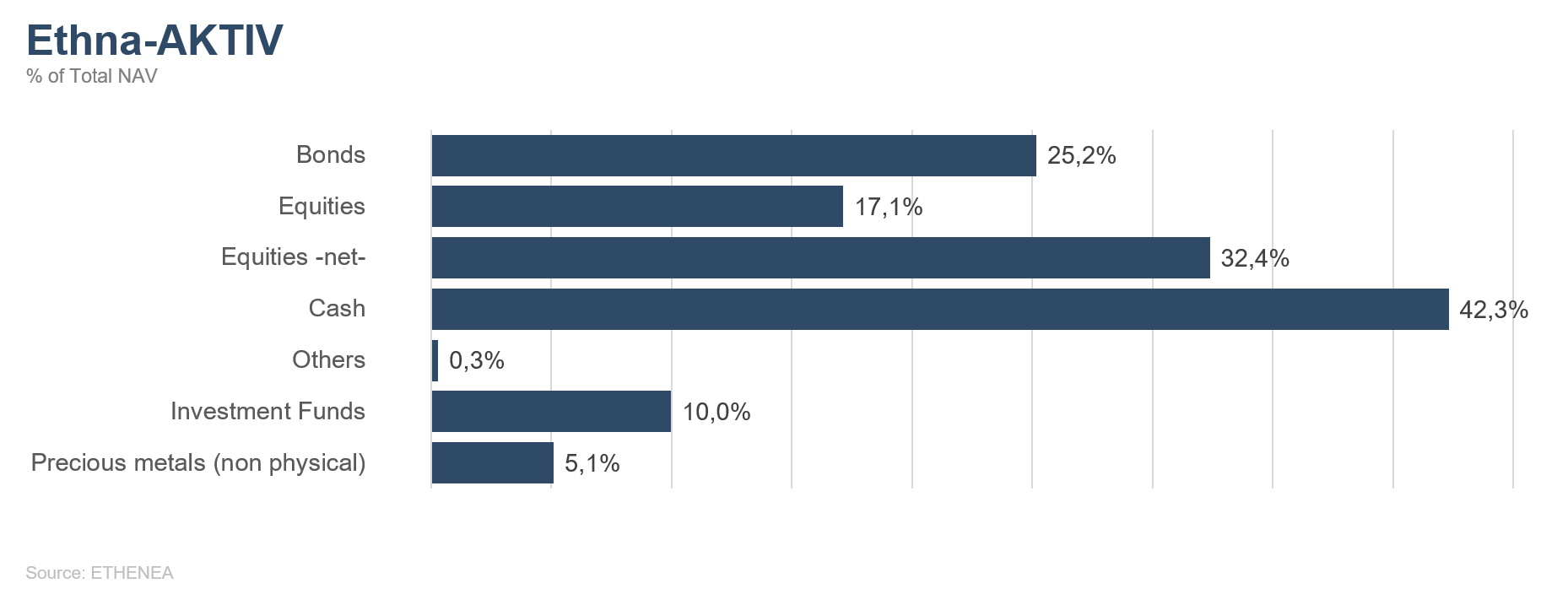

Grafico 2: struttura del portafoglio* di Ethna-AKTIV

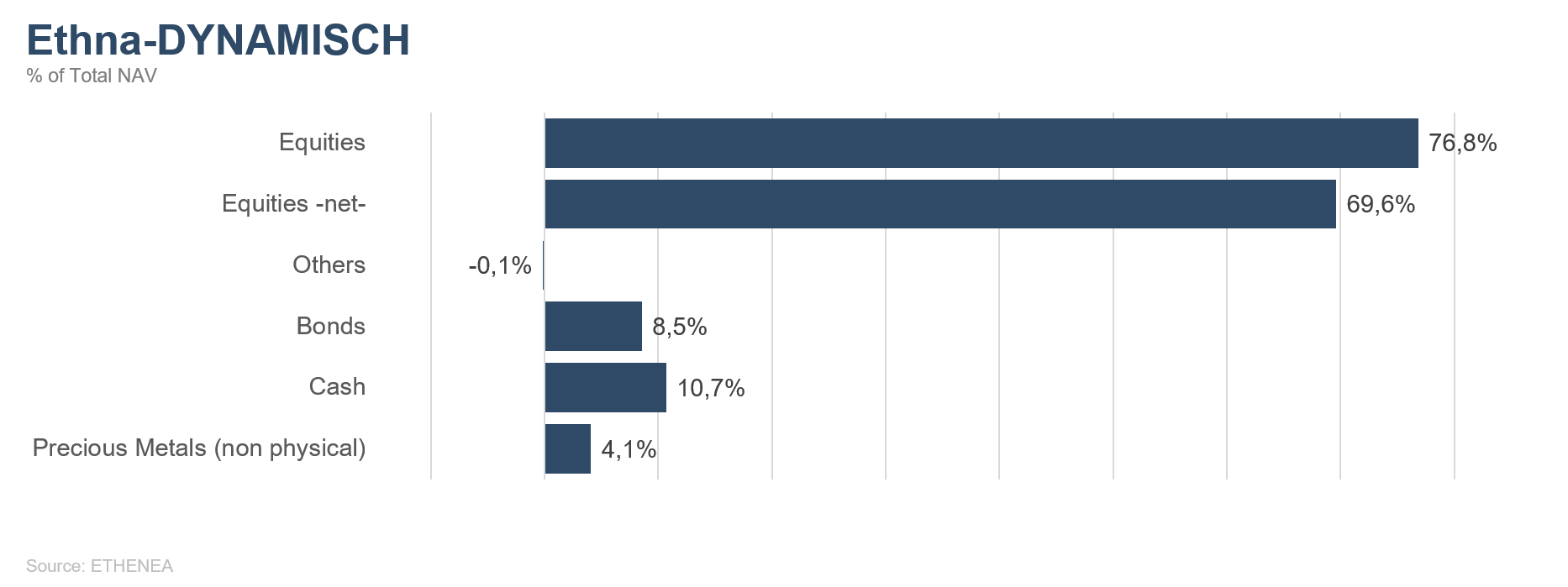

Grafico 3: struttura del portafoglio* di Ethna-DYNAMISCH

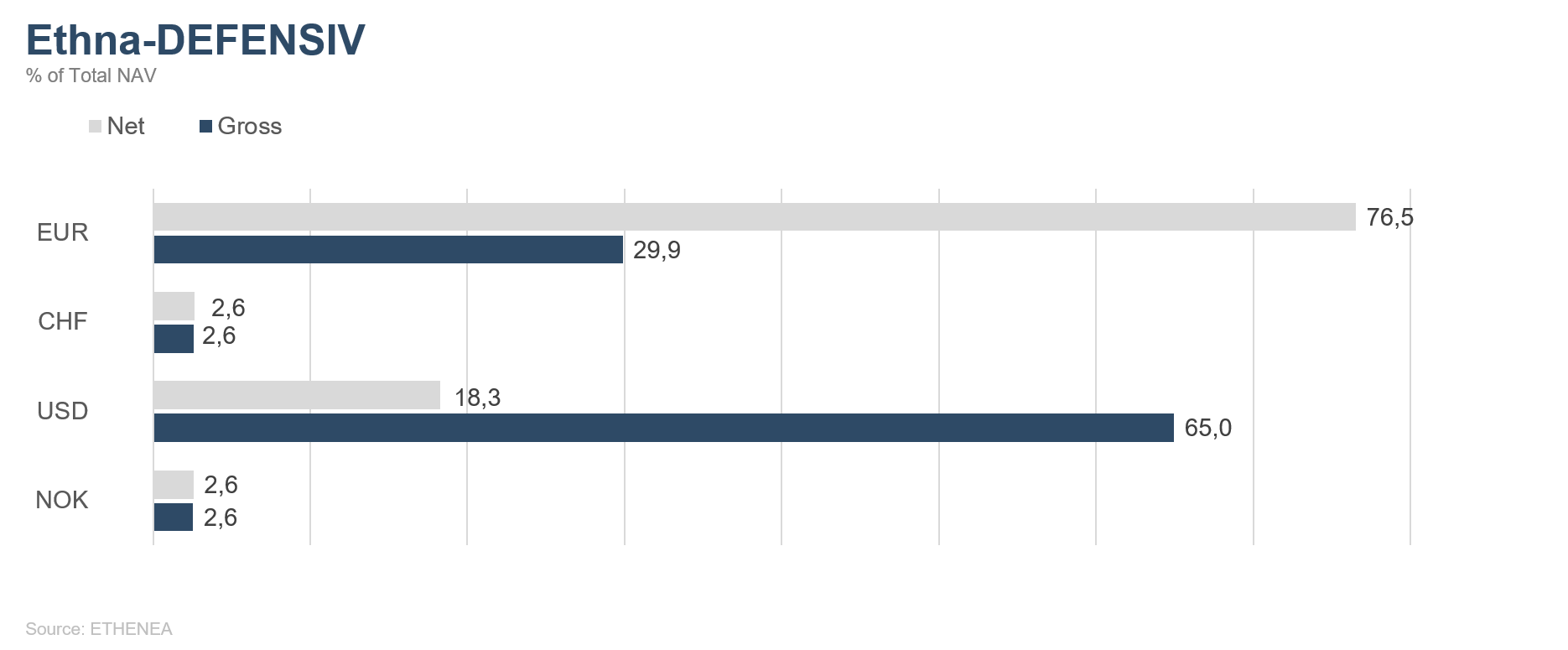

Grafico 4: composizione del portafoglio di Ethna-DEFENSIV per valuta

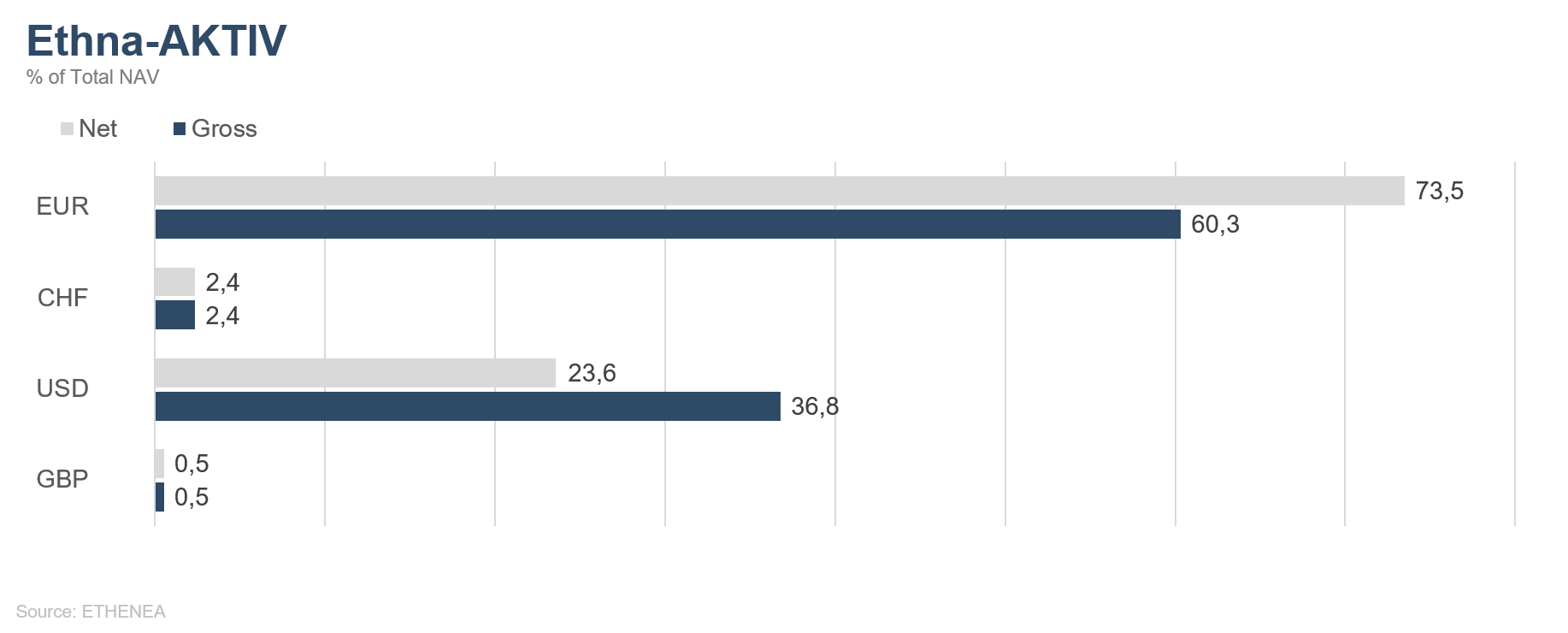

Grafico 5: composizione del portafoglio di Ethna-AKTIV per valuta

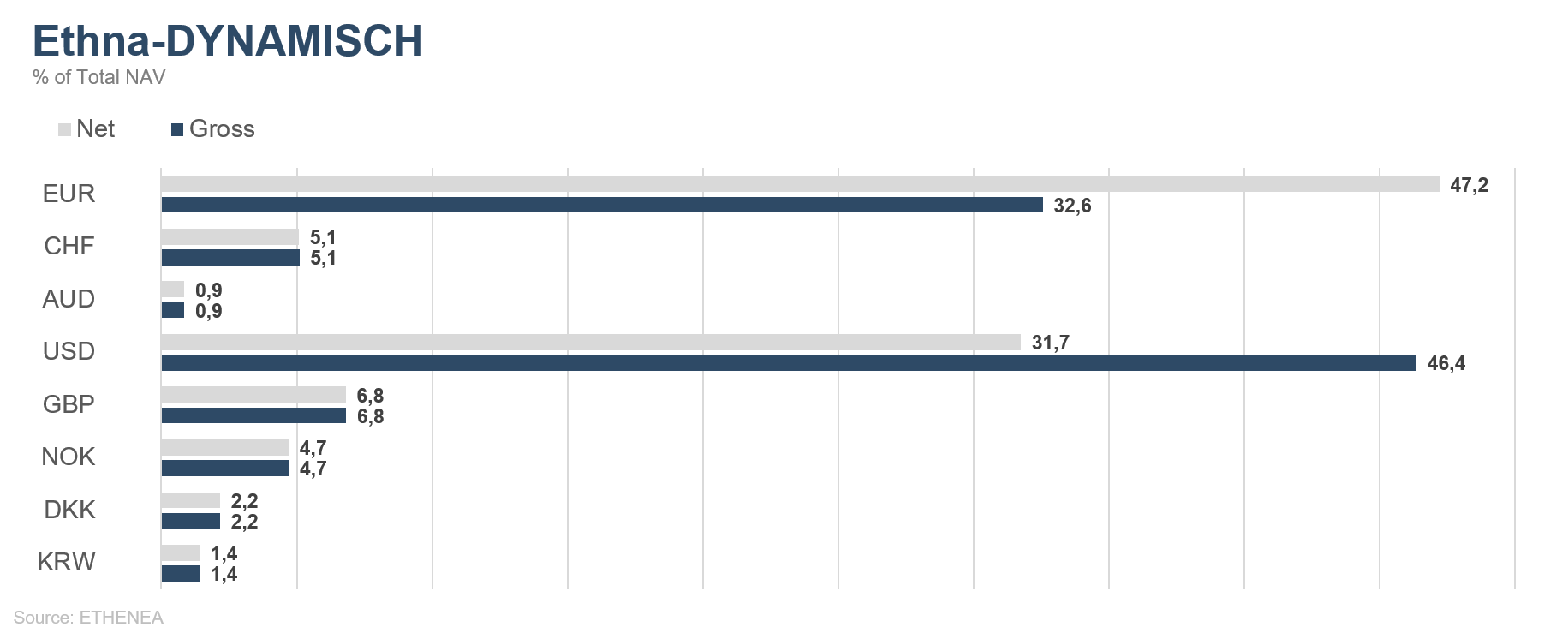

Grafico 6: composizione del portafoglio di Ethna-DYNAMISCH per valuta

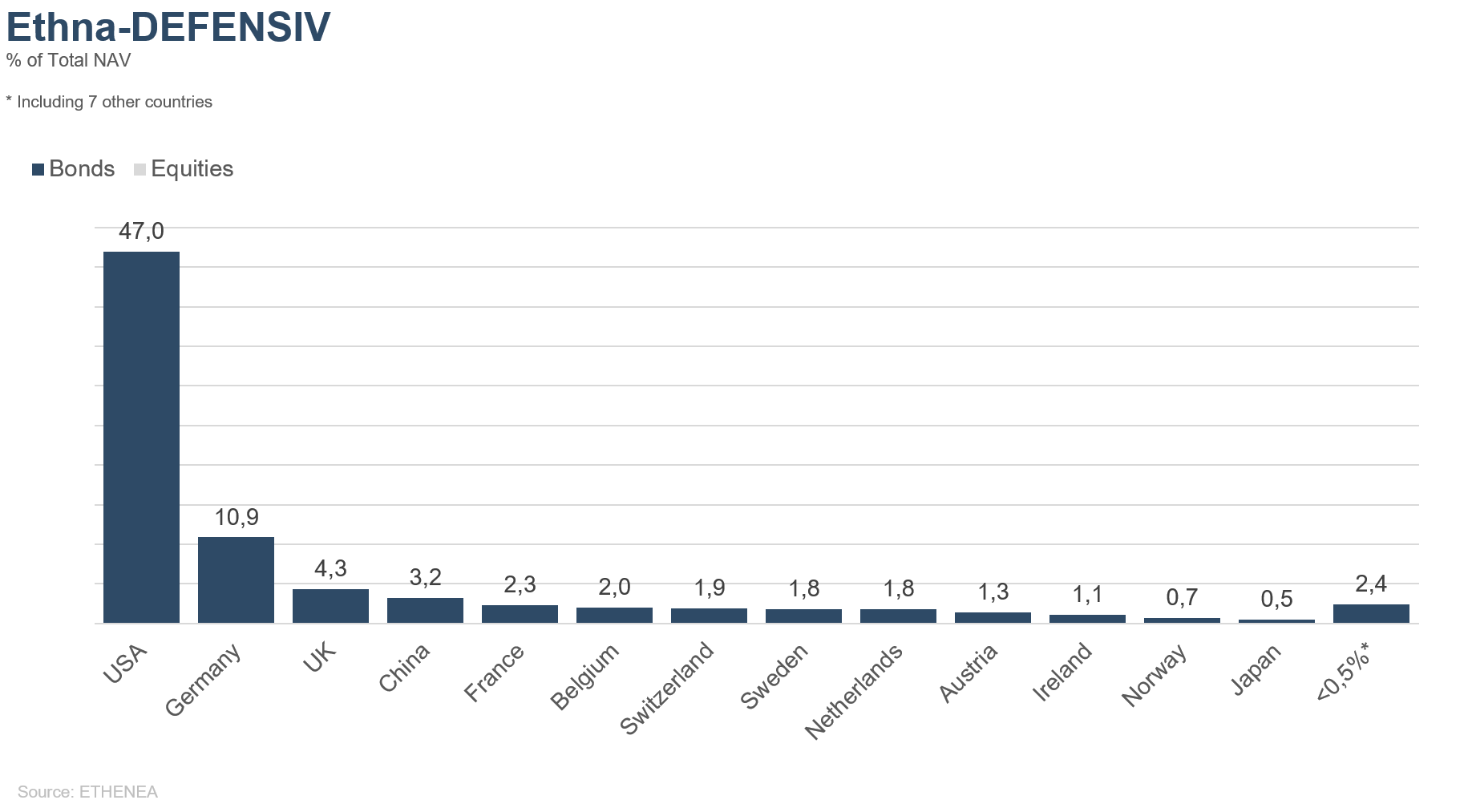

Grafico 7: composizione del portafoglio di Ethna-DEFENSIV per regione

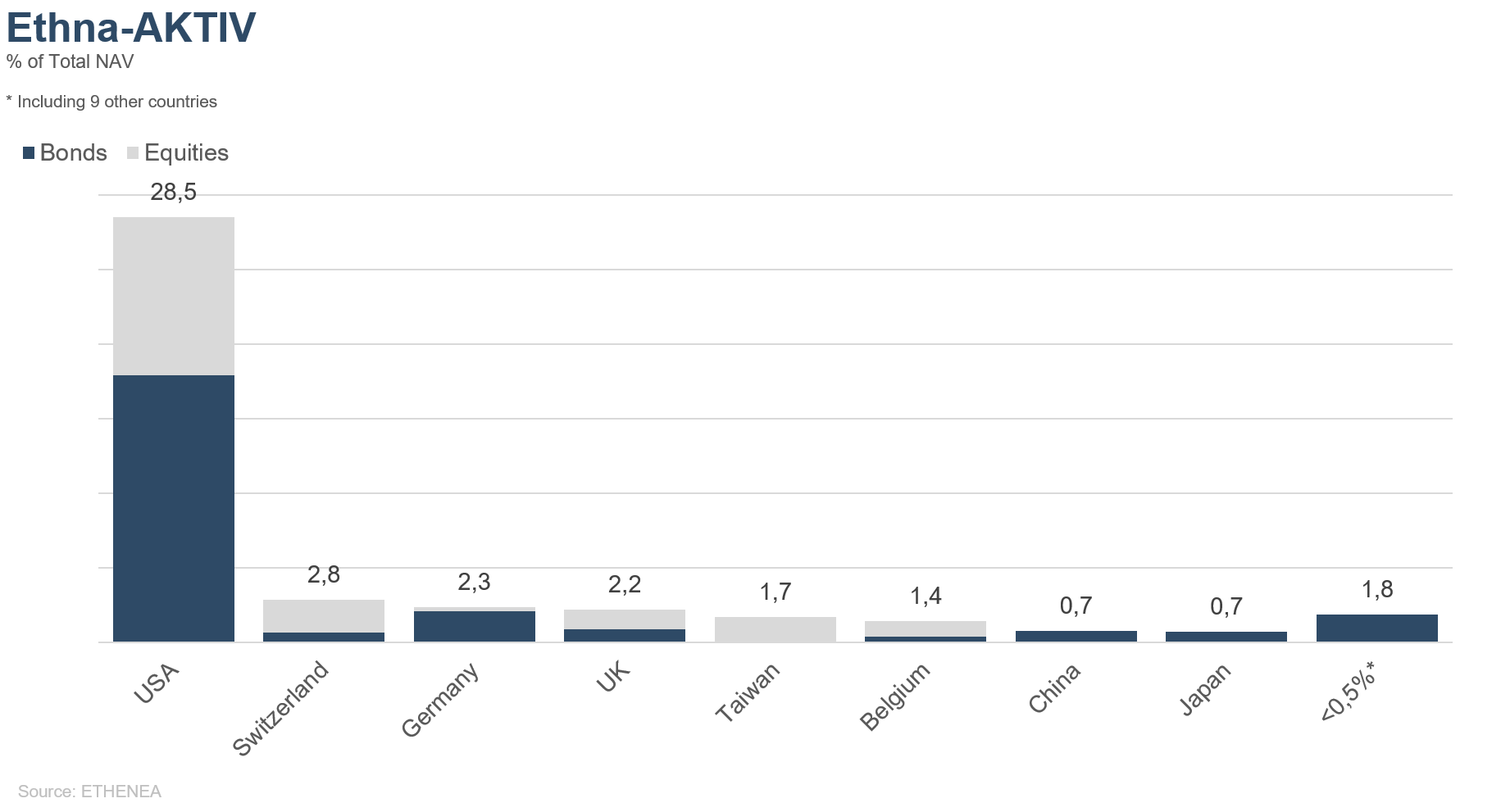

Grafico 8: composizione del portafoglio di Ethna-AKTIV per regione

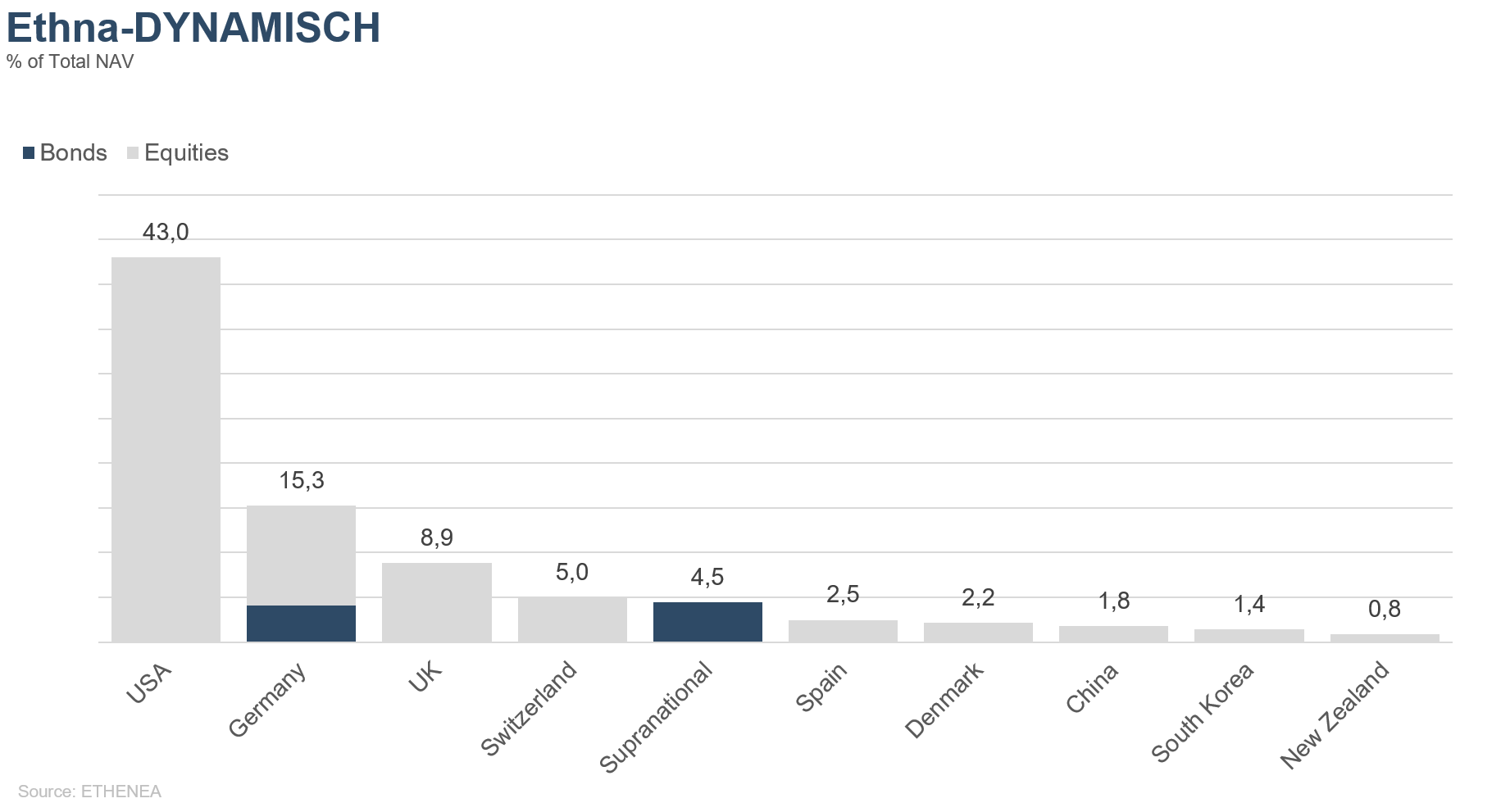

Grafico 9: composizione del portafoglio di Ethna-DYNAMISCH per regione

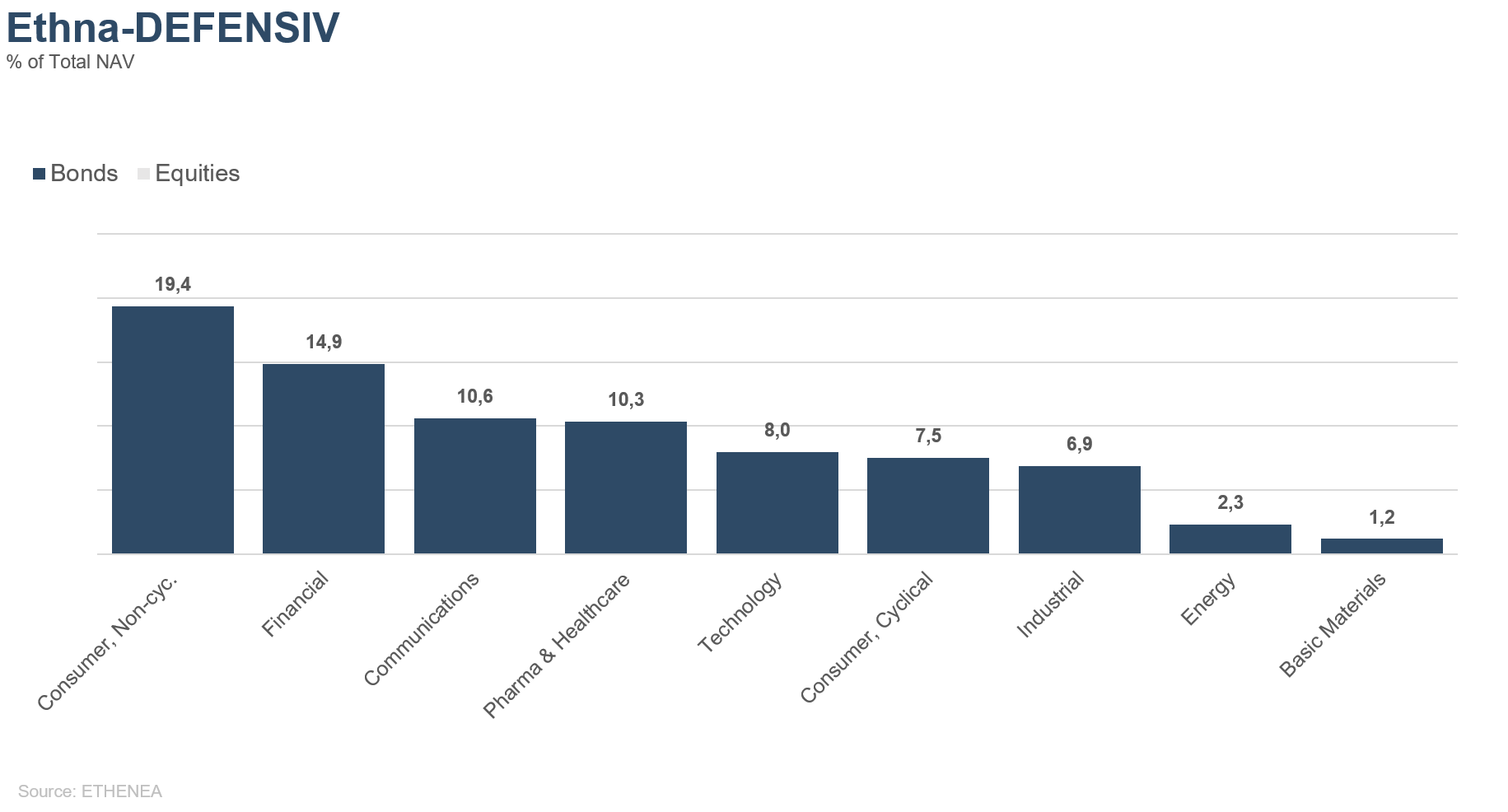

Grafico 10: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

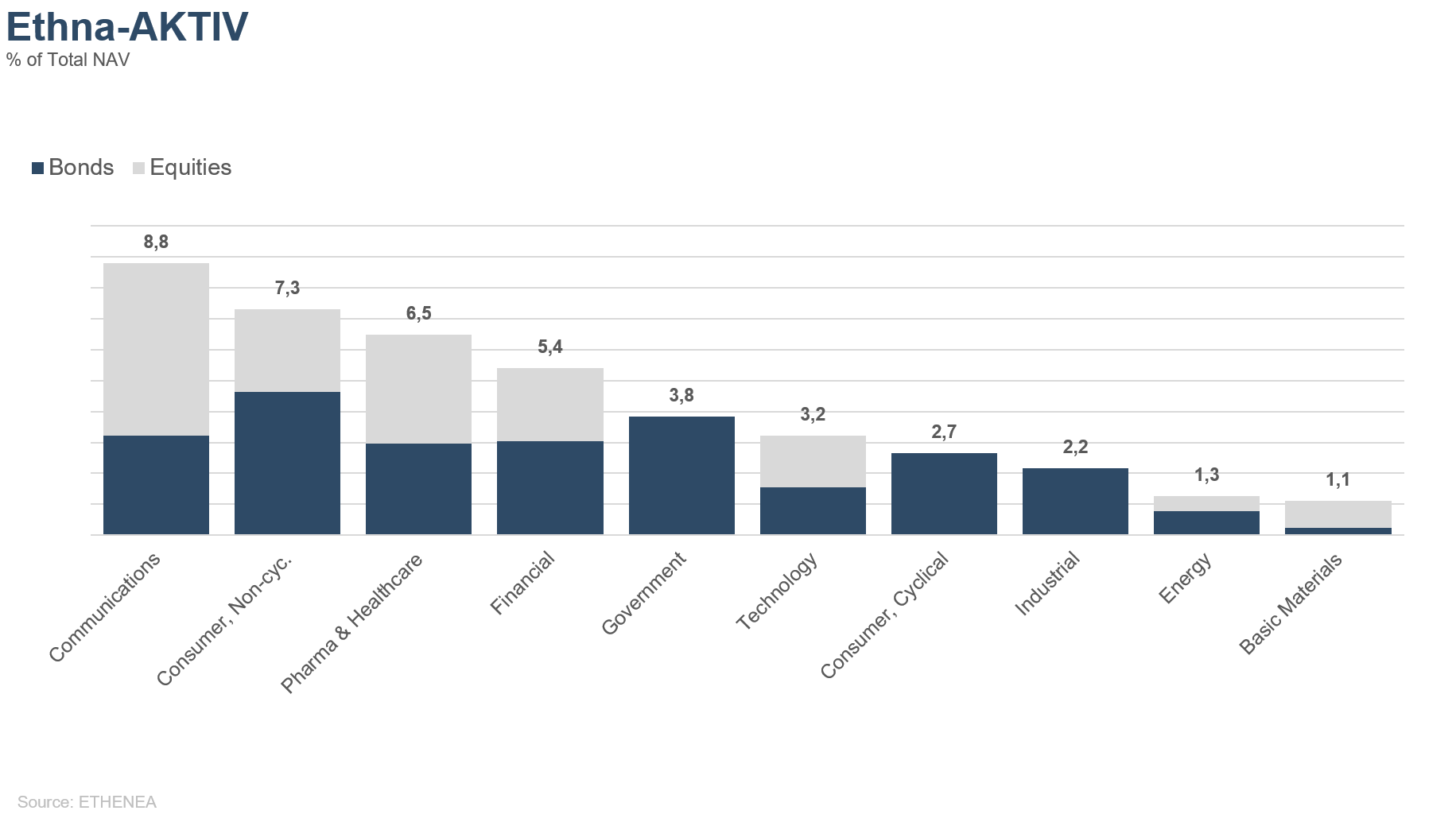

Grafico 11: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

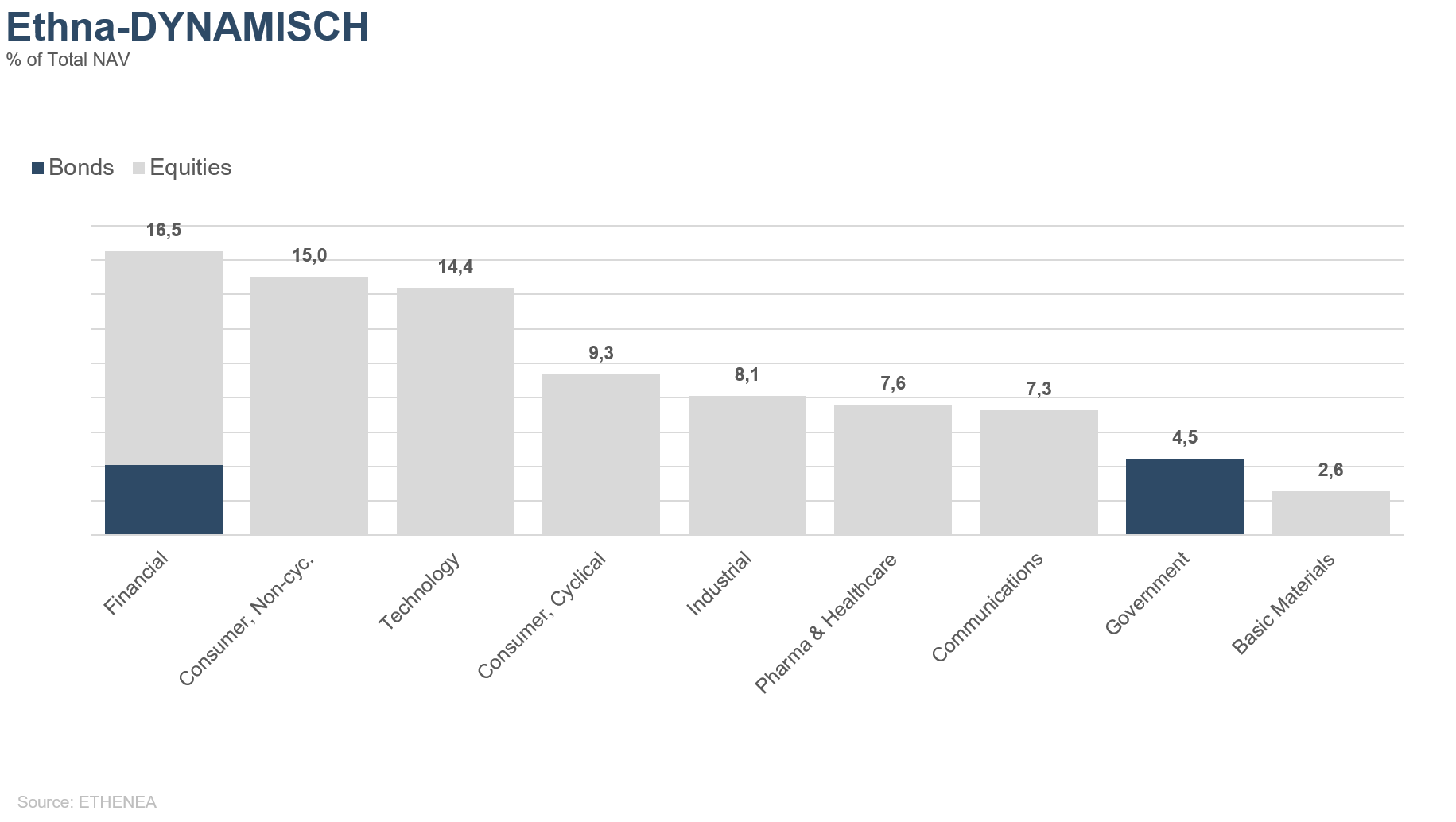

Grafico 12: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente comunicazione marketing è destinata esclusivamente a fini informativi. È vietata la trasmissione a persone residenti in paesi in cui il fondo non è autorizzato alla distribuzione, in particolare negli Stati Uniti o a persone statunitensi. Le informazioni non costituiscono un'offerta o una sollecitazione all'acquisto o alla vendita di titoli o strumenti finanziari e non sostituiscono la consulenza personalizzata all'investitore o al prodotto. Non tengono conto degli obiettivi di investimento individuali, della situazione finanziaria o delle esigenze particolari del destinatario. Prima di prendere una decisione di investimento, è necessario leggere attentamente i documenti di vendita vigenti (prospetto, documenti contenenti le informazioni chiave/PRIIPs-KIDs, relazioni semestrali e annuali). Questi documenti sono disponibili in tedesco e in traduzione non ufficiale presso ETHENEA Independent Investors S.A., la banca depositaria, gli agenti di pagamento o informazione nazionali e su www.ethenea.com. I principali termini tecnici sono disponibili nel glossario su www.ethenea.com/glossario/. Informazioni dettagliate su opportunità e rischi dei nostri prodotti sono disponibili nel prospetto vigente. I rendimenti del passato non sono un indicatore affidabile dei rendimenti futuri. Prezzi, valori e rendimenti possono aumentare o diminuire e portare alla perdita totale del capitale investito. Gli investimenti in valute estere sono soggetti a rischi valutari aggiuntivi. Dalle informazioni fornite non si possono derivare impegni o garanzie vincolanti per risultati futuri. Ipotesi e contenuti possono cambiare senza preavviso. La composizione del portafoglio può cambiare in qualsiasi momento. Il presente documento non costituisce una completa informativa sui rischi. La distribuzione del prodotto può comportare remunerazioni a favore della società di gestione, di società collegate o di partner distributivi. Fanno fede le informazioni su remunerazioni e costi contenute nel prospetto vigente. Un elenco degli agenti di pagamento e informazione nazionali, un riepilogo dei diritti degli investitori e informazioni sui rischi di un errato calcolo del valore netto d'inventario sono disponibili su www.ethenea.com/note-legali/. In caso di errore nel calcolo del NAV, l'indennizzo avverrà secondo la Circolare CSSF 24/856; per quote sottoscritte tramite intermediari finanziari, l'indennizzo può essere limitato. Informazioni per gli investitori in Svizzera: Il paese d'origine del fondo d'investimento collettivo è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuali e semestrali possono essere ottenuti gratuitamente dal rappresentante. Informazioni per gli investitori in Belgio: Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), le relazioni annuali e semestrali del comparto sono disponibili gratuitamente in tedesco su richiesta presso ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Lussemburgo e presso il rappresentante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo. Nonostante la massima cura, non si garantisce l'esattezza, la completezza o l'attualità delle informazioni. Fanno fede esclusivamente i documenti originali in tedesco; le traduzioni sono solo a scopo informativo. L'utilizzo di formati pubblicitari digitali è a proprio rischio; la società di gestione non si assume alcuna responsabilità per malfunzionamenti tecnici o violazioni della protezione dei dati da parte di fornitori di informazioni esterni. L'utilizzo è consentita solo nei paesi in cui è legalmente permessa. Tutti i contenuti sono protetti da copyright. Qualsiasi riproduzione, distribuzione o pubblicazione, totale o parziale, è consentita solo previo consenso scritto della società di gestione. Copyright © ETHENEA Independent Investors S.A. (2025). Tutti i diritti riservati. 02.09.2021