Perché dovrebbe importarmi di quello che ho detto ieri?

… si dice che abbia detto una volta un famoso statista, continuando: "Nessuno può impedirmi di diventare ogni giorno più saggio." Questa citazione viene spesso attribuita al primo cancelliere della Repubblica federale tedesca, Konrad Adenauer. Sebbene l'attribuzione dell'intero passaggio non sia pienamente documentata, la citazione sottolinea una competenza essenziale nell'affrontare imprevisti e situazioni in divenire: la flessibilità. Una giusta dose di flessibilità costituisce il requisito necessario per potersi adeguare con successo all'evolversi della situazione. Attenersi ostinatamente a quanto si è detto in precedenza può in un primo momento essere interpretato come un segno di affidabilità, ma per chi manca di lungimiranza le conseguenze possono essere fatali. In questo Commento sui Mercati desideriamo sottolineare i vantaggi di una gestione del portafoglio flessibile e spiegare perché al momento le opinioni degli investitori sui futuri sviluppi del mercato divergono in misura così estrema.

Il 2020 è cominciato appena quattro mesi fa. In quest'arco di tempo così breve abbiamo tutti assistito a una serie di eventi impensabili a inizio anno. I decreti dei governi hanno imposto l'arresto di vaste aree dell'economia globale nonché della vita privata e sociale. I mercati finanziari hanno al contempo evidenziato un andamento da montagne russe, e le quotazioni dei più diversi asset hanno registrato sviluppi di entità e rapidità senza precedenti. Se le dimensioni inedite dei programmi di acquisto di obbligazioni delle banche centrali e dei pacchetti di salvataggio fiscali lanciati dai governi in risposta alla crisi erano prevedibili, la maggiore sorpresa di aprile è giunta dal temporaneo crollo in territorio profondamente negativo delle quotazioni del West Texas Intermediate (WTI), un'importante tipologia di petrolio. Che ancora a gennaio avessimo buoni motivi per attenderci un anno privo di grandi sorprese dà davvero la misura di come tutto ciò che si dice possa rapidamente diventare irrilevante.

Se si fa affidamento sulla storia recente, le attuali previsioni per i prossimi otto mesi dell'anno si possono riassumere brevemente dicendo che "può accadere tutto e niente". Generalmente le previsioni poggiano su scenari di riferimento accompagnati da due scenari alternativi, uno più ottimistico e uno più pessimistico. Per quanto riguarda in particolare le ripercussioni macroeconomiche, gli scenari discussi al momento dagli investitori coprono l'intero spetto di possibilità. Non pretendiamo di disporre di conoscenze migliori e più approfondite di altre società di analisi macroeconomica molto più grandi di noi. Per investire con successo nel lungo periodo è più importante inquadrare i possibili scenari nel contesto macroeconomico complessivo e implementarli con intelligenza nel portafoglio. In che ambito si prospettano ad esempio pericoli di perdite durature di capitale? Quali sviluppi dell'economia reale sono già scontati dai mercati? In questo modo è possibile riformulare la questione chiedendosi cosa sia già incorporato nelle quotazioni e dove si possano ravvisare opportunità e rischi per i nostri fondi.

Da sempre noi di ETHENEA ci poniamo quotidianamente questi interrogativi. Negli ultimi tempi lo facciamo spesso più volte al giorno, ad esempio quando le quotazioni cedono o guadagnano il 5% nel giro di una sola giornata. La flessibilità e la fiducia riposta nell'esperienza e nell'accortezza di un portfolio manager selezionato sono ora più importanti che mai. Uno sguardo ai principi fondamentali di ETHENEA rivela che cura, lungimiranza, responsabilità e collaborazione costituiscono per noi le chiavi di un successo duraturo e sono alla base del nostro operato. Questi valori solidi non diverranno domani le "chiacchiere di ieri", ma continueranno a rappresentare le fondamenta del successo duraturo di tutti gli Ethna Funds.

L'enorme ventaglio di opinioni sui mercati finanziari è dovuto alle numerose incognite sui futuri sviluppi economici, ma anche a un altro aspetto da non sottovalutare: la scarsa flessibilità. L'elevata flessibilità dell'impostazione strategica degli Ethna Funds rappresentava già all'epoca del lancio di Ethna-AKTIV nel 2002 una caratteristica assolutamente distintiva sul mercato, e lo è tuttora. Nel corso degli anni abbiamo continuato a rendere sempre più flessibile la nostra gamma di fondi mirati. Nell'attuale contesto di mercato godiamo pertanto di un'ampia libertà di manovra che ci consente di imboccare qualsiasi direzione nel momento in cui lo riteniamo più opportuno. Solo chi non è vincolato a un benchmark può attingere a tutte le opportunità che si presentano a livello di asset allocation e di selezione dei titoli ed è quindi davvero libero di decidere in base alle proprie conoscenze e convinzioni. In assenza di margini di manovra, i desideri soggettivi possono prendere rapidamente il sopravvento a scapito di analisi obiettive. Quando questo avviene, i vincoli imposti al posizionamento del portafoglio influiscono sulle aspettative relative ai futuri sviluppi di mercato, mentre dovrebbe essere il contrario.

Chi invece decide di investire i propri capitali in uno dei tre fondi di ETHENEA – Ethna-DEFENSIV, Ethna-AKTIV o Ethna-DYNAMISCH – si affida consapevolmente alle mani esperte dei nostri portfolio manager attivi, delegando loro ampie responsabilità. Siamo quotidianamente consapevoli della responsabilità affidataci e operiamo con il necessario intuito e con la massima obiettività. Con gli Ethna Funds intendiamo offrire a ogni investitore la soluzione d'investimento adatta in ogni clima borsistico, tenendo conto della sua propensione al rischio. Nel difficile contesto di quest'anno siamo finora riusciti a realizzare questo proposito. Grazie all'elevata flessibilità dei nostri fondi multi-asset siamo in grado di cogliere attivamente le opportunità che si presentano, gestendo al contempo i rischi e guardando al futuro con apertura e senza pregiudizi, anche muovendoci in acque inesplorate, come quelle nelle quali ci troviamo ora.

Vi ringraziamo per la fiducia accordataci.

Con l'augurio che continuiate a stare in salute.

Posizionamento degli Ethna Funds

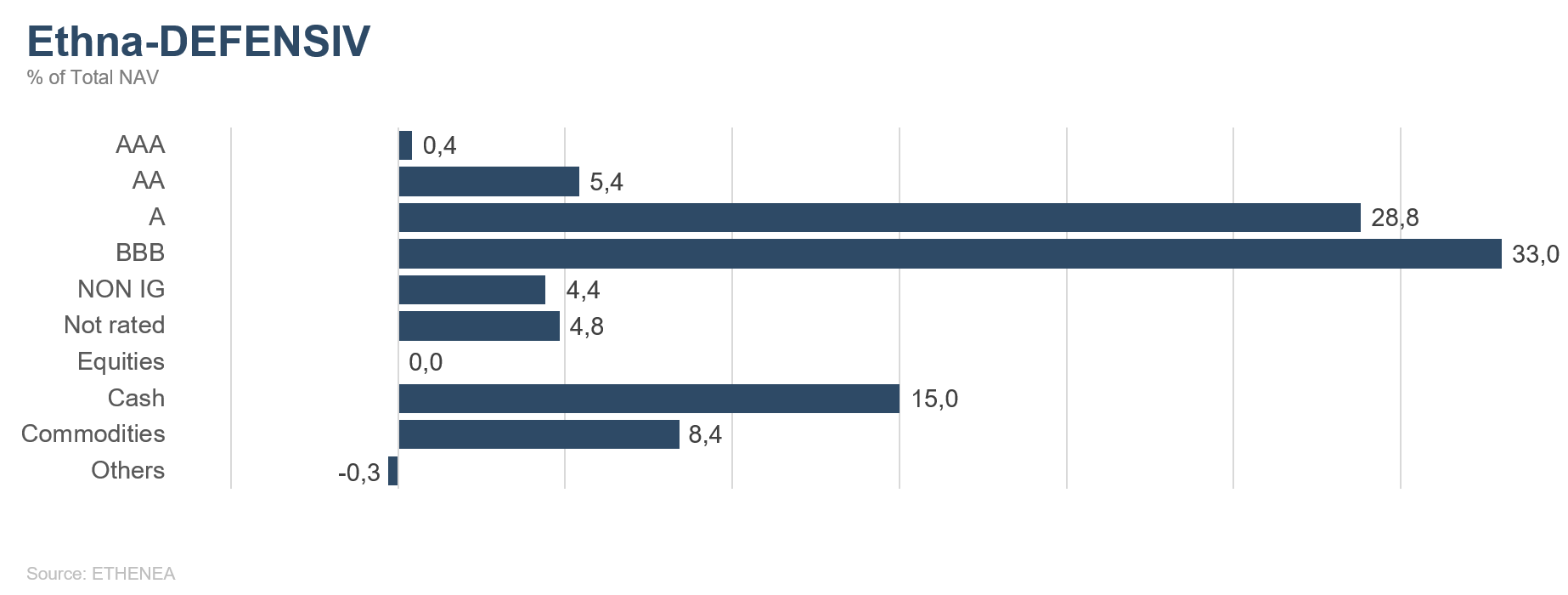

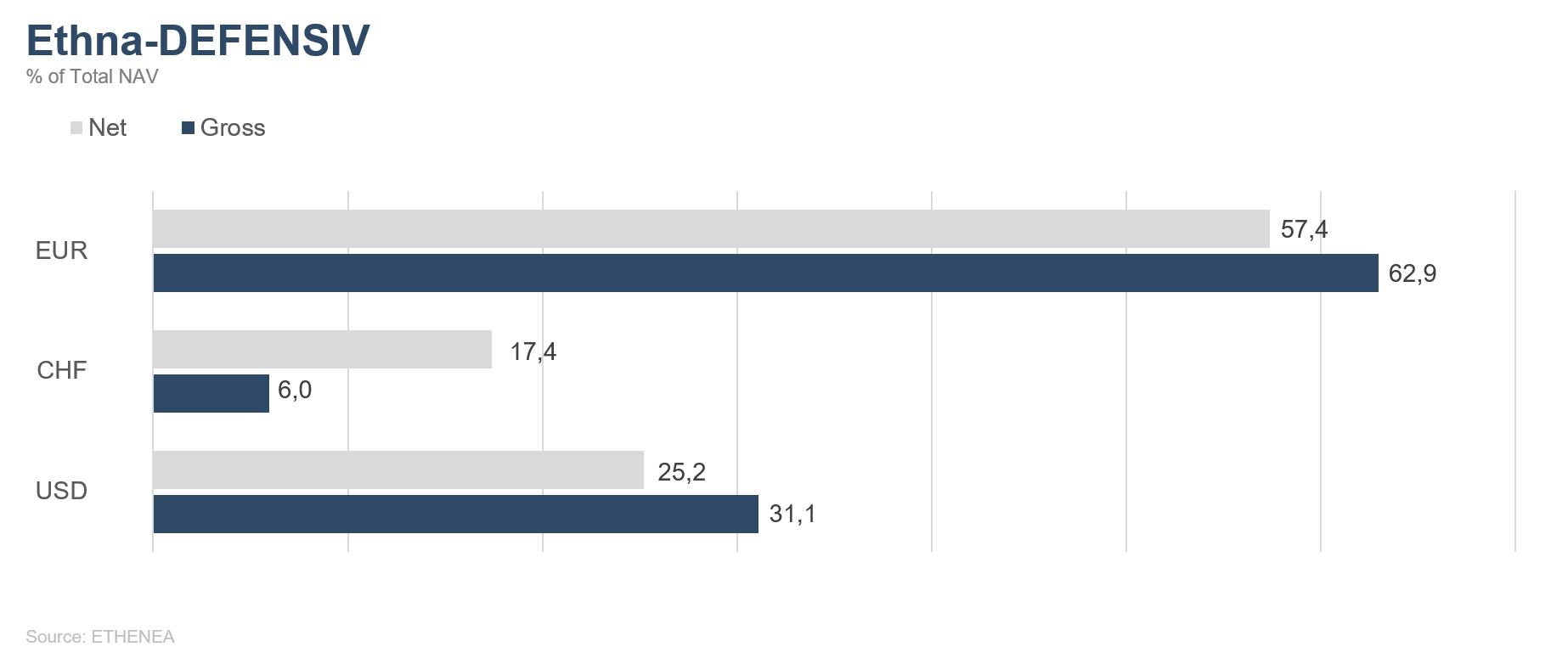

Ethna-DEFENSIV

Ad aprile, la pandemia di COVID-19 si è abbattuta con forza anche sugli Stati Uniti. Se a fine marzo i contagi confermati negli USA erano ancora inferiori a 200.000, solo un mese dopo il paese è tristemente balzato in cima alla classifica con oltre un milione di casi accertati. I contagi continuano ad aumentare anche nel resto del mondo. Le banche centrali, soprattutto la BCE e la Federal Reserve, hanno intanto fatto del loro meglio per ridare slancio ai mercati finanziari, annunciando ad aprile diverse misure di sostegno e programmi di acquisto.

Le obbligazioni societarie a cui Ethna-DEFENSIV presenta un'esposizione particolarmente elevata hanno tratto vantaggio soprattutto dai due programmi di acquisto della BCE denominati CSPP (Corporate Sector Purchase Programme) e PEPP (Pandemic Emergency Purchase Programme). Il CSPP, lanciato nel 2016, è stato ulteriormente rafforzato, e da fine marzo si sono aggiunti gli acquisti nel quadro del programma temporaneo di acquisto per l'emergenza PEPP. Gli omologhi statunitensi dei programmi della BCE sono il Primary Market Corporate Credit Facility (PMCCF) e il Secondary Market Corporate Credit Facility (SMCCF). Sebbene questi due programmi non siano ancora operativi, è bastata la dichiarazione di intenti con cui la Federal Reserve ha annunciato la volontà di sostenere il mercato immettendo nel sistema fino a USD 750 miliardi per rassicurare gli operatori. Le aziende possono ora nuovamente attingere alla liquidità sui mercati finanziari a condizioni favorevoli, riducendo l'utilizzo delle linee di credito in essere. Un ulteriore argomento a favore della performance positiva delle obbligazioni societarie è costituito dai previsti allentamenti delle attuali misure e dalla speranza che si possa tornare al più presto alla consueta normalità, al "business as usual" nella sua accezione più ampia. Non crediamo tuttavia che si assisterà a una normalizzazione generalizzata prima della fine di quest'anno. Riteniamo in particolare che bisognerà ancora attendere perché si possano nuovamente organizzare manifestazioni che prevedono l'aggregazione di un elevato numero di persone, tra cui eventi sportivi, concerti o proteste.

Oltre alle obbligazioni societarie, anche i titoli di Stato beneficiano chiaramente degli acquisti delle banche centrali. Dal lancio del suo programma di acquisti per l'emergenza, avvenuto in marzo, la Fed ha acquistato Treasury statunitensi per USD 1300 miliardi. Nel corso del mese, il rendimento dei Treasury a 10 anni è tuttavia sceso solo leggermente allo 0,6%. A fronte dell'elevata domanda della banca centrale vi è un enorme deficit pubblico da finanziare con emissioni di obbligazioni. Sebbene molti investitori si chiedano se nel lungo periodo l'indebitamento causerà un netto aumento dell'inflazione, riteniamo più probabile a breve un calo delle pressioni inflazionistiche e forse addirittura una lieve deflazione. Ad aprile, l'oro è tornato ad apprezzarsi, chiudendo il mese a circa USD 1700 l'oncia. Il metallo giallo continua a essere considerato un bene rifugio più che uno strumento di protezione contro l'inflazione.

Ad aprile, Ethna-DEFENSIV (Classe T) ha registrato un progresso del 4,55%, recuperando poco più della metà delle perdite subite il mese precedente e portando la performance da inizio anno al -1,91%. Non ravvisiamo al momento alcun motivo per modificare l'attuale allocazione del portafoglio, consistente in obbligazioni societarie con rating elevato (80% quasi), oro (oltre l'8%) e strumenti liquidi (10%). Ci attendiamo che le obbligazioni societarie continuino a essere sostenute dagli acquisti delle banche centrali e dalle speranze di ripresa economica. L'oro manterrà il proprio status di bene rifugio. La diversificazione in USD (al momento al 25%) e CHF (poco meno del 25%) è stata introdotta sin da inizio anno con leggere variazioni delle ponderazioni e si è dimostrata premiante soprattutto ad aprile, ma anche nei mesi precedenti. Il CHF continua a essere oggetto di domanda in virtù del suo status di bene rifugio e la Banca centrale svizzera riesce solo a fatica a evitarne l'ulteriore apprezzamento sull'euro. L'argomentazione a favore dell'USD è più complessa. Gli USA non godono più di alcun vantaggio sul piano della crescita; tuttavia i pareri discordanti degli Stati membri dell'area euro circa il finanziamento dell'attuale crisi impediscono la risoluzione dei problemi, anche di quelli dei paesi più deboli, in particolare dell'Italia, il che depone contro l'euro e quindi a favore del biglietto verde.

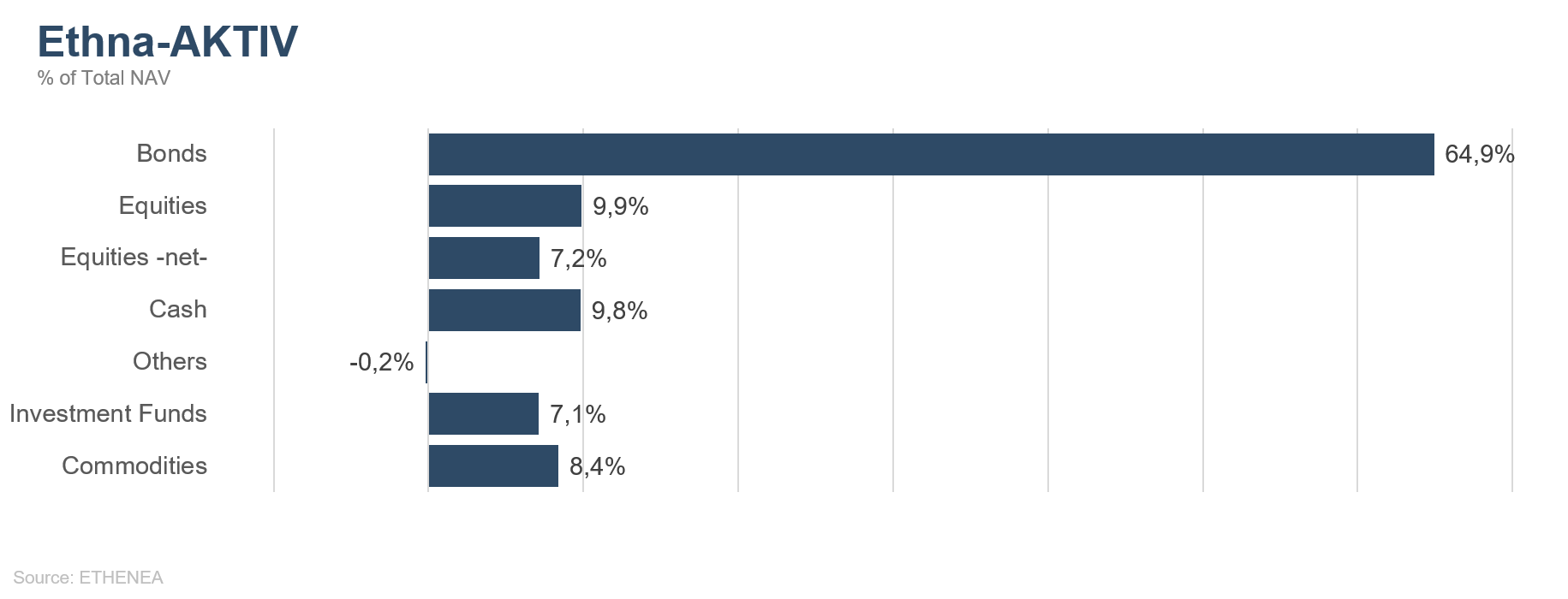

Ethna-AKTIV

Mentre marzo è stato ancora caratterizzato da vendite dovute al panico nelle diverse asset class, ad aprile le quotazioni sono salite trainate da un clima quasi euforico. Il rapido recupero delle azioni e delle obbligazioni societarie è avvenuto a una velocità quasi pari a quella della precedente correzione. La ripresa a V dei listini azionari da noi esclusa nell'edizione del Commento sui Mercati di un mese fa è in gran parte avvenuta, se non altro nel caso dei principali indici. I primi tre giorni di negoziazione del mese sembravano confermare la nostra tesi di quotazioni in prossimità dei minimi, ma già a partire dal quarto giorno abbiamo dovuto prendere atto del forte rialzo dei listini. I dati su sentiment, flussi e posizionamenti costituiscono una buona spiegazione per tale andamento, ma non è stato a nostro avviso dato il giusto peso alla realtà macroeconomica.

Il tema dominante resta quello della crisi innescata dal COVID-19 e delle relative ripercussioni non solo in ambito sanitario ma anche economico. Le statistiche mostrano già ora le conseguenze delle misure di isolamento: revisioni delle prospettive aziendali, vertiginoso aumento della disoccupazione e crollo dei consumi e degli investimenti. Le stime sulla crescita economica complessiva nel 2020 tengono ora conto della possibilità di una contrazione a due cifre in Europa. Negli Stati Uniti, il PIL del primo trimestre è sceso del 4,8%, sebbene nel calcolo rientri solo il lockdown delle ultime due settimane di marzo. Rispetto a tale dato, le cifre della crisi finanziaria globale di oltre dieci anni fa appaiono addirittura relativamente modeste. I futuri dati sulla crescita dipendono fortemente dallo sviluppo di un vaccino o almeno di un farmaco in grado di combattere il virus, ma anche in tale caso il ritorno alla normalità avverrà molto lentamente e gradualmente. Stando ai recenti avvenimenti, è difficile immaginare il realizzarsi di un "best case scenario" in cui tutti coloro che hanno perso il proprio impiego siano rapidamente riassunti e i consumatori ritrovino la voglia di fare acquisti. Malgrado i numerosi interrogativi sulla ripresa delle attività economiche, il mercato azionario sembrerebbe aver già dimenticato le perdite di quest'anno e guardare al futuro post-crisi. La rapida seppur scoordinata reazione delle banche centrali e dei governi è stata evidentemente molto utile in tal senso.

Il fatto che le quotazioni del mercato azionario dopo questo breve rally siano ritornate ai livelli elevati precedenti la crisi non ci rassicura circa le prospettive di ulteriori rialzi. Crediamo che gli attuali sviluppi siano soprattutto espressione della paura degli operatori di rimanere esclusi da futuri guadagni (la cosiddetta "fear of missing out" (FOMO)), non inconsueta nelle fasi di mercato ribassista. Nello strutturare il portafoglio restiamo pertanto cauti nei confronti delle azioni, tuttora esposte al rischio di ulteriori correzioni, possibilmente anche più pronunciate. Crediamo che i massicci acquisti delle banche centrali favoriscano al momento maggiormente le obbligazioni societarie. Per questo anche ad aprile siamo rimasti fedeli al nostro posizionamento incentrato sulle obbligazioni corporate di alta qualità, utilizzando il ritorno della liquidità per vendere i titoli meno promettenti e cogliere nuove opportunità. Anche la nostra esposizione al dollaro statunitense e al franco svizzero è rimasta invariata, poiché siamo tuttora convinti della validità di queste posizioni. Malgrado l'ampia liquidità messa a disposizione dalla Fed e grazie agli incessanti sforzi della Banca centrale svizzera di impedire l'apprezzamento del franco svizzero, considerato un bene rifugio, nei confronti dell'euro, entrambe le valute hanno continuato a evidenziare vigore.

Anche quest'anno si potrebbe essere tentati di seguire l'adagio di borsa "Sell in May and go away". Terremo tuttavia a mente questo motto solo per quanto riguarda le azioni, continuando a sfruttare attivamente le opportunità che si presenteranno.

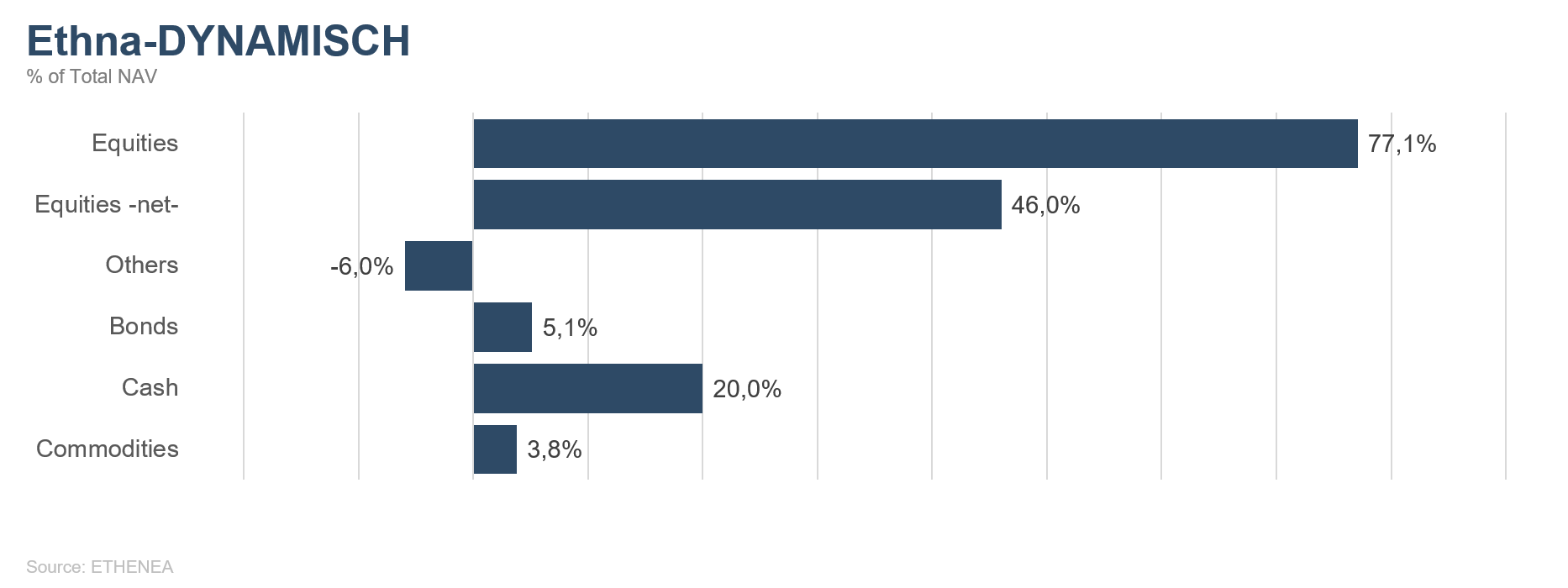

Ethna-DYNAMISCH

Esattamente un mese fa abbiamo concluso il nostro Commento sui Mercati con le seguenti parole:

"Al momento nessuno è in grado di formulare previsioni anche solo vagamente fondate per le prossime settimane e i prossimi mesi data l'assoluta peculiarità della situazione in cui ci troviamo. Attualmente le aspettative sono di recessione da moderata a grave, per affrontare la quale si approntano pacchetti di stimolo economico di entità mai vista prima d'ora; anche le banche centrali sostengono la politica e l'economia facendo pieno ricorso a tutti gli strumenti a loro disposizione, pertanto sia gli ottimisti che i pessimisti trovano abbondante materiale a supporto delle rispettive opinioni. Dopo il pronunciato recupero delle quotazioni negli ultimi giorni di marzo, in apertura di aprile manteniamo una quota azionaria complessivamente piuttosto cauta appena inferiore al 40%. Riteniamo altamente probabili brusche oscillazioni delle quotazioni dei mercati finanziari nelle prossime settimane. Come nelle scorse settimane, continueremo a operare in chiave anticiclica per sfruttare al meglio le opportunità che si presenteranno e per continuare a contenere i rischi indubbiamente presenti."

A un mese di distanza, c'è poco da aggiungere. A livello macroeconomico predominano tuttora i rischi di ribasso dovuti alle ampie restrizioni imposte all'attività economica e alla vita sociale. Per settori privi di importanza sistemica ma ad alta intensità di manodopera e di contatti come ad esempio gastronomia, turismo e spettacoli, è quasi impensabile un ritorno alla normalità, con tutta la buona volontà. I dati sulla crescita sono ripetutamente rivisti al ribasso e le date di una possibile ripresa economica continuano a essere posticipate.

Il fatto che ad aprile, a dispetto di tutte le notizie infauste, i mercati finanziari abbiano presentato un quadro positivo sembra in un primo momento stonare con il quadro fondamentale. Eppure ci sono diverse spiegazioni convincenti. Innanzitutto, va menzionata l'inondazione di liquidità sui mercati, soprattutto ad opera delle banche centrali. Anche i generosi pacchetti fiscali varati con rapidità hanno contribuito ad alleggerire la situazione. Nel caso specifico delle azioni, sin dall'inizio della crisi si sono venute a creare profonde divergenze negli sviluppi dei singoli settori e dei modelli di business malgrado una superficiale omogeneità. Le imprese meno colpite si sono riprese rapidamente dopo la prima ondata di vendite, mentre i comparti più ciclici hanno continuato a quotare a forte sconto rispetto ai livelli precedenti la crisi. Infine, i corsi azionari rispecchiano le aspettative future, e ciò significa che i mercati hanno cominciato a incorporare gradualmente una svolta positiva dopo le perdite tra il 30% e il 40% subite dagli indici.

Ethna-DYNAMISCH ha intanto sfruttato con successo le opportunità che si sono presentate, recuperando sino a fine mese gran parte delle precedenti temporanee flessioni. Ad aprile le coperture sono state inizialmente ridotte a più riprese, giacché è apparso ovvio che la maggior parte degli operatori era stata colta alla sprovvista dall'aumento delle quotazioni, come è risultato evidente dai dati sui posizionamenti e dai sondaggi condotti tra gli investitori. Il portafoglio azionario ha al contempo cautamente assunto un posizionamento leggermente più aggressivo che si è espresso con il reinserimento di BASF e con la graduale riduzione di titoli più difensivi come Pfizer e General Mills. La posizione in Intel, che ha ottenuto ottimi risultati, è stata invece interamente liquidata. Poco prima della fine del mese abbiamo chiuso in negativo la posizione nella società tedesca di servizi di pagamento Wirecard. Il contenuto della relazione di revisione pubblicata da KPMG la mattina del 28 aprile ci ha lasciato esterrefatti, inducendoci all'immediata e rapida liquidazione dell'intera posizione. Questo ha esposto per un giorno il portafoglio a perdite, ma l'investimento ha generato plusvalenze su base mensile e da inizio anno, nonché dall'apertura della posizione lo scorso anno.

Guardando avanti, il cerchio si chiude riportandoci all'introduzione. In sintesi, continuiamo a navigare a vista e sfruttiamo la flessibilità di Ethna-DYNAMISCH per continuare ad affrontare con successo questa crisi unica nel suo genere.

Grafico 1: struttura del portafoglio* di Ethna-DEFENSIV

Grafico 2: struttura del portafoglio* di Ethna-AKTIV

Grafico 3: struttura del portafoglio* di Ethna-DYNAMISCH

Grafico 4: composizione del portafoglio di Ethna-DEFENSIV per valuta

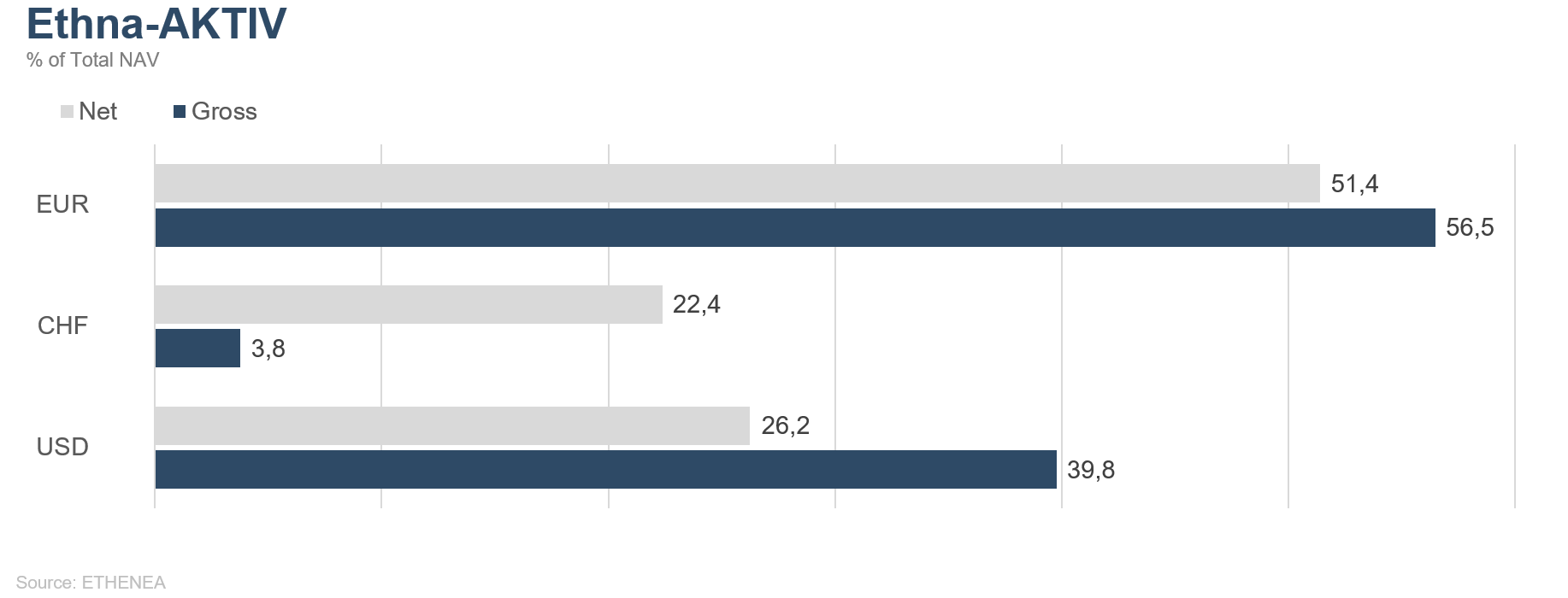

Grafico 5: composizione del portafoglio di Ethna-AKTIV per valuta

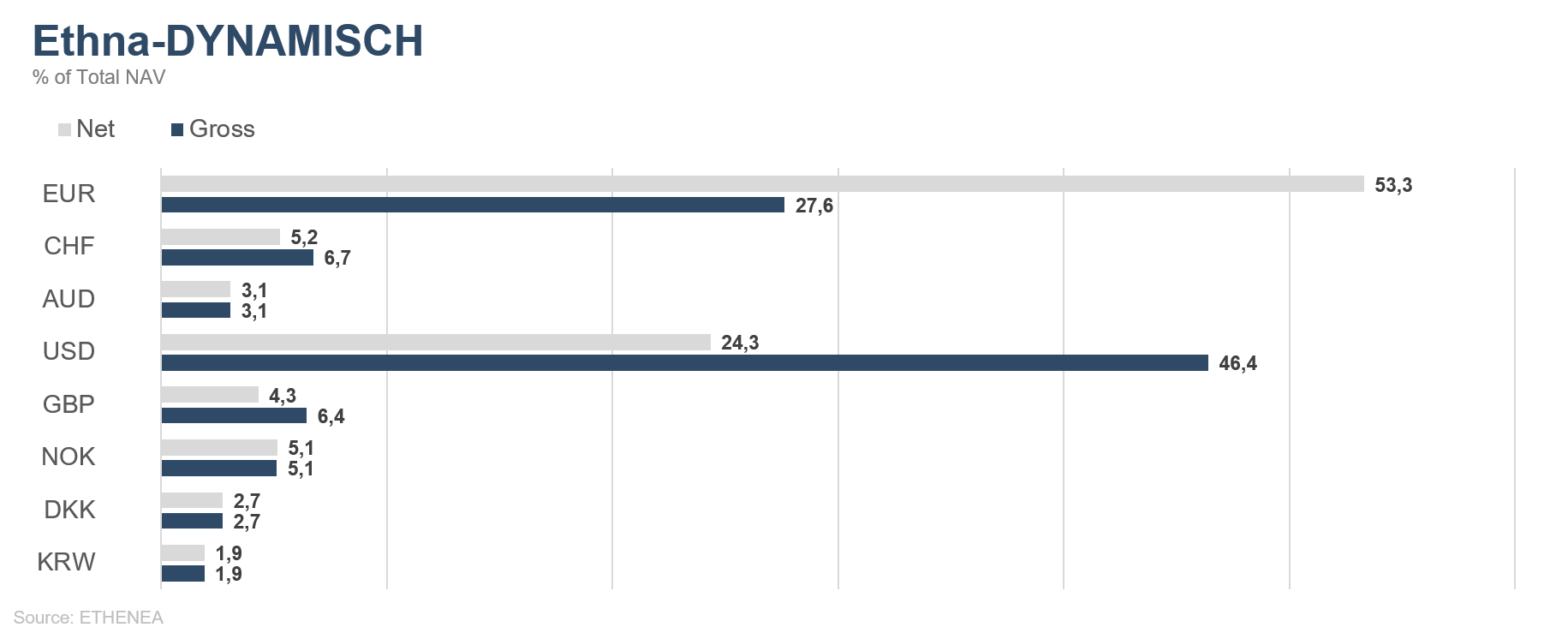

Grafico 6: composizione del portafoglio di Ethna-DYNAMISCH per valuta

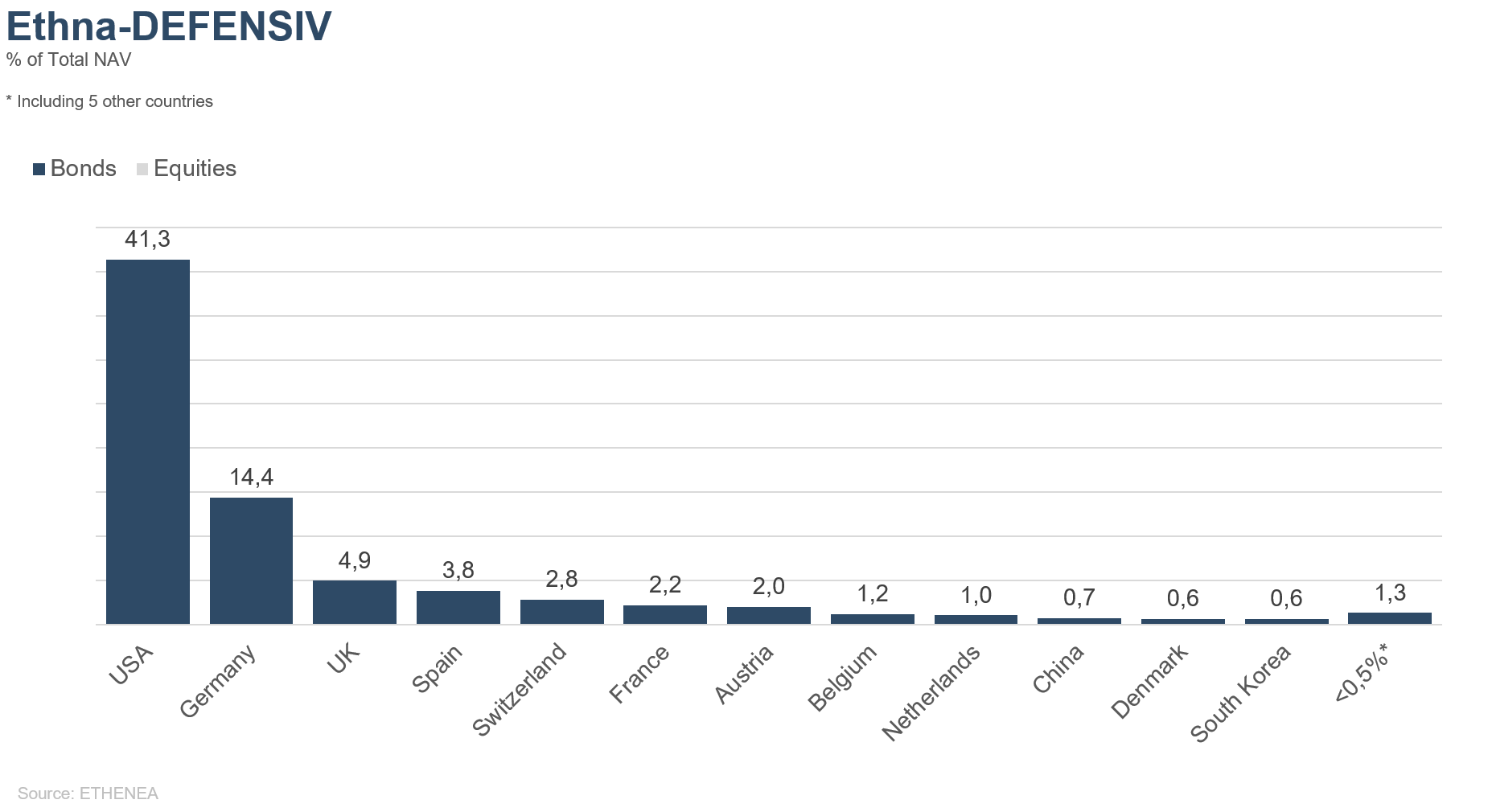

Grafico 7: composizione del portafoglio di Ethna-DEFENSIV per regione

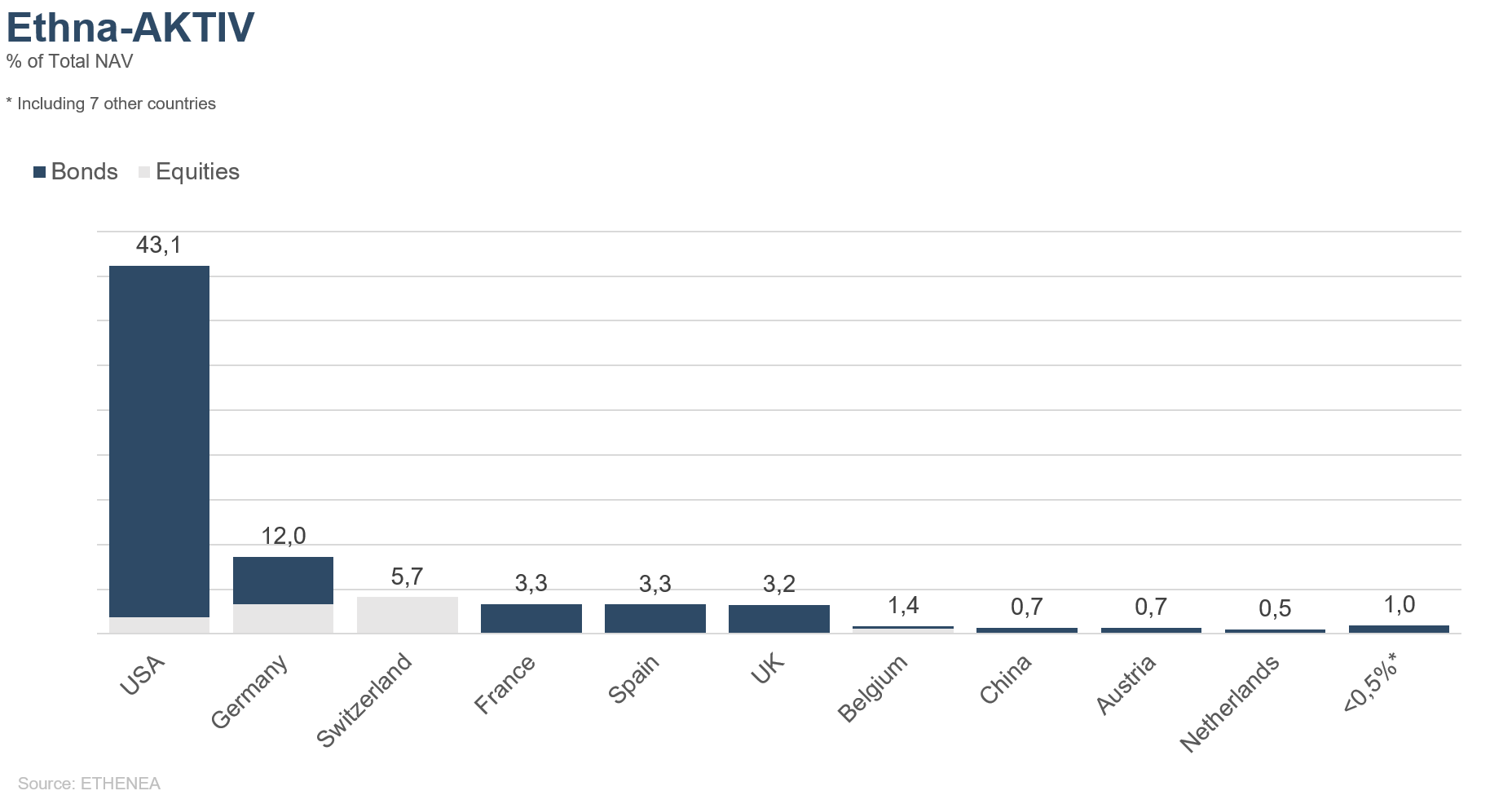

Grafico 8: composizione del portafoglio di Ethna-AKTIV per regione

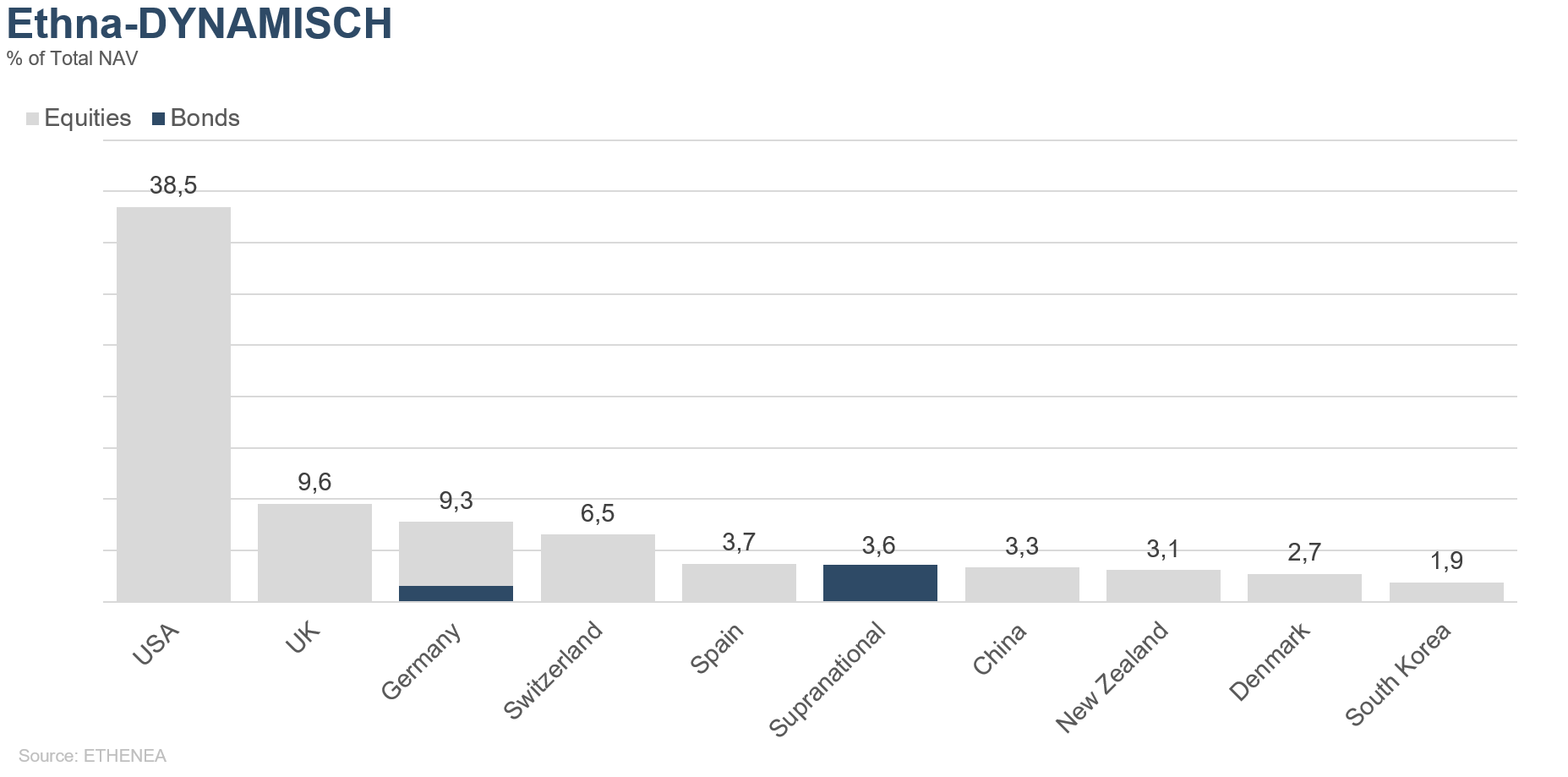

Grafico 9: composizione del portafoglio di Ethna-DYNAMISCH per regione

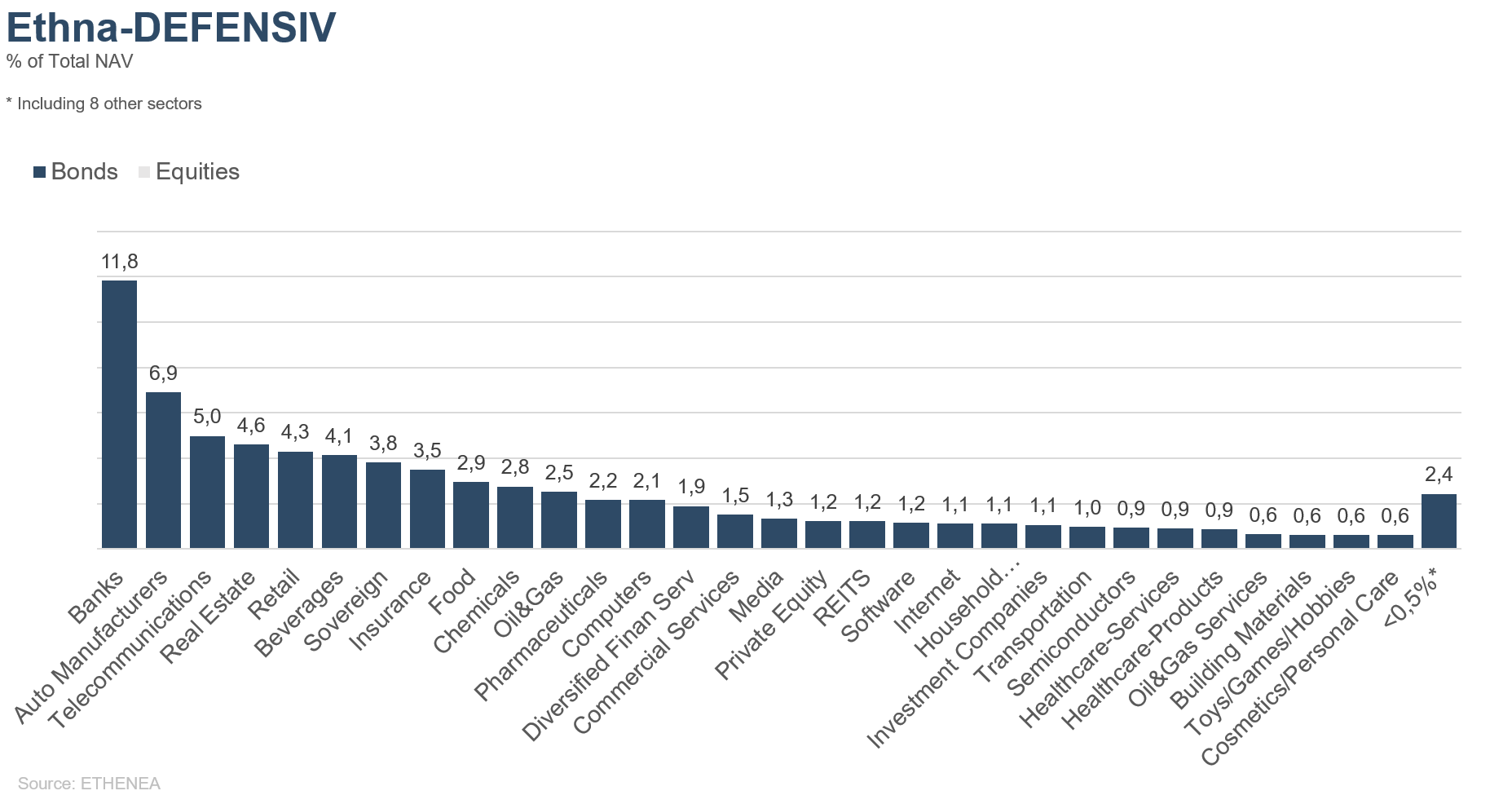

Grafico 10: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

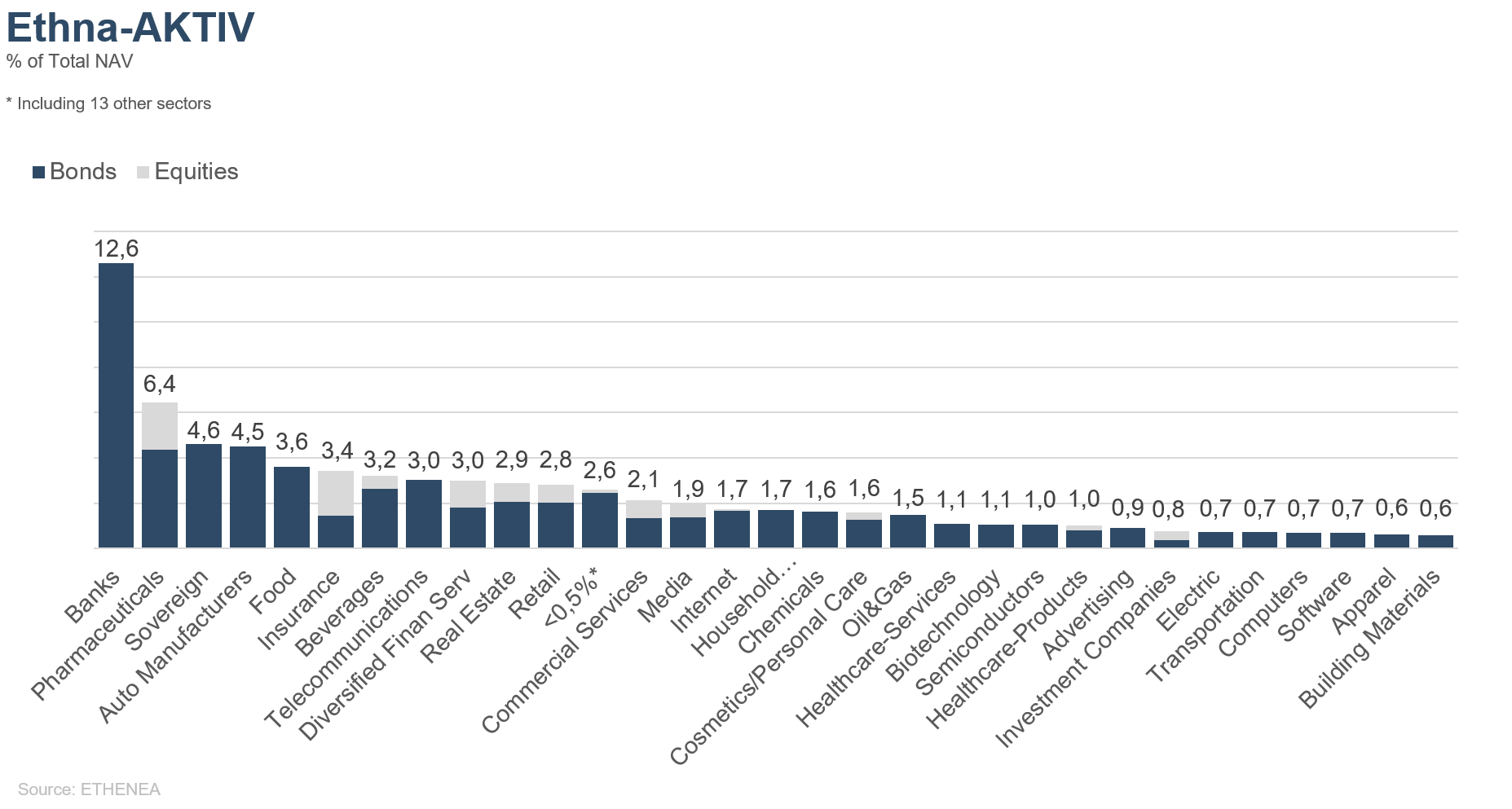

Grafico 11: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

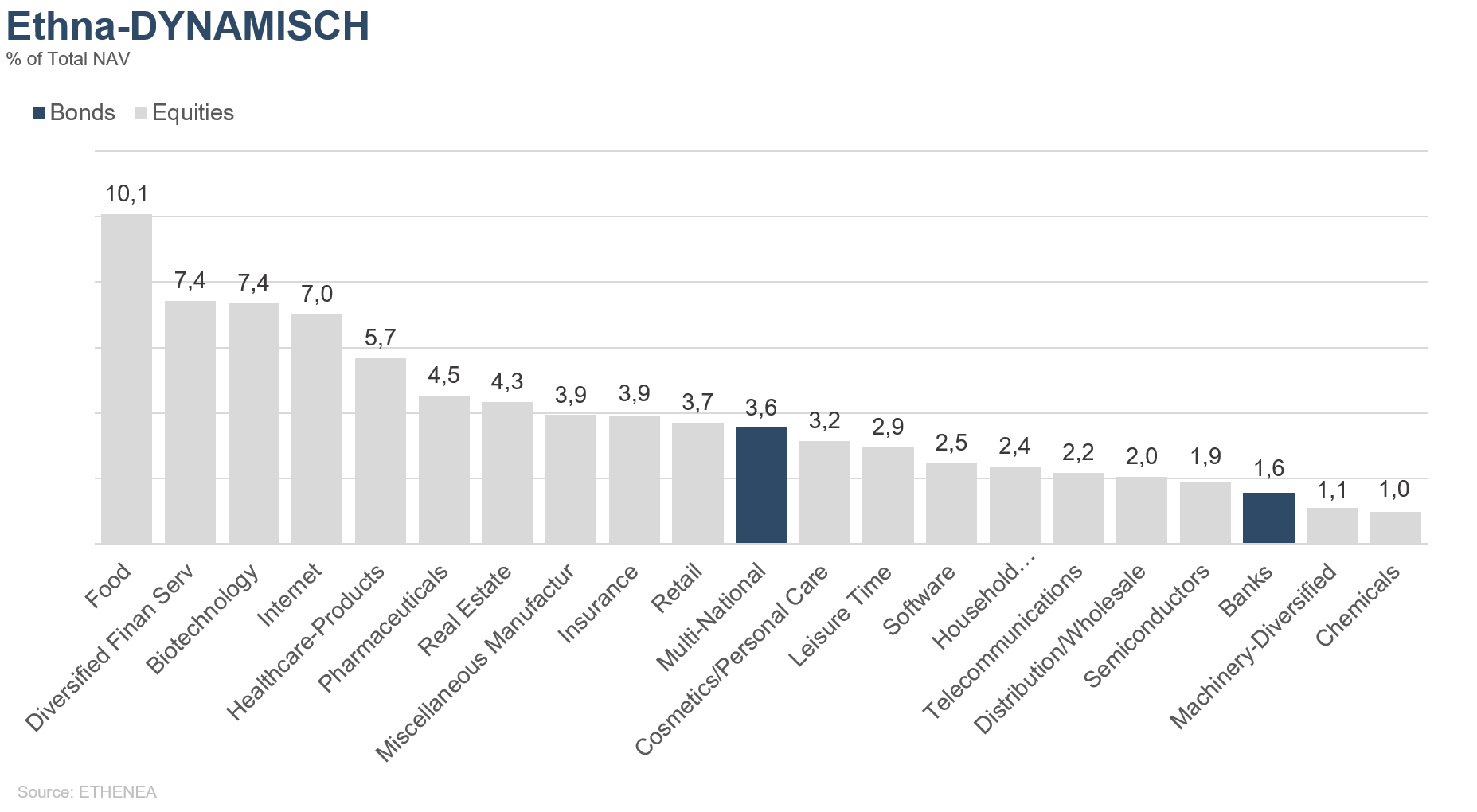

Grafico 12: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente comunicazione marketing è destinata esclusivamente a fini informativi. È vietata la trasmissione a persone residenti in paesi in cui il fondo non è autorizzato alla distribuzione, in particolare negli Stati Uniti o a persone statunitensi. Le informazioni non costituiscono un'offerta o una sollecitazione all'acquisto o alla vendita di titoli o strumenti finanziari e non sostituiscono la consulenza personalizzata all'investitore o al prodotto. Non tengono conto degli obiettivi di investimento individuali, della situazione finanziaria o delle esigenze particolari del destinatario. Prima di prendere una decisione di investimento, è necessario leggere attentamente i documenti di vendita vigenti (prospetto, documenti contenenti le informazioni chiave/PRIIPs-KIDs, relazioni semestrali e annuali). Questi documenti sono disponibili in tedesco e in traduzione non ufficiale presso ETHENEA Independent Investors S.A., la banca depositaria, gli agenti di pagamento o informazione nazionali e su www.ethenea.com. I principali termini tecnici sono disponibili nel glossario su www.ethenea.com/glossario/. Informazioni dettagliate su opportunità e rischi dei nostri prodotti sono disponibili nel prospetto vigente. I rendimenti del passato non sono un indicatore affidabile dei rendimenti futuri. Prezzi, valori e rendimenti possono aumentare o diminuire e portare alla perdita totale del capitale investito. Gli investimenti in valute estere sono soggetti a rischi valutari aggiuntivi. Dalle informazioni fornite non si possono derivare impegni o garanzie vincolanti per risultati futuri. Ipotesi e contenuti possono cambiare senza preavviso. La composizione del portafoglio può cambiare in qualsiasi momento. Il presente documento non costituisce una completa informativa sui rischi. La distribuzione del prodotto può comportare remunerazioni a favore della società di gestione, di società collegate o di partner distributivi. Fanno fede le informazioni su remunerazioni e costi contenute nel prospetto vigente. Un elenco degli agenti di pagamento e informazione nazionali, un riepilogo dei diritti degli investitori e informazioni sui rischi di un errato calcolo del valore netto d'inventario sono disponibili su www.ethenea.com/note-legali/. In caso di errore nel calcolo del NAV, l'indennizzo avverrà secondo la Circolare CSSF 24/856; per quote sottoscritte tramite intermediari finanziari, l'indennizzo può essere limitato. Informazioni per gli investitori in Svizzera: Il paese d'origine del fondo d'investimento collettivo è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuali e semestrali possono essere ottenuti gratuitamente dal rappresentante. Informazioni per gli investitori in Belgio: Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), le relazioni annuali e semestrali del comparto sono disponibili gratuitamente in tedesco su richiesta presso ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Lussemburgo e presso il rappresentante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo. Nonostante la massima cura, non si garantisce l'esattezza, la completezza o l'attualità delle informazioni. Fanno fede esclusivamente i documenti originali in tedesco; le traduzioni sono solo a scopo informativo. L'utilizzo di formati pubblicitari digitali è a proprio rischio; la società di gestione non si assume alcuna responsabilità per malfunzionamenti tecnici o violazioni della protezione dei dati da parte di fornitori di informazioni esterni. L'utilizzo è consentita solo nei paesi in cui è legalmente permessa. Tutti i contenuti sono protetti da copyright. Qualsiasi riproduzione, distribuzione o pubblicazione, totale o parziale, è consentita solo previo consenso scritto della società di gestione. Copyright © ETHENEA Independent Investors S.A. (2025). Tutti i diritti riservati. 05.05.2020