Sie fragen, wir antworten

Da wir uns den letzten Tagen des Jahres 2022 nähern, kann man mit Sicherheit sagen, dass die Ära der Negativzinsen vorbei ist. Die Märkte stehen im Bann der Geopolitik und einer Inflation, die auf beiden Seiten des Atlantiks auf einem hohen Niveau verharrt. In unserem 4. und somit letzten Quartals-Update des Jahres sind die Portfolio Manager unter anderem auf die folgenden Teilnehmerfragen eingegangen und haben ihre Sicht der Dinge erläutert.

Ethna-DYNAMISCH

- Glauben Sie, dass die Talsohle an den Aktienmärkten bereits erreicht ist? Werden Sie das Aktienengagement gegen Ende des Jahres und/oder im Jahr 2023 wieder aufstocken?

- Können Sie uns Ihre aktuelle Aktienauswahl erläutern? Und wie ist die weitere Strategie?

Ethna-DEFENSIV

Ethna-AKTIV

- Welche Anlageklasse hat bisher am meisten und welche am wenigsten zur Performance beigetragen und wie erwarten Sie die Performancekontribution bis zum Ende 2022?

- Was planen wir mit unserer Cash-Position zu tun? Weiterhin so viel halten oder bereits neue Investitionsmöglichkeiten in Sicht?

- Derzeit bestehen die Aktienpositionen fast ausschließlich aus US-Aktien. Können Sie sich vorstellen, dass Sie hier bald auch mehr europäische Aktien allokieren werden?

Globale Makrosicht

- Aktueller Markt: Schlechte Wirtschaftsdaten sorgen für gute Aktienmärkte, die Angst vor stark steigenden Zinsen wird dadurch gedämpft. Ab wann sind schlechte Nachrichten wieder schlecht?

- Erwarten Sie eine längere Phase hoher Inflation? Wie lange wird diese Phase andauern? Wie werden Sie reagieren, wenn sich Ihre Einschätzung nicht bewahrheitet?

Nächstes Webinar

Ethna-DYNAMISCH

Glauben Sie, dass der Aktienmarkt die Talsohle bereits durchschritten hat? Werden Sie das Aktienengagement gegen Ende des Jahres und/oder im Jahr 2023 wieder erhöhen?

Wir können die Talsohle des Aktienmarktes nicht mit einem Datum oder einem Indexstand versehen. Der Markt hat sich zwar – mit den disinflationären Impulsen aus den USA – bereits ein gutes Stück von seinem zwischenzeitlichen Jahrestief Mitte Oktober entfernt. Eine pauschale Entwarnung, dass die Baisse vorbei ist, würden wir trotzdem nicht geben. Denn die nachgelagerten Effekte einer immer noch zu hohen Inflation – dazu gehören Notenbankpolitik, Konsumentenkaufverhalten, Margenentwicklung und Bewertungsanpassung – sind zwar nichts Neues und zum Teil weit vorangeschritten, aber auf mittlere Sicht weiterhin belastend.

Dieser Gemengelage haben wir im 4. Quartal mit einer leichten Erhöhung der Nettoaktienquote von rund 30 % in Richtung 40 % Rechnung getragen. Diese Anhebung spiegelt einerseits ein sich allmählich verbesserndes Chancen-Risiko-Profil wider, da sich der unmittelbare Druck vieler Belastungsfaktoren etwas abgemildert hat. Das gegenwärtige Niveau der Nettoaktienquote ist andererseits weiterhin Zeugnis unserer strategischen Zurückhaltung, da uns eben jene Belastungsfaktoren noch eine Weile begleiten werden. Strategische und taktische Anpassungen der Nettoaktienquote werden wir in Abhängigkeit einer veränderten Markteinschätzung – objektiv und diszipliniert aus unserem ETHENEA Market Balance Sheet abgeleitet – vornehmen. Das kann bereits zum Jahresende oder erst 2023 der Fall sein.

Ethna-DYNAMISCH

Laut Ihrem monatlichen Update haben Sie kürzlich neue Positionen in hochwertigen Aktien aufgebaut. Können Sie uns einige Namen nennen und Ihre künftige Strategie für die Aktienauswahl erläutern?

Dem Sog des schwierigen Marktumfeldes der letzten Monate konnten sich auch Qualitätsunternehmen, die weiterhin fundamental robust dastehen, nicht entziehen. Aus Bottom-Up-Perspektive haben sich so attraktive Einstiegsgelegenheiten geboten. Zu unseren Neupositionen gehören:

- PayPal Holdings: Ein Investitionskandidat, der beispielhaft für unseren Investitionsfokus – Wachstum zu einem angemessenen Preis – steht. Die Bewertung von PayPal, die in der Covid-Ära exzessiv war, hat sich mittlerweile wieder mehr als normalisiert, während sich das fundamentale Wachstum ungeachtet der Bewertungsturbulenzen weiter fortgesetzt hat. Zuletzt haben uns auch kurzfristige Katalysatoren, wie das Aktienrückkaufprogramm und die Initiativen zur Kostendisziplin (unter anderem ausgelöst vom Engagement eines aktivistischen Investors) zum Einstieg überzeugt.

- Coloplast: Das dänische Medizintechnikunternehmen ist führend im Bereich künstlicher Körperausgänge (Darm, Harn- und Luftröhre) – ein nicht-zyklisches Marktsegment. Coloplast hat eine überdurchschnittliche organische Wachstumsrate bei einer operativen Marge von über 20 % und setzt seine Barmittel sowohl für Dividendenausschüttungen als auch für Aktienrückkäufe ein. Die zuletzt moderate Bewertung haben wir zum Einstieg in diesen defensiven Wachstumstitel genutzt.

- Erste Group Bank: Die österreichische Bank hat eine attraktive Eigenkapitalrendite, eine solide Kapitalausstattung, zahlt eine mittlere einstellige Dividendenrendite und erwägt für 2023 die Option eines Aktienrückkaufprogramms. Trotzdem handelte die Aktie zuletzt nahe einem historischen Bewertungstief. Wir nehmen an, dass der Markt die idiosynkratischen und sektorspezifischen Risiken der Bank überschätzt, während die Vorteile der Zinsdynamik nicht gewürdigt werden. Der (übertriebene) Pessimismus rund um europäische Zykliker war für uns ebenfalls ein Grund hier genauer hinzuschauen.

Trotz unserer strategischen Zurückhaltung (wie in der vorangegangenen Antwort erläutert) setzen wir weiter auf den Auf- und Ausbau von Einzeltiteln und legen damit den Grundstein für wieder attraktivere Renditen in der Zukunft. Dabei setzen wir weiterhin auf Qualitätstitel, die sich unter anderem durch fundamentale Stärke, eine solide Bilanz und eine adäquate Bewertung auszeichnen.

Ethna-DEFENSIV

Der Ethna-DEFENSIV hat einen festen Kupon von 1,5 % (Anteilsklasse A). Welche Leitzinsen (EUR und USA) oder welches Marktszenario sind erforderlich, um sich in Richtung 3 % bewegen zu können?

Ja, die Klasse A des Ethna-DEFENSIV hat eine im Verkaufsprospekt festgelegte Mindestausschüttung von 1,5 %. Die ordentlichen Erträge des Fonds beziehen sich in erster Linie auf die Zinserträge, während die Kosten anhand der Gesamtkostenquote, die für das Jahr 2021 bei 1,15 % liegt, angenähert werden können. Die laufende Rendite des Fonds als Maß für die ordentlichen Erträge liegt derzeit bei 2,1 %, während die durchschnittliche Rendite bis zur Fälligkeit etwas unter 5 % liegt. Der signifikante Unterschied ist auf die rasch steigenden Renditen zurückzuführen, während die Rentenanlagen nicht in diesem Tempo angepasst wurden. Es ist also eine Frage der Zeit, der Reinvestition und der bewussten Entscheidung des Vermögensverwalters, die aktuelle Rendite auf das Niveau der Rendite bis zur Fälligkeit zu bringen. Kürzlich hat der Ethna-DEFENSIV auf Euro lautende Unternehmensanleihen mit IG-Rating gekauft, die eine mittelfristige Laufzeit sowie eine Rendite und einen Kupon von etwa 4 % haben. Wenn wir das gesamte Portfolio auf diese Weise umschichten können, ohne Kompromisse bei der Qualität und der Duration einzugehen, ist der Fonds sehr nahe daran, einen ordentlichen Ertrag zu erzielen, der ausreicht, um 3 % zu zahlen.

Die Kupons und Renditen der kürzlich begebenen auf USD lautenden Anleihen liegen zwischen 4,5 % und 5,5 % in unserem bevorzugten Anlageuniversum von hochwertigen Anleihen mit kurzer Laufzeit. Wir müssen jedoch das Risiko einer USD-Abwertung reduzieren, da wir den konservativen Charakter des Fonds bewahren müssen. Die Absicherungskosten lassen sich berechnen, indem man die Geldmarktrenditen in EUR nimmt und die entsprechende USD-Rendite abzieht, was derzeit zu jährlichen Kosten von 2,5 % führt. Diese Kosten sind nicht Teil der ordentlichen Erträge, sondern der realisierten Verluste. Dennoch beziehen wir die Kosten in unsere Anlageentscheidungen ein und benötigen eine USD-Rendite von 6,5 %, um in die Nähe einer Ausschüttung von 3 % zu kommen, wenn die Absicherungskosten unverändert bleiben.

Die Verwaltungsgesellschaft ETHENEA Independent Investors S.A. entscheidet über die Höhe der Ausschüttung, die ordentliche Erträge, realisierte und nicht realisierte Gewinne sowie andere Vermögenswerte umfassen kann.

Ethna-AKTIV

Welche Anlageklasse hat bisher am meisten und welche am wenigsten zur Performance beigetragen und wie erwarten Sie die Performancekontribution bis zum Ende 2022?

Das Jahr 2022 war für den breiten Markt bislang gekennzeichnet von einem gleichzeitigen Verlust bei Aktien und Anleihen in historischem Ausmaß. Die grundsätzlichen Anlagebedingungen für einen Multiassetfonds waren maximal negativ. Vor diesem Hintergrund war aktives Management, welches sich in einem entsprechenden Overlay bezüglich der Aktien-, Zins- und auch Währungsrisiken äußert, der Schlüssel zur Differenzierung. Das Anlageergebnis des Ethna-AKTIV kann sich in diesem Zusammenhang durchaus sehen lassen.

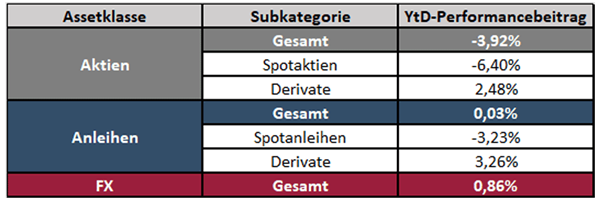

Zum 23.11. stellen sich die Performancebeiträge der verschiedenen Assetklassen inkl. der dazugehörigen Overlays wie folgt dar:

Hervorzuheben ist hier einerseits das fast ausgeglichene Ergebnis bei den Anleihen und der positive Beitrag von der Währungsseite. Während ersteres auf ein konservatives Fixed Income Porfolio und vor allen Dingen eine richtig umgesetzte Zinsabsicherung zurückzuführen ist, profitierten wir bei Zweiterem von unserer Übergewichtung beim US-Dollar. Vor der jüngsten Korrektur des US-Dollar war dieser Performancebeitrag sogar schon bei über 3,2%, was deutlich aufzeigt, welchen Mehrwert eine entsprechende Diversifizierung über die Assetklassen leisten kann.

Ausgehend von der aktuellen Positionierung sind bis zum Jahresende moderate Performancebeiträge sowohl von der Aktien-, Währungs- und auch Anleihenseite möglich. In allen Assetklassen wird aktuell auf ein Overlay verzichtet und angemessen an unsere Markterwartung ein überschaubares Risiko eingegangen.

Ethna-AKTIV

Was planen wir mit unserer Cash-Position zu tun? Weiterhin so viel halten oder bereits neue Investitionsmöglichkeiten in Sicht?

Die Kasseposition des Ethna-AKTIV beläuft sich zurzeit auf 15%. In einem herausfordernden Jahr 2022 war eine höhere Kassehaltung eine strategische Entscheidung, die sich bislang positiv auf die Stabilität der Fondsperformance ausgewirkt hat. Vor dem Hintergrund erster Stabilisierungsanzeichen und mittlerweile auch wieder attraktiverer Risikoprämien werden wir die Kasse sukzessive zu Gunsten von Spotinvestments sowohl in Aktien als auch in Anleihen reduzieren. Tendenziell sollte die Kassequote damit gegen Jahresende wieder unter 10% sinken.

Ethna-AKTIV

Derzeit bestehen die Aktienpositionen fast ausschließlich aus US-Aktien. Können Sie sich vorstellen, dass Sie hier bald auch mehr europäische Aktien allokieren werden?

In der Tat besteht das Basisportfolio des Ethna-AKTIV auf der Aktienseite fast zu 100% aus US-amerikanischen Bluechips. Trotz des seit Jahren bestehenden Bewertungsaufschlages haben wir uns bewusst für diese Fokussierung und weg von einem globalen Portfolio entschieden. Hierbei geht es ja nicht nur um das Nichtinvestieren in europäische, sondern auch ggf. attraktive asiatische Titel. Hauptgrund ist vor allem die damit einhergehende Robustheit des Portfolios. Trotz eines globalen Geschäftsmodells leiden europäische und auch asiatische Titel oftmals überproportional unter den regionalen Problemen, egal ob politischer oder konjunktureller Natur. Nichtsdestotrotz beobachten wir auch, dass diese quasi Sippenhaft zu immer deutlicheren Bewertungsabschlägen geführt hat, die zumindest ein Überdenken dieser Positionierung anregt. Aus diesem Grund schließen wir es aktuell nicht aus, dass im nächsten Jahr das Portfolio auch wieder etwas globaler aufgestellt wird.

Globale Makrosicht

Aktueller Markt: Schlechte Wirtschaftsdaten sorgen für gute Aktienmärkte, die Angst vor stark steigenden Zinsen wird dadurch gedämpft. Ab wann sind schlechte Nachrichten wieder schlecht?

Das Jahr 2022 war sowohl für die Weltwirtschaft als auch für die Finanzmärkte ein sehr schwieriges Jahr. Die Inflation befindet sich auf dem höchsten Stand seit mehreren Jahrzehnten, und die Zentralbanken auf der ganzen Welt haben ihre Politik aggressiv gestrafft. Angesichts der hohen Inflation, die den Verbrauch und die Investitionen dämpft, sowie der restriktiven Geldpolitik, die die Nachfrage einschränkt, sind die Risiken einer Rezession erheblich gestiegen. In diesem Umfeld werden schwache Wirtschaftsdaten von den Märkten als positiv bewertet, da sie auf einen nachlassenden Inflationsdruck hindeuten und die Zentralbanken dazu veranlassen könnten, ihren Straffungskurs zu verlangsamen oder sogar umzukehren, was die Märkte für Vermögenswerte entlasten würde. Die Art und Weise, wie der Markt die wirtschaftlichen Entwicklungen betrachtet, hängt stark vom zugrunde liegenden Wirtschaftsszenario ab. Die derzeitige Dynamik könnte sich umkehren und zu einem Rezessionsszenario mit rückläufiger Inflation führen. Im Falle einer raschen Verschlechterung des Wirtschaftswachstums oder eines globalen Abschwungs würden negative Wirtschaftsnachrichten mit großer Wahrscheinlichkeit auf ihre negativen Auswirkungen auf den Verbrauch, die Investitionen und die Unternehmensgewinne hin untersucht werden, was sich negativ auf die Aktienmärkte auswirken würde.

Globale Makrosicht

Erwarten Sie eine längere Phase hoher Inflation? Wie lange wird diese Phase andauern? Wie werden Sie reagieren, wenn sich Ihre Einschätzung nicht bewahrheitet?

Die Covid-Pandemie und die beispiellose politische Unterstützung durch die fortgeschrittenen Volkswirtschaften haben ein Ungleichgewicht zwischen Nachfrageanstieg und Nachfragerückgang geschaffen, das einen Inflationsschub ausgelöst hat. Die Situation verschlechterte sich in diesem Jahr, als die Weltwirtschaft von zwei großen negativen Schocks getroffen wurde (dem Krieg in der Ukraine und dem Covid-Ausbruch in China), die einen zusätzlichen weltweiten Preisdruck verursacht haben. Die Inflationsdynamik ist von Region zu Region unterschiedlich. Die Gesamtinflation hingegen hat sich allmählich auf verschiedene Wirtschaftssektoren ausgeweitet und erreicht nun auch strukturellere Bereiche wie Löhne, Dienstleistungen und Mieten. Die Gesamtinflation scheint in den USA dank der aggressiven Straffung durch die Fed ihren Höhepunkt erreicht zu haben, während sie in anderen fortgeschrittenen Volkswirtschaften weiter ansteigen könnte. Wir gehen jedoch davon aus, dass die Kerninflation noch einige Zeit hoch bleiben und erst 2023 allmählich zurückgehen wird, um 2024 ein Niveau zu erreichen, das eher den Zielvorgaben der Zentralbanken entspricht. In den letzten Monaten haben die Märkte bereits damit begonnen, ein disinflationäres Umfeld im Jahr 2023 und eine weitaus weniger restriktive Haltung der Zentralbank einzupreisen. Die Aktienmärkte haben sich von ihren Tiefstständen im September erholt, und wir haben unsere Positionierung schrittweise an die Marktstimmung angepasst. Wir bleiben jedoch vorsichtig und werden beobachten, wie sich die Wachstums- und Inflationsdaten in den kommenden Monaten entwickeln wird und unsere Positionen entsprechend anpassen.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Dies ist eine Werbemitteilung. Sie dient reinen Informationszwecken und bietet dem Adressaten eine Orientierung zu unseren Produkten, Konzepten und Ideen. Dies ist keine Grundlage für Käufe, Verkäufe, Absicherung, Übertragung oder Beleihung von Vermögensgegenständen. Keine der hier enthaltenen Informationen begründet ein Angebot zum Kauf oder Verkauf eines Finanzinstruments noch beruhen sie auf der Betrachtung der persönlichen Verhältnisse des Adressaten. Sie sind auch kein Ergebnis einer objektiven oder unabhängigen Analyse. ETHENEA übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Zusicherung in Bezug auf Korrektheit, Vollständigkeit, Eignung, Marktfähigkeit von Informationen, die in Webinaren, Podcasts oder Newslettern dem Adressaten zur Verfügung gestellt werden. Der Adressat nimmt zur Kenntnis, dass unsere Produkte und Konzepte sich an unterschiedliche Anlegerkategorien richten können. Die Kriterien richten sich ausschließlich nach dem aktuell gültigen Verkaufsprospekt. Diese Werbemitteilung richtet sich nicht an einen bestimmten Adressatenkreis. Jeder Adressat muss sich deshalb individuell und eigenverantwortlich über die maßgeblichen Bestimmungen der aktuell gültigen Verkaufsunterlagen informieren, auf deren Basis sich ein Anteilserwerb ausschließlich richtet. Aus den bereitgestellten Inhalten und aus unseren Werbemitteln lassen sich keine verbindlichen Zusagen oder Garantien für zukünftige Ergebnisse ableiten. Weder durch das Lesen oder Zuhören kommt ein Beratungsverhältnis zustande. Alle Inhalte dienen der Information und können eine professionelle und individuelle Anlageberatung nicht ersetzen. Der Adressat forderte auf eigenes Risiko den Newsletter an bzw. hat sich für ein Webinar, Podcast angemeldet oder nutzt sonstige digitale Werbemedien auf eigene Veranlassung. Der Adressat und Teilnehmer akzeptiert, dass digitale Werbeformate von einem externen Informationsanbieter, der in keiner Beziehung zu ETHENEA steht, technisch produziert und dem Teilnehmer zur Verfügung gestellt wird. Der Zugang und die Teilnahme an digitalen Werbeformaten geschehen über internetbasierte Infrastrukturen. ETHENEA übernimmt keine Haftung für jedwede Unterbrechungen, Annullierungen, Störungen, Aufhebungen, Nichterfüllung, Verspätungen im Zusammenhang mit der Bereitstellung der digitalen Werbeformate. Der Teilnehmer anerkennt und akzeptiert, dass bei der Teilnahme an digitalen Werbeformaten personenbezogene Daten beim Informationsanbieter einsehbar, aufgezeichnet und weitergegeben werden können. ETHENEA haftet nicht für Datenschutzpflichtverletzungen des Informationsanbieters. Digitale Werbeformate dürfen nur in Länder betreten und besucht werden, in denen ihre Verbreitung und der Zutritt gesetzlich zulässig ist. Ausführliche Hinweise zu Chancen und Risiken zu unseren Produkten entnehmen Sie bitte dem jeweils aktuellen Verkaufsprospekt. Allein maßgeblich und verbindliche Grundlage für den Anteilserwerb sind die gesetzlichen Verkaufsunterlagen (Verkaufsprospekt, Basisinformationsblätter (PRIIPs-KIDs), Halbjahres- und Jahresberichte), denen die ausführlichen Informationen zu dem Anteilerwerb sowie den damit verbundenen Risiken entnommen werden können. Die genannten Verkaufsunterlagen in deutscher Sprache (sowie in nichtamtlicher Übersetzung in anderen Sprachen) finden Sie unter www.ethenea.com und sind bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A. und der Verwahrstelle sowie bei den jeweiligen nationalen Zahl- oder Informationsstellen und bei der Vertreterin in der Schweiz kostenlos erhältlich. Die Zahl- oder Informationsstellen sind für die Fonds Ethna-AKTIV, Ethna-DEFENSIV und Ethna-DYNAMISCH die Folgenden: Belgien, Deutschland, Liechtenstein, Luxemburg, Österreich: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg; Frankreich: CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris; Italien: State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Schweiz: Vertreterin: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Zahlstelle: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich; Spanien: ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid). Die Zahl- oder Informationsstellen sind für die HESPER FUND, SICAV – Global Solutions die Folgenden: Belgien, Deutschland, Frankreich, Luxemburg, Österreich: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg; Italien: Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Schweiz: Vertreterin: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Zahlstelle: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Die Verwaltungsgesellschaft kann aus strategischen oder gesetzlich erforderlichen Gründen unter Beachtung etwaiger Fristen bestehende Vertriebsverträge mit Dritten kündigen bzw. Vertriebszulassungen zurücknehmen. Anleger können sich auf der Homepage unter www.ethenea.com und im Verkaufsprospekt über Ihre Rechte informieren. Die Informationen stehen in deutscher und englischer Sprache, sowie im Einzelfall auch in anderen Sprachen zur Verfügung. Es wird ausdrücklich auf die ausführlichen Risikobeschreibungen im Verkaufsprospekt verwiesen. Diese Veröffentlichung unterliegt Urheber-, Marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung, Übernahme in andere Webseiten, der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form, ist nur nach vorheriger, schriftlicher Zustimmung von ETHENEA zulässig. Copyright © ETHENEA Independent Investors S.A. (2024) Alle Rechte vorbehalten. 25.11.2022