Never catch a falling knife!?

Die Warnung vor dem Griff ins fallende Messer zählt zu den bekanntesten Börsenweisheiten. Wer die Regel dieses Jahr beherzigt hat, konnte beispielsweise das Wirecard-Debakel teilnahmslos von der Seitenlinie beobachten. Auf der anderen Seite stehen jedoch zahlreiche verpasste Einstiegschancen in attraktive Aktien, die seit den Turbulenzen im Frühjahr die Wende nach oben geschafft haben. Welchen Mehrwert bietet die genannte Börsenweisheit also generell? Und wie verhält man sich künftig geschickt, wenn die Kurse nochmals fallen sollten?

Lassen Sie uns mit einer kurzen, humorvollen Geschichte einsteigen: Beim jährlichen Kochevent des Börsenclubs fällt aus Versehen ein schweres und scharfes Küchenmesser von der Arbeitsplatte und steuert geradewegs auf den Fuß eines Teilnehmers zu. Ein danebenstehender technischer Analyst beobachtet das Geschehen und will geistesgegenwärtig nach dem Messer greifen, zieht dann jedoch in letzter Sekunde die Hand wieder zurück. Für den Fuß seines Nachbarn, ein klassischer Value-Investor, hat das unangenehme Konsequenzen. Nach einem lauten Schmerzensschrei raunt dieser seinen Nachbarn an, warum er das Messer nicht aufgehalten habe. Der technische Analyst verweist abgebrüht auf eines seiner Prinzipien: „Greife niemals in ein fallendes Messer!“. Umso erstaunter fragt er den Value-Investoren zurück, warum dieser nicht einfach seinen Fuß weggezogen habe. Dieser erwidert nur: „Ich hätte nie gedacht, dass das Messer so tief fällt.“

Anhand dieser Pointe wird nachvollziehbar, warum der Vergleich fallender Kurse mit dem Bild des fallenden Messers hinkt. Was beim fallenden Küchenmesser sehr anschaulich wirkt und physikalisch sowohl durch das Newtonsche Gravitationsgesetz als auch durch die allgemeine Relativitätstheorie bis ins kleinste Detail beschrieben werden kann, konnte bis dato weder von Isaac Newton noch von Albert Einstein oder anderen klugen Köpfen in halbwegs praxistauglichen Formeln für fallende Kurse ausgedrückt werden. Ganz im Gegenteil. So ist über Isaac Newton überliefert, dass er große Teile seines Vermögens durch Spekulationen an der Börse verloren hat. Seine Resignation gegenüber den Kapitalmärkten fand dabei Ausdruck in folgendem Zitat: „Ich kann zwar die Bahn der Gestirne auf Zentimeter und Sekunden genau berechnen, aber nicht, wohin eine verrückte Menge einen Börsenkurs treiben kann.“

Wie gefährlich ist nun das fallende Messer am Aktienmarkt? Wie so oft im Leben gilt auch hier: Es hängt von den Umständen ab. Bei einer einzelnen Aktie ist grundsätzlich alles möglich, wie zuletzt das Beispiel des ehemaligen deutschen DAX-Konzerns Wirecard eindrucksvoll belegt hat. Diese Erfahrung bewegte auch Isaac Newton zu seiner Aussage. Tatsächlich schlagen regelmäßig Einzelaktien wie ein Küchenmesser auf dem Boden auf, und jegliche Fangversuche auf dem Weg Richtung Null enden zwangsläufig blutig. Die bereits zurückgelegte Fallhöhe ist dabei unerheblich. Auch wenn bereits ein Minus von 98 % zu Buche steht, verliert ein neu einsteigender Käufer auf dem Weg zu -99 % die Hälfte seines Investments. Dennoch kann die Wahrscheinlichkeit eines Totalausfalls oder übermäßiger Kursrückgänge effektiv minimiert werden. Eine gesunde Bilanz, ein stabiles Geschäftsmodell, ein bereits vorhandener Erfolgsnachweis und eine nachvollziehbare Bewertung sind wichtige Kriterien zur Risikoeinschätzung. Abgesehen davon gibt es einen übergeordneten Ratschlag, dessen Bedeutung beim Investieren gar nicht überschätzt werden kann: Diversifikation. Ein durchdacht diversifiziertes Portfolio kann einige Turbulenzen abfedern. Und damit kommen wir von der kleinen wirtschaftlichen Einheit, dem einzelnen Unternehmen, zur großen wirtschaftlichen Einheit, dem Gesamtmarkt.

Der gesamte Aktienmarkt, insbesondere auf globaler Ebene, kann als gut diversifiziertes Aktienportfolio angesehen werden. Rückblickend hat dieser schon viele Krisen kommen und gehen sehen. Das Messer war sozusagen schon oft im freien Fall, hat aber jedes Mal die Wende geschafft. Sind die Gravitationsgesetze dort also außer Kraft gesetzt? Ganz im Gegenteil: Sie wirken! Jedoch sind sie an den Aktienmärkten besser als „mean-reversion“ bekannt – auf Deutsch „Rückkehr zum Mittelwert“. Der Mittelwert bezieht sich dabei auf einen inneren oder tatsächlichen Wert, ist aber zum Zeitpunkt der Kursfeststellung aufgrund vielfältiger politischer und ökonomischer Unsicherheiten unbekannt. Fest steht aber, dass dieser Wert immer deutlich größer als Null sein wird. Und damit steigt mit jedem Prozent Kursrückgang am globalen Aktienmarkt die Wahrscheinlichkeit, dass man auf mittlere Sicht wieder einen attraktiven Kursgewinn vereinnahmen kann.

In vergleichsweise ruhigen Zeiten an den Kapitalmärkten erfährt das „mean-reversion“-Prinzip auch wenig Widerspruch. Aber wehe man begleitet den freien Fall selbst schon eine Weile lang mit eigenem Geld. Die Anlegerpsychologie ist mittlerweile ein sehr gut erforschtes Gebiet, und Unbehagen ist eine milde Beschreibung für das, was die menschliche Psyche in Phasen erhöhter Volatilität an den Aktienmärkten aushalten muss. „Kaufen, wenn die Kanonen donnern!“ oder „Gierig werden, wenn andere Angst haben!“ sind anerkannte Argumente für den lohnenden Griff ins fallende Messer. Aber offensichtlich ist dies leichter gesagt als (im richtigen Moment) getan.

Vorsorge ist besser als Nachsorge. Vor diesem Hintergrund bieten wir im Hause ETHENEA mit den drei Ethna Funds den jeweils passenden Mischfonds für die drei grundlegenden Risikoprofile von Anlegern an.

Investoren des Ethna-DEFENSIV sollen sich gar keine Sorgen über fallende Messer am Aktienmarkt machen müssen. Sie bevorzugen die hohe Beständigkeit, die von festverzinslichen Anlagen ausgeht.

Dies gilt in abgemilderter Form auch für die breite Anlegergruppe des Ethna-AKTIV. Anleger unseres Flaggschifffonds sind sich zwar bewusst, dass signifikante Anteile des Fondsvermögens phasenweise auch an den renditestarken Aktienmärkten investiert werden. Im Idealfall möchten sie aber keine allzu große Notiz von den immanenten Wertschwankungen dieser volatilen Anlageklasse nehmen.

Am aktienaffinsten sind die Kunden des Ethna-DYNAMISCH. Dieser im Jahr 2009 aufgelegte vermögensverwaltende Fonds bietet einen risikokontrollierten Zugang zu den globalen Aktienmärkten an und setzt entsprechend dort die Schwerpunkte. Die Anleger des Ethna-DYNAMISCH bringen ein gutes Verständnis für die möglichen Chancen an den Aktienmärkten mit, haben zugleich aber auch Respekt vor den mitunter heftigen Kursverlusten. Die Entscheidung, bei welchem Messer es sich eventuell lohnt, die Hand auszustrecken, überlassen sie den erfahrenen Experten bei ETHENEA.

Positionierung der Ethna Funds

Ethna-DEFENSIV

Die Volatilität an den Märkten bleibt hoch, und die drei großen marktbewegenden Themen sind weiterhin unverändert die US-Wahlen, COVID-19 und der Brexit. Zumindest Ersteres kann nach dem 3. November von der Liste der Unsicherheiten gestrichen werden. Einzig ein knapper Wahlsieg Joe Bidens und eine darauffolgende „contested election“ könnte zu neuerlichen Verwerfungen an den Märkten führen und die Regierung kurzfristig weniger handlungsfähig machen. Beide Alternativszenarien, ein klarer Sieg der Demokraten oder der Republikaner, dürften von den Märkten positiv aufgenommen werden und lediglich das Feld der Profiteure verschieben. Bei einem Sieg Joe Bidens würden höhere Steuern einer vorhersehbareren Außenpolitik und höherer Infrastrukturausgaben gegenüberstehen, bei einem Sieg Donald Trumps würden Öl- und Technologiekonzerne profitieren.

Während das Sentiment aufgrund der rasant steigenden Corona-Infektionszahlen schlecht bleibt, scheint sich das fundamentale Bild wieder leicht aufzuhellen. Spiegelbildlich zum vorangegangenen Monat hat sich das verarbeitende Gewerbe weiter verbessert; auf der anderen Seite leidet der Dienstleistungssektor weiterhin an den Folgen der Coronakrise und den damit verbundenen Beschränkungen. Dennoch halten wir Verwerfungen wie zu Beginn des Jahres als Folge der neuerlichen Ausgangsbeschränkungen für unwahrscheinlich. Zum einen sind Regierungen und Unternehmen besser auf die sukzessiv zunehmenden Einschränkungen vorbereitet als noch im März diesen Jahres; zum anderen erlaubt die aktuelle „work yes, party no“-Politik einen weitgehend fortlaufenden Wirtschaftsbetrieb und eine Aufrechterhaltung der Lieferketten. Die Umsatzeinbrüche von Restaurants und mittelständischen Betrieben scheinen zumindest in Deutschland zum großen Teil durch Ausgleichszahlungen der Regierung vorerst aufgefangen zu werden.

Außerdem können sich Unternehmen nach wie vor günstig refinanzieren. Das im Rahmen der Coronakrise aufgelegte Anleihen-Notfallkaufprogramm PEPP bietet noch ausreichend Reserven, um im Ernstfall ans Arbeiten gebracht zu werden und kurzfristige Schocks abzumildern. Zwar lässt die EZB nach der Sitzung am vorangegangen Donnerstag den Leitzins zunächst bei 0,0 Prozent und den Umfang des Anleihen Notfallkaufprogramm bei 1,350 Milliarden Euro, doch die neusten Inflationszahlen von 0,1 % bieten den Zentralbanken nach wie vor großen Handlungsspielraum, da das Inflationsziel von 2 % trotz weitgehender geldpolitischer Maßnahmen immer noch weit verfehlt wird. Die Notenbanker haben vor dem Hintergrund der zweiten Welle der Pandemie bereits ihre Handlungsbereitschaft signalisiert und weitere Maßnahmen für Dezember in Aussicht gestellt.

Unternehmensanleihen sind nach wie vor gut nachgefragt und insbesondere die Kurse von Investment-Grade-Anleihen in Euro und US-Dollar gut unterstützt. Unserer Meinung nach bieten Unternehmensanleihen nach wie vor ein gesundes Rendite-Risiko-Verhältnis und einen krisensicheren Hafen, während die Luft bei Bundesanleihen zunehmend dünner wird. 10-jährige Deutsche Bundesanleihen rentieren bereits wieder unter -0,65 %. Renditen der 10-jährigen US-Treasuries sind zum Monatsende hin wieder leicht auf 0,8 % angestiegen. Auf der Suche nach Rendite und bei zunehmender Risikobereitschaft waren zuletzt wieder Anleihen aus den Peripherieländern stark nachgefragt. Die Renditen 10-jähriger italienischer Staatsanleihen lagen zwischenzeitlich unterhalb der Marke von 0,7 % und damit deutlich unter Vor-Corona-Niveau und Nahe dem Allzeittief. Italienische Papiere profitierten von geldpolitischen Hoffnungen und der Verbesserung des Ausblicks der Rating Agentur S&P von „BBB negative“ auf „BBB stable“. Außerdem begab die EU erstmalig eine auf den Namen SURE (Support to mitigate Unemployment Risks in an Emergency) lautende soziale Anleihe zur Bekämpfung der Arbeitslosigkeit im Euroraum im Wert von 17 Milliarden Euro mit 10-jähriger und 20-jähriger Laufzeit. Die Anleihe war mit 233 Milliarden Euro 13-fach überzeichnet, was die enorme Nachfrage der Anleger nach Anleihen mit sozialen, grünen und nachhaltigen Komponenten zeigt.

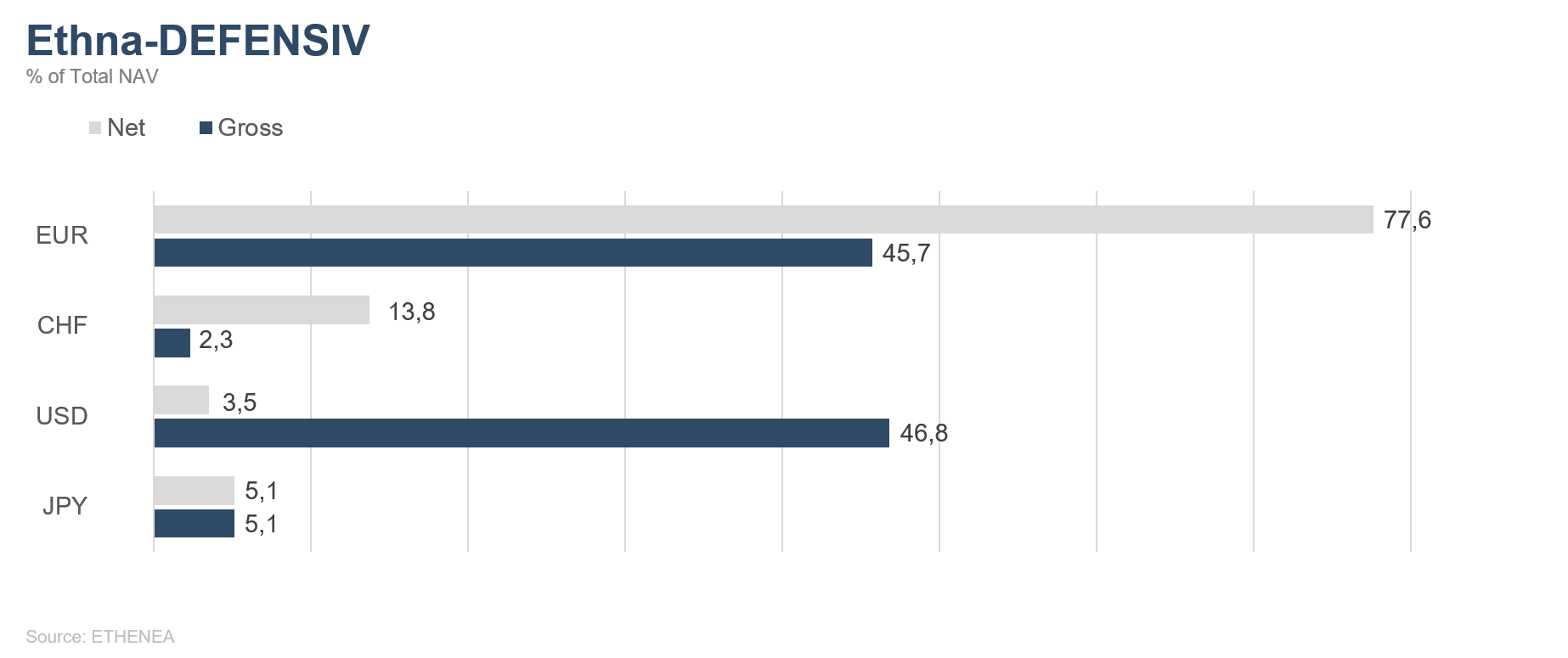

Der Ethna-DEFENSIV (T-Klasse) hat im Oktober eine positive Performance von 0,37 % verzeichnen können und liegt damit auf Jahressicht mit 1,61 % im Plus. Das aus qualitativ hochwertigen Papieren bestehende Anleihenportfolio konnte abermals mit 0,41 % zur positiven Performance beitragen und den defensiven Charakter des Ethna-DEFENSIV unterstreichen, mit dem er auch in volatilen Marktphasen eine stabile Rendite bieten kann. Währungen (CHF, JPY und USD) konnten mit 0,1 % ebenfalls einen positiven Beitrag zur Fondsperformance leisten. Aufgrund der zu erwartenden kurzfristigen Marktturbulenzen haben wir 5 % von auf den japanischen Yen lautenden japanischen Staatsanleihen gekauft, welche mithin als sicheres Investment in Krisenzeiten gelten und den Ethna-DEFENSIV gut durch die Volatilität der kommenden Wochen navigieren sollten. Basierend auf einer umfassenden fundamentalen Analyse werden wir auch zukünftig Chancen in Unternehmensanleihen, vorrangig bei Qualitätsunternehmen mit Investment-Grade-Rating, aber auch selektiv in Hochzinsanleihen, suchen, da wir hier nach wie vor attraktive Risiko-Rendite Chancen sehen.

Ethna-AKTIV

Nachdem schon der September von erhöhter Volatilität an den weltweiten Kapitalmärkten gekennzeichnet war, setzte sich diese Tendenz im Oktober weiter fort. Die Ende September gestartete Kurserholung dauerte jedoch lediglich bis in die zweite Oktoberwoche und führte nicht zu neuen Indexhöchstständen. Obwohl die laufende Berichtssaison mit durchaus soliden Ergebnissen aufwartete und es zu einer Vielzahl an positiven Überraschungen kam, gaben die globalen Aktienindizes im weiteren Monatsverlauf ihre Gewinne wieder ab und schlossen – insbesondere in Europa – deutlich tiefer. Mit einer zunehmenden Verschärfung der aktuellen COVID-19-Situation und der daraufhin wieder einsetzenden Lockdowns ist die Suche nach den Gründen für die Kursverluste relativ einfach. Jedoch muss auch angemerkt werden, dass für viele Unternehmen das lediglich leichte Übertreffen der Ergebniserwartungen in diesem Monat nicht mehr ausreichte, nachdem sie seit den Märztiefstständen eine wirklich bemerkenswerte Rallye und damit einhergehende Bewertungsaufschläge verzeichnet hatten. Enttäuschungen bei Quartalszahlen – wie zum Beispiel bei dem deutschen Branchenprimus SAP – wurden mit harten Kursverlusten bestraft. Dank der weiterhin aktiven Ankaufprogramme der Notenbanken zeigten die Unternehmensanleihen in der breiten Masse ein in diesem Umfeld recht stabiles Notierungsbild. Die im Fonds gehaltenen Zinspapiere konnten daher sogar leicht positiv zum Monatsergebnis beitragen. Trotz eines insgesamt sehr schwachen Marktes verzeichnete das Aktienportfolio des Ethna-AKTIV sogar einen minimal positiven Beitrag. Verantwortlich dafür sind neben der Einzeltitelauswahl der aktive Handel mit Indexfutures. Mitte des Monats realisierten wir rechtzeitig die Gewinne auf unsere Longpositionen und reduzierten in der letzten Handelswoche in Erwartung zunehmender Lockdown-Entscheidungen sowie aufgrund der anstehenden US-Wahlen das Aktienexposure von zuvor knapp 30 % um mehr als die Hälfte. Dies half, mit dem Fonds in einem grundsätzlich herausfordernden Monat trotzdem ein leicht positives Ergebnis zu produzieren.

Nach vorne blickend sind wir jedoch nicht ganz so pessimistisch gestimmt, wie es die zum Monatsende defensive Positionierung vermuten lässt. Sobald das leidige Thema der US-Wahl vorüber ist, können sich die Marktteilnehmer wieder mehr auf das wirtschaftliche Geschehen fokussieren. Unter der Voraussetzung, dass die aktuell getroffenen Maßnahmen zur Eindämmung der Pandemie greifen, gehen wir davon aus, dass sich auch die wirtschaftliche Erholung fortsetzen wird. Mit dem Rückenwind eines dann eher wahrscheinlichen US-Fiskalpaketes und der grundsätzlich positiven Saisonalität werden wir den Fonds auch wieder entsprechend für steigende Notierungen positionieren.

Für zusätzliche Unterstützung zumindest des europäischen Marktes sorgte am Ende des Monats die Europäische Zentralbank, welche auf weitere unterstützende Maßnahmen verwies, die bei der anstehenden Sitzung im Dezember veröffentlicht werden sollen. Auch wenn diese Äußerungen tendenziell auf der Gemeinschaftswährung lasteten, waren sie nicht der Grund dafür, dass wir das Fremdwährungsexposure des Fonds wieder ausgebaut haben. Im Laufe des Monats haben wir in zwei Schritten eine zehnprozentige Position in japanischen Staatsanleihen aufgebaut. Mit der aktiv betriebenen Kontrolle der japanischen Zinskurve ist dies fast ausschließlich eine Währungsposition, zu deren Vorteilen zählen, dass sie keinen negativen Carry produzieren und als Safe-Haven-Währung fungieren.

In der Summe blicken wir im Oktober auf einen Monat zurück, in dem der Ethna-AKTIV durch seinen flexiblen und wertbewahrenden Managementansatz seine Stärken gut unter Beweis stellen konnte.

Ethna-DYNAMISCH

Wir blicken auf einen Monat zurück, in dem Anleger das gesamte Spektrum der gegenwärtigen Unsicherheiten durchleben mussten. Auf der einen Seite dokumentieren viele ökomische Indikatoren eine weitere wirtschaftliche Erholung von den Belastungen der ersten COVID-19-Welle. Dieser Eindruck wird gegenwärtig von einer stärker als erwartet ausfallenden Berichtssaison flankiert. Auf der anderen Seite stiegen die Infektionszahlen, insbesondere in den USA und Europa, zuletzt auf neue Höchststände. Während die US-amerikanische Debatte über die Ausgestaltung der weiteren fiskalischen Unterstützung die Märkte in den ersten Oktoberwochen noch stützte, wurde eine Einigung zunehmend ungewiss und final auf die Zeit nach der US-Präsidentschaftswahl vertagt. Die Umsetzung von erneuten Lockdowns zur Beherrschung der zweiten Viruswelle in Europa und die Sorge über ähnlich präventive Vorkehrungen in den USA dominierten das Marktgeschehen in der letzten Oktoberwoche, was wiederum zu deutlichen Kursrückgängen an den Aktienmärkten führte.

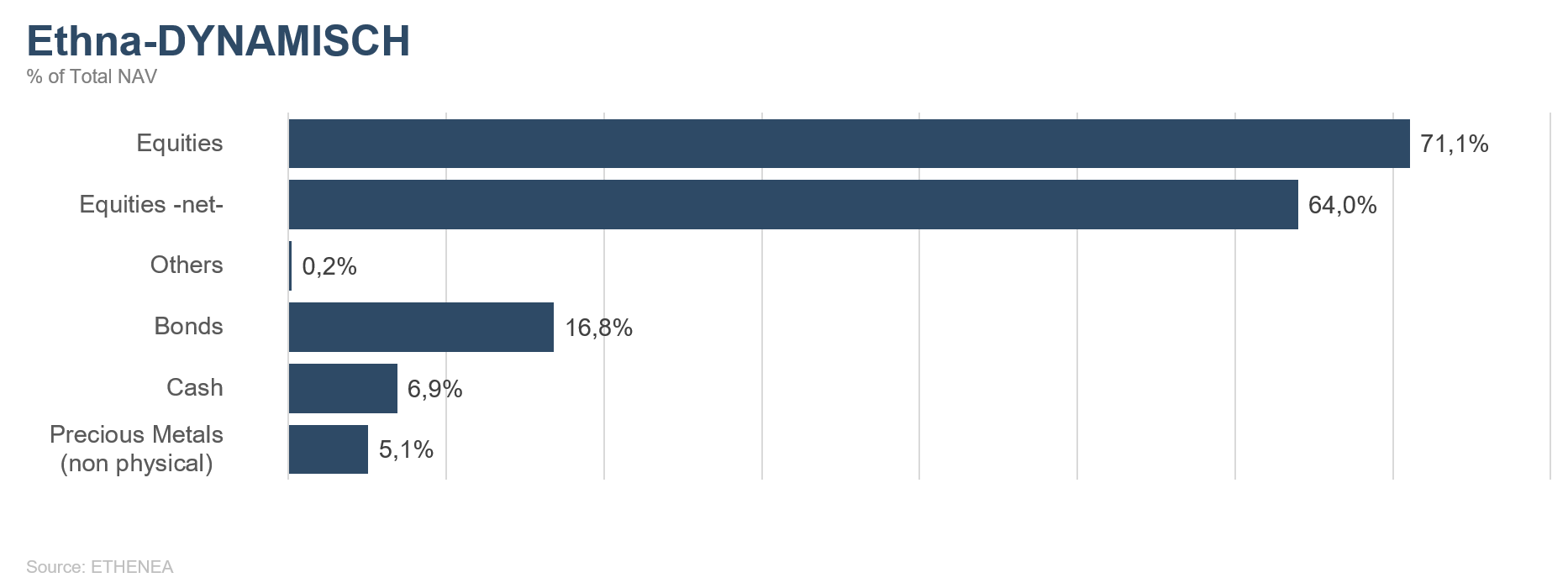

Wir gehen jedoch nicht davon aus, dass uns ein vergleichbarer Preisverfall wie im Frühjahr bevorsteht. In Staaten wie beispielsweise Israel, die früher mit der zweiten Pandemiewelle konfrontiert wurden, hatten die Märkte mit der Ankündigung des Lockdowns die negativen Auswirkungen größtenteils eingepreist und sich seitdem tendenziell erholt. Zudem sind die erneuten Lockdowns viel wirtschaftsschonender gestaltet, und die starke Unterstützung durch Notenbanken sowie Regierungen wird uns auf absehbare Zeit weiter begleiten. Während es im Verlauf des zurückliegenden Monats keine größeren Anpassungen an der Zusammensetzung des Portfolios gab, werden wir perspektivisch den zuletzt im Ethna-DYNAMISCH gewählten antizyklischen Ansatz auch in der aktuellen Schwächephase fortführen. Wie schon in der temporären Marktschwäche im September erfolgreich umgesetzt, planen wir, die jüngst begonnene Marktschwäche erneut zu einem weiteren stetigen Positionsausbau an den Aktienmärkten zu nutzen. Die Netto-Aktienquote von 64 % per Ende Oktober lässt hierzu noch ausreichend Freiraum nach oben.

Bei all der kurzfristigen Unsicherheit über den weiteren Verlauf der Pandemie sind wir davon überzeugt, dass Qualitätsunternehmen nicht von dieser Krise absorbiert, sondern im Anschluss sogar mit einer verbesserten Wettbewerbssituation aus ihr herausgehen werden. Aus diesem Grund fokussieren wir uns bei der Titelselektion weiterhin auf Unternehmen von nachhaltiger Qualität, die die kurzfristigen COVID-19-Einschränkungen verkraften und langfristig, in einer Post-Pandemie-Welt, weiter prosperieren können.

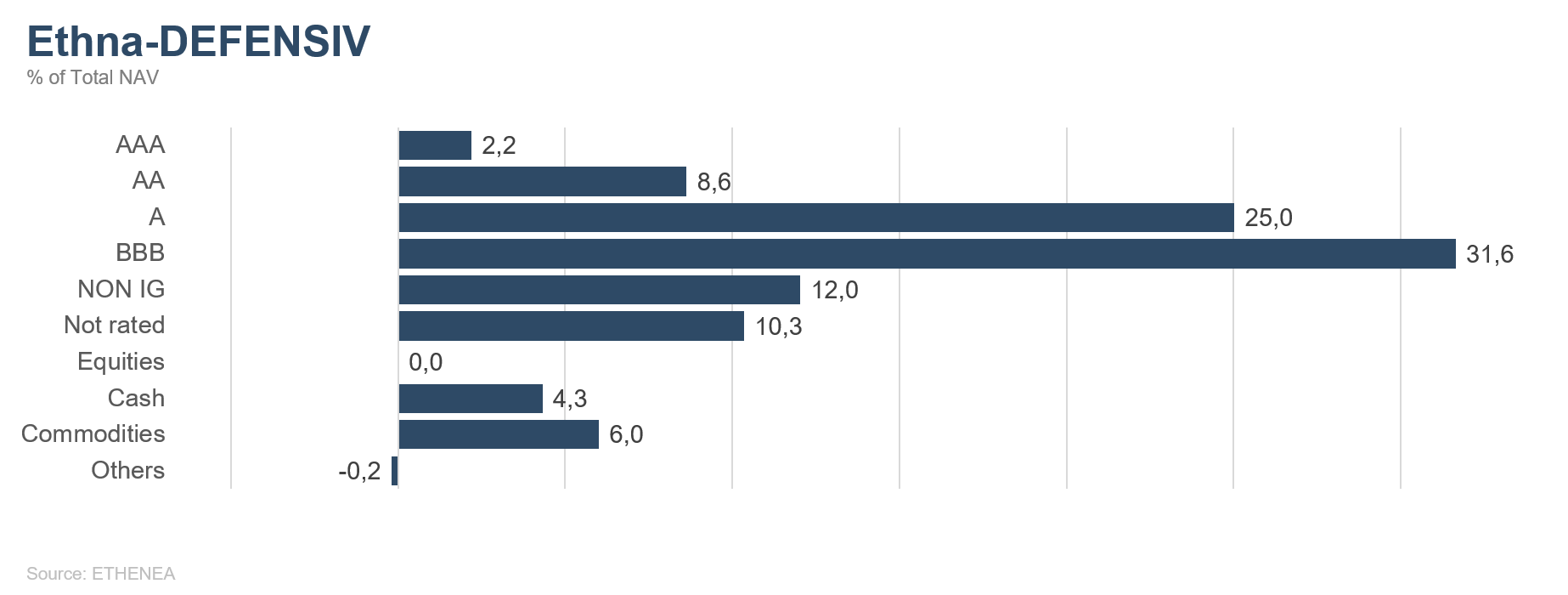

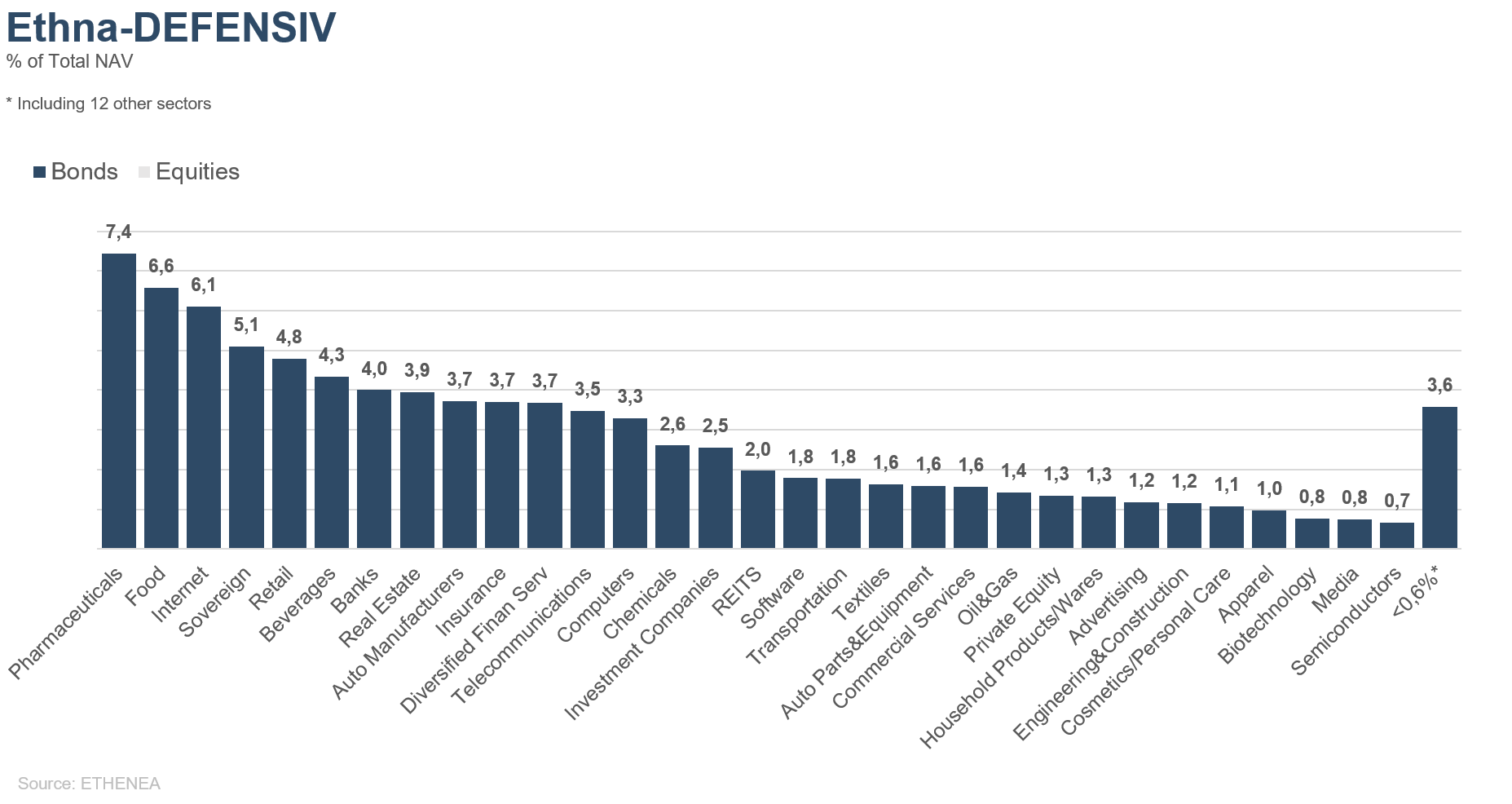

Grafik 1: Portfoliostruktur* des Ethna-DEFENSIV

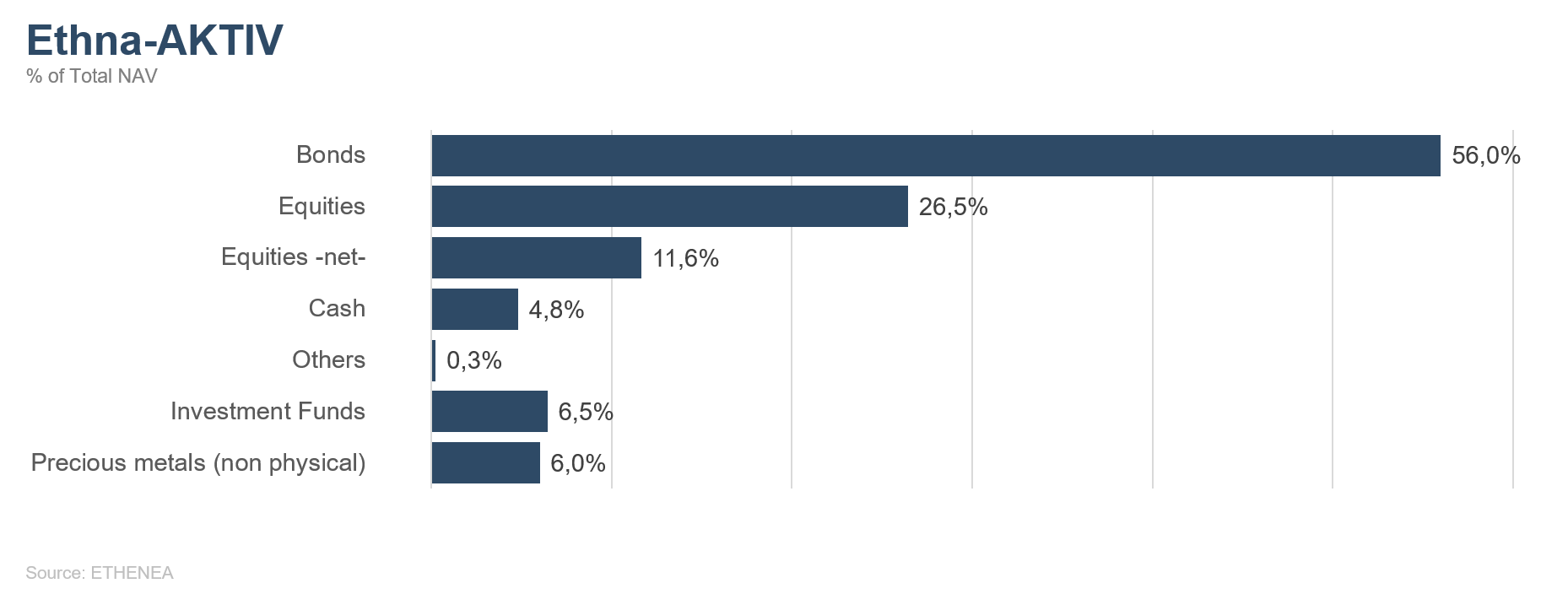

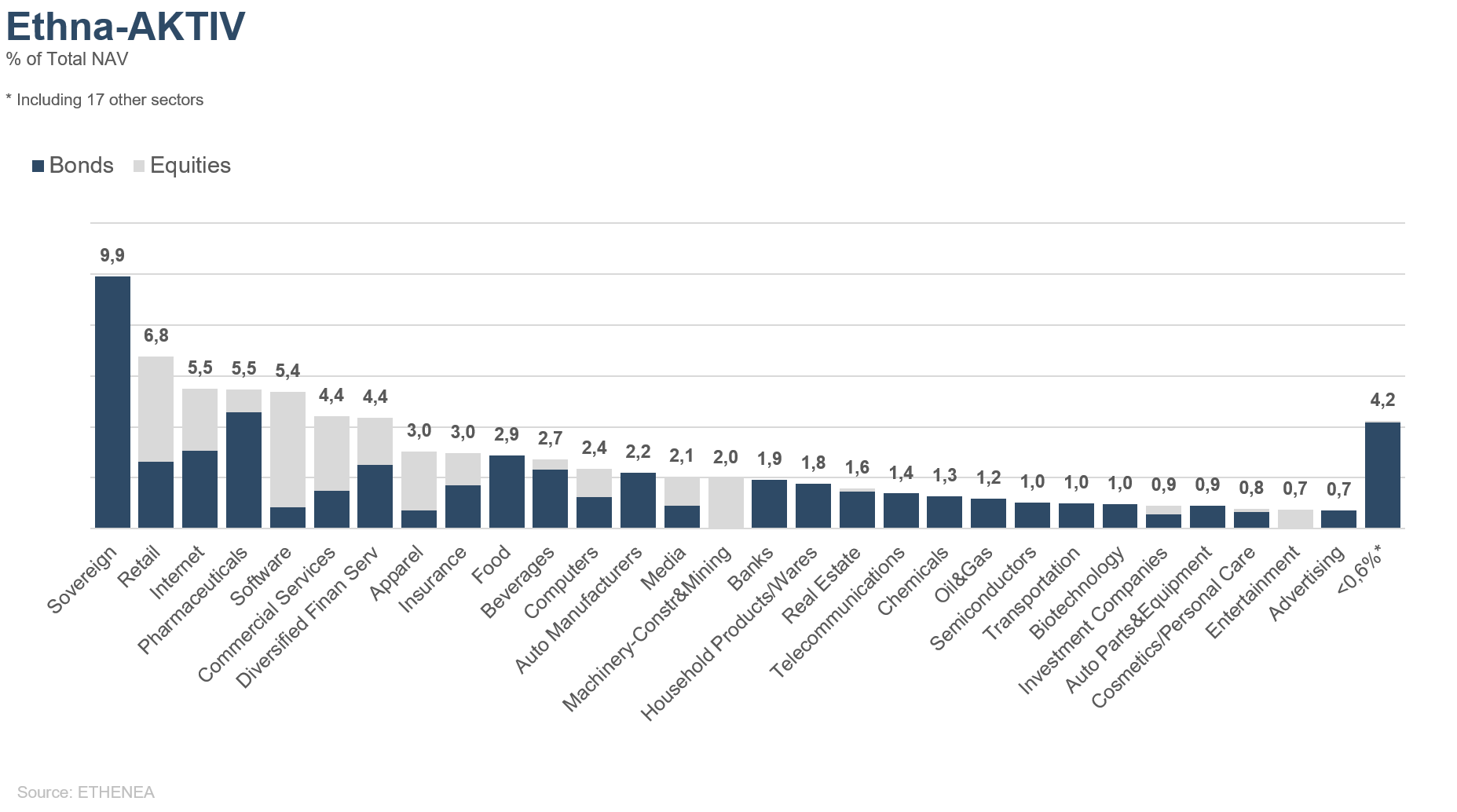

Grafik 2: Portfoliostruktur* des Ethna-AKTIV

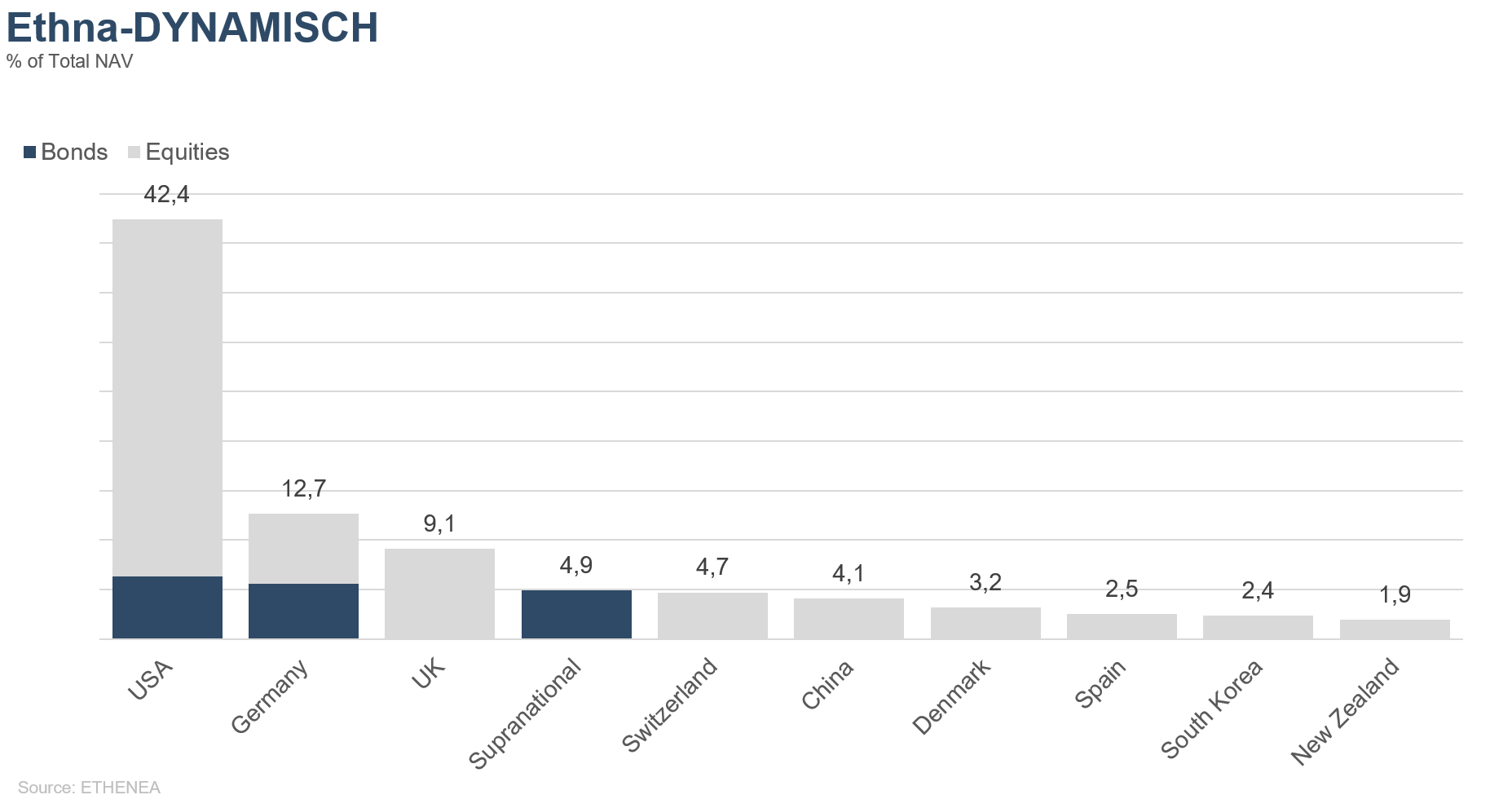

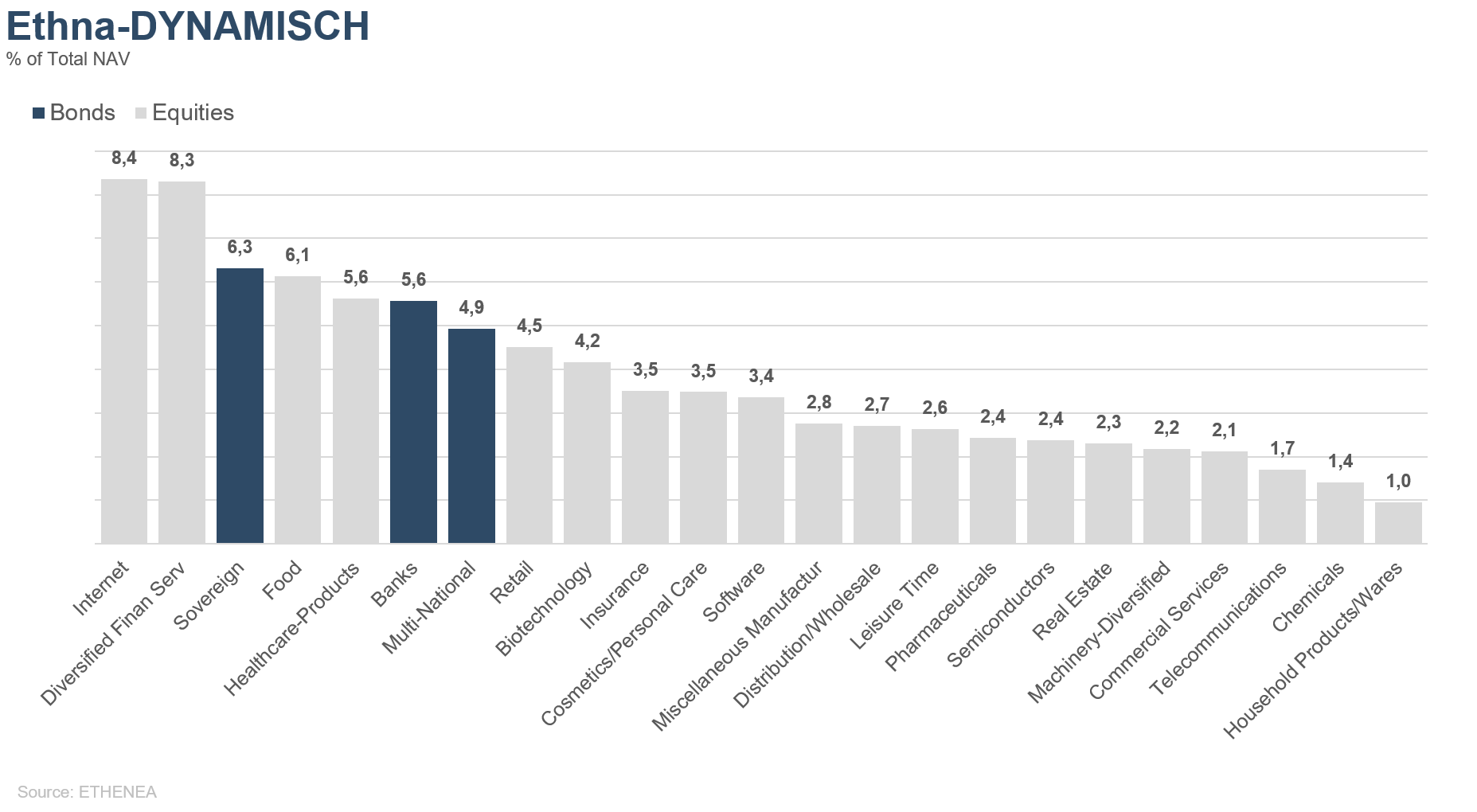

Grafik 3: Portfoliostruktur* des Ethna-DYNAMISCH

Grafik 4: Portfoliozusammensetzung des Ethna-DEFENSIV nach Währung

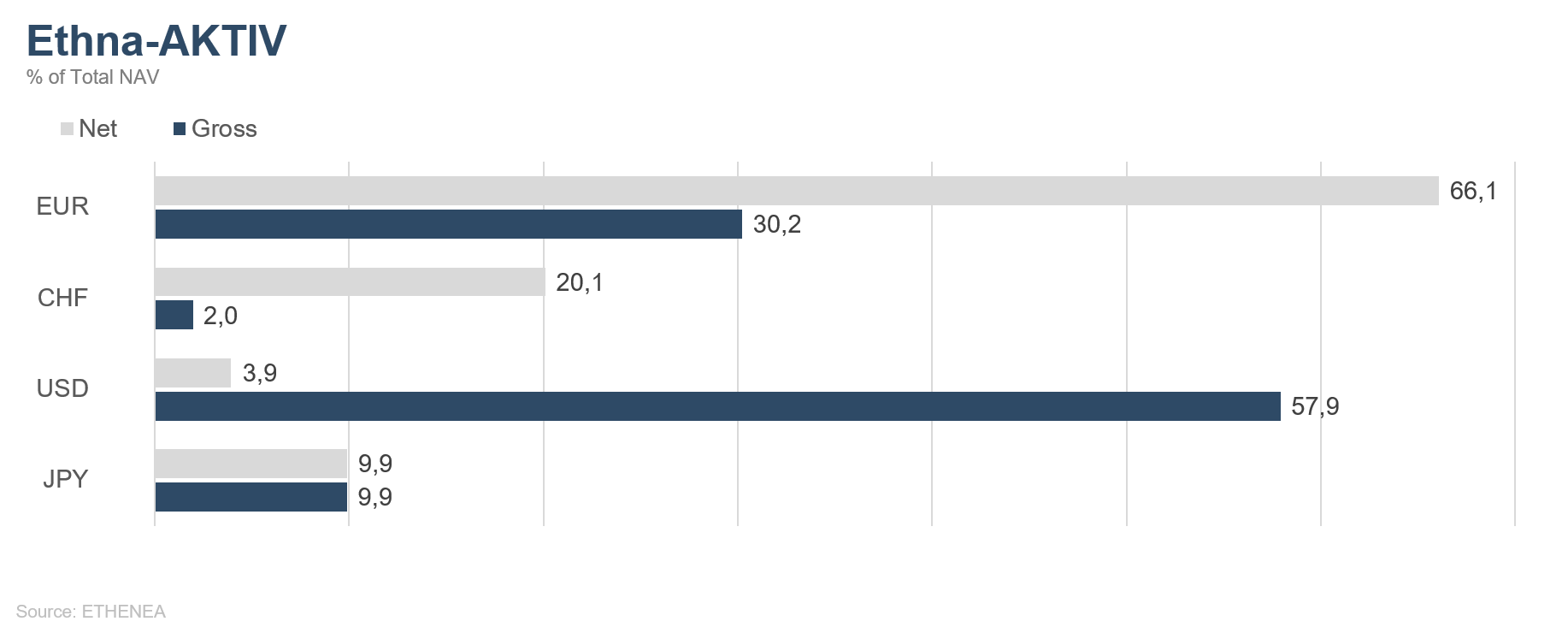

Grafik 5: Portfoliozusammensetzung des Ethna-AKTIV nach Währung

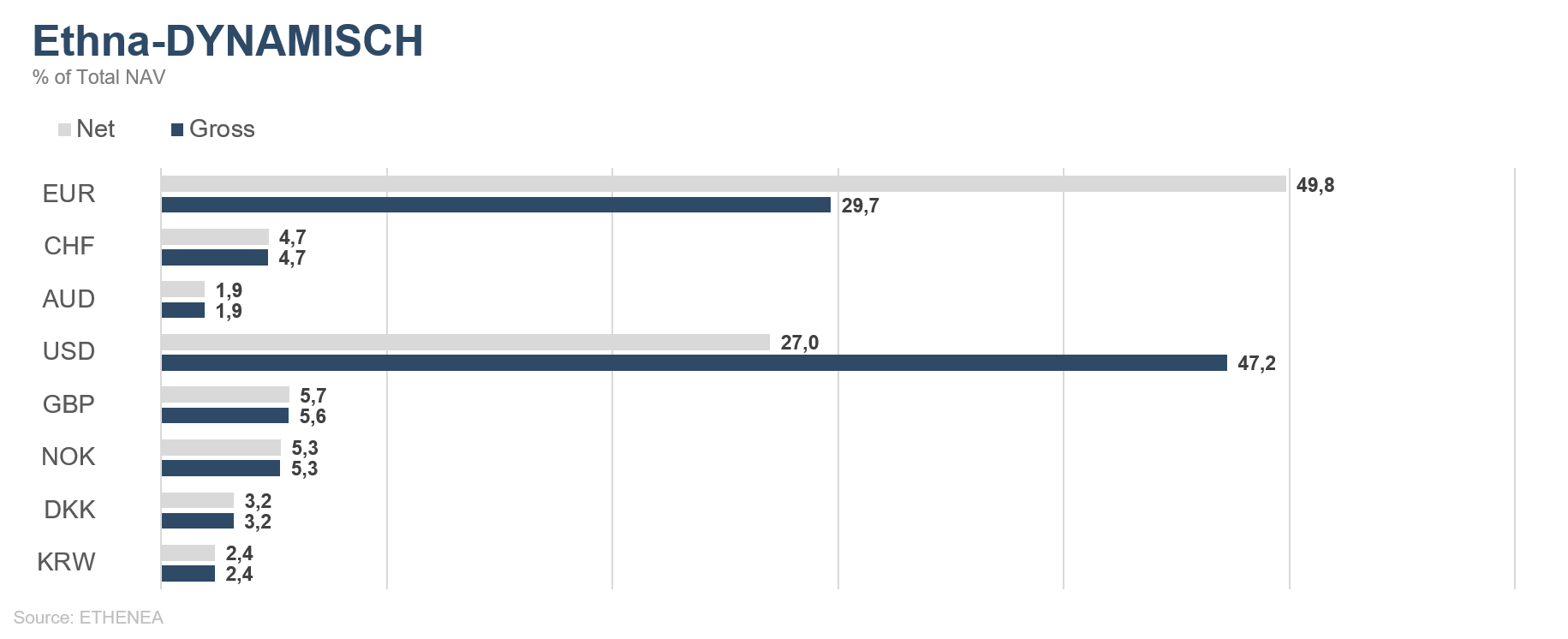

Grafik 6: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Währung

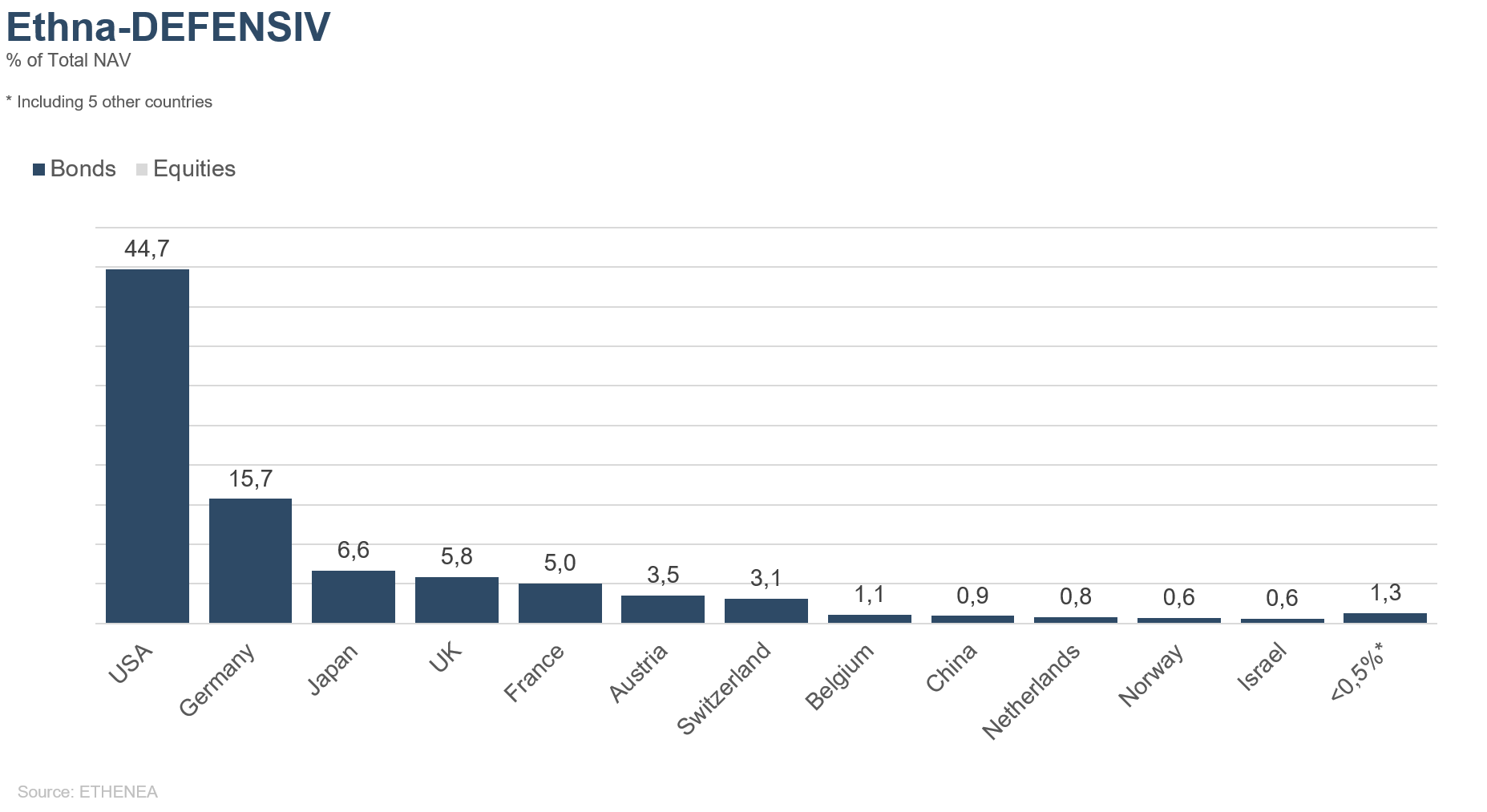

Grafik 7: Portfoliozusammensetzung des Ethna-DEFENSIV nach Herkunft

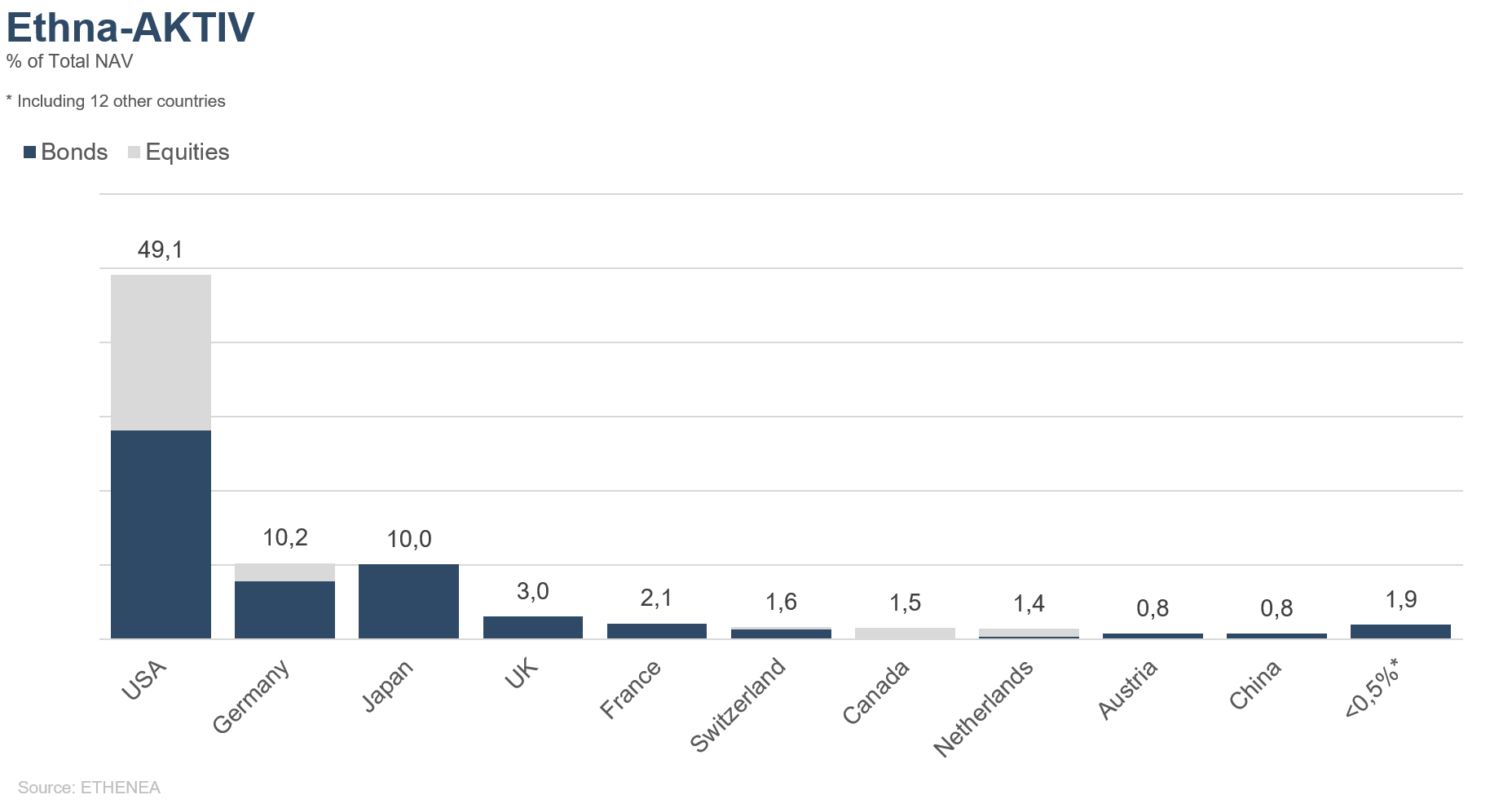

Grafik 8: Portfoliozusammensetzung des Ethna-AKTIV nach Herkunft

Grafik 9: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Herkunft

Grafik 10: Portfoliozusammensetzung des Ethna-DEFENSIV nach Emittenten-Branche

Grafik 11: Portfoliozusammensetzung des Ethna-AKTIV nach Emittenten-Branche

Grafik 12: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Emittenten-Branche

* „Cash“ umfasst Termineinlagen, Tagesgeld und Kontokorrentkonten/sonstige Konten. „Equities net“ umfasst Direktinvestitionen und das aus Aktienderivaten resultierende Exposure.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Diese Werbemitteilung dient ausschließlich Informationszwecken. Eine Weitergabe an Personen in Staaten, in denen der Fonds nicht zum Vertrieb zugelassen ist, insbesondere in den USA oder an US-Personen, ist untersagt. Die Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar und ersetzen keine anleger- und produktbezogene Beratung. Sie berücksichtigen nicht die individuellen Anlageziele, die finanzielle Situation oder die besonderen Bedürfnisse des Empfängers. Vor einer Anlageentscheidung sind die jeweils gültigen Verkaufsunterlagen (Verkaufsprospekt, Basisinformationsblätter/PRIIPs-KIDs, Halbjahres- und Jahresberichte) sorgfältig zu lesen. Diese Unterlagen sind in deutscher Sprache sowie in nichtamtlicher Übersetzung bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., der Verwahrstelle, den nationalen Zahl- oder Informationsstellen sowie unter www.ethenea.com erhältlich. Die wichtigsten Fachbegriffe finden Sie im Glossar unter www.ethenea.com/glossar. Ausführliche Hinweise zu Chancen und Risiken zu unseren Produkten entnehmen Sie bitte dem aktuell gültigen Verkaufsprospekt. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Entwicklung. Preise, Werte und Erträge können steigen oder fallen und bis zum Totalverlust des eingesetzten Kapitals führen. Anlagen in Fremdwährungen unterliegen zusätzlichen Währungsrisiken. Aus den bereitgestellten Informationen lassen sich keine verbindlichen Zusagen oder Garantien für zukünftige Ergebnisse ableiten. Annahmen und Inhalte können sich ohne vorherige Ankündigung ändern. Die Zusammensetzung des Portfolios kann sich jederzeit ändern. Dieses Dokument stellt keine vollständige Risikoaufklärung dar. Durch den Vertrieb des Produktes können Vergütungen an die Verwaltungsgesellschaft, verbundene Unternehmen oder Vertriebspartner fließen. Maßgeblich sind die Angaben zu Vergütungen und Kosten im aktuellen Verkaufsprospekt. Eine Liste der nationalen Zahl- und Informationsstellen, eine Zusammenfassung der Anlegerrechte sowie Hinweise zu Risiken einer fehlerhaften Nettoinventarwert-Berechnung finden Sie unter www.ethenea.com/rechtshinweise/. Im Falle einer fehlerhaften NIW-Berechnung erfolgt eine Entschädigung gemäß CSSF-Rundschreiben 24/856; bei über Finanzintermediäre gezeichneten Anteilen kann die Entschädigung eingeschränkt sein. Informationen für Anleger in der Schweiz: Herkunftsland der kollektiven Kapitalanlage ist Luxembourg. Vertreterin in der Schweiz ist die IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Zahlstelle in der Schweiz ist die DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Prospekt, Basisinformationsblätter (PRIIPs-KIDs), Statuten sowie der Jahres- und Halbjahresbericht können kostenlos bei der Vertreterin bezogen werden. Informationen für Anleger in Belgien: Der Verkaufsprospekt, die wesentlichen Informationsdokumente (PRIIPs-KIDs), die Jahresberichte und die Halbjahresberichte des Teilfonds sind auf Anfrage kostenlos in französischer Sprache bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburg und beim Vertreter erhältlich: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg. Trotz größtmöglicher Sorgfalt wird kein Gewähr für Richtigkeit, Vollständigkeit oder Aktualität der Informationen übernommen. Maßgeblich sind ausschließlich die deutschen Originaldokumente; Übersetzungen dienen nur Informationszwecken. Die Nutzung von digitalen Werbeformaten erfolgt auf eigene Verantwortung; die Verwaltungsgesellschaft übernimmt keine Haftung für technische Störungen oder Datenschutzverletzungen durch externe Informationsanbieter. Die Nutzung ist nur in Ländern zulässig, in denen dies gesetzlich erlaubt ist. Alle Inhalte unterliegen dem Urheberrecht. Jegliche Vervielfältigung, Verbreitung oder Veröffentlichung, ganz oder teilweise, ist nur mit vorheriger schriftlicher Zustimmung der Verwaltungsgesellschaft zulässig. Copyright © ETHENEA Independent Investors S.A. (2025). Alle Rechte vorbehalten. 02.11.2020