Von Inflationsrisiken zu Risiken für die Finanzstabilität und zurück

Das Wichtigste auf einen Blick

- Der Zusammenbruch der Silicon Valley Bank und der Signature Bank sowie die erzwungene Übernahme der Credit Suisse durch den Konkurrenten UBS haben Ängste vor einer Wiederholung der Bankenkrise von vor 15 Jahren geschürt

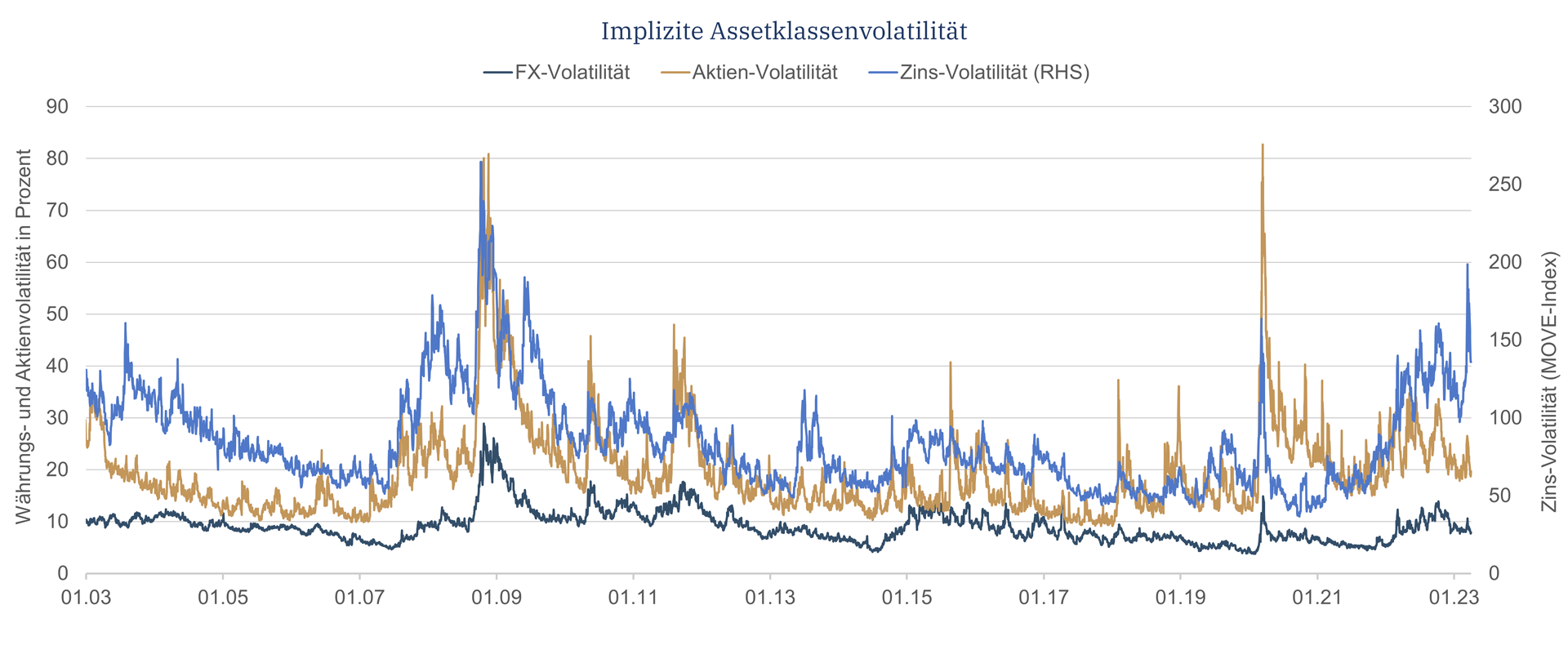

- Während vor drei Jahren vor allem die Aktienvolatilität im Krisenmodus war, sind es heute die antizipierten Schwankungen auf der Zinsseite, die die Anleger in Atem halten

- Die Bankenkrise wird relativ schnell vergessen sein und die Inflation wieder in den Fokus rücken

Ziemlich genau drei Jahre sind seit dem Höhepunkt der Corona-Krise vergangen. Als Finanzexperte ist es fast ein natürlicher Reflex, den Tiefpunkt des Marktes im März 2020 mit dem Krisenhöhepunkt gleichzusetzen. Unabhängig von der genauen Datierung kann jedoch festgehalten werden, dass diese Krise als überwunden gilt. Offensichtlich hat die nächste Krise aber nicht lange auf sich warten lassen.

Innerhalb von nur zwei Wochen haben der Kollaps der Silicon Valley Bank und der Signature Bank sowie die Zwangsübernahme der Credit Suisse durch den Konkurrenten UBS Ängste vor einer Wiederholung der Bankenkrise von vor 15 Jahren geschürt. Selbst wenn man nicht in die Tagespresse schauen würde, könnte man an den impliziten Volatilitäten der gehandelten Optionen für die verschiedenen Assetklassen eindeutig erkennen, ob eine normale Korrektur oder eine Krise eingepreist wird. Interessanterweise ist es aktuell mehr die Volatilität der Zinsen als die der Aktien, die für Furore sorgt. Grafik 1 zeigt beispielhaft die impliziten Volatilitäten von Aktien, Zinsen und Währungen für die letzten zwanzig Jahre.

Während vor drei Jahren insbesondere die Aktienvolatilität im Krisenmodus war, sind es aktuell die antizipierten Schwankungen auf der Zinsseite, die die Anleger in Atem halten. Im historischen Kontext korrespondiert eine derart hohe Zinsvolatilität eher mit einem VIX-Index um die 50-60, also deutlich mehr Aktienstress. An dieser Stelle soll es aber nicht um den vermeintlichen Bruch in diesem Zusammenhang gehen, sondern vielmehr um die weitere Entwicklung auf der Zinsseite. Offensichtlich sind sowohl der weitere Pfad der Inflationsbekämpfung als auch der Umgang mit der aktuellen Bankenkrise wichtige Determinanten. Nachdem im vergangenen Jahr im Zuge der Wiederherstellung der Geldwertstabilität der stärkste Zinserhöhungszyklus der letzten Jahrzehnte durchlebt wurde, führten die Entwicklungen der letzten Wochen innerhalb kürzester Zeit zu stark fallenden Zinsen. Die hohen realisierten führten folgerichtig auch zu hohen erwarteten (impliziten) Schwankungen. Nun stellt sich die Frage: Wie geht es weiter?

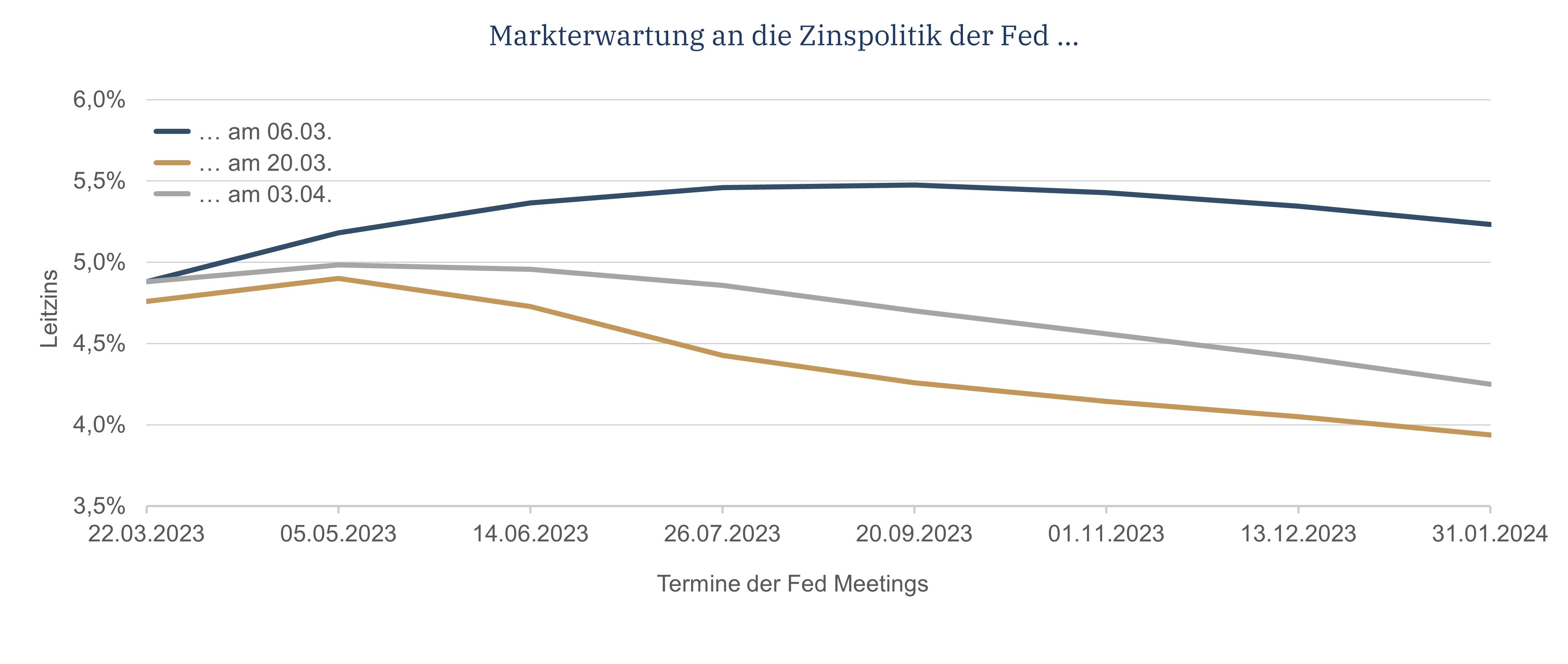

Das aktuelle Narrativ lautet wie folgt: Der jüngste Stress im Bankensektor dürfte den Zentralbanken helfen, die Inflation zu bekämpfen, indem er die Darlehens- und Kreditbedingungen für den Bankensektor, insbesondere für kleine Banken, verschärft. Anders ausgedrückt: Die Verschärfung der Finanzierungsbedingungen wird einen Teil der Zinserhöhungen ausgleichen, die notwendig sind, um die Inflation wieder auf das 2 %-Ziel der Fed zu bringen. Angesichts der Spannungen im Bankensektor gehen die Märkte davon aus, dass weniger Zinserhöhungen erforderlich sein werden. Nicht weil es keine Inflation mehr gäbe, sondern weil strengere Kreditvergabestandards die Aufgabe ganz oder teilweise erledigen werden. Vor diesem Hintergrund ist es nicht verwunderlich, dass sich die Erwartungen der Anleger an die Geldpolitik der Fed und der EZB drastisch verändert haben. Die Erwartung weiterer Zinserhöhungen wurde binnen kürzester Zeit durch mehrere Zinssenkungen ersetzt. Grafik 2 zeigt die erwartete, also vom Markt eingepreiste, Zinspolitik der Fed zu drei verschiedenen Zeitpunkten: Am 06.03.2023 (vor der Krise), am 20.03.2023 (Montag der CS-Übernahmen) und aktuell (03.04.2023). Deutlich ist zu erkennen, wie radikal zum 20.03. jegliche Zinssteigerungen aus dem Markt gepreist worden sind. Dies hat sich danach wieder etwas relativiert.

„Wir gehen davon aus, dass die realwirtschaftlichen Folgen

der Bankenkrise aktuell überschätzt werden.“

Michael Blümke

In unserer Beurteilung der Lage bezüglich der Zinsen kommen wir jedoch zu einem anderen Ergebnis. Relativ schnell wird man die Krise der Banken hinter sich lassen und wieder auf die Inflation fokussieren. Wir gehen davon aus, dass die realwirtschaftlichen Folgen der Bankenkrise aktuell überschätzt werden. Erstens darf nicht vergessen werden, dass es sich um idiosynkratische Risiken handelt, die relativ schnell eingedämmt werden können. Zweitens halten wir die Maßnahmen der Fed und des Finanzministeriums zur Bereitstellung von Liquidität, zur Beruhigung und vor allem zur Vertrauensbildung für ausreichend. Die Verantwortlichen in den USA haben aus vergangenen Krisen gelernt und in diesem Fall „big and fast“ reagiert. Der Schutz aller Anleger und die Bereitstellung von Liquidität haben das Risiko eines unmittelbaren Bank Runs und die Wahrscheinlichkeit eines großflächigen Bank Runs nachhaltig reduziert. Um zukünftige Belastungen zu reduzieren, hat die Fed außerdem ein neues Bank Term Funding Program (BTFP) aufgelegt.

Zusätzlich zur zeitlich begrenzten Diskontfazilität, bei der eine breite Palette von Wertpapieren mit einem Diskont zum Marktwert beliehen werden können, können sich Banken beim BTFP zum Nennwert von Staatsanleihen, Hypotheken und Agency-Anleihen Liquidität für die Dauer eines Jahres beschaffen. Wichtig ist, dass diese Fazilitäten es den Banken ermöglichen, sich in geordneter Weise Liquidität zu beschaffen, anstatt sich um Finanzmittel zu bemühen oder Vermögenswerte mit Abschlägen zu verkaufen und Verluste zu realisieren, was wiederum die Wahrscheinlichkeit eines weiteren Abzugs von Einlagen erhöhen würde. Um die Auswirkungen auf die reale Wirtschaft zu beurteilen, muss man die Rolle der Banken im US-Kreditsystem verstehen. Bei der Beurteilung des US-Kreditsystems ist ein entscheidender Faktor, dass der Anteil der Bankkredite an der Kreditaufnahme des Privatsektors relativ gering ist.

Kleine Banken stellen etwa 2 % des BIP zur Verfügung, große Banken 3 %, während der Großteil der Kredite vom Kapitalmarkt und aus anderen Quellen stammt. Dies deutet darauf hin, dass die Kreditvergabe der Banken lediglich einen bescheidenen Einfluss auf die Wirtschaft hat. Betrachtet man die wöchentlichen Bankbilanzdaten, so ist auch festzustellen, dass sich die Finanzierungstätigkeit der Banken bereits im vergangenen Jahr, also vor dem Zusammenbruch der Silicon Valley Bank und der Signature Bank, verlangsamt hat. Die aktuelle Krise und die Abwanderung von Einlagen von kleinen zu großen Banken könnten die Verlangsamung der Kreditvergabe bei kleinen Banken noch beschleunigen, aber das Kreditwachstum bei den profitierenden Großbanken könnte dies teilweise ausgleichen. Insgesamt ist daher nicht sicher, ob der Stress im Bankensektor und seine Auswirkungen auf die Finanzierungstätigkeit das Wachstum in einem Ausmaß verringern werden, das einer oder mehreren Zinserhöhungen entspricht.

Was sich jedoch nicht geändert hat, ist, dass die Inflation weiterhin ein Problem darstellt. Der Arbeitsmarkt ist nach wie vor angespannt, die überschüssigen Ersparnisse der Haushalte und Unternehmen, die während der Pandemie angehäuft wurden, sind immer noch vorhanden, und das Einkommens- und Ausgabenwachstum scheint sich weit über dem Niveau zu stabilisieren, auf dem die Inflation stabil bei rund 2 % liegt. Dieser Druck muss noch deutlich nachlassen. Solange der derzeitige Finanzstress nicht zu einer abrupten Verlangsamung der Wirtschaftstätigkeit führt, wird es für die Fed schwierig sein, zu einer weniger restriktiven Haltung überzugehen, geschweige denn die Zinsen zu senken. Wenn es den Zentralbanken also gelingt, die Risiken für die Finanzstabilität planmäßig einzudämmen, könnte und wird das Inflationsrisiko bald wieder auf sie zurückfallen.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com