Inverse Zinsstrukturkurve: Prophet oder Auslöser der Rezession?

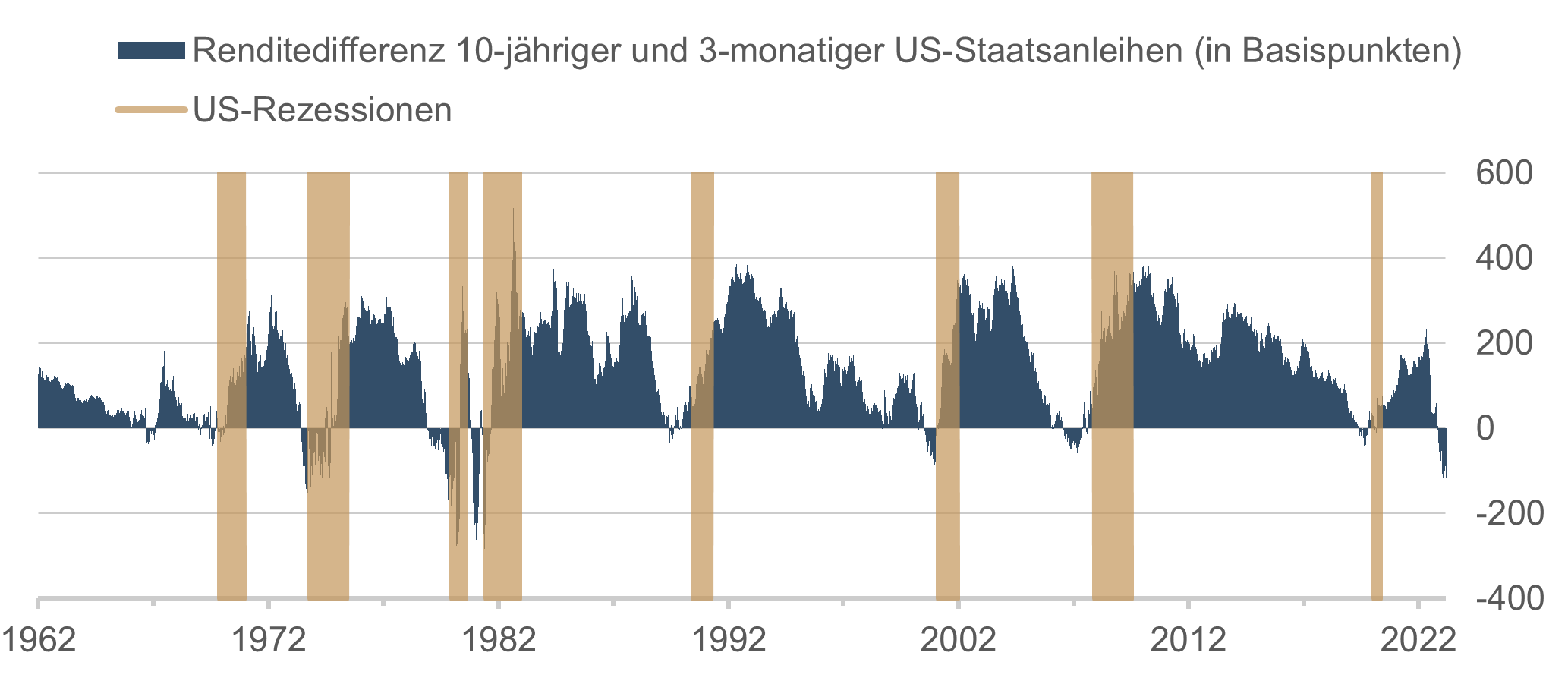

Langlaufende US-Staatsanleihen bieten derzeit eine niedrigere Rendite als Kurzläufer. Die Differenz beispielsweise zwischen den Renditen 10-jähriger und 3-monatiger US-Staatsanleihen fiel im März auf ein zwischenzeitliches Tief von -133 Basispunkten. So invers war die Zinsstrukturkurve seit über 40 Jahren nicht mehr. Das ist – im wahrsten Sinne des Wortes – nicht normal. Eine normale Zinsstrukturkurve hat eine positive Steigung: Je länger die Laufzeit, desto höher die Rendite. Derzeit ist es jedoch umgekehrt. Diese Inversion deutet darauf hin, dass die Akteure am Anleihenmarkt nicht daran glauben, dass das derzeit hohe Zinsniveau langfristig Bestand haben wird. Sei es aufgrund der Erwartung eines Rückgangs der Inflation und/oder eines rückläufigen Wirtschaftswachstums.

Letzteres macht die Inversion der Zinsstrukturkurve argumentativ zu einem viel beachteten Indikator für eine bevorstehende Rezession. Seit den 1960er-Jahren ist jedenfalls allen Rezessionen in den USA eine inverse Zinsstrukturkurve vorausgegangen. Die Vorhersagekraft ist also sehr gut.

Allerdings gibt es auch einen realwirtschaftlich-kausalen Aspekt. Die positive Steigung der Zinsstrukturkurve ist nämlich die Grundlage des Kreditgeschäfts. Banken leihen sich kurzfristig (und günstig) Geld, um es langfristig (zu höheren Zinsen) zu verleihen – die sogenannte Fristentransformation. Eine inverse Zinsstrukturkurve macht die langfristige Kreditvergabe unattraktiv und bremst Kreditwachstum sowie Investitionen. Dies sind klassische Merkmale einer Rezession. Der Anleihenmarkt hat also nicht nur eine prophetische Stärke, er leistet selbst-erfüllend einen Beitrag zur Rezession.

Dass die gegenwärtig inverse Zinsstrukturkurve bereits realwirtschaftliche Schäden verursacht, haben die jüngsten Pleiten kleinerer US-Geschäftsbanken eindrucksvoll gezeigt. Ob die Inversion auch dieses Mal Recht behält, und eine Rezession folgt, wird sich zeigen. In der Historie gab es vereinzelt auch sogenannte „False Positives“, also Fälle, in denen es zwar zu einer Inversion, aber nicht zu einer anschließenden Rezession kam.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com