Gráfico 22: Composición de la cartera del Ethna-DYNAMISCH según el sector del emisor

Aterrizaje turbulento

¡Nadie se ha quedado allí arriba por ahora! Todos los aviones aterrizan, solo que a veces el aterrizaje resulta turbulento y los pasajeros se quedan boquiabiertos. Lo mismo sucede con la economía mundial. Toda subida es seguida en algún momento por un descenso. Los lectores más jóvenes quizás ni lo sepan, ya que la última recesión de la economía más importante del mundo, Estados Unidos, lleva actualmente 126 meses de retraso. ¡Todo un récord! La afirmación de que se avecina una recesión precisamente por este largo periodo de tiempo es, a menudo, pertinente, si bien ha sido rebatida con la misma frecuencia por los hechos. Es difícil argumentar en contra de la realidad. De hecho, parece que hemos comenzado la aproximación a la pista de aterrizaje, y las previsiones meteorológicas prevén una situación un tanto inestable en lo que se refiere al tráfico de mercancías.

Tradicionalmente¹ comenzamos el año nuevo mirando atrás. Así que, por supuesto, este año también. Los tipos de cambio ya han generado una volatilidad sustancial en los mercados. Resulta sencillo determinar dónde y cómo se podría haber ganado dinero en 2018, pero todos somos más inteligentes a posteriori. En lo que respecta a los tipos de cambio, simplemente debería haber comprado USD o incluso JPY, dejado ese dinero en su cuenta y obtenido una ganancia superior al 5 %. En cuanto a las monedas de los mercados emergentes, este no habría sido el caso si tuviéramos en cuenta la evolución del rublo ruso (-11 %), la lira turca (-24 %) o incluso el peso argentino (-49 %).

Gráfico 1: Evolución de las ganancias y pérdidas de tipo de cambio frente al euro (a 27.12.2018).

Gráfico 2: Sobrevaloraciones e infravaloraciones monetarias medidas por el índice Big Mac (a 27.12.2018).

En el gráfico 2 se puede observar una previsión de la evolución de los tipos de cambio en 2019. El autor no intenta realizar previsiones sobre el franco suizo, la corona noruega o la corona sueca, ya que estas monedas han estado sobrevaluadas de forma significativa en los últimos 15 años, al mantenerse la misma serie temporal. Por supuesto, también puede ser que la hamburguesa estadounidense² sea simplemente muy cara en estos países. En nuestra opinión, el dólar, que se encuentra sobrevalorado en casi un 24 % frente al euro, es sin duda más relevante. Sin pretender desvelar excesivamente el resto del documento, creemos que el dólar se debilitará en 2019. La libra esterlina, aunque ya está infravalorada en cerca de un 10 %, también es probable que siga perdiendo frente al euro en la actualidad. A no ser que el brexit sea cancelado o que el acuerdo negociado por Theresa May sea aprobado por el Parlamento británico. Sin embargo, el gobierno británico no parece creer mucho en ello. Fleta transbordadores adicionales para el Canal de la Mancha³, tiene 3.500 soldados listos para recibir órdenes⁴ y obliga a ciertas empresas a firmar acuerdos de confidencialidad⁵, probablemente para evitar las compras de alimentos y medicinas motivadas por el pánico. Esto no indica que el gobierno de May siga creyendo realmente en el éxito de su acuerdo del brexit. En este sentido, la libra esterlina debería seguir depreciándose.

Gráfico 3: Rentabilidad de los principales índices bursátiles en 2018 en moneda local (a 27.12.2018).

2018 tampoco ha sido un año fácil para la renta variable (véase el gráfico 3). No fue únicamente la caída inducida por el índice VIX en febrero de 2018 lo que provocó la inestabilidad del sector de la renta variable, sino que las ventas de la última mitad del año también provocaron graves pérdidas. Por otra parte, el posible beneficio de en torno al 11 % en la bolsa brasileña podría haberse visto mermado por la depreciación del 11 % del real (véase el gráfico 1). No existían muchas formas de evitar todas estas turbulencias.

Por otra parte, la renta fija también sufre una fuerte resaca tras 2018. También en este caso, los mercados no ofrecieron muchas oportunidades que permitieran reducir las pérdidas (véase el gráfico 4). De los quince índices observados, solamente cuatro mostraron una rentabilidad positiva, pero apenas ligeramente inferior al 0,5 %. El resto de los mercados de renta fija se encuentran en números rojos. Con la inclusión de los costes en euros de la cobertura cambiaria, se obtiene una imagen aproximada de su alcance. Las primas de los bonos corporativos han aumentado considerablemente. Los diferenciales del universo investment grade, tanto en euros como en dólares estadounidenses, se ampliaron 60 puntos básicos durante el año. En el caso de los bonos corporativos a diez años, implica una disminución del precio de aproximadamente el 5 %. En el caso de los títulos con una calificación inferior a investment grade, las pérdidas fueron aún mayores. Mientras que los diferenciales de los bonos denominados en dólares estadounidenses se ampliaron 150 puntos básicos, en el caso de los bonos denominados en euros dicha ampliación fue incluso de 230 puntos básicos. En este caso, la caída del precio de los bonos de la muestra se sitúa por encima del 7,5 % o incluso del 11%. Muchos se acordarán de los años 1994 y 1999.

Gráfico 4: Rentabilidad de determinados índices de bonos en 2018 en moneda local (a 27.12.2018).

Pero ahora, miremos hacia el futuro. 2018 ha sido un año difícil para los inversores. ¿2019 será más fácil? En nuestra opinión, no demasiado. Las turbulencias antes mencionadas no imposibilitan un aterrizaje suave, sino que lo dificultan. Por eso, quisiéramos seguir haciendo analogías con los aviones. Empecemos por Asia.

Japón experimentó un crecimiento económico negativo en 2018 en dos de los tres trimestres de los que se tiene información hasta la fecha. Por el momento, no es de esperar que el avión de Japón alcance una altitud significativa en 2019, a pesar de todos los esfuerzos del gobierno y del banco central. Japón representa aproximadamente el 6 % del producto interior bruto mundial.

De acuerdo con los canales oficiales, China vuela a un ritmo aproximado del 6,5 % de la producción económica. Sin embargo, no es posible afirmarlo con exactitud, ya que los instrumentos del avión estaban enmascarados por el gobierno de Pekín. Sin embargo, la tendencia del crecimiento económico, incluso a nivel oficial, está disminuyendo. El último día de 2018, por primera vez en dos años y medio, los índices oficiales de gestores de compras cayeron por debajo de los 50 puntos. China representa el 13 % del PIB mundial.

En el caso de la zona euro, que después de todo representa cerca del 18 % del PIB mundial, el primer aspecto que tenemos que tener en cuenta es Alemania, la mayor economía de la zona, que representa alrededor de un tercio del poder económico total. El gráfico 5 muestra la evolución del PIB alemán. El tercer trimestre de 2018 fue un trimestre muy flojo, con una tasa anualizada del -0,8 % intertrimestral. Sin embargo, este dato vendrá de nuevo seguido de mejores datos, ya que deben eliminarse algunos efectos puntuales del sector del automóvil, que es muy importante para Alemania. El avión alemán ha perdido altura, pero sigue volando. Aún no se dispone de un dato exacto, pero se estima que se situará en torno al 1,6%. Sin embargo, el dato del tercer trimestre de 2018 también sorprendió a muchos. La zona euro, en su conjunto, no se encuentra en una mejor posición que Alemania. Alemania atraviesa, al menos, una fase de debilidad. La economía de Francia crece a un ritmo intertrimestral del 1,6 %, pero las protestas de los chalecos amarillos debilitarán la voluntad de reforma. Al igual que los aviones alemanes, los aviones italianos registraron un tercer trimestre de 2018 accidentado, con una tasa anualizada del -0,4 % intertrimestral. El hecho de que los populistas de derechas y de izquierdas gobiernen juntos hace muy improbables las reformas económicas que se necesitan con urgencia. Es muy probable que el avión italiano aterrice en los próximos trimestres. España tampoco sorprende a nadie. La conclusión es que el avión de la zona euro está volando, pero está perdiendo altura a pesar de la resistencia del Banco Central Europeo. Si el sistema de postcombustión, es decir, el programa de compra de bonos, se detiene a principios de 2019, queda por ver si el avión no pierde altura más rápidamente. Si a partir de mediados de año, debido a un eventual aumento de los tipos de interés, se reducen las marchas de propulsión en un solo paso, los aviones pesados y poco aerodinámicos podrían aterrizar poco después.

Por el momento, no hemos previsto tiempos especialmente favorables para Japón, China y la zona euro. En conjunto, representan el 37 % del PIB mundial. Si el resultado del brexit no es favorable para el Reino Unido, otro 3 % del PIB mundial se enfrentará a tiempos difíciles, independientemente de lo que el Banco de Inglaterra pretenda hacer. Pero tampoco se quedará al margen.

Pero centrémonos ahora en la evolución de la mayor y más importante economía del mundo, los Estados Unidos de América, que representan el 20 % del producto interior bruto mundial.

Gráfico 5: Evolución del PIB en Alemania.

Gráfico 6: Evolución del PIB en EE. UU.

Gráfico 7: Indicador de la Fed de Nueva York sobre la probabilidad de una recesión en Estados Unidos en los próximos 12 meses.

Gráfico 8: Recesiones y pendiente de la curva de rendimiento en EE. UU.

El gráfico 6 muestra la evolución del PIB estadounidense. A primera vista, parece precipitado referirse en este caso a un riesgo de recesión. Un segundo trimestre muy sólido en 2018 fue seguido por un tercer trimestre algo menos favorable, con un crecimiento del 3,5 %. Sin embargo, cabe mencionar que las estimaciones disponibles para el cuarto trimestre de 2018 de las oficinas de la Reserva Federal en Nueva York y Atlanta son ahora de apenas el 2,5 % y el 2,7 %, respectivamente. Y hay que tener en cuenta que se trata de tasas de crecimiento intertrimestrales anualizadas. El crecimiento trimestral real se sitúa, por tanto, en torno al 0,6 % y no se encuentra muy alejado del crecimiento europeo. Sin embargo, lo que nos parece mucho más importante es la tendencia notablemente más débil del desarrollo económico. El avión estadounidense está perdiendo altura. Desde el punto de vista del Banco Central, también sería bastante conveniente que esto ocurriera exactamente así. La Reserva Federal de Estados Unidos ha subido nueve veces su tipo de interés oficial, es decir, ha recuperado el control. Se prevé que los efectos sean los siguientes. El presidente estadounidense Trump, por otro lado, parece que ya ha disparado su posible pólvora para dotar al avión de otro viento de cola. Las desgravaciones fiscales en favor de las empresas, la reducción de la burocracia y la protección del medio ambiente, así como muchas otras medidas similares favorables a las empresas, ya se han aplicado y, por lo tanto, han quedado obsoletas de momento. Su política de aislamiento, su política de inmigración, su política comercial y finalmente el llamado cierre del gobierno debido a su insistencia en la construcción de un muro físico en la frontera con México no son más que vientos laterales o incluso contrarios a la economía de Estados Unidos. El hecho de que Trump se haya despojado en gran medida de la competencia al despedir o dejar marchar a consejeros y ministros con experiencia, hace que su política sea aún más impredecible a través de Twitter. Durante una entrevista con el periódico Washington Post a finales de noviembre de 2018, se vanagloria de que «sus tripas le dictan a veces más acciones que la inteligencia de los demás»⁶. Una afirmación que muestra claramente su autoevaluación, especialmente considerando que este hombre tiene acceso al mayor arsenal de armas nucleares del mundo.

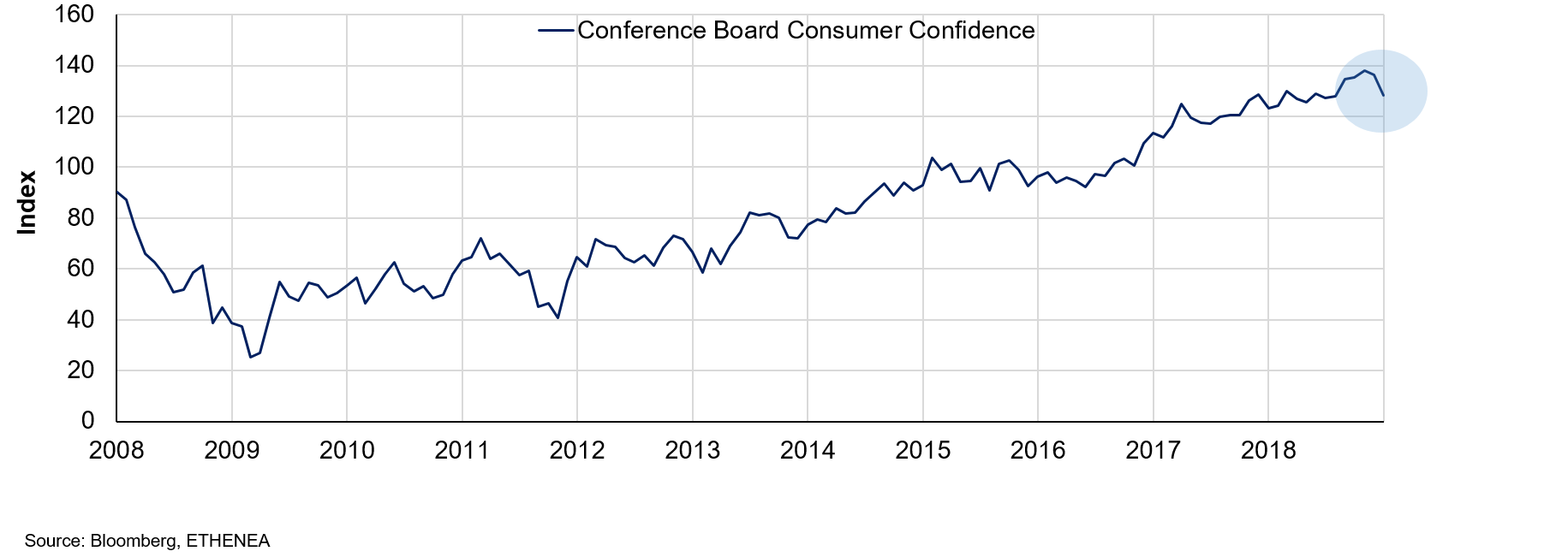

A pesar de los datos económicos actuales, todavía buenos, la probabilidad de una recesión en Estados Unidos está aumentando. El gráfico 7 muestra la probabilidad modelizada de una recesión en los próximos doce meses del 16 %, valor que se calculó por última vez en 2006. El gráfico 8, en el que se muestra el diferencial de tipos de interés entre el rendimiento de la deuda pública estadounidense a diez años y a dos años, también apunta a un riesgo significativamente mayor de recesión en los próximos cuatro a seis trimestres. Otros llamados indicadores blandos apuntan a una desaceleración (véanse los gráficos 9 y 10). Se pueden utilizar tantas series de datos como se considere necesario. Sin embargo, muchas tienen algo en común: muestran que el crecimiento estadounidense se está debilitando. No se puede decir con certeza hasta qué punto es firme esta nueva tendencia ni cuándo aterrizarán los aviones estadounidenses en las pistas. El hecho es que, en la actualidad, son muchas las voces que sugieren que debería producirse antes del verano de 2020.

Gráfico 9: Evolución del sentimiento de los consumidores en EE. UU.

Gráfico 10: Desarrollo de los llamados Indicadores líderes en EE. UU.

Por lo tanto, llegamos a la conclusión de que al menos el 60 % de la economía mundial parece estar a punto de debilitarse en 2019. Queda por ver si se producirá realmente en un entorno en el que se observe un aumento del tipo de interés oficial del BCE. Sin embargo, en el caso de los mercados de capitales, no significa nada bueno. Ricitos de oro⁷ está muy lejos y tenemos que hacer frente a mucha incertidumbre. Múltiples indicios apuntan a que 2019 será, en última instancia, una continuación del año pasado, lo cual, por sí mismo, es puramente correcto desde el punto de vista fáctico. La volatilidad del segundo semestre de 2018 se mantendrá y seguirá siendo difícil apreciar las tendencias de los precios en todos sus movimientos. Tendemos a ver rendimientos más bajos en Estados Unidos y probablemente no haya un aumento de los rendimientos en los países centrales de la zona euro por el momento. Que los mercados bursátiles mundiales puedan volver a ser una fuente de alegría depende en gran medida del desarrollo del conflicto comercial entre los EE.UU. y China, aunque no únicamente de ello. Cada vez surgirán más factores que garanticen la necesidad de actuar con mano firme a la hora de gestionar los riesgos. En este contexto, deseamos a todos los lectores un próspero y fructífero año nuevo 2019. ¡Por favor, plieguen sus mesas y abróchense los cinturones!

¹ La publicación de nuestro Comentario de mercado de enero por undécima vez lo convierte en una tradición de nuestra empresa.

² El índice Big Mac intenta hacer que el poder adquisitivo sea comparable observando el precio de una hamburguesa Big Mac en cualquier zona monetaria y asumiendo que el mismo producto debe tener el mismo valor en todas partes.

⁴ https://www.welt.de/wirtschaft/article185754072/No-Deal-Brexit-Notfallplan-mit-3500-Soldaten.html

Perspectivas del mercado para 2019: ¡Adiós precio objetivo!

¿En qué medida pueden preverse de forma fiable los niveles de los índices bursátiles al inicio de un año? En nuestra opinión, tal previsión no es posible. Christian Schmitt hace balance del volátil 2018 y explica por qué los inversores de Ethna-DYNAMISCH también están bien posicionados de cara al año 2019.¿No puede reproducir el vídeo? Entonces, haga clic AQUÍ.

Posicionamiento del Ethna Funds

Ethna-DEFENSIV

El mes de diciembre de 2018 fue similar a los dos meses anteriores. El mercado se caracterizó por la volatilidad y las fuertes caídas de la renta variable denominada de riesgo y de los bonos corporativos, sobre todo por su menor calidad crediticia. La tan esperada recuperación de la renta variable a finales de año no se ha materializado, por lo que 2018 no pasará a los anales como un buen año para las bolsas de valores.

Ethna-DEFENSIV, a pesar de su tendencia opuesta a la de los diferenciales, ha conseguido una rentabilidad mensual positiva del 0,13 % en deuda corporativa gracias a su posición a largo plazo.

Para poder comenzar con éxito el nuevo año 2019, la duración se ha aumentado a 7,48 en la actualidad. La calificación media en el segmento de alta calidad, que se mantiene sin cambios, entre AA- y A+, limita las posibles pérdidas en caso de que continúe la venta de bonos corporativos.

En cuanto a los riesgos cambiarios y de renta variable, seguiremos esperando el momento adecuado para entrar en el mercado y comprometernos de nuevo.

Ethna-AKTIV

La situación de los mercados de capitales en el último mes puede describirse de la siguiente manera: ¡Riesgos fuera! El rápido aumento de la aversión al riesgo en diciembre se vio reflejado en el mercado por una acelerada tendencia a la baja de los índices bursátiles mundiales y unas primas de riesgo cada vez más elevadas de los bonos corporativos. Como es obvio, la euforia que reinó tras la reunión del G20 no fue más que una llamarada. Si bien, como era de esperar, el BCE decidió suspender el programa de compra de bonos y no modificó los tipos de interés oficiales, la Reserva Federal causó decepción tras la reunión ordinaria con sus anuncios sobre futuras medidas en materia de tipos de interés, señalando una subida más lenta de los tipos en 2019. La mayoría de los participantes del mercado habían previsto un final inminente de las subidas de los tipos de interés por parte de la Reserva Federal debido a la ralentización del crecimiento económico. El mercado percibió esta señal como una «falta de reactividad» y como un paso seguro hacia un error de política por parte del banco central. Este hecho, junto con los nuevos disturbios en la Casa Blanca, condujo, en diciembre, al peor comportamiento del S&P500 en décadas.

La oportunidad de aprovechar temporalmente las subidas de precios para obtener beneficios, como habíamos anunciado en nuestro último informe mensual, simplemente no surgió. En cambio, continuamos ajustando el Fondo de forma proactiva al escenario durante el mes. Una de las medidas más importantes en este sentido fue la ampliación de la duración a través de futuros sobre bonos del Tesoro estadounidense con el fin de rentabilizar su condición de valores refugio. Por otra parte, redujimos progresivamente la exposición a la renta variable hasta alcanzar una posición corta neta de aproximadamente el 5 % en las últimas semanas de 2018. En el marco de estas medidas de ajuste del riesgo, también hemos prescindido por el momento de nuestra posición en renta variable china, incluso en un contexto de datos económicos más débiles. Mientras persistan las turbulencias en los mercados mundiales de capitales, este posicionamiento protegerá al Fondo de mayores pérdidas e incluso podría dar lugar a beneficios.

Como resultado de estas medidas, las pérdidas del Fondo en este entorno adverso se limitaron a menos del 1 %. El principal factor determinante de la rentabilidad fue la cartera de renta variable, que contribuyó con menos de 82 puntos básicos. El importante ajuste de la exposición a la renta variable ha protegido al Fondo de pérdidas considerablemente superiores. Cabe destacar la aportación de la cartera de renta fija, que cerró el mes de diciembre con un ligero incremento a pesar del aumento de las primas de riesgo de los bonos corporativos. Esta evolución se debe, por un lado, a la mejora de la calidad y estabilidad de la cartera llevada a cabo en los meses anteriores y, por otro, a la mencionada ampliación de la duración a través de futuros sobre tipos de interés en Estados Unidos.

De cara al futuro, podemos afirmar que es posible identificar las primeras grietas en el panorama general, pero que actualmente no hay señales de una recesión inminente. En consecuencia, creemos que las oportunidades podrían surgir de nuevo tan pronto como el entorno del mercado nos permita abandonar definitivamente la política de gestión del riesgo y de preservación del capital. Nuestro enfoque flexible, la elevada liquidez y la alta calidad de la cartera constituyen una base sólida en este sentido.

Ethna-DYNAMISCH

El año pasado fue turbulento para los mercados bursátiles, que volvieron a registrar fuertes movimientos, sobre todo en diciembre. Por lo que respecta a la renta variable en 2018, además de la caída general de las cotizaciones, la división de los mercados en dos bloques permanecerá en nuestra memoria. Mientras que Estados Unidos pudo escapar a la tendencia a la baja durante mucho tiempo, los mercados bursátiles de Asia y Europa han atravesado aguas mucho más difíciles desde febrero. Hasta principios de diciembre, todavía había esperanzas justificadas de un año bursátil positivo en Estados Unidos. En ese momento, los índices europeos y asiáticos ya estaban en números rojos. A mediados de diciembre la situación cambió bruscamente y los mercados se vieron afectados por una ola masiva de ventas. A diferencia de los meses anteriores, los mercados bursátiles estadounidenses se vieron sometidos a presiones y el culpable fue detectado rápidamente: la Reserva Federal. Aunque la subida de los tipos de interés se efectuó en diciembre, los participantes del mercado esperaban una señal clara de una futura relajación de la política monetaria. El tono de los responsables de la Reserva Federal indicó un enfoque más moderado pero, sin embargo, dejó claro que la economía estadounidense estaba creciendo vigorosamente. Esto no descarta nuevas subidas de los tipos de interés, que el mercado afrontó con fuertes pérdidas en los días previos a Navidad. El esperado repunte de fin de año se convirtió rápidamente en una venta de fin de año. Ante la debilidad de diciembre, la mayoría de los índices estadounidenses han caído en picado, ya que las pérdidas han superado la marca del 20 % desde su máximo histórico. A continuación detallamos brevemente cómo se comportó Ethna-DYNAMISCH en este entorno:

- La exposición del fondo a la renta variable aumentó tan rápidamente como los índices subyacentes. Debido al continuo deterioro de la economía, vendimos más valores de renta variable cíclica. Las posiciones en acciones de UPM Kymmene, Renault y Freenet se liquidaron a principios de diciembre. Ante las incipientes tensiones del mercado, los beneficios no se reinvirtieron, sino que se amplió la posición de liquidez. Además de las ventas activas de la cartera, se utilizó una cobertura en forma de futuros sobre el DAX del orden del 5 %. Como consecuencia de las medidas anteriores y de la subida, a veces acusada, de los precios de las opciones, la ponderación de la renta variable se redujo hasta el 30 % en determinados momentos. Antes de Navidad, la cobertura basada en el Dax se suprimió logrando de nuevo buenos beneficios. Las opciones de venta, cuyo precio había aumentado considerablemente, también se vendieron parcialmente. Como consecuencia de la reducción temporal de las coberturas, la ponderación de la renta variable volvió a aumentar hasta cerca del 40 % a finales de mes.

- En diciembre, la cautela con la que actuamos en el segmento de la renta fija dio sus frutos. Muchos de los valores vendidos en el transcurso del año sufrieron fuertes pérdidas en los últimos días del año, especialmente los valores de alto rendimiento. Las primas de riesgo de los bonos europeos de alto rendimiento se acercaron a los máximos de 2015/16. En este sentido, se observa una notable mejora del perfil de riesgo/rentabilidad y seguimos haciendo un seguimiento de la evolución de la situación. En caso de que surjan oportunidades, podremos aprovecharlas gracias a nuestra elevada posición de liquidez. Nuestra posición en bonos del Estado estadounidense a largo plazo también ha evolucionado positivamente. Debido a la incertidumbre del mercado bursátil, los rendimientos en Estados Unidos cayeron bruscamente, provocando la consiguiente subida de los precios. Los rendimientos a 30 años cayeron desde un máximo del 3,45 % en noviembre a cerca del 3 % en diciembre. La posición inicial en bonos del Estado estadounidense del 10 % se redujo a algo menos del 6 % en diciembre.

- El precio del oro se benefició de la inseguridad a escala mundial y fue capaz de avanzar en contra de la tendencia del mercado. A largo plazo, el oro continúa mostrando una tendencia poco favorable, por lo que no tenemos intención de ampliar la posición a corto plazo. Con una ponderación del 2 % de la cartera, la posición en oro tuvo un impacto ligeramente positivo.

La situación de partida para 2019 es extremadamente difícil. La corrección inicial se ha convertido en un mercado bajista que ha provocado pérdidas del 30 % y superiores en Europa y Asia. Las pérdidas en Estados Unidos ascienden aproximadamente al 20 %. Al igual que en 2011 o 2015/16, un mercado bajista necesita varios meses para tocar fondo. El nerviosismo no desaparece de la noche a la mañana y, sin duda, permanecerá en el primer trimestre de 2019. Sin embargo, la caída de la cotización de las acciones ofrece oportunidades cada vez más atractivas para entrar en un mercado de valores de calidad. En nuestros informes mensuales de principios de año, señalamos reiteradamente que las valoraciones eran (demasiado) altas, especialmente en el caso de los valores de crecimiento. Las valoraciones en Estados Unidos se han normalizado debido a la venta en las bolsas de valores mundiales y, en la actualidad, se encuentran ligeramente por debajo de la media histórica. En Europa y Asia, las valoraciones se sitúan en estos momentos muy por debajo de la media de los últimos años. En principio, esta situación representa un punto de partida prometedor para una OPV satisfactoria en 2019. En el nuevo año, la cuestión crucial será el desarrollo económico. A la vista de las declaraciones de la Reserva Federal estadounidense en diciembre, Estados Unidos se encuentra en un ciclo de crecimiento sostenido, lo que no denota ninguna debilidad significativa a corto plazo. En China, de forma similar a lo ocurrido en 2015/16, es probable que pronto se aprueben los primeros paquetes de estímulo económico, que deberían apoyar al mercado de Extremo Oriente. En vista de estos datos marco, impulsaremos Ethna-DYNAMISCH en el momento oportuno y gestionaremos los cocientes de riesgo en consecuencia. A medio plazo, se prevé que la cartera mantenga una ponderación significativa en renta variable.

Gráfico 11: Composición de la cartera del Ethna-DEFENSIV

Gráfico 12: Composición de la cartera del Ethna-DEFENSIV por divisas

Gráfico 13: Estructura de la cartera* del Ethna-AKTIV

Gráfico 14: Composición de la cartera del Ethna-AKTIV por divisas

Gráfico 15: Estructura de la cartera* del Ethna-DYNAMISCH

Gráfico 16: Composición de la cartera del Ethna-DYNAMISCH por divisas

Gráfico 17: Composición de la cartera del Ethna-DEFENSIV según la procedencia

Gráfico 18: Composición de la cartera del Ethna-AKTIV según la procedencia

Gráfico 19: Composición de la cartera del Ethna-DYNAMISCH según la procedencia

Gráfico 20: Composición de la cartera del Ethna-DEFENSIV según el sector del emisor

Gráfico 21: Composición de la cartera del Ethna-AKTIV según el sector del emisor

* El término «efectivo» incluye depósitos a plazo, depósitos a un día, cuentas corrientes/otras cuentas. El término «renta variable neta» incluye la inversión directa y la exposición resultante de los derivados de renta variable.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente es una comunicación promocional. Tiene exclusivamente para transmitir información del producto y no constituye un documento exigido por la ley o la normativa. La información incluida en el presente documento no representa una solicitud, oferta o recomendación para comprar o vender acciones del fondo o para realizar cualquier otra transacción. Su objetivo no es otro que ayudar al lector a entender las características principales del fondo como, por ejemplo, el proceso de inversión y no pretende ser, en todo o en parte, una recomendación de inversión. No sustituye a su propia consideración ni a otra información y asesoramiento de carácter legal, fiscal o financiero. Ni la sociedad gestora ni sus empleados u órganos podrán ser considerados responsables de las pérdidas incurridas, directa o indirectamente, por el uso del contenido del presente documento o en relación con este. Los documentos de venta actualmente vigentes en alemán (folleto, documentos de datos fundamentales (PRIIPs-KIDs), junto con los informes anual y semestral), en los que figura información detallada sobre la suscripción del fondo y los riesgos y las oportunidades y riesgos relacionados, constituyen la única base vinculante para la suscripción de acciones. Los mencionados documentos de venta en alemán (así como sus versiones no oficiales traducidas a otros idiomas) pueden consultarse en www.ethenea.com y obtenerse de forma gratuita en la sociedad gestora, ETHENEA Independent Investors S.A. y el depositario, así como en los respectivos agentes de pago o de información de cada país y el representante en Suiza. Los agentes de pago o de información son los siguientes para los fondos Ethna-AKTIV, Ethna-DEFENSIV y Ethna-DYNAMISCH: Alemania, Austria, Bélgica, Liechtenstein, Luxemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburgo; España: ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid); Francia: CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris; Italia: State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Suiza: Representante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente de pagos: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Los agentes de pago o de información son los siguientes para HESPER FUND, SICAV - Global Solutions: Alemania, Austria, Bélgica, Francia, Luxemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburgo; Italia: Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Suiza: Representante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente de pagos: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La sociedad gestora podrá rescindir los acuerdos de distribución vigentes con terceros o retirar los permisos de distribución por razones estratégicas o exigidas por ley, respetando los plazos. Los inversores pueden obtener información sobre sus derechos en el sitio web www.ethenea.com y en el folleto. La información se encuentra disponible en alemán e inglés y, en ciertos casos, también otros idiomas. Creado por: ETHENEA Independent Investors S.A. Se prohíbe transmitir el presente documento a personas domiciliadas en países en los que la distribución del fondo no está permitida o en los que se requiere autorización para su distribución. Las acciones únicamente podrán ofrecerse a personas de dichos países si la oferta cumple con las disposiciones legales aplicables y se garantiza que la distribución y publicación del presente documento, así como la oferta o venta de acciones, no están sujetas a ninguna restricción en la jurisdicción en cuestión. En particular, el fondo no se ofrece ni en Estados Unidos de América ni a personas estadounidenses (en el sentido de la norma 902 del Reglamento S de la Ley de valores de EE. UU. de 1933, en su versión vigente) ni a personas que actúen en representación, por cuenta o en beneficio de una persona estadounidense. La rentabilidad histórica no debe considerarse una indicación o garantía de la rentabilidad futura. Las fluctuaciones del valor de los instrumentos financieros subyacentes, sus rendimientos y las variaciones de los tipos de interés y los tipos de cambio implican que el valor de las acciones de un fondo y los rendimientos que de ellas se derivan pueden incrementarse o disminuir, y no están garantizados. Las valoraciones incluidas en el presente documento se basan en varios factores, entre los que cabe incluir los precios actuales, la estimación del valor de los activos subyacentes y la liquidez del mercado, así como otros supuestos e información disponible al público. En general, los precios, los valores y los rendimientos pueden incrementarse o disminuir, hasta la pérdida total del capital invertido, y los supuestos y la información pueden cambiar sin previo aviso. El valor del capital invertido o el precio de las acciones del fondo, así como los rendimientos y los importes de reparto derivados de este, pueden oscilar o quedar totalmente anulados. Por tanto, una rentabilidad histórica positiva (revalorización) no constituye una garantía de una rentabilidad positiva en el futuro. En particular, no puede garantizarse la preservación del capital invertido, por lo que, en caso de venta o reembolso, no se garantiza que el valor del capital invertido o de las acciones mantenidas en el fondo se corresponderá con el capital invertido inicialmente. Las inversiones en divisas están sujetas a fluctuaciones adicionales del tipo de cambio o riesgos cambiarios, es decir, la rentabilidad de dichas inversiones depende también de la volatilidad de la divisa, lo que puede incidir de forma negativa en el valor del capital invertido. Las posiciones y asignaciones pueden variar. En el cálculo se incluyen las comisiones de gestión y custodia, así como todos los demás gastos aplicados al fondo según lo estipulado en el contrato. El cálculo de la rentabilidad se basa en método BVI, es decir, no incluye la comisión de venta, los costes de transacción (como las comisiones de órdenes e intermediación) ni las comisiones de custodia y otros gastos de gestión. El resultado de la inversión sería inferior si se tuviese en cuenta la comisión de venta. No puede garantizarse que las previsiones del mercado vayan a cumplirse. Cualquier alusión a los riesgos en esta publicación no debe considerarse que constituye la divulgación de todos los riesgos o la gestión definitiva de los riesgos mencionados. En el folleto figura la descripción detallada expresa de los riesgos. No puede garantizarse la exactitud, integridad o vigencia. El contenido y la información están sujetos a la protección de los derechos de autor. No puede garantizarse que el documento cumpla todos los requisitos legales o reglamentarios estipulados para él en países distintos a Luxemburgo. Nota: los términos técnicos más importantes pueden consultarse en el glosario que figura en www.ethenea.com/glossar. Información para los inversores en Suiza: El país de origen de la institución de inversión colectiva es Luxemburgo. El representante en Suiza es IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zúrich. El agente de pagos en Suiza es DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zúrich. El folleto, los documentos de datos fundamentales (PRIIPs-KIDs), los estatutos y los informes anual y semestral pueden obtenerse de forma gratuita a través del representante. Copyright © ETHENEA Independent Investors S.A. (2024) Todos los derechos reservados. 07-01-2019