¡Vende en mayo pero no te alejes!

De acuerdo con el viejo lema de las bolsas de valores «Vende en mayo y aléjate», los mercados bursátiles de todo el mundo comenzaron a atravesar un momento difícil el mes pasado. Y, a principios de mes, la cuenta de Twitter más famosa del mundo entró en escena y provocó quebraderos de cabeza. Contrariamente a las expectativas generales de una pronta solución al conflicto comercial entre Estados Unidos y China, el presidente Trump anunció que aumentaría aún más los aranceles punitivos sobre determinadas importaciones chinas. Los dirigentes chinos reaccionaron de inmediato con sus propios aumentos arancelarios sobre las exportaciones estadounidenses a China. En consecuencia, el índice S&P 500 cayó un 4,5% y la renta variable china más de un 7% a principios de mes. A este respecto, la antigua sensatez bursátil ha demostrado su valía.

Sin embargo, Estados Unidos y su prominente usuario de Twitter, así como China, no tienen interés en que los precios de las acciones bajen significativamente. Por este motivo, Estados Unidos ha señalado al menos una reunión de los presidentes Trump y Xi en la cumbre del G20 que se celebrará a finales de junio, lo que podría allanar el camino para llegar a un acuerdo. Los negociadores chinos también se desplazaron a Washington para tratar los detalles de un posible acuerdo. Por otro lado, el gigante chino de las telecomunicaciones Huawei se ha convertido en el centro del conflicto. Los proveedores estadounidenses tendrán que solicitar ahora exenciones para poder seguir suministrando a Huawei. Esta situación recuerda de forma sorprendente a la de las exportaciones de petróleo iraníes. En este caso también se permitió a los países compradores (China, India, Corea y otros) solicitar exenciones para seguir importando petróleo iraní sin tener que temer sanciones por parte de Estados Unidos. Este régimen especial expiró a principios de mayo y no se prorrogó.

No obstante, también hay noticias positivas acerca del comercio mundial. Los Estados Unidos han reducido los aranceles a la importación de acero turco, mexicano y canadiense. Por otra parte, se ha pospuesto por el momento la decisión sobre el aumento de los aranceles a la importación de automóviles procedentes de Europa y Japón con destino a Estados Unidos. En principio, esta situación tendría que entenderse de forma positiva aunque, desde luego, no es del todo evidente. En esta coyuntura incierta y de escasa previsibilidad, no es de extrañar que, según los cálculos de la OCDE, el crecimiento del comercio mundial en el primer trimestre de 2019 se situara apenas por encima de cero.

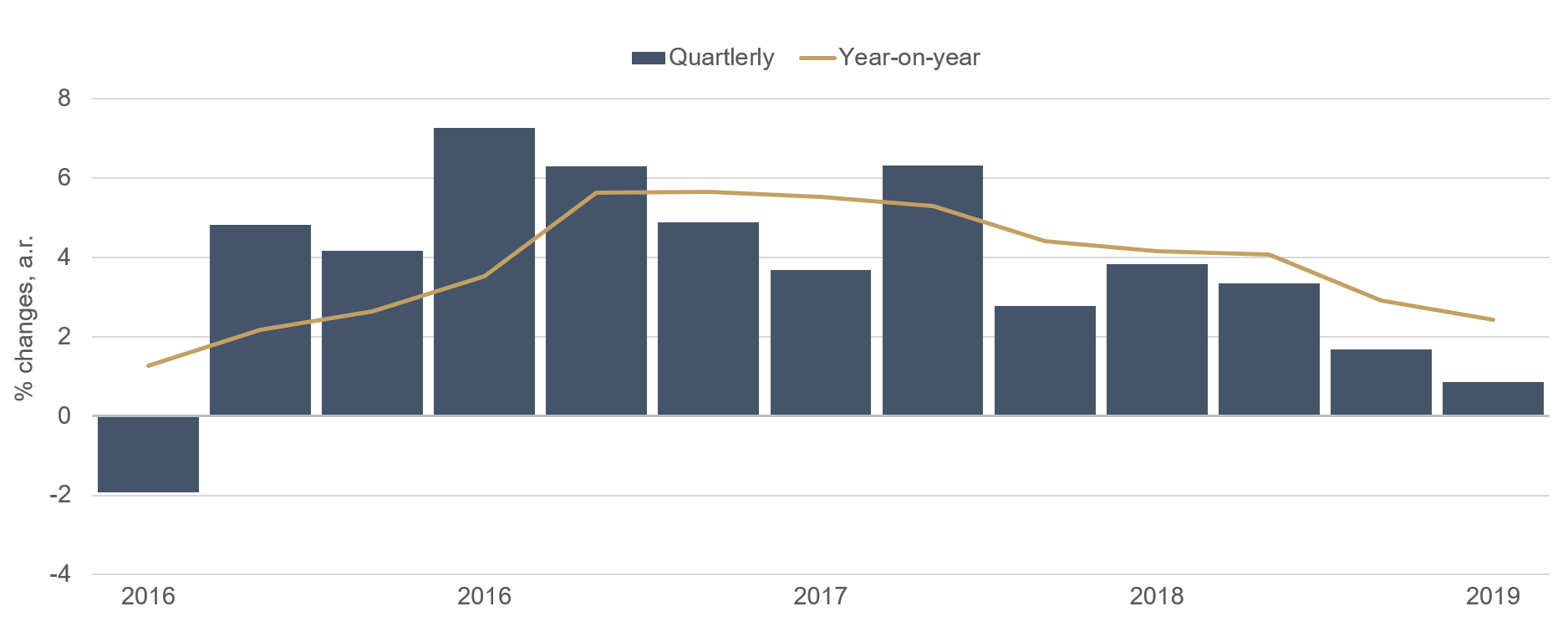

Gráfico 1: Crecimiento del comercio mundial¹

Al otro lado del canal tampoco se observan indicios de progresos. Theresa May ha intentado conseguir hasta el final, en un acto desesperado, que el Parlamento aprobara algún tipo de acuerdo con la UE sobre el brexit. Ahora, ha anunciado su dimisión para principios de junio. Tras el descalabro sufrido por los «tories» de la primera ministra en las pasadas elecciones europeas, la búsqueda de un sucesor se ha puesto en marcha. Su sucesor tendrá tantos problemas como ella. El proyecto del brexit divide al partido y al país por igual. Los vencedores de las elecciones europeas fueron el nuevo partido brexit de Nigel Farage, defensor de un brexit duro, y los liberales demócratas y los verdes, que rechazan el brexit. Será difícil encontrar una salida a esta situación. La quiebra de la cadena de restaurantes de Jamie Oliver y el colapso de British Steel tampoco contribuirán a mejorar los ánimos. Es muy probable que el sólido crecimiento de la economía británica a principios de este año se deba al aumento de las existencias con el fin de contrarrestar las posibles variantes del brexit. Una evolución económica saneada es otra cosa. La isla sigue dominando únicamente en el mundo del fútbol, y tal vez esta circunstancia reduzca la percepción de muchos de los problemas actuales.

En este punto, únicamente Klopp, «The Normal one», parece ser capaz de detener la salida de la isla de la UE. ¿Quién podría querer que el entrenador, tan popular en Alemania como en la isla, no tenga permiso de trabajo para entrenar en Liverpool? El autor no lo desea. Hoy en día, sin embargo, es cada vez más probable que Jürgen Klopp tenga que seguir a Mourinho, «The Special One», y buscar su suerte fuera de Gran Bretaña, ya que los partidarios de la línea dura del brexit que rodean a Farage conducirán finalmente a la isla a un brexit duro. Los partidarios de que Gran Bretaña permanezca en la UE no no han logrado un consenso en cuanto a un candidato común para las elecciones parciales de Peterborough. No es precisamente un ejemplo de unidad, justo cuando sería tan necesario.

Y aunque las observaciones anteriores son bastante desalentadoras, los mercados de renta variable y de renta fija mundiales han reaccionado de forma muy poco significativa. Esta evolución obedece al fuerte crecimiento de los mercados de servicios en las principales economías del mundo, al aumento constante de los salarios y a la expectativa de que la Reserva Federal y el BCE sigan brindando su apoyo. El axioma «Vende en mayo» resultó ser cierto y el índice S&P 500 perdió alrededor del 4,5 % a principios de mes. Pero hay que tener cuidado con el «vete/aléjate», porque el índice de renta variable antes mencionado también ha ganado un 2% desde entonces, ya que tanto la situación de los beneficios de las empresas como las condiciones de financiación siguen siendo buenas. La temporada de informes del primer trimestre muestra que las empresas de Estados Unidos y Europa siguen registrando sólidos beneficios, que superan incluso ligeramente el nivel del año anterior. En cualquier caso, no es conveniente enterrar la cabeza en la arena y despedirse de los mercados de valores durante los próximos meses. Siempre hay situaciones interesantes que requieren un replanteamiento. ¿Quién iba a pensar que Renault y Fiat estuvieran estudiando su fusión y que tanto los mercados bursátiles como los políticos se alegraran por ello?

Los mercados de renta fija de Estados Unidos han enviado en repetidas ocasiones señales de recesión. El rendimiento de los títulos del Tesoro estadounidense a 10 años ha caído de nuevo por debajo del rendimiento de la deuda pública a tres meses. Sin embargo, esta anomalía en la curva de rendimientos también es atribuible en gran medida a la oferta. En los primeros cuatro meses del año, el Departamento del Tesoro emitió un total de más de 4 billones de dólares en bonos. Sin embargo, de dichos bonos, solamente 177.000 millones de dólares eran bonos a largo plazo, a 10 o 30 años, es decir, apenas el 4,4% del volumen total de la emisión. Por esta razón, el comportamiento de las emisiones del Tesoro de Estados Unidos puede haber favorecido la inversión de la curva de rendimientos. El hecho de que no se prevea un cambio en esta situación sigue justificando los bajos tipos de interés a largo plazo.

En última instancia, unos cuantos aranceles más o menos no tendrán un efecto duradero en el comercio mundial. Pero, sin embargo, las empresas necesitan una mayor seguridad a la hora de elaborar su planificación. En tanto no sea así, las empresas se abstendrán de realizar inversiones importantes. De ahí que en la actualidad muchas empresas estén optimizando sus procedimientos operativos internos. No obstante, no cabe esperar que se produzcan costosas desinversiones. Una vez más, el mes de mayo ha resultado ser un mes difícil para los mercados de valores, pero tampoco es recomendable una abstinencia prolongada. El respaldo de los bancos centrales es demasiado fuerte para eso, y cabe imaginar que la Reserva Federal de los Estados Unidos pondrá fin prematuramente a la reducción de su balance. Y, tal vez, el usuario más influyente de Twitter divulgue en breve un mensaje conciliador a través de su canal favorito. Por otro lado, también existe la posibilidad de resolver el conflicto comercial de una forma convencional durante la cumbre del G20 a finales de junio, con un cara a cara entre los presidentes Trump y Xi.

Reanudación del conflicto comercial

La guerra comercial entre Estados Unidos y China se recrudeció de nuevo en mayo, no sin consecuencias para los mercados mundiales de capitales. En nuestro último vídeo, Frank Borchers, Senior Portfolio Manager de ETHENEA, explica el impacto de este conflicto en los bonos corporativos, en los que Ethna-AKTIV invierte gran parte de su cartera, y su orientación a futuro.¿No puede reproducir el vídeo? Entonces, haga clic AQUÍ.

Posicionamiento de Ethna Funds

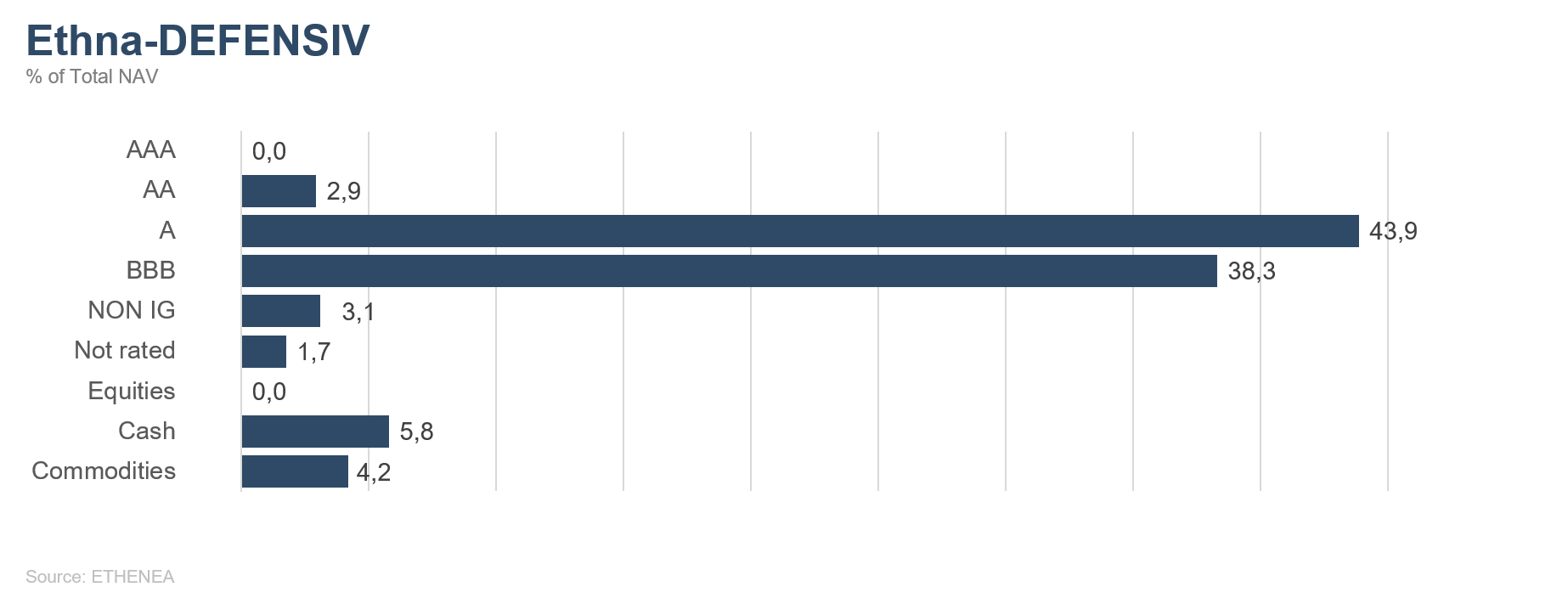

Ethna-DEFENSIV

A principios de mayo, la guerra comercial entre China y Estados Unidos se recrudeció de nuevo y provocó un aumento de los aranceles, primero por parte de Estados Unidos y luego por parte de China. Además, las exportaciones mexicanas a Estados Unidos pronto estarán sujetas a un arancel especial del 5 %, que aumentará hasta el 25 % en octubre si el gobierno mexicano no impide que los inmigrantes entren en Estados Unidos de una forma más contundente. De nuevo, esta situación ha alimentado el temor de una inminente recesión mundial. A raíz de ello, la renta variable cayó bruscamente en mayo y el precio del petróleo se alejó considerablemente de sus máximos como consecuencia de la preocupación sobre el crecimiento. El rendimiento de los títulos del Tesoro estadounidense a 10 años ha caído de nuevo por debajo del rendimiento de la deuda pública a tres meses. La deuda pública alemana a diez años también está volviendo a arrojar rendimientos claramente negativos.

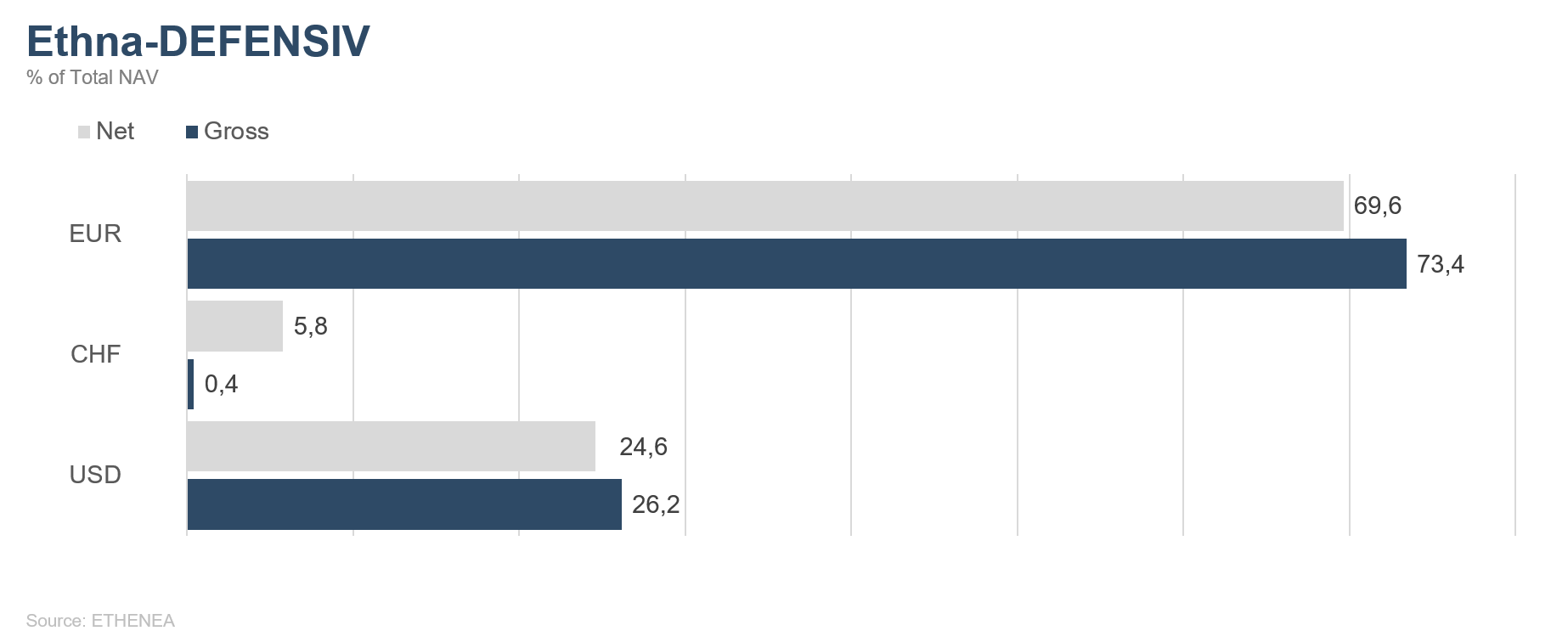

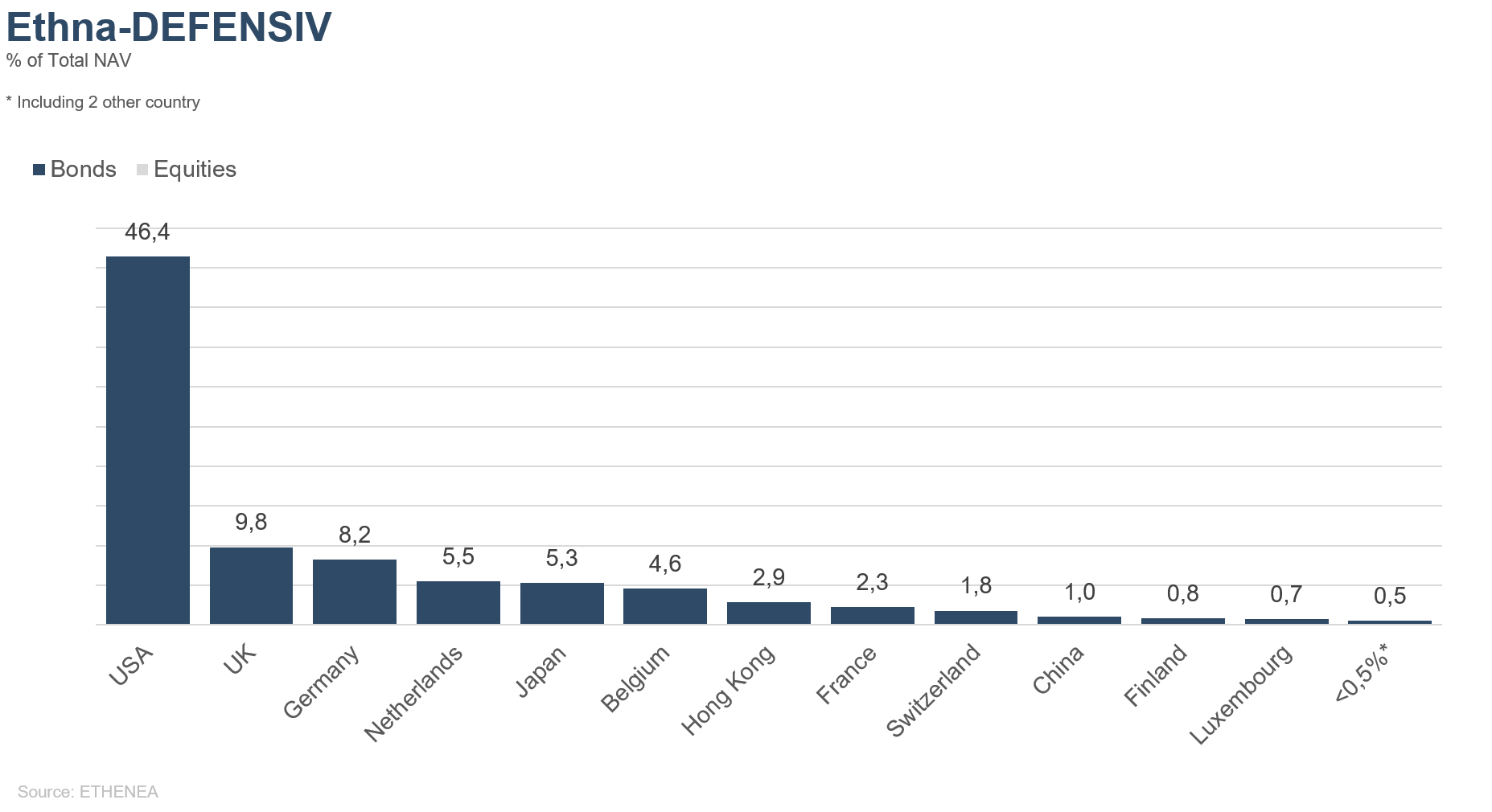

La cartera de renta fija del Ethna-DEFENSIV ha podido beneficiarse significativamente de la bajada de los tipos de interés gracias al aumento de la duración a 6,3. El rendimiento positivo global del Fondo en mayo (+0,10%) también se vio impulsado en gran medida por la ampliación de su duración a 8,3 a través de futuros del Tesoro de Estados Unidos. La ampliación de los diferenciales de la deuda corporativa tuvo un impacto mínimo en la rentabilidad del Fondo. Por un lado, invertimos principalmente en deuda corporativa de alta calidad, donde la ampliación de los diferenciales se ha mantenido claramente dentro de unos límites. Por otra parte, la deuda denominada en USD representa actualmente una cuarta parte de la cartera de renta fija. Si bien la ampliación de los diferenciales y la evolución de los tipos de interés se compensaron entre sí en el caso de los bonos denominados en euros, la evolución de los tipos de interés fue dominante en la zona del USD. En este sentido, y gracias a una gestión de riesgos consecuente, hemos reducido la exposición a la renta variable, en fase bajista, hasta el 4 %, limitando así las pérdidas. Hemos liquidado todos nuestros certificados de petróleo. El hecho de mantener la ponderación del oro en el 4 % contribuyó positivamente a la rentabilidad mensual.

En base a nuestra convicción de que la mejora del crecimiento en Estados Unidos garantizará un dólar estadounidense sólido en un futuro inmediato, aumentamos ligeramente nuestra posición en dólares estadounidenses al 25% (principalmente a través de bonos) durante el mes. El resultado de las elecciones europeas nos brinda otra razón más para hacerlo, a pesar de que, en mayo, el valor del dólar frente al euro prácticamente no sufrió cambios.

Si las relaciones comerciales entre China y Estados Unidos se suavizan o las perspectivas de crecimiento se consolidan, será hora de asumir más riesgos a través, por ejemplo, de una mayor asignación a la renta variable, también en el caso del Ethna-DEFENSIV. Sin embargo, en la actualidad, y mientras el panorama del comercio mundial se vea empañado por el constante aumento de los aranceles y los ataques a empresas individuales, seguiremos apostando por los futuros del Tesoro de Estados Unidos y los bonos corporativos de alta calidad. El aumento de la posición en oro debería seguir contribuyendo positivamente a la rentabilidad del Fondo.

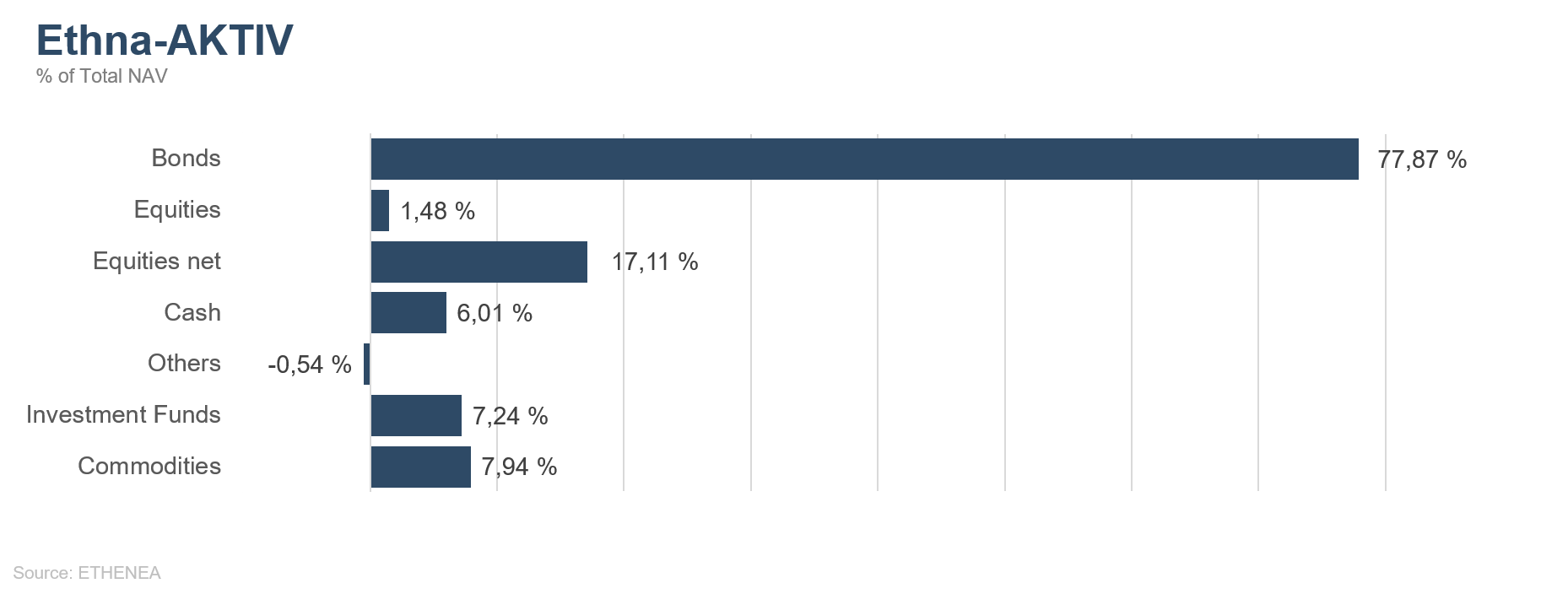

Ethna-AKTIV

El sentimiento del mercado que, a nuestro juicio, fue demasiado positivo el mes pasado, se vio puesto a prueba durante el mes. La brusca escalada del conflicto comercial entre Estados Unidos y la República Popular China condujo rápidamente a una fase de aversión al riesgo en la que la renta variable cayó y los diferenciales de los bonos se ampliaron, en particular los de los bonos de alto rendimiento de mayor riesgo. Por su parte, la deuda pública se benefició. Los rendimientos de los títulos del Tesoro estadounidense a 10 años cayeron del 2,50 % al 2,13%. Los rendimientos de los bonos del Estado alemanes similares cayeron del 0,00 % al -0,20 %. En principio, el descenso de los rendimientos hasta este punto no es realmente positivo en cuanto a las perspectivas de crecimiento previstas. Esto se apoya en los indicadores adelantados, como el índice de gestores de compras en Estados Unidos o el índice IFO en Alemania, que fueron peores de lo esperado. En nuestra opinión, tanto el comportamiento de la Reserva Federal de Estados Unidos como la evolución de los conflictos comerciales desempeñarán un papel clave a la hora de determinar la futura trayectoria del crecimiento. En estos momentos, la primera desempeña un papel de «esperar a ver qué pasa» y no se prevé que la segunda tenga una solución rápida.

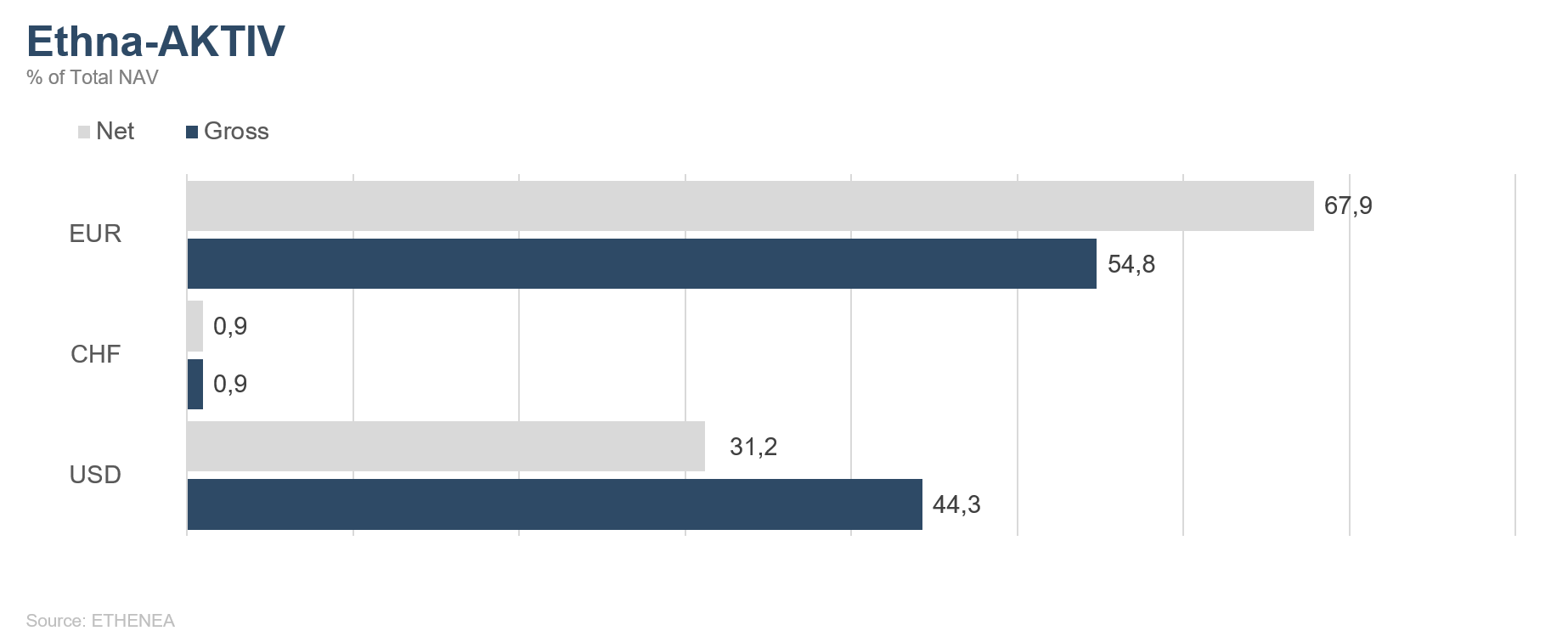

La mayor duración de la cartera de renta fija de Ethna-AKTTIV a 6,3 nos ha permitido beneficiarnos de la bajada de los tipos de interés. La nueva ampliación de la duración a 8,6 a través de futuros sobre tipos de interés también ha contribuido positivamente al rendimiento. Los bonos corporativos de alta calidad de la cartera, que ahora representan algo más de las tres cuartas partes de la cartera total, han tenido un efecto estabilizador. En este sentido, y gracias a una gestión de riesgos consecuente, hemos reducido la exposición a la renta variable, en fase bajista, hasta el 17 %, limitando así las pérdidas. Hemos reducido la ponderación del petróleo al 2,5%. La posición en dólares estadounidense del 30% (principalmente a través de bonos) que aún mantenemos, refleja nuestra firme convicción de que un mayor crecimiento en Estados Unidos traerá consigo un dólar sólido en un futuro cercano. El resultado de las elecciones europeas que, sin sorprender, mostró un refuerzo de los partidos antieuropeos, no hace sino confirmar esta opinión. En total, la cartera perdió un 1,11%, y la positiva contribución del componente de renta fija compensó parcialmente las pérdidas de la renta variable y el petróleo. Nuestra posición en oro se sitúa de nuevo en el 5%, pero no ha contribuido al rendimiento en mayo.

Tan pronto como se observen signos de relajación en el frente de la negociación o se incremente las perspectivas de un entorno de crecimiento más estable, volveremos a estar dispuestos a asumir más riesgos, especialmente a través de una mayor exposición a la renta variable.

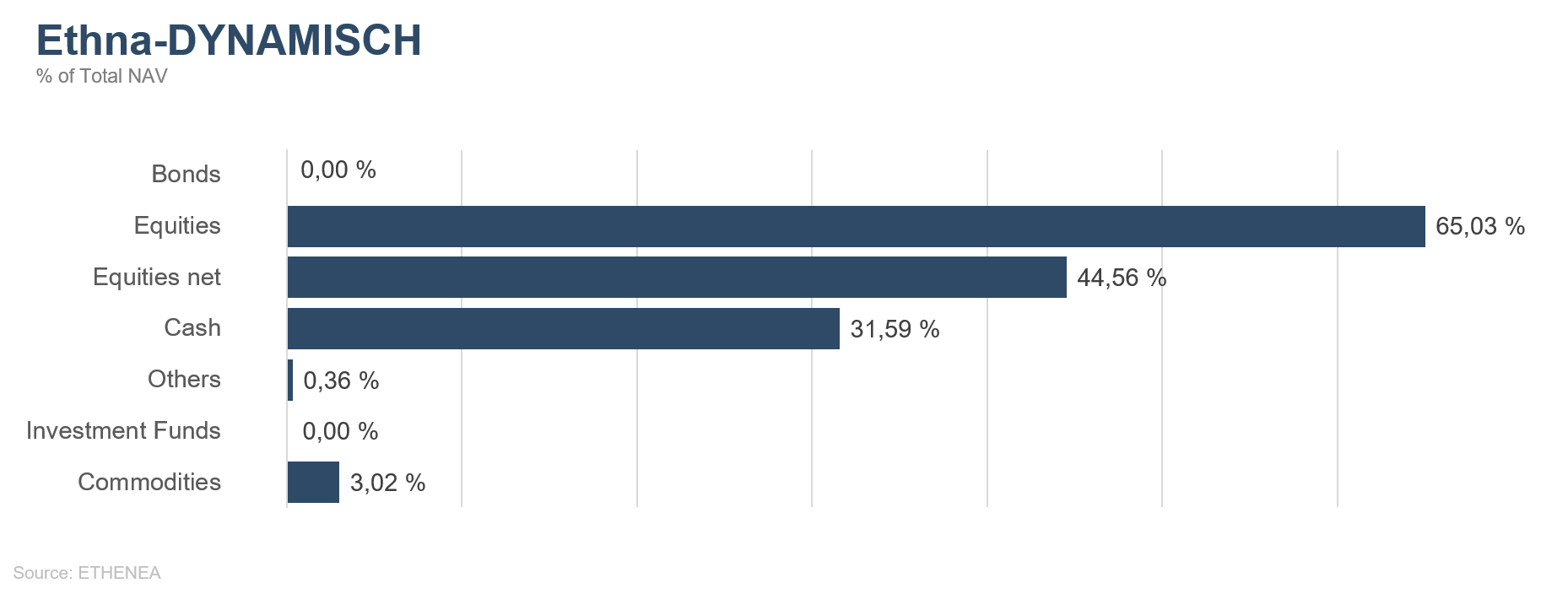

Ethna-DYNAMISCH

El mes de mayo no ha sido únicamente demasiado frío y húmedo desde un punto de vista meteorológico. El mes pasado, las bolsas mundiales también experimentaron una situación mucho más difícil. El clima experimentó un cambio decisivo, como se suele notar en las altas montañas. Durante el mes, lo que cambió no fue tanto la evolución de las noticias en sí, sino la forma en que los participantes del mercado las interpretaron y las plasmaron en sus actuaciones. En los primeros cuatro meses, los factores positivos destacaron de forma continuada, mientras que en las últimas semanas la atención se ha centrado en aspectos a los que poner objeciones. Sobre todo, los mercados estuvieron dominados por la guerra comercial aún no resuelta entre Estados Unidos y China. La actitud de «todo va a salir bien» tuvo que dejar paso a un nuevo escenario de referencia en el que el resultado de la confrontación se ha vuelto mucho más incierto.

En este entorno de creciente incertidumbre, dos componentes siguen siendo esenciales para nosotros: Por un lado, tenemos que estar atentos a los desarrollos fundamentales, desvinculados del estrés diario de los mensajes de Twitter. Por otro lado, el análisis de los sentimientos, es decir, el estado de ánimo y la disposición de los inversores, constituye en la actualidad una valiosa guía. La combinación de estos factores puede llevar a conclusiones útiles sobre las oportunidades y los riesgos potenciales.

A la vista de los acontecimientos fundamentales, las oportunidades siguen prevaleciendo en nuestra opinión, especialmente en el caso de las acciones individuales de alta calidad. Las expectativas de crecimiento de la economía mundial deberán seguir revisándose gradualmente a la baja. Sin embargo, hasta ahora no hemos visto señales de una espiral descendente que pueda reforzarse espontáneamente. Muy al contrario, se observan indicios suficientes que apuntan a un previsible estancamiento del crecimiento. Lo más probable es que en un futuro próximo volvamos a vernos rodeados por la «confusión» ya conocida de las fases anteriores del actual ciclo económico. Como se ha demostrado en el pasado, no se trata de un mal entorno para la renta variable, especialmente cuando los bancos centrales y los gobiernos se muestran dispuestos a adoptar nuevas medidas de apoyo. En este contexto, mantenemos un elevado nivel de inversiones en acciones individuales y seguimos aprovechando las caídas para realizar determinadas adquisiciones. En mayo, no se incorporaron nuevos títulos a la cartera, pero se ajustaron las posiciones existentes.

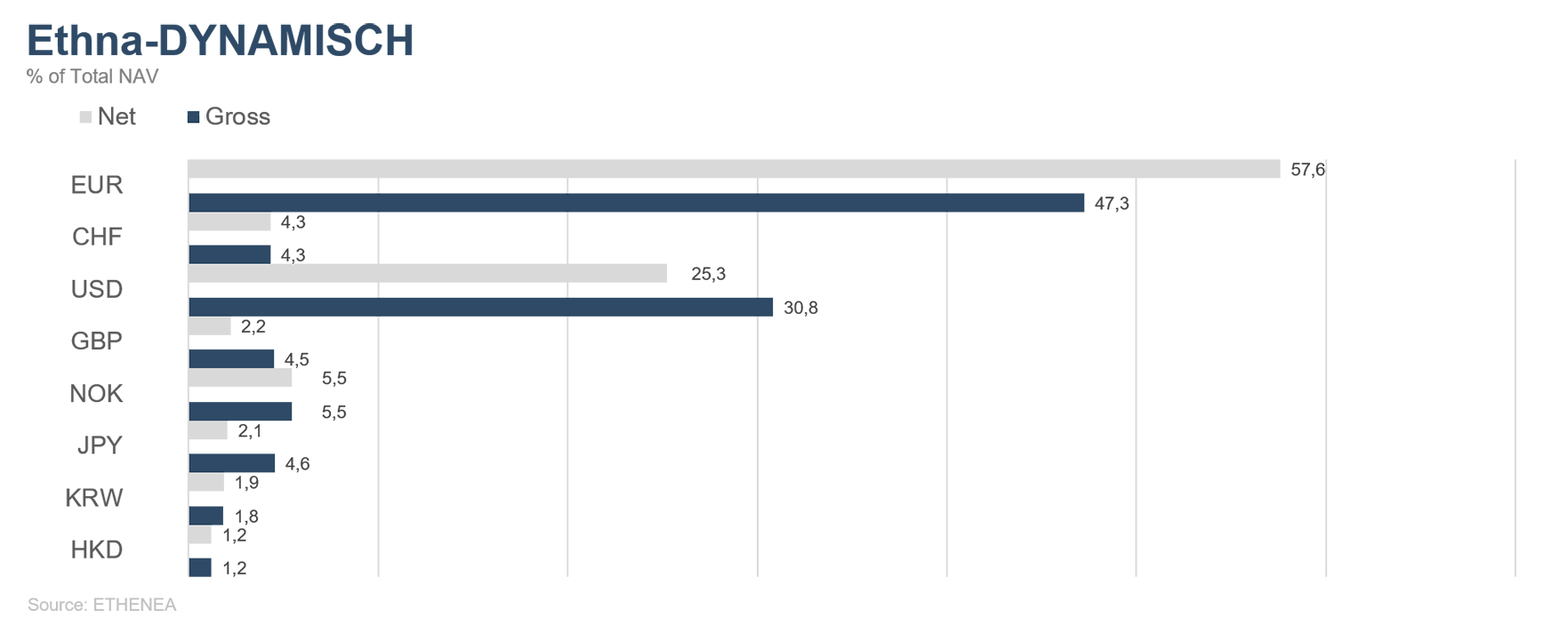

Y, al mismo tiempo, nuestro principal objetivo es mantener las fluctuaciones y pérdidas de valor dentro de unos límites razonables. En vista de que a principios de mes aumentaron los signos de alarma de varios indicadores de sentimiento, ajustamos en consecuencia los componentes de cobertura del Ethna-DYNAMISCH en una fase temprana. Por lo tanto, la asignación neta a renta variable (incluidos los derivados) es, actualmente, significativamente inferior a la asignación bruta a renta variable (que refleja las inversiones en acciones individuales).

Por el contrario, los límites reales observados en mayo no se dieron en la renta variable, sino en la renta fija. En primavera, cuando nos retiramos completamente de esta clase de activos en el Ethna Dynamics, los rendimientos de la deuda pública garantizada siguieron bajando de forma significativa. El rendimiento de la deuda pública alemana a diez años ha vuelto a caer un -0,2% hasta alcanzar los mínimos históricos registrados en los días posteriores al referéndum sobre Brexit en el verano de 2016. En nuestra opinión, todavía no existe un perfil de riesgo/rentabilidad atractivo, por lo que seguimos considerando que combinar acciones de calidad a bajo coste y dinero en efectivo es el enfoque global óptimo para el Ethna-DYNAMISCH.

Gráfico 2: Composición de la cartera del Ethna-DEFENSIV

Gráfico 3: Estructura de la cartera* del Ethna-AKTIV

Gráfico 4: Estructura de la cartera* del Ethna-DYNAMISCH

Gráfico 5: Composición de la cartera del Ethna-DEFENSIV por divisas

Gráfico 6: Composición de la cartera del Ethna-AKTIV por divisas

Gráfico 7: Composición de la cartera del Ethna-DYNAMISCH por divisas

Gráfico 8: Composición de la cartera del Ethna-DEFENSIV según la procedencia

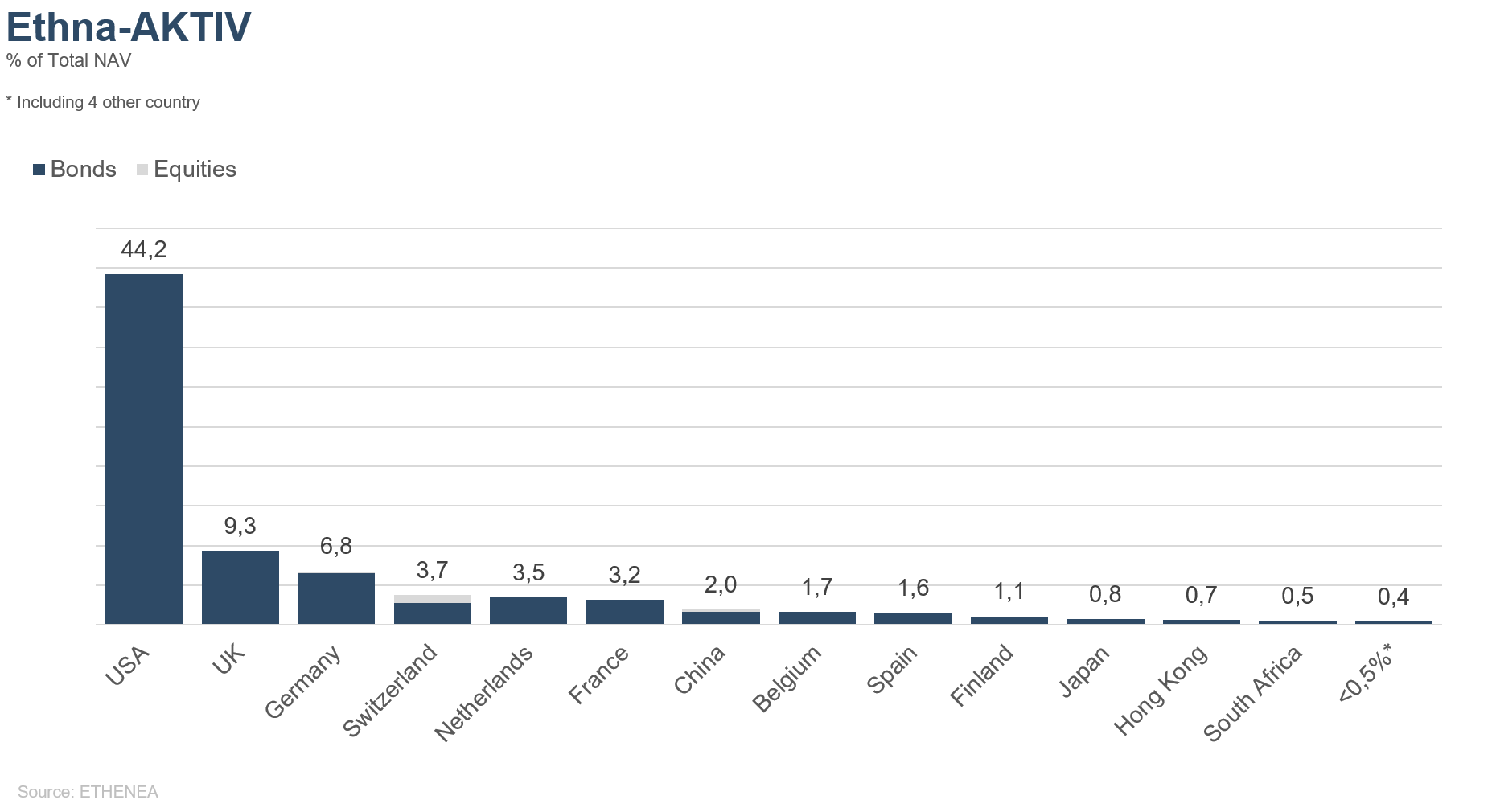

Gráfico 9: Composición de la cartera del Ethna-AKTIV según la procedencia

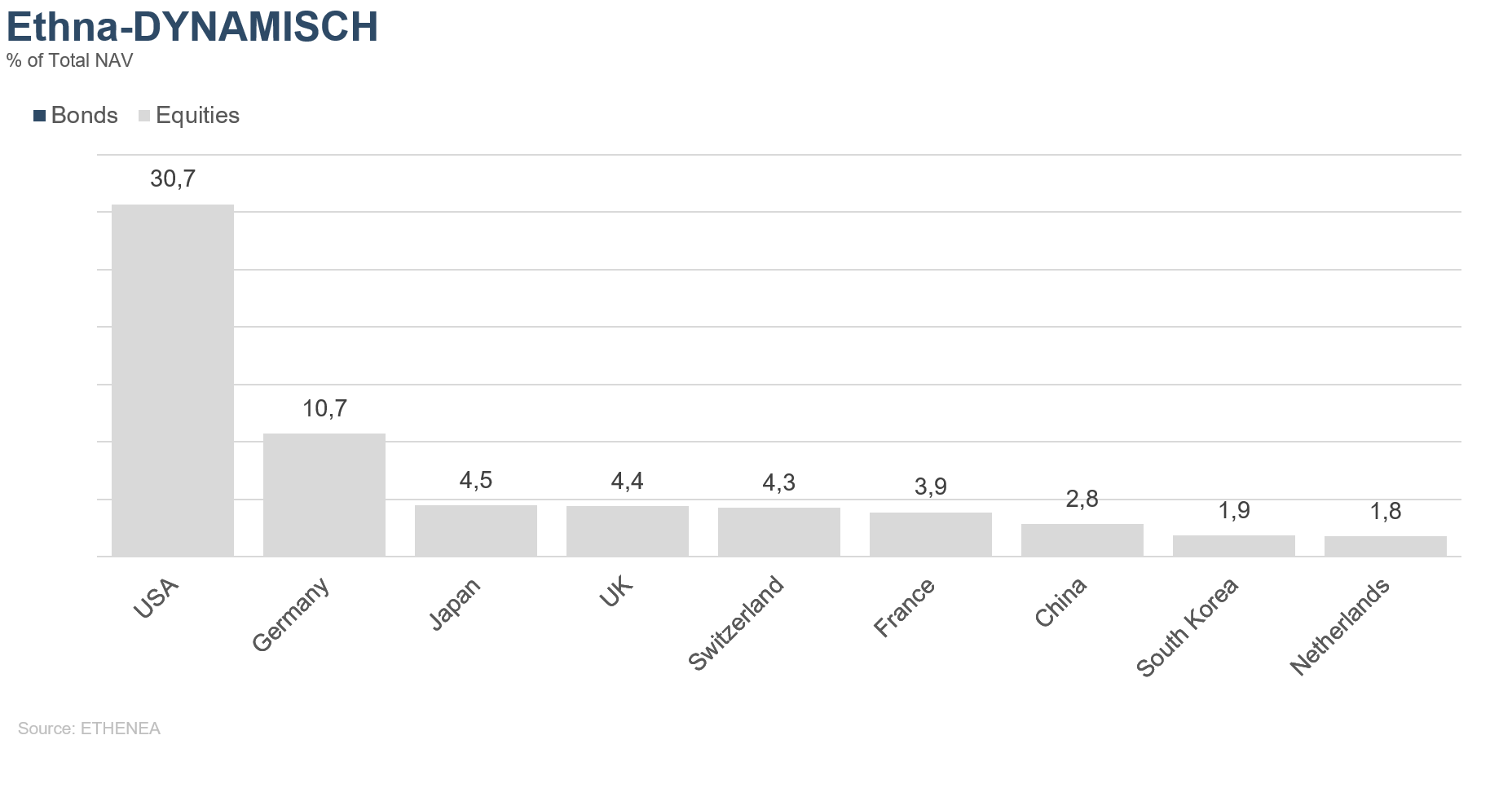

Gráfico 10: Composición de la cartera del Ethna-DYNAMISCH según la procedencia

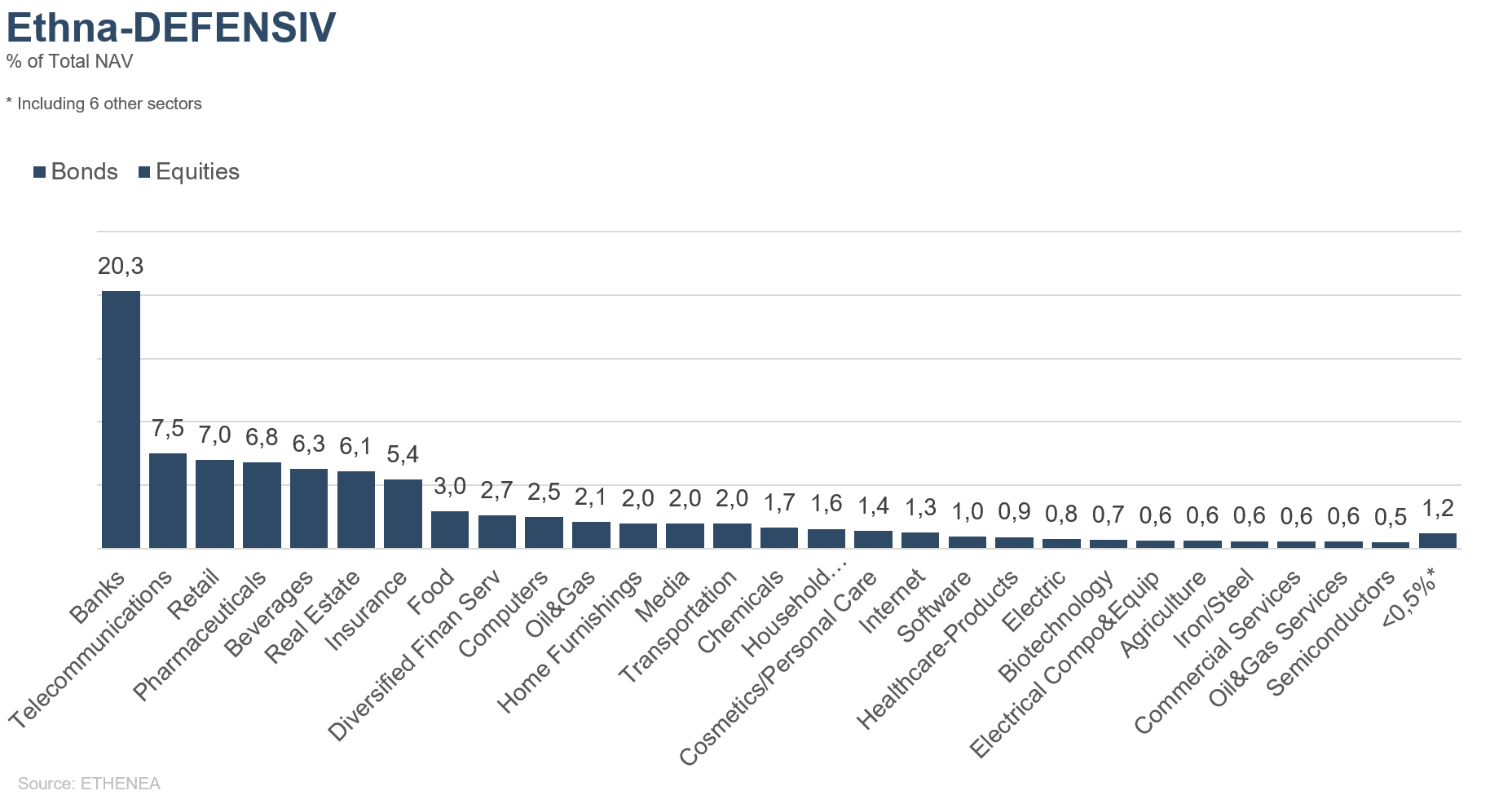

Gráfico 11: Composición de la cartera del Ethna-DEFENSIV según el sector del emisor

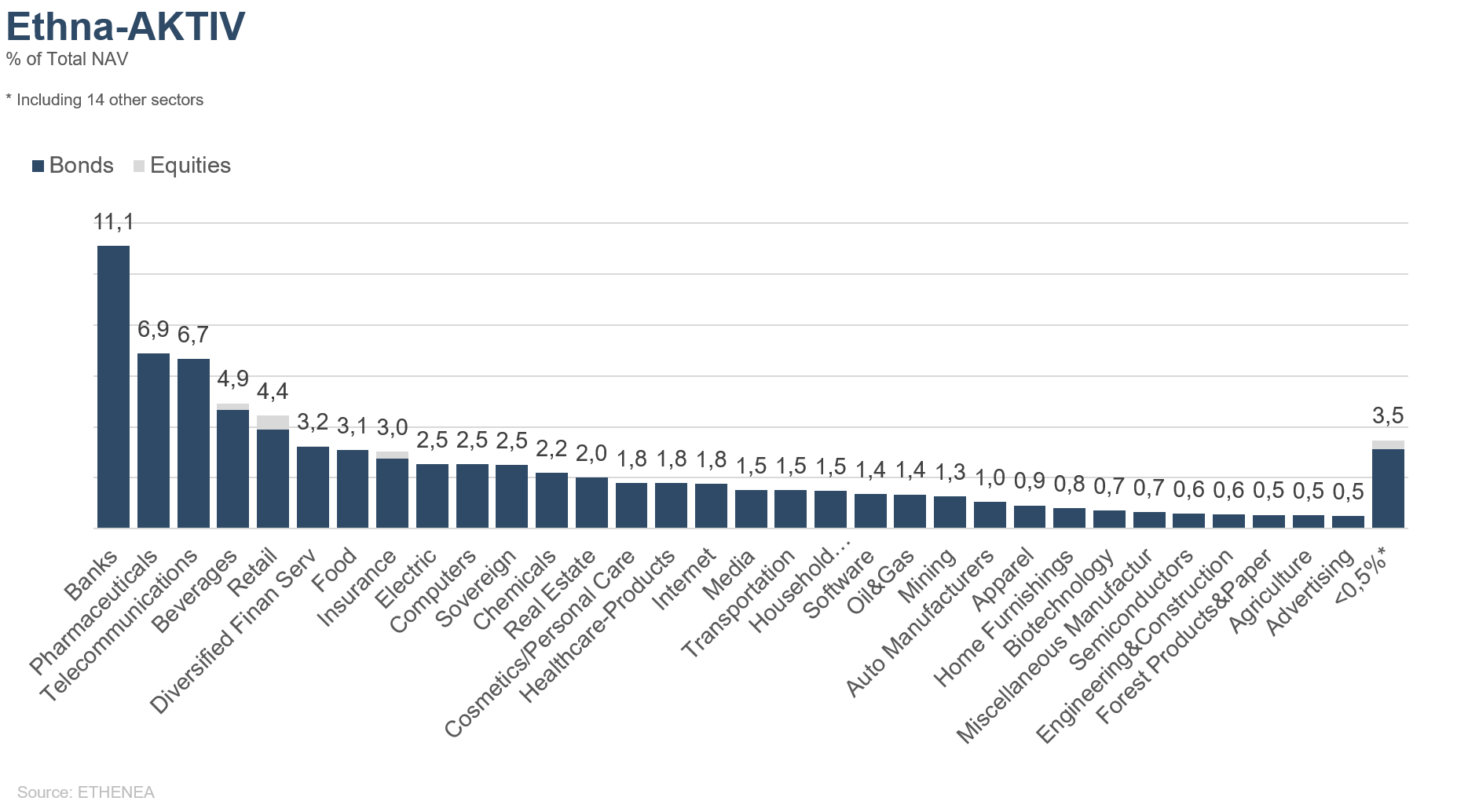

Gráfico 12: Composición de la cartera del Ethna-AKTIV según el sector del emisor

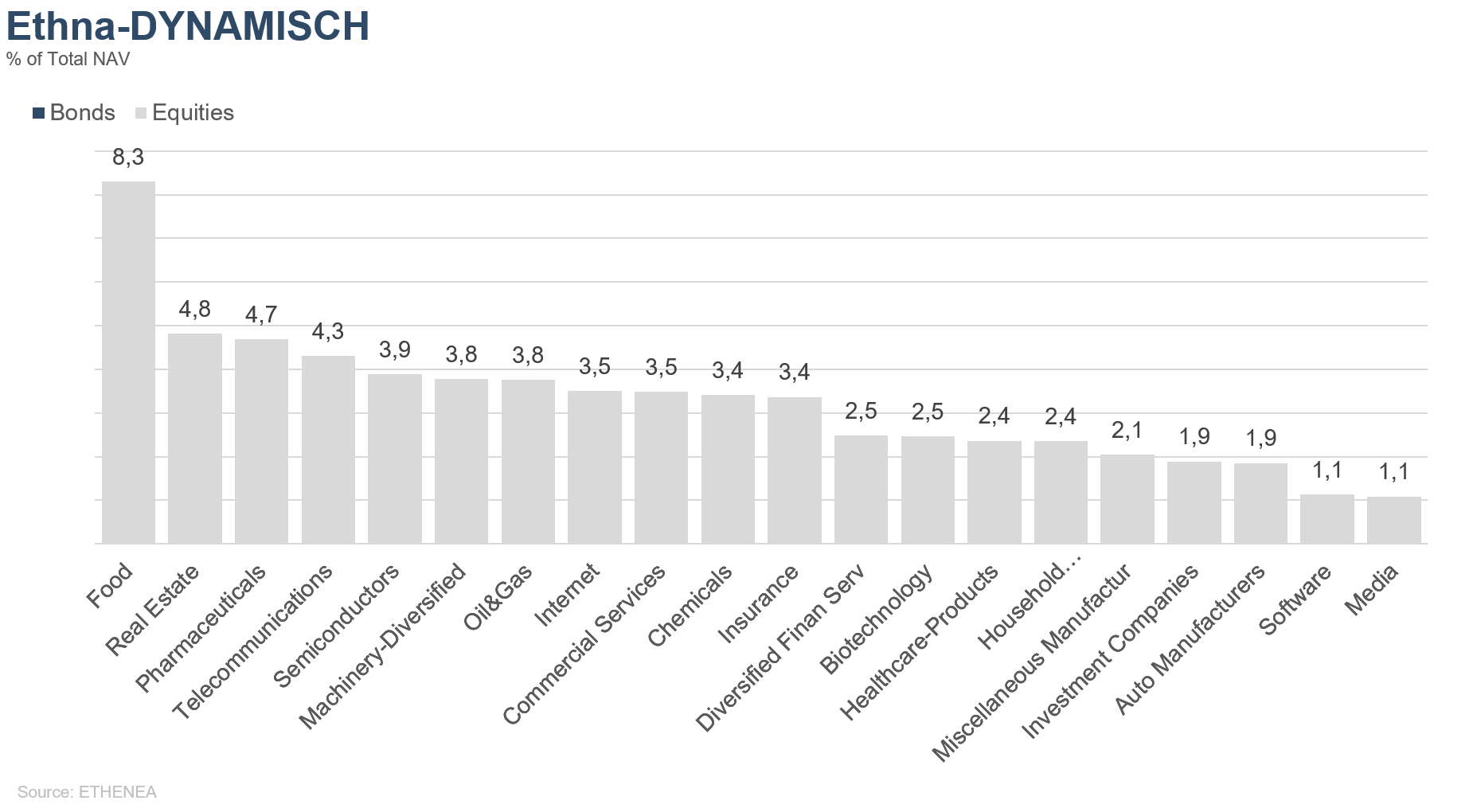

Gráfico 13: Composición de la cartera del Ethna-DYNAMISCH según el sector del emisor

* El término «efectivo» incluye depósitos a plazo, depósitos a un día, cuentas corrientes/otras cuentas. El término «renta variable neta» incluye la inversión directa y la exposición resultante de los derivados de renta variable.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente es una comunicación promocional. Tiene exclusivamente para transmitir información del producto y no constituye un documento exigido por la ley o la normativa. La información incluida en el presente documento no representa una solicitud, oferta o recomendación para comprar o vender acciones del fondo o para realizar cualquier otra transacción. Su objetivo no es otro que ayudar al lector a entender las características principales del fondo como, por ejemplo, el proceso de inversión y no pretende ser, en todo o en parte, una recomendación de inversión. No sustituye a su propia consideración ni a otra información y asesoramiento de carácter legal, fiscal o financiero. Ni la sociedad gestora ni sus empleados u órganos podrán ser considerados responsables de las pérdidas incurridas, directa o indirectamente, por el uso del contenido del presente documento o en relación con este. Los documentos de venta actualmente vigentes en alemán (folleto, documentos de datos fundamentales (PRIIPs-KIDs), junto con los informes anual y semestral), en los que figura información detallada sobre la suscripción del fondo y los riesgos y las oportunidades y riesgos relacionados, constituyen la única base vinculante para la suscripción de acciones. Los mencionados documentos de venta en alemán (así como sus versiones no oficiales traducidas a otros idiomas) pueden consultarse en www.ethenea.com y obtenerse de forma gratuita en la sociedad gestora, ETHENEA Independent Investors S.A. y el depositario, así como en los respectivos agentes de pago o de información de cada país y el representante en Suiza. Los agentes de pago o de información son los siguientes para los fondos Ethna-AKTIV, Ethna-DEFENSIV y Ethna-DYNAMISCH: Alemania, Austria, Bélgica, Liechtenstein, Luxemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburgo; España: ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid); Francia: CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris; Italia: State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Suiza: Representante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente de pagos: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Los agentes de pago o de información son los siguientes para HESPER FUND, SICAV - Global Solutions: Alemania, Austria, Bélgica, Francia, Luxemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburgo; Italia: Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Suiza: Representante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente de pagos: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La sociedad gestora podrá rescindir los acuerdos de distribución vigentes con terceros o retirar los permisos de distribución por razones estratégicas o exigidas por ley, respetando los plazos. Los inversores pueden obtener información sobre sus derechos en el sitio web www.ethenea.com y en el folleto. La información se encuentra disponible en alemán e inglés y, en ciertos casos, también otros idiomas. Creado por: ETHENEA Independent Investors S.A. Se prohíbe transmitir el presente documento a personas domiciliadas en países en los que la distribución del fondo no está permitida o en los que se requiere autorización para su distribución. Las acciones únicamente podrán ofrecerse a personas de dichos países si la oferta cumple con las disposiciones legales aplicables y se garantiza que la distribución y publicación del presente documento, así como la oferta o venta de acciones, no están sujetas a ninguna restricción en la jurisdicción en cuestión. En particular, el fondo no se ofrece ni en Estados Unidos de América ni a personas estadounidenses (en el sentido de la norma 902 del Reglamento S de la Ley de valores de EE. UU. de 1933, en su versión vigente) ni a personas que actúen en representación, por cuenta o en beneficio de una persona estadounidense. La rentabilidad histórica no debe considerarse una indicación o garantía de la rentabilidad futura. Las fluctuaciones del valor de los instrumentos financieros subyacentes, sus rendimientos y las variaciones de los tipos de interés y los tipos de cambio implican que el valor de las acciones de un fondo y los rendimientos que de ellas se derivan pueden incrementarse o disminuir, y no están garantizados. Las valoraciones incluidas en el presente documento se basan en varios factores, entre los que cabe incluir los precios actuales, la estimación del valor de los activos subyacentes y la liquidez del mercado, así como otros supuestos e información disponible al público. En general, los precios, los valores y los rendimientos pueden incrementarse o disminuir, hasta la pérdida total del capital invertido, y los supuestos y la información pueden cambiar sin previo aviso. El valor del capital invertido o el precio de las acciones del fondo, así como los rendimientos y los importes de reparto derivados de este, pueden oscilar o quedar totalmente anulados. Por tanto, una rentabilidad histórica positiva (revalorización) no constituye una garantía de una rentabilidad positiva en el futuro. En particular, no puede garantizarse la preservación del capital invertido, por lo que, en caso de venta o reembolso, no se garantiza que el valor del capital invertido o de las acciones mantenidas en el fondo se corresponderá con el capital invertido inicialmente. Las inversiones en divisas están sujetas a fluctuaciones adicionales del tipo de cambio o riesgos cambiarios, es decir, la rentabilidad de dichas inversiones depende también de la volatilidad de la divisa, lo que puede incidir de forma negativa en el valor del capital invertido. Las posiciones y asignaciones pueden variar. En el cálculo se incluyen las comisiones de gestión y custodia, así como todos los demás gastos aplicados al fondo según lo estipulado en el contrato. El cálculo de la rentabilidad se basa en método BVI, es decir, no incluye la comisión de venta, los costes de transacción (como las comisiones de órdenes e intermediación) ni las comisiones de custodia y otros gastos de gestión. El resultado de la inversión sería inferior si se tuviese en cuenta la comisión de venta. No puede garantizarse que las previsiones del mercado vayan a cumplirse. Cualquier alusión a los riesgos en esta publicación no debe considerarse que constituye la divulgación de todos los riesgos o la gestión definitiva de los riesgos mencionados. En el folleto figura la descripción detallada expresa de los riesgos. No puede garantizarse la exactitud, integridad o vigencia. El contenido y la información están sujetos a la protección de los derechos de autor. No puede garantizarse que el documento cumpla todos los requisitos legales o reglamentarios estipulados para él en países distintos a Luxemburgo. Nota: los términos técnicos más importantes pueden consultarse en el glosario que figura en www.ethenea.com/glossar. Información para los inversores en Suiza: El país de origen de la institución de inversión colectiva es Luxemburgo. El representante en Suiza es IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zúrich. El agente de pagos en Suiza es DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zúrich. El folleto, los documentos de datos fundamentales (PRIIPs-KIDs), los estatutos y los informes anual y semestral pueden obtenerse de forma gratuita a través del representante. Copyright © ETHENEA Independent Investors S.A. (2024) Todos los derechos reservados. 04-06-2019