Funziona anche senza pubblicità

Nel 2008 l'Agenzia finanziaria tedesca ha cominciato a fare pubblicità ai buoni del Tesoro federali nell'ambito di una vasta campagna pubblicitaria il cui testimonial era una tartaruga esperta di finanza. La buffa tartaruga aveva un nome,Günther Schild, e doveva convincere i piccoli investitori a investire in questi titoli. Uno spot pubblicitario mostrava la tartaruga esperta di finanza nel suo prestigioso ufficio. Alla domanda di clienti immaginari, che chiedevano come far fruttare il proprio denaro, Günther Schild rispondeva con altre domande: "I guadagni devono essere rapidi? Siete disposti ad assumervi qualche rischio? Desiderate guadagnare ad ogni costo? Amate giocare d'azzardo?" Se le risposte a tutte queste domande erano affermative, Mr. Schild concludeva che i titoli di Stato non erano la scelta giusta. Tuttavia i buoni del Tesoro federali pubblicizzati da Günther Schild come "tesorucci" non riscossero all'epoca alcun successo tra i piccoli investitori a causa dei bassi tassi d'interesse. A fine 2012, lo Stato tedesco interruppe quindi l'emissione dei buoni del Tesoro federali e anche la campagna pubblicitaria con la tartaruga cessò di essere trasmessa, con grande dispiacere dei suoi fan, che nel loro lutto pubblicarono addirittura necrologi digitali per Günther Schild.

Ciò avveniva quasi 10 anni fa. Com'è oggi la situazione? I piccoli investitori non possiedono più titoli di Stato tedeschi, che offrono rendimenti negativi lungo l'intera curva. Puntare a generare profitti con obbligazioni che versano rendimenti negativi è forse un gioco particolarmente rischioso? Non necessariamente. Coloro che a gennaio hanno acquistato il nuovo titolo di Stato tedesco decennale zero coupon con rendimento all'emissione del -0,25%, hanno messo a segno interessanti plusvalenze. La BCE, indifferente ai rendimenti negativi in quanto può attingere al denaro messo a disposizione dalle banche a tassi ancora più negativi, possiede almeno il 30% di tutte le obbligazioni, il che la rende la maggiore proprietaria di titoli di Stato. Per ottenere tale risultato non sono stati necessari ulteriori spot pubblicitari con Günther Schild, e anche in futuro la BCE continuerà ad acquistare titoli di Stato tedeschi nel quadro dei suoi programmi di acquisto.

Al momento l'indebitamento della Germania ha ripreso a salire in misura considerevole data l'esigenza di rifinanziare le spese aggiuntive sostenute per contrastare il rallentamento dell'economia dovuto al coronavirus. Già a marzo 2020 lo Stato tedesco ha approvato ulteriori spese per EUR 122,5 miliardi e previsto un calo del gettito fiscale di EUR 33,5 miliardi. A giugno 2020 è stato approvato un secondo bilancio complementare, che tiene conto delle spese aggiuntive e delle attese di un calo delle entrate superiore alle precedenti stime. Nel complesso si prevede per il 2020 un indebitamento netto di EUR 218,5 miliardi.

L'Agenzia finanziaria tedesca, responsabile dell'emissione di titoli di Stato, ha reagito incrementando già nel secondo trimestre 2020 le emissioni in circolazione. Per la prima volta sono stati emessi titoli di Stato a 7 e 15 anni. Nei prossimi mesi si prevedono, per la prima volta dal 2015, emissioni di titoli di Stato indicizzati all'inflazione. Questo settembre dovrebbe inoltre essere immesso sul mercato il primo Bund "Green". Le condizioni quadro che stabiliscono i programmi da rifinanziare con tale emissione e disciplinano i controlli e gli obblighi di documentazione sono state recentemente pubblicate.

Gli investitori attenti ai criteri ESG acquisteranno i titoli "verdi" anche con tassi d'interesse negativi. Anche le obbligazioni indicizzate all'inflazione susciteranno grande interesse, dal momento che non pochi investitori si attendono un ritorno dell'inflazione dovuto ai vasti programmi di supporto fiscale e monetario in atto. Sicuramente non ci sarà bisogno di Günther Schild per pubblicizzare questi nuovi prodotti.

Noi di Ethenea investiremo in obbligazioni con rendimenti negativi solo in situazioni eccezionali. Un investimento in Bund tedeschi potrebbe ad esempio essere giustificato ai fini di copertura in situazioni di crisi. Riteniamo tuttavia che l'investimento in obbligazioni che versano rendimenti negativi sia simile all'acquisto di azioni di società tecnologiche dalle valutazioni elevate: in entrambi i casi non si può mai escludere un ulteriore aumento delle quotazioni. In ogni caso, gli effetti potenzialmente inflazionistici delle misure monetarie e fiscali speciali non si manifesteranno quest'anno. Al momento predominano piuttosto le preoccupazioni di una seconda ondata di coronavirus, che causerebbe nuovi crolli della domanda (di beni e servizi).

Posizionamento degli Ethna Funds

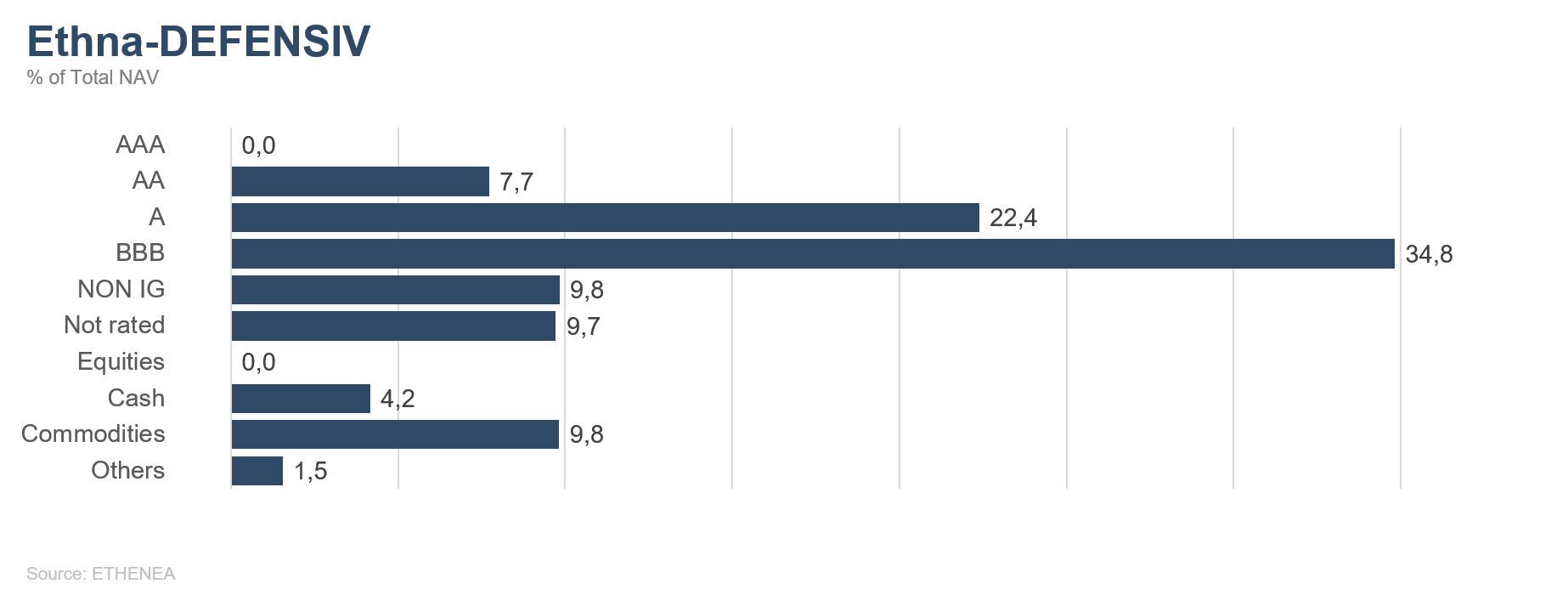

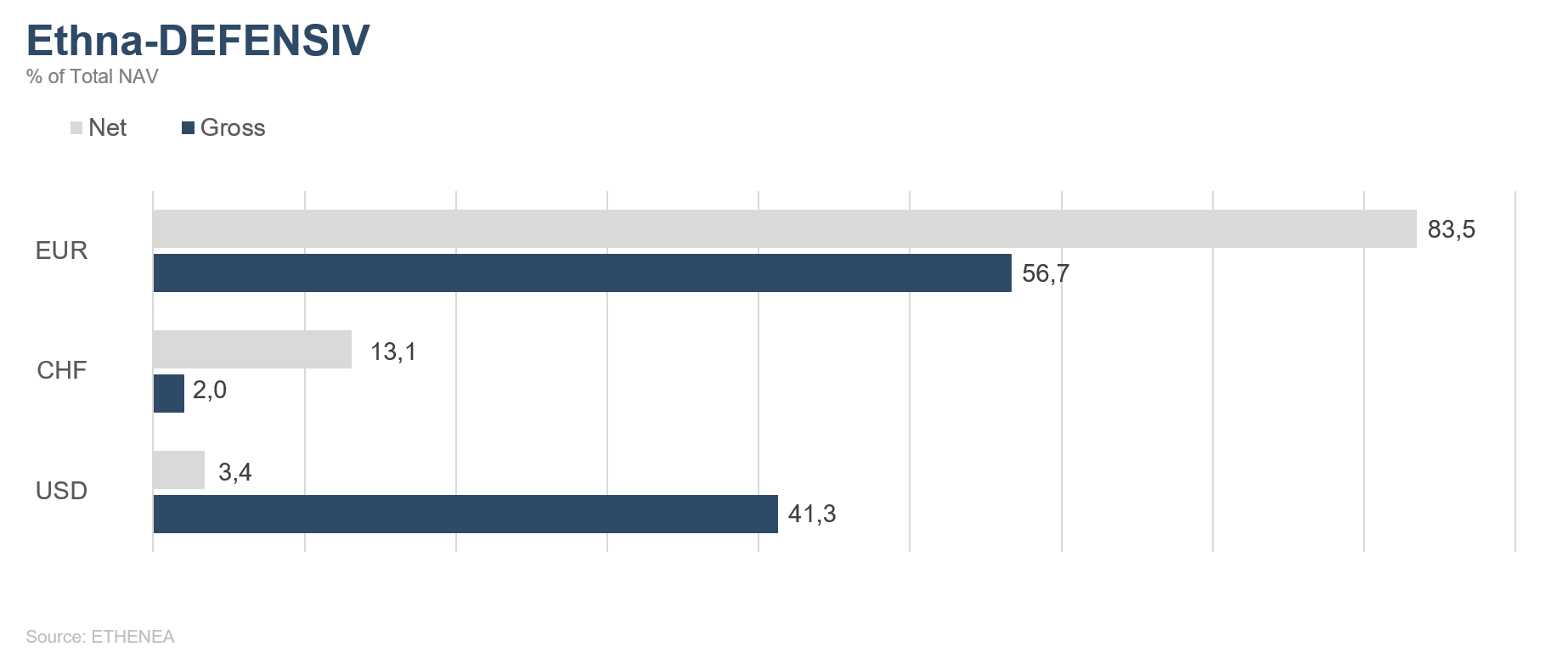

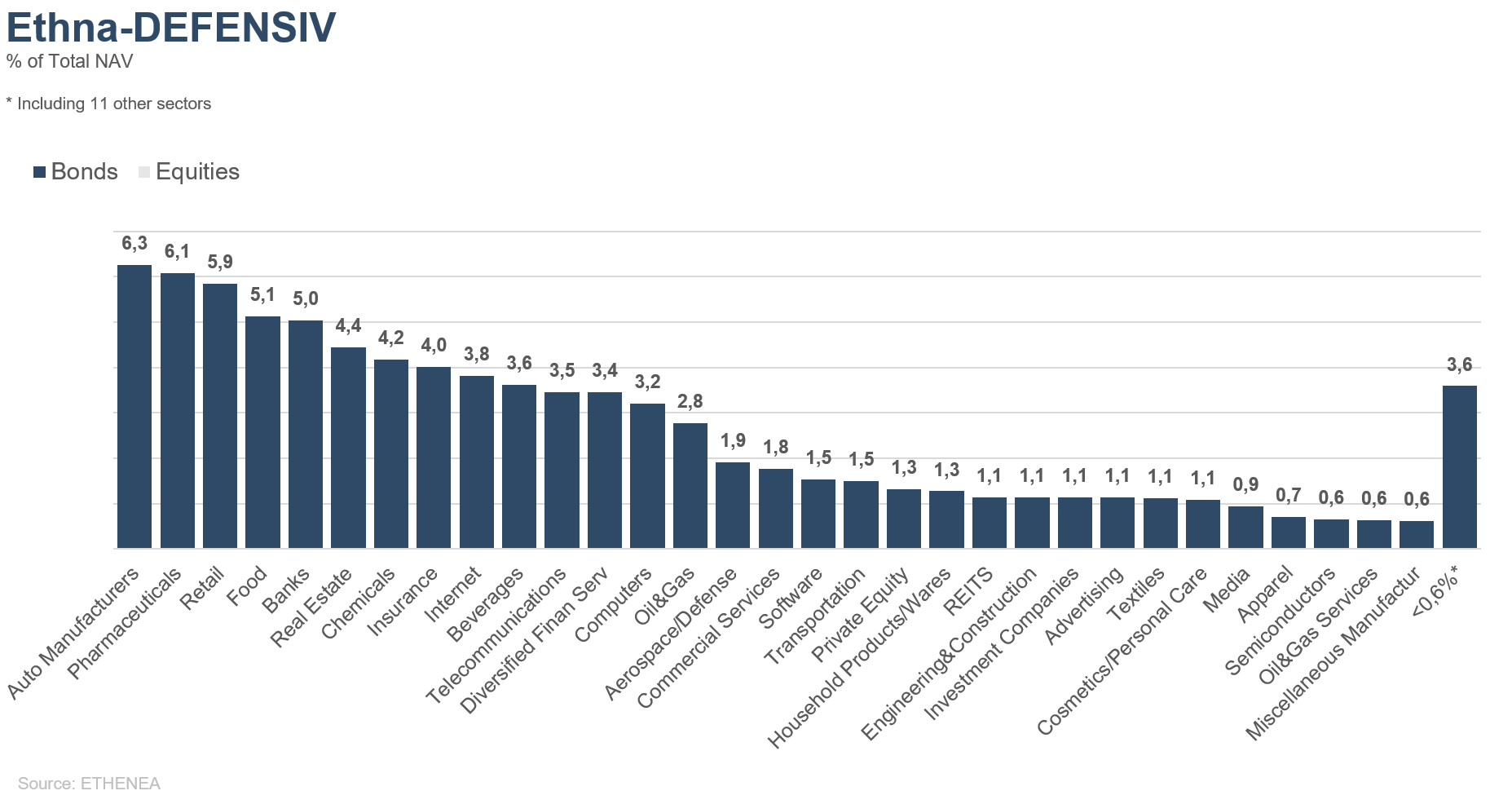

Ethna-DEFENSIV

In occasione del simposio dei banchieri centrali di Jackson Hole, la Federal Reserve statunitense ha modificato la sua strategia monetaria, passando da un obiettivo d'inflazione fisso a uno medio ("average inflation targeting"). In altre parole, la banca centrale punterà a mantenere un'inflazione pari in media al 2% per un periodo di tempo prolungato. La durata esatta di questo periodo prolungato non è stata meglio precisata e resta alla discrezione dei banchieri centrali. Dal 2011 l'inflazione di fondo negli Stati Uniti si è attestata in media tra l'1,7% e il 2,2% annuo, in prossimità del target dell'istituto centrale. Oggi però, sulla scia della crisi sanitaria, è ridiscesa nettamente al di sotto del livello obiettivo, anche se a luglio ha sorpreso al rialzo portandosi all'1,6%. Ovviamente le banche centrali si aspettano per ora un nuovo rallentamento dell'inflazione. Dalle ultime indicazioni è parso chiaro che se anche l'inflazione dovesse successivamente risalire a un livello compreso tra il 2,5% e il 3%, la Fed non risponderà necessariamente con un rialzo dei tassi d'interesse. Resta però da vedere se con questa mossa l'istituto centrale riuscirà davvero nell'intento di ottenere un aumento costante dell'inflazione. La liquidità aggiuntiva che da anni la Federal Reserve immette sui mercati finanziari ha finora avuto come effetto quello di far aumentare i prezzi di obbligazioni, azioni e immobili.

Dopo gli ultimi annunci della Fed, i rendimenti dei Treasury USA a dieci anni sono risaliti leggermente allo 0,7% circa, uno sviluppo che potrebbe essere attribuito anche al lieve incremento delle aspettative d'inflazione. Nel complesso, però, non ci aspettiamo un aumento del tasso di interesse superiore all'1%, in quanto la banca centrale risponderebbe rafforzando ulteriormente gli acquisti di Treasury. Da metà giugno, la Fed ha acquistato circa 4 miliardi di USD di titoli di Stato al giorno, discostandosi di poco dalla sua media, quasi come se avesse inserito il pilota automatico. Inoltre, è autorizzata a rafforzare ulteriormente gli acquisti se necessario. Tra l'altro, al momento negli USA è in discussione un altro pacchetto di aiuti economici da mille miliardi di USD o più, anch'esso rifinanziato tramite l'emissione di obbligazioni.

L'economia tedesca continua sulla strada della ripresa, sostenendo nel frattempo le prospettive di tutta Europa. Ad agosto l'IFO Business Climate Index, che misura la fiducia delle imprese tedesche, è salito nuovamente portandosi a quota 92,6 punti (rispetto ai 90,4 del mese precedente). L'indicatore ha registrato un miglioramento sia nel settore manifatturiero che in quello dei servizi. La risalita dei contagi in Germania, ma anche in altre parti d'Europa, e i conseguenti timori di nuove misure restrittive stanno erodendo il sentiment dei consumatori. L'indice sul sentiment dei consumatori tedeschi misurato da GfK è infatti di recente scivolato a -1,8 punti, in lieve calo dai -0,2 punti della passata rilevazione.

In questo contesto di speranze e preoccupazioni nonché di programmi di stimolo monetario e fiscale, Ethna-DEFENSIV resta fedele al suo orientamento e continua a investire principalmente in obbligazioni societarie, oro e franco svizzero. Tutte e tre le asset class hanno evidenziato performance stabili il mese scorso. Nel complesso, Ethna-DEFENSIV (Classe T) ha fatto registrare un altro lieve rialzo (0,06%) ad agosto, archiviando così il settimo mese di performance positiva dell'anno. Il risultato da inizio anno è pertanto salito al +1,33% (al 31.08.2020). Per quanto riguarda gli investimenti obbligazionari, continueremo a privilegiare il segmento delle scadenze intermedie, dove la domanda degli investitori dovrebbe mantenersi elevata e la volatilità dei prezzi, di conseguenza, contenuta. Gli emittenti del settore corporate prediligono ora le scadenze lunghe, che beneficiano anch'esse di una domanda sufficiente, per assicurarsi bassi costi di rifinanziamento a lungo termine. Se i livelli d'ingresso in questo segmento dovessero migliorare, non esiteremo a cogliere eventuali opportunità in chiave selettiva. La duration, attualmente pari a 5,3, resta moderata.

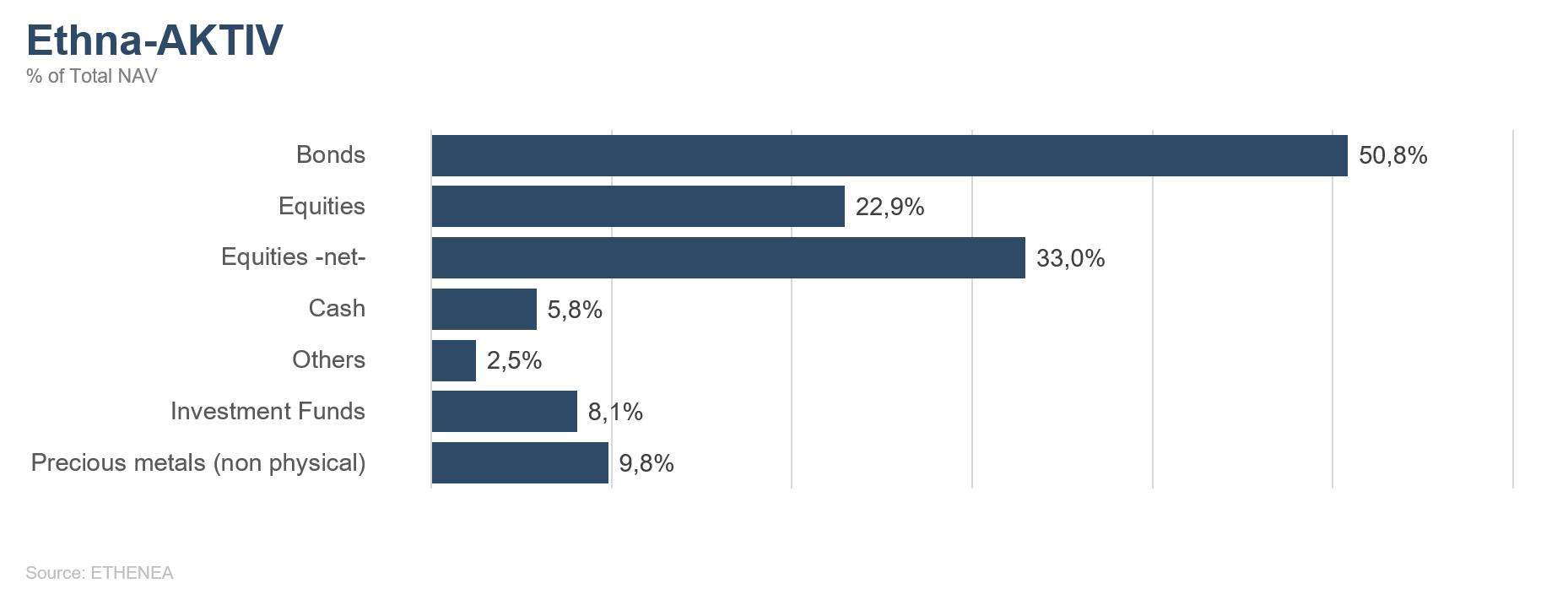

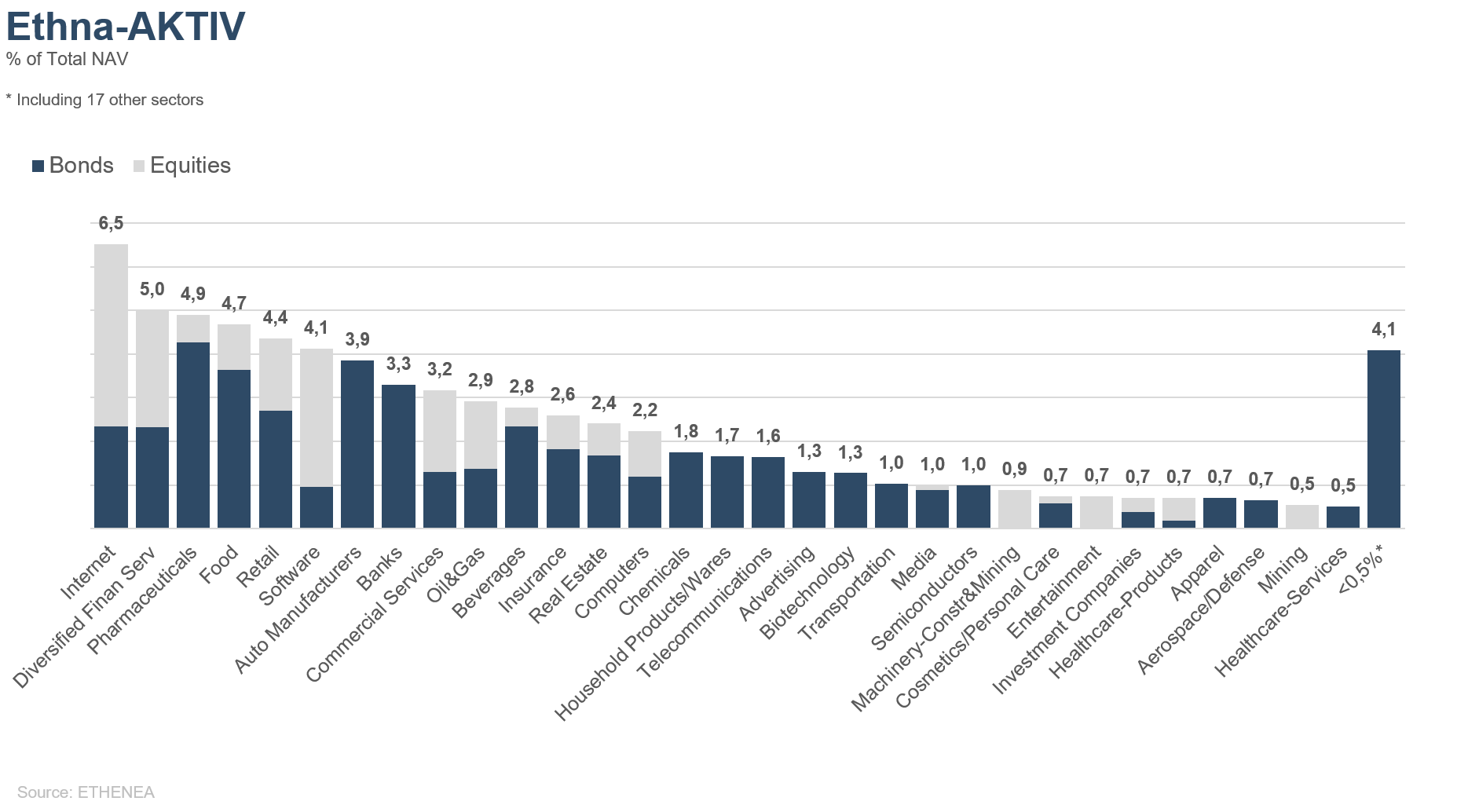

Ethna-AKTIV

Benché la dinamica della ripresa economica abbia perso un po' di slancio, gran parte degli indicatori continua a segnalare un miglioramento del contesto, il che era inimmaginabile fino a pochi mesi fa. Oltre ai Purchasing Managers' Index, sono soprattutto il miglioramento del mercato del lavoro e la tenuta dei consumi a far sperare in un rapido ritorno alla normalità post-Covid. Dal canto nostro, temevamo che potenziali insolvenze, fallimenti societari e la prospettiva di lunghi periodi di disoccupazione avrebbero gravato pesantemente e per molto tempo sul ciclo economico e quindi sui mercati dei capitali, ma finora i nostri timori non si sono avverati. Al contrario, grazie al sostegno delle politiche monetarie ultra accomodanti e alla prospettiva di ulteriori pacchetti fiscali, potremmo addirittura esserci lasciati alle spalle il punto di minimo dell'economia globale già nel secondo trimestre.

Se per noi questo scenario rappresenta una possibilità, l'andamento dei prezzi sui mercati finanziari globali sembra darlo per certo. Il divario tra le imprese avvantaggiate e quelle invece penalizzate dalla crisi è evidente, ma la dinamica dei titoli growth è talmente favorevole, che anche indici ampi come l'S&P500 sono riusciti a mettere a segno nuovi massimi storici nonostante l'ampiezza negativa del mercato. Con la recente decisione di abbandonare l'obiettivo di inflazione fisso a favore di uno medio (AIT = Average Inflation Target), la Federal Reserve acconsente esplicitamente allo sforamento del target e allunga indirettamente l'orizzonte della politica monetaria accomodante. In questo contesto (e lo sappiamo per esperienza) l'attuale mercato rialzista potrebbe durare ancora a lungo. È troppo presto per dire se questa ripresa ciclica si trasformerà in un trend più duraturo, ma se non altro sono state gettate le basi monetarie e fiscali.

In Ethna-AKTIV, la quota azionaria è quindi passata da "neutrale" a "sovrappeso". Con un'esposizione azionaria del 35%, abbiamo adattato il rischio al livello di volatilità attuale in modo da non dover prendere un'azione immediata alla prima correzione. Per quanto riguarda le altre posizioni del Fondo, non abbiamo grandi cambiamenti da segnalare. Nonostante l'attuale fase di consolidamento, ci atteniamo alla massima ponderazione dell'oro e abbiamo addirittura incrementato l'esposizione in alcuni operatori di miniere aurifere. Sul fronte valutario, continuiamo a mantenere una posizione del 20% circa sul franco svizzero. Il fatto che nemmeno il recente apprezzamento dell'euro sia riuscito a incidere più di tanto sul tasso di cambio non fa che rafforzare la nostra convinzione. Tra l'altro, siamo dell'avviso che il marcato rafforzamento della moneta unica nei confronti del dollaro USA si rivelerà solo un fuoco di paglia. Una volta venuta meno l'incertezza legata alle elezioni statunitensi, ci aspettiamo un ritorno al vecchio trend di debolezza dell'euro e provvederemo a posizionarci di conseguenza. La componente obbligazionaria non è stata interessata da cambiamenti significativi. Con un rating medio compreso tra BBB+ e A- e una modified duration di 5,2, siamo convinti della validità del nostro portafoglio.

A settembre sarà importante monitorare l'evoluzione delle tensioni tra Stati Uniti e Cina, anche se secondo noi tutte le misure che saranno adottate nei prossimi due mesi dovranno essere interpretate alla luce delle imminenti elezioni presidenziali americane. Per questo motivo non ci aspettiamo grosse sorprese nemmeno dalle prossime riunioni delle banche centrali, che a parità di condizioni dovrebbero continuare a sostenere i mercati.

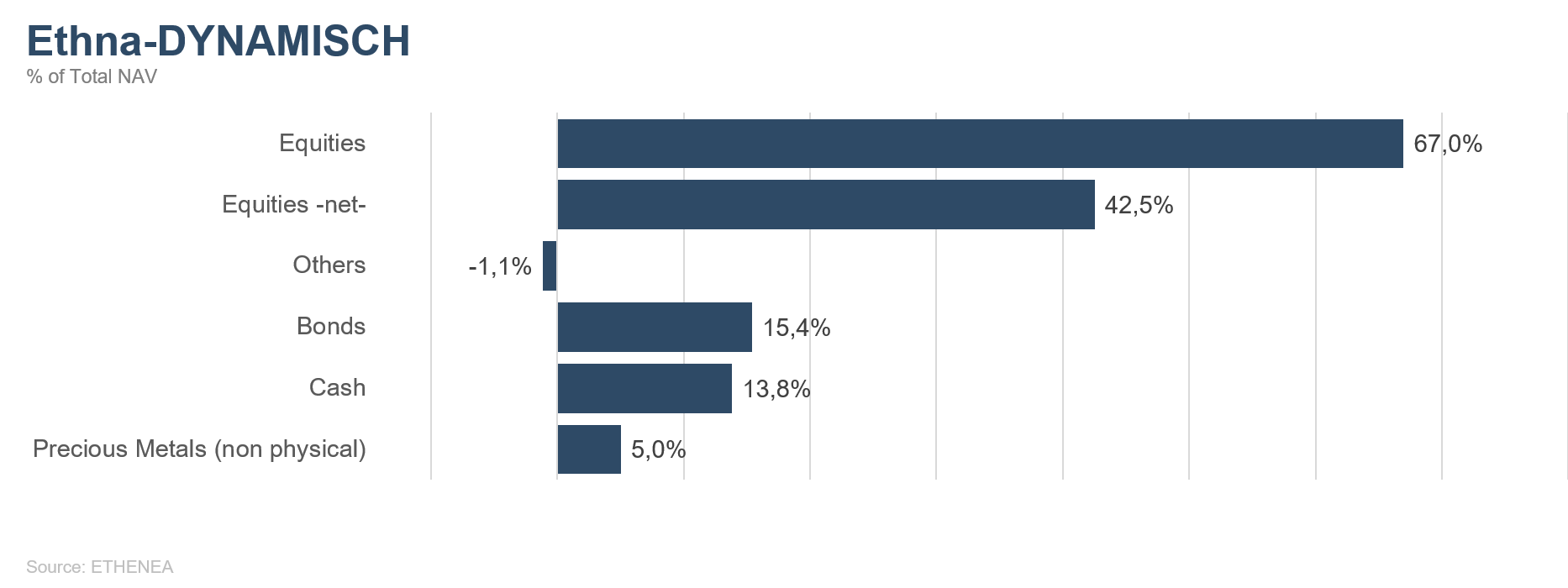

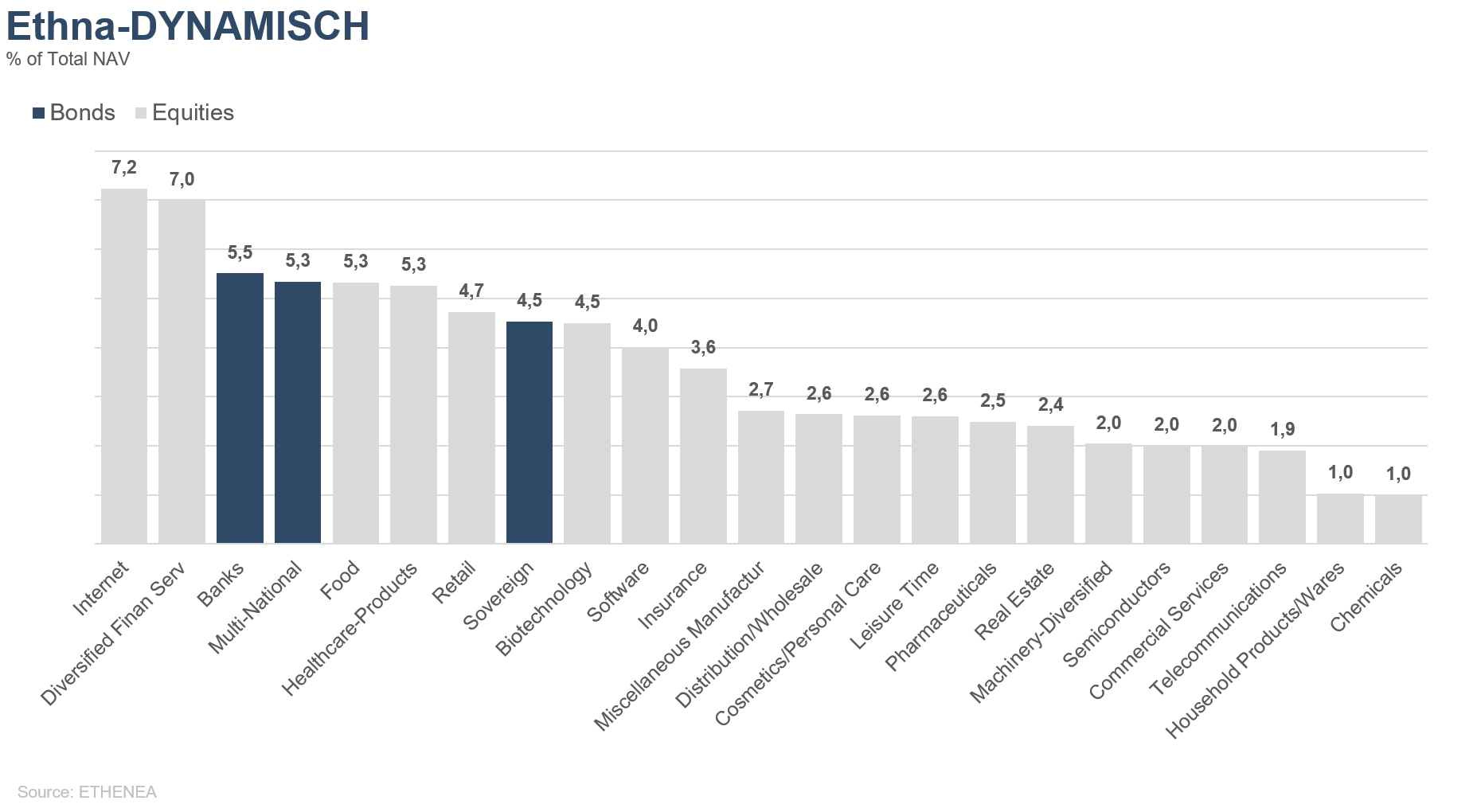

Ethna-DYNAMISCH

"La situazione nel 1999 era ancora più estrema: allora molte aziende non erano nemmeno redditizie". Oggi questa frase viene pronunciata sempre più spesso. Per poter meglio inquadrare il contesto e tentare di comprendere gli attuali sviluppi dei titoli growth, specialmente sul Nasdaq (il listino tecnologico statunitense), bisogna effettivamente risalire al periodo in cui i mercati finanziari esibivano i livelli di euforia decisamente più alti dell'ultimo decennio. Ad agosto la valutazione di Apple, la società quotata in borsa con la maggiore capitalizzazione al mondo, ha superato per la prima volta gli USD 2000 miliardi. Ciò significa che ora l'azienda tecnologica famosa per i suoi smartphone vale circa quanto tutte le 2000 società comprese nel Russell 2000, l'indice delle small e mid cap statunitensi. Da inizio anno il valore di borsa del costruttore di automobili Tesla è sestuplicato ed è ora pari al doppio della somma di quello delle sue concorrenti VW, Daimler, BMW, Renault, Peugeot e FiatChrysler. Si sono verificati molti altri sviluppi analoghi degni di nota, che si concentrano tuttavia su un esiguo numero di azioni. Esiguo ma che ha (nel frattempo) raggiunto una ponderazione elevata negli indici.

A prescindere dallo sviluppo eccezionale di questi pochi titoli, per lo più eccessivo in un'ottica fondamentale, di recente i listini azionari hanno esibito solidità, ottenendo anche ad agosto ulteriori progressi, anche se contenuti. Nel complesso, gli ultimi due mesi e mezzo sono stati tuttavia molto lenti. Della buona volontà dimostrata dagli investitori dopo i minimi di marzo è ormai rimasto ben poco. È ora necessario che il contesto economico fornisca nuovi impulsi positivi. Le premesse ci sono, grazie all'ampio e continuo supporto statale, ma la lista dei rischi è quanto meno altrettanto lunga di quella delle opportunità.

Nel portafoglio di Ethna-DYNAMISCH continuiamo a operare con la dovuta cautela. Dopo l'ottima performance delle posizioni in titoli di Stato americani a lungo termine e in oro abbiamo ridotto entrambe le esposizioni dall'8% circa al 5%, monetizzando i profitti. Abbiamo inserito due nuove società (Morningstar e TJX) nel portafoglio di singoli titoli. Gli acquisti azionari sono stati finanziati riducendo le posizioni in azioni che avevano registrato buoni progressi, tra cui Alibaba, Alphabet e Berkshire Hathaway, e attingendo alle consistenze liquide. Nel corso del mese la quota azionaria netta è pertanto leggermente aumentata al 42,5%, un'esposizione tuttora piuttosto difensiva.

Non nascondiamo che nell'attuale contesto è difficile individuare società solide che presentino quotazioni interessanti. Morningstar, che fornisce un'ampia gamma di servizi finanziari, e TJX, leader del mercato statunitense nella distribuzione discount, noto in Europa per le sue filiali operanti con il marchio TK Maxx, attualmente rientrano entrambi nella categoria delle società con "valutazioni eque". L'attrattiva di questi due investimenti poggia a medio termine soprattutto sulle solide prospettive di crescita e sulla qualità dei modelli di business. Nell'aprire posizioni in questi due titoli ad agosto abbiamo sfruttato la volatilità che ha fatto seguito alla pubblicazione delle cifre trimestrali.

Al momento i progressi avvengono lentamente. In ampie aree del mercato la situazione non cambierà tanto rapidamente. Anche se il paragone con il 1999 è impreciso, la sera del 31 agosto al momento della redazione di queste righe, Apple e Tesla erano rispettivamente in rialzo del 5% e del 10% circa, il che in termini di valore di borsa corrisponde a un guadagno assoluto di 90 miliardi di euro (Apple) e di 35 miliardi di euro (Tesla) rispetto al giorno precedente. In tale data entrambe le società hanno effettuato un frazionamento azionario oggettivamente neutrale in termini di valore, che fa tuttavia apparire le quotazioni più convenienti. Intanto tre quarti delle azioni dell'S&P 500 sono in ribasso e qualche ora prima l'EURO STOXX 50 aveva chiuso la giornata borsistica in Europa in calo dell'1,30%. Raramente si sono osservati eccessi borsistici così evidenti come in queste ore. Vi invitiamo pertanto a rimanere vigili!

Grafico 1: struttura del portafoglio* di Ethna-DEFENSIV

Grafico 2: struttura del portafoglio* di Ethna-AKTIV

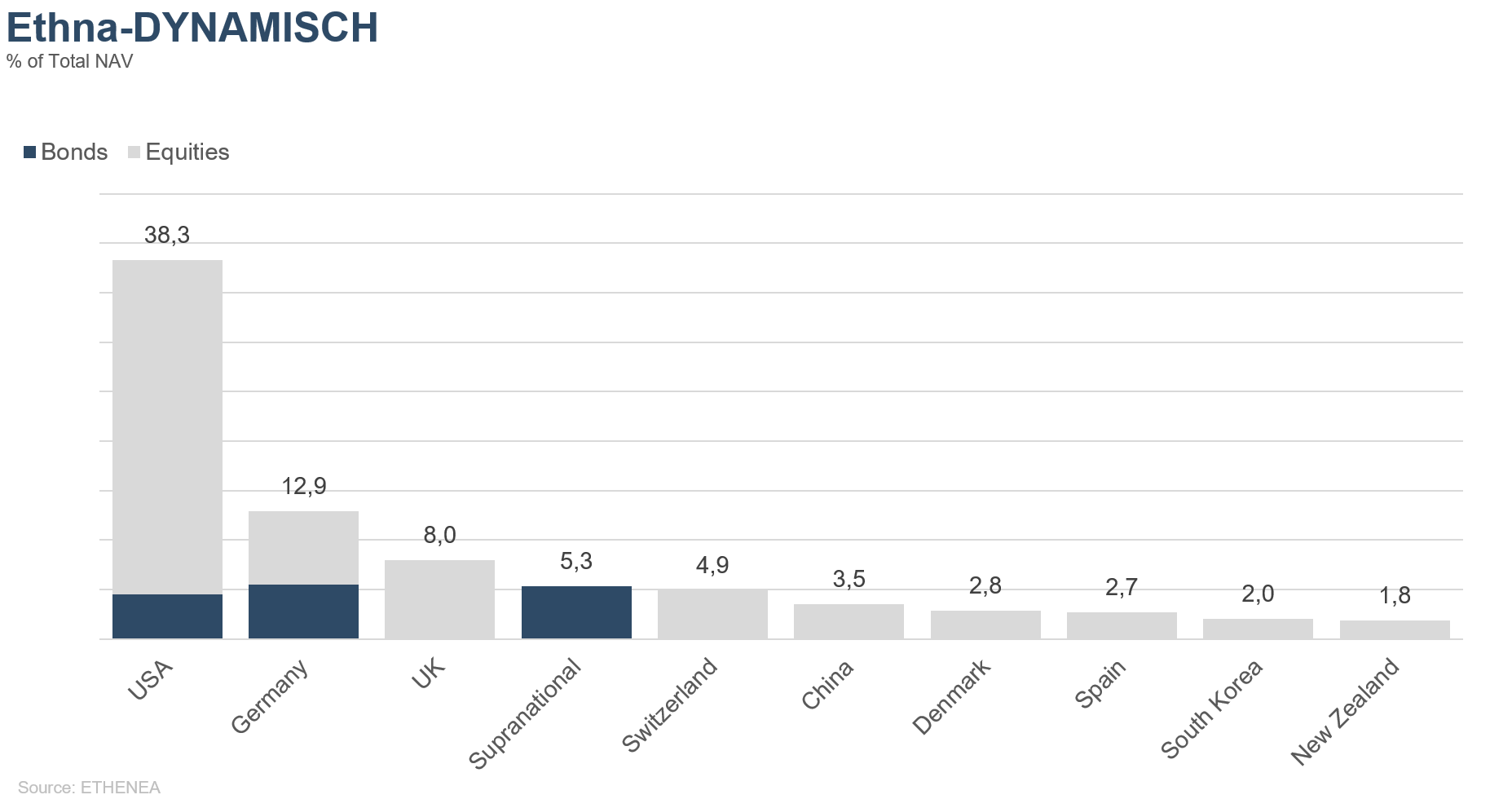

Grafico 3: struttura del portafoglio* di Ethna-DYNAMISCH

Grafico 4: composizione del portafoglio di Ethna-DEFENSIV per valuta

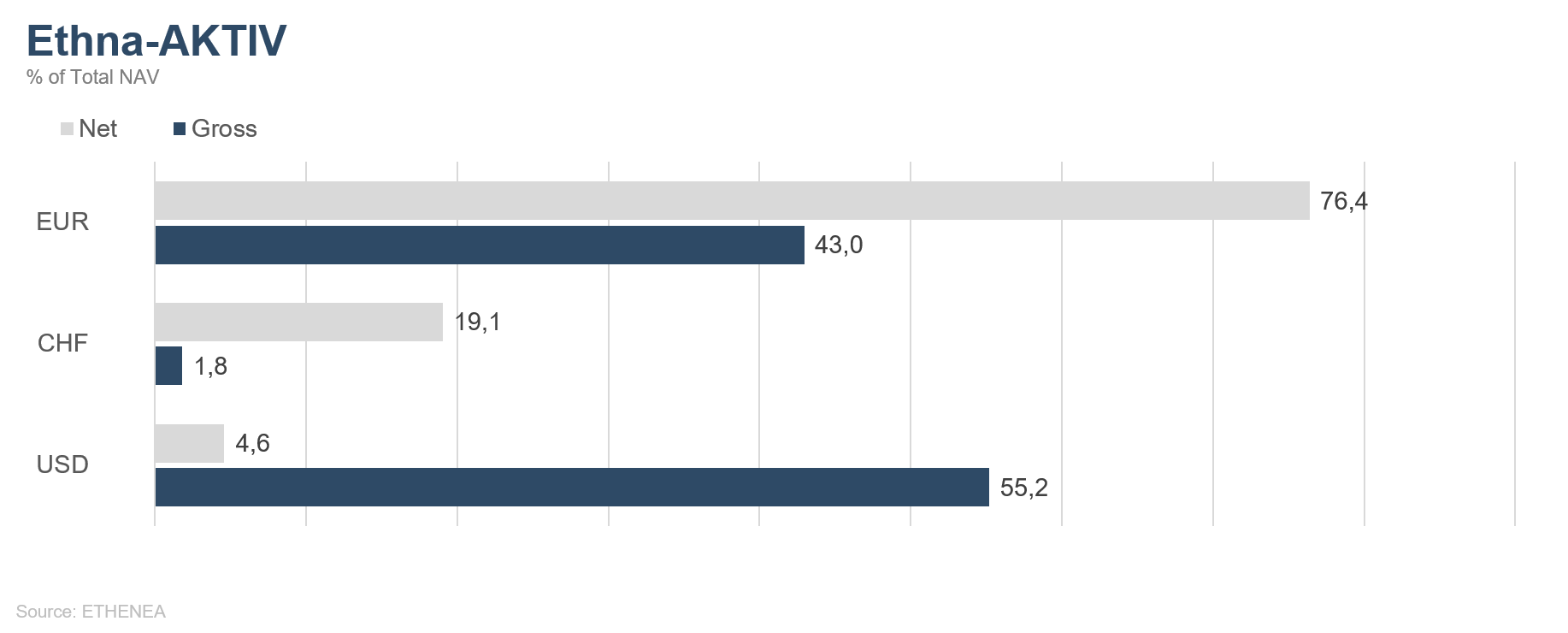

Grafico 5: composizione del portafoglio di Ethna-AKTIV per valuta

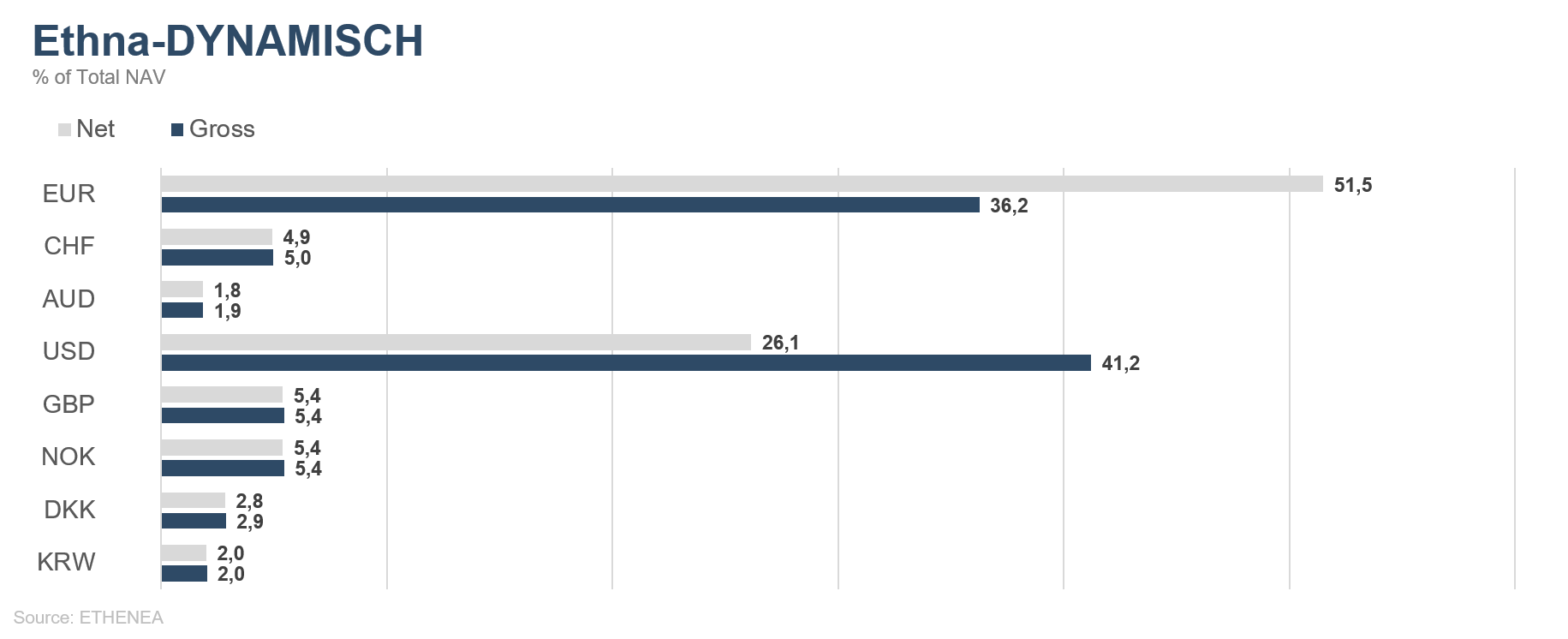

Grafico 6: composizione del portafoglio di Ethna-DYNAMISCH per valuta

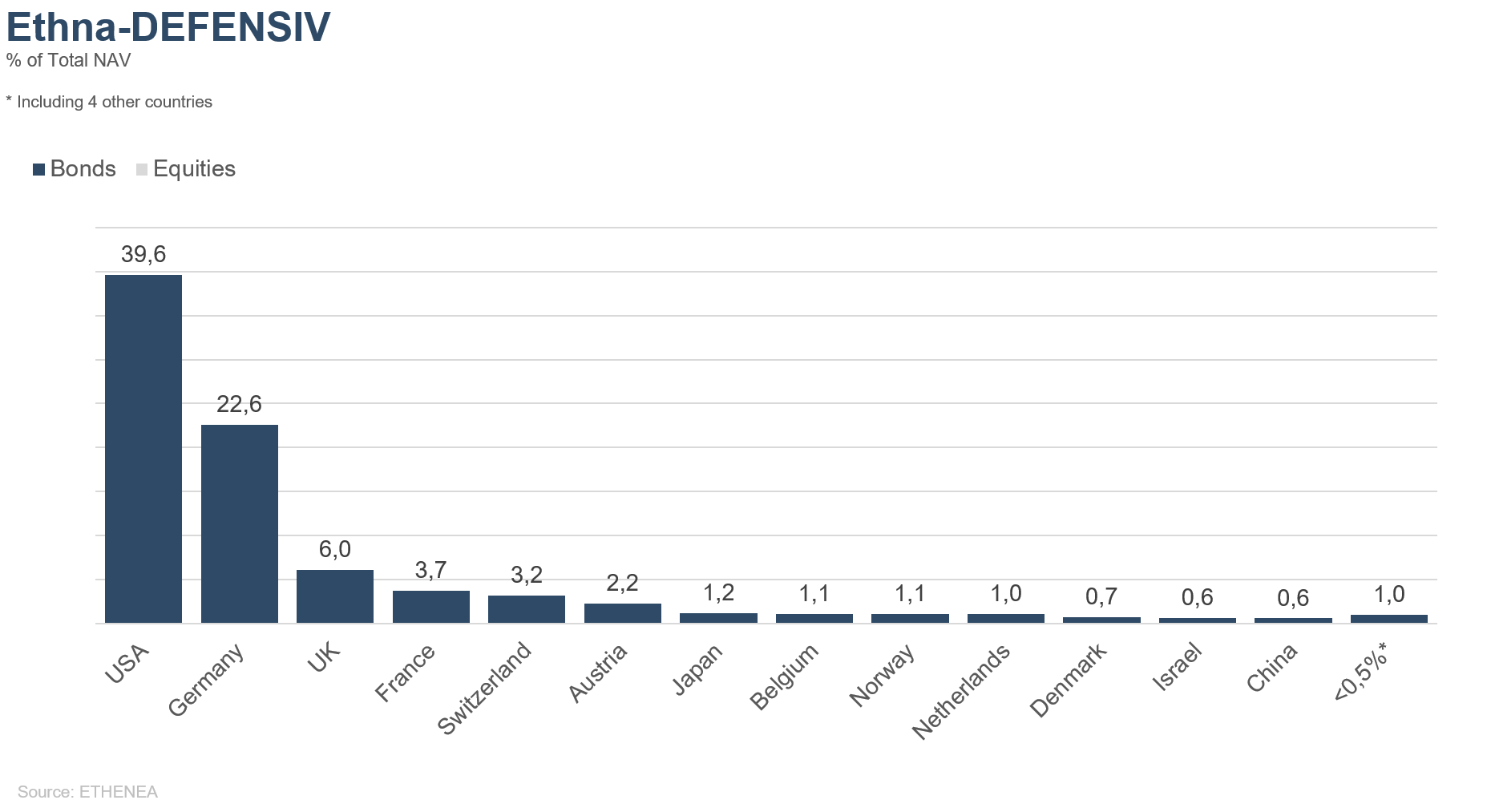

Grafico 7: composizione del portafoglio di Ethna-DEFENSIV per regione

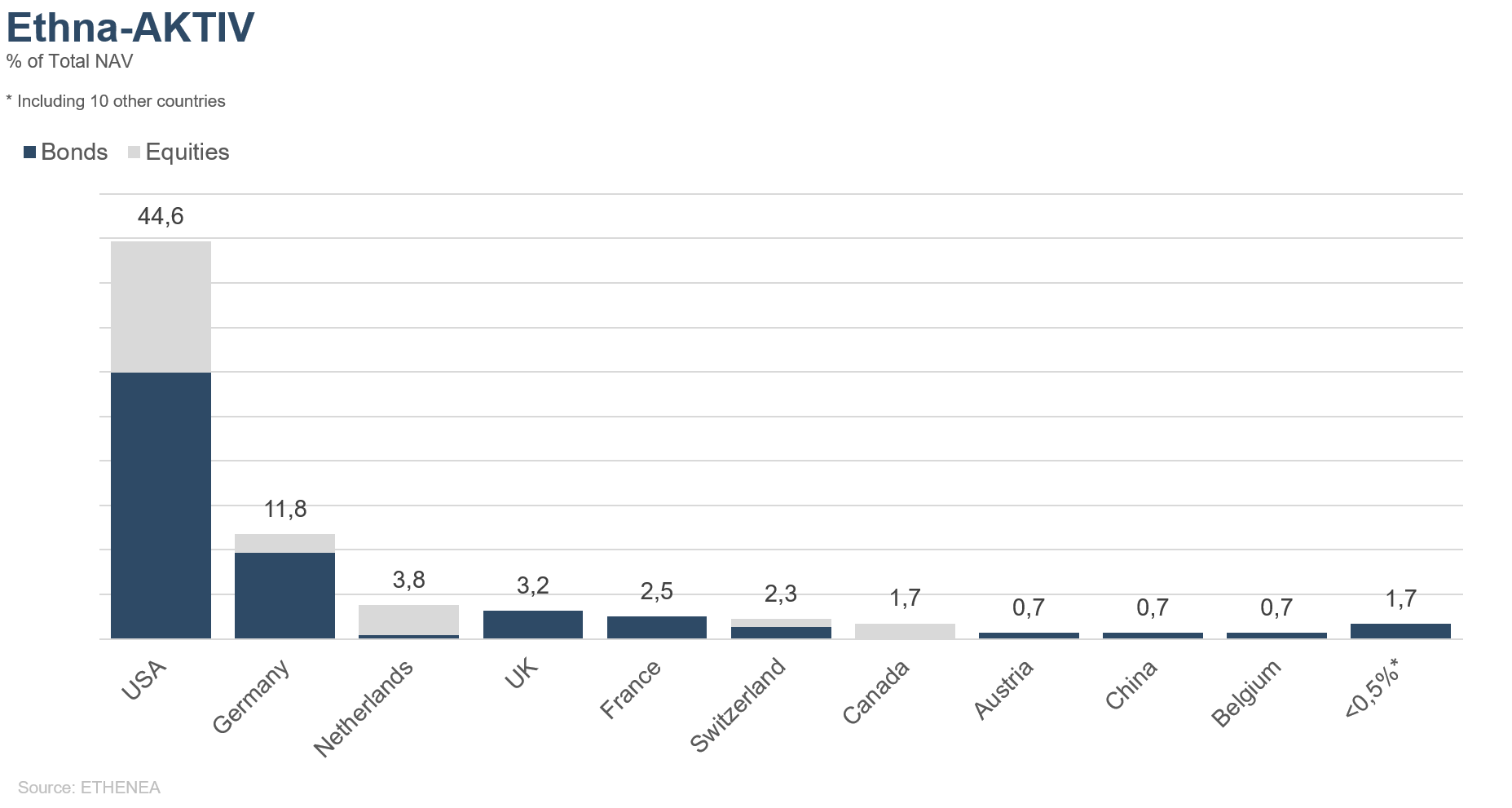

Grafico 8: composizione del portafoglio di Ethna-AKTIV per regione

Grafico 9: composizione del portafoglio di Ethna-DYNAMISCH per regione

Grafico 10: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

Grafico 11: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

Grafico 12: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Prima dell'adesione leggere il prospetto e i documenti contenenti le informazioni chiave (PRIIPs-KIDs). La presente è una comunicazione pubblicitaria. Il presente materiale pubblicitario non è richiesto dalla legge o dalla normativa e il suo scopo è unicamente quello di fornire informazioni sui prodotti. Le informazioni contenute nel presente documento non costituiscono un invito, un'offerta o una raccomandazione ad acquistare o vendere quote di fondi ovvero a effettuare altre transazioni. Il loro unico scopo è quello di permettere al lettore di comprendere le caratteristiche chiave del fondo, come ad esempio il processo di investimento, e non vanno intese, in tutto o in parte, alla stregua di una raccomandazione di investimento. Non sostituiscono le proprie considerazioni personali, né altre informazioni e consigli legali, fiscali o finanziari. Né la Società di gestione né i suoi organi o dipendenti possono essere ritenuti responsabili per qualsiasi perdita derivante, direttamente o indirettamente, dall'utilizzo del contenuto del presente documento o altrimenti insorta in relazione al presente documento. La sottoscrizione di quote può essere effettuata unicamente sulla base dei documenti di vendita attualmente in vigore in lingua tedesca (il prospetto informativo, i documenti contenenti le informazioni chiave (PRIIPs-KIDs) e, a titolo complementare, le relazioni annuale e semestrale), da cui è possibile desumere informazioni esaustive sull'acquisto del fondo, nonché sulle opportunità e sui rischi connessi. I citati documenti di vendita in lingua tedesca (nonché le traduzioni non ufficiali in altre lingue) sono disponibili sul sito www.ethenea.com e possono essere richiesti gratuitamente presso la Società di gestione ETHENEA Independent Investors S.A. e presso la Banca depositaria, nonché presso i vari Agenti di pagamento e di informazione nazionali e presso il rappresentante in Svizzera. Gli agenti di pagamento o di informazione per i fondi Ethna-AKTIV, Ethna-DEFENSIV ed Ethna-DYNAMISCH sono i seguenti: Austria, Belgio, Germania, Liechtenstein, Lussemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo; Francia: CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris; Italia: State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Spagna: ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid); Svizzera: Rappresentante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente di pagamento: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Gli agenti di pagamento o di informazione di HESPER FUND, SICAV - Global Solutions sono i seguenti: Austria, Belgio, Francia, Germania, Lussemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo; Italia: Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Svizzera: Rappresentante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente di pagamento: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La Società di gestione può disdire per motivi strategici o legali, nel rispetto di eventuali scadenze, i contratti di distribuzione in essere con terzi o ritirare le autorizzazioni alla distribuzione. Gli investitori possono informarsi sui propri diritti sul sito www.ethenea.com e nel prospetto informativo. Le informazioni sono disponibili in lingua tedesca e inglese nonché in singoli casi anche in altre lingue. Autore: ETHENEA Independent Investors S.A. È vietata la diffusione del presente documento a persone domiciliate in paesi in cui la distribuzione del fondo non è autorizzata o in cui è richiesta una licenza per la distribuzione. L'offerta di quote a persone di tali paesi è consentita solo se conforme alle disposizioni di legge applicabili e qualora venga assicurato che la distribuzione e la pubblicazione del presente documento nonché l'offerta o la vendita di quote non siano soggette ad alcuna restrizione nella giurisdizione in questione. In particolare, il fondo non è offerto né negli Stati Uniti d'America né a soggetti statunitensi ("US Person" ai sensi della Rule 902 della Regulation S dello U.S. Securities Act del 1933 e successive modifiche) né a persone che agiscono su mandato, per conto o a beneficio di soggetti statunitensi. Le performance passate non devono essere considerate come un'indicazione o una garanzia delle performance future. In ragione delle fluttuazioni del valore degli strumenti finanziari sottostanti e del loro rendimento, nonché delle variazioni dei tassi di interesse e dei tassi di cambio, il valore delle quote di un fondo e il rendimento da esse generato non sono garantiti e possono sia aumentare che diminuire. Le valutazioni incluse nel presente documento si basano su diversi fattori, tra cui i prezzi correnti, le stime del valore delle attività sottostanti e della liquidità del mercato, nonché altre previsioni e informazioni pubblicamente disponibili. In linea di principio, i prezzi, i valori e i rendimenti possono sia aumentare sia diminuire fino alla perdita totale del capitale investito; le previsioni e le informazioni possono cambiare senza preavviso. Il valore del capitale investito e il prezzo delle quote del fondo, nonché i proventi e le distribuzioni che ne derivano, sono soggetti a fluttuazioni e possono azzerarsi totalmente. Una performance positiva conseguita in passato non è pertanto un indicatore attendibile di una performance positiva futura. In particolare, non è possibile garantire la protezione del capitale investito; non vi è quindi alcuna garanzia che, in caso di vendita o di rimborso, il valore del capitale investito o delle quote del fondo detenute dall'investitore corrisponda al capitale investito inizialmente. Gli investimenti in valuta estera sono soggetti a ulteriori fluttuazioni dei tassi di cambio e a rischi valutari, vale a dire che la performance di tali investimenti dipende anche dalla volatilità della valuta estera, che può avere un impatto negativo sul valore del capitale investito. Le partecipazioni e le allocazioni sono soggette a modifiche. Sono inclusi nel calcolo le commissioni di gestione e della banca depositaria così come tutti gli altri costi che, in conformità alle disposizioni contrattuali, gravano sul fondo. Il calcolo della performance avviene secondo il metodo BVI, ovverossia, nel calcolo non sono inclusi la commissione di sottoscrizione, i costi di transazione (come le commissioni di ordini e le commissioni dei mediatori), nonché gli oneri di custodia e altri costi di gestione. La performance dell'investimento risulterebbe inferiore se si tenesse conto della commissione di sottoscrizione. Non viene fornita alcuna garanzia che le previsioni di mercato si realizzino. Qualsiasi affermazione in merito ai rischi contenuta nella presente pubblicazione non deve essere considerata un elenco di tutti i rischi o una descrizione esaustiva dei rischi menzionati. Si rimanda espressamente alle descrizioni dettagliate dei rischi nel prospetto informativo. Non è tuttavia possibile garantirne la correttezza, completezza o attualità. Contenuti e informazioni sono protetti dal diritto d'autore. Non è possibile garantire che il documento sia conforme a tutti i requisiti legali o normativi in materia definiti in paesi diversi dal Lussemburgo. Avvertenze: I termini tecnici più importanti sono definiti nel glossario all'indirizzo www.ethenea.com/glossario. Informazioni per gli investitori in Svizzera: Il Paese di origine dell'investimento collettivo di capitale è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurigo. Il prospetto informativo, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuale e semestrale possono essere ottenuti gratuitamente presso il rappresentante. Copyright © ETHENEA Independent Investors S.A. (2024) Tutti i diritti riservati. 02/09/2020