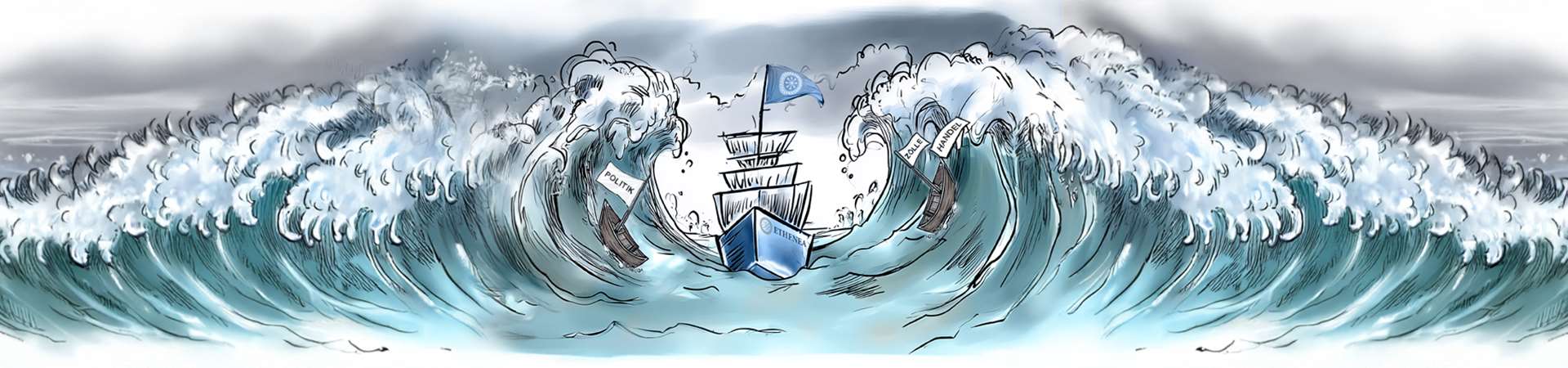

Political Extremes Collide with Record-High Markets

Read the market analysis and fund positioning

Current Economic Outlook

The global economic environment continues to be shaped by political uncertainty, weighing on trade partners, corporations, and, ultimately, consumers. New trade barriers and tariff disputes continue to dampen global trade. The ongoing conflicts in Ukraine and the Middle East are further straining political stability, complicating forward-looking planning. Despite these challenges, the broader economy and the markets have shown remarkable resilience. Looking ahead, it is clear that every political decision, and every escalation or de-escalation, has the potential to move the economy and markets up or down.

Inflation

Inflationary pressures in the US and Europe have recently have risen less than expected. The anticipated spike tied to trade tensions has not materialized. US core inflation stands at 2.8%, with headline inflation at 2.4%. In Europe, core inflation is at 2.3%, headline at 1.9%. Tariffs have had only a limited impact so far. The future course of Trump’s tariff policy remains a wildcard, with broader trade negotiations likely to play the decisive role.

Short-term inflation risks appear to be rising. In the long term, however, the disinflationary effects of artificial intelligence are still being underestimated — even central banks have barely accounted for them. The ECB projects inflation will fall below its 2% target by 2027 and is pausing after eight consecutive rate cuts. The Fed, meanwhile, is expected to resume rate cuts soon. We anticipate a further 50 basis points of easing this year, and at least 100 basis points over the current rate-cutting cycle. We also expect Trump to soon nominate a successor to Fed Chair Jerome Powell, likely someone aligned with the president’s agenda and acting, in effect, as a shadow president.

Growth

Protectionism, eroded confidence, and geopolitical tensions are acting as a drag on the global economy. Downside risks have increased. Global growth is projected to fall below 3% this year. While sentiment surveys point to a slowdown, hard economic data so far only show a moderate impact from trade frictions. The divergence between soft and hard data is nothing new, and though it narrowed somewhat last month, it persists. After one or two weaker quarters, growth should regain traction. Alongside the recent ECB cuts and the Fed’s expected rate moves, fiscal stimulus and targeted spending programs are set to provide further support. This constructive scenario holds as long as tariffs or geopolitical conflicts do not flare up again. However, if delays or revisions affect the ' One Big Beautiful Bill ' — the US reform package including tax cuts, deregulation, and a higher debt ceiling — we would see that as a negative.

Investment Strategy

As a multi-asset boutique, Ethenea focuses on three core asset classes: bonds, equities, and currencies.

Bonds

Credit spreads remain near historic lows. With positive growth expected to continue, we see little reason for spreads to widen significantly. Without an external shock, a sharp rise in yields seems unlikely. We maintain a neutral stance on fixed income, with a focus on high-quality credit. Given the increasing politicization of the US dollar, we have rotated part of our USD-denominated bonds into euro exposures.

Interest rates, in our view, have peaked across maturities. We have gradually extended portfolio duration and see no need for further duration overlays at this point.

Equities

Sir John Templeton summarized market cycles well:

"Bull markets are born on pessimism, grow on skepticism, mature on optimism, and die on euphoria."

Although many indices are trading at record highs, there is little evidence of euphoria. We remain bullish on equities, supported by resilient economic conditions and sustained growth momentum. A backdrop of declining rates, deregulation, and the continued rollout of AI applications should be positive for earnings and valuations. We maintain a flexible average net equity allocation to allow selective buying during episodes of volatility or market pullbacks.

Currencies

Our longer-term view on the US dollar remains unchanged: a period of weakness is likely. We would only consider increasing our USD exposure during periods of heightened geopolitical stress, and then purely for risk management purposes, as seen in June. Currently, we are avoiding the dollar because the interest rate differential is narrowing, growth prospects are weaker, and the US is increasingly using their currency as a political lever. Not only does the US want a weaker dollar, but major US creditors such as Japan and China could also sell dollars at scale if trade tensions escalate. In our view, this represents too much risk for too little potential reward.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Esta comunicação publicitária tem apenas fins informativos. A distribuição a pessoas localizadas em países nos quais o fundo não está autorizado para comercialização, especialmente nos EUA ou a cidadãos norte-americanos, é proibida. As informações não constituem uma oferta ou recomendação de compra ou venda de valores mobiliários ou instrumentos financeiros, e não substituem uma consultoria específica para o investidor ou para o produto. Não consideram os objetivos de investimento individuais, a situação financeira ou as necessidades particulares do destinatário. Antes de tomar qualquer decisão de investimento, é necessário ler atentamente os documentos de venda aplicáveis (prospeto de venda, documentos informativos básicos/PRIIPs-KIDs, relatórios semestrais e anuais). Esses documentos estão disponíveis em alemão e em traduções não oficiais junto da sociedade gestora ETHENEA Independent Investors S.A., da entidade depositária, das entidades nacionais de pagamento ou de informação, bem como em www.ethenea.com. Os principais termos técnicos podem ser encontrados no glossário disponível em www.ethenea.com/glossary/. Para informações detalhadas sobre as oportunidades e riscos de nossos produtos, consulte o prospeto de venda atual. O desempenho passado não é um indicador fiável de resultados futuros. Os preços, valores e rendimentos podem subir ou descer e resultar na perda total do capital investido. Os investimentos em moedas estrangeiras estão sujeitos a riscos cambiais adicionais. As informações fornecidas não implicam quaisquer garantias ou compromissos vinculativos relativamente a resultados futuros. Os pressupostos e conteúdos podem ser alterados sem aviso prévio. A composição da carteira pode ser alterada a qualquer momento. Este documento não constitui uma explicação completa sobre os riscos. A comercialização do produto pode envolver comissões para a sociedade gestora, empresas associadas ou parceiros de distribuição. As informações sobre comissões e custos são as constantes no prospeto de venda atual. Uma lista das entidades nacionais de pagamento e informação, um resumo dos direitos dos investidores e informações sobre os riscos de erro no cálculo do NAV podem ser encontradas em www.ethenea.com/avisos-legais. Em caso de erro no cálculo do NAV, será oferecida uma compensação de acordo com o comunicado CSSF 24/856; para unidades adquiridas através de intermediários financeiros, a compensação poderá ser limitada. Informações para investidores na Suíça: O país de origem do fundo coletivo de investimento é o Luxemburgo. O representante na Suíça é a IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurique. O agente pagador na Suíça é a DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurique. O prospeto, os documentos informativos básicos (PRIIPs-KIDs), os estatutos, bem como os relatórios anuais e semestrais podem ser obtidos gratuitamente junto ao representante. Informações para investidores na Bélgica: O prospeto de venda, os documentos informativos principais (PRIIPs-KIDs), os relatórios anuais e semestrais do fundo estão disponíveis gratuitamente em português, mediante solicitação, junto da sociedade gestora ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburgo, e do representante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Luxemburgo. Apesar de toda a diligência, não é assumida qualquer garantia quanto à exatidão, integridade ou atualidade das informações. Somente os documentos originais em alemão são válidos; as traduções são fornecidas apenas para fins informativos. A utilização de formatos digitais de publicidade é feita por própria conta e risco; a sociedade gestora não se responsabiliza por falhas técnicas ou violações de dados causadas por fornecedores externos de informações. A utilização só é permitida em países onde seja legalmente permitida. Todo o conteúdo está sujeito a direitos de autor. Qualquer reprodução, distribuição ou publicação, total ou parcial, só é permitida com a autorização prévia por escrito da sociedade gestora. 03/07/2025