Von guten und schlechten Nachrichten

„Die einzige Blase an den Finanzmärkten gibt es bei den Staatsanleihen.“ Diese schlechte Botschaft verkündete der CEO von JPMorgan Chase & Co, Jamie Dimon, kürzlich in einem Interview, das er während des diesjährigen Weltwirtschaftsforums in Davos gab. Was aber hat ihn zu dieser Aussage bewogen? Um eine Antwort hierauf zu finden, sollten zunächst einmal die Fakten betrachtet werden.

Die Staatsverschuldung der USA ist mittlerweile auf über USD 23 Billionen angestiegen, und allein das Staatsdefizit für das laufende Fiskaljahr, welches erst im September 2020 endet, wird auf über USD 1 Billion geschätzt. Dieses Defizit setzt sich aus den erwarteten Ausgaben in Höhe von USD 4,6 Billionen und den Einnahmen in Höhe von USD 3,6 Billionen zusammen. Die Zinsbelastung als Teil der Ausgaben wird dabei mit USD 370 Milliarden beziffert. Damit erreicht die Staatsverschuldung ungefähr die Höhe des US-amerikanischen Bruttosozialprodukts. Ein Niveau, das an sich nicht besorgniserregend ist, wenn man den internationalen Kontext betrachtet: Die Staatsverschuldung Italiens übersteigt das Bruttosozialprodukt des Landes beispielsweise bereits um ca. 35 %. Besorgniserregender ist jedoch die Prognose des CBO (Congressional Budget Office), nach der das Defizit im US-Haushalt in den folgenden 10 Jahren im Durchschnitt bei jährlich USD 1,3 Billionen liegen wird. Damit wird das Staatsdefizit in jedem Jahr mehr als 4 % des Bruttosozialprodukts ausmachen. Einen vergleichbaren Anstieg der Neuverschuldung über einen längeren Zeitraum hinweg gab es in den USA bisher nur direkt nach dem zweiten Weltkrieg.

Auch ohne dies nun im Detail auszurechnen, wird deutlich, dass es sich hierbei nicht um eine nachhaltige Entwicklung handelt, die sich selbst in einem Nullzinsumfeld kaum refinanzieren lässt. Das Geld aus den Staatsdefiziten ist zwar nicht aus dem Kreislauf verschwunden, wird aber auch nicht direkt verwendet, um eben diese zu refinanzieren. Außer der US-Federal Reserve ist niemand in der Lage, diesen Rekordbetrag an zusätzlichen US-Staatsanleihen zu kaufen. Daher wird die US-Zentralbank nicht so schnell aus ihrem gerade wieder aufgenommenen Ankaufprogramm aussteigen können. Die Unterstützung der Fed in den kommenden Jahren dürfte also anhalten. Für den recht unwahrscheinlichen Fall, dass sich die Fed aber dieser Logik verweigern und zum Beispiel als Folge unerwartet steigender Inflation sogar die Leitzinsen wieder anheben sollte, würden den Besitzern von US-Staatsanleihen deutliche Kursverluste drohen. Kurzum: Die Blase bei den US-Staatsanleihen wird zwar immer größer, aber platzen wird sie vorerst nicht.

Solange internationale Investoren im aktuellen Niedrigzinsumfeld noch eine deutlich positive Rendite auf US-Staatsanleihen erhalten, werden sie diese auch weiterhin bereitwillig kaufen und damit die Fed unterstützen. Zudem ist die Stärke der US-Währung ein weiteres Kaufargument für Investoren außerhalb des USD-Raums. Wenn diese beiden Faktoren – positive Rendite und Stärke der Währung – aber nicht mehr gegeben sind, dann wird die US-Zentralbank schnell auf sich allein gestellt sein. Spätestens dann wird auch der Druck auf den US-amerikanischen Staat steigen, seinen Haushalt wieder auszugleichen.

Und wie ist es um deutsche Staatsanleihen bestellt? Während sich in Amerika die Menge an Staatsanleihen „aufbläht“, sind es bei den deutschen Staatsanleihen eher die Kurse und Renditen eben dieser Titel. 10-jährige deutsche Staatsanleihen haben im letzten Jahr ein Renditetief von -0,7 % erreicht und befinden sich nach zwischenzeitlicher Erholung wieder auf dem Weg dorthin. Wie die Fed hat auch die EZB kürzlich ihr Anleihenkaufprogramm wieder aufgenommen und begonnen, deutsche Staatsanleihen zu kaufen. Derzeit treibt die Furcht vor dem Coronavirus und einer dadurch bedingten Abschwächung der Weltwirtschaft die Bund-Renditen wieder nach unten auf einen aktuellen Stand von -0,5 %. Wer ist aber bereit, ein solches Papier ins Portfolio aufzunehmen, wenn dies bedeutet, sich damit einen sicheren Verlust einzukaufen, der beim Halten der Anleihe bis Fälligkeit entsteht? Wahrscheinlich kaum jemand. Doch für viele Anleger und Banken sieht die Rechnung anders aus, wenn sie nur die Alternative haben, das Geld zu einem Einlagenzins von -0,5 % anzulegen. Die EZB hat jedenfalls bereits angekündigt, ihre Anleihenkäufe fortzusetzen und ihre Zentralbanksätze nicht anzuheben, bis sich die Inflation dem Ziel von 2 % nähert. Da 2020 ein solcher Inflationsanstieg aber nicht zu erwarten ist, werden wir auch weiterhin mit deutlich negativen Renditen für deutsche Staatsanleihen leben müssen. Aber immerhin lautet die gute Nachricht für Anleger daher: Auch diese Blase wird im laufenden Jahr nicht platzen!

Verantwortungsbewusstes Investieren bei ETHENEA

Der Begriff ESG (Environmental, Social, Governance) hat sich in der Finanzwelt etabliert. Auch wir bei ETHENEA möchten den Beitrag leisten, unseren Kunden verantwortungsbewusste und nachhaltige Anlagelösungen anzubieten. Daher spielen die ESG-Kriterien eine wichtige Rolle bei unseren Investmententscheidungen.

Video kann nicht wiedergegeben werden? Dann klicken Sie bitte HIER.

Positionierung der Ethna Fonds

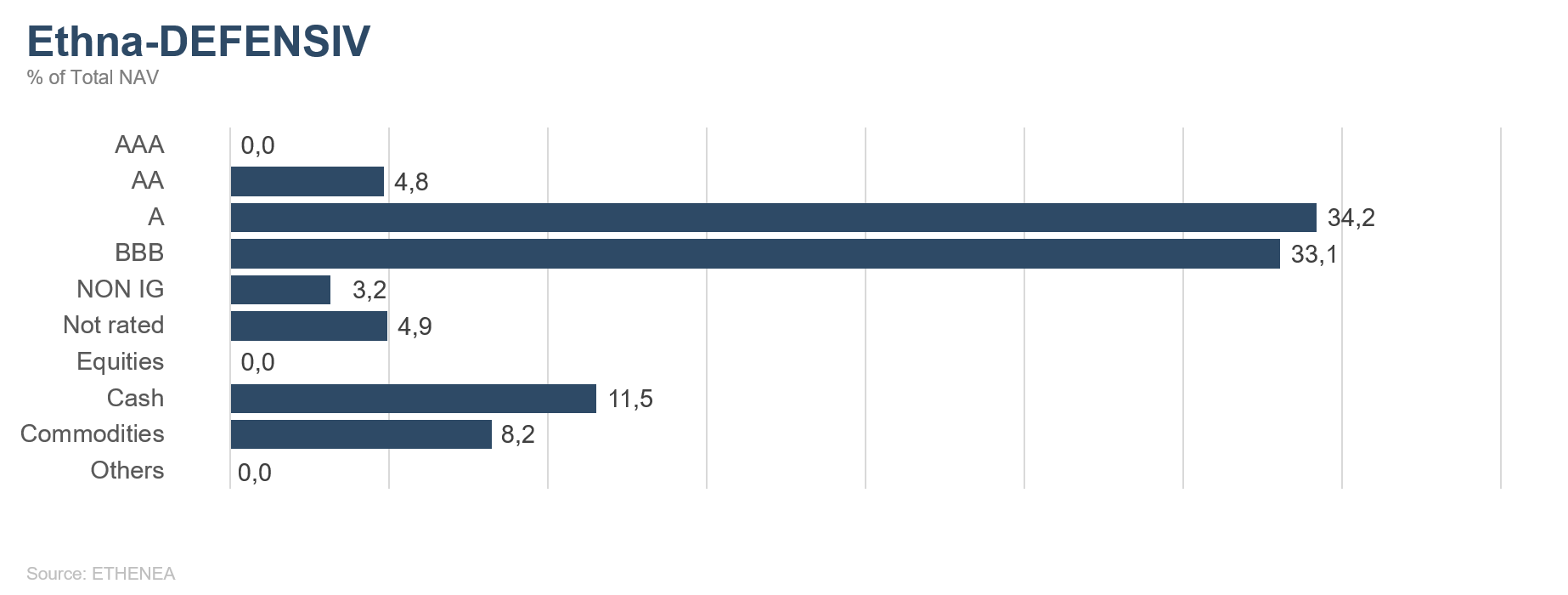

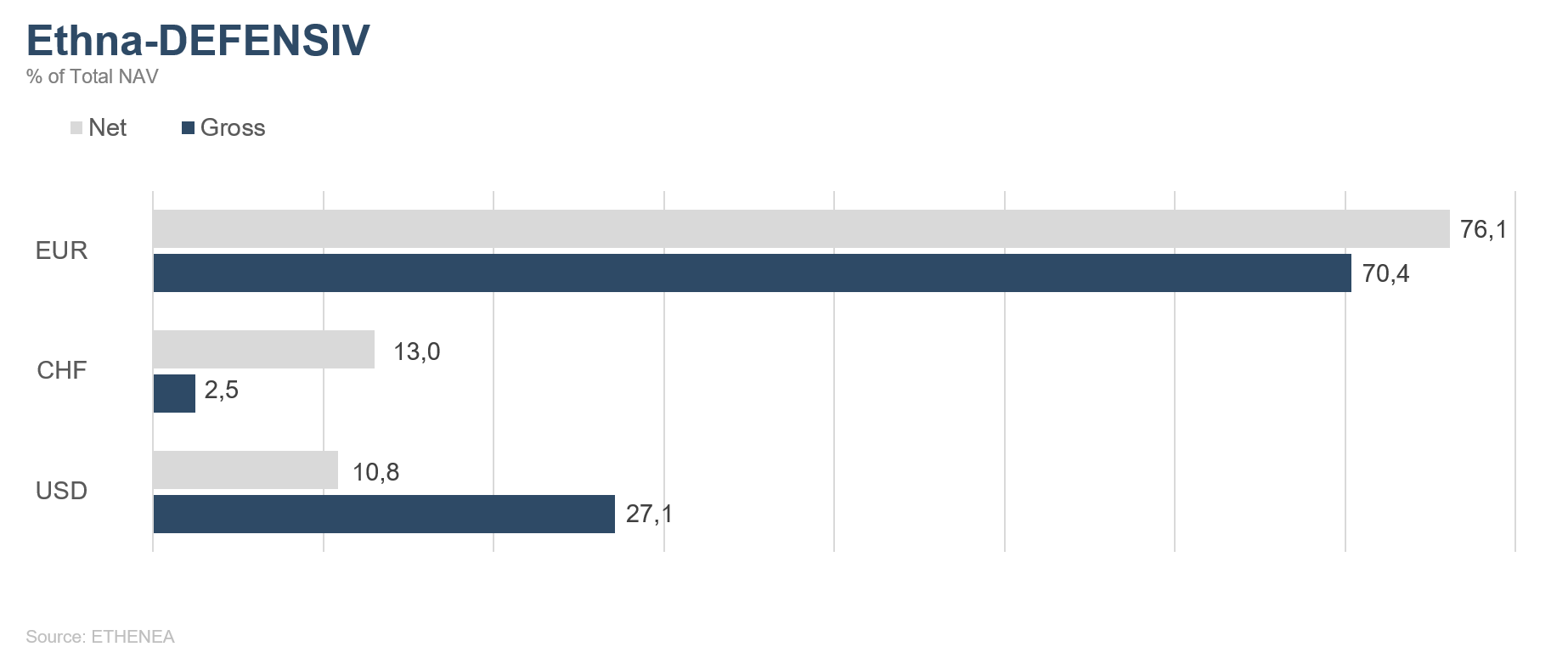

Ethna-DEFENSIV

Mit dem Januar liegt ein Monat mit neuen Allzeithochs an den Aktienmärkten und deutlichen Zinsrückgängen an den Rentenmärkten hinter uns.

Rund 22 Monate nach Beginn des Handelskriegs haben sich die USA und China auf ein sogenanntes Phase-Eins-Handelsabkommen geeinigt. US-Präsident Donald Trump und der chinesische Ministerpräsident Liu He unterzeichneten Mitte Januar das erste Teilabkommen zur Entschärfung des Handelsstreits, das bereits Ende 2019 angekündigt worden war. Bereits die positiven Signale im Vorfeld der Unterzeichnung haben Risikoassets wie Aktien seit Jahresanfang steigen lassen. An der positiven Aktienmarktentwicklung konnten wir im Fonds durch unsere frühzeitige Allokation partizipieren. Selbst die geopolitischen Spannungen zwischen dem Iran und den USA konnten die positive Marktstimmung in der ersten Monatshälfte nicht aufhalten.

In der zweiten Monatshälfte wurde das Marktgeschehen dann aber von einem Thema bestimmt, das naturgemäß niemand auf dem Radar hatte: die an die SARS-Epidemie von 2003 erinnernde Verbreitung des Coronavirus. Insbesondere die zunehmende Ausbreitung des Virus versetzte die Anleger in „Risk-off“-Stimmung, was für eine regelrechte Kaufwelle an den Bondmärkten sorgte. So ist beispielsweise in den vergangenen Wochen die Rendite der 10-jährigen deutschen Staatsanleihen um 20 Basispunkte gesunken. Die Entwicklung an den US-Bondmärkten verlief weitgehend identisch. Die Rendite für 10-jährige US-Staatsanleihen ging um 24 Basispunkte zurück.

Von den fallenden Zinsen konnte das Anleihenportfolio des Ethna-DEFENSIV durch die hohe Duration von 6,6 Jahren deutlich profitieren. Die in der Summe geringe Ausweitung bei den Risikoprämien konnte durch den Zinsrückgang mehr als ausgeglichen werden. Die Anleihenquote notiert aktuell bei ca. 80 %, und der Fokus liegt weiterhin auf qualitativ hochwertigen Papieren von Unternehmen, die weltweit diversifiziert sind. Das Durchschnittsrating liegt zwischen A- und BBB+. Zu der sehr positiven Performance des Fonds im Januar (+1,7 %) hat auch die zwischenzeitliche Aktienquote von ca. 9 % beigetragen. Aufgrund der Unsicherheiten rund um den Coronavirus hatten wir diese aber zuletzt wieder komplett aufgelöst und die Gewinne daraus vereinnahmt. Wir halten auch weiterhin an unserer Goldposition fest. „Safe Haven“-Assets wie Gold, US-Dollar oder Schweizer Franken konnten ebenfalls von diesem Umfeld profitieren und lieferten einen positiven Performancebeitrag für den Fonds.

Aktuell ist es noch zu früh, um aus der Verbreitung des Coronavirus mögliche konjunkturelle Rückschläge ableiten zu können. Markteilnehmer rund um den Globus machen sich jedoch zunehmend Sorgen, dass das Coronavirus im ersten Quartal sichtbare Spuren in der mikro- und makroökonomischen Entwicklung hinterlassen könnte. Die aktuellen Entwicklungen veranlassen uns zur Vorsicht. Sollte sich die Nachrichtenlage wieder entspannen, können wir uns gut vorstellen, zeitnah auch wieder mehr Risikoassets aufzunehmen, indem wir beispielsweise die Aktienquote erhöhen.

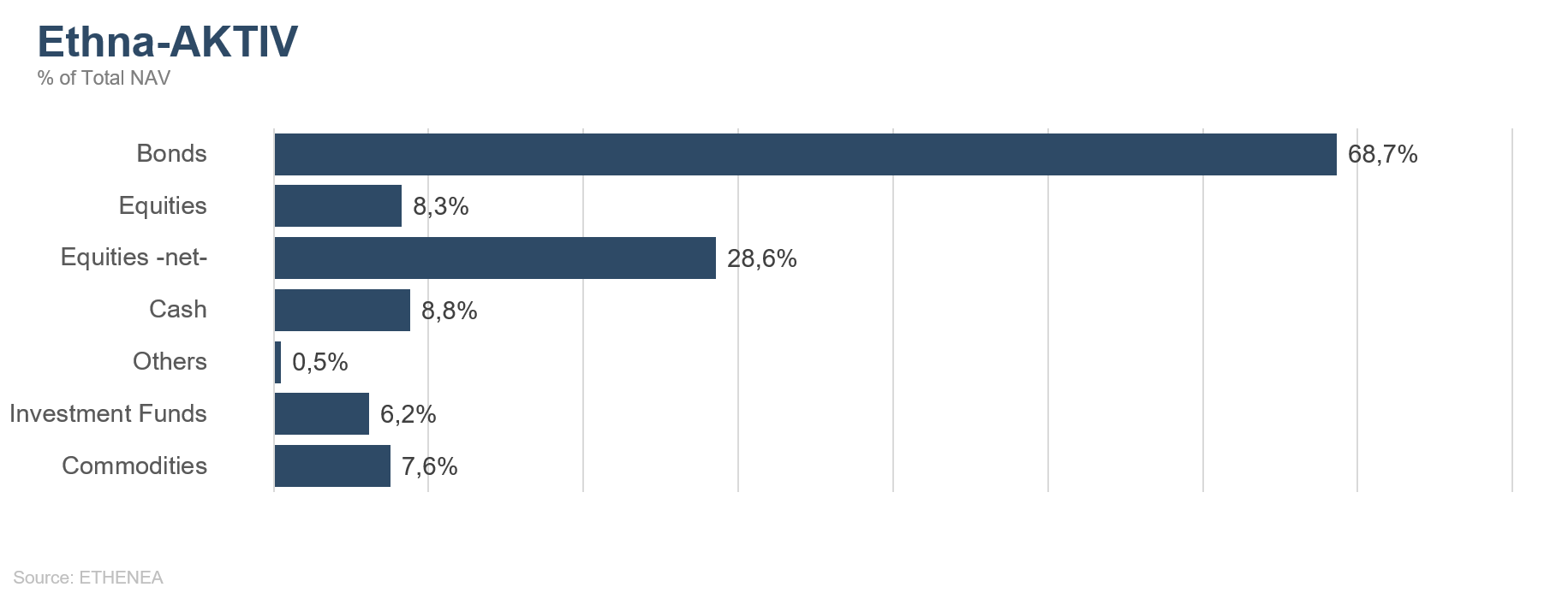

Ethna-AKTIV

Das Jahr 2020 startete für den Ethna-AKTIV sehr erfreulich. Trotz eines turbulenten ersten Börsenmonats konnte der Fonds ein ansprechendes Monatsendergebnis verbuchen, das von allen investierten Assetklassen getragen wurde.

Nach einer fulminanten Jahresendrallye setzten die weltweiten Börsen ihre Aufwärtsbewegung im ersten Monat des neuen Jahres anfänglich fast ungebremst fort. Die Reaktion auf die geopolitische Eskalation und fast sofortige Deeskalation zwischen den USA und dem Iran ist in den Kursverläufen der weltweiten Risikoassets im Nachhinein fast gar nicht mehr auszumachen. Die Unterzeichnung des Phase-1- Deals, der den fast zweijährigen Handelsdisput vorerst beendete, und der Vollzug der unliebsamen und jahrelangen Hängepartie rund um den Brexit stellten in der Wahrnehmung nur noch Formalitäten dar. Vor dem Hintergrund der beobachteten Divergenz zwischen Bewertungen auf der einen und Fundamentaldaten auf der anderen Seite fokussierte sich die Börsenwelt vor allem auf die laufende Berichtssaison und den beginnenden Wahlkampf in den USA. Da sich die gesamtwirtschaftlichen Frühindikatoren weiterhin eher in einer ausgeprägten Bodenbildungsphase befinden, sind die Veröffentlichungen der Ergebnisse und Erwartungen der Unternehmen umso wichtiger. Insbesondere aus dem US-amerikanischen Technologiesektor gab es hier erneut gute Nachrichten. Deshalb überrascht es auch nicht, dass der US-amerikanische Aktienmarkt und hier vor allem die Technologiewerte sowohl vor als auch nach dem Bekanntwerden des Coronavirus besser rentierten als ihre Pendants in Europa oder Asien. Die zunehmende Angst und die Ungewissheit über die Auswirkungen des besagten Virus beendeten jedoch kurz vor Ende des Monats abrupt die volatilitätsarme Aufwärtsbewegung. Mit den Erfahrungen mit SARS im Hinterkopf reagierten vor allem asiatische Börsen mit deutlichen Kursverlusten. Dieser Bewegung konnten sich weder die anderen Aktienindizes noch die Spreads der Unternehmensanleihen entziehen, wenngleich sie bei ihnen etwas milder ausfiel. Zum Monatsende war die Stimmung und entsprechend das Verhalten der Anleger in den „Risk-off“-Modus übergegangen. Klares Kennzeichen hierfür sind nicht nur die fallenden Aktienkurse, sondern auch wieder stark gefallene Zinsen, die in Amerika schon wieder die Tiefststände des letzten Jahres erreicht haben.

Im Portfolio des Ethna-AKTIV überstiegen die Gewinne aus dem Zinsverfall die Verluste aus der Spreadausweitung. Bezüglich der Aktienquote stellte es sich rückblickend als richtig heraus, dass einerseits das Exposure fast ausschließlich in den USA eingegangen wurde und dass andererseits die zu Monatsbeginn maximal ausgenutzte Aktienquote schon vor Eintritt der Zwischenkorrektur taktisch reduziert wurde. Da wir davon ausgehen, dass die wirtschaftlichen Auswirkungen des Coronavirus als einmaliger Effekt verbucht werden, betrachten wir die reduzierten Kursniveaus eher als Kauf- denn als Verkaufslevel. Wir gehen nicht von einer sofortigen Beruhigung der Märkte aus. Jedoch werden wir die Volatilität der nächsten Wochen nutzen, um die Aktienquote sukzessive wieder zu erhöhen. Unsere Währungspositionen im Schweizer Franken und im USD haben beide positiv zum Monatsergebnis beigetragen. Die Reduzierung der USD-Position im Vormonat wird in den nächsten Tagen graduell wieder zurückgenommen. Zwar ist der Brexit nun vollzogen, aber wir sind überzeugt, dass die anstehenden Verhandlungen und die damit verbundenen Auseinandersetzungen zu weiterem Druck auf die Gemeinschaftswährung führen werden.

Dass alle Assetklassen positiv zum Ergebnis beitrugen, ist bemerkenswert, sollte aber in Zukunft eher die Ausnahme als die Regel sein. In der Summe kann festgehalten werden, dass der ausbalancierte Multi-Asset Ansatz des Ethna-AKTIV im Monat Januar auch in einem herausfordernden Börsenumfeld gut funktioniert hat.

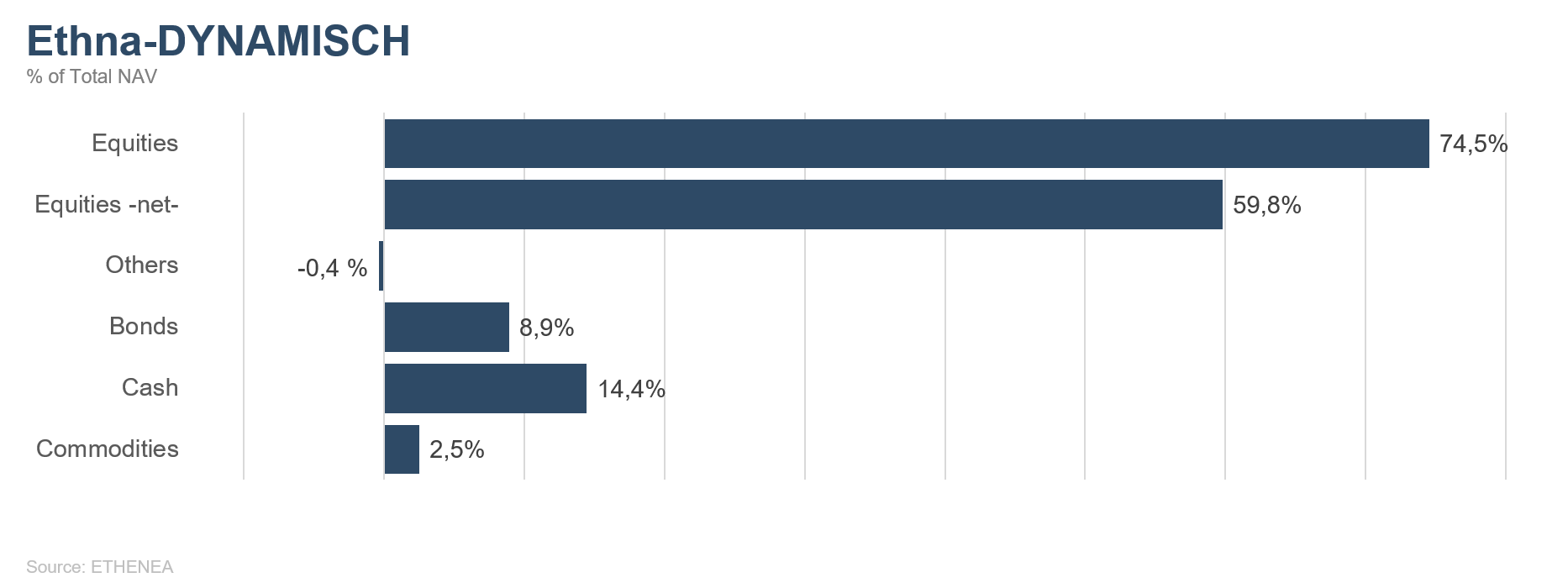

Ethna-DYNAMISCH

Die Welt bleibt zweigeteilt – auch 2020. So sieht das erste Zwischenfazit für das gerade begonnene Jahr aus. Während die Aktienmärkte in den USA Kursgewinne verbuchen konnten, ging es in Europa und Asien abwärts. Diese Diskrepanz war unter der Oberfläche noch deutlicher, da insbesondere teure Wachstums- und Technologiewerte sowie defensive Standardwerte im Kurs zulegen konnten, während bei den ohnehin schon günstigen Value- sowie zyklischen Aktien die Rücksetzer sehr ausgeprägt waren. Parallel zu der sich unvermindert fortsetzenden Divergenz in der Entwicklung von Growth- zu Value-Aktien verhärten sich ebenfalls die Fronten bei den Verfechtern der beiden Lager. Beide Extreme sind weiterhin mit eigenen Risiken verbunden und stimmen uns derzeit sehr nachdenklich. Für das Aktienportfolio des Ethna-DYNAMISCH gehen wir daher unverändert den Weg der goldenen Mitte und fokussieren uns auf qualitativ hochwertige Geschäftsmodelle mit strukturellem Wachstum zu attraktiven Bewertungen.

Die insgesamt sehr positive Aktienmarktentwicklung der vergangenen Monate hinterließ Anfang Januar unübersehbare Spuren. So waren die Bewertungen an den Aktienmärkten weiter gestiegen, und viele Einzeltitel hatten das obere Ende des historischen Bewertungsbandes erreicht und teilweise bereits überschritten. Gleichzeitig kam bei vielen Anlegern die in der jüngsten Hausse so lange vermisste Euphorie zum Vorschein, was sich in starken Mittelzuflüssen bei Aktienindex-Produkten sowie in einer deutlich reduzierten Absicherungsbereitschaft widerspiegelte. Für uns waren dies in Summe ausreichend Alarmzeichen, um von einer kurz- bis mittelfristig erhöhten Korrekturgefahr an den Aktienmärkten auszugehen. In der Folge reduzierten wir das Risiko im Ethna-DYNAMISCH seit Monatsbeginn sukzessive durch Positionsverkleinerungen in zahlreichen Einzelwerten (die Brutto-Quote fiel im Monatsverlauf von 82,9 % auf 74,5 %) sowie durch eine Verstärkung der Absicherungsbausteine (die Netto-Quote reduzierte sich von 80,0 % auf 59,8 %). All dies geschah rechtzeitig, bevor die Nachricht des sich von China aus verbreitenden Coronavirus die Aktienmärkte traf und insbesondere in der zweiten Monatshälfte für rückläufige Kurse sorgte.

Neu ins Aktienportfolio aufgenommen wurde Unilever. Nach einer rund einjährigen Konsolidierungsphase der Aktie konnten wir zu Beginn des Monats einen sehr attraktiven Einstiegszeitpunkt finden. Unilever zählt mit einem Umsatz von mehr als 50 Mrd. EUR zu den größten Konsumgüter- und Lebensmittelkonzernen der Welt. Nahezu alle Segmente und Produkte des Konzerns unterliegen keinem wirtschaftlichen Zyklus, was sich auch in der Stabilität und Höhe der Gewinnmargen widerspiegelt. Seit dem Kauf konnte die Aktie bereits mehr als 5 % zulegen, wohingegen die im Gegenzug verkaufte Porsche Automobil Holding nach unserem Verkauf deutlich über 5 % im Kurs nachgab. Die im Wesentlichen aus einem knapp über 50 %-igen Anteil an den Volkswagen Stammaktien bestehende Holding bewegt sich weiterhin in einem Umfeld großer Unsicherheit, die nach einem starken Kursanstieg im 4. Quartal 2019 aus unserer Sicht nicht mehr ausreichend honoriert wurde. Wir realisierten daraufhin den Gewinn in dieser Position.

Darüber hinaus halbierten wir zum Monatsende die Position in langlaufenden US-Staatsanleihen von 4 % auf 2 %. Nach einem erneuten Renditerückgang bei 30-jährigen US-Staatsanleihen von fast 2,4 % zu Monatsbeginn auf nahe 2,0 % zu Monatsende konnten wir allein mit der verkauften Anleihe in wenigen Wochen einen Kursgewinn von rund 7 % realisieren.

In der Folge aller Transaktionen stieg die Kassenposition des Ethna-DYNAMISCH zum Monatsende auf leicht über 14 %. Zusammen mit der auf knapp unter 60 % reduzierten Netto-Aktienquote gibt dies dem Fonds zunächst die notwendige Stabilität, um die oben genannten Risiken taktisch besser abfedern zu können, und gleichzeitig die Möglichkeit, strategisch signifikant in Aktien investiert zu bleiben.

Grafik 1: Portfoliostruktur* des Ethna-DEFENSIV

Grafik 2: Portfoliostruktur* des Ethna-AKTIV

Grafik 3: Portfoliostruktur* des Ethna-DYNAMISCH

Grafik 4: Portfoliozusammensetzung des Ethna-DEFENSIV nach Währung

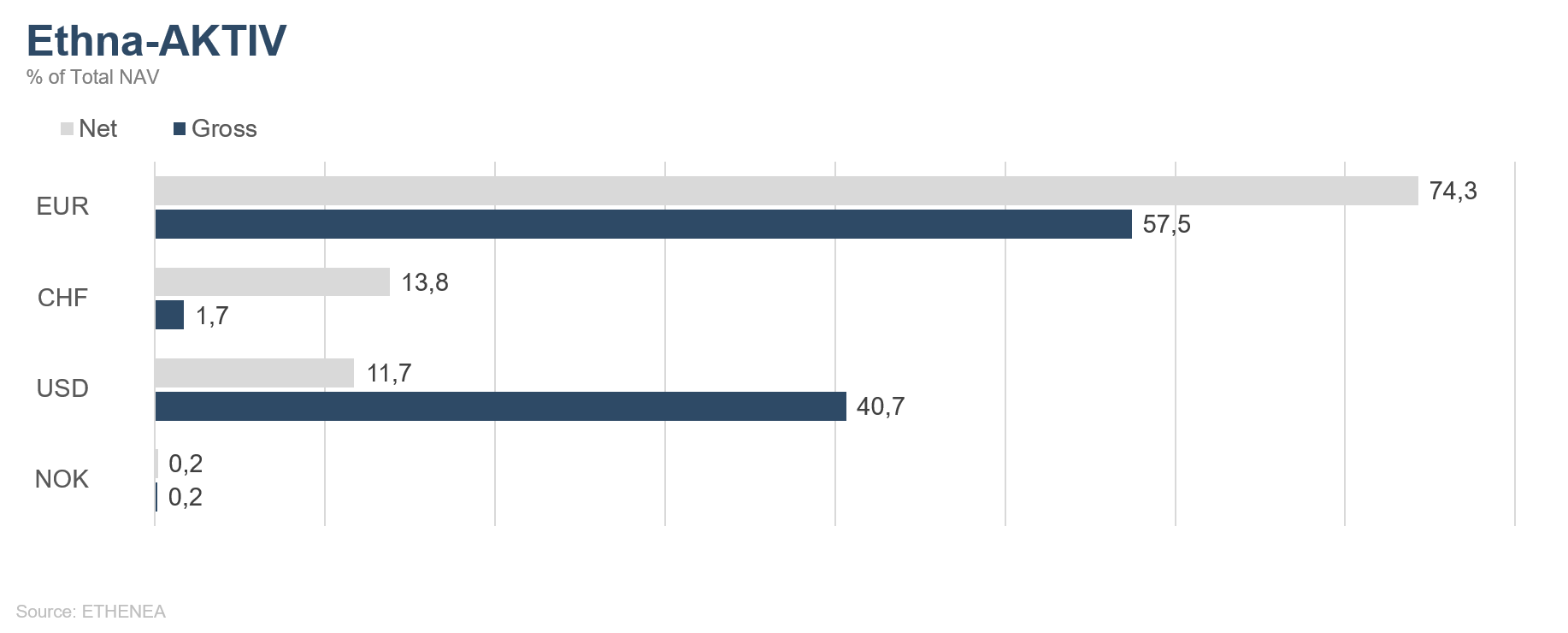

Grafik 5: Portfoliozusammensetzung des Ethna-AKTIV nach Währung

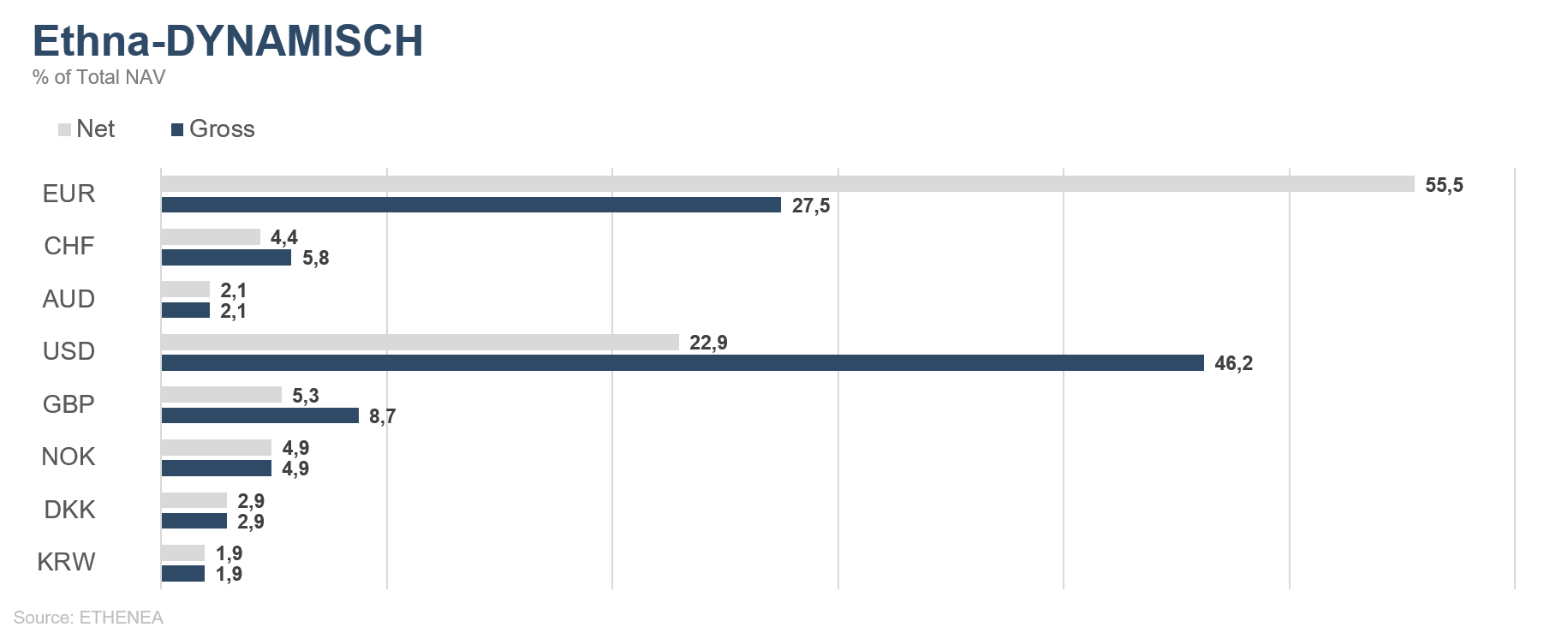

Grafik 6: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Währung

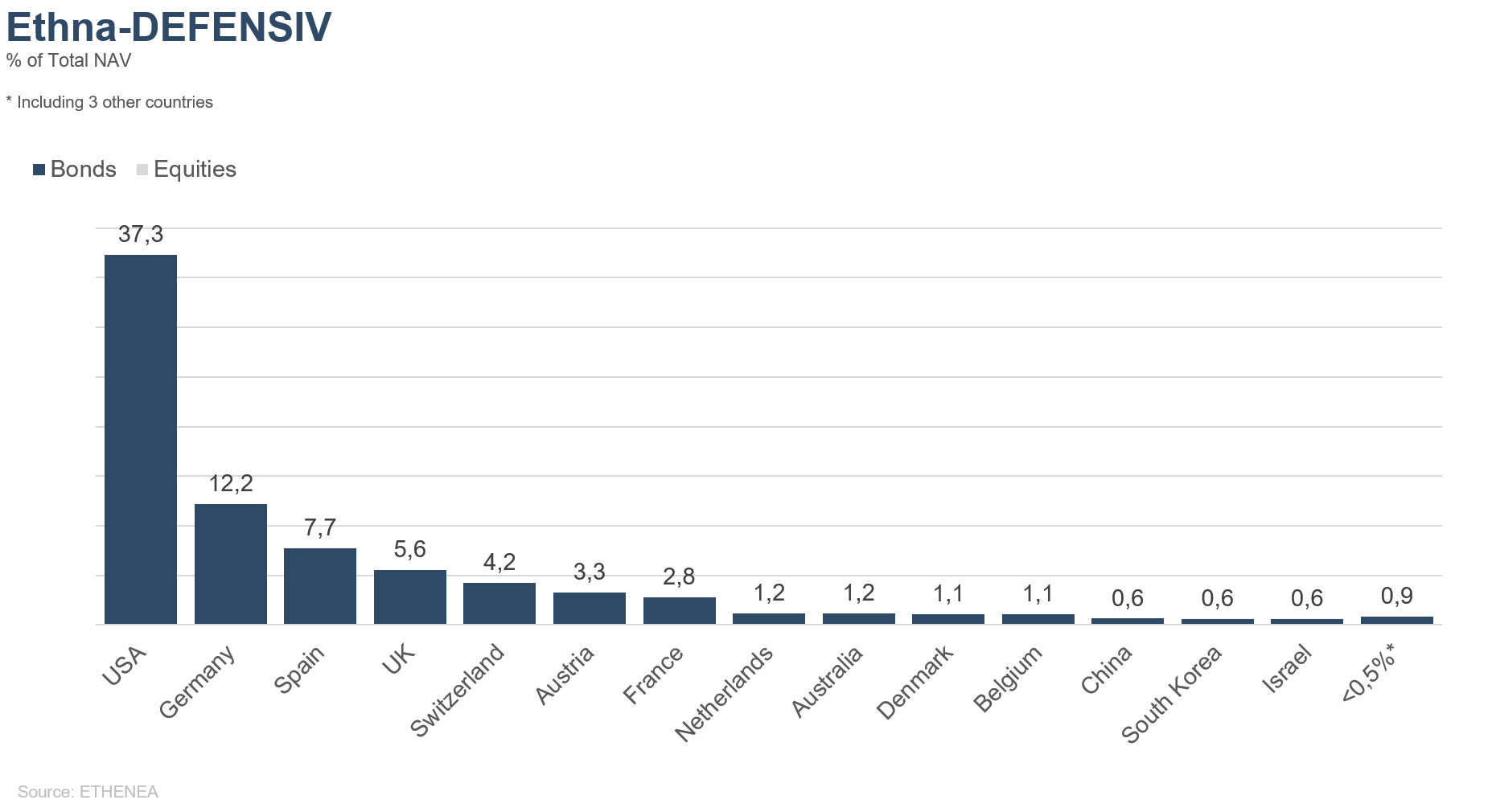

Grafik 7: Portfoliozusammensetzung des Ethna-DEFENSIV nach Herkunft

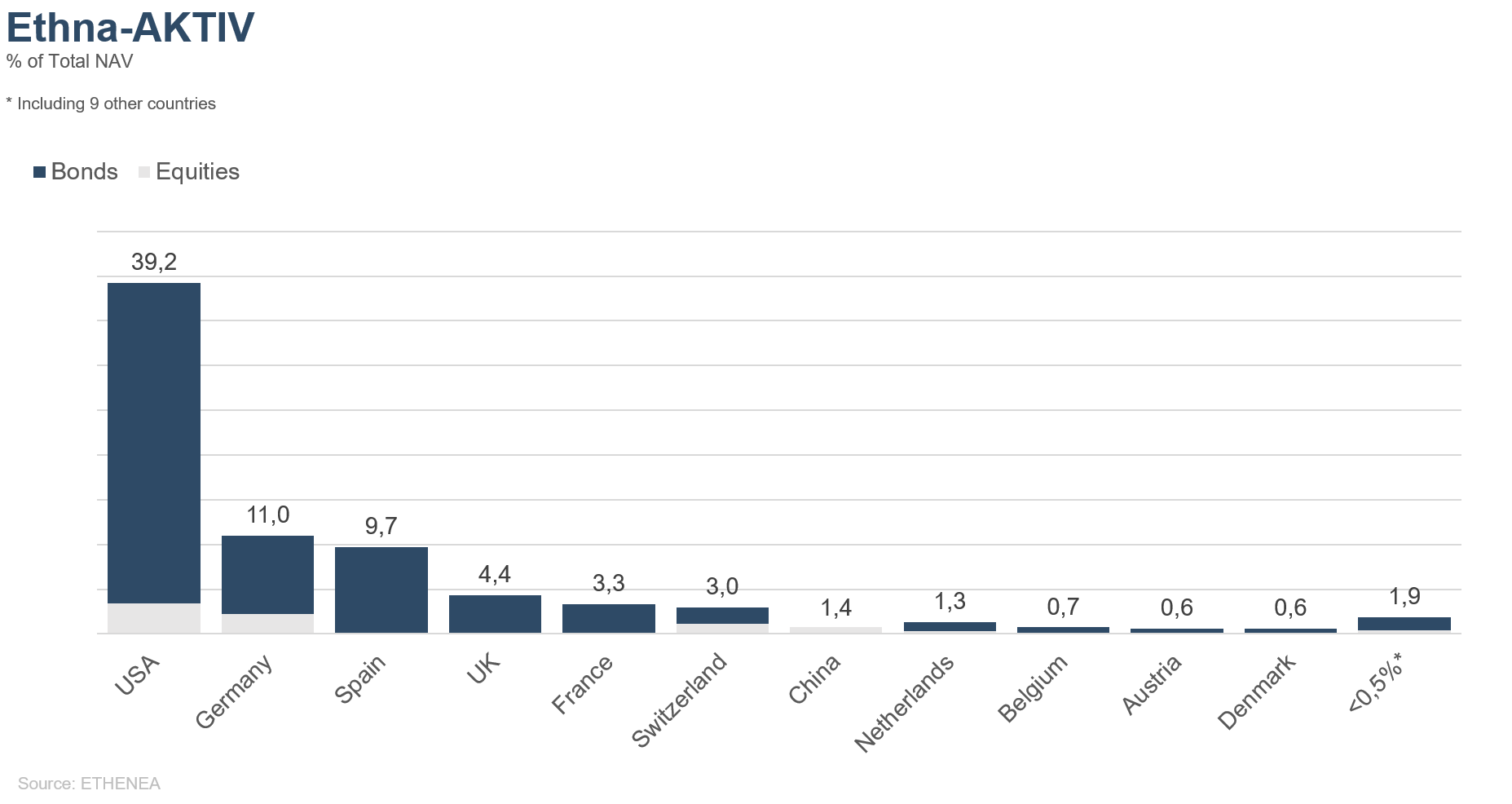

Grafik 8: Portfoliozusammensetzung des Ethna-AKTIV nach Herkunft

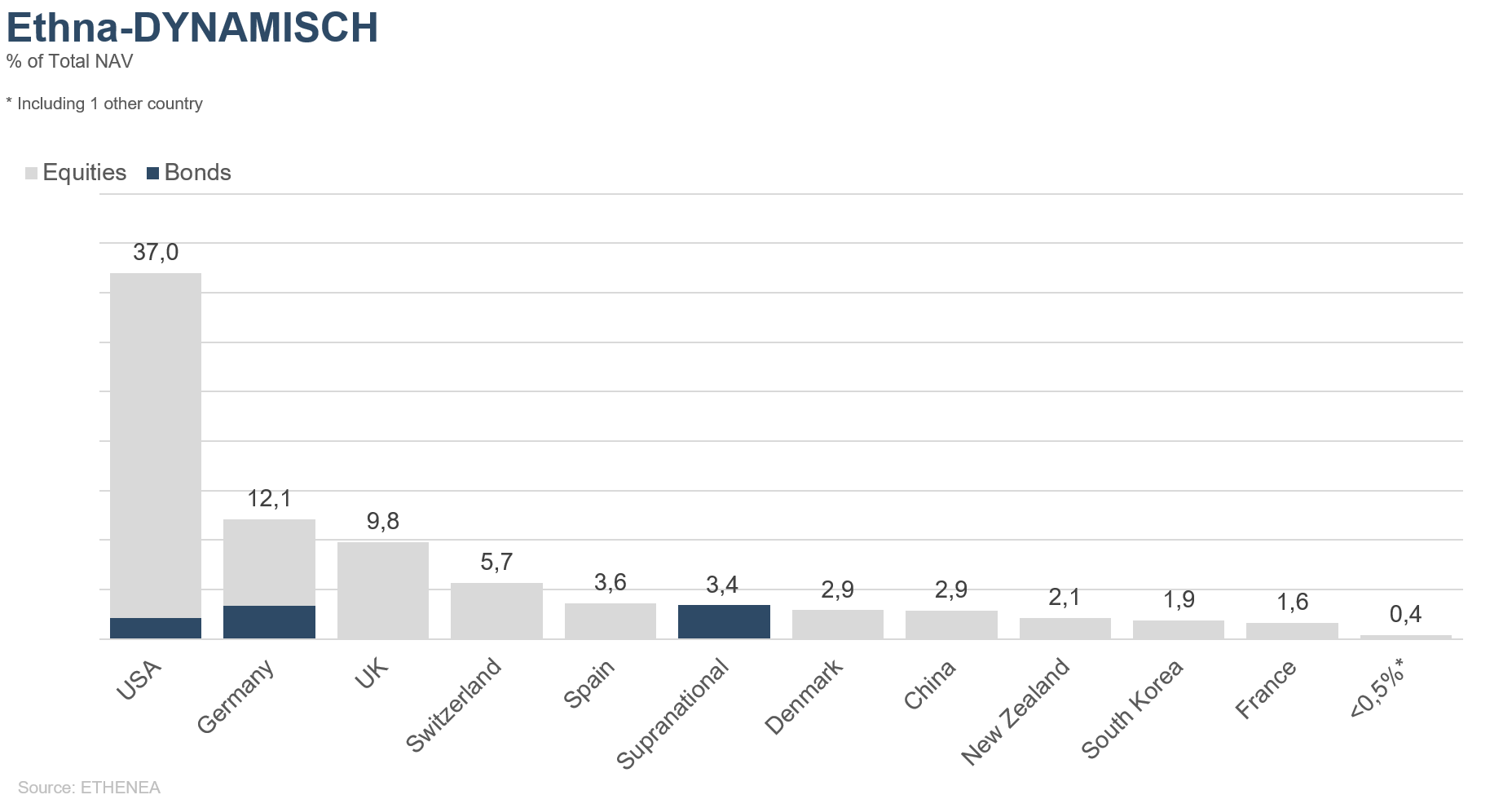

Grafik 9: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Herkunft

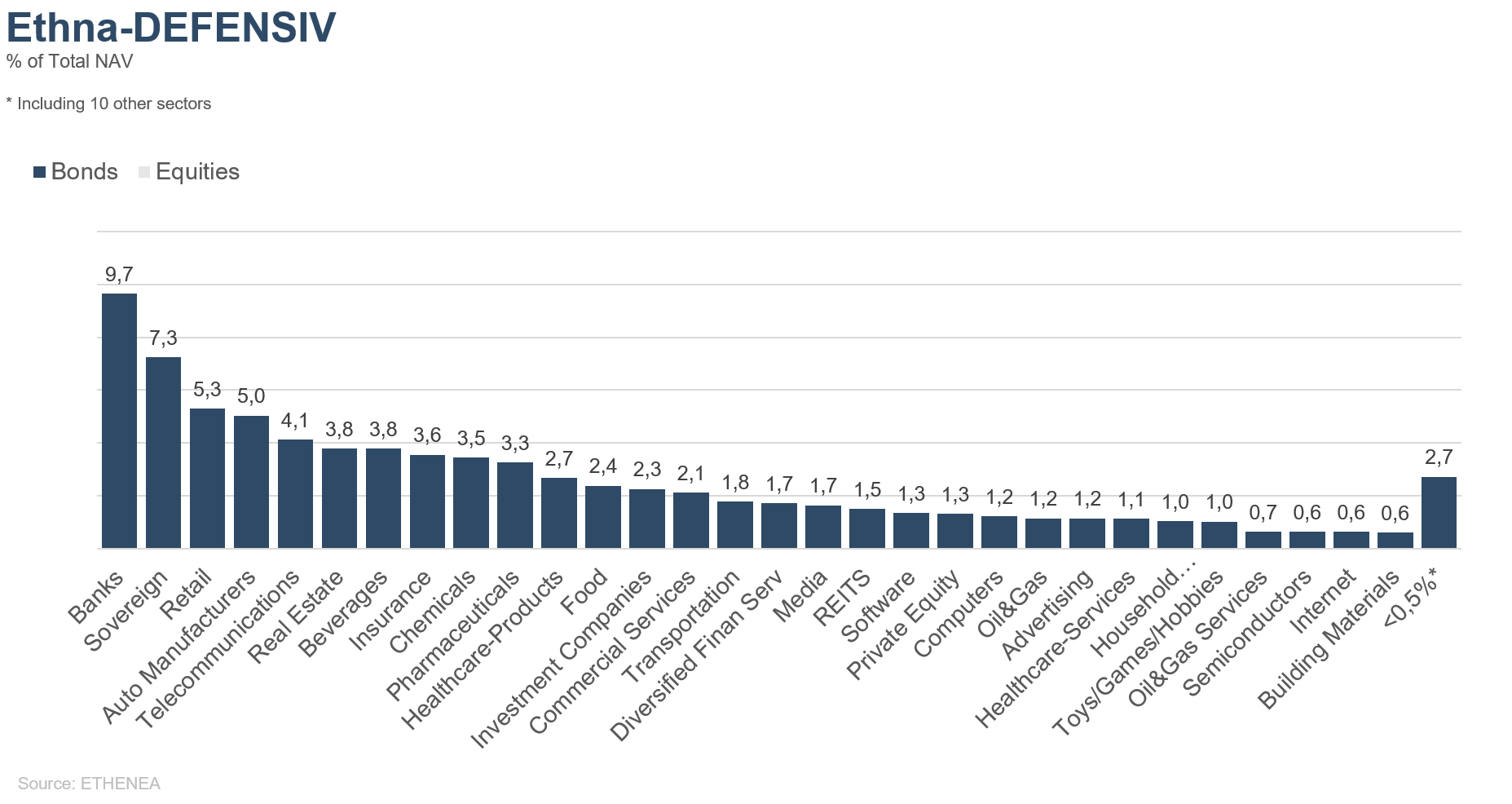

Grafik 10: Portfoliozusammensetzung des Ethna-DEFENSIV nach Emittenten-Branche

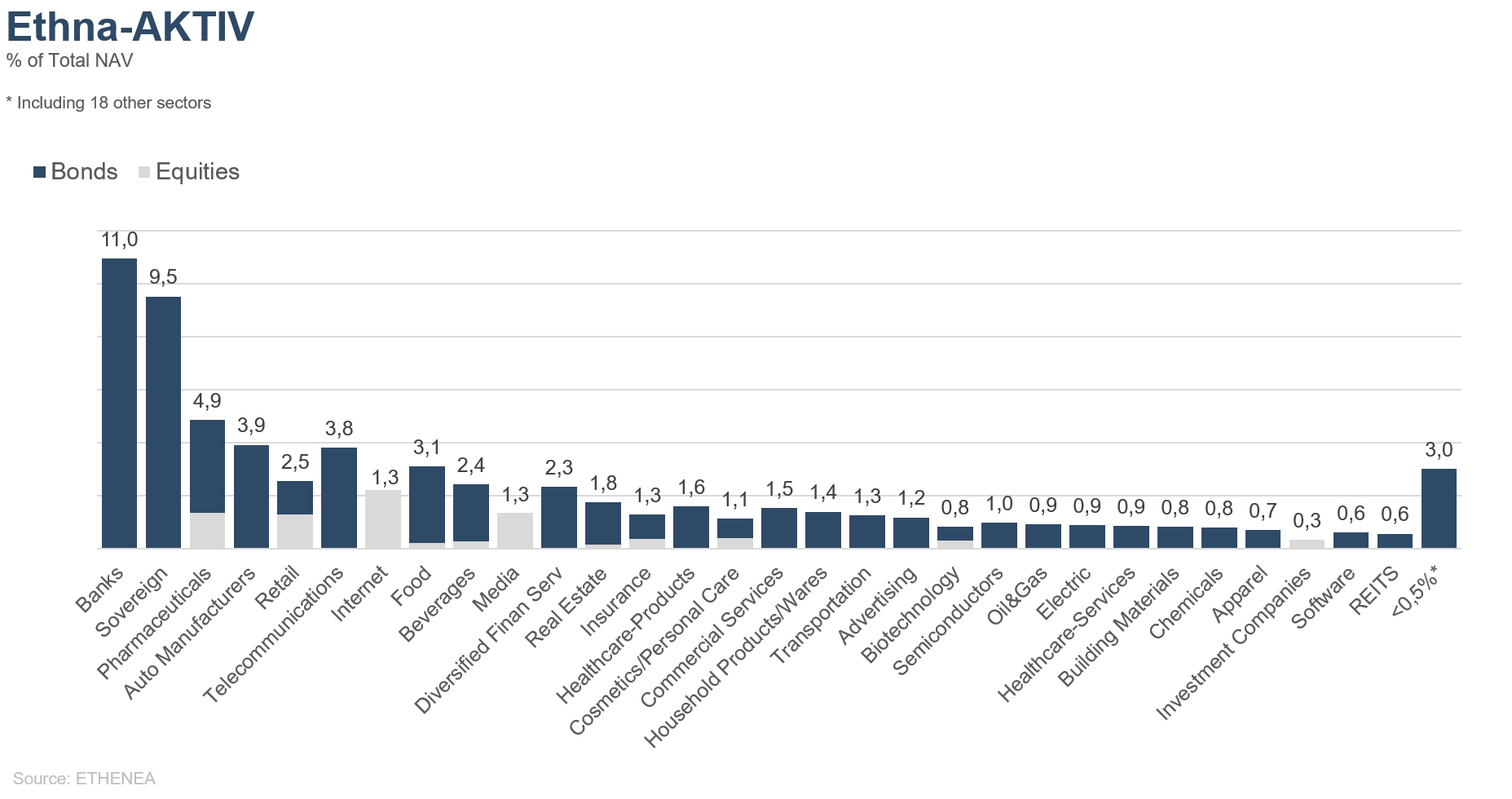

Grafik 11: Portfoliozusammensetzung des Ethna-AKTIV nach Emittenten-Branche

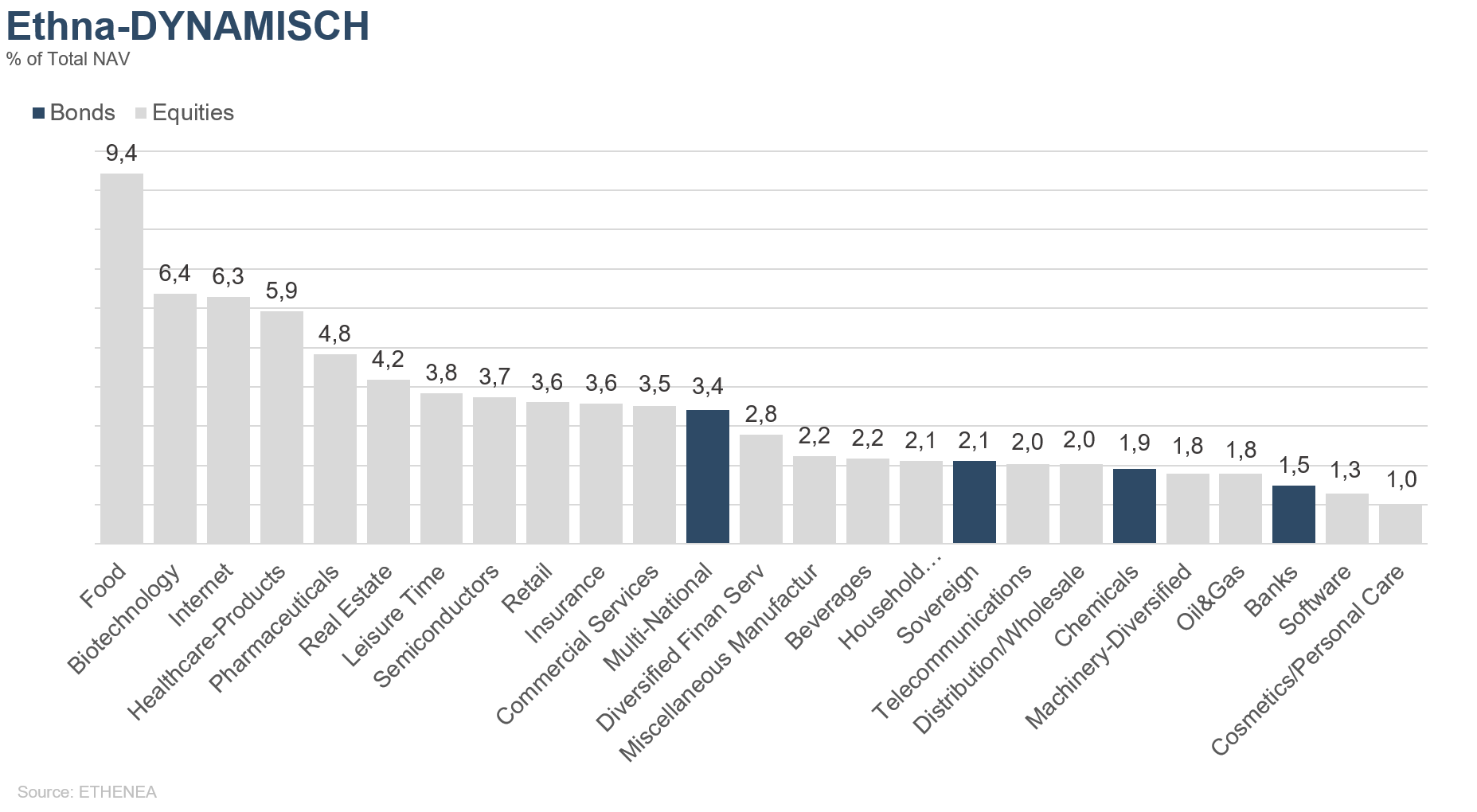

Grafik 12: Portfoliozusammensetzung des Ethna-DYNAMISCH nach Emittenten-Branche

* „Cash“ umfasst Termineinlagen, Tagesgeld und Kontokorrentkonten/sonstige Konten. „Equities net“ umfasst Direktinvestitionen und das aus Aktienderivaten resultierende Exposure.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Diese Werbemitteilung dient ausschließlich Informationszwecken. Eine Weitergabe an Personen in Staaten, in denen der Fonds nicht zum Vertrieb zugelassen ist, insbesondere in den USA oder an US-Personen, ist untersagt. Die Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar und ersetzen keine anleger- und produktbezogene Beratung. Sie berücksichtigen nicht die individuellen Anlageziele, die finanzielle Situation oder die besonderen Bedürfnisse des Empfängers. Vor einer Anlageentscheidung sind die jeweils gültigen Verkaufsunterlagen (Verkaufsprospekt, Basisinformationsblätter/PRIIPs-KIDs, Halbjahres- und Jahresberichte) sorgfältig zu lesen. Diese Unterlagen sind in deutscher Sprache sowie in nichtamtlicher Übersetzung bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., der Verwahrstelle, den nationalen Zahl- oder Informationsstellen sowie unter www.ethenea.com erhältlich. Die wichtigsten Fachbegriffe finden Sie im Glossar unter www.ethenea.com/glossar. Ausführliche Hinweise zu Chancen und Risiken zu unseren Produkten entnehmen Sie bitte dem aktuell gültigen Verkaufsprospekt. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Entwicklung. Preise, Werte und Erträge können steigen oder fallen und bis zum Totalverlust des eingesetzten Kapitals führen. Anlagen in Fremdwährungen unterliegen zusätzlichen Währungsrisiken. Aus den bereitgestellten Informationen lassen sich keine verbindlichen Zusagen oder Garantien für zukünftige Ergebnisse ableiten. Annahmen und Inhalte können sich ohne vorherige Ankündigung ändern. Die Zusammensetzung des Portfolios kann sich jederzeit ändern. Dieses Dokument stellt keine vollständige Risikoaufklärung dar. Durch den Vertrieb des Produktes können Vergütungen an die Verwaltungsgesellschaft, verbundene Unternehmen oder Vertriebspartner fließen. Maßgeblich sind die Angaben zu Vergütungen und Kosten im aktuellen Verkaufsprospekt. Eine Liste der nationalen Zahl- und Informationsstellen, eine Zusammenfassung der Anlegerrechte sowie Hinweise zu Risiken einer fehlerhaften Nettoinventarwert-Berechnung finden Sie unter www.ethenea.com/rechtshinweise/. Im Falle einer fehlerhaften NIW-Berechnung erfolgt eine Entschädigung gemäß CSSF-Rundschreiben 24/856; bei über Finanzintermediäre gezeichneten Anteilen kann die Entschädigung eingeschränkt sein. Informationen für Anleger in der Schweiz: Herkunftsland der kollektiven Kapitalanlage ist Luxembourg. Vertreterin in der Schweiz ist die IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Zahlstelle in der Schweiz ist die DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zürich. Prospekt, Basisinformationsblätter (PRIIPs-KIDs), Statuten sowie der Jahres- und Halbjahresbericht können kostenlos bei der Vertreterin bezogen werden. Informationen für Anleger in Belgien: Der Verkaufsprospekt, die wesentlichen Informationsdokumente (PRIIPs-KIDs), die Jahresberichte und die Halbjahresberichte des Teilfonds sind auf Anfrage kostenlos in deutscher Sprache bei der Verwaltungsgesellschaft ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburg und beim Vertreter erhältlich: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Luxemburg. Trotz größtmöglicher Sorgfalt wird kein Gewähr für Richtigkeit, Vollständigkeit oder Aktualität der Informationen übernommen. Maßgeblich sind ausschließlich die deutschen Originaldokumente; Übersetzungen dienen nur Informationszwecken. Die Nutzung von digitalen Werbeformaten erfolgt auf eigene Verantwortung; die Verwaltungsgesellschaft übernimmt keine Haftung für technische Störungen oder Datenschutzverletzungen durch externe Informationsanbieter. Die Nutzung ist nur in Ländern zulässig, in denen dies gesetzlich erlaubt ist. Alle Inhalte unterliegen dem Urheberrecht. Jegliche Vervielfältigung, Verbreitung oder Veröffentlichung, ganz oder teilweise, ist nur mit vorheriger schriftlicher Zustimmung der Verwaltungsgesellschaft zulässig. Copyright © ETHENEA Independent Investors S.A. (2025). Alle Rechte vorbehalten. 04.02.2020