Les prévisions d’indice – un coup d'œil à la boule de cristal

En fin d'année, les institutions financières jettent traditionnellement un coup d'œil à la boule de cristal et publient leurs prévisions économiques pour les 12 mois à venir. Pour le marché actions, ces attentes sont condensées dans un indicateur - l'objectif de cours d'un indice boursier donné. En premier lieu, Ce processus de prévision est un exercice précieux. Les analystes formalisent et systématisent leurs réflexions sur les facteurs qui influenceront l'économie réelle et le marché actions, et sur le scénario le plus probable qui pourrait se produire. Les conclusions et constatations qui en découlent contribuent à leur tour à l'efficacité de l’information sur les marchés de capitaux. En revanche, la simple énonciation de l'objectif de cours de l'indice n'est pas d'une grande utilité.

Une année de performance boursière moyenne est l'exception et non la règle

Une année de performance boursière moyenne se base sur le concept statistique de la valeur attendue. Pour ce faire, les scénarios économiques possibles mais incertains et leurs effets sur le marché actions sont pondérés en fonction de leur probabilité d'occurrence. Un exemple simple illustre le problème posé par cette compression de l'information : Si l'on choisit le bon (mauvais) côté lors d'un lancer de pièce, on gagne (on perd) 1 euro. Le gain moyen escompté est donc de 0.5 euro - une configuration ne pouvant se produire ainsi avec aucun lancer de pièce. Certes, la prévision d'indice n'est pas une question binaire comme celle du tirage à pile ou face, mais la problématique est similaire. Le niveau d'indice prévu est donc la valeur moyenne attendue. Toutefois, cette moyenne ne se réalisera généralement pas lors de la matérialisation économique - c'est-à-dire lorsqu'un scénario deviendra une certitude.

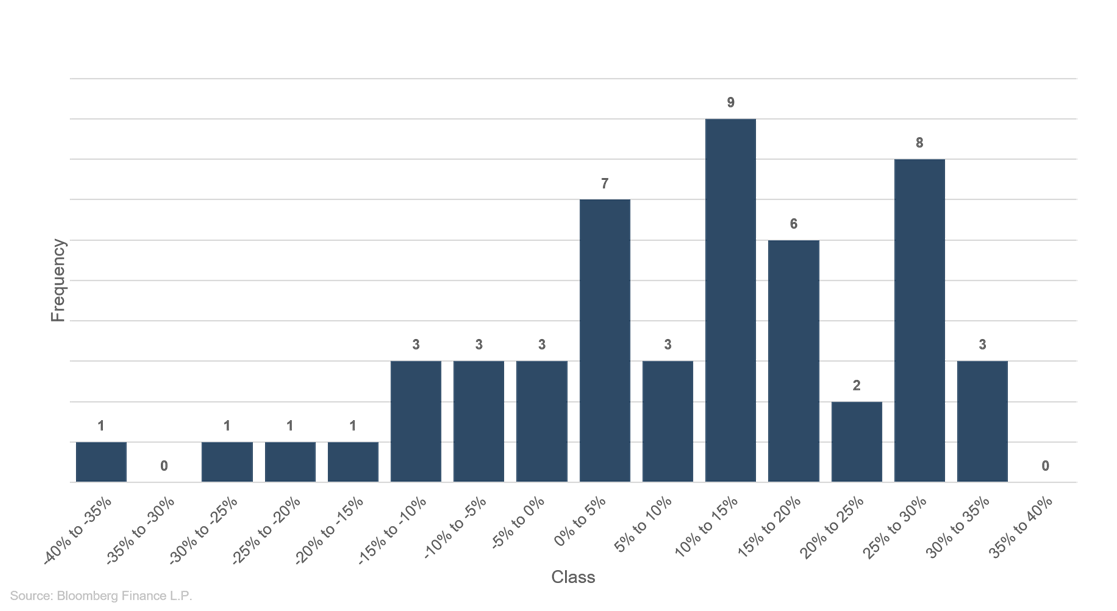

La distribution des fréquences des performances annuelles du S&P 500 montre que les marchés actions exagèrent régulièrement dans un sens ou dans l’autre, en fonction de la concrétisation de scénarios positifs ou négatifs. Au cours des 50 dernières années (de 1970 à 2020), le marché actions américain a progressé à un taux de croissance annualisé moyen d'environ 7,7 %. Il s’agit donc de la performance que l'on peut attendre sur une année boursière moyenne. L'histogramme révèle toutefois que la performance ne suit pas une distribution normale. La valeur moyenne perd ainsi une partie de sa pertinence en tant qu’indicateur de tendance centrale. Au cours des 50 dernières années, la performance annuelle n'a été compris dans l'intervalle moyen de 5 % à 10 % qu'à trois reprises. Les performances faibles à un chiffre (0 % à 5 %) et les performances faibles (10 % à 15 %) et moyennement élevées (25 % à 30 %) à deux chiffres étaient par contre beaucoup plus fréquentes. L'année boursière moyenne est donc plutôt l'exception que la règle.

Graphique 1 : Histogramme des performances annuels du S&P 500 (1970-2020)

L'évaluation qualitative de la performance attendue du marché actions est tributaire du facteur temps

Malgré la rareté d'une année boursière moyenne, un grand nombre d'analystes prévoient que ce sera le cas pour l'année à venir. C'est ce qui ressort d'une enquête Bloomberg, dans laquelle 7 des 19 instituts financiers et de recherche interrogés laissent entrevoir une performance annuelle comprise entre 5 % et 10 %. L'objectif de cours moyen de tous les analystes - c'est-à-dire la compression de la compression - se situe également, avec environ 6 %, dans l'intervalle d'une année boursière moyenne. Cet objectif de performance se base sur le niveau de l'indice S&P 500 au 16.12.2021, à savoir la date à laquelle l'enquête Bloomberg a été publiée. Cela met en évidence un autre problème des prévisions d'indice, qui repose sur l'écart entre le moment de l'estimation et la période de prévision. En effet, le S&P 500 au 31 décembre 2021, après une fin d'année en fanfare, atteignait le niveau de 4 766 points, ce qui réduit l'espérance implicite de performance annuelle moyenne à 3,85 %. Dans la description de la prévision, il ne faut donc plus s'attendre à une bonne performance moyenne des actions en 2022, mais à une performance inférieure à la moyenne. Cependant, sur le plan fondamental, peu de choses ont changé au cours des dernières semaines de l'année.

Notre approche

C'est notamment en raison de ces problèmes fondamentaux - compression de l'information et contextualisation du moment - que nous considérons que l'utilité des objectifs de cours de l’indice est limitée. Sans parler des autres et plus petits problèmes de l'analyse de scénarios. C'est pourquoi, chez ETHENEA, nous nous abstenons de publier de tels objectifs de cours.

Pour nous, il est bien plus important de peser les facteurs de soutien et de pression sur les marchés actions, et ce pas uniquement en fin d'année, mais de manière constante. Outre les données fondamentales et macroéconomiques classiques, il s'agit également d'indicateurs sur le sentiment du marché et d'informations dérivées d'autres classes d'actifs. Cette vision globale nous permet de tirer parti des avantages de la gestion active et de réagir avec flexibilité aux opportunités et aux risques, et ce indépendamment de la position du marché par rapport à d'éventuels objectifs de cours.

Mise à jour du gérant & Positionnement des fonds

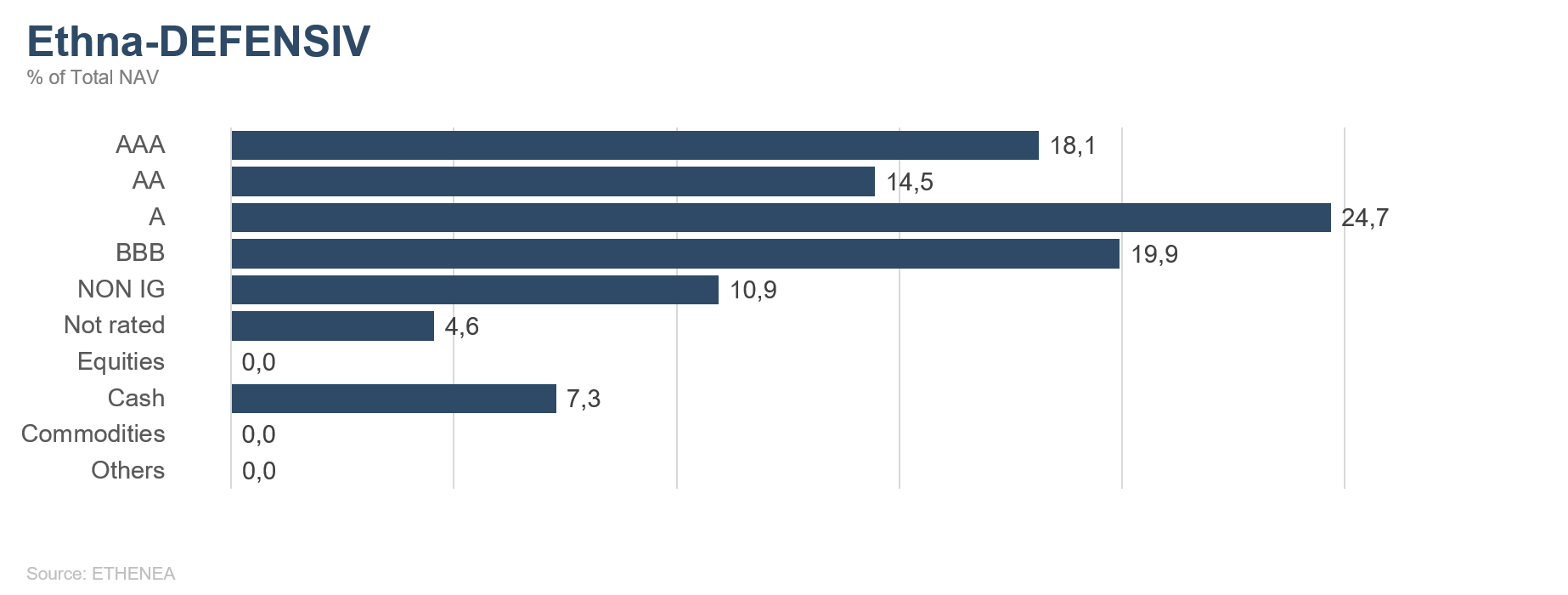

Ethna-DEFENSIV

2021 a été marquée par la volatilité des marchés obligataires. Pour les investisseurs, il s'agissait de se positionner entre les espérances de réouverture, les inquiétudes liées au Covid et le resserrement de la politique monétaire suggéré par les banques centrales. Ces hauts et cesbas se sont également reflétés dans les performances des obligations d'État. En début d'année, les investisseurs se sont délestés des obligations d'État à long terme dans le cadre de ce que l'on appelle « reflation trades », pariant sur le fait que la reprise post-pandémie ouvrirait une période de croissance soutenue et de taux d'inflation élevés. En automne, les obligations à échéance plus courte ont été soumises à une pression accrue lorsque les banques centrales ont indiqué qu'elles allaient réagir à l'inflation élevée en augmentant les taux d'intérêt. La hausse des rendements et le faible potentiel d'un nouveau resserrement des spreads des obligations d'entreprises ont pesé sur le marché obligataire, où la performance a été légèrement négative.

La politique des banques centrales restera le facteur décisif pour les marchés obligataires durant l'année à venir. Après que l'inflation a atteint son niveau le plus élevé depuis des décennies, de nombreux acteurs du marché craignent que les banques centrales ne durcissent leur politique en augmentant les taux directeurs et en réduisant les liquidités. Certes, les banques centrales ralentiront nettement plus leur politique monétaire au cours de l’année, mais même avec trois ou quatre hausses des taux d'intérêt aux États-Unis, le taux d'intérêt nominal restera bien inférieur au taux d'inflation, ce qui maintiendra la pression sur les investissements. En Europe, on est encore bien loin d'une première hausse des taux d'intérêt. Ici, au contraire, le bilan de la BCE continuera à croître au moins jusqu'en octobre 2022. Il s’agit donc d’un bon présage pour les actions, même si les marchés boursiers n‘atteindront probablement pas non plus des sommets cette année au vu des valorisations élevées actuelles. En revanche, pour les obligations, la situation restera volatile. Nous prévoyons une légère hausse des rendements des obligations d'État à 10 ans, qui devraient se stabiliser autour de 2 % aux États-Unis et de 0 % en Allemagne. Nous pensons qu’il est peu probable qu’ils dépassent largement ces niveaux. Les spreads de crédit des obligations d'entreprises du segment investment grade resteront faibles cette année, car après tout, les entreprises sont financées pour plusieurs années et utilisent le marché obligataire de manière opportuniste, par exemple lorsque des conditions de financement particulièrement favorables se présentent. De plus, elles ne dépendent de la capacité d'absorption du marché obligataire que pour le refinancement des fusions et acquisitions. Il en va de même pour le marché high yield, que nous considérons comme fondamentalement stable. Un écartement des spreads peut toutefois se produire sous forme d'effets domino en cas de correction importante sur les marchés actions. Enfin, compte tenu des conditions de marché difficiles, les gérants de portefeuille devront gérer encore plus activement les risques de taux et de solvabilité et se montrer très sélectifs entre les différents secteurs et émetteurs. Nous continuerons à adopter une approche fondamentale bottom-up dans l'analyse des entreprises, en privilégiant les sociétés dotées de modèles économiques solides et de bonnes marges, dont la position sur le marché leur permet de mieux répercuter les coûts plus élevés des produits intermédiaires sur leurs clients.

En décembre, le fonds Ethna-DEFENSIV (classe T) a réalisé une solide performance de +0,08 % malgré une légère hausse des rendements et une augmentation temporaire des spreads des obligations d'entreprise par rapport aux obligations d'État plus sûres. Notre couverture contre la hausse des rendements en dollars américains a contribué positivement à la performance, tandis que nous avons laissé ouvert le risque de taux d'intérêt sur les obligations libellées en euros. Notre position de 20 % sur le dollar américain a été légèrement négative en décembre. En revanche, le franc suisse et la couronne norvégienne ont favorisé la performance du fonds. Sur l'année, le fonds Ethna-DEFENSIV a donc enregistré une performance positive de 1,39 % (classe T), tout en présentant une très faible volatilité d'environ 2 %. Cela montre clairement que les investissements prudents qui correspondent au profil du fonds Ethna-DEFENSIV apportent une contribution positive à la performance , même en période de hausse des taux d'intérêt, et peuvent constituer une pièce maîtresse dans la constitution d'un patrimoine.

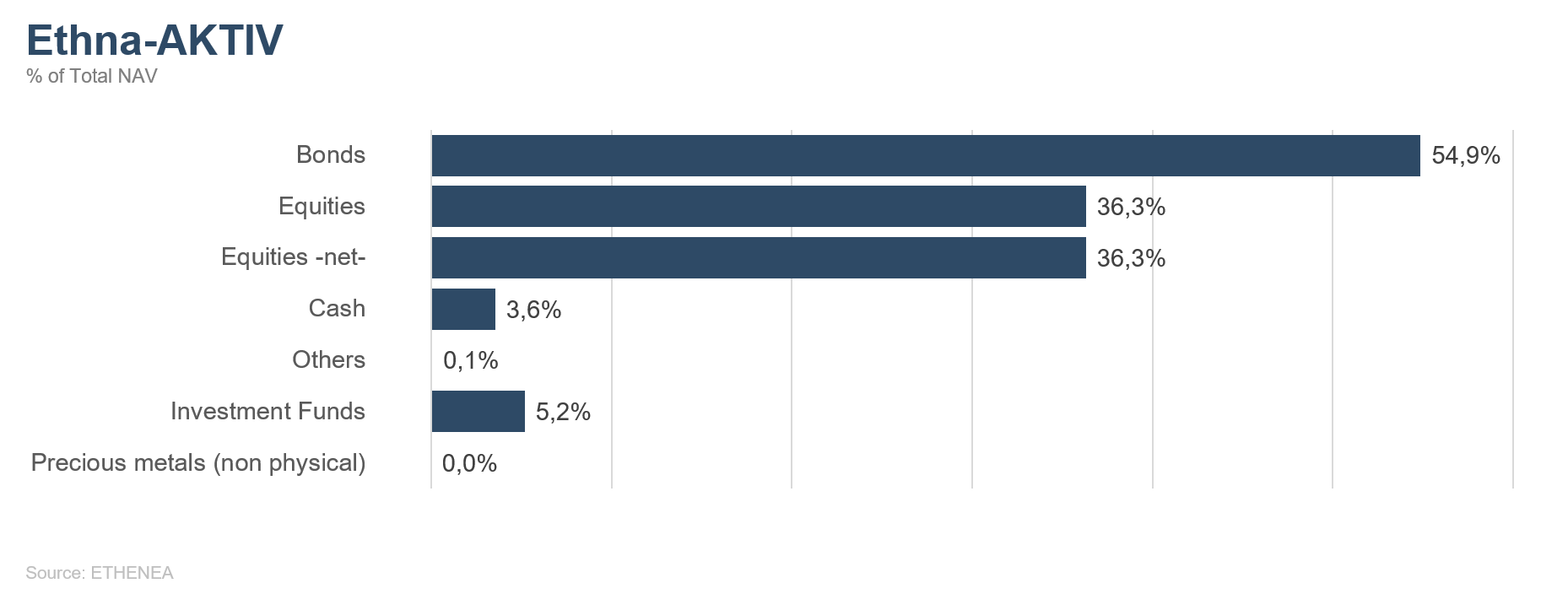

Ethna-AKTIV

Quelle année ! Près de deux ans après le début de la plus grande pandémie de l'histoire récente, les marchés actions internationaux sont néanmoins proches de leurs plus hauts historiques et l'économie mondiale connaît sa plus forte croissance depuis 40 ans. Même si le coronavirus a continué d'avoir un impact négatif sur la vie sociale et économique, les mesures concertées des banques centrales et des gouvernements ont non seulement permis de mettre rapidement fin à la récession, mais aussi d'enregistrer une croissance économique qui a tendance à être plus élevée qu'avant la crise. Le corollaire négatif de cette évolution quasi théorique est une inflation qui, tout aussi théoriquement, a tendance à décoller.

Notre évaluation positive de la macroéconomie et du marché au début de l'année dernière s'est donc confirmée. Néanmoins, du point de vue d'un investisseur en capital, 2021 a été marquée par quelques obstacles. D'une part, la hausse attendue des taux d'intérêt a été beaucoup plus rapide que prévu, ce qui a entraîné un mini-krach sur le marché obligataire. D'autre part, outre ce mouvement des taux d'intérêt, de fréquents changements de priorités thématiques ont entraîné de multiples modifications de favoris parmi les styles et les facteurs des actions, qui se sont produits si rapidement qu'un ajustement trop actif du portefeuille s'est avéré contre-productif. Dans ce contexte, il n'est pas surprenant qu'en 2021, un investissement calqué sur un indice largement diversifié, comme par exemple le S&P 500, été un point de référence. Même si le fonds Ethna-AKTIV est géré indépendamment des indices, il était tout à fait judicieux l'année dernière de recourir principalement aux grandes capitalisations américaines pour le portefeuille actions. La majeure partie de la performance annuelle de plus de 5 % a donc été réalisée avec des actions américaines. En ce qui concerne les obligations, les gains réalisés grâce à des réductions minimes des spreads et des coupons ont tout juste suffi à compenser les pertes liées aux mouvements de taux d'intérêt évoqués précédemment. Il faut néanmoins souligner que c'est justement dans les phases de plus grande volatilité que les obligations ont, cette année encore, aidé à stabiliser le portefeuille. La position en dollars américains, qui a augmenté au cours de l'année, a également contribué au succès du fonds à hauteur de plus d'un pour cent.

Pour l’avenir, nous devons relever le défi suivant : le cycle économique actuel est encore très précoce, les conditions en matière de politique monétaire et budgétaire indiquent déjà une phase plus avancée et les valorisations seraient plutôt le reflet d'une fin de cycle. Nous ne nous attendons donc pas à la fin de la hausse. Cela signifie simplement une détérioration du rapport opportunité/risque. Mais, compte tenu de ce dernier, ce sont toujours les actions qui sont relativement les plus avantageuses. En toute logique, l'allocation en actions d'Ethna-AKTIV en début d'année (40 %) est également proche de l'allocation maximale de 49 %. Toutefois, dans la perspective d’un retrait successif et massif des liquidités, il est d'autant plus important de créer un portefeuille stable de titres peu sensibles aux taux d'intérêt. Les progressions des cours cette année ne seront pas dues à des liquidités excessives, mais à des modèles économiques convaincants. Nous nous attendons à une volatilité bien plus élevée que l'année dernière. L'agenda politique, avec une élection en France et des élections de mi-mandat aux États-Unis, constituera aussi un facteur d'inquiétude. Selon nous, le dollar américain va continuer à se renforcer. Nous commençons donc l'année avec une exposition de 40 %, car outre le différentiel de taux d'intérêt, la croissance économique, certes forte, mais qui s'affaiblit par rapport à l'année précédente, est un deuxième bon argument en faveur du billet vert. Complété par un portefeuille très conservateur d'obligations d'entreprises et d'États, Ethna-AKTIV commencera la nouvelle année quasiment totalment investi et nous espérons que ce portefeuille équilibré constituera la base de nouveaux sommets historiques après ceux atteints à la fin de l'année.

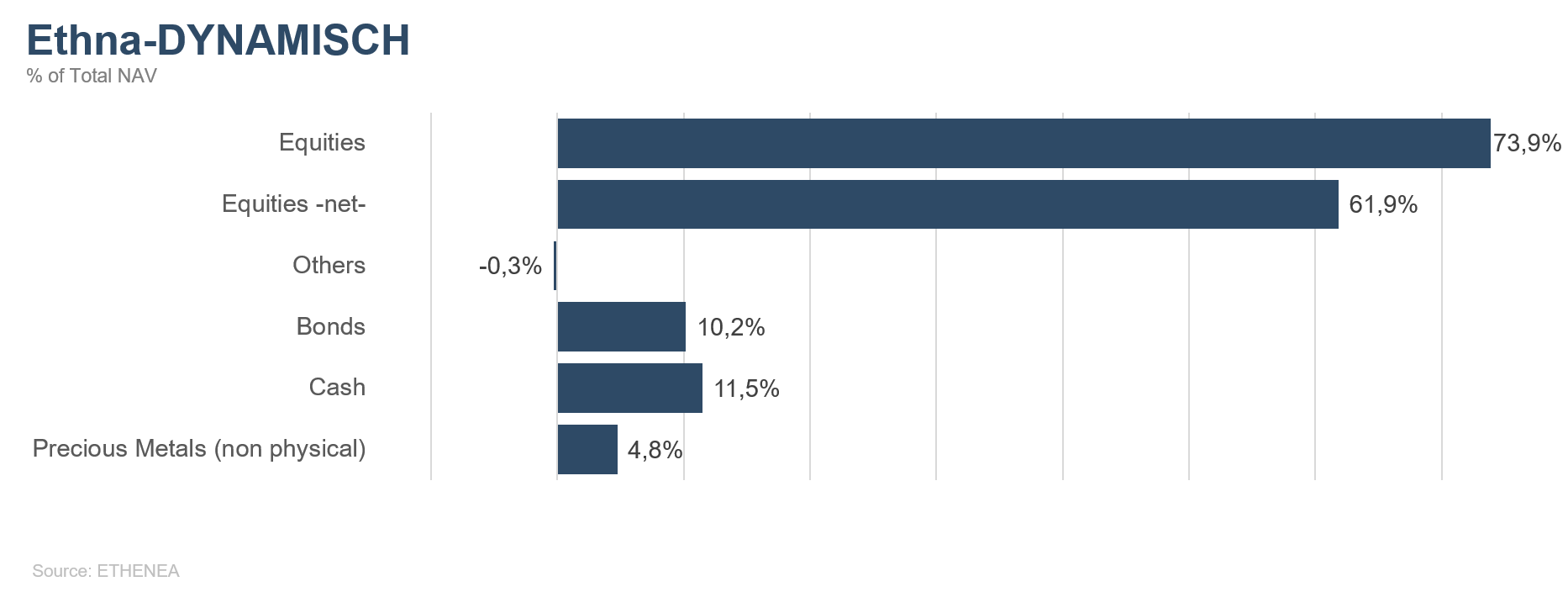

Ethna-DYNAMISCH

L'année 2021 des marchés de capitaux fait désormais partie de l'histoire. Mais a-t-elle aussi écrit l'histoire ? Pas vraiment. En effet, les évolutions de 2021 ont pris place sous l'ombre envahissante de 2020 - l'année où la pandémie mondiale a débuté. Presque aucune évolution économique, monétaire, budgétaire ou fondamentale de 2021 ne peut être décrite ou comprise de manière autonome sans se référer à 2020. Il y a un an, dans notre commentaire de janvier, nous avions qualifié l'année 2020 d'imprévisible et supposé que l'année suivante, 2021, serait presque trop prévisible. La situation de départ était alors marquée par une pandémie qui semblait peu à peu maîtrisée, une forte croissance économique qui se dessinait, les effets positifs des immenses programmes budgétaires, des taux d'intérêt historiquement bas et des programmes de rachat d'obligations poursuivis par les banques centrales, ainsi que par le retour de l'appétit pour le risque d'un nombre croissant d'investisseurs. Dans un premier temps, tous ces éléments ont plaidé à l'unisson en faveur d'une poursuite de la tendance haussière des marchés actions internationaux amorcée au cours de l'année 2020. Aujourd'hui - un an plus tard - l'année boursière 2021 qui vient de s'écouler peut être décrite de manière tout aussi brève et concise. La multiplicité des facteurs de soutien susmentionnés a entraîné une nette hausse des cours lors des premiers mois de l'année. Le fonds Ethna-DYNAMISCH a pu participer à la hausse avec une allocation actions nette élevée, d'environ 75 % à 80 %, et a atteint de nouveaux sommets de manière assez régulière jusqu'à l'été. Aussi offensifs que nous ayons été dans notre allocation actions, nous avons fait preuve d'une grande discipline dans la gestion des opportunités et des risques sous-jacents. Mais de ce fait, nous n'avons pas exploité pleinement les opportunités dans des secteurs plus cycliques et structurellement moins attrayants, tels que les valeurs pétrolières, les matières premières et les valeurs financières. Parallèlement, nous avons cependant pu éviter les risques considérables de valorisation dans les segments de croissance et les gagnants de la crise qui avaient déjà souvent atteint leur plus haut niveau annuel à la mi-février et dont le cours a ensuite subi une correction parfois violente.

Plus tard dans l'année, la force des facteurs de soutien s'est progressivement affaiblie. Dans Ethna-DYNAMISCH, nous avons donc opté pour un rythme plus modéré et maintenu l’allocation nette aux actions à environ 60 % en augmentant la pondération des éléments de couverture. La baisse de l'attractivité de l'environnement de marché s'est reflétée sur les marchés boursiers, notamment par une diminution de la profondeur du marché. Alors que des indices actions de renom pondérés par la capitalisation boursière, tels que le S&P 500 ou le MSCI World, ont continué à atteindre de nouveaux records historiques, un écart de performance accru s'est creusé à partir de l'été par rapport aux indices équipondérés (comprenant les mêmes actions individuelles, mais pondérées différemment). Divers autres indices connus, comme le DAX allemand, le Russell 2000 américain ou le MSCI Emerging Markets, ont également vu leur performance stagner complètement au cours du second semestre. Le portefeuille d'actions individuelles d'Ethna-DYNAMISCH n'a malheureusement pas pu se soustraire à cette tendance observée à grande échelle, si bien que le résultat du fonds (en considérant séparément le second semestre de l'année) n'a été qu’à peine positive. Les raisons en sont multiples, mais à notre avis, elles ne dureront pas. Par exemple, les actions détenues en portefeuille, qui bénéficient d'un retour à la normale des activités économiques et sociales, ont de nouveau été mises sous pression suite à la propagation des variants Delta et Omicron. Malgré un nombre de cas record en de nombreux endroits, peu de choses s'opposent à notre scénario de base selon lequel le retour à la normalité sociale grâce aux vaccins et aux nouveaux progrès thérapeutiques n'est qu'une question de temps.

Contrairement aux actions, les obligations et l'or n'ont joué qu'un rôle très secondaire dans la construction du portefeuille d'Ethna-DYNAMISCH, même en 2021. Au vu de l'évolution peu attrayante de ces deux classes d'actifs, il s'agissait d'une décision opportune, et pas seulement avec le recul.

Même en ce début d'année, nous estimons que les rendements obligataires sont trop peu attrayants par rapport aux opportunités offertes par les marchés actions pour envisager un investissement significatif en titres de créance au sein d’Ethna-DYNAMISCH, le fonds le plus offensif des trois Ethna Funds. En effet, les chances d'une poursuite de la hausse actuelle - bien qu'à un niveau plus modéré - ne sont pas négligeables. Ainsi, la croissance économique mondiale devrait à nouveau être supérieure à la moyenne en 2022. Les banques centrales des États-Unis et d'Europe continuent d'agir avec une extrême prudence malgré la hausse des chiffres de l'inflation. Parallèlement, les attentes de rendement toujours faibles pour les placements à revenu fixe devraient conduire à ce que les actions continuent de faire l'objet d'une demande structurellement croissante en 2022 et à ce que les niveaux de valorisation actuels se maintiennent pour l'instant. Nous plaçons donc les principaux moteurs de prix de ces derniers tempsainsi que la croissance solide du chiffre d'affaires et des bénéfices des entreprises, du côté positif pour les marchés actions en 2022. Un nouvel affaiblissement continu de ces facteurs de soutien - d'un autre côté - devrait toutefois augmenter progressivement l'incertitude et la nervosité des acteurs du marché, ce qui pourrait toujours entraîner des rotations sectorielles ou de style rapides et violentes. La grande flexibilité d'Ethna-DYNAMISCH reste donc importante, afin de pouvoir faire face à tout scénario alternatif.

HESPER FUND - Global Solutions (*)

2021 - une année mouvementée pour les actions

Après le choc de la COVID-19 qui a ébranlé l'économie mondiale en 2020, l'année 2021 restera dans les mémoires comme l'année de la « grande reprise ». Malgré des progrès considérables dans la lutte contre la pandémie, l'apparition de nouveaux variants du coronavirus a eu un impact considérable sur les performances économiques et les marchés. Les variants Delta et Omicron ont non seulement entraîné de nouvelles restrictions, mais ont également freiné la croissance économique aux troisième et quatrième trimestres de l'année - et il règne toujours une grande incertitude quant à l'évolution de la pandémie et à son impact sur l'économie mondiale. Pour les économistes et les observateurs du marché, 2021 a également été l'année du retour de l'inflation. On ne sait pas encore si les taux d'inflation actuellement élevés diminueront progressivement une fois que les perturbations de l'offre et de la demande mondiales dues à la pandémie seront atténuées, ou si l'inflation se fixera et la dynamique de l'inflation à long terme changera. Toutefois, il est clair qu'une inadéquation entre la forte reprise de la demande globale (soutenue par des stimuli politiques sans précédent) et une offre limitée constitue actuellement le principal risque à la baisse pour la croissance et le principal risque à la hausse pour l'inflation.

Grâce à des conditions monétaires et budgétaires très accommodantes, Wall Street a connu une très belle trajectoire en 2021. Les actions américaines ont enregistré des performances à deux chiffres pour la troisième année consécutive, entraînant dans leur sillage les marchés boursiers de la plupart des économies développées. L'indice S&P 500 est arrivé en tête avec une solide performance de 26,9 %. En Europe, l'indice des blue chips Euro Stoxx 50 a augmenté de 21 % (12,7 % en USD). 2021 a également été l'année où les marchés boursiers américains ont atteint leur plus haut niveau depuis 26 ans. Le S&P 500 a établi 70 records l'année dernière, le chiffre le plus élevé depuis 1995. L'engouement pour les « actions mème», un nombre record d'introductions en bourse dans le monde et un ralentissement du marché boursier chinois dû à une réglementation stricte et à une économie en perte de vitesse ont également contribué à une année riche en événements. Cependant, la forte rotation des actions a rendu la sélection de valeurs extrêmement difficile. Il a en effet été extrêmement compliqué de suivre le rythme du S&P 500 - alors qu'il grimpait en flèche, mené par un certain nombre de très grandes entreprises, pendant que certaines actions, sous la surface, subissaient de lourdes pertes. La force du dollar américain a surpris les marchés, car il ne faisait pas partie des principales recommandations des experts du marché au début de l'année. L'indice du dollar américain (DXY), qui représente la valeur moyenne des taux de change entre le dollar américain et les autres grandes devises mondiales, a augmenté de 6,6 % en 2021. En revanche, l'euro a perdu près de 8 % par rapport au USD au cours de l'année. L'évolution des rendements a suivi un schéma similaire, le consensus du marché indiquant des taux d'intérêt beaucoup plus élevés pour les obligations d'État que ceux qui ont été effectivement atteints. Malgré une très forte hausse de l'inflation et des ruptures dans les chaînes d'approvisionnement, les rendements des obligations d'État ont à peine augmenté l'année dernière, ce qui a envoyé des signaux confus aux investisseurs, aux observateurs, aux décideurs politiques et au grand public quant à la croissance économique future.

Décembre 2021

Décembre a été un bon mois pour les marchés boursiers du monde entier, même si le rallye de Noël n'a pas été aussi fort que prévu en raison de l'épidémie de Omicron et des craintes inflationnistes. La plupart des marchés actions ont enregistré des performances positives au cours du mois et ont réalisé des gains significatifs sur l'année. Comme ce fut le cas pendant la majeure partie de l'année, il a été difficile de suivre le rythme du S&P 500, car l'indice a terminé l'année proche d'un sommet record.

En décembre, les principaux indices boursiers américains ont fluctué, mais la plupart ont terminé le mois en hausse, non loin de leurs plus hauts historiques. Durant le mois, le S&P 500 a progressé de 4,4 %, le Dow Jones Industrial Average (DIJA), de 5,4 % tandis que les petites capitalisations mesurées par l’indice Russell 2000 affichaient une hausse de 2,1 %. Le Nasdaq Composite, a forte composante technologique, est resté à la traîne, ne progressant que de 0,7 %. Il a toutefois réussi à surmonter quelques jours de ventes massives au sein du secteur technologique en décembre.

En Europe, les marchés actions ont suivi l'humeur des États-Unis. L'indice Euro Stoxx 50 des grandes entreprises a augmenté de 5,8 % (6,4 % en dollars américains), tandis que le FTSE 100 britannique a progressé de 4,6 % (6,7 % en dollars américains). Malgré la vigueur du franc suisse, le Swiss Market Index s'est très bien comporté avec une hausse de 5,9 % (6,6 % en dollars américains) au cours du mois.

Les marchés asiatiques ont connu des évolutions contrastées, l'indice Shanghai Shenzhen CSI 300 ayant progressé de 2,2 % (+2,5 % en dollars américains). L'indice Hang Seng de Hong Kong a baissé de 0,3 % sur fond de répression réglementaire et de tensions géopolitiques. Au Japon, l'indice des blue chips Nikkei 225 a progressé de 3,5 % (1,3 % en dollars américains).

Les marchés des pays émergents ont été particulièrement volatils au cours du mois, car de nombreuses banques centrales - entre autres dans la plupart des pays d'Europe de l'Est et au Brésil - ont continué à relever agressivement les taux d'intérêt pour faire face à la hausse de l'inflation. La Turquie s’est distinguée en attirant l'attention de la presse et des marchés des changes au cours des dernières semaines du mois, la pression d'Erdogan en faveur de taux d'intérêt plus bas ayant d'abord provoqué une chute libre de la livre turque, suivie d’un violent retournement de situation lorsque le gouvernement a introduit des dépôts à terme en livres protégés contre le risque de change afin de ramener les déposants vers la monnaie nationale. Mais cette tentative a largement échoué, car les coûts d’emprunt ont continué d’augmenter et la livre s'est rapidement et régulièrement dépréciée au cours de la dernière semaine de l'année. Au Chili, la politique a également pesé très lourd sur les marchés nationaux. Les actifs chiliens se sont effondrés après que le président élu de gauche Boric ait reçu un large mandat pour faire avancer les réformes de l'économie la plus ouverte d'Amérique latine.

Nous avons revu le scénario macro de HESPER FUND - Global Solutions en raison de la situation très incertaine (inflation plus élevée, croissance plus faible et apparition du variant omicron) qui semble poser de sérieux problèmes aux décideurs politiques. En décembre, les banques centrales des économies développées ont laissé entrevoir un changement de cap qui, associé à l'apparition du variant omicron, a entraîné une forte volatilité des marchés. Nous évaluons actuellement les conditions macroéconomiques des divergences de politique économique et des attentes en matière de croissance dans les grandes zones économiques. Pour l'instant, nous sommes attentifs au risque d'augmentation de la volatilité qui résulte de l'accélération de la normalisation des politiques par les banques centrales et du changement de sentiment suite à la propagation du variant omicron. Pour profiter du rallye de Noël, nous avons également géré avec soin l'exposition aux actions, tout en conservant des limites de trading stop-limits serrés.

Le fonds s'est bien comporté en décembre grâce à une exposition dynamique aux actions. La vigueur du franc suisse et le redressement de la couronne norvégienne ont également contribué à la performance mensuelle positive. Notre position contre la livre sterling en faveur du dollar américain a été clôturé, car le marché a de nouveau intégré une série de hausses de taux d'intérêt et les limites de trading ont été déclenchés. Par conséquent, nous avons réduit notre exposition au dollar américain à 48 %.

Comme toujours, notre exposition aux différentes classes d'actifs est surveillée et calibrée en permanence afin de nous adapter au sentiment du marché et aux changements du scénario macroéconomique de base.

En décembre, HESPER FUND - Global Solutions EUR T-6 a gagné 1,01 %, La performance en 2021 a été de 11,29 % et la collecte nette a atteint 4 millions d'euros, portant le total des encours sous gestion (AuM) a 41,6 millions d'euros en fin d'année. Au cours de l'année, le fonds a enregistré des performances mensuelles positives sur 10 des 12 mois, les seules exceptions étant les mois de mai et septembre. La volatilité des 250 derniers jours a légèrement augmenté, mais est restée faible (7 %), ce qui permet au fonds de conserver un profil risque/rendement intéressant. La performance annualisée depuis le lancement a été de 8,6 %.

Ce qui nous attend en 2022

Le moins que l'on puisse dire, c'est que l'année prochaine se présente comme un défi pour les gérants d’actifs. Une inflation plus élevée incitera les banques centrales à ralentir, à stopper et peut-être à annuler le soutien monétaire qu'elles ont apporté à l'économie mondiale jusqu'à présent, rendant ainsi les marchés financiers plus difficiles à appréhender. La pandémie est loin d'être terminée et un certain nombre de tensions politiques restent présentes. Le secteur de la gestion d'actifs sera soumis à une pression encore plus forte pour investir les actifs de manière écologique sans tomber dans le greenwashing (écoblanchiment).

*La distribution du fonds HESPER FUND - Global Solutions n’est actuellement autorisée qu’en Allemagne, en Italie, au Luxembourg, en France et en Suisse.

Graphique 2 : Structure* du fonds Ethna-DEFENSIV

Graphique 3 : Structure* du fonds Ethna-AKTIV

Graphique 4 : Structure* du fonds Ethna-DYNAMISCH

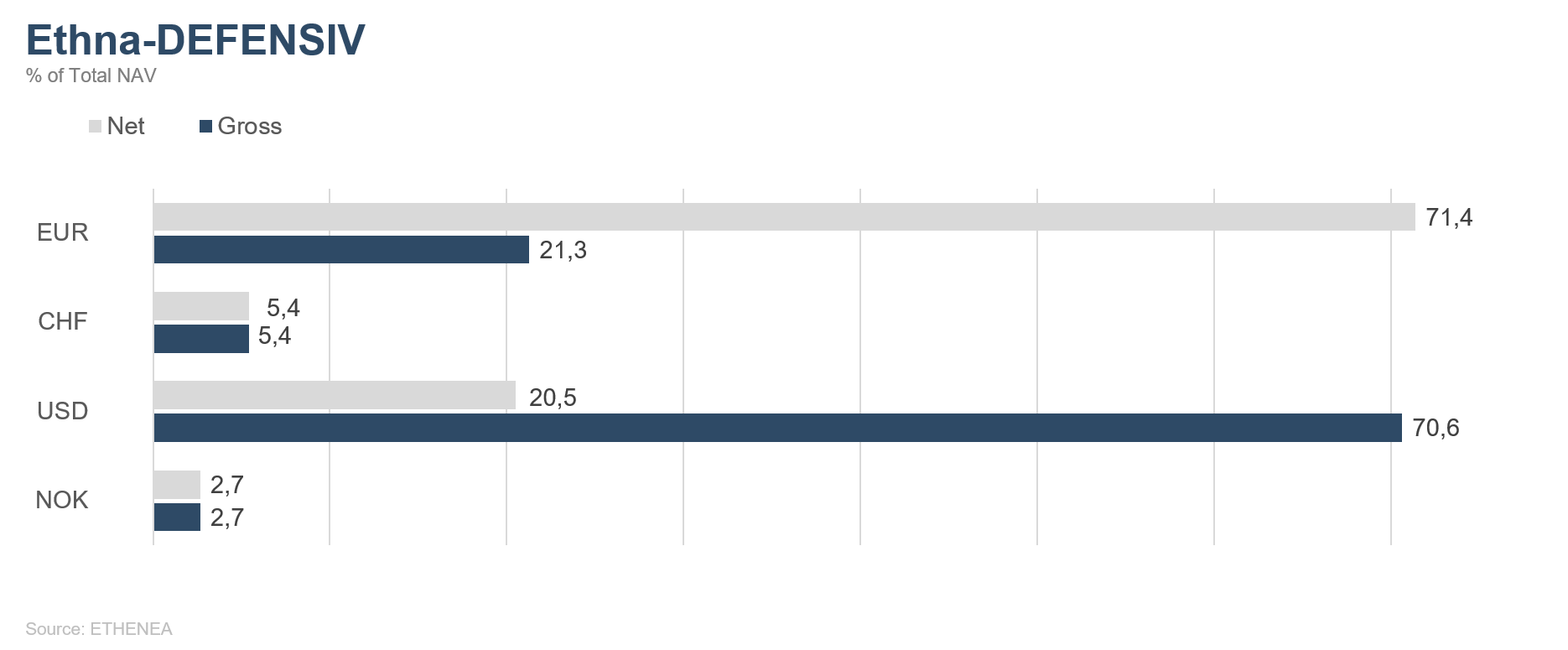

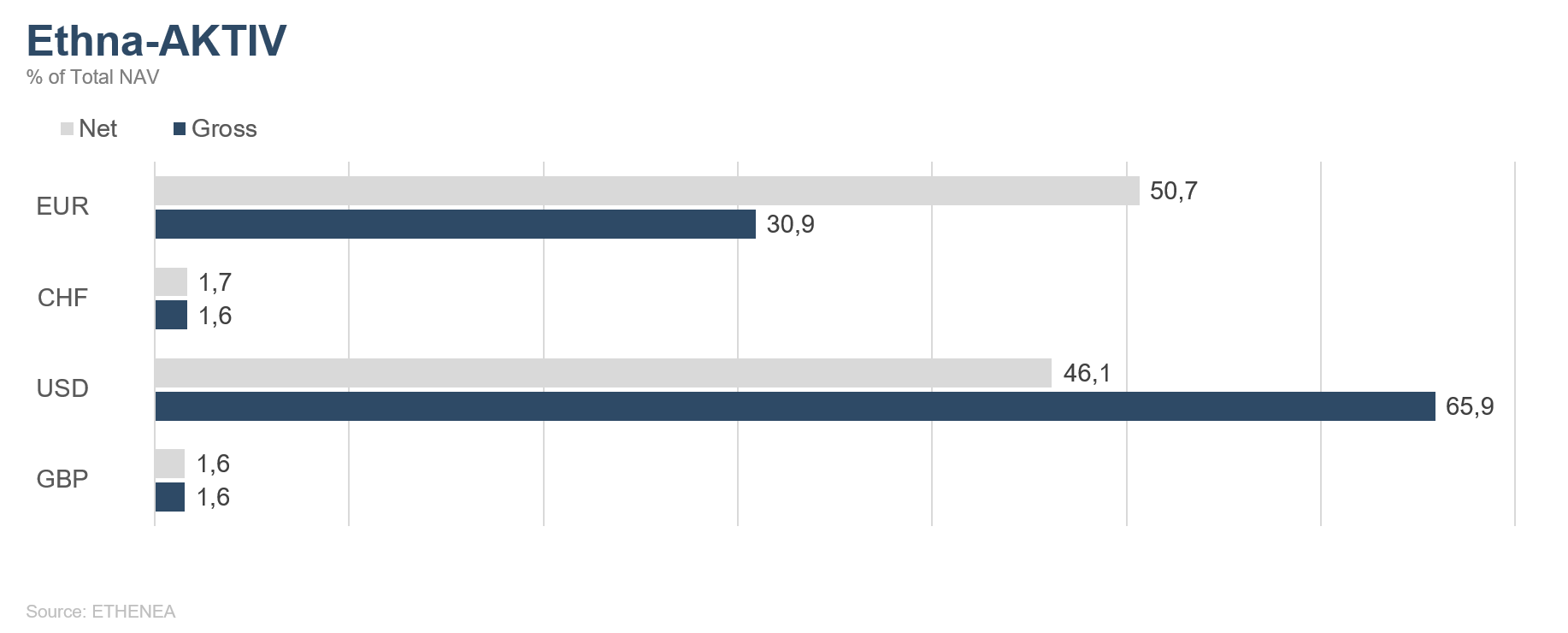

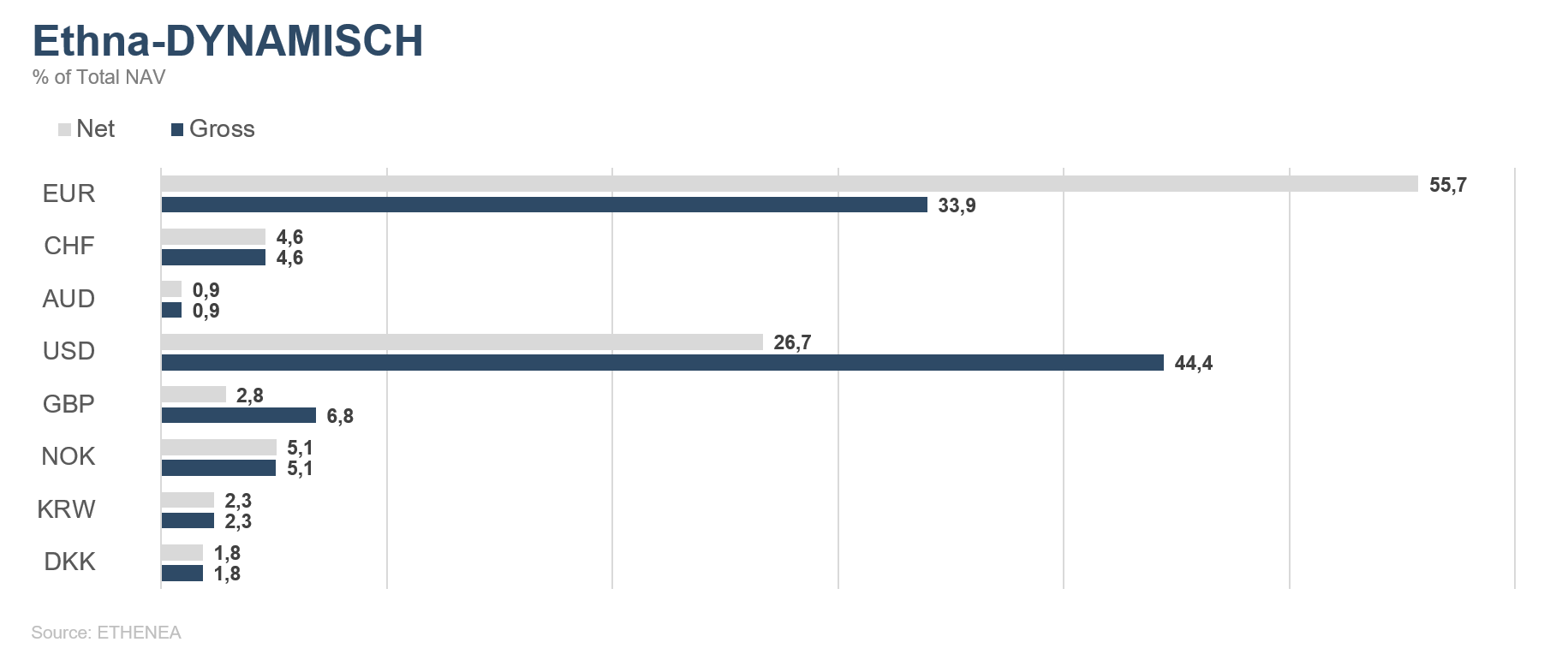

Graphique 5 : Répartition du fonds Ethna-DEFENSIV par devise

Graphique 6 : Répartition du fonds Ethna-AKTIV par devise

Graphique 7 : Répartition du fonds Ethna-DYNAMISCH par devise

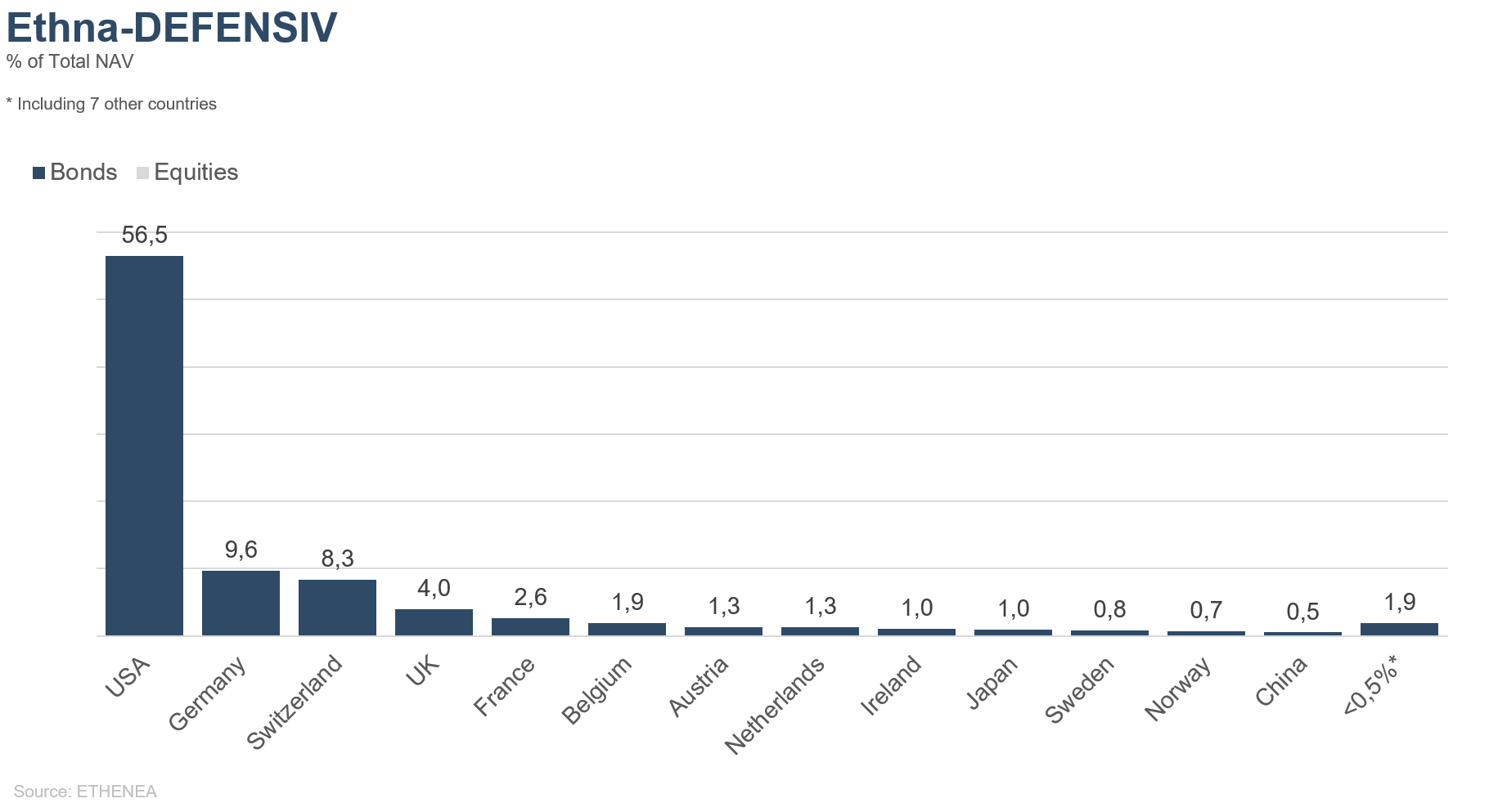

Graphique 8 : Allocation géographique du fonds Ethna-DEFENSIV

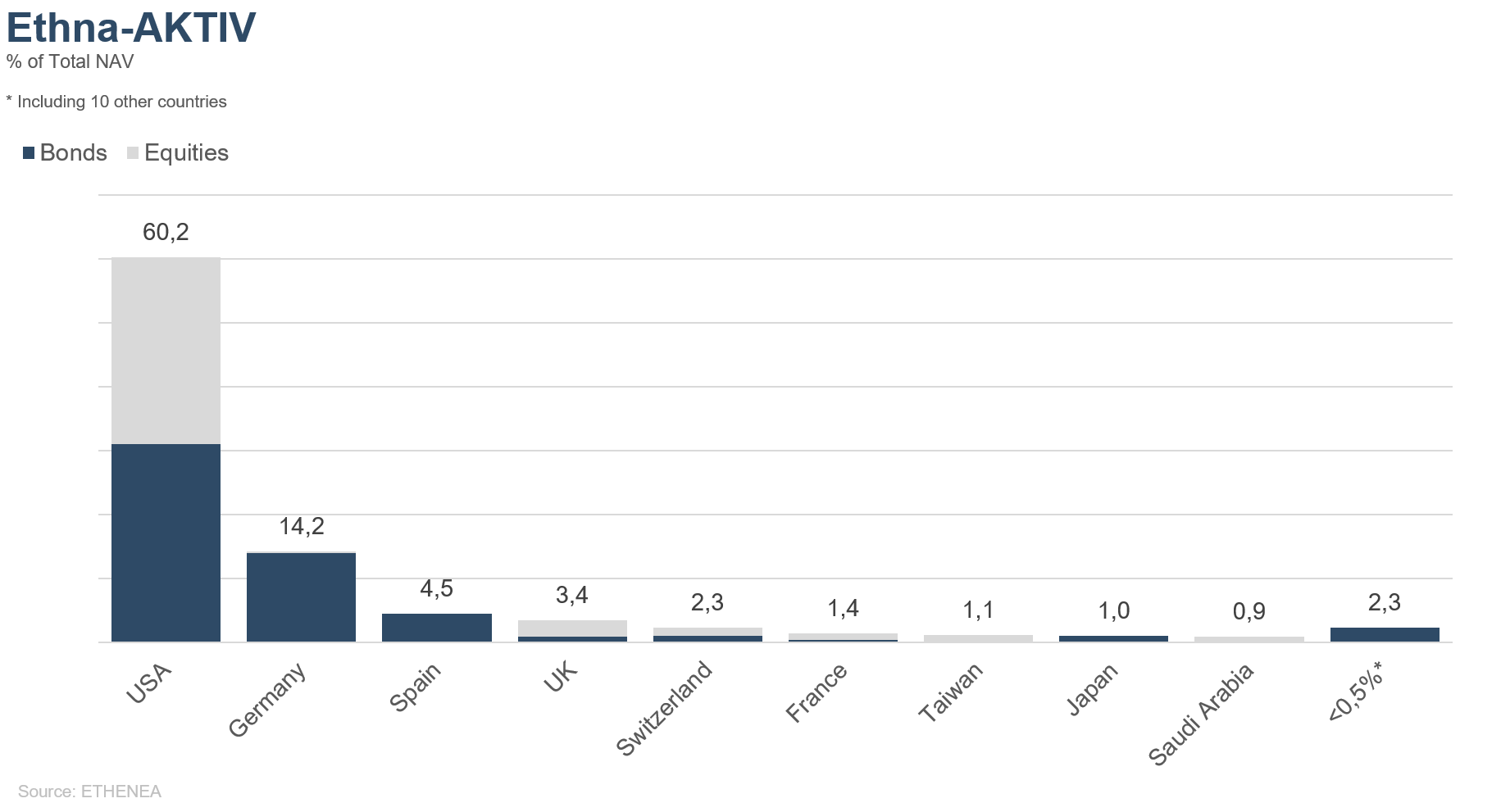

Graphique 9 : Allocation géographique du fonds Ethna-AKTIV

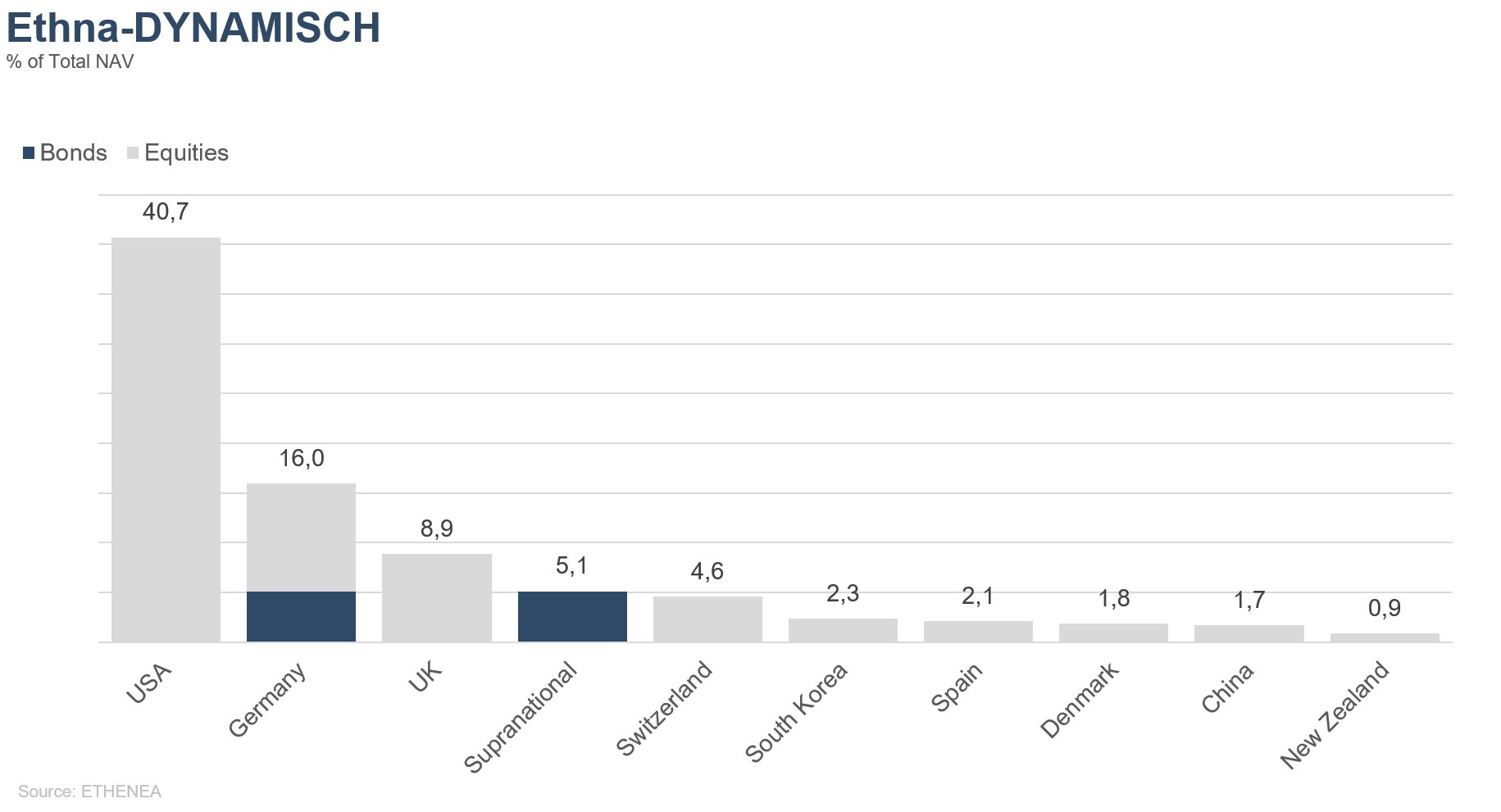

Graphique 10 : Allocation géographique du fonds Ethna-DYNAMISCH

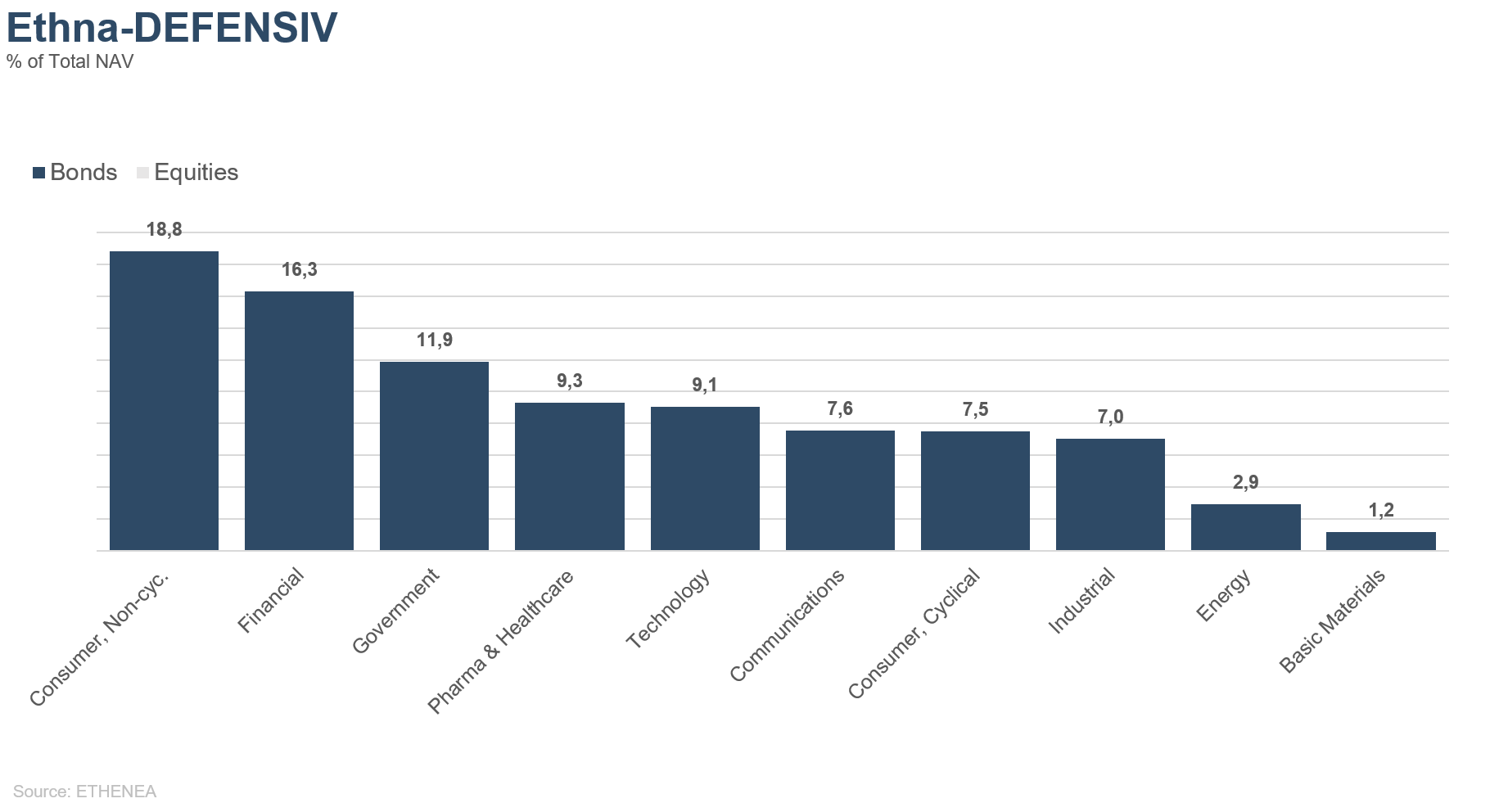

Graphique 11 : Allocation sectorielle du fonds Ethna-DEFENSIV

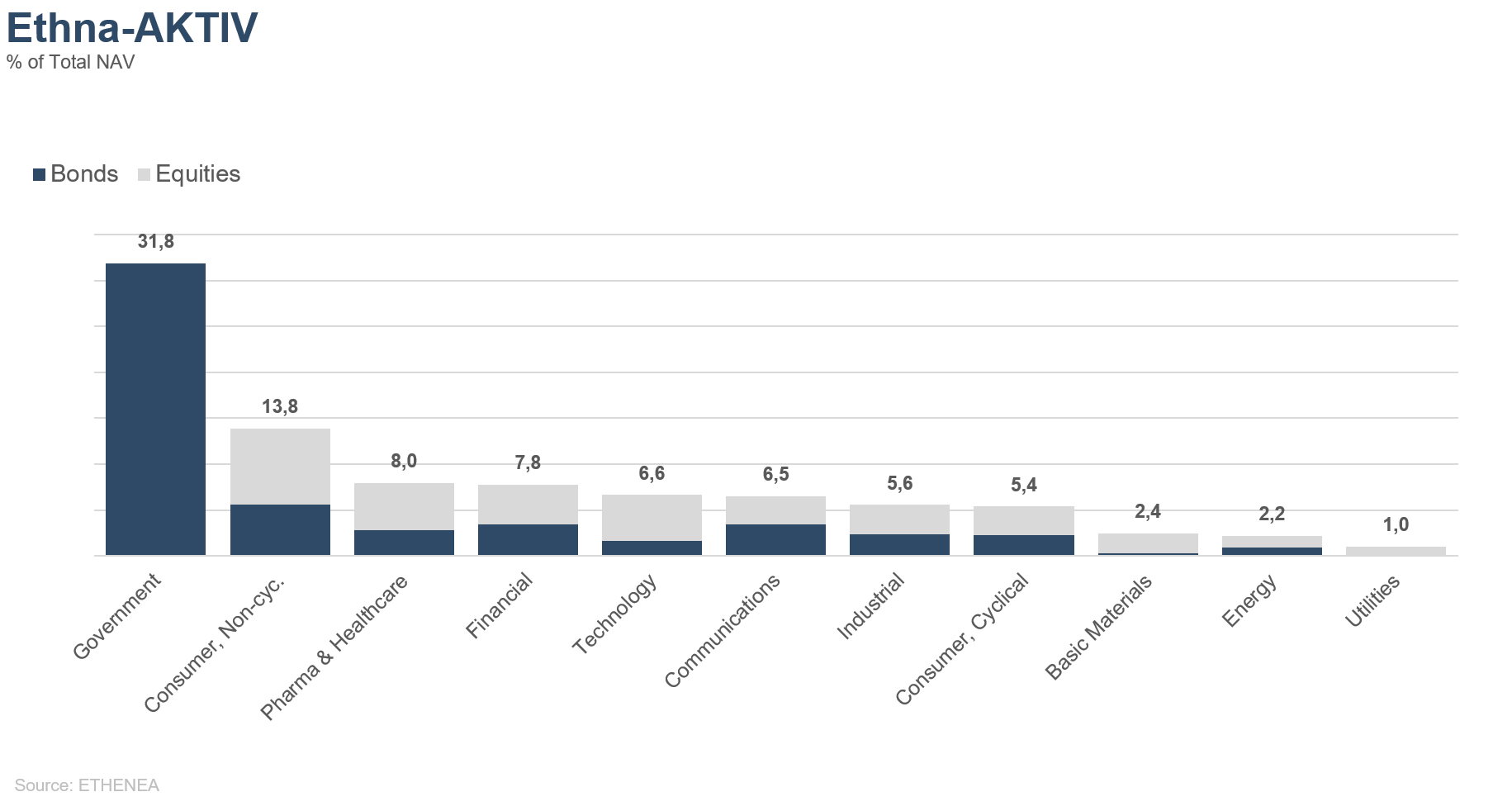

Graphique 12 : Allocation sectorielle du fonds Ethna-AKTIV

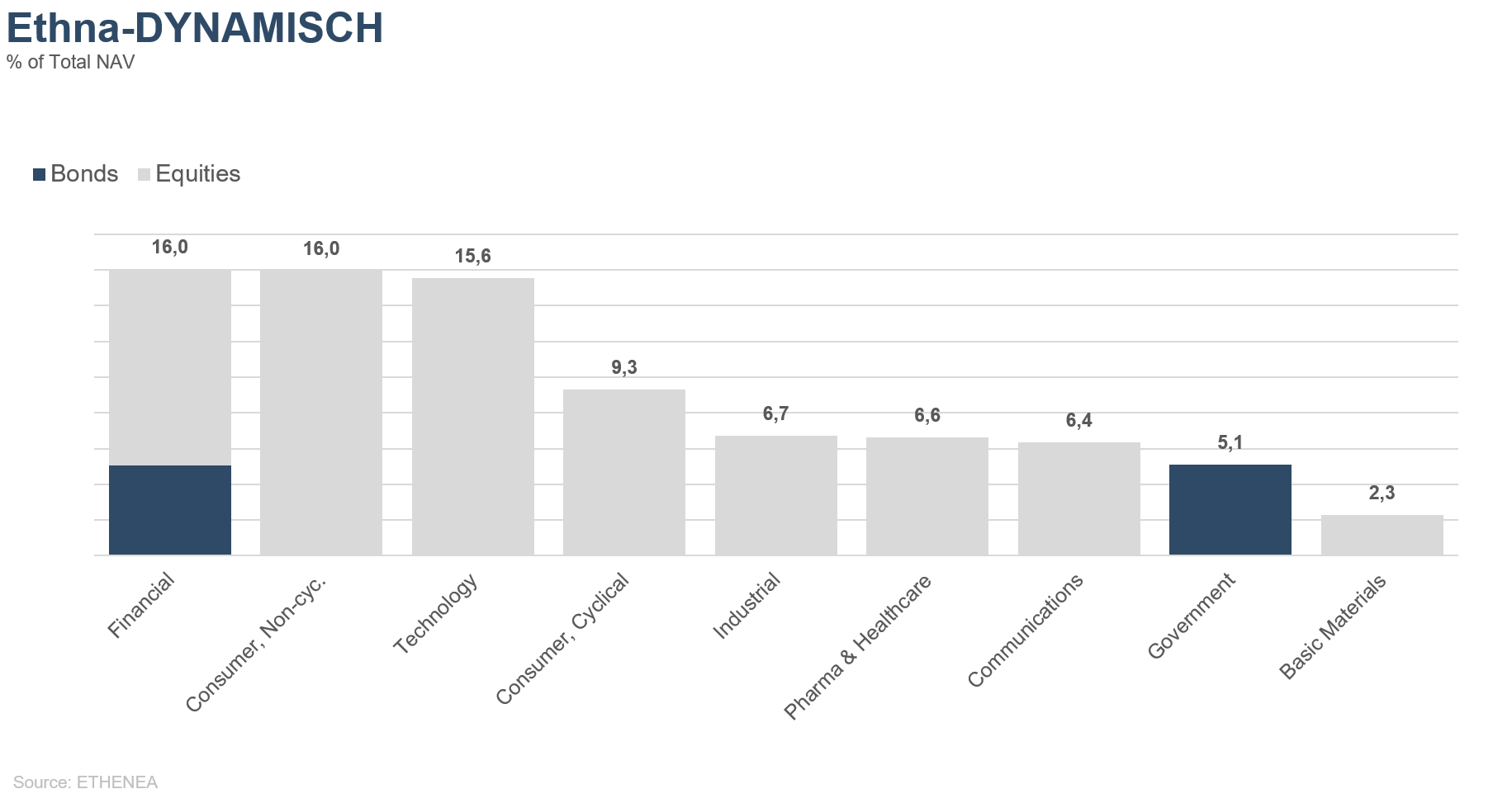

Graphique 13 : Allocation sectorielle du fonds Ethna-DYNAMISCH

* Le « cash » englobe les dépôts à vue, les comptes au jour le jour et les comptes courants/autres comptes. Le terme « actions nettes » inclut les investissements directs et l’exposition résultant des produits dérivés sur actions.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Le présent document est une communication publicitaire. Il est uniquement destiné à fournir des informations sur le produit concerné et n'a pas été préparé sur la base d'une obligation légale ou réglementaire. Les informations contenues dans ce document ne constituent en aucun cas une sollicitation, une offre ou une recommandation en vue de l'achat ou de la vente de parts du fonds ou de la réalisation d'une quelconque transaction. Elles visent uniquement à présenter au lecteur les principales caractéristiques du fonds, telles que son processus d'investissement par exemple, et n'ont pas été pensées comme un conseil en investissement, que ce soit en tout ou en partie. Elles ne remplacent nullement la réflexion personnelle ou des informations ou conseils juridiques, fiscaux ou financiers. La responsabilité de la société de gestion, de ses collaborateurs ou de ses organes ne peut être engagée au titre de pertes découlant directement ou indirectement de l'utilisation du contenu du présent document ou de toute autre circonstance en lien avec ce document. La seule base juridiquement contraignante pour l'acquisition de parts est constituée par les documents de vente en vigueur rédigés en langue allemande (prospectus, documents d’informations clés (PRIIPs-KIDs) et, en complément, rapports annuels et semestriels), qui fournissent des informations détaillées sur l'acquisition de parts du fonds ainsi que sur les risques et les opportunités qui y sont associés. Les documents de vente en langue allemande cités (ainsi que des traductions non officielles dans d'autres langues) sont disponibles gratuitement à l’adresse www.ethenea.com ainsi qu’auprès de la société de gestion ETHENEA Independent Investors S.A. et de la banque dépositaire ainsi qu'auprès des agents payeurs et d'information nationaux correspondants et auprès du représentant en Suisse. Les agents payeurs ou d'information pour les fonds Ethna-AKTIV, Ethna-DEFENSIV et Ethna-DYNAMISCH sont les suivants : Allemagne, Autriche, Belgique, Liechtenstein, Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg ; Espagne : ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid) ; France : CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris ; Italie : State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano ; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano ; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella ; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Les agents payeurs ou d'information pour le fonds HESPER FUND, SICAV - Global Solutions sont les suivants : Allemagne, Autriche, Belgique, France, Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg ; Italie : Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La société de gestion peut, pour des raisons nécessaires d'un point de vue stratégique ou juridique, dans le respect d’éventuels préavis, résilier des contrats de distribution existants avec des tiers ou retirer des autorisations de distribution. Les investisseurs peuvent s'informer au sujet de leurs droits sur le site Internet www.ethenea.com ainsi que dans le prospectus de vente. Les informations sont disponibles en allemand et en anglais ainsi que, dans certains cas, dans d’autres langues également. Publié par : ETHENEA Independent Investors S.A. Il est défendu de transmettre ce document à des personnes basées dans un Etat dans lequel le fonds n'est pas autorisé à la distribution ou dans lequel une autorisation de commercialisation est nécessaire. Les parts ne peuvent être proposées à des personnes situées dans de tels pays que si cette offre est conforme aux dispositions juridiques applicables et que si la diffusion/publication du présent document ainsi que l'achat/vente de parts dans la juridiction concernée ne sont soumis à aucune limitation. En particulier, le fonds ne peut pas être proposé aux Etats-Unis d'Amérique, ni à des Ressortissants américains (au sens de la règle 902 du règlement S de la Loi américaine sur les valeurs mobilières (Securities Act) de 1933, dans sa version en vigueur), ni à des personnes agissant sur ordre, pour le compte ou au profit de Ressortissants américains. La performance passée ne constitue ni une indication ni une garantie des résultats futurs. Les fluctuations au niveau de la valeur et du rendement des instruments financiers sous-jacents ainsi que des taux d'intérêt et des taux de change signifient que la valeur et le rendement des parts d'un fonds peuvent évoluer à la hausse comme à la baisse et ne sont pas garantis. Les valorisations indiquées aux présentes tiennent compte de plusieurs facteurs, parmi lesquels le cours actuel, la valeur estimée des actifs sous-jacents et la liquidité de marché, ainsi que d'autres anticipations et informations accessibles au public. En principe, le cours, la valeur et le rendement peuvent évoluer à la hausse comme à la baisse, jusqu'à la perte totale du capital investi, et les anticipations et informations peuvent changer sans préavis. La valeur du capital investi, le cours des parts du fonds ainsi que les revenus et distributions en découlant peuvent fluctuer, voire s'avérer nuls. Une performance positive enregistrée par le passé ne garantit donc en rien qu'une performance positive sera obtenue à l'avenir. La préservation du capital investi ne saurait notamment pas être garantie. En outre, aucune garantie ne peut être donnée quant au fait que la valeur du capital investi ou des parts détenues lors d'une vente ou d'un rachat correspondra au capital initialement investi. Les placements en devises étrangères sont par ailleurs exposés aux fluctuations des taux de change et aux risques de change. En d'autres termes, la performance de tels placements dépend également de la volatilité de la devise étrangère, qui peut avoir un impact négatif sur la valeur du capital investi. Les positions et les allocations peuvent évoluer. Les commissions de gestion et de banque dépositaire ainsi que tous les autres frais facturés au fonds conformément aux dispositions contractuelles sont inclus dans le calcul. Le calcul de la performance est réalisé selon la méthode BVI, c.-à-d. que la prime d’émission, les frais de transaction (tels que les frais d’ordre et les commissions de courtage) ainsi que les frais de garde et autres commissions de gestion ne sont pas inclus dans le calcul. La performance serait moins élevée s’il était tenu compte de la prime d’émission. Il ne saurait être garanti que les prévisions de marché se réaliseront. Les informations concernant les risques contenues aux présentes ne doivent pas être interprétées comme une divulgation exhaustive des risques ni comme une présentation définitive des risques mentionnés. Une description détaillée des risques figure dans le prospectus. Aucune garantie ne peut être donnée quant à l'exactitude, l'exhaustivité ou la pertinence du présent document. Son contenu et les informations qu'il contient sont protégés par le droit d'auteur. Il ne saurait être garanti que le présent document satisfait à l'ensemble des exigences légales et réglementaires définies par les pays autres que le Luxembourg. Avertissement : Les termes techniques les plus importants se trouvent dans le glossaire à l’adresse https://www.ethenea.com/glossaire. Information pour les investisseurs en Belgique: Le prospectus, les statuts et les rapports périodiques, ainsi que les documents d’informations clés (PRIIPs-KIDs), sont disponibles en français gratuitement auprès de la société de gestion, ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxembourg et auprès du représentant : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg. Informations pour les investisseurs en Suisse : L'organisme de placement collectif est domicilié au Luxembourg. Le représentant en Suisse est IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurich. L’agent payeur en Suisse est DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurich. Le prospectus, les documents d’informations clés (PRIIPs-KIDs), les statuts et les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant. Copyright © ETHENEA Independent Investors S.A. (2024) Tous droits réservés. 04/01/2022