Revirement des taux d’intérêt ou début d’une nouvelle ère ?

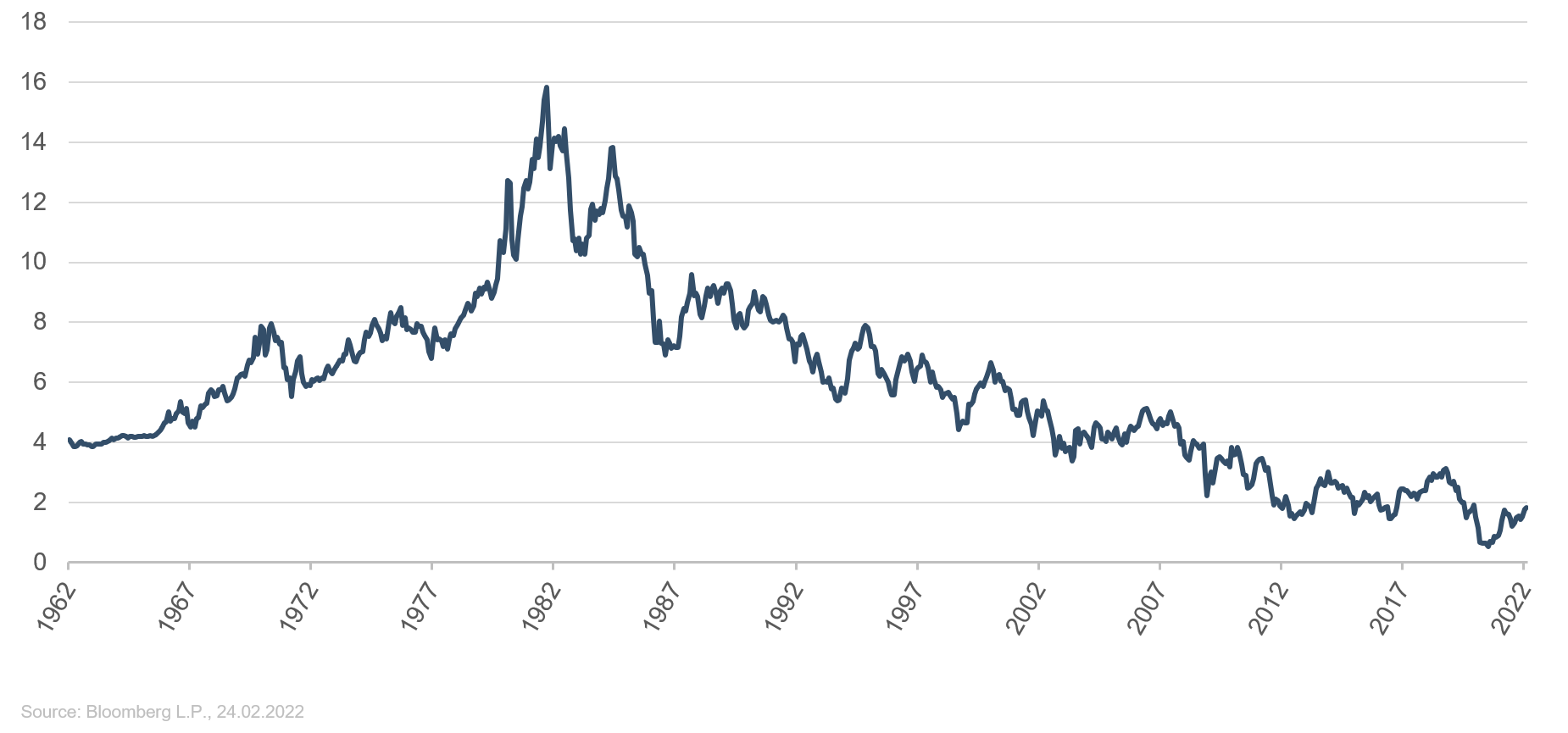

Le revirement des taux est actuellement sur toutes les lèvres. « Encore ! », me direz-vous. En effet, ce n’est pas la première fois qu’une supposée inversion de tendance sur le front des taux d’intérêt inquiètent les investisseurs et épargnants. Les taux d’intérêt, et plus particulièrement les rendements des emprunts d’État réputés sûrs, ont quitté les sommets atteints au début des années 1980 pour amorcer une descente inexorable jusqu’à leurs points bas historiques fin 2008/début 2009 en plein cœur de la crise financière mondiale. Les rendements des bons du Trésor américain à 10 ans sont alors descendus à 2,04 % (cf. Graphique 1). Le rendement de référence des Bunds allemands à 10 ans a atteint son point bas le 15 janvier 2009 à 2,85 %, un niveau qui semblerait vertigineux aujourd’hui. À l’époque, personne ne se souciait encore du fait que le rendement était positif !

Graphique 1 : Rendements des bons du Trésor américain à 10 ans depuis 1962

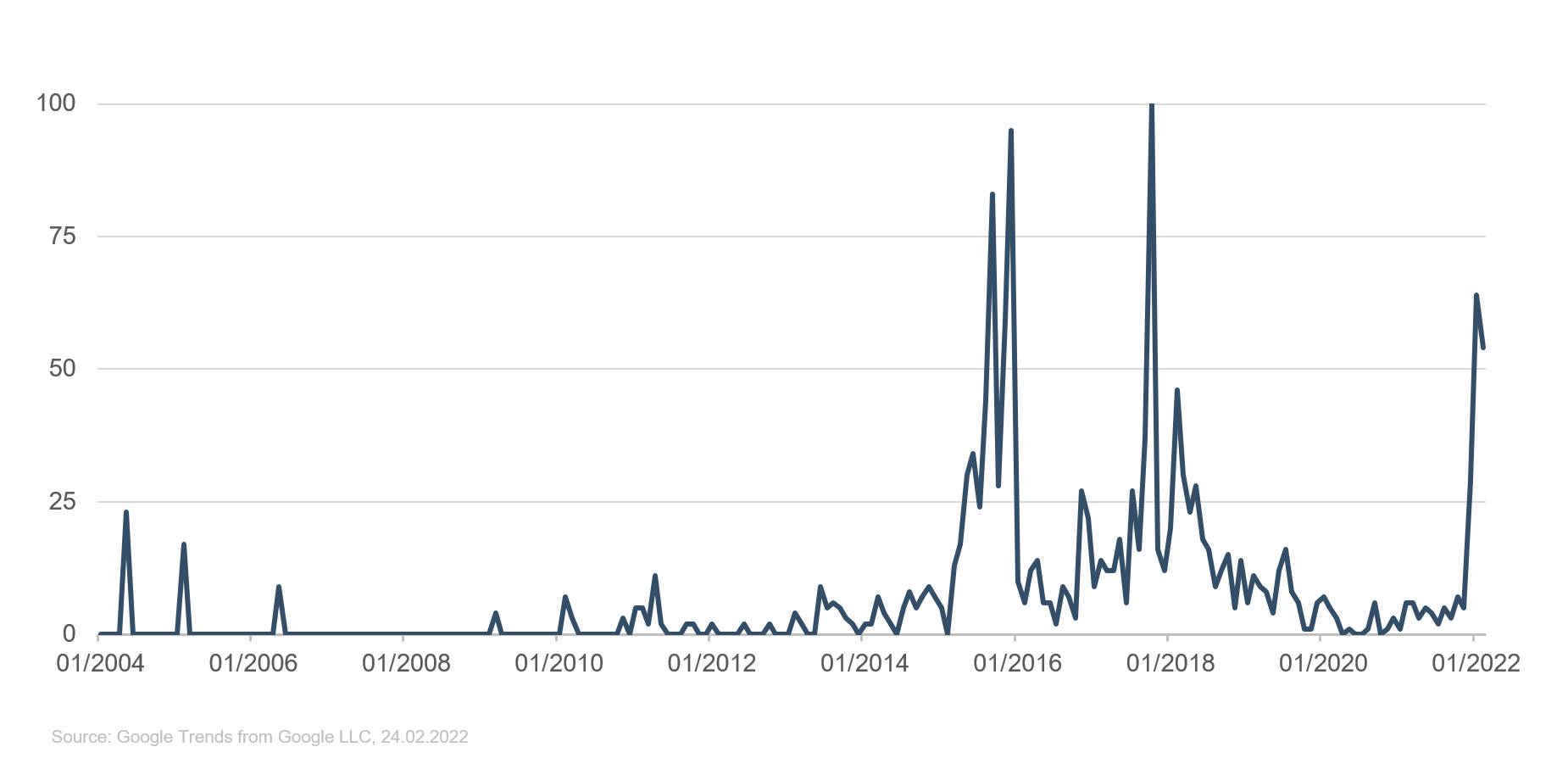

Dans les années qui ont suivi, la baisse des rendements s’est poursuivie, notamment en Allemagne, sous l’effet de la crise de la zone euro jusqu’à s’approcher dangereusement du « mur du son » de 0 % en avril 2015. Mais à 0,05 %, le rendement des Bunds est ensuite reparti à la hausse. Comme le montre Google Trends avec le terme de recherche « Zinswende » (revirement des taux d’intérêt) dans le graphique 2, l’intérêt pour le revirement des taux d’intérêt a connu un premier pic lorsque les rendements ont augmenté en 2015. Toutefois, la hausse des taux d’intérêt ou des rendements n’avait pas fait long feu à l’époque, tout comme lors de la renaissance du revirement attendu des taux d’intérêt à l’automne 2017. Nous en sommes désormais à la troisième tentative.

Graphique 2 : Google Trends sur le terme de recherche « Zinswende » (revirement des taux d’intérêt) en Allemagne depuis 2004. https://trends.google.de/trends/explore?date=all&geo=DE&q=zinswende

L’avenir nous dira si cette troisième tentative sera la bonne. Alors que les épargnants souhaitent ardemment que leurs livrets d’épargne soient mieux rémunérés, les investisseurs redoutent la hausse des taux d’intérêt. Ils voient dans une augmentation du taux de référence sans risque une menace pour la valeur de leurs investissements en obligations, actions, immobilier et matières premières. Mais cette menace est-elle bien réelle ? Le lien entre les taux d’intérêt – et surtout les rendements à long terme – et les marchés susmentionnés repose avant tout sur deux éléments :

(1) L’attrait relatif : les investisseurs comparent en permanence les profils risque/rendement des différentes alternatives de placement. Plus les rendements absolus des titres à revenu fixe augmentent, plus ils sont perçus comme attractifs par rapport aux alternatives disponibles.

(2) La valorisation fondamentale : tous les revenus futurs (coupons, revenus locatifs, dividendes, bénéfices, chiffres d’affaires ou plus-values attendues) doivent être actualisés pour déterminer la valeur actuelle. Le facteur d’actualisation nécessaire à cet effet se compose du rendement sans risque et d’une prime de risque spécifique à chaque placement. Donc, plus le rendement sans risque augmente, plus le facteur d’actualisation est élevé et plus la valeur actuelle du placement diminue.

Selon nous, l’influence de ces deux facteurs est actuellement surestimée par le marché. Certes, les rendements ont enfin augmenté et semblent donc, de prime abord, nettement plus intéressants qu’il y a un an. Mais l’inflation accrue est actuellement le moteur principal de cette évolution. N’oublions pas que les obligations sont des placements nominaux. Autrement dit, l’investisseur reçoit un taux d’intérêt fixé aujourd’hui par exemple sur les 10 prochaines années (dans le cas du Bund, ce serait environ 0,14 % par an au 28 février 2022), puis récupère le capital initial investi, par exemple 100 euros, au bout de 10 ans. Personne ne peut prédire quel sera le pouvoir d’achat réel de ces 100 euros en 2032. Mais alors que l’inflation s’établit à 5,1 % en Allemagne et que le marché anticipe actuellement une inflation de 2,1 % par an sur les 10 prochaines années, on peut s’attendre à une perte de pouvoir d’achat sensible. En bref : compte tenu de tous les facteurs pertinents, dont les anticipations d’inflation, les investissements obligataires nominaux restent, malgré la hausse récente des rendements, structurellement peu attrayants par rapport aux placements réels que sont les actions, l’immobilier ou les matières premières.

Et en théorie comme en pratique, le facteur d’actualisation ne joue pas un rôle aussi important que ce que l’on croit généralement. D’une part, la part du rendement sans risque est généralement beaucoup plus faible que celle de la prime de risque. D’autre part, les analystes comme les investisseurs ne s’intéressent pas aux variations à court terme, mais à la moyenne lissée des rendements historiques qu’ils complètent avec leurs propres anticipations. Par ailleurs, les rendements à plus long terme, pertinents pour la valorisation des placements sans date d’échéance fixe, sont nettement moins volatils que ceux à plus court terme. En effet, les effets consécutifs doivent davantage entrer en ligne de compte. À court terme, la hausse de l’inflation peut jouer un rôle prépondérant dans la hausse des rendements. Mais à plus long terme, la lutte contre l’inflation menée par les banques centrales crée un frein pour l’économie ; ceci est intégré dans les rendements et lisse également les fluctuations de la juste valeur des actions et de l’immobilier.

Autant le revirement des taux d’intérêt est au centre de toutes les discussions, autant son impact sur les marchés est surévalué. D’après leurs modèles de valorisation, les analystes estiment qu’une hausse des rendements des Bunds à 10 ans à 1 %, voire 2 % (qui peut sembler actuellement inconcevable pour nombre d’entre nous) n’entraînera pas d’effondrement de la juste valeur des marchés actions.

En revanche, on peut tout à fait parler d’une nouvelle ère sur les marchés financiers qui modifiera durablement, au moins dans les prochaines années, l’environnement que les investisseurs, notamment en actions, ont appris à connaître et à apprécier depuis la crise financière mondiale. Il s’agit donc moins des taux d’intérêt que de l’attitude des grandes banques centrales, et plus particulièrement de la marge de manœuvre dont elles disposeront à l’avenir. Mais tout d’abord, un petit retour en arrière s’impose pour replacer les choses dans leur contexte. Jusqu’à la crise financière mondiale de 2008/2009, la Banque centrale européenne (BCE) (et avant elle, ses prédécesseurs nationaux) et la Réserve fédérale américaine avaient fait de la gestion active du taux directeur l’élément central de leur politique monétaire. Les deux établissements entendaient ainsi garantir la stabilité des prix¹. La défense de la stabilité financière et la sûreté du système bancaire font également partie des mandats des banques centrales, mais n’ont pas posé problème pendant longtemps. La situation a changé avec la crise financière lorsque les participants au marché ont commencé à douter en masse de la pérennité du système financier mondial et que les banques centrales ont dû faire face à de fortes turbulences. Pour honorer leur mandat, les banques centrales ont pris toute une série de mesures spéciales sur lesquelles il leur est devenu difficile de revenir une fois le plus fort de la crise passé et qui, au fil du temps, sont devenues une composante fixe de leur arsenal monétaire. Par opposition aux instruments conventionnels déployés jusque-là, les mesures spéciales qui, à l’origine, devaient rester exceptionnelles, sont entrées au fil du temps dans le langage courant sous le nom de mesures non conventionnelles.

Dans les années qui ont suivi la crise financière, les banques centrales ont injecté des liquidités en masse pour atténuer les effets des nombreux problèmes économiques qui surgissaient au fil du temps. Le nouvel arsenal monétaire élargi s’est révélé être un véritable coffret de magie. Et les investisseurs l’ont accueilli à bras ouvert. L’envolée des cours après les crises est devenue la règle, plus rien ne semblait représenter une menace à prendre au sérieux. Le « Fed Put » était alors sur toutes les lèvres : En cas de doute, les banques centrales feront le nécessaire et les cours repartiront à la hausse. Les politiques monétaire et budgétaire ont commencé à entretenir des liaisons dangereuses. Et ce, alors que nombre des défis sortent du champ de compétences des banques centrales et qu’un financement public par les banques centrales est un sujet férocement tabou. Mais comment cette situation a-t-elle pu durer aussi longtemps ? Parce que tout s’est fait sous le couvert de la stabilité des prix. Pendant des années, les taux d’inflation à travers le monde sont restés inférieurs à l’objectif visé de 2 %. Les mesures non conventionnelles devaient contribuer à rapprocher l’inflation du niveau cible de 2 %. Afin de ne pas devoir se défaire trop précipitamment de cette boîte à outils devenue si précieuse lorsque le seuil des 2 % est atteint, les banques centrales n’ont eu de cesse de trouver de nouvelles excuses (p. ex. les anticipations d’inflation doivent désormais être ancrées près du seuil de 2 % pour les années à venir) ou d’élargir et d’assouplir les objectifs de politique monétaire. C’est ainsi qu’en 2020, la Fed a introduit le « ciblage de l’inflation moyenne »² tandis que la BCE a récemment revu sa stratégie de politique monétaire afin de pouvoir utiliser les mesures non conventionnelles de manière encore plus efficace en cas de doute.

Les investisseurs, propriétaires immobiliers et spéculateurs auraient pu continuer à profiter de ces conditions de rêve si, après toutes ces années d’injections de liquidités, l’inflation ne s’était pas brutalement envolée au-dessus du seuil de 2 % en 2021. Dans un premier temps, beaucoup y ont vu un phénomène provisoire qui n’appelait aucune action immédiate. Les propos tenus par le Président de la Fed Jerome Powell lors d’une conférence de presse en juin 2020 (« We’re not thinking about raising rates, we’re not even thinking about thinking about raising rates »³) sont devenus un mantra fréquemment récité. Mais depuis, la donne a changé. Si à l’automne 2021, le premier relèvement de taux n’était pas attendu avant 2023 aux États-Unis, le marché prévoit désormais jusqu’à sept relèvements de taux sur la seule année 2022. L’inflation tant attendue s’est avérée bien plus persistante, forte et généralisée que prévu. Par ailleurs, les pénuries de travailleurs et de main-d’œuvre qualifiée (ouvriers comme cadres) risquent d’engendrer une spirale salaires-prix qui pourrait ancrer l’inflation à des niveaux bien supérieurs à 2 % dans les prochaines années. Fait aggravant supplémentaire, certains changements structurels et facteurs exceptionnels, sur lesquels les banques centrales n’ont globalement pas de prise, ne plaident pas en faveur d’un retour prochain de l’inflation en dessous du seuil de 2 %.

L’inflation durablement élevée dans le contexte du plein-emploi actuel contraint les investisseurs à dresser un constat simple, mais cruel : le coffret de magie des banques centrales qui a rendu de si beaux services à la quasi-totalité des classes d’actifs au cours de ces 13 dernières années devra prochainement être mis au placard aux côtés du « Fed Put », tout aussi apprécié des investisseurs. Dans le contexte actuel, les mandats des banques centrales ne peuvent tout simplement plus délivrer les généreuses aides du passé. Les participants au marché vont devoir réapprendre à faire face aux baisses de cours. L’ange gardien auquel ils s’étaient habitués ne sera plus là au prochain coup dur. C’est là le véritable changement auquel les investisseurs vont devoir se préparer. Peu importe si le revirement des taux d’intérêt se concrétise ou soit – une fois de plus – reporté.

¹ La Fed poursuit explicitement deux autres objectifs de même importance : un niveau d’emploi élevé et des taux d’intérêt à long terme modérés. Pour autant que ceux-ci ne pénalisent pas la stabilité des prix, la BCE poursuit d’autres objectifs comparables, notamment une croissance économique équilibrée et une économie sociale de marché hautement compétitive.

² En 2020, la Réserve fédérale américaine a introduit un objectif d’inflation moyenne dans le cadre de sa stratégie de politique monétaire à long terme. Cette stratégie permet à l’inflation d'augmenter et de diminuer, de sorte qu'elle s'élève en moyenne à 2 % au fil du temps.

³ En français : « Nous n’envisageons pas de relever les taux d'intérêt, nous n’envisageons même pas d’envisager un relèvement des taux. »

Mise à jour du gérant & Positionnement des fonds

Ethna-DEFENSIV

Le monde retient son souffle. L’Europe et le reste du monde occidental suivent avec tristesse et inquiétude les événements qui se déroulent à l’est. Dans le même temps, les investisseurs s’interrogent sur les retombées des tensions géopolitiques sur leurs portefeuilles. Il faut reconnaître que la situation est extrêmement confuse et difficile à décrypter pour les non-initiés. Si le gouvernement russe semble ouvert à la discussion, les négociations de ces dernières semaines ont clairement montré les incohérences de Vladimir Poutine entre ses agissements diplomatiques et militaires.

Après avoir progressé de manière régulière au cours des dernières semaines, les rendements des emprunts d’État américains et européens à 10 ans sont repartis à la baisse sous l’effet de la fuite des investisseurs vers les valeurs refuges. Après avoir atteint un plus haut à 0,30 % mi-février, les Bunds à 10 ans ont clôturé à 0,19% fin février. Les primes de risque des obligations d’entreprises ont également été mises à mal alors qu’elles s’étaient déjà élargies les semaines précédentes en prévision du durcissement des politiques monétaires. En Europe, les primes de risque des obligations d’entreprises investment grade par rapport aux emprunts d’État réputés sûrs s’établissaient à 138 points de base à la fin février, contre 95 points de base en début d’année. Le différentiel est encore plus marqué pour les obligations à haut rendement avec 414 points de base fin février, contre 307 points de base début janvier. Dès que la situation politique s’éclaircira, les rendements supérieurs à 4 % pourraient retrouver des niveaux d’entrée attractifs.

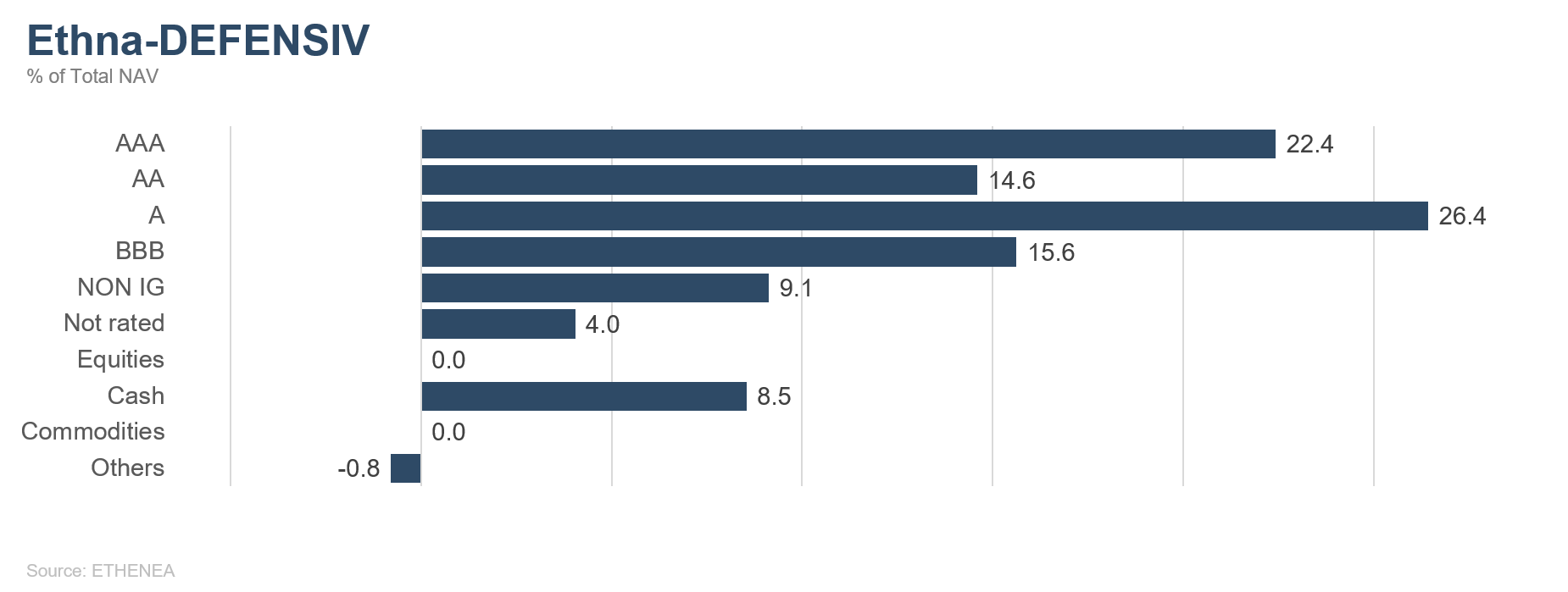

La guerre en Ukraine continuera certainement de faire les gros titres et de tenir en haleine les marchés financiers dans les semaines à venir. L’incertitude et donc la volatilité resteront élevées, tandis que les risques résiduels à faible probabilité d’occurrence, mais aux lourdes répercussions, persisteront. Pour le moment, la préservation du capital est la priorité absolue. Nous avions déjà commencé à diminuer progressivement les risques du fonds depuis le début de l’année. La part d’actions a été rapidement ramenée à zéro tandis que nous avons réduit les risques liés aux spreads des obligations d’entreprises en nous concentrant sur les entreprises de haute qualité et en vendant les titres les plus risqués. En conséquence, la note de crédit moyenne du portefeuille obligataire s’est sensiblement améliorée et évolue désormais dans une fourchette comprise entre A et A+ (contre A- et A précédemment). Dans l’ensemble, la part des titres à haut rendement est inférieure à 15 % et le portefeuille ne contient aucune obligation d’entreprise notée CCC- ou moins. Le portefeuille est donc robuste et stable, ce qui devrait permettre à Ethna-DEFENSIV de bien surmonter la crise géopolitique. À titre de couverture complémentaire, nous avons allongé la duration en achetant 5 % de bons du Trésor supplémentaires et relevé la part du dollar à 20 % (contre un peu moins de 10 %). Les placements sûrs restent demandés dans ce contexte d’incertitude élevée. En conséquence, Ethna-DEFENSIV conservera un positionnement prudent jusqu’à nouvel ordre.

Le mois dernier, le fonds a cédé 1,32 % (classe de part T). Cette évolution tient à l’élargissement des spreads susmentionné et à l’augmentation des rendements des obligations libellées en euro par rapport au mois précédent. Comme prévu, les classes d’actifs sûres ont été très demandées, ce qui a fait grimper le dollar et soutenu la performance du fonds. L’allongement de la duration a permis de compenser en partie l’élargissement des spreads. La performance du fonds depuis le début de l’année s’établit à -2,09 % (catégorie de parts T). Compte tenu de la situation actuelle du marché, ce résultat est tout à fait honorable et souligne le caractère défensif du fonds.

Ethna-AKTIV

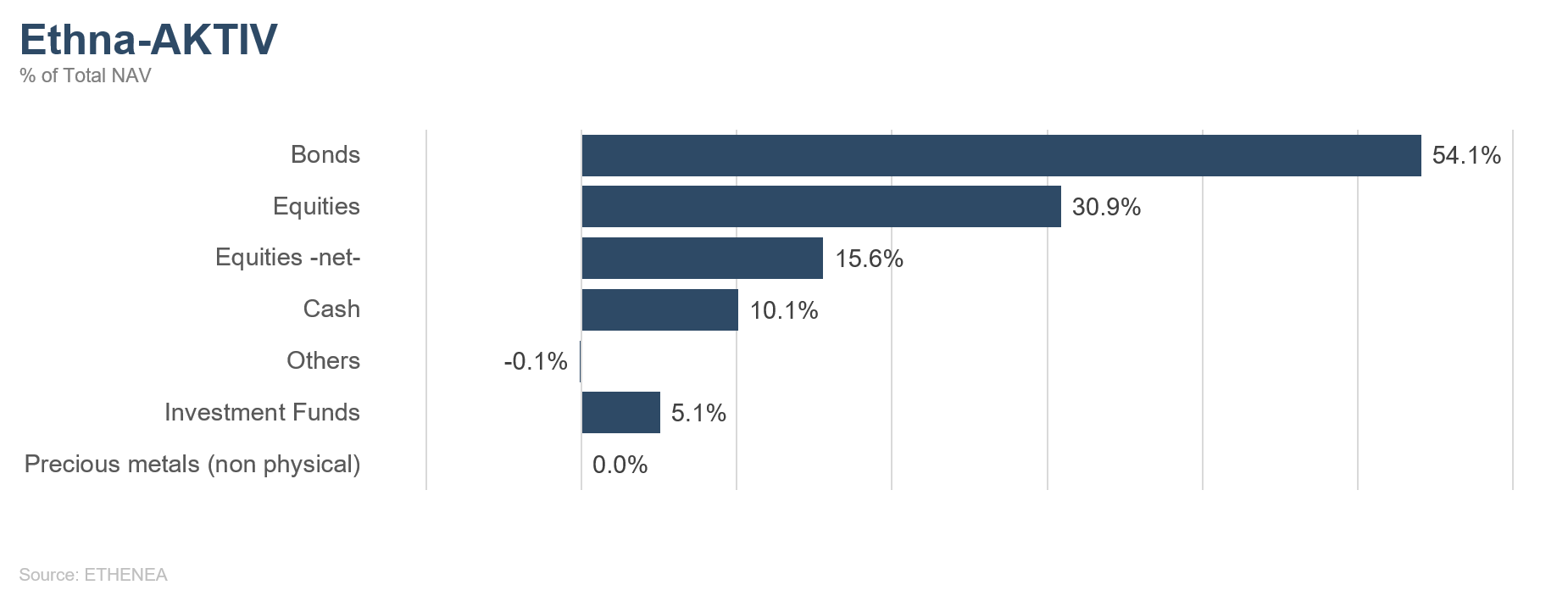

Le mois de février a été marqué par une escalade des tensions en Ukraine ce que, comme tant d’autres, nous considérions comme hautement improbable. Les marchés financiers, qui étaient déjà en phase de correction, ont intégré à marche forcée les retombées négatives potentielles sur les différentes classes d’actifs. Les actions, notamment européennes, ont essuyé de lourdes pertes, le prix du pétrole brut a atteint son plus haut niveau depuis huit ans et la hausse des taux d’intérêt, anticipée par presque tout le monde, a marqué le pas. Si les résultats trimestriels et les perspectives publiés par les entreprises ont été globalement positifs, les déceptions ont été très lourdement sanctionnées. Toutefois, les risques baissiers supplémentaires induits par le conflit en Ukraine n’étaient pas encore connus à ce moment-là. Les sanctions généralisées et l’envolée des prix des matières premières et de l’énergie ne manqueront pas de freiner la croissance économique. Le spectre de la stagflation (même si la situation varie fortement d’une région à l’autre) incitera les gouvernements et les banques centrales à reconsidérer avec soin leurs projets de normalisation. Le fait est que les risques ont considérablement augmenté à court et moyen terme, ce qui justifie, selon nous, un positionnement plus défensif du fonds.

Nous avons mis en œuvre les mesures correspondantes durant le mois sous revue. Nous avons progressivement réduit la part des actions en vendant des contrats à terme sur indices et avons étoffé notre exposition au dollar (40 %), aussi bien directement que par l’intermédiaire d’options. Enfin, nous avons relevé la sensibilité du fonds aux taux d’intérêt au-dessus de 4 en achetant des emprunts d’État et en liquidant la couverture sur la duration. Nous avons ainsi pu considérablement limiter les pertes du fonds durant le mois.

Avant de pouvoir reprendre davantage de risques, il faudra, soit que la situation s’éclaircisse concernant les retombées économiques du conflit en Ukraine ou les ajustements potentiels des politiques monétaire et budgétaire, soit qu’une correction extrêmement marquée se produise, ce qui nous laisserait une certaine marge de valorisation pour acheter. La situation d’ensemble des valorisations montre à elle seule que les excès de l’année dernière sont loin d’être résorbés. Toutefois, comme on a pu l’observer les dernières séances de février, de puissants mouvements contraires peuvent toujours survenir. Mais gardons-nous de considérer ceux-ci comme le début d’un nouveau cycle baissier et de traquer les fluctuations de cours provisoires. En conséquence, il s’agit, tout particulièrement en cette période, d’éviter la volatilité du marché et d’accorder la priorité à la préservation du capital en effectuant moins de transactions et en conservant un portefeuille défensif équilibré. Ce faisant, nous restons en mesure d’agir et de saisir à nouveau les opportunités qui se présenteront ultérieurement.

Ethna-DYNAMISCH

En février, nous avons assisté à une escalade géopolitique des tensions entre la Russie et l’Ukraine que peu d’entre nous auraient pu concevoir encore récemment. Ces derniers jours, cette actualité a éclipsé tout le reste sur les marchés financiers. L’aggravation de la crise a rendu la situation nettement plus complexe. Les matières premières et l’énergie russes jouent un rôle important dans l’économie mondiale. La hausse des prix et les pénuries devraient continuer d’attiser l’inflation à travers le monde, tandis que la menace imminente d’une guerre, mais aussi et surtout l’explosion des coûts de l’énergie pourraient donner un grand coup de frein à l’économie, surtout en Europe. Compte tenu des risques inflationnistes persistants, voire haussiers, et d’une situation (presque déjà trop) positive sur le front de l’emploi, les marchés financiers ne doivent pas compter sur un soutien marqué des banques centrales dans un avenir proche (voir à ce sujet nos explications dans la partie centrale du Commentaire de Marché), ce qui les a placés, et les place, dans une posture délicate, comme nous l’avions évoqué dans le Commentaire du mois dernier. Aux risques de valeur connus sur certains segments de croissance des marchés actions s’ajoutent des risques de croissance accrus susceptibles de pénaliser une fois encore les modèles plus cycliques.

Dans ce contexte, la rotation souvent évoquée des valeurs de croissance au profit des titres value a marqué une pause en février tandis que la majorité des larges indices essuyaient de nouvelles pertes. Les marchés obligataires ont également subi des revers, dans la mesure où les rendements des emprunts d’État et les primes de risque des obligations d’entreprises ont poursuivi leur ascension. Seul l’or est parvenu à briller dans cet environnement.

Malgré – et en raison – des aléas du contexte général, Ethna-DYNAMISCH maintient son focus stratégique sur les actions présentant les modèles économiques les plus robustes et prometteurs possibles. Avant que la crise en Ukraine ne s’aggrave, nous avions continué d’étoffer les composantes de couverture du fonds début février et poursuivi la réduction de la part nette des actions amorcée les mois précédents et qui s’établit désormais légèrement en dessous de 50 %. Ni le fonds, ni les entreprises en portefeuille ne disposent d’exposition directe notable à la Russie et aux régions frontalières concernées. Seule exception, le géant espagnol du textile Inditex, qui réalise environ 5 % de son chiffre d’affaires en Russie avec les marques Zara et Massimo Dutti. Après un recul de près de 20 % depuis le début de l’année, nous considérons que les risques correspondants sont désormais intégrés dans les cours du numéro un de l’habillement, raison pour laquelle nous avons renforcé notre position fin février. Concernant la holding chinoise Alibaba spécialisée dans le commerce en ligne, autre position en portefeuille, nous avons estimé que la plupart des risques pour l’entreprise avaient été également intégrés dans les cours. Mais les récents événements en Russie ont une nouvelle fois crûment montré à quel point le risque politique est imprévisible dans les États non démocratiques et peut durablement interférer avec les opportunités commerciales. Dans la mesure où la liste des candidats à l’investissement se remplit rapidement compte tenu de la faiblesse actuel du marché, nous avons intégralement liquidé notre position sur Alibaba durant le mois.

Avec un portefeuille d’actions actuellement réduit, Ethna-DYNAMISCH affiche un net accroissement des liquidités avec environ 20 % de liquidités directes, 16 % d’équivalents de trésorerie en obligations AAA à court terme et un peu plus de 10 % de liquidités « synthétiques » via des couvertures actions (différence entre la part nette et la part brute d’actions). Les obligations classiques restent exclues du portefeuille en raison de l’augmentation structurelle des taux d’intérêt et de l’élargissement des spreads. Le positionnement globalement défensif du fonds multi-actifs axé sur les actions est complété par une petite exposition à l’or (3 %).

HESPER FUND - Global Solutions (*)

Les marchés actions, déjà ébranlés par l’inflation soutenue et le durcissement monétaire à travers le monde, se sont effondrés en février à la suite de l’invasion russe en Ukraine et de l’escalade des sanctions qui en ont résulté. Les marchés internationaux sont confrontés à un nouveau scénario à risque élevé et incertain, qui combine choc géopolitique et environnement macroéconomique difficile. Le raid russe en Ukraine a secoué les marchés mondiaux et provoqué la flambée de toute une série de matières premières, de l’énergie à l’aluminium en passant par le blé. Les prix de l’énergie ont grimpé en flèche, aggravant des perspectives inflationnistes déjà sombres. En revanche, les « valeurs refuges », notamment les emprunts d’État, l’or et les devises telles que le franc suisse, le yen japonais et le dollar américain ont bénéficié de la situation.

Le conflit en Ukraine provoque un grave choc de l’offre et de la demande alors que l’économie mondiale tente de se remettre de la pandémie de COVID-19. La hausse de l’inflation et le ralentissement de la croissance qui s’annoncent font ressurgir le spectre d’une stagflation, notamment dans une Europe fortement malmenée et très dépendante du gaz et du pétrole russes. Les craintes pour la croissance et la fuite vers les « valeurs refuges » ont stoppé les rendements des emprunts d’État dans leur ascension tandis que les spreads se sont élargis. Le marché a donc recalibré ses attentes concernant le durcissement de la politique monétaire des banques centrales. La politique budgétaire pourrait même reprendre un cap expansionniste afin d’amortir la hausse des coûts de l’énergie pour les ménages et les entreprises.

Les marchés actions américains ont poursuivi leur trajectoire baissière en février. L’indice S&P 500 a cédé 3,1 % et le Dow Jones, 3,5 %. Le Nasdaq Composite a dévissé de 3,4 %. La volatilité élevée et les fluctuations de cours marquées annoncent donc un autre mois difficile.

En Europe, les marchés actions ont été les plus durement touchés. L’indice des grandes capitalisations EURO STOXX 50 a cédé 6 % (-6,1 % en USD), tandis que le FTSE 100 britannique reculait de 0,1 % (-0,4 % en USD). L’indice SMI défensif a baissé de 2 % durant le mois sous revue (-0,7 % en USD).

En revanche, les marchés asiatiques ont bien mieux résisté au conflit armé en Europe, avec une hausse de 0,4 % pour l’indice Shanghai Shenzhen CSI 300 (+1,2% in USD). Au Japon, l’indice des blue chips Nikkei 225 a chuté de 1,8 % (-1,8 % en USD). Le marché coréen s’est remis des lourdes pertes subies en janvier et l’indice KOSPI a progressé de 1,3 % (+2 % en USD). En revanche, l’indice Hang Seng de Hong Kong s’est replié de 4,6 %.

Le conflit en Ukraine remet en cause le scénario macroéconomique envisagé par le HESPER FUND - Global Solutions pour 2022. Il menace la solidité de la croissance mondiale et le retour progressif de l’inflation vers les objectifs visés par les banques centrales en plein durcissement des politiques monétaires. L’isolement économique et financier de la Russie, carrefour névralgique de l’approvisionnement en énergie et en matières premières, et son impact sur l’inflation et le commerce international posent un grave défi pour la croissance mondiale. Les dirigeants politiques, qui avaient tout juste commencé à retirer les mesures de soutien exceptionnelles mises en place pour lutter contre les effets de la pandémie, vont devoir repenser leurs projets de normalisation. Malheureusement, ce conflit devrait perdurer sous différentes formes et ses retombées pourraient se faire sentir pendant quelques années. En tout cas, la question la plus importante est déjà tranchée : les derniers jours ont montré au monde entier que les Ukrainiens ne voulaient pas vivre dans un nouvel empire russe. Reste à savoir combien de temps il faudra avant que ce message ne parvienne à traverser les murs épais du Kremlin.

Même si la trajectoire vers un « atterrissage en douceur » des grandes économies avancées en 2023 reste inconnue, l’incertitude grandit de jour en jour. Alors que les risques inflationnistes sont orientés à la hausse et que le conflit ukrainien freine la croissance, les banques centrales sont confrontées à un choix cornélien entre croissance et emploi.

En février, le fonds est parvenu à atteindre son objectif de préservation du capital malgré des conditions extrêmement difficiles. Les devises et les matières premières ont permis d’atténuer en partie la correction des actions et les fluctuations massives des positions obligataires. Les principaux changements ont porté sur un rééquilibrage des ETF sur indices d’actions en faveur de marchés non européens, une diversification accrue des devises en dehors de la zone euro et un léger rallongement de la duration.

En ce début de mois, le fonds reste très prudent. L’exposition nette aux actions s’établit à 20 %, tandis que le fonds est investi à hauteur de 18 % en emprunts d’État, de 12 % en obligations d’entreprises à haut rendement (high yield), de 9 % en emprunts investment grade, de 7 % en matières premières et de 6 % en or. Sur le front des devises, HESPER FUND - Global Solutions détient une allocation de 37 % au dollar américain, de 15 % au franc suisse, de 10 % au dollar canadien, de 2 % au réal brésilien et de 1,5 % à la couronne norvégienne. Par ailleurs, il détient une position courte sur la livre sterling à hauteur de 20 %.

Comme toujours, nous surveillons et ajustons en permanence l’exposition aux différentes classes d’actifs afin de nous adapter au sentiment du marché et à l’évolution du scénario de base macroéconomique. Pour le moment, la guerre en Ukraine fait office d’indicateur unique reléguant au second plan les conditions et données économiques actuelles.

En février, HESPER FUND - Global Solutions EUR T-6 a cédé 0,10 %. La performance du fonds depuis le début de l’année s’établit à -2,68 %. La volatilité des 250 derniers jours a reculé à 6,58 % et offre toujours un profil risque/rendement intéressant. La performance annualisée depuis le lancement s’établit à 7,04 %.

*La distribution du fonds HESPER FUND - Global Solutions n’est actuellement autorisée qu’en Allemagne, en Italie, au Luxembourg, en France et en Suisse.

Graphique 3 : Structure* du fonds Ethna-DEFENSIV

Graphique 4 : Structure* du fonds Ethna-AKTIV

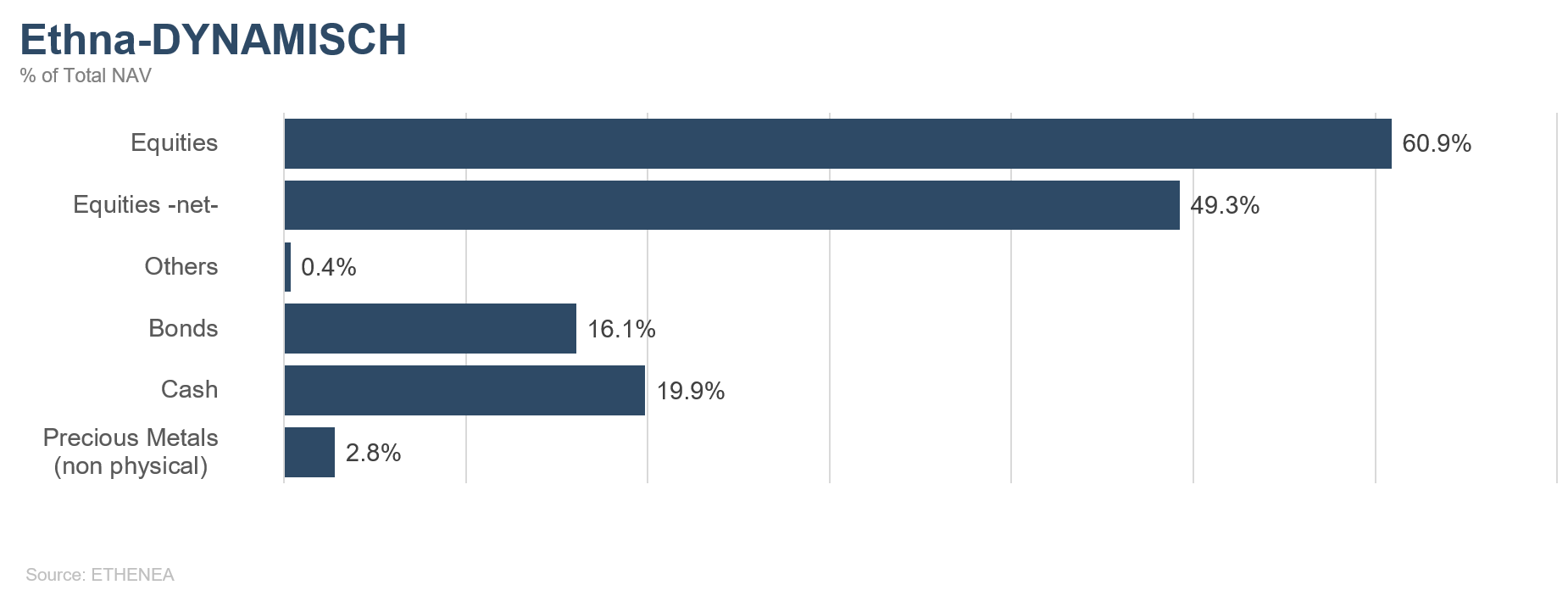

Graphique 5 : Structure* du fonds Ethna-DYNAMISCH

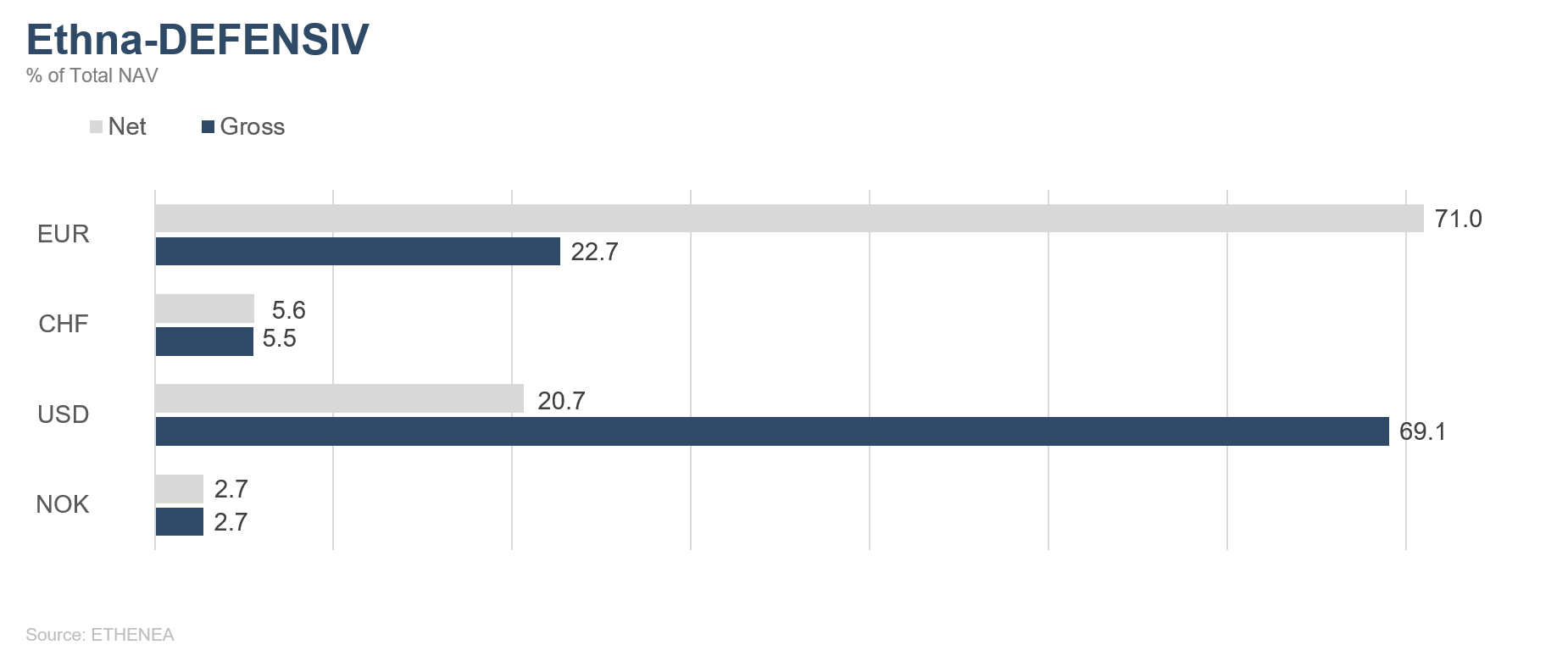

Graphique 6 : Répartition du fonds Ethna-DEFENSIV par devise

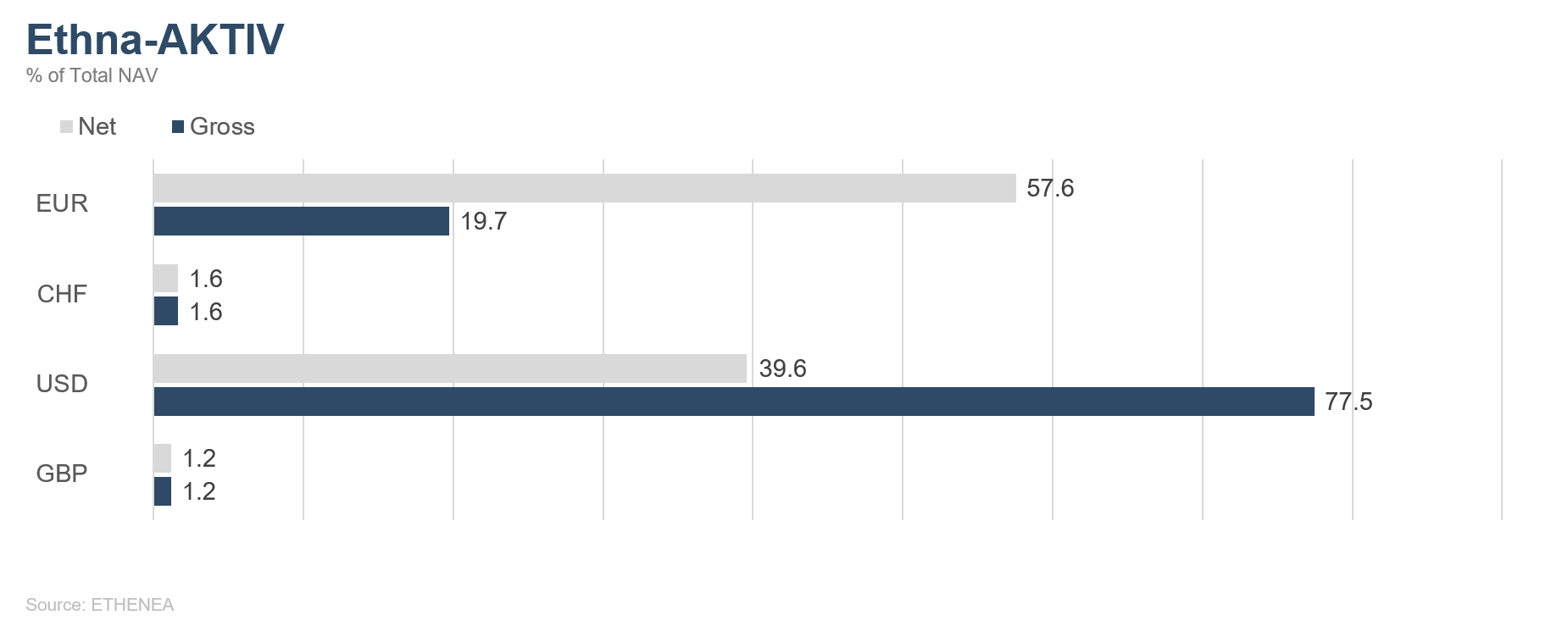

Graphique 7 : Répartition du fonds Ethna-AKTIV par devise

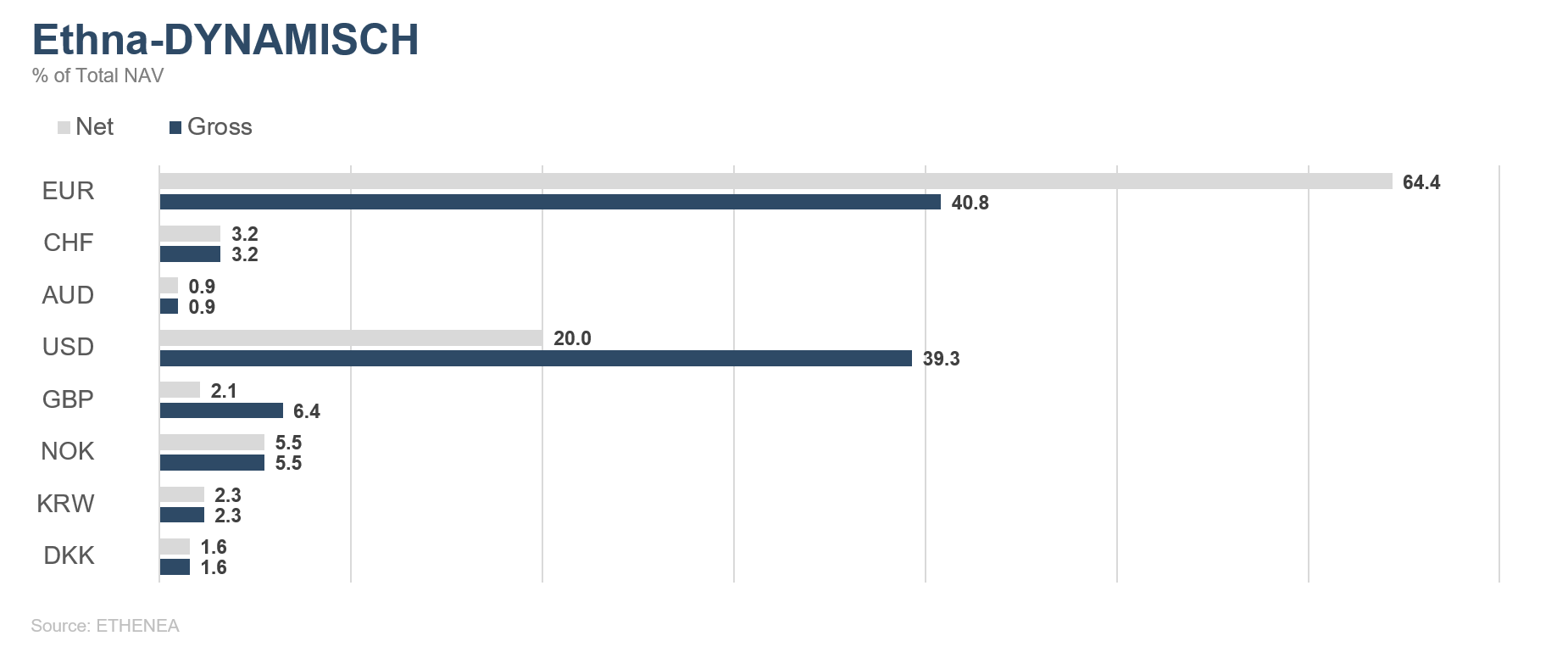

Graphique 8 : Répartition du fonds Ethna-DYNAMISCH par devise

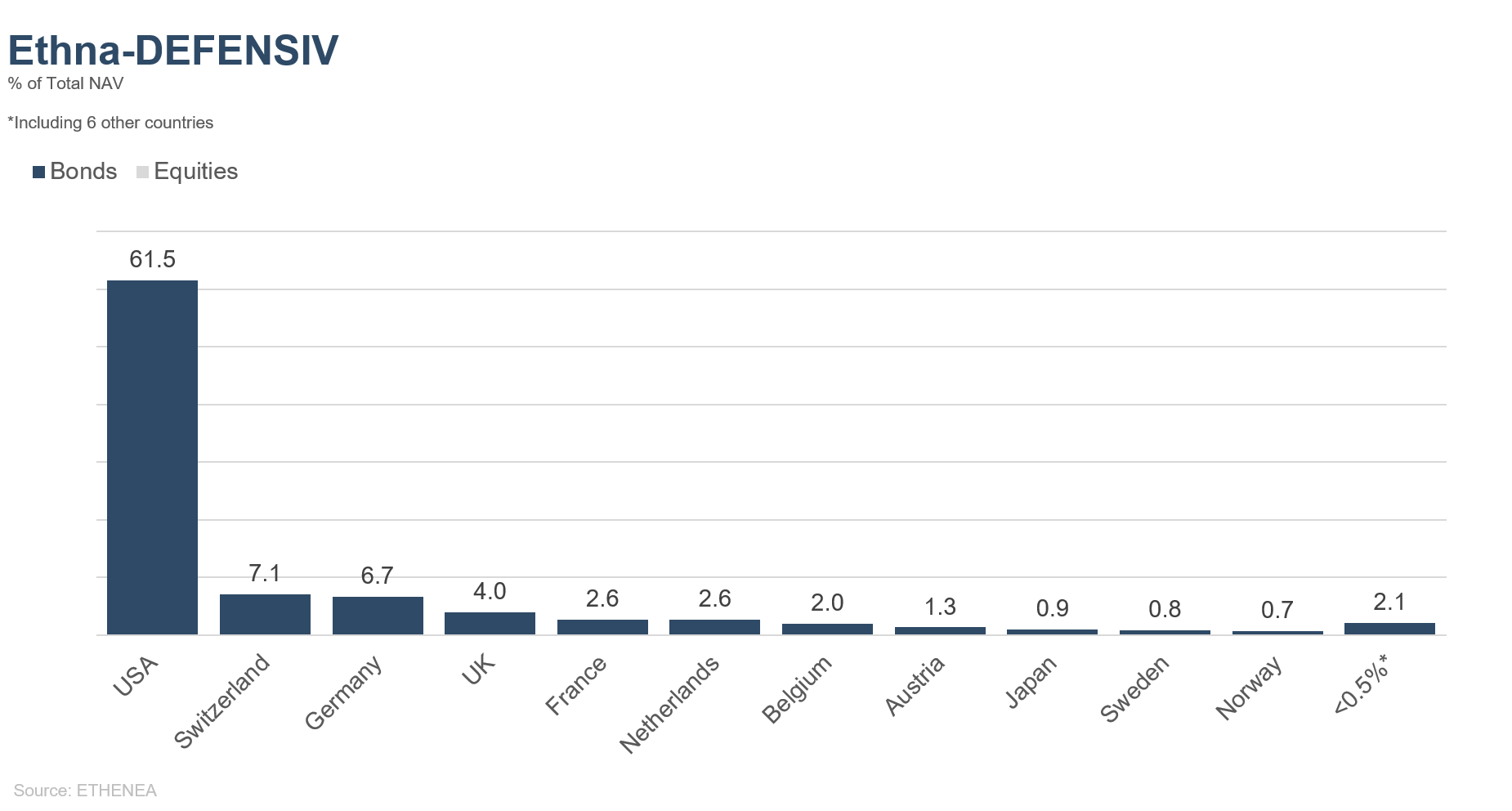

Graphique 9 : Allocation géographique du fonds Ethna-DEFENSIV

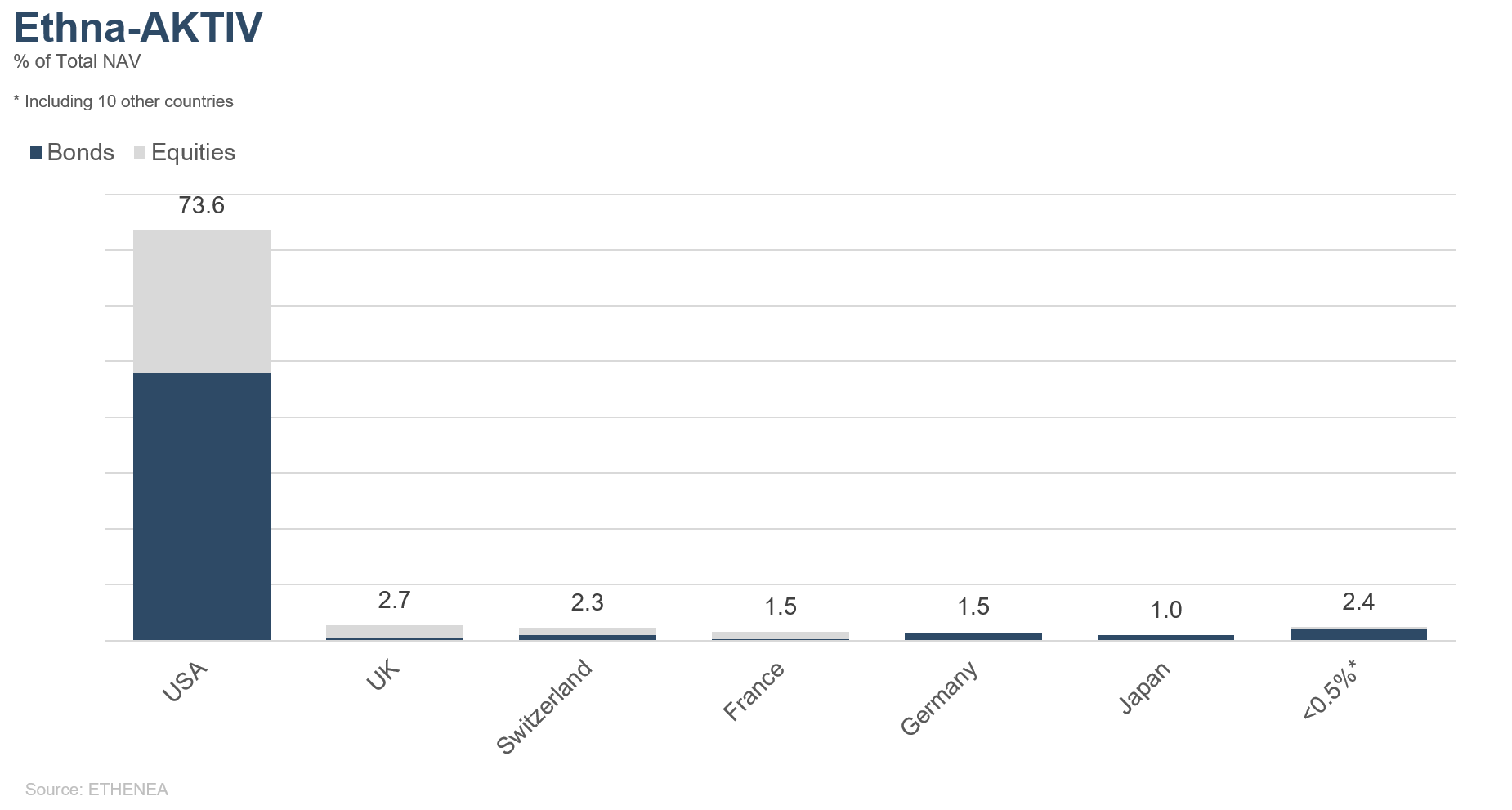

Graphique 10 : Allocation géographique du fonds Ethna-AKTIV

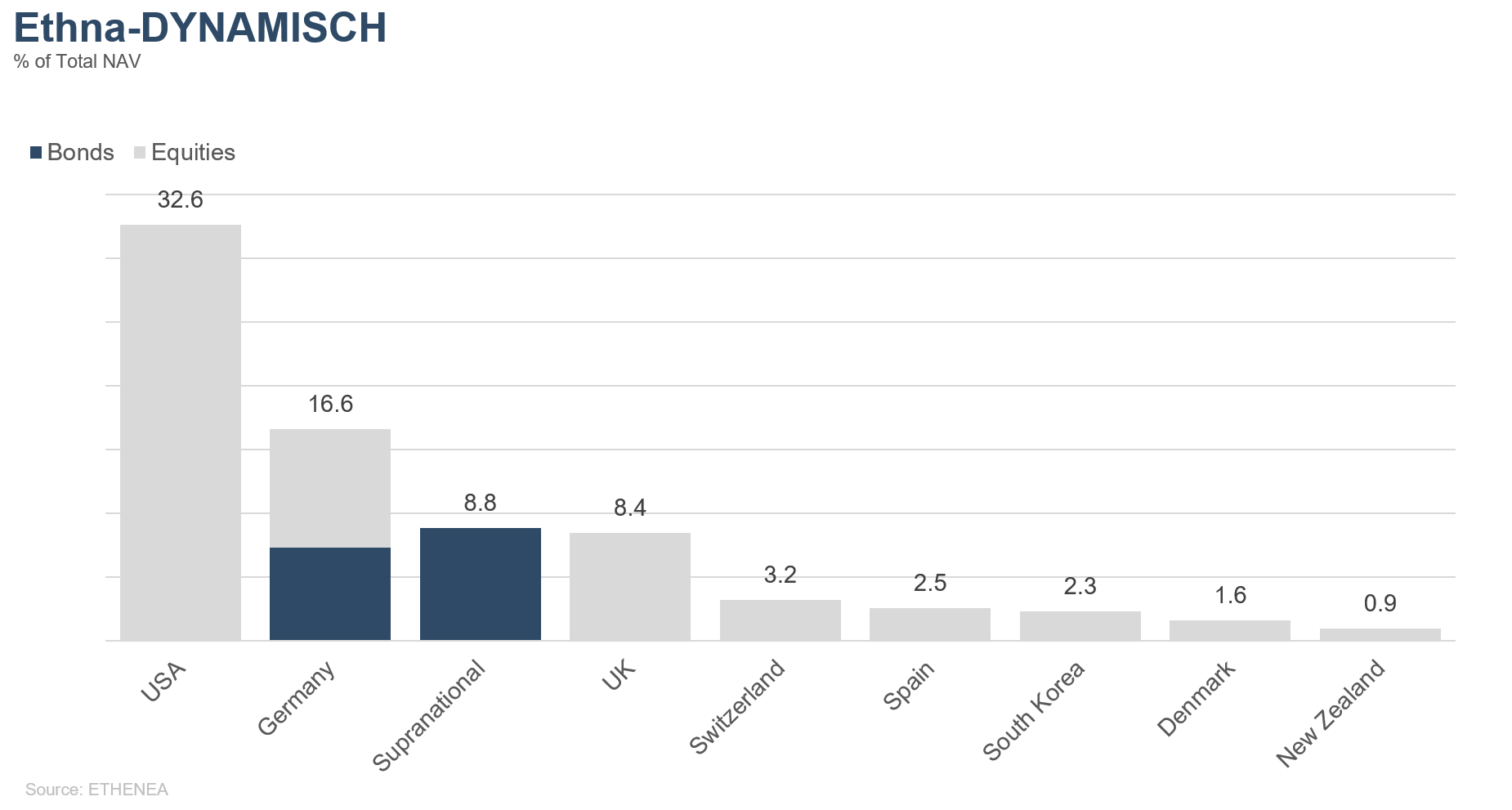

Graphique 11 : Allocation géographique du fonds Ethna-DYNAMISCH

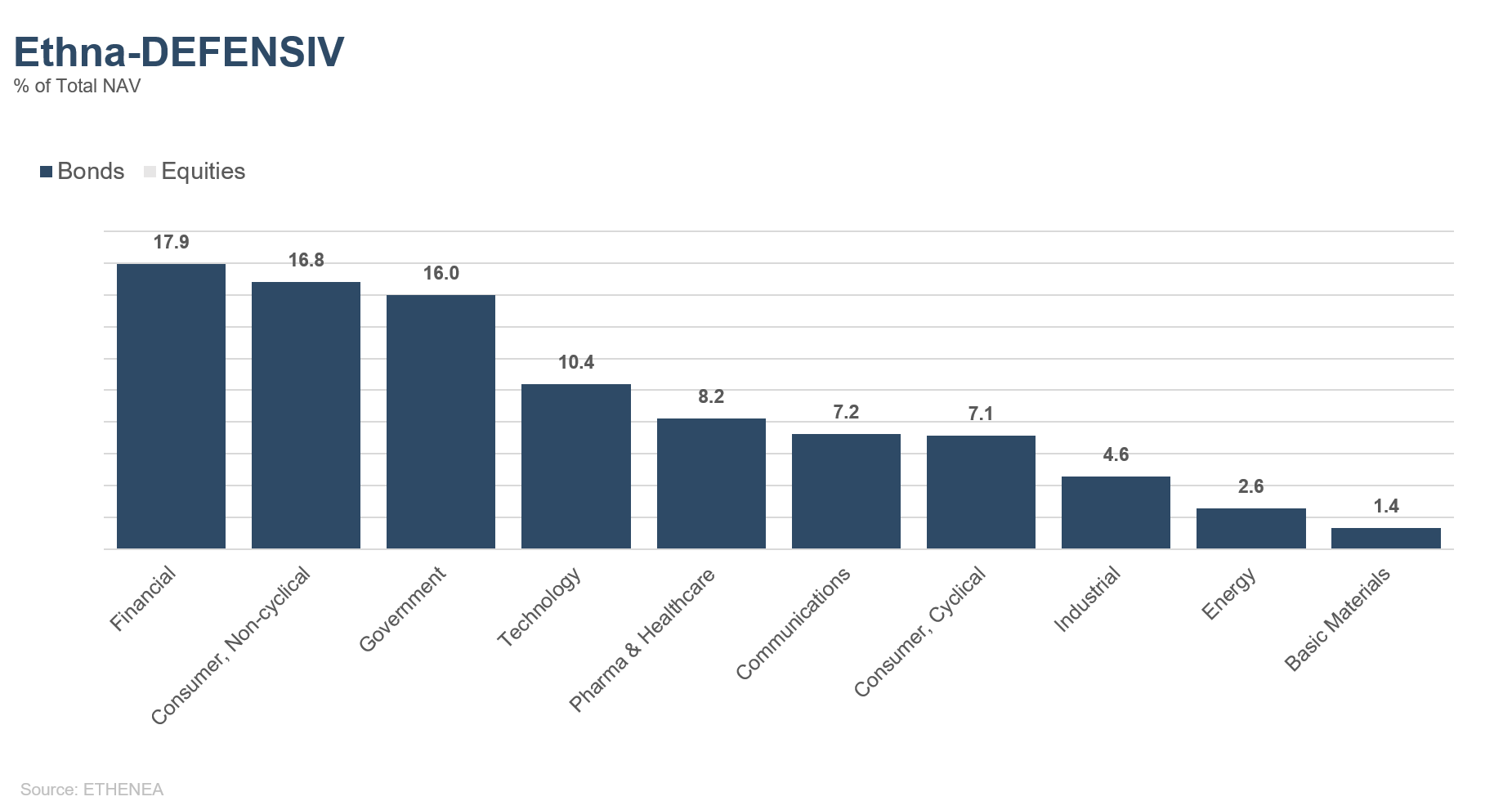

Graphique 12 : Allocation sectorielle du fonds Ethna-DEFENSIV

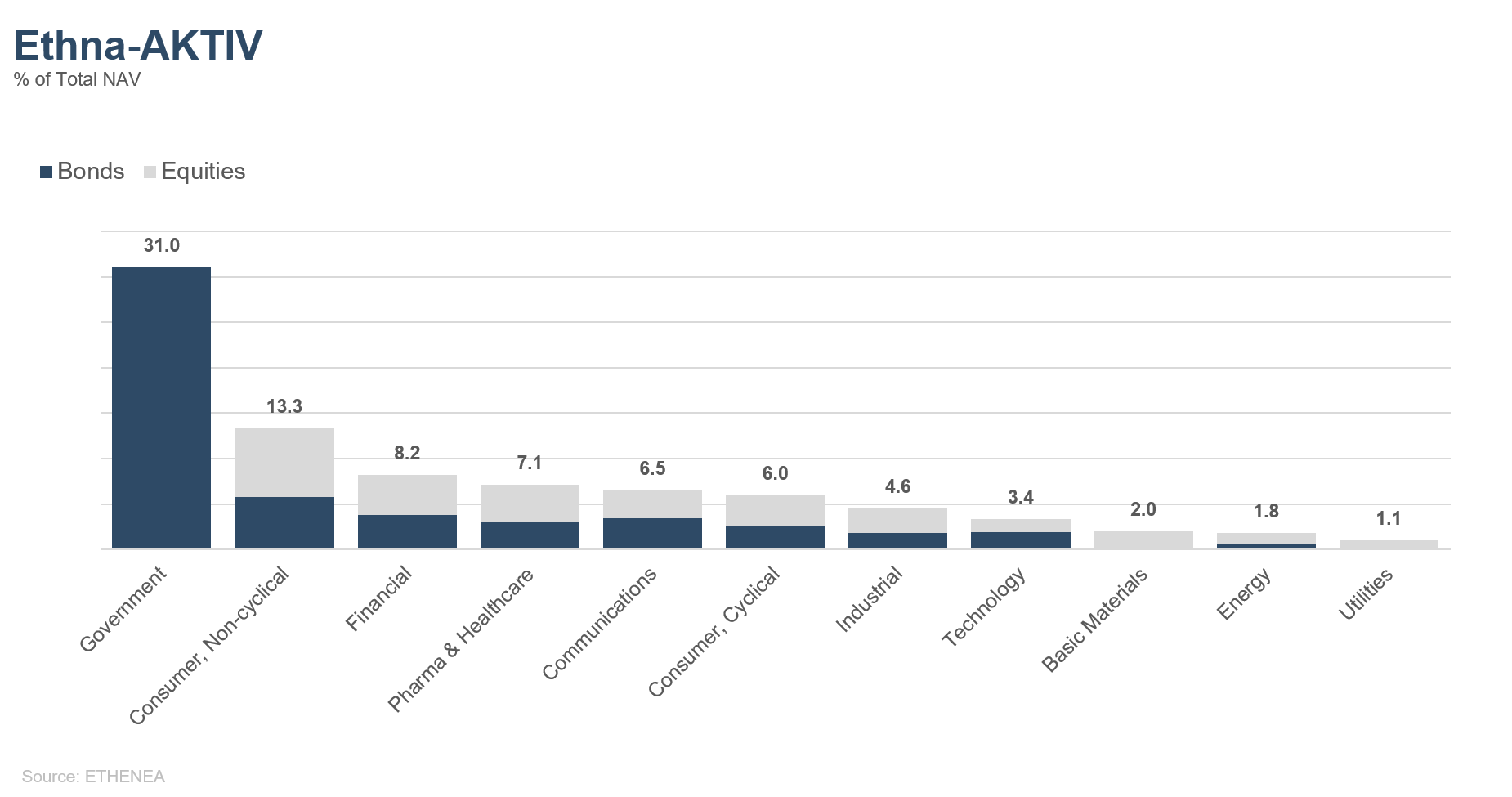

Graphique 13 : Allocation sectorielle du fonds Ethna-AKTIV

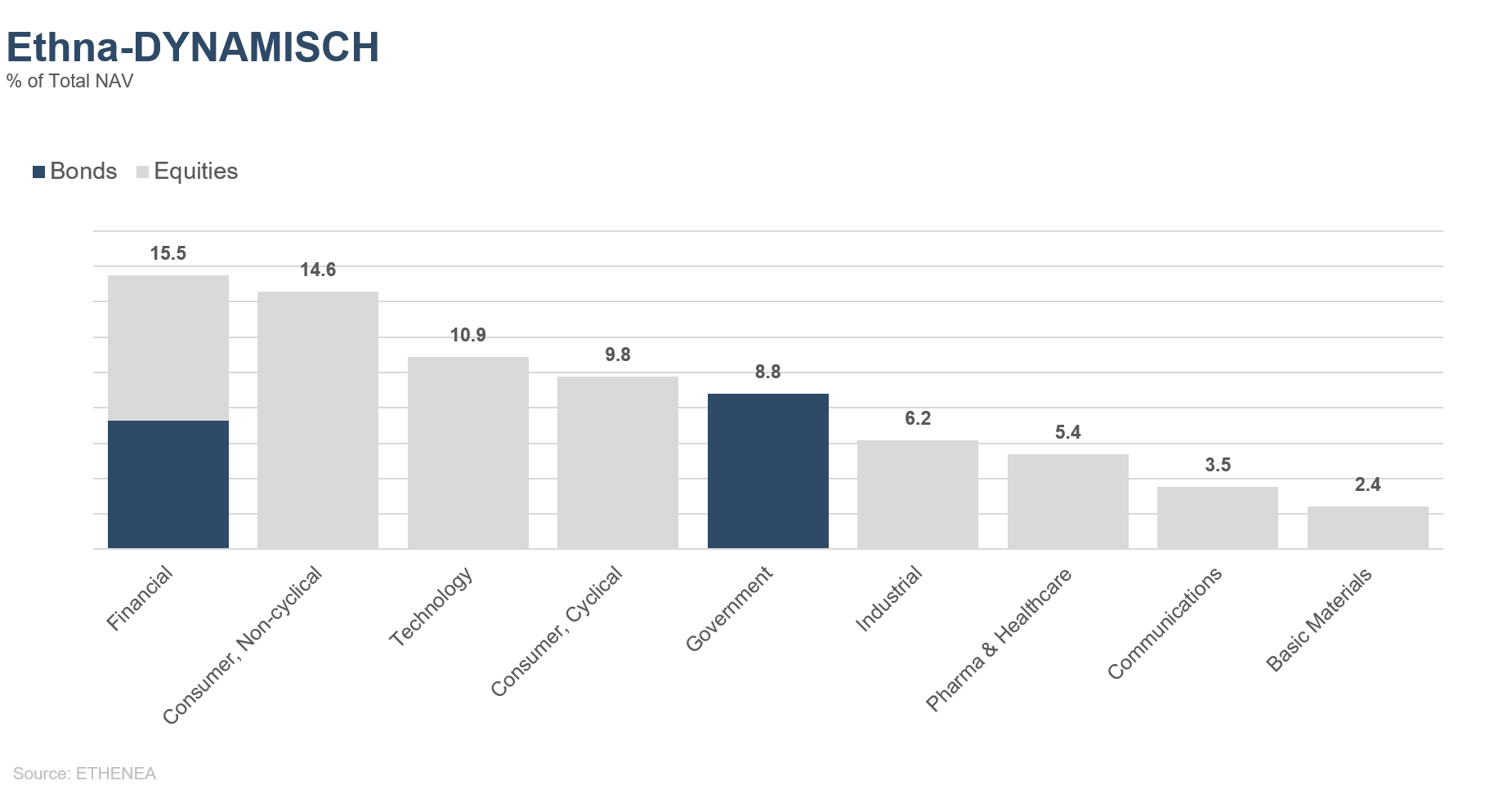

Graphique 14 : Allocation sectorielle du fonds Ethna-DYNAMISCH

* Le « cash » englobe les dépôts à vue, les comptes au jour le jour et les comptes courants/autres comptes. Le terme « equities net » inclut les investissements directs et l’exposition résultant des produits dérivés sur actions.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Cette communication publicitaire est uniquement à titre informatif. Sa transmission à des personnes dans des pays où le fonds n'est pas autorisé à la distribution, en particulier aux États-Unis ou à des personnes américaines, est interdite. Les informations ne constituent ni une offre ni une sollicitation d'achat ou de vente de titres ou d'instruments financiers et ne remplacent pas un conseil adapté à l'investisseur ou au produit. Elles ne tiennent pas compte des objectifs d'investissement individuels, de la situation financière ou des besoins particuliers du destinataire. Avant toute décision d'investissement, il convient de lire attentivement les documents de vente en vigueur (prospectus, documents d'informations clés/PRIIPs-KIDs, rapports semestriels et annuels). Ces documents sont disponibles en allemand ainsi qu'en traduction non officielle auprès de la société de gestion ETHENEA Independent Investors S.A., du dépositaire, des agents payeurs ou d'information nationaux, ainsi que sur www.ethenea.com. Les principaux termes techniques sont expliqués dans le glossaire sur www.ethenea.com/glossaire/. Des informations détaillées sur les opportunités et les risques de nos produits figurent dans le prospectus en vigueur. Les performances passées ne préjugent pas des performances futures. Les prix, valeurs et revenus peuvent augmenter ou diminuer et conduire à une perte totale du capital investi. Les investissements en devises étrangères comportent des risques de change supplémentaires. Aucune garantie ou engagement contraignant pour les résultats futurs ne peut être déduit des informations fournies. Les hypothèses et le contenu peuvent changer sans préavis. La composition du portefeuille peut changer à tout moment. Ce document ne constitue pas une information complète sur les risques. La distribution du produit peut donner lieu à des rémunérations versées à la société de gestion, à des sociétés affiliées ou à des partenaires de distribution. Les informations relatives aux rémunérations et aux coûts figurant dans le prospectus en vigueur font foi. Une liste des agents payeurs et d'information nationaux, un résumé des droits des investisseurs ainsi que des informations sur les risques liés à une erreur de calcul de la valeur nette d'inventaire sont disponibles sur www.ethenea.com/informations-réglementaires/. En cas d'erreur de calcul de la VNI, une indemnisation est prévue conformément à la circulaire CSSF 24/856 ; pour les parts souscrites via des intermédiaires financiers, l'indemnisation peut être limitée. Informations pour les investisseurs en Suisse : Le pays d'origine du fonds d'investissement collectif est le Luxembourg. Le représentant en Suisse est IPConcept (Suisse) AG, Bellerivestrasse 36, CH-8008 Zurich. L'agent payeur en Suisse est DZ PRIVATBANK (Suisse) AG, Bellerivestrasse 36, CH-8008 Zurich. Le prospectus, les documents d'informations clés (PRIIPs-KIDs), les statuts ainsi que les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant. Informations pour les investisseurs en Belgique : Le prospectus, les documents d'informations clés (PRIIPs-KIDs), les rapports annuels et semestriels du compartiment sont disponibles gratuitement en français sur demande auprès de ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxembourg et auprès du représentant : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxembourg. Malgré le plus grand soin apporté, aucune garantie n'est donnée quant à l'exactitude, l'exhaustivité ou l'actualité des informations. Seuls les documents originaux en allemand font foi ; les traductions sont fournies à titre informatif uniquement. L'utilisation de formats publicitaires numériques se fait à vos propres risques ; la société de gestion décline toute responsabilité en cas de dysfonctionnements techniques ou de violations de la protection des données par des fournisseurs d'informations externes. L'utilisation n'est autorisée que dans les pays où la loi le permet. Tous les contenus sont protégés par le droit d'auteur. Toute reproduction, diffusion ou publication, totale ou partielle, n'est autorisée qu'avec l'accord écrit préalable de la société de gestion. Copyright © ETHENEA Independent Investors S.A. (2025). Tous droits réservés. 02/03/2022