Kuddegedrag

Waarnemingen leveren niet noodzakelijk wetenschappelijk gefundeerde bewijzen op, maar wel duidelijke aanwijzingen. De auteur heeft het sterke vermoeden dat de meeste marktdeelnemers zich momenteel als lemmingen gedragen. Ergens is dat wel begrijpelijk, aangezien we allemaal met precies dezelfde informatie werken, die we allemaal op hetzelfde moment uit dezelfde bronnen halen. Bijgevolg is het bijna onvermijdelijk dat we allemaal tot dezelfde conclusies komen. Nu hoeft “hetzelfde” niet per definitie “het verkeerde” te zijn. Je moet alleen verdraaid goed oppassen dat je niet met de kudde mee in de afgrond stort, maar op tijd afhaakt.

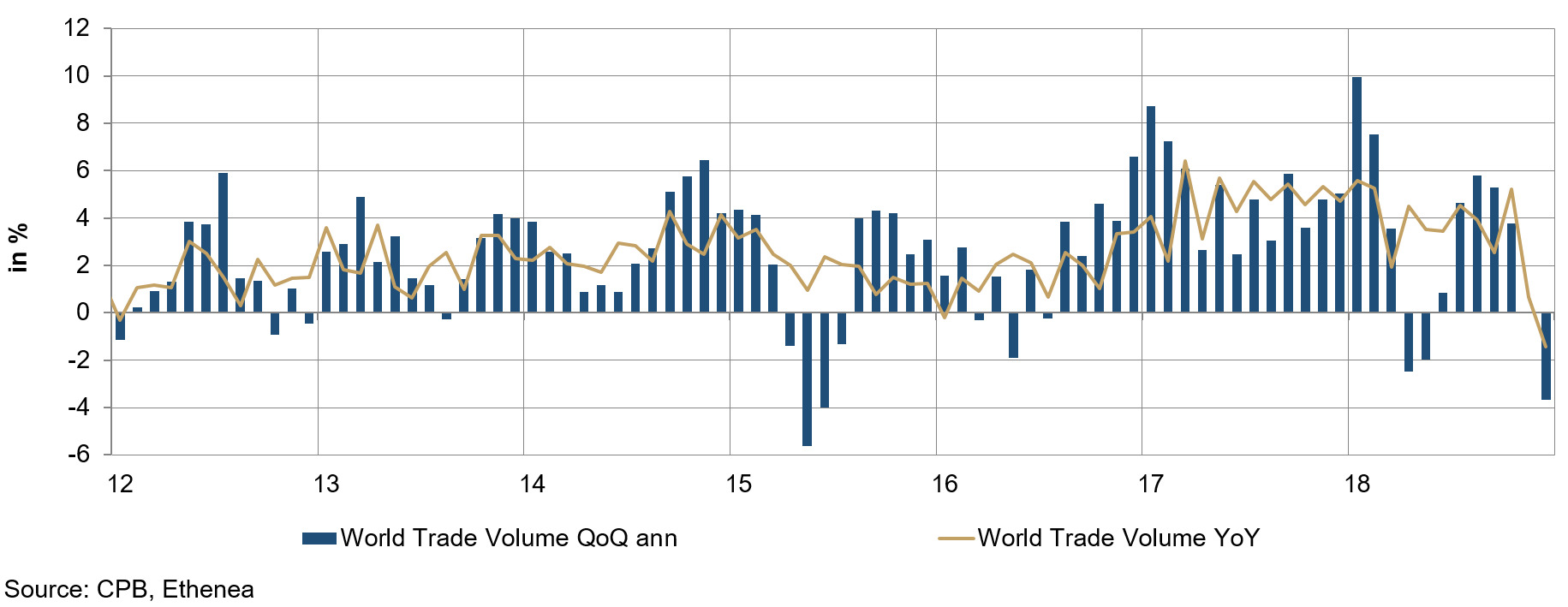

Zoals we begin dit jaar al hebben geschreven, verwachten we dat de wereldeconomie een turbulente landing¹ zal maken, maar geen crash landing. En nu het eerste kwartaal achter ons ligt, moet je al heel veel moeite doen om de tekenen van zwakte te negeren. Grafiek 1 toont het wereldhandelsvolume op basis van de cijfers van het Centraal Planbureau, de Nederlandse denktank die economische beleidsanalyses maakt die als zeer betrouwbaar te boek staan. Om de sterkste schommelingen in de cijferreeks wat te dempen werd het driemaandelijkse gemiddelde gebruikt. Maar dan nog is er tegen het einde van 2018 een duidelijke afname van de handelsstromen te zien, wat overeenstemt met de momenteel waarneembare wereldwijde afzwakking in de verwerkende industrie. Het handelsconflict tussen China en de VS lijkt uiteindelijk toch zijn sporen na te laten.

Grafiek 1: Wereldhandelsvolume (3-maandelijks gemiddelde)

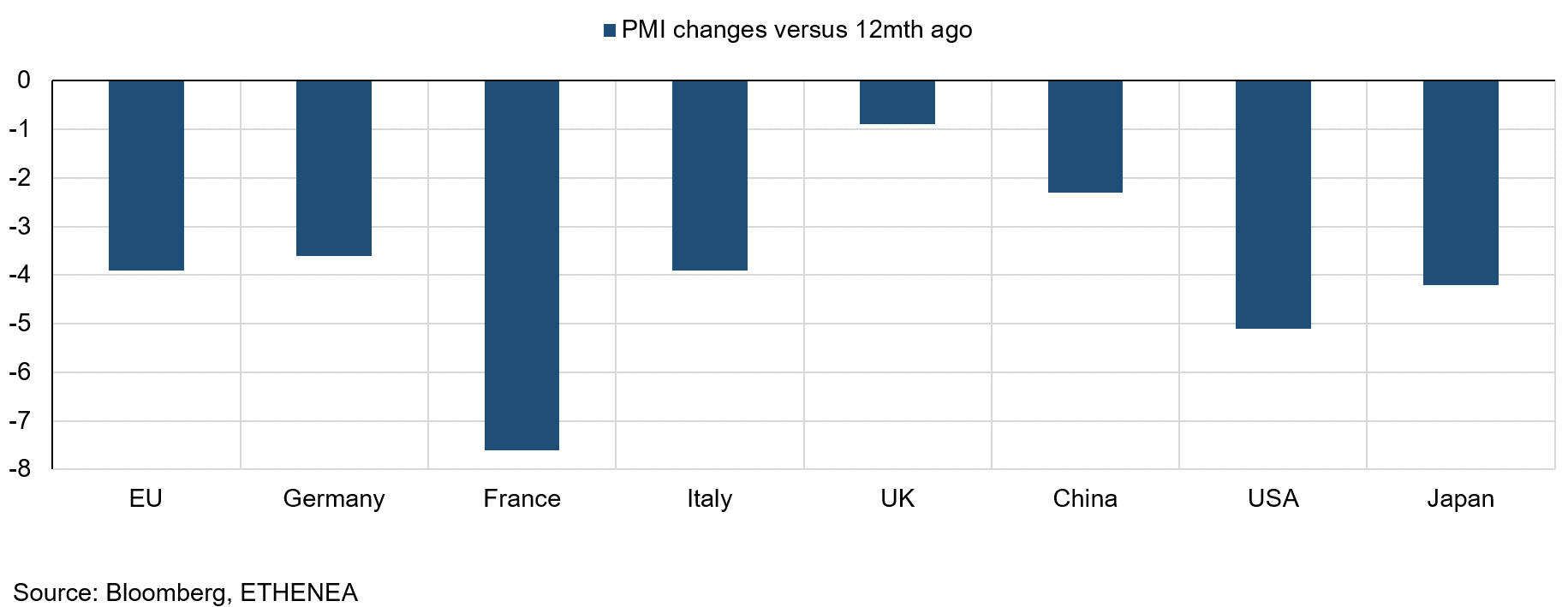

Grafiek 2: Inkoopmanagers-indices

Ook de inkoopmanagers-indices verslechteren zienderogen. In grafiek 2 zien we hoe deze in een aantal regio’s en landen zijn veranderd ten opzichte van 12 maanden geleden. Verrassend in deze grafiek is de bijzonder kleine achteruitgang voor Groot-Brittannië, dat met zijn brexit een ongekende chaos veroorzaakt en de Europese politiek al maandenlang gegijzeld houdt. Het enige wat ik hier nog kan doen, is een boodschap tot het Britse parlement richten. De Noord-Ierse auteur C.S. Lewis schijnt ooit te hebben gezegd: You can’t go back and change the beginning, but you can start where you are and change the ending. Ofwel: Je kan niet teruggaan en het begin veranderen, maar je kan wel beginnen waar je bent en de afloop veranderen. Misschien zullen de parlementariërs dit ter harte nemen. De rest van Europa zal hen er dankbaar voor zijn.

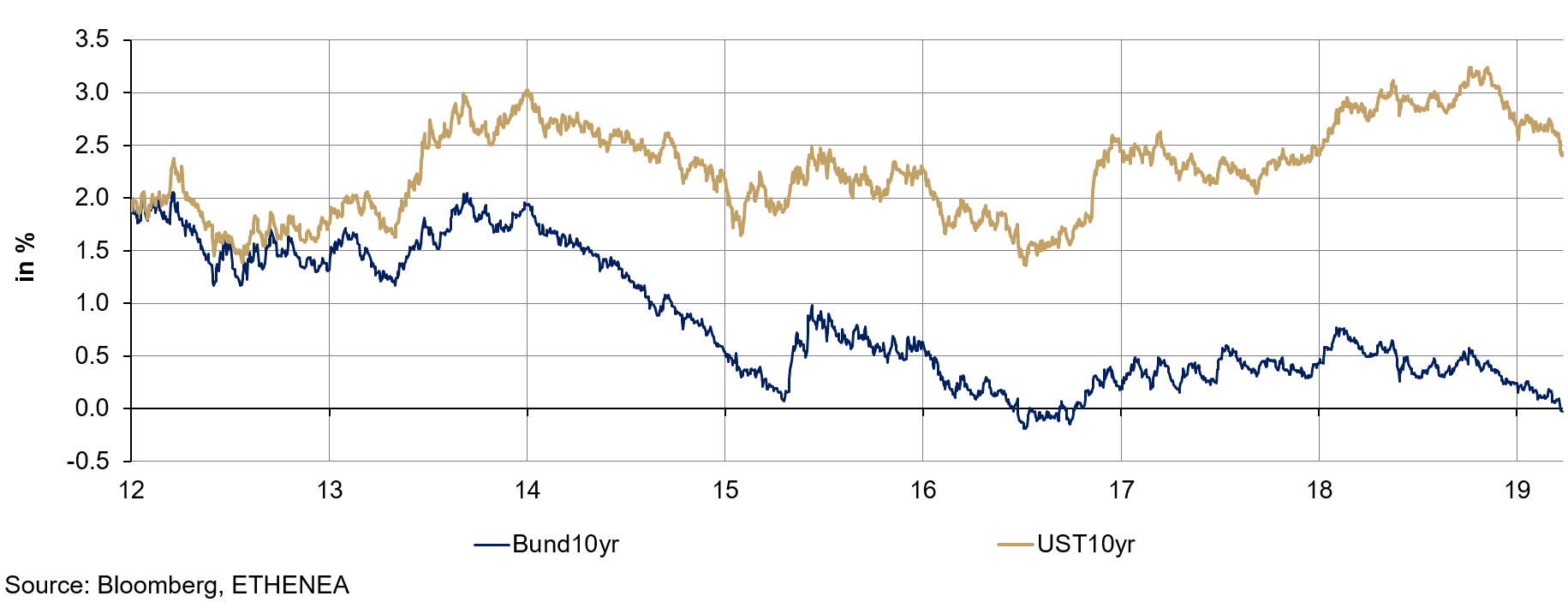

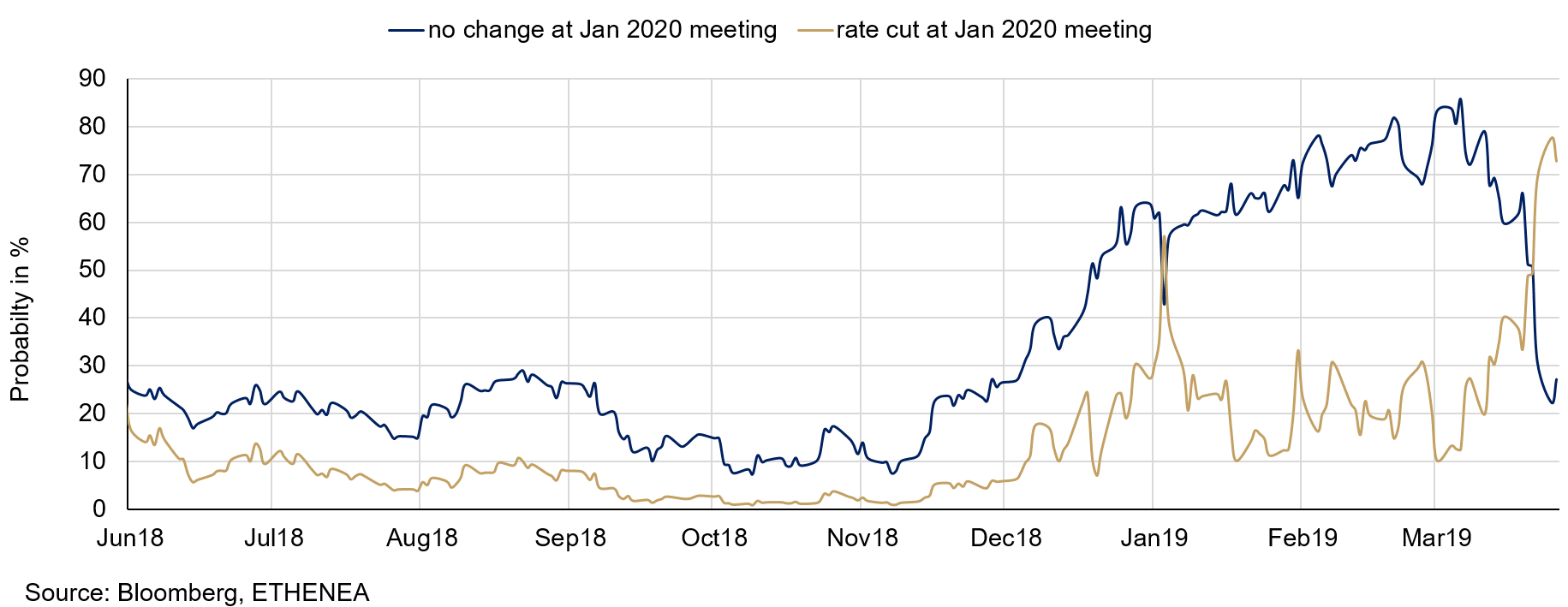

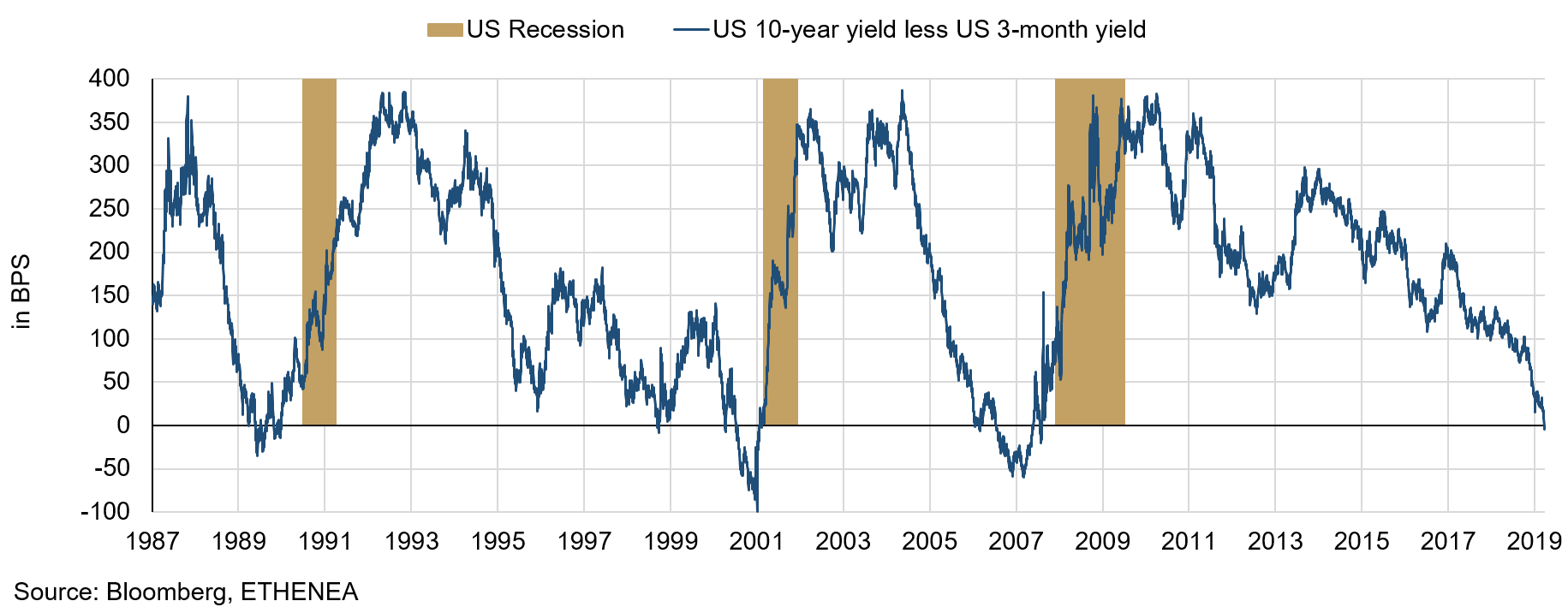

Een andere aanwijzing voor de verwachtingen van de markten over de toekomstige economische ontwikkeling is het rendement van de 10-jarige Duitse en Amerikaanse staatsobligaties (grafiek 3). Op vrijdag 22 maart 2019 werd de rente op de actuele 10-jarige Bund voor het eerst sinds 2016 negatief. Dit kwam waarschijnlijk niet alleen doordat de markten een economische vertraging in het verschiet zien, maar ook door de angst voor eventuele chaos als het op 12 april 2019 toch tot een ordeloze brexit zou komen. Tegelijkertijd daalde ook het rendement van de Amerikaanse 10-jarige staatsobligatie tot onder de 2,5 %. Op zich is dit cijfer niet eens zo belangrijk. De marktdeelnemers werden echter verontrust door het feit dat de rentecurve, die het verschil tussen het 3-maandelijkse en het 10-jarige rendement in de VS aangeeft, voor het eerst sinds 2006 invers werd (grafiek 5). De zes vorige recessies in de VS werden steeds 12 tot 18 maanden van te voren aangekondigd door een inversie van de rentecurve. Het is dan ook begrijpelijk dat de markt zijn verwachtingen voor de toekomstige renteveranderingen door de Amerikaanse centrale bank heeft bijgesteld (grafiek 4). Sinds de curve invers geworden is, heeft de markt (afgeleid uit de Amerikaanse rente-futures) de waarschijnlijkheid dat de Amerikaanse centrale bank op haar vergadering van eind januari 2020 de rente verlaagt, duidelijk verhoogd van een kleine 50 % naar bijna 80 %, terwijl de waarschijnlijkheid dat de rente ongemoeid wordt gelaten, evenveel daalde!

Grafiek 3: Rendement van de 10-jarige Duitse en Amerikaanse staatsobligatie.

Grafiek 4: Impliciete waarschijnlijkheid van de houding van de Amerikaanse centrale bank tijdens haar vergadering in januari 2020, berekend op basis van de geldmarkt-futures.

Grafiek 5: Rendementsverschil tussen de 10-jarige en de 3-maandelijkse staatsobligatie.

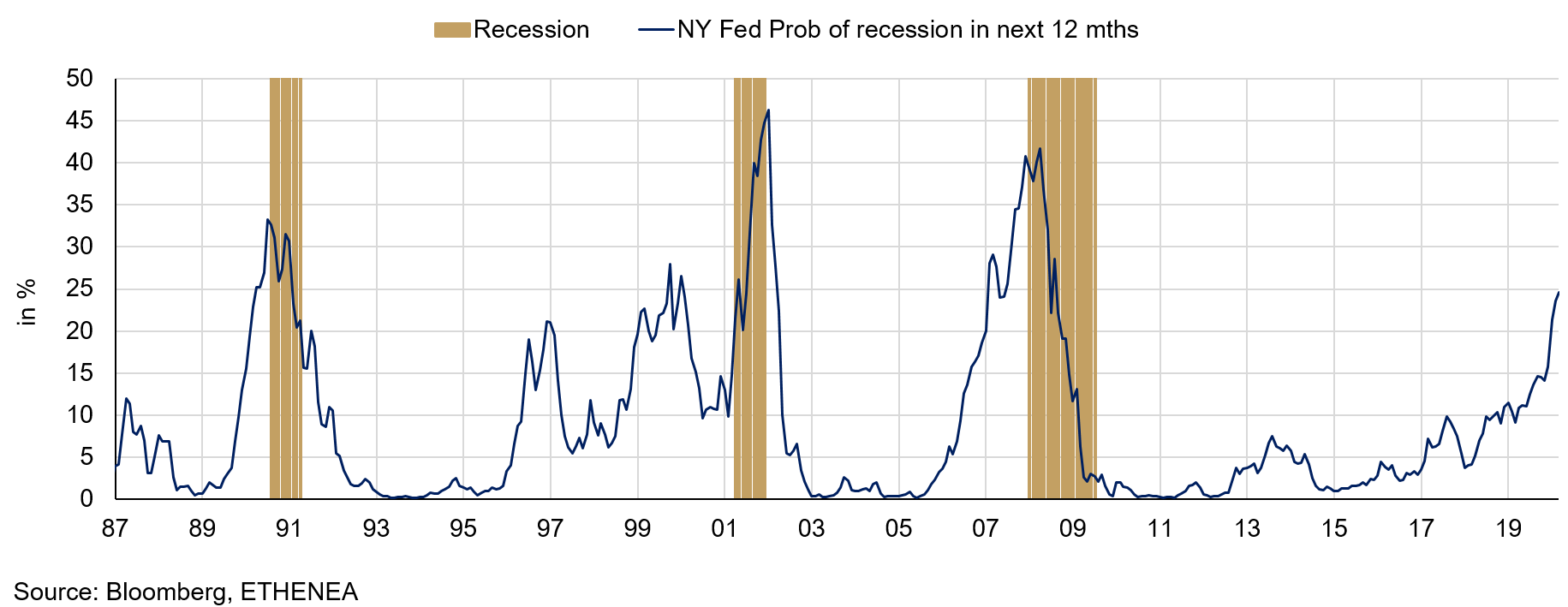

Grafiek 6: Impliciete waarschijnlijkheid van een recessie in de komende 12 maanden, berekend door de Fed in NY.

Ook een andere breed gevolgde indicator, de door de Federal Reserve van New York berekende waarschijnlijkheid van een recessie in het komende jaar, stijgt gestaag (grafiek 6). Dat is nog een aanwijzing.

Op dit moment komt het er daarom op aan in elk geval een gepaste afstand tot de kudde te bewaren. De beschreven signalen duiden unaniem op het begin van een recessie in de VS in de komende 12 maanden, en daarmee onvermijdelijk in de hele ontwikkelde wereld. Dit betekent overigens niet dat die recessie er met zekerheid komt. Wij werken immers met waarschijnlijkheden en niet met een deterministisch proces! Het is heel goed mogelijk dat het, dankzij een vaardig samenspel van monetair beleid en begrotingsbeleid, daadwerkelijk tot een zogeheten soft landing komt, dus een geleidelijke vertraging zonder aansluitende recessie. Alles hangt echter af van dat samenspel. Dat heeft tijdens de crisis op de financiële markten goed gewerkt en het kan natuurlijk opnieuw goed gaan. Per slot van rekening heeft niemand belang bij een nieuwe recessie, de regeringen niet en ook de centrale banken niet.

Daarom blijven wij bij de opvatting die we de laatste tijd al verschillende keren hebben verwoord, namelijk dat de economie vertraagt en dat een verdere achteruitgang van de cijfers heel goed mogelijk is. Wij vertrouwen er echter op dat de verantwoordelijke instanties erin zullen slagen een echte recessie te voorkomen. Totdat dit inzicht weer gemeengoed wordt, kunnen en moeten we de kudde volgen, zij het op gepaste afstand.

Zijn obligaties momenteel een goede belegging?

Dr. Volker Schmidt is als Senior Portfolio Manager betrokken bij de samenstelling van de obligatieportefeuille van Ethna-AKTIV. In onze nieuwe video legt de obligatie-expert uit hoe obligaties in de huidige omstandigheden een positieve bijdrage aan de performance kunnen leveren.Kan de video niet weergegeven worden? Gelieve HIER TE KLIKKEN.

Positionering van de Ethna Funds

Ethna-DEFENSIV

De afgelopen maand werd eens te meer bevestigd dat de wereldwijde economische groei afzwakt. Nieuwe cijfers staven de opvatting dat we op een recessie afstevenen. Toch blijven wij geloven in de mogelijkheid van een soft landing, met andere woorden, een uitgesproken zwakke periode zonder dat de groeicijfers echt negatief worden, zoals hierboven al beschreven.

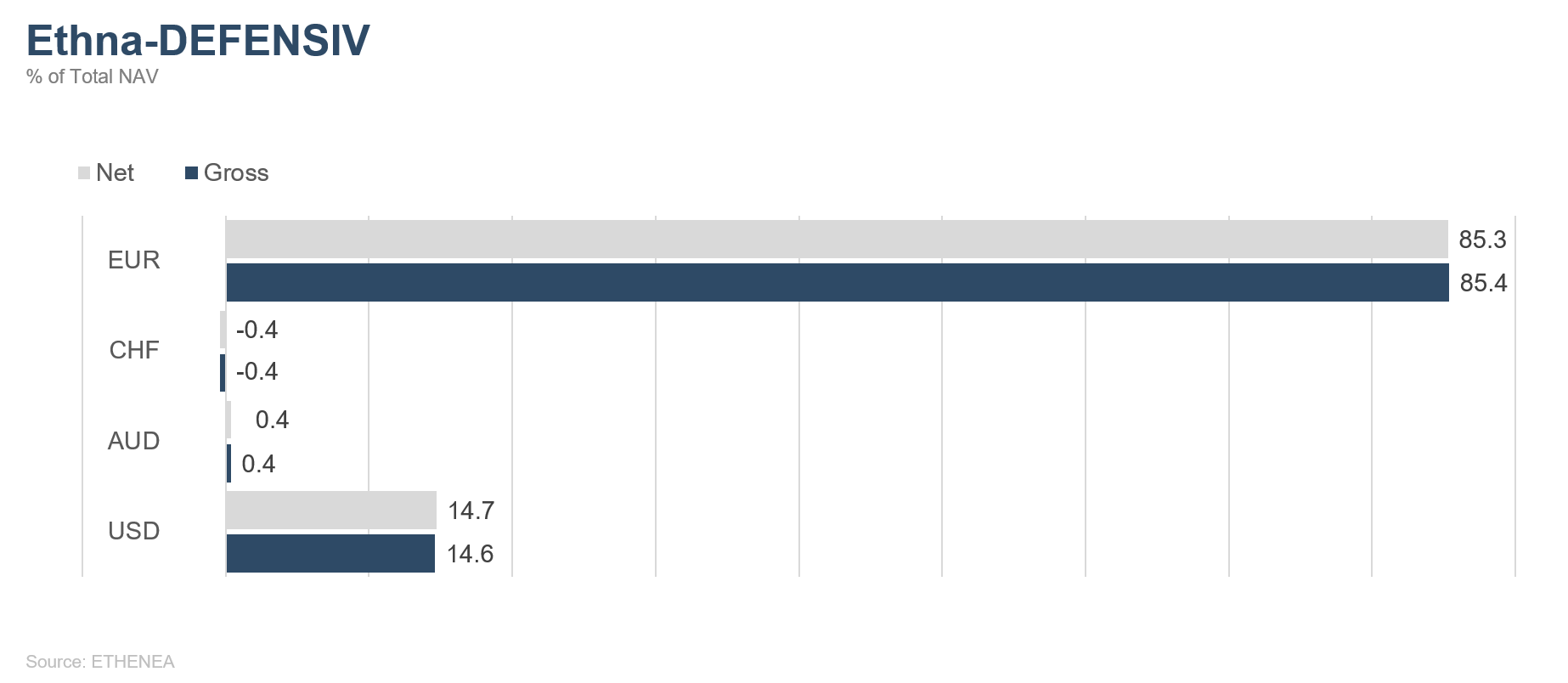

Wij hebben de aandelenpositie in Ethna-DEFENSIV (50 % Europa, 50 % VS), die inmiddels tot 4 % was opgetrokken, weer gesloten en in plaats daarvan onze risicopositie in de USD-duratie uitgebreid. Voorts hebben we de valutapositie in USD met circa 6 % verhoogd naar bijna 15 %.

De modified duration van de gehele portefeuille werd fors verlengd van 3,05 naar 8,7 vandaag door de short-positie in Franse OAT-futures te verlagen en tegelijkertijd US Long Bond futures te kopen.

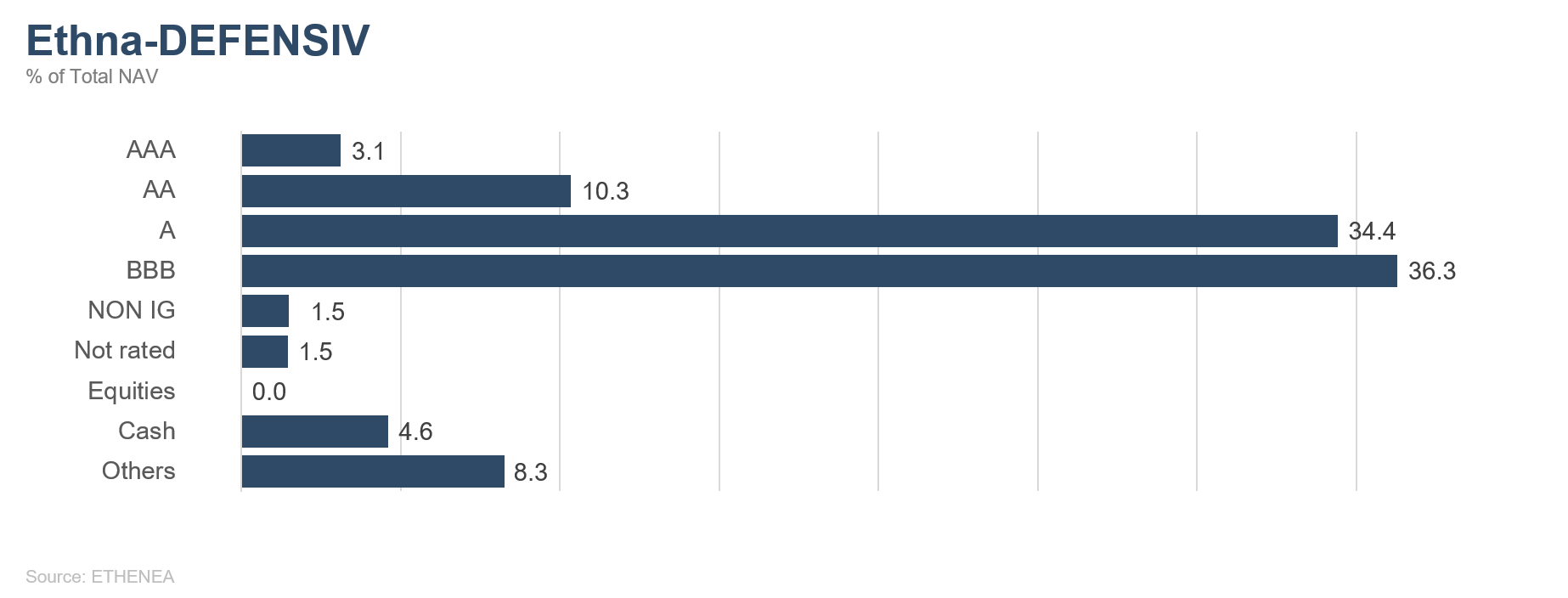

Als gevolg van de winstneming op kortlopende “AAA”- en “AA”-papieren, die voor een deel zeer negatieve rendementen hadden, ging de gemiddelde rating van de portefeuille met één trapje achteruit, waardoor deze nu tussen “A” en “A-” ligt. Toch is nog steeds een kleine 78 % van de obligaties in de portefeuille van zeer goede kwaliteit met ratings tussen “AAA” en “BBB+”.

Ook in de looptijden waren enkele aanpassingen nodig. Kortlopende obligaties, vooral in euro, zijn vanuit carry-oogpunt gewoon niet meer rendabel genoeg om ze in portefeuille te houden. Daarom hebben wij onze looptijden verlengd. Desondanks heeft nog steeds een kleine 60 % van de obligaties een resterende looptijd tussen één en zeven jaar.

Ethna-AKTIV

Naar onze mening zal 2019 hoogst waarschijnlijk niet alleen op de aandelenmarkt gekenmerkt worden door een hogere volatiliteit. De gebeurtenissen in maart zijn hiervan een goed voorbeeld. Meteen aan het begin van de maand schoten de wereldwijde aandelenindices, aangevoerd door een sterk Wall Street, omhoog om nieuwe jaarrecords te breken; onmiddellijk daarna vielen ze weer enkele dagen terug, om vervolgens hun rally met nog meer vaart te hervatten. Inmiddels staat de brede S&P500 weer ruim 20 % boven zijn dieptepunt van december en heeft hij weer waarderingsniveaus bereikt die eerder boven dan onder het gemiddelde liggen. Angst voor een recessie ziet er voor ons anders uit.

We moeten echter toegeven dat de communicatie van de centrale banken zeker heeft bijgedragen aan deze volatiliteit. De ECB blaast zijn TLTRO-programma (Targeted Longer-Term Refinancing Operations) nieuw leven in en laat de markt weten dat “lower for longer” de beleidsrichting voor de komende kwartalen wordt. De Fed blijft echter geduld oefenen en heeft niet alleen het einde van de balansverkorting aangekondigd, maar ook laten doorschemeren dat in 2019 geen renteverhogingen meer te verwachten zijn. De markt gaat inmiddels al uit van minstens twee renteverlagingen vóór eind 2020. Hoewel deze ondersteuningsmaatregelen enerzijds gunstig zijn voor de zogeheten risicovolle activa, vragen wij ons anderzijds af welke (negatieve) groeiverwachtingen de centrale banken ertoe hebben gebracht om deze relatief scherpe koerswijziging te maken. De rentemarkt lijkt deze vraag voor zichzelf beantwoord te hebben en kent sinds midden november maar één richting: omlaag.

Op dit moment denken wij dat de rentes, vooruitlopend op afzwakkende groeicijfers, verder zullen dalen en dat ook het koerspotentieel voor aandelen dit jaar relatief beperkt blijft, als verdere katalysatoren uitblijven. Daarom houden wij vast aan een verhoogde duratie, vooral in de VS, en handhaven wij onze aandelenblootstelling op het voor ons bescheiden niveau van minder dan 20 %.

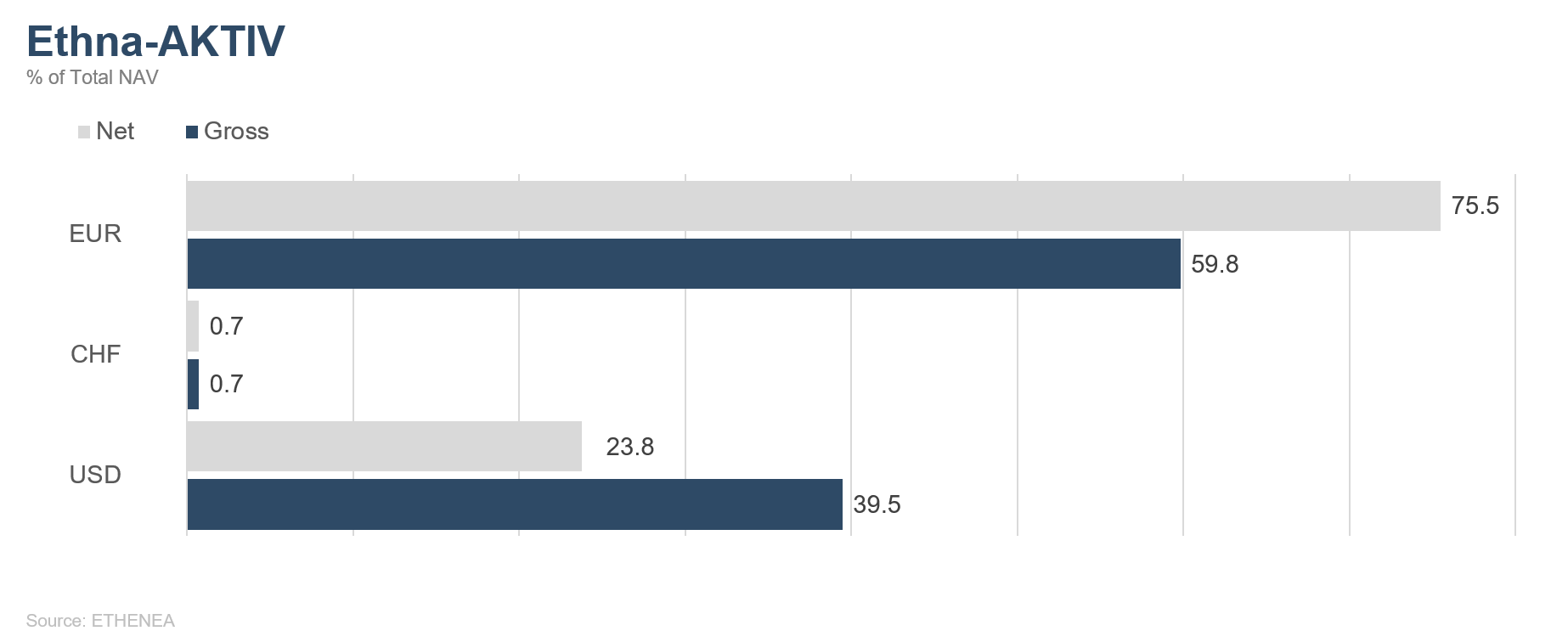

Vanwege het huidige niveau van de spreads zullen wij ook de obligatie-allocatie, die vandaag 80 % bedraagt, weer stapsgewijs verlagen omdat het extra kredietrisico in onze ogen niet passend vergoed wordt. De positionering wordt afgerond met een dollarpositie van ruim 20 %, ingegeven door de naar onze mening structurele kracht van de US-dollar in de komende drie tot zes maanden.

In maart zijn wij begonnen in oliecertificaten te beleggen, waarin wij inmiddels een positie van 3,6 % hebben opgebouwd. Samen met onze positie in goudcertificaten (6,2 %) brengen deze de grondstoffenweging op een kleine 10 % van het fondsvermogen.

Ethna-DYNAMISCH

Maart eindigde voor de meeste grote beurzen positief, al waren de koerswinsten een stuk lager dan in de voorbije maanden. Gezien het uiterst voorspoedige begin van het jaar is dit echter geen verrassing. Over het geheel genomen behoort het eerste kwartaal van 2019 tot de sterkste in de beursgeschiedenis. Dankzij de verdere koersstijgingen van de afgelopen paar weken hebben de waarderingen op de wereldwijde beurzen weer een normaal niveau bereikt. De tijdelijke onderwaardering na de correctie in het vierde kwartaal van 2018 is goedgemaakt. Onze visie op de huidige waarderingen op de aandelenmarkten is neutraal. Vergeleken met de obligatierendementen, die in maart in zowel de eurozone als de VS duidelijk omlaag gingen, bieden aandelen voor Ethna-DYNAMISCH nog steeds de aantrekkelijkste verhouding tussen kans en risico. Volgens onze eigen marktanalyse, de Market Balance Sheet (MBS), is het beeld sinds begin maart 2019 duidelijk verbeterd ten opzichte van de vorige maanden. Vooral de indicatoren voor de kortere termijn wijzen duidelijk op een ondersteunende trend. De aandelenmarkten verkeren momenteel in “risk-on”-modus, maar zijn vooralsnog niet overkocht. Omdat de wereldeconomie zich nog steeds in een afkoelingsfase bevindt, is het voor de markten nu vooral van belang om de verwachtingen voor de bedrijfswinsten de komende maanden realistisch te houden. In combinatie met de sterke koersstijgingen bestaat het risico dat koersontwikkelingen verkeerd ingeschat worden. Wij zullen dit scherp in de gaten houden.

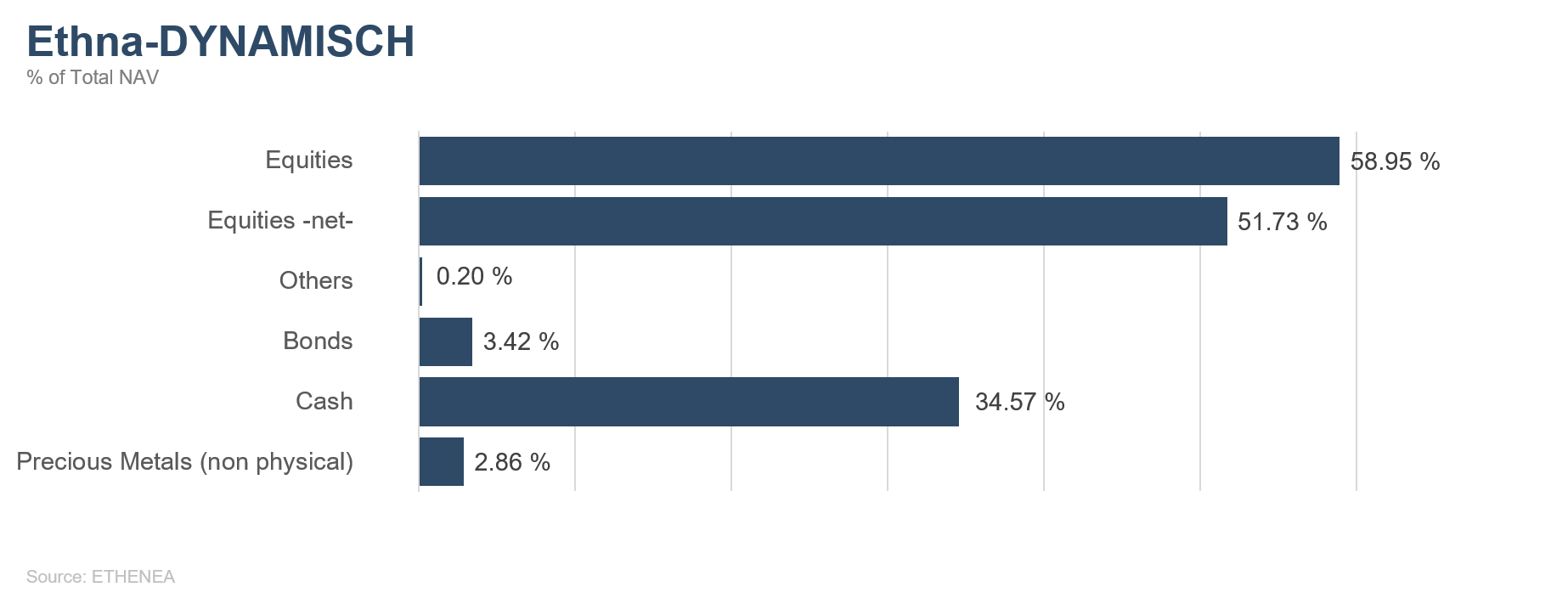

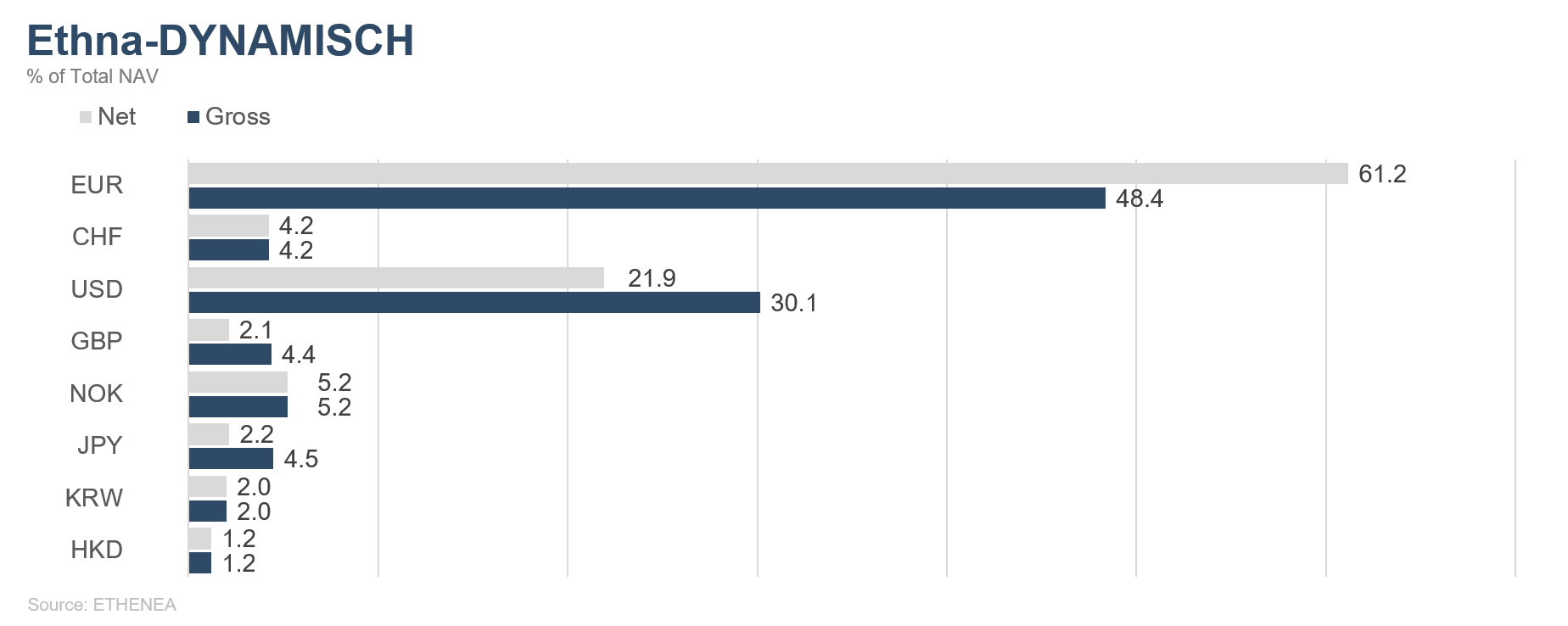

In de aandelenportefeuille van Ethna-DYNAMISCH hebben we de afgelopen maand verschillende veranderingen ingevoerd. We hebben Reckitt Benckiser en Middleby gekocht, twee ondernemingen van hoge kwaliteit. Hoewel de naam Reckitt Benckiser bij de meesten onbekend is, zijn de producten van het bedrijf wel bekend. Met sterke merken zoals Calgon, Vanish en Cillit Bang is Reckitt een marktleider in de niet-cyclische consumentensector. Indien de economische vooruitzichten verder achteruit zouden gaan, dan zal Reckitt met zijn defensieve eigenschappen waarschijnlijk tot de winnaars behoren. Ook Middleby heeft een sterke positie. Dit Amerikaanse bedrijf produceert hoogwaardige keukenapparaten en kent een indrukwekkende groei. In de afgelopen tien jaar wist het zijn resultaten en zijn aandelenkoers te verveelvoudigen. De komende jaren wil Middleby verder groeien, wat de aandelenkoers op middellange termijn verder zal opdrijven, vooral omdat de waardering na een vrij lange consolidatiefase weer een aantrekkelijk niveau bereikt heeft. We hebben KDDI en LG Uplus verkocht, twee Aziatische telecommunicatiebedrijven die naar onze mening nog maar een beperkt koerspotentieel hebben. Verder hebben we afscheid genomen van Publicis en Lufthansa, die nog te veel cyclische risico’s kennen, gelet op de onzekere macro-economische situatie. De bruto-aandelenpositie van het fonds werd in de loop van de maand stapsgewijs verhoogd en bedraagt vandaag bijna 59 %. Door de afwikkeling van de future-posities steeg de netto-aandelenpositie tot circa 52 %. De verhoogde wegingen zijn ingegeven door de duidelijke verbetering van het klimaat die uit onze marktanalyse (MBS) naar voren komt.

Op de obligatiemarkten gingen de rentes in maart opnieuw omlaag, in sommige gevallen zelfs aanzienlijk. Het gevolg was dat de 10-jarige Duitse staatsrente voor het eerst sinds 2016 negatief werd. Ook in de VS daalden de obligatierendementen fors. Eind maart hebben we onze positie in langlopende Amerikaanse staatsobligaties verder afgebouwd, wat ons hoge winsten heeft opgeleverd. Als gevolg hiervan is de weging gedaald tot nog ongeveer 3 % van de totale portefeuille. Vanwege de nieuwe rendementsdaling zijn beleggingen op de rentemarkt op middellange termijn voor ons minder aantrekkelijk geworden. Wij blijven dan ook terughoudend in dit segment en zijn voorlopig niet van plan de positie in Ethna-DYNAMISCH sterk te verhogen.

Goud verloor de afgelopen maanden zijn glans en moest de koerswinst die het sinds begin dit jaar had geboekt, vrijwel volledig prijsgeven. Maar omdat het nog geen 3 % van de portefeuille uitmaakt, was de invloed op de koersontwikkeling van Ethna-DYNAMISCH minimaal.

De verdere daling van de rentes pleit naar onze mening nog steeds voor een substantiële aandelenpositie in de portefeuille. Daar staat tegenover dat de conjunctuurvooruitzichten, zeker op korte termijn, zwak zijn. Gelet op deze omstandigheden willen wij belegd blijven in aandelen, maar hechten ook zeer veel belang aan een afdekkingscomponent, die de portefeuille beschermt voor het geval de volatiliteit toeneemt.

Grafiek 7: Portefeuillesamenstelling van Ethna-DEFENSIV naar rating

Grafiek 8: Portefeuillesamenstelling van Ethna-DEFENSIV naar valuta

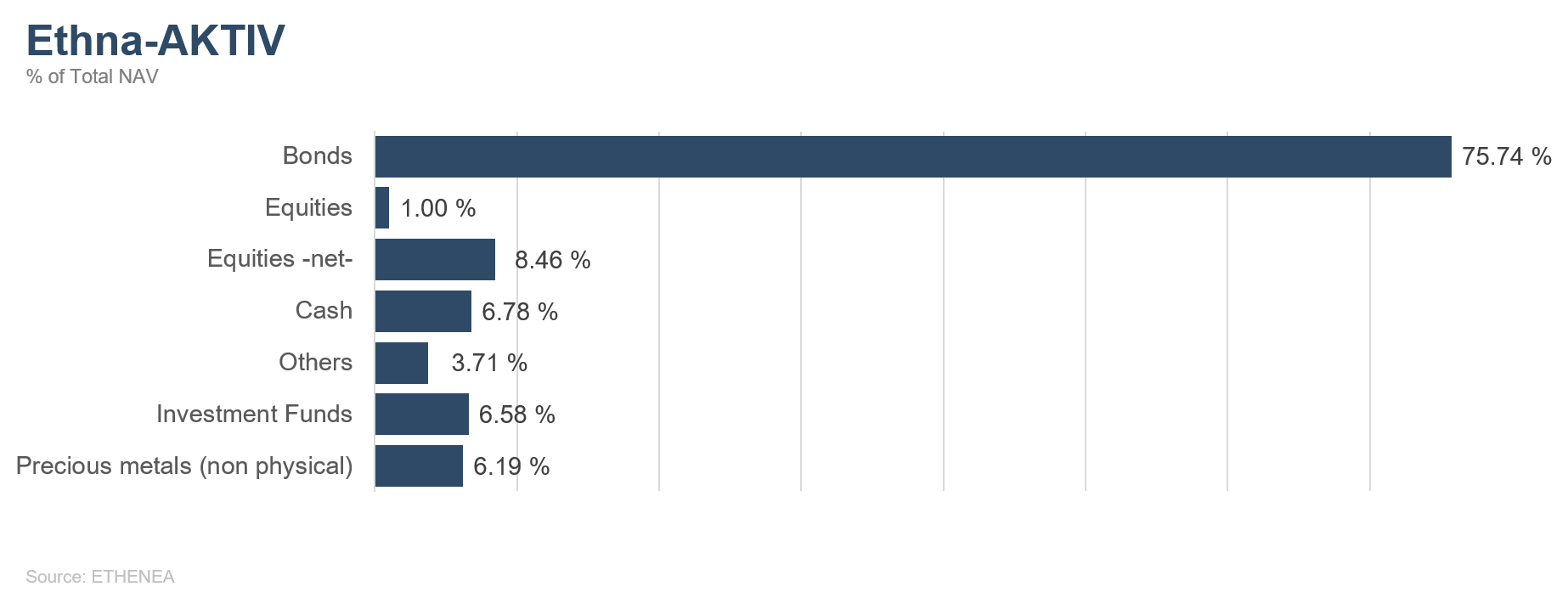

Grafiek 9: Portefeuillestructuur* van Ethna-AKTIV

Grafiek 10: Portefeuillesamenstelling van Ethna-AKTIV naar valuta

Grafiek 11: Portefeuillestructuur* van Ethna-DYNAMISCH

Grafiek 12: Portefeuillesamenstelling van Ethna-DYNAMISCH naar valuta

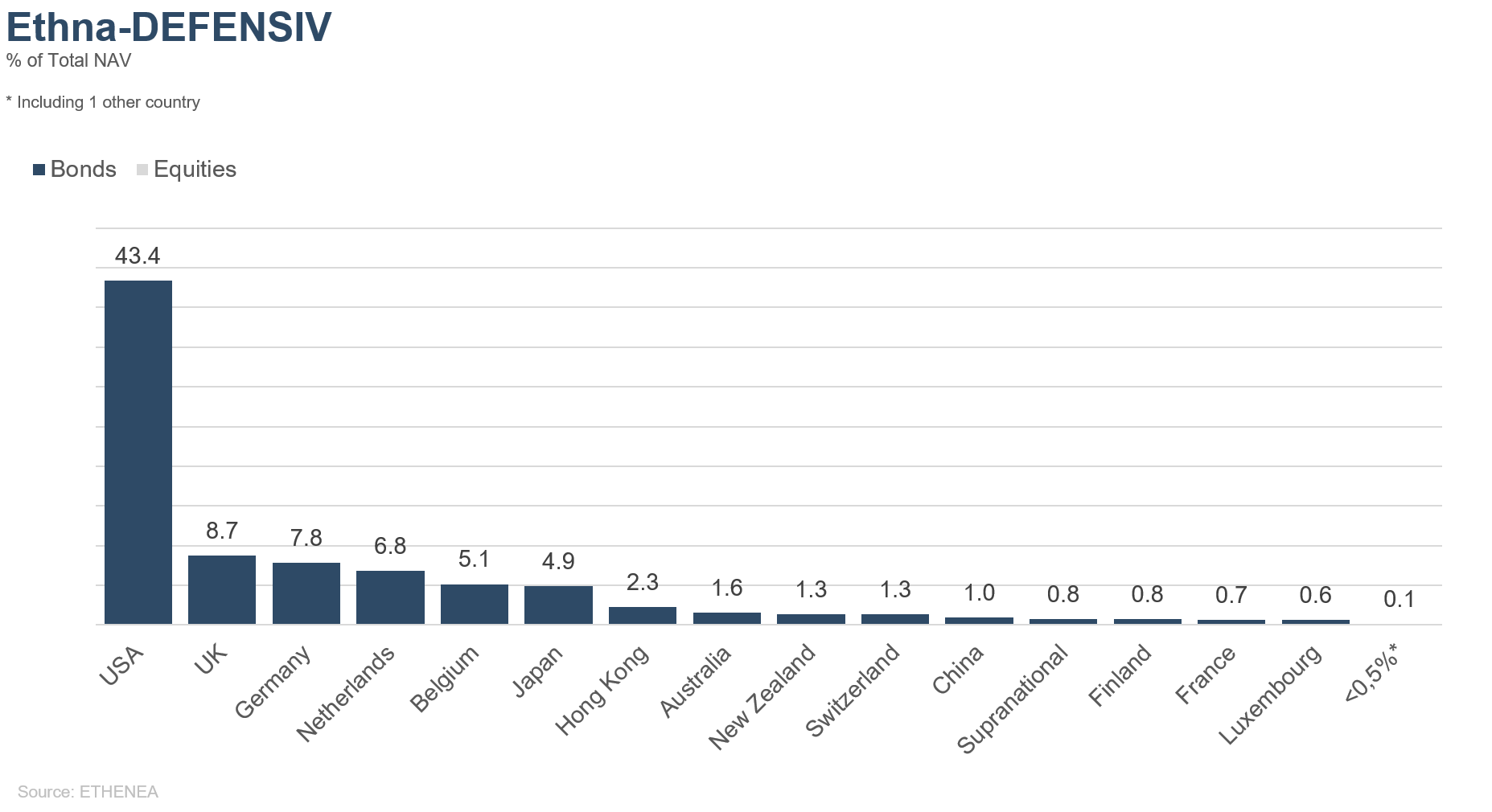

Grafiek 13: Portefeuillesamenstelling van Ethna-DEFENSIV naar herkomst

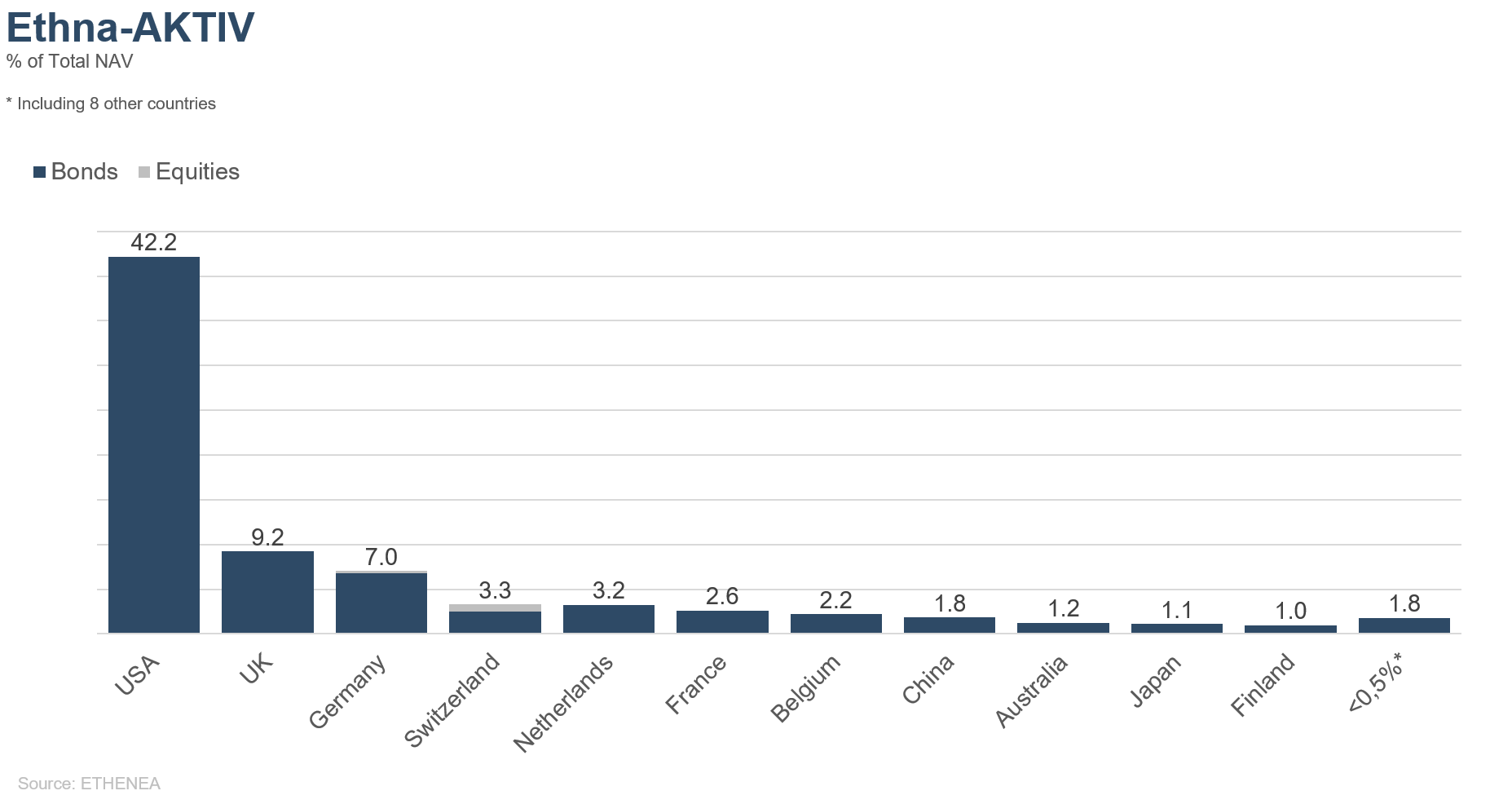

Grafiek 14: Portefeuillesamenstelling van Ethna-AKTIV naar herkomst

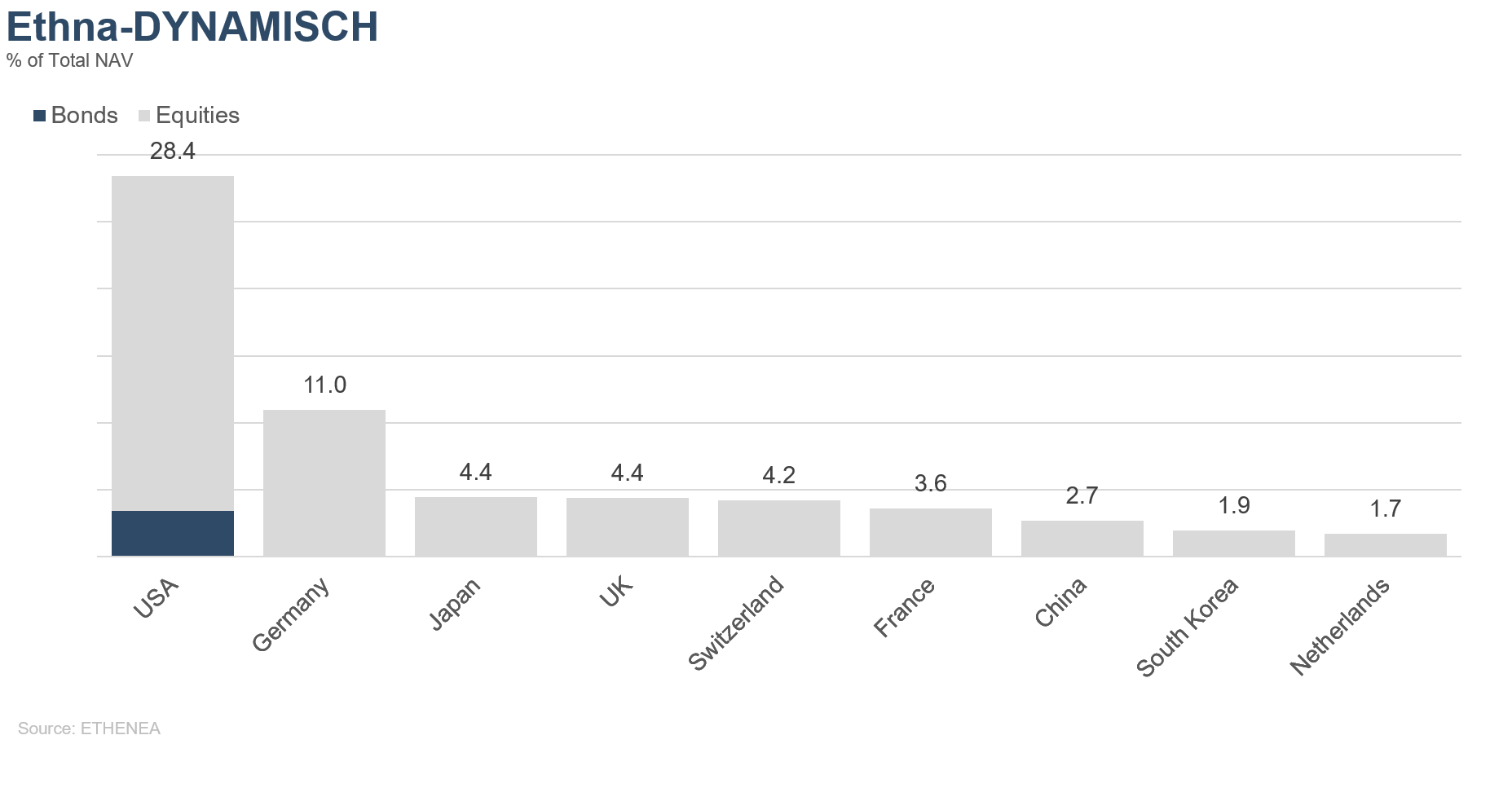

Grafiek 15: Portefeuillesamenstelling van Ethna-DYNAMISCH naar herkomst

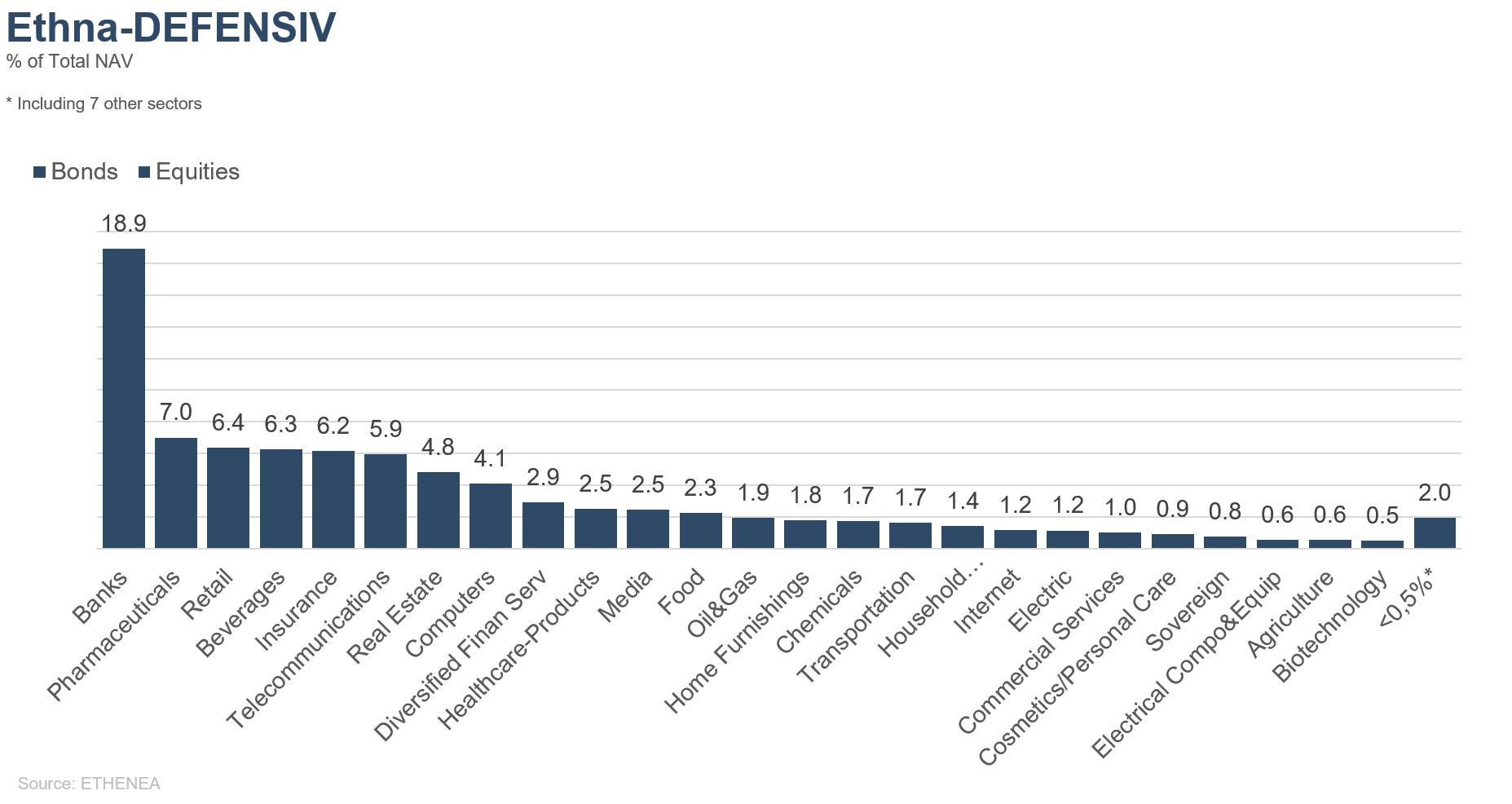

Grafiek 16: Portefeuillesamenstelling van Ethna-DEFENSIV naar emittentensector

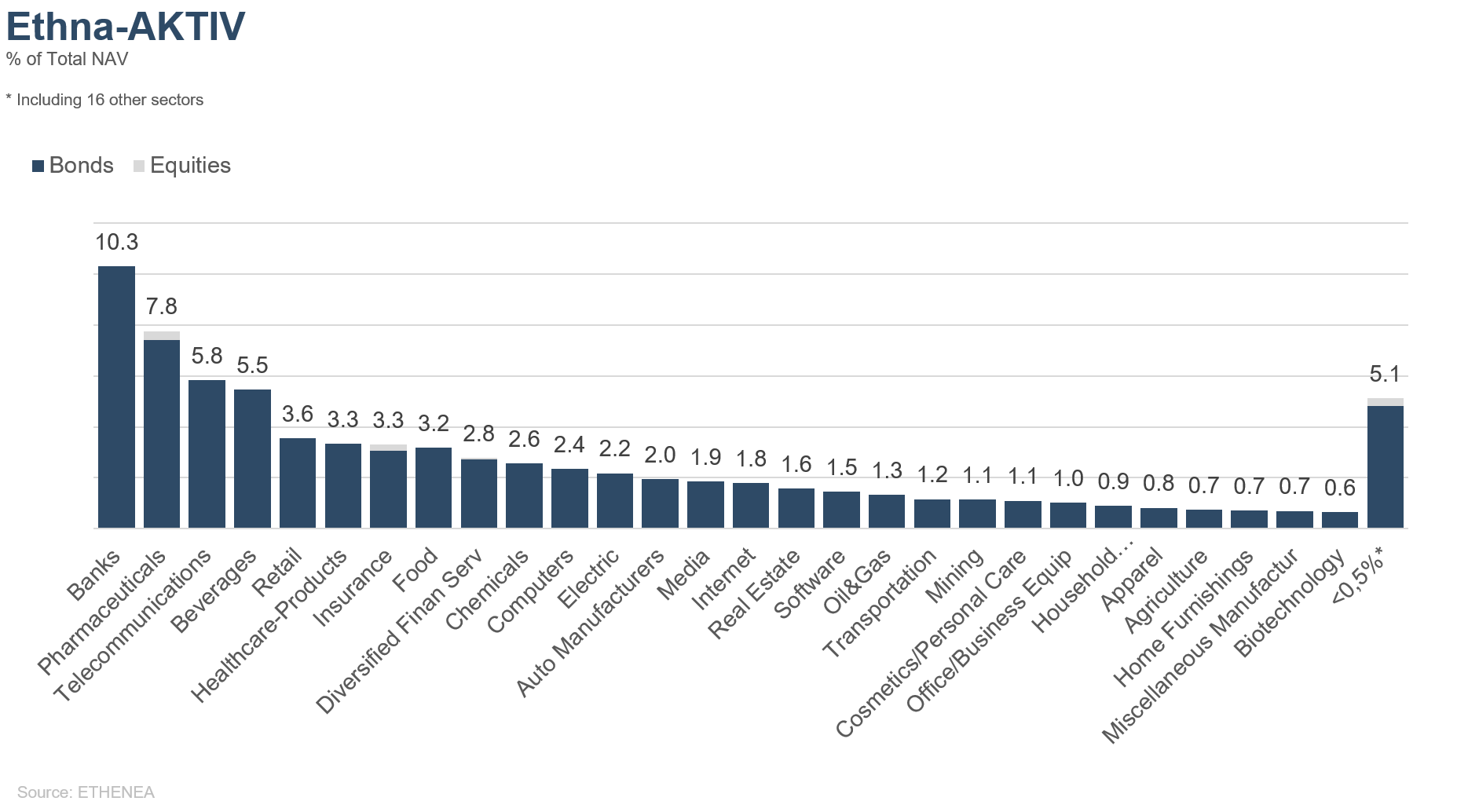

Grafiek 17: Portefeuillesamenstelling van Ethna-AKTIV naar emittentensector

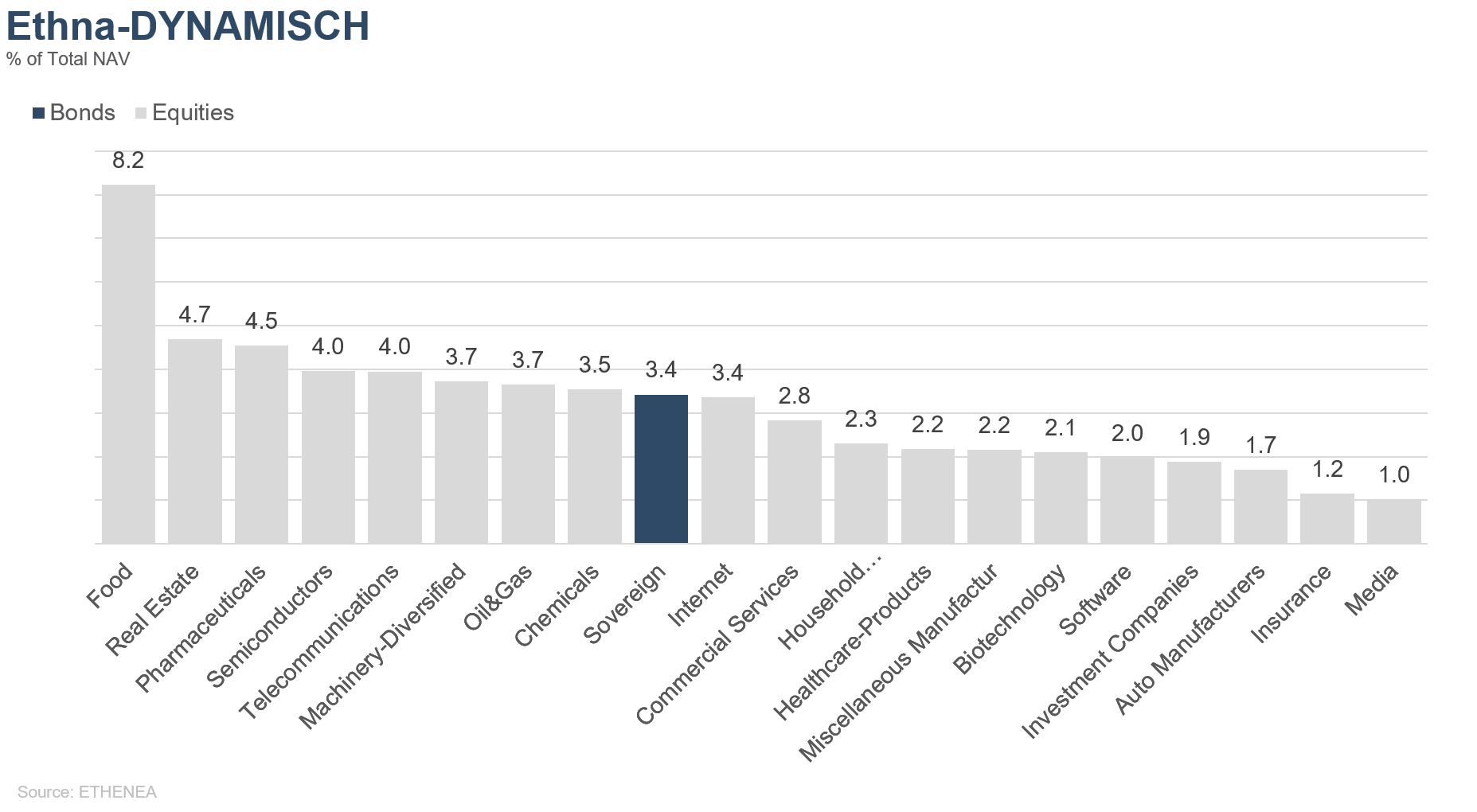

Grafiek 18: Portefeuillesamenstelling van Ethna-DYNAMISCH naar emittentensector

* “Cash” omvat termijndeposito’s, 24-uursdeposito’s en zichtrekeningen/overige rekeningen. “Equities net” omvat directe beleggingen en de blootstelling die resulteert uit aandelenderivaten.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Dit is een marketing communicatie. Het is uitsluitend bedoeld om productinformatie te verstrekken en is geen verplicht wettelijk of regelgevend document. De informatie in dit document vormt geen verzoek, aanbod of aanbeveling om participaties in het fonds te kopen, te verkopen of om enige andere transactie aan te gaan. Het is uitsluitend bedoeld om de lezer inzicht te geven in de belangrijkste kenmerken van het fonds, zoals het beleggingsproces, en wordt noch geheel noch gedeeltelijk beschouwd als een beleggingsaanbeveling. De verstrekte informatie is geen vervanging voor de eigen overwegingen van de lezer of voor enige andere juridische, fiscale of financiële informatie en advies. Noch de beleggingsmaatschappij, noch haar werknemers of bestuurders kunnen aansprakelijk worden gesteld voor verliezen die rechtsreeks of onrechtstreeks worden geleden door het gebruik van de inhoud van dit document of in enig ander verband met dit document. De verkoopdocumenten in het Duits die op dit moment geldig zijn (verkoopprospectus, essentiële-informatiedocumenten (PRIIPs-KIDs) en de halfjaar- en jaarverslagen), die gedetailleerde informatie geven over de aankoop van participaties in het fonds en de bijbehorende kansen en risico's, vormen de enige wettelijke basis voor de aankoop van participaties. De bovengenoemde verkoopdocumenten in het Duits (evenals in onofficiële vertalingen in andere talen) zijn te vinden op www.ethenea.com en zijn naast de beleggingsmaatschappij ETHENEA Independent Investors S.A. en de depothoudende bank, ook gratis verkrijgbaar bij de respectieve nationale betaal- of informatieagenten en van de vertegenwoordiger in Zwitserland. De betaal- of informatieagenten voor de fondsen Ethna-AKTIV, Ethna-DEFENSIV en Ethna-DYNAMISCH zijn de volgende: België, Duitsland, Liechtenstein, Luxemburg, Oostenrijk: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg; Frankrijk: CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris; Italië: State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Spanje: ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid); Zwitserland: Vertegenwoordiger: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Betaalagent: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. De betaal- of informatieagenten voor HESPER FUND, SICAV - Global Solutions zijn de volgende: België, Duitsland, Frankrijk, Luxemburg, Oostenrijk: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg; Italië: Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Zwitserland: Vertegenwoordiger: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Betaalagent: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. De beleggingsmaatschappij kan bestaande distributieovereenkomsten met derden beëindigen of distributievergunningen intrekken om strategische of statutaire redenen, mits inachtneming van eventuele deadlines. Beleggers kunnen informatie over hun rechten verkrijgen op de website www.ethenea.com en in de verkoopprospectus. De informatie is zowel in het Duits als in het Engels beschikbaar, en in individuele gevallen ook in andere talen. Opgemaakt door: ETHENEA Independent Investors S.A. Het is verboden om dit document te verspreiden aan personen die wonen in landen waar het fonds geen vergunning heeft of waar er een toestemming vereist is voor verspreiding. Participaties mogen enkel aangeboden worden aan personen in landen waarin dit aanbod in overeenstemming is met de toepasselijke wettelijke bepalingen en waar ervoor wordt gezorgd dat de verspreiding en publicatie van dit document, evenals een aanbod of verkoop van participaties, aan geen enkele beperking is onderworpen in het betreffende rechtsgebied. Het fonds wordt met name niet aangeboden in de Verenigde Staten van Amerika of aan Amerikaanse burgers (volgens Rule 902 of Regulation S of the U.S. Securities Act of 1933, in de huidige versie) of personen die namens hen, in hun rekening of ten voordele van een Amerikaanse burger handelen. Resultaten die in het verleden behaald zijn, mogen niet worden opgevat als indicatie of garantie voor toekomstige prestaties. Schommelingen in de waarde van onderliggende financiële instrumenten of hun rendementen, evenals veranderingen in rentetarieven en valutakoersen, zorgen ervoor dat de waarde van participaties in een fonds, evenals de daaruit voortvloeiende rendementen, zowel kunnen dalen als stijgen en zijn niet gegarandeerd. De waarderingen die hierin opgenomen zijn, zijn gebaseerd op een aantal factoren, waaronder, maar niet beperkt tot, huidige prijzen, schattingen van de waarde van de onderliggende activa en marktliquiditeit, evenals andere veronderstellingen en openbaar beschikbare informatie. In principe kunnen prijzen, waarden en rendementen zowel stijgen als dalen, tot en met het totale verlies van het geïnvesteerde kapitaal, en aannames en informatie kunnen zonder voorafgaande kennisgeving worden gewijzigd. De waarde van het belegde vermogen of de prijs van participaties, evenals de daaruit voortvloeiende rendementen en uitkeringsbedragen, zijn onderhevig aan schommelingen of kunnen geheel verdwijnen. Positieve prestaties in het verleden zijn daarom geen garantie voor positieve prestaties in de toekomst. Met name het behoud van het geïnvesteerde vermogen kan niet worden gegarandeerd; er is dan ook geen garantie dat de waarde van het belegde kapitaal of de aangehouden participaties bij verkoop of terugkoop zal overeenkomen met het oorspronkelijk belegde kapitaal. Beleggingen in vreemde valuta zijn onderhevig aan bijkomende wisselkoersschommelingen of valutarisico's, d.w.z. het rendement van dergelijke beleggingen hangt ook af van de volatiliteit van de vreemde valuta, wat een negatieve impact kan hebben op de waarde van het belegde kapitaal. Beleggingen en toewijzingen kunnen gewijzigd worden. De beheer- en depotvergoedingen, evenals alle andere kosten die overeenkomstig de contractuele bepalingen ten laste van het fonds zijn, worden in de berekening opgenomen. De prestatieberekening is gebaseerd op de BVI-methode (Duitse Federale Vereniging voor Beleggings- en Vermogensbeheer), dat wil zeggen dat uitgiftekosten, transactiekosten (zoals order- en makelaarskosten), evenals bewaar- en andere beheervergoedingen niet inbegrepen zijn in de berekening. Het beleggingsrendement zou lager zijn indien rekening zou worden gehouden met de uitgiftetoeslag. Er kan geen garantie worden gegeven dat de marktprognoses gehaald worden. Om het even welke risicobehandeling in deze publicatie mag niet worden beschouwd als een onthulling van alle risico's of een sluitende behandeling van de genoemde risico's. In de verkoopprospectus wordt expliciet verwezen naar de gedetailleerde risicobeschrijvingen. Er kan geen garantie worden gegeven dat de informatie juist, volledig of actueel is. De inhoud en de informatie zijn auteursrechtelijk beschermd. Er kan geen garantie worden gegeven dat het document voldoet aan alle wettelijke of regelgevende vereisten die andere landen dan Luxemburg hebben vastgesteld. Opmerking: De belangrijkste technische termen kunnen worden gevonden in de woordenlijst op www.ethenea.com/lexicon. Informatie voor beleggers in België: Het prospectus, de statuten en de periodieke verslagen, alsmede de essentiële-informatiedocumenten (PRIIPs-KIDs), zijn kosteloos verkrijgbaar in het Frans bij de beheermaatschappij, ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Luxemburg en bij de vertegenwoordiger: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg. Informatie voor beleggers in Zwitserland: Het vestigingsland van de collectieve beleggingsregeling is Luxemburg. De vertegenwoordiger in Zwitserland is IPConcept (Schweiz) AG, Münsterhof 12, P.O. Box, CH-8022 Zürich. De betaalagent in Zwitserland is DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurich. Het prospectus, de essentiële-informatiedocumenten (PRIIPs-KIDs) en de statuten, evenals de jaar- en halfjaarverslagen zijn kosteloos verkrijgbaar bij de vertegenwoordiger. Copyright © ETHENEA Independent Investors S.A. (2024) Alle rechten voorbehouden. 02-04-2019