Le "false partenze" nel mercato azionario

In una corsa, a volte i corridori anticipano lo sparo della pistola e reagiscono troppo presto, situazione nota come "falsa partenza". Inoltre, a volte il minimo sussulto di un corridore fa partire tutti gli altri, esempio tipico della dinamica di gruppo. In effetti, la dinamica di gruppo è l'unica spiegazione di alcune delle significative fluttuazioni dei mercati azionari globali. Non sempre una forte correzione è espressione di un'effettiva debolezza economica strutturale. Spesso basta il timore di tale debolezza per causare il crollo delle borse. Non a caso si dice che "le borse hanno previsto 10 delle ultime 5 recessioni". Una crescita economica negativa per due trimestri consecutivi basta per essere considerata una recessione. In passato, le borse hanno reagito in modi molto diversi ai vari periodi di recessione. A volte le fasi di ribasso sono state più pronunciate in periodi non recessivi, arrivando anche a superare le correzioni osservate in fasi di recessione. Gli indici a bassa capitalizzazione, come quelli di molti Stati europei di minori dimensioni o di paesi emergenti, possono cedere anche fino al 30% del loro valore senza che le rispettive economie scivolino in una recessione. Nel caso di indici più ampi come l'S&P 500 o lo STOXX Europe 600 è raro (ma non impossibile) che si riscontrino correzioni di questa entità in assenza di recessione. Perdite del 10% o superiori si registrano invece ogni anno, anche ripetutamente. A volte bastano l'ammonimento di una banca centrale o dati congiunturali deboli per spingere al ribasso le borse. Dati economici particolarmente positivi possono causare anch'essi forti correzioni qualora le autorità monetarie si vedano costrette ad adottare un orientamento più restrittivo per frenare l'eccessivo vigore congiunturale. Le reazioni più o meno pronunciate delle borse a questi avvenimenti possono essere ritenute espressione di "false partenze". Dal suo lancio, avvenuto il 1° luglio 1988, il DAX ha attraversato diverse fasi di questo tipo. Il grafico seguente illustra le flessioni più pronunciate registrate dal DAX dal 1988.

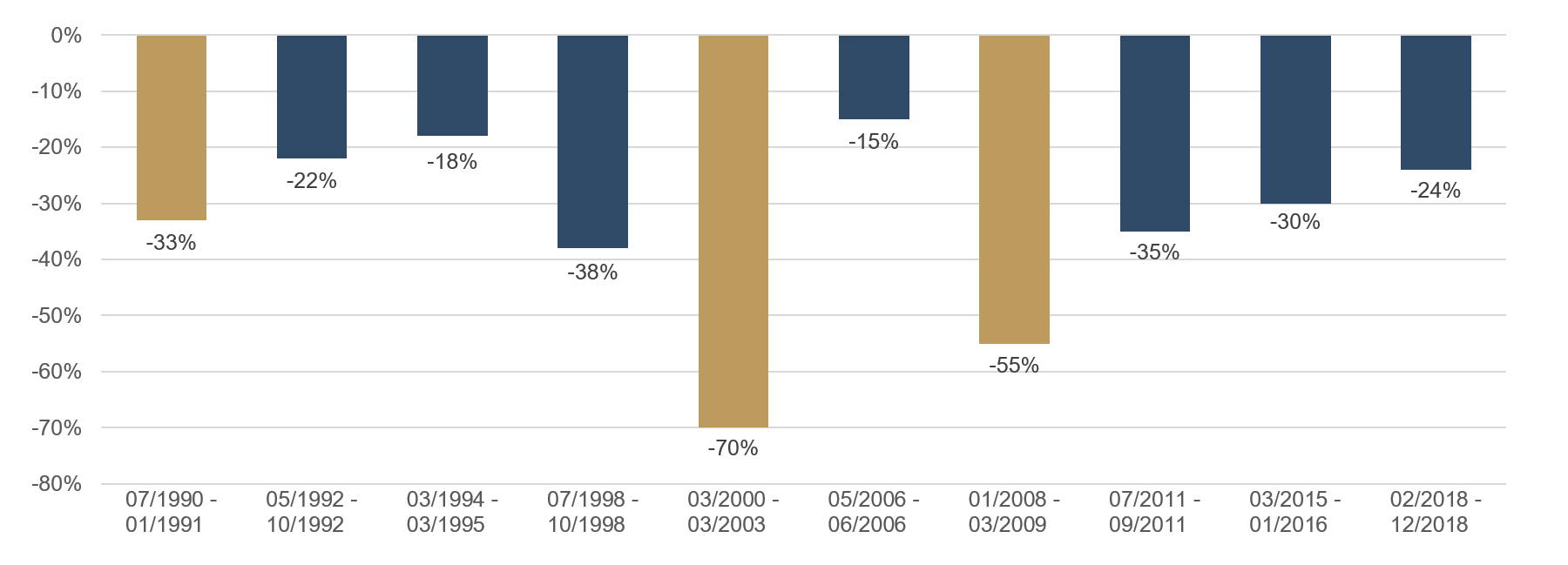

Grafico 1: flessioni del DAX dal 1988

Le bande color oro rappresentano i periodi di recessione in Germania. Il quadro che ne emerge è quello previsto: non sempre a forti ribassi dei prezzi corrisponde una recessione. Le pesanti correzioni avvenute nel 2011 e nel 1998 non hanno avuto conseguenze di particolare rilievo, mentre nel periodo dal 2000 al 2003, come anche nel 2008, l'economia ha subito contrazioni decisamente più marcate. I lettori più attenti noteranno l'assenza del crollo della borsa nel 1987, avvenuto prima del primo calcolo ufficiale del DAX il 1° luglio 1988. Il calcolo a ritroso dell'indice permise di riscontrare una flessione del 40% in tale periodo che, per quanto considerevole, restò tuttavia largamente priva di gravi conseguenze economiche; la recessione attesa non si manifestò. La situazione dell'ampio indice di mercato statunitense S&P 500 risulta simile, in quanto anche in questo caso non tutti i cali dei prezzi, per quanto significativi, sono stati accompagnati da una recessione. Ancora una volta la borsa ha mostrato di esagerare reagendo con una "falsa partenza". Il grafico seguente illustra le flessioni più pronunciate dell'S&P 500 dal 1987.

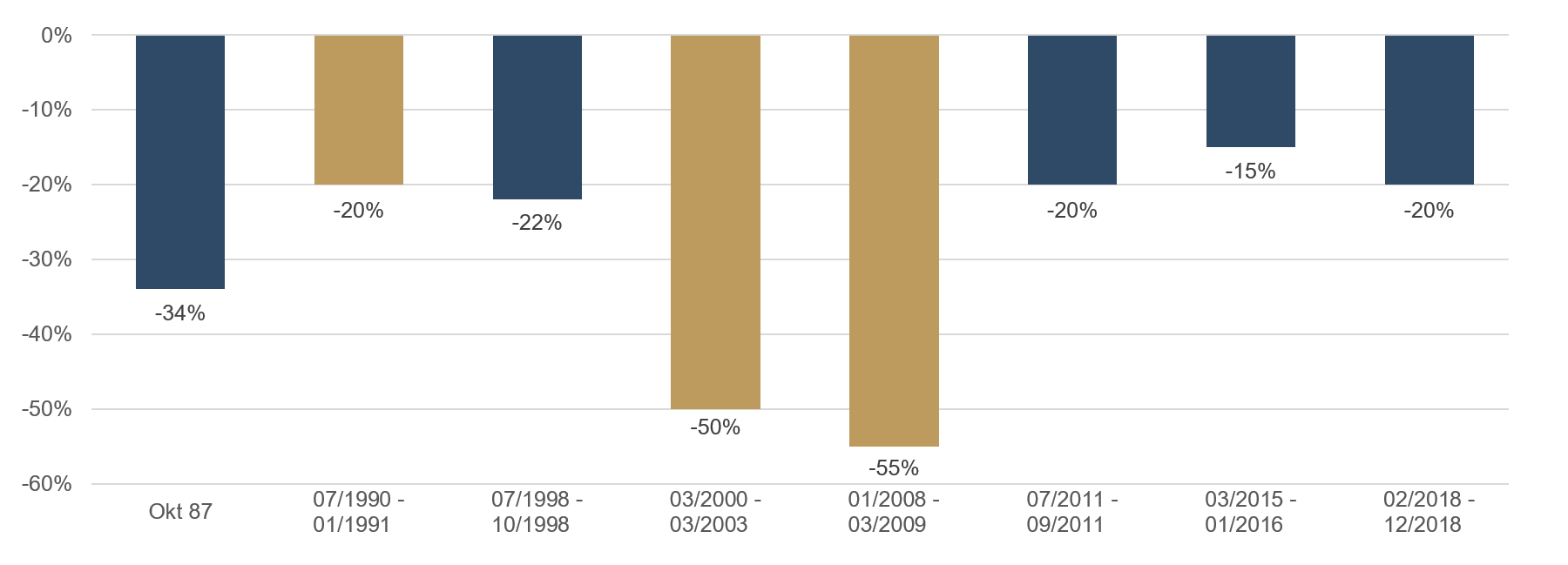

Grafico 2: flessioni dell'S&P 500 dal 1987

Le barre color oro rappresentano i periodi di recessione negli Stati Uniti. Rispetto al precedente grafico si nota un numero nettamente minore di correzioni dei prezzi nel periodo in esame. Le flessioni dell'S&P 500 negli anni 1992, 1994/95 e 2006, inferiori al 10%, sono state decisamente più moderate e non sono riportate nel grafico. Anche in questo caso si osserva che non tutte le correzioni di maggiore entità sono associate a una recessione. La "falsa partenza" è dunque leggermente più pronunciata in Germania rispetto agli Stati Uniti, il che potrebbe tuttavia essere in parte riconducibile alla capitalizzazione di mercato nettamente inferiore delle aziende. Il fenomeno delle dinamiche di gruppo si manifesta peraltro non solo in senso ribassista ma anche rialzista. In altre parole, la "falsa partenza" dà anche adito a movimenti rialzisti in caso di stime congiunturali favorevoli, scontando all'infinito le prospettive positive e spingendo la borsa su livelli eccessivamente elevati. Finché le borse saranno guidate dalla psicologia umana, si verificheranno sempre strane oscillazioni delle quotazioni, sia positive che negative.

Sull'onda dei timori di una possibile recessione, nel 4° trimestre 2018 una falsa partenza ha fatto precipitare i mercati. Sostenuti dalle previsioni di una politica monetaria più accomodante e di un miglioramento dei dati economici, nel primo semestre 2019 i mercati si sono ripresi e al momento si trovano in prossimità di nuovi massimi. Tale ripresa è avvenuta in modo molto rapido e imprevisto. In un'ottica di breve periodo, i mercati hanno scontato tutte le notizie positive. Rimandiamo al proposito al nostro Commento sui Mercati N° 4 di aprile 2019, in cui segnalavamo un aumento del pericolo di tendenze recessive nell'economia globale. Attualmente non resta molto del clima di fiducia negativo del 4° trimestre. Sembrerebbe invece che la falsa partenza stia causando ora eccessi di segno positivo. Durante l'estate ci aspettiamo un'elevata volatilità dei mercati azionari e, di conseguenza, il posizionamento degli Ethna-funds è prudente. Per poter raggiungere nuovi massimi è necessario che il mercato riceva ulteriori impulsi, che a nostro avviso non giungeranno prima dell'approssimarsi della fine dell'anno. Una risoluzione dello scontro commerciale tra Cina e Stati Uniti e gli stimoli economici provenienti dall'avvio della campagna elettorale statunitense potrebbero sostenere i mercati nel 4° trimestre.

Riflettori puntati sull'oro

La quotazione dell'oro ha di recente raggiunto un picco importante. Michael Blümke, Senior Portfolio Manager presso ETHENEA, illustra nel nostro ultimo video la nostra valutazione del rincaro del metallo prezioso, i conseguenti adeguamenti tattici apportati al portafoglio dell'Ethna-AKTIV e la nostra strategia a lungo termine nei confronti dell'oro.Il video non può essere mostrato? Allora cliccate QUI.

Posizionamento degli Ethna Funds

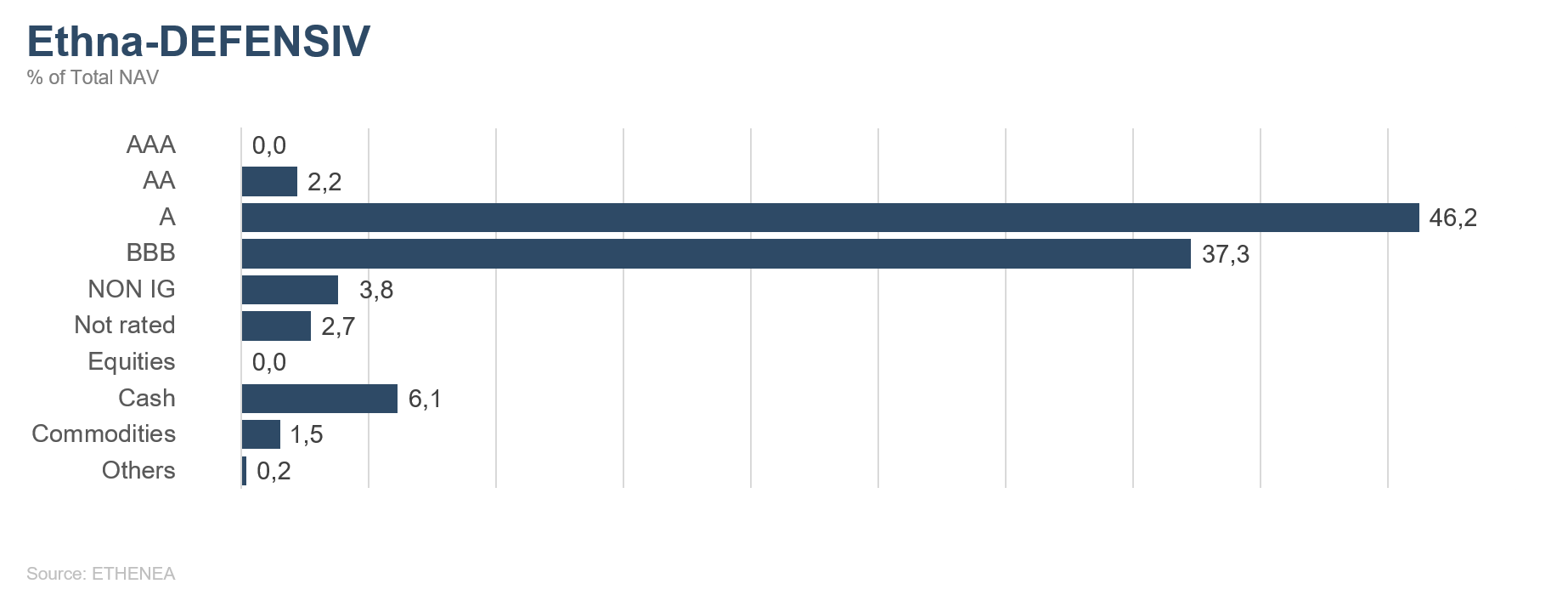

Ethna-DEFENSIV

A giugno, i timori di un ulteriore aggravamento dello scontro commerciale tra Cina e Stati Uniti hanno ceduto il passo alle speranze di una pausa sul versante dei dazi e di ripresa dei negoziati per una soluzione a lungo termine. Tuttavia è possibile scorgere tracce delle incertezze legate a tali timori nel commercio mondiale e nella pianificazione di molte aziende. Ad esempio, a inizio giugno la Banca mondiale ha ridotto le proprie stime sulla crescita economica globale nel 2019, portandole al 2,6% dal 2,9% diffuso fino a gennaio. Ciò a sua volta ha spinto la BCE e la Fed a rivedere le proprie politiche monetarie. Nel discorso tenuto a Sintra, in Portogallo, Mario Draghi ha ribadito l'intenzione della BCE di introdurre ulteriori misure monetarie espansive in reazione alla debole crescita attuale e all'inflazione costantemente troppo bassa. Nella sua ultima riunione, la Fed ha annunciato di essere pronta ad adeguare la propria politica attuale per assicurare il proseguimento della ripresa economica. I mercati finanziari ne hanno dedotto che a fine luglio la Fed ridurrà il proprio tasso di riferimento. Non sembrano esclusi ulteriori tagli dei tassi. In seguito alle dichiarazioni delle banche centrali, i tassi a lungo termine sono diminuiti nuovamente. I rendimenti dei Bund decennali hanno segnato un nuovo record scendendo a -0,33%. I rendimenti degli omologhi statunitensi, i Treasury decennali, sono temporaneamente scivolati al di sotto del 2% per poi terminare lo scorso mese appena al di sopra di tale livello.

Il portafoglio obbligazionario di Ethna-DEFENSIV ha nettamente beneficiato del calo dei tassi in virtù dell'elevata duration pari a 6,5. Anche l'incremento della duration a 7,2, ottenuto mediante futures sui Treasury statunitensi, ha decisamente contribuito alla performance straordinariamente positiva registrata a giugno dal fondo (+2,07%), il quale ha inoltre beneficiato in misura significativa del restringimento dei premi al rischio delle obbligazioni societarie.

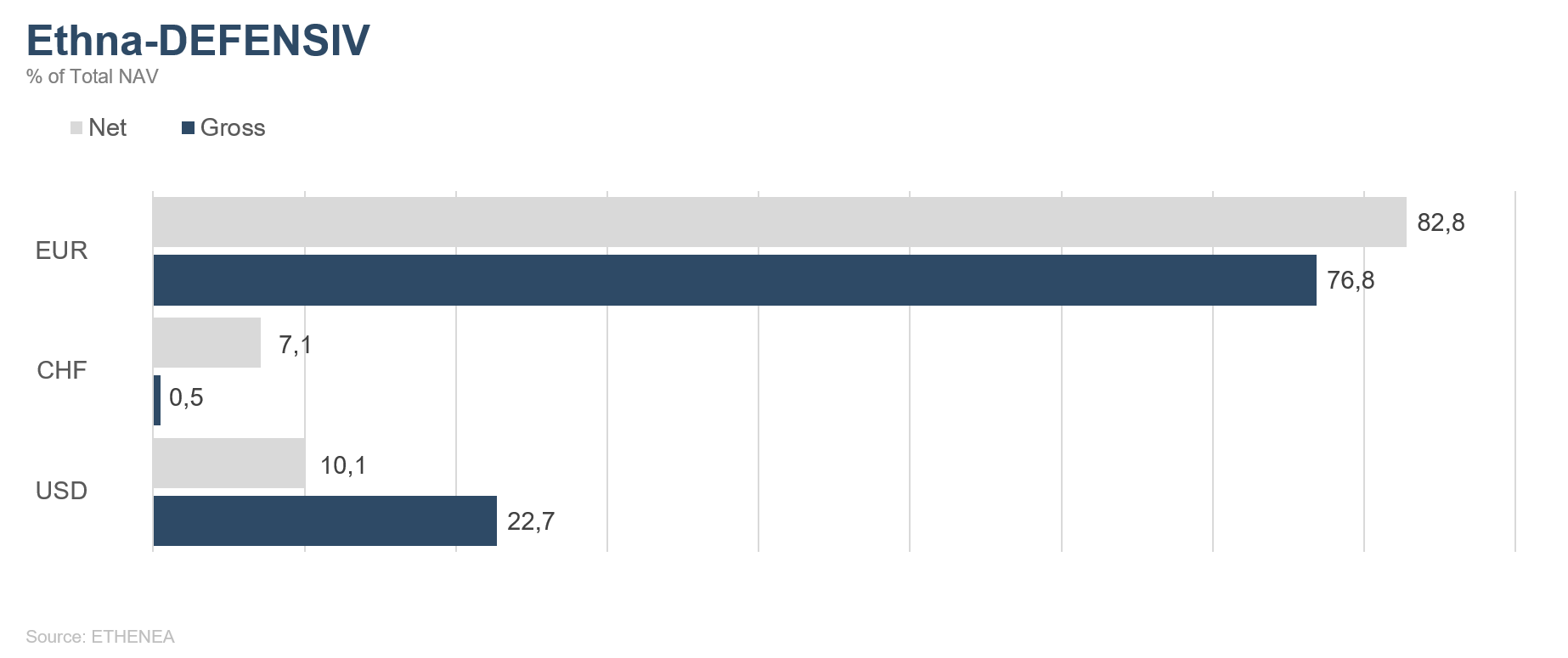

Il vertice del G20 in Giappone, atteso con ansia, è fissato per fine mese. Ci si attende che l'incontro tra i presidenti Trump e Xi durante il G20 porti quanto meno a una distensione commerciale tra i due paesi, anche se bisognerà probabilmente attendere prima che si verifichino progressi sostanziali. Tuttavia, data la scarsa prevedibilità delle mosse del Presidente Trump, abbiamo deciso di ridurre l'esposizione a diversi rischi che non rientrano nel nostro portafoglio obbligazionario. Abbiamo pertanto ridimensionato al 10% l'esposizione all'USD e abbiamo interamente liquidato la posizione azionaria nell'Ethna-DEFENSIV, monetizzando i guadagni del mese scorso. L'esposizione all'oro è stata parimenti ridotta all'1,5%.

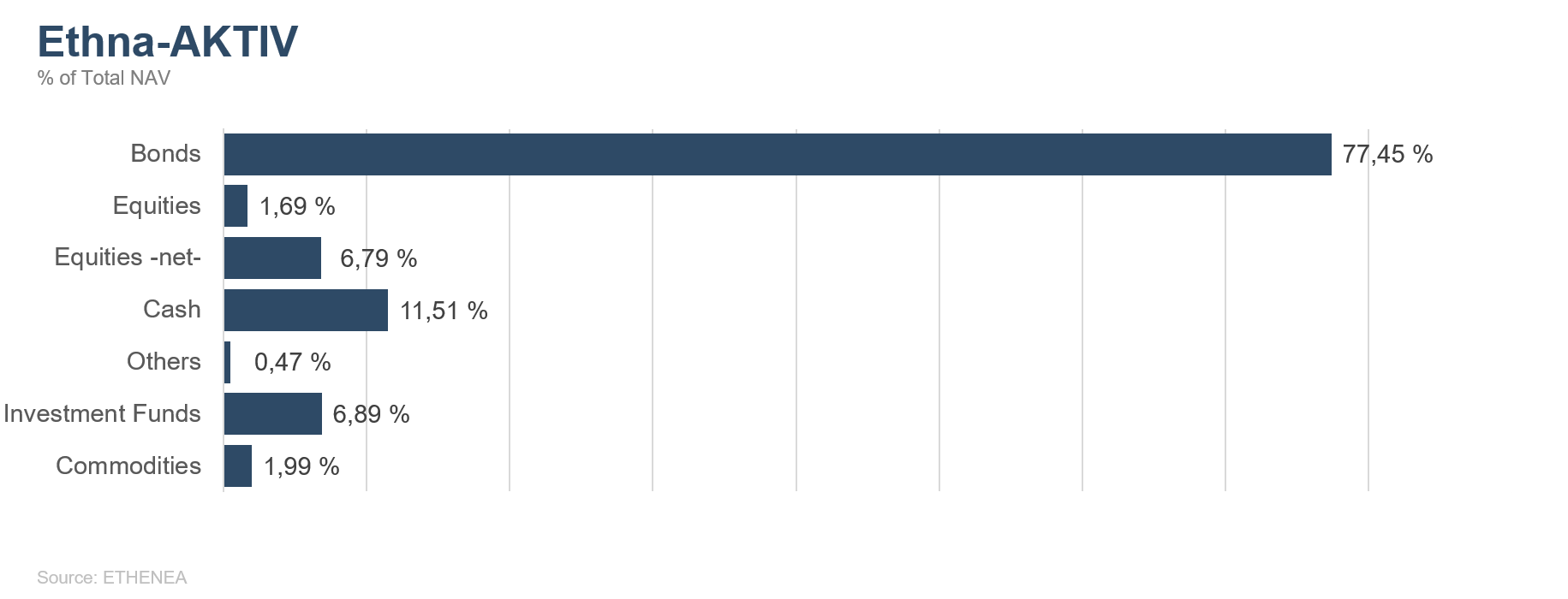

Ethna-AKTIV

Come gli scorsi mesi, anche giugno ha fortemente risentito dello scontro commerciale tra Cina e Stati Uniti. Nel corso del mese, dalle riunioni delle banche centrali fino al vertice del G20 a Osaka, i principali protagonisti della scena mondiale sono stati ancora una volta il Presidente USA, ma anche i governatori degli istituti di emissione europeo e statunitense, che si vedono ormai costretti a intervenire nelle rispettive giurisdizioni adottando misure di politica monetaria. Mentre Mario Draghi, nel tanto atteso discorso tenutosi a Sintra in Portogallo, ha prospettato tagli dei tassi e un nuovo quantitative easing quali ulteriori misure di stimolo della BCE, nel corso della regolare riunione della Fed, Jerome Powell ha annunciato l'abbandono della politica "paziente", spianando praticamente la strada al prossimo ciclo di riduzione dei tassi dell'istituto statunitense. I mercati hanno reagito con prevedibile euforia, frenati forse solo leggermente dall'esito, in quel momento ancora incerto, del vertice del G20. I tassi a breve e a lungo termine in Europa e negli Stati Uniti hanno continuato a scendere, mentre gli asset rischiosi sono saliti durante tutto il mese. In questo contesto l'indice dei semiconduttori statunitense è un buon esempio per comprendere l'impatto dei conflitti commerciali su determinati settori. Dopo aver archiviato a maggio il peggiore risultato mensile dal 2008, registrando una flessione del -16,7% a causa dell'interruzione dei colloqui, a giugno l'indice ha messo a segno la migliore performance mensile dal 2012 (+12,6%) in previsione della ripresa delle trattative. Sebbene una risoluzione dei conflitti commerciali sarebbe nell'interesse di entrambe le parti, non prevediamo una rapida risoluzione, giacché le loro posizioni sono ancora troppo distanti. Tuttavia, per convincere non solo noi ma anche il resto del mondo delle sue straordinarie capacità di "dealmaker", dopo l'esito positivo del vertice del G20, Trump si è recato anche a un terzo incontro con Kim Jong-Un al confine tra le due Coree. Analogamente a quanto osservato nel conflitto commerciale, anche nel caso di queste trattative il Presidente statunitense non è però riuscito a concludere accordi solidi e si è dovuto accontentare di vaghe dichiarazioni di intenti. I dati economici diffusi nel corso del mese sono stati contrastanti. Citiamo solo, a titolo di esempio, le cifre deludenti sull'occupazione e il nuovo calo del Purchasing Managers' Index del settore manifatturiero. La domanda decisiva è se la combinazione di una politica espansiva delle banche centrali e del ripristino di relazioni commerciali più amichevoli basterà a prolungare l'attuale ciclo congiunturale e il conseguente andamento positivo delle borse. Sebbene sembri dovuto all'aprirsi dei rubinetti monetari delle banche centrali, accogliamo naturalmente con favore il rialzo in atto.

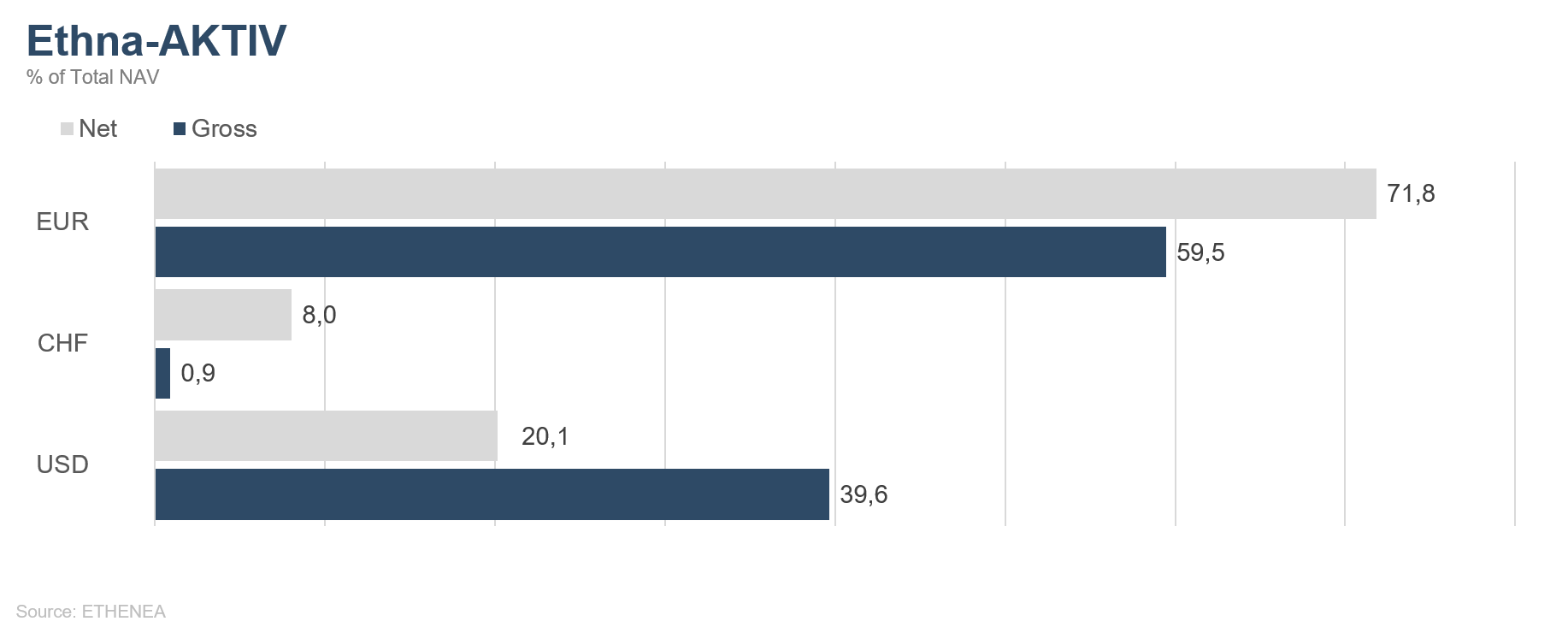

A giugno, il posizionamento del fondo ci ha consentito di beneficiare ampiamente dell'attuale contesto positivo, archiviando il migliore risultato mensile di quest'anno. La performance del fondo è stata in particolare nuovamente favorita dall'apporto del portafoglio obbligazionario, che ha tratto vantaggio dall'assottigliamento degli spread e dal calo dei tassi, nonché dall'aumento della duration, ottenuto tramite futures. Pur attendendoci che il trend dei tassi proseguirà nel lungo periodo, riteniamo opportuno per il momento liquidare l'overlay di duration al 2% circa sui Treasury statunitensi decennali. I tassi bassi, abbinati a livelli d'inflazione più moderati o in calo, hanno interrotto il pluriennale consolidamento dell'oro, che ha esibito un rialzo. Abbiamo sfruttato le plusvalenze di quasi il 10% conseguite quest'anno per ridurre tatticamente di oltre la metà la nostra allocazione del 5%, in prossimità dei massimi annui. Manteniamo un orientamento strategico positivo nei confronti del metallo giallo e continueremo ad ampliare l'esposizione in un'ottica di più lungo termine. La quota azionaria, ridotta ancora a maggio, è stata nuovamente incrementata in modo sistematico, consentendo anche a questa asset class di contribuire positivamente al risultato mensile. Come ulteriore misura tattica abbiamo tuttavia fortemente ridotto tale quota prima del vertice del G20 in vista delle elevate incertezze. Se la situazione non peggiorerà, torneremo presto ad ampliare l'esposizione azionaria riportandola verso il 20%. La modifica più evidente al nostro posizionamento è la riduzione della quota in USD da oltre il 30% al 20%. Questa mossa è dovuta alle pronunciate difficoltà cui è attualmente esposto il dollaro statunitense, legate tanto alla Fed quanto, indirettamente, all'operato del Presidente degli Stati Uniti. Dati i problemi economici e politici attualmente presenti in Europa, anche la moneta unica continuerà a mostrarsi tendenzialmente debole. La nostra opinione negativa sull'euro si traduce in un'esposizione al franco svizzero attualmente pari all'8%.

Ethna-DYNAMISCH

Gli sviluppi sui mercati dei capitali dipendono sempre da una serie di fattori, che tuttavia solo di rado appaiono così intrecciati quanto lo sono ora. Mentre maggio è stato caratterizzato da una forte prudenza sui mercati azionari, a giugno le notizie sono state lette prevalentemente in chiave positiva. Le banche centrali sono figurate ancora una volta tra i principali catalizzatori. Nel corso del mese sia la Fed negli Stati Uniti che la BCE in Europa hanno inviato chiari segnali di ulteriore supporto ai mercati. Si è invece, almeno finora, ignorato che queste misure di sostegno sono motivate dal tendenziale indebolimento dei dati fondamentali e dall'aumento dei rischi macroeconomici. Gran parte dell'attuale aumento dell'incertezza è imputabile al Presidente statunitense Donald Trump, che con le sue incalcolabili minacce di tariffe doganali ha reso quasi impossibile per le aziende attive su scala globale pianificare a lungo termine gli investimenti più importanti. I mercati hanno pertanto reagito in maniera pronunciata alle notizie. Il recente esempio di inizio giugno ha tuttavia mostrato anche il rovescio di questa politica: Trump ha annunciato con orgoglio che nel contesto della lotta all'immigrazione clandestina tra Messico e Stati Uniti, le previste tariffe doganali statunitensi sono "sospese a tempo indeterminato". Ciò ha consentito ai mercati azionari di mettere a segno ulteriori progressi, ma a livello aziendale tale mossa non fa che prolungare nel tempo le attuali incertezze.

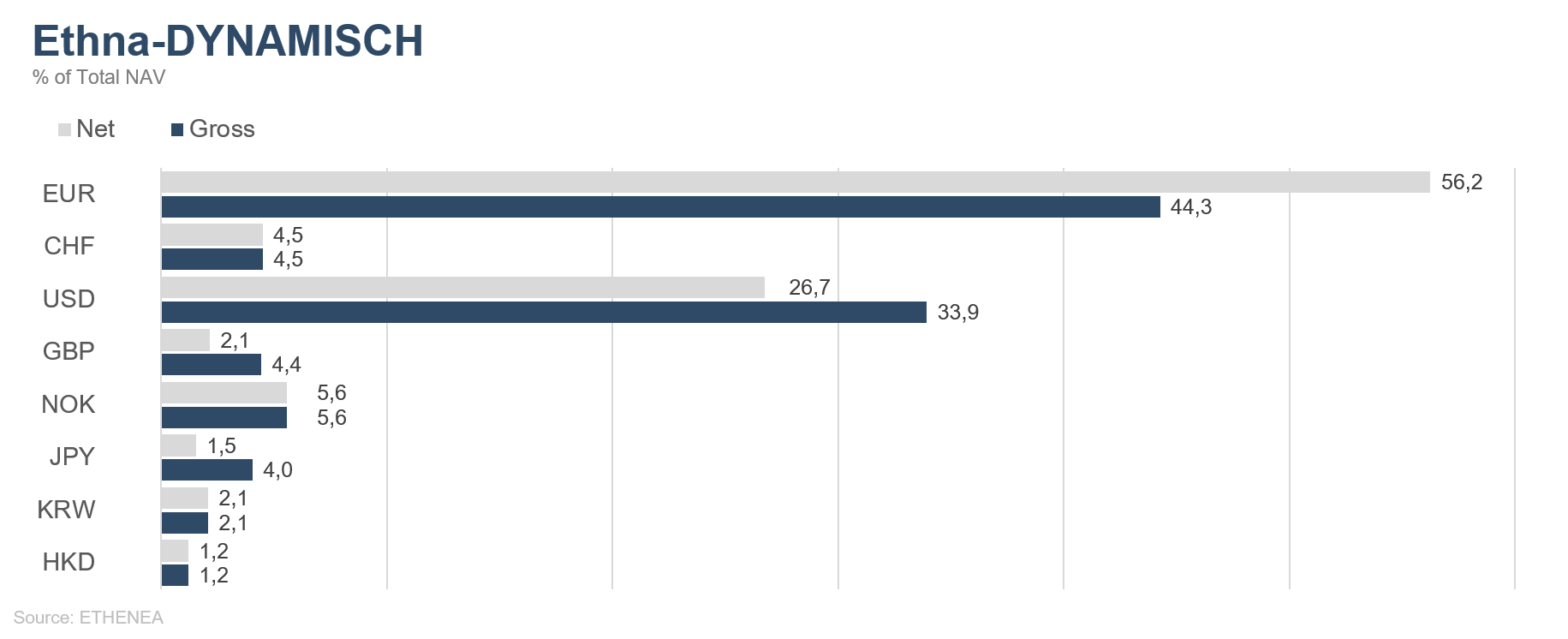

Questa discrepanza crescente tra l'interpretazione molto positiva delle principali notizie da parte del mercato in superficie e i chiari segnali d'allarme che contestualmente si continuano a cogliere più in profondità ci ha di recente spinto ad adeguare le componenti di copertura dell'Ethna-DYNAMISCH. Pur avendo lasciato pressoché invariata l'esposizione lorda del portafoglio azionario (ossia a livello di singoli titoli), il recente aumento della volatilità ci ha fornito l'opportunità di apportare un adeguamento tattico alla quota azionaria netta. La fiducia degli investitori continua a fornire importanti indicazioni a livello di gestione complessiva del rischio. All'inizio di giugno ad esempio, l'umore degli investitori privati statunitensi ha raggiunto i minimi da inizio anno. Si è trattato di uno dei tanti segnali utili e accurati che ci hanno indotto a chiudere temporaneamente le coperture aggiuntive costituite a maggio. L'eccessiva euforia è tornata a dominare i mercati dopo la riunione della Fed del 19 giugno, se non prima, spingendoci ancora una volta a rafforzare significativamente le coperture verso fine mese.

In prospettiva, nel secondo semestre 2019 desideriamo concentrarci ancora di più sul portafoglio di singoli titoli azionari dell'Ethna-DYNAMISCH. I vantaggi complessivi in termini di valutazioni del comparto azionario rispetto alle possibili alternative si rispecchiano, accentuati, nei singoli titoli da noi selezionati. Con effetto a decorrere dal 1° luglio 2019 possiamo incrementare se necessario la quota azionaria dell'Ethna-DYNAMISCH, portandola anche oltre il 70%, in modo da consentire a un'eventuale valutazione positiva dei mercati azionari di esercitare maggiore influenza sull'asset allocation. Intendiamo servirci di questa possibilità fin dai prossimi mesi per incrementare la quota di singole azioni selezionate, portandola in prossimità dell'80% (lordo). Continueremo inoltre ad attribuire un ruolo importante agli elementi di copertura dell'Ethna-DYNAMISCH al fine di tenere sotto controllo i rischi complessivi del mercato.

Grafico 3: struttura del portafoglio* di Ethna-DEFENSIV

Grafico 4: struttura del portafoglio* di Ethna-AKTIV

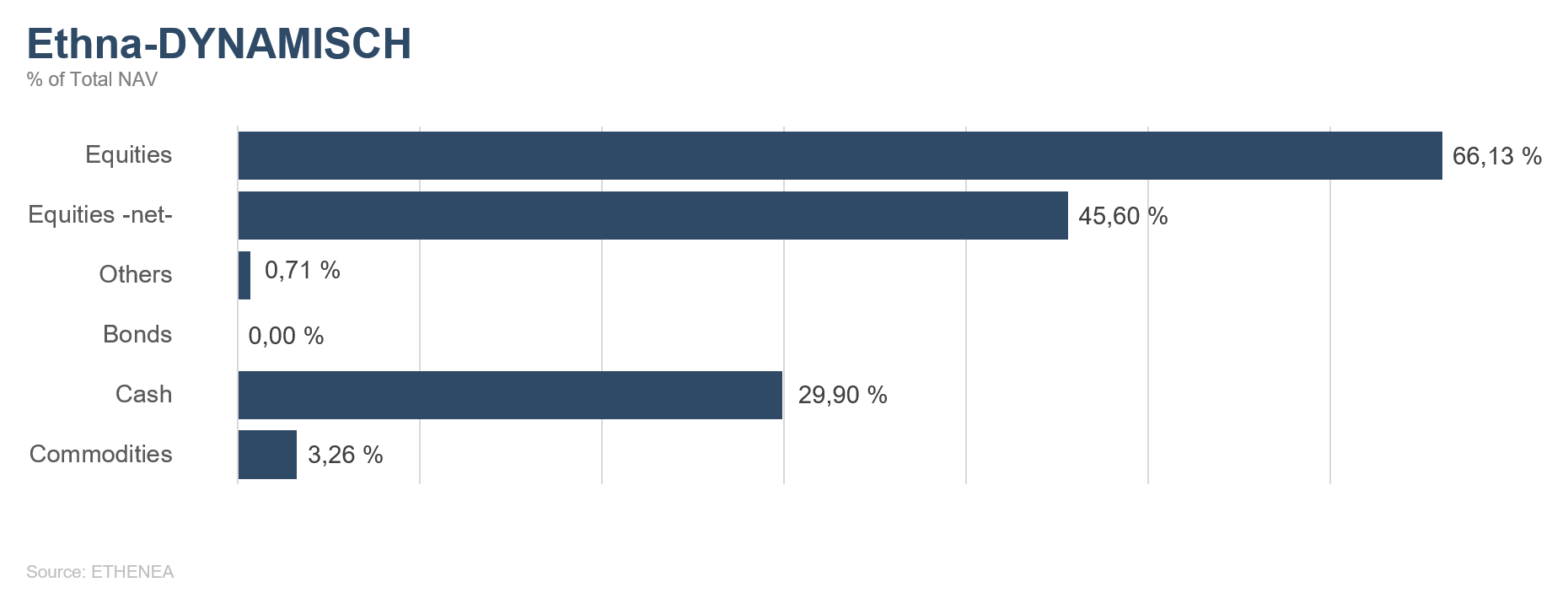

Grafico 5: struttura del portafoglio* di Ethna-DYNAMISCH

Grafico 6: composizione del portafoglio di Ethna-DEFENSIV per valuta

Grafico 7: composizione del portafoglio di Ethna-AKTIV per valuta

Grafico 8: composizione del portafoglio di Ethna-DYNAMISCH per valuta

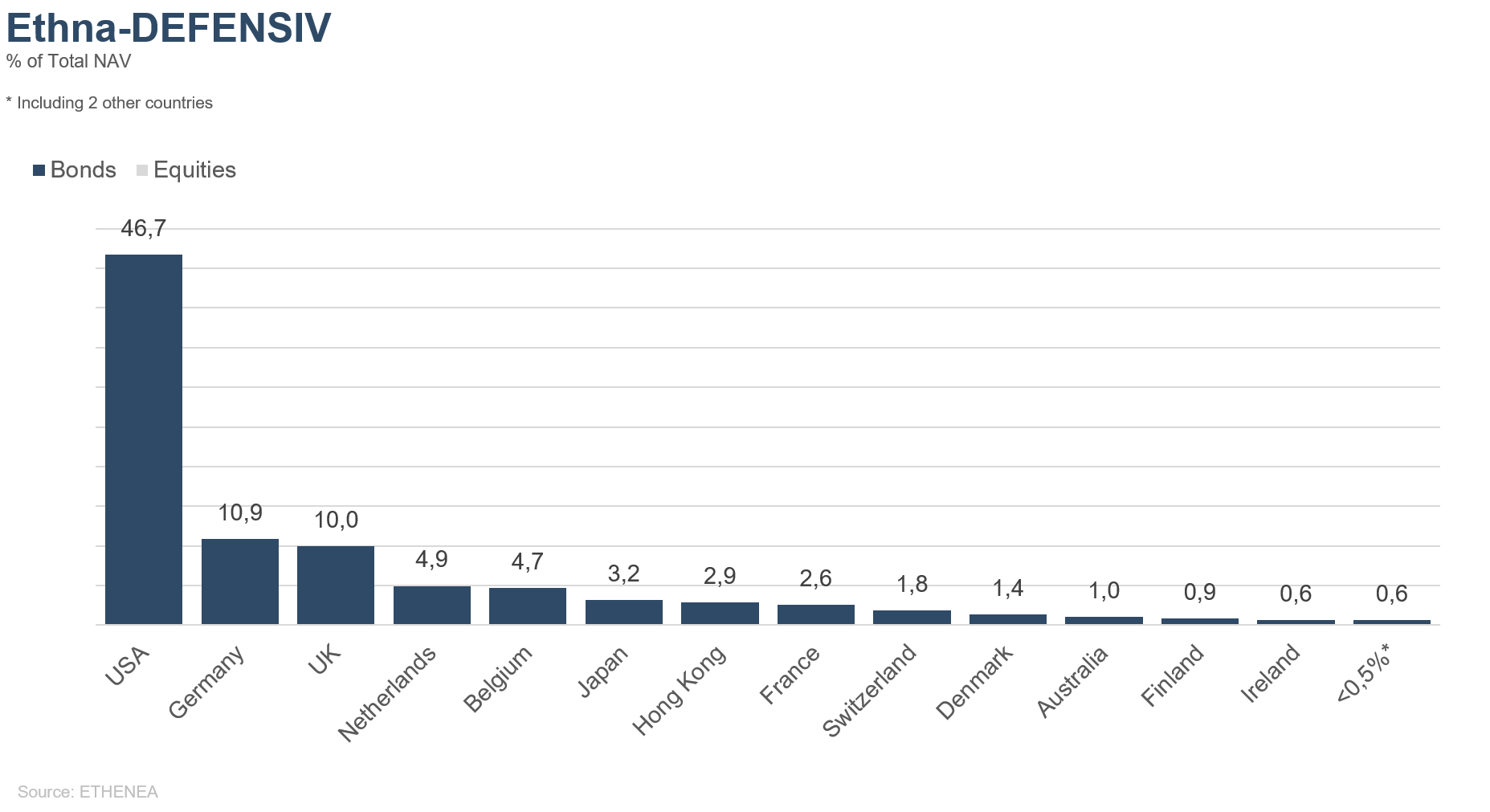

Grafico 9: composizione del portafoglio di Ethna-DEFENSIV per regione

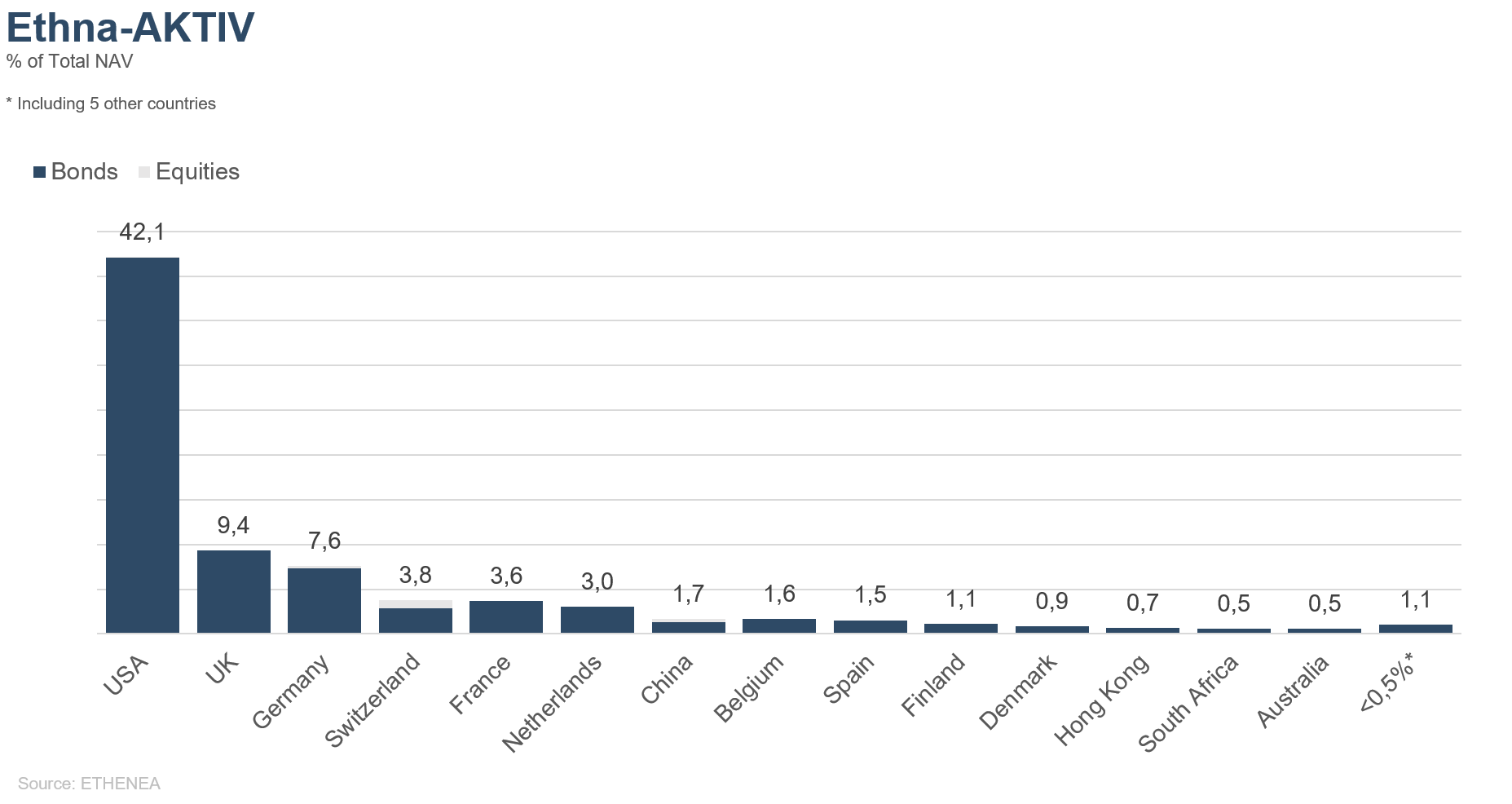

Grafico 10: composizione del portafoglio di Ethna-AKTIV per regione

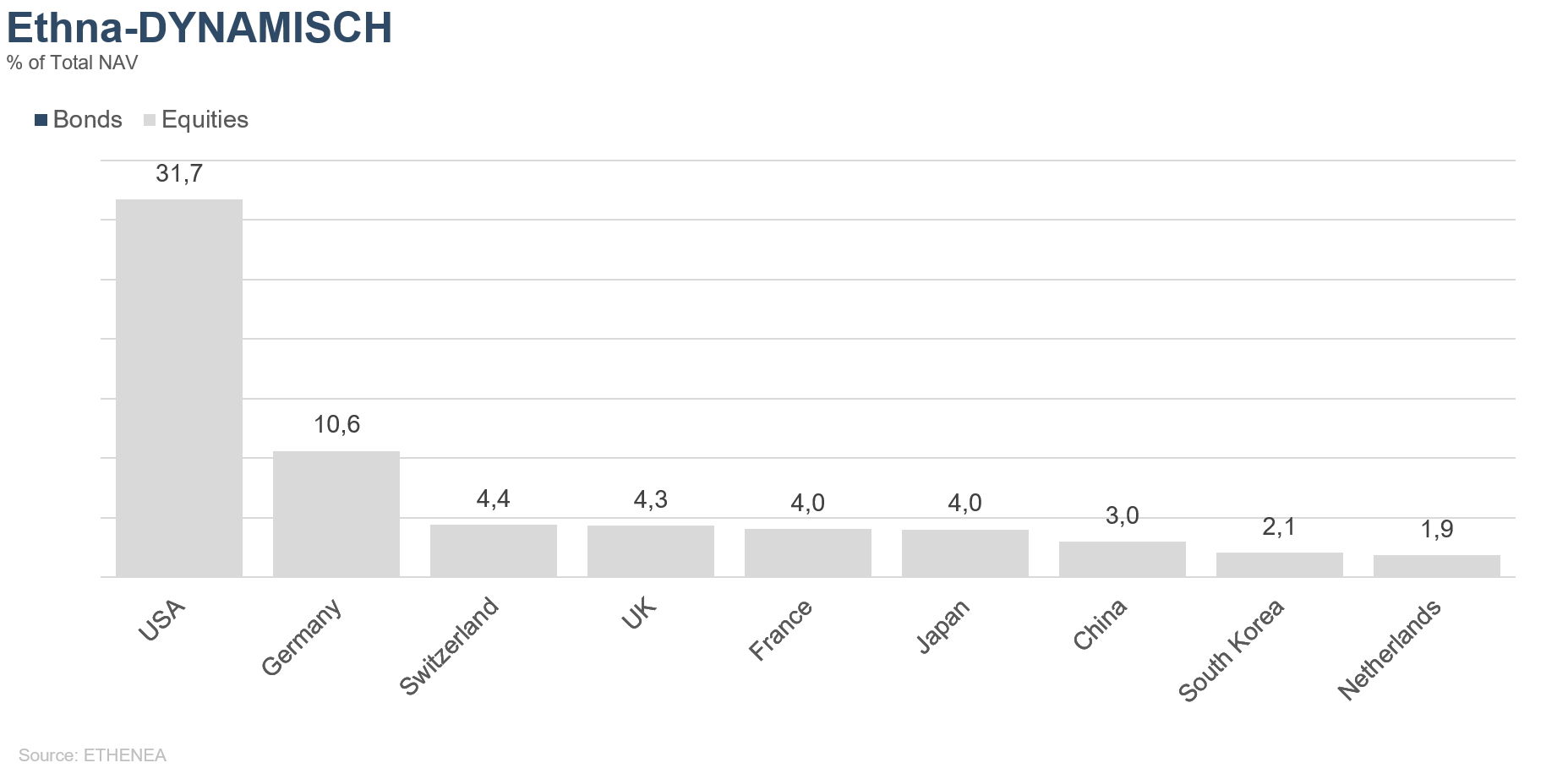

Grafico 11: composizione del portafoglio di Ethna-DYNAMISCH per regione

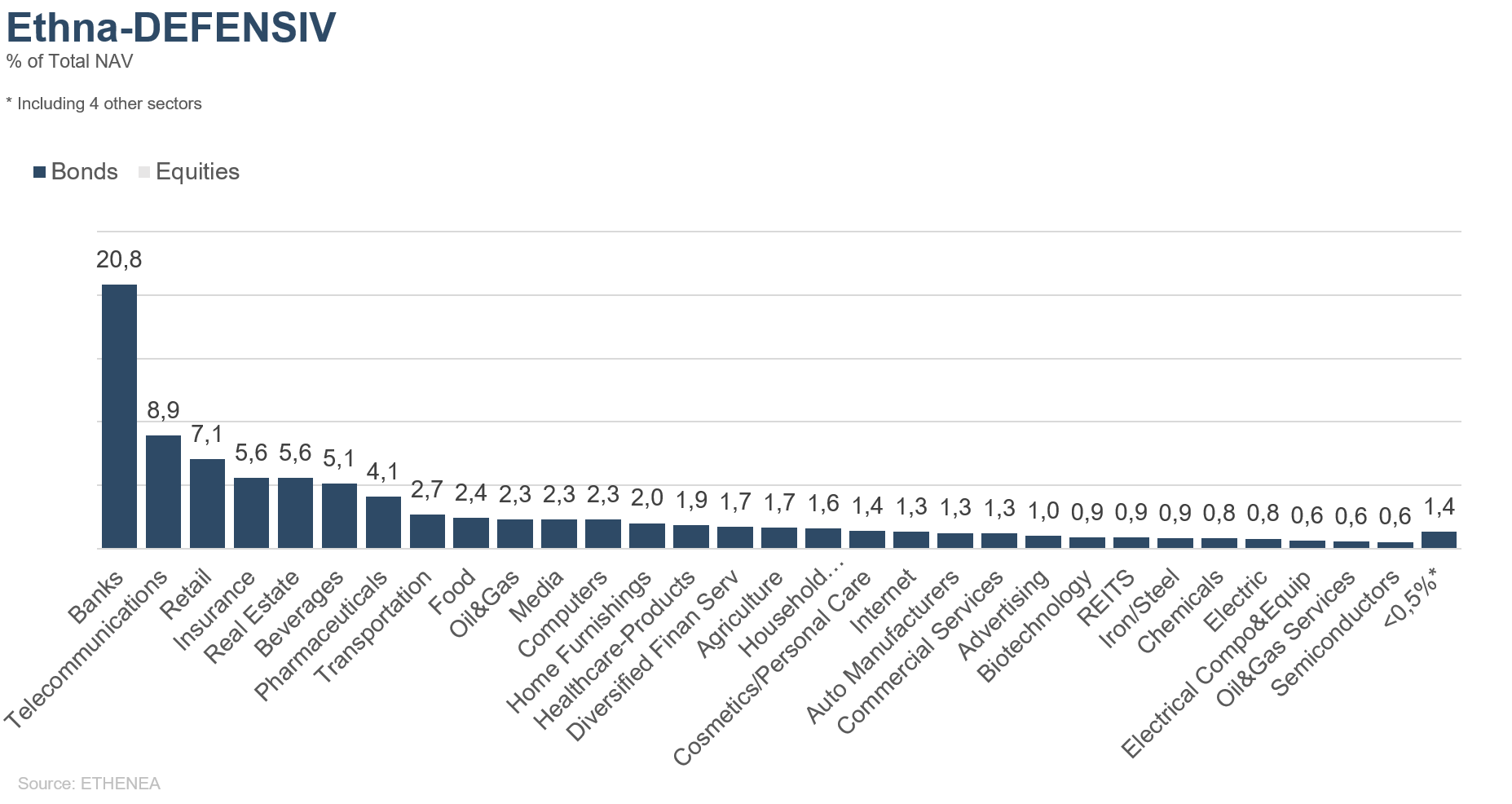

Grafico 12: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

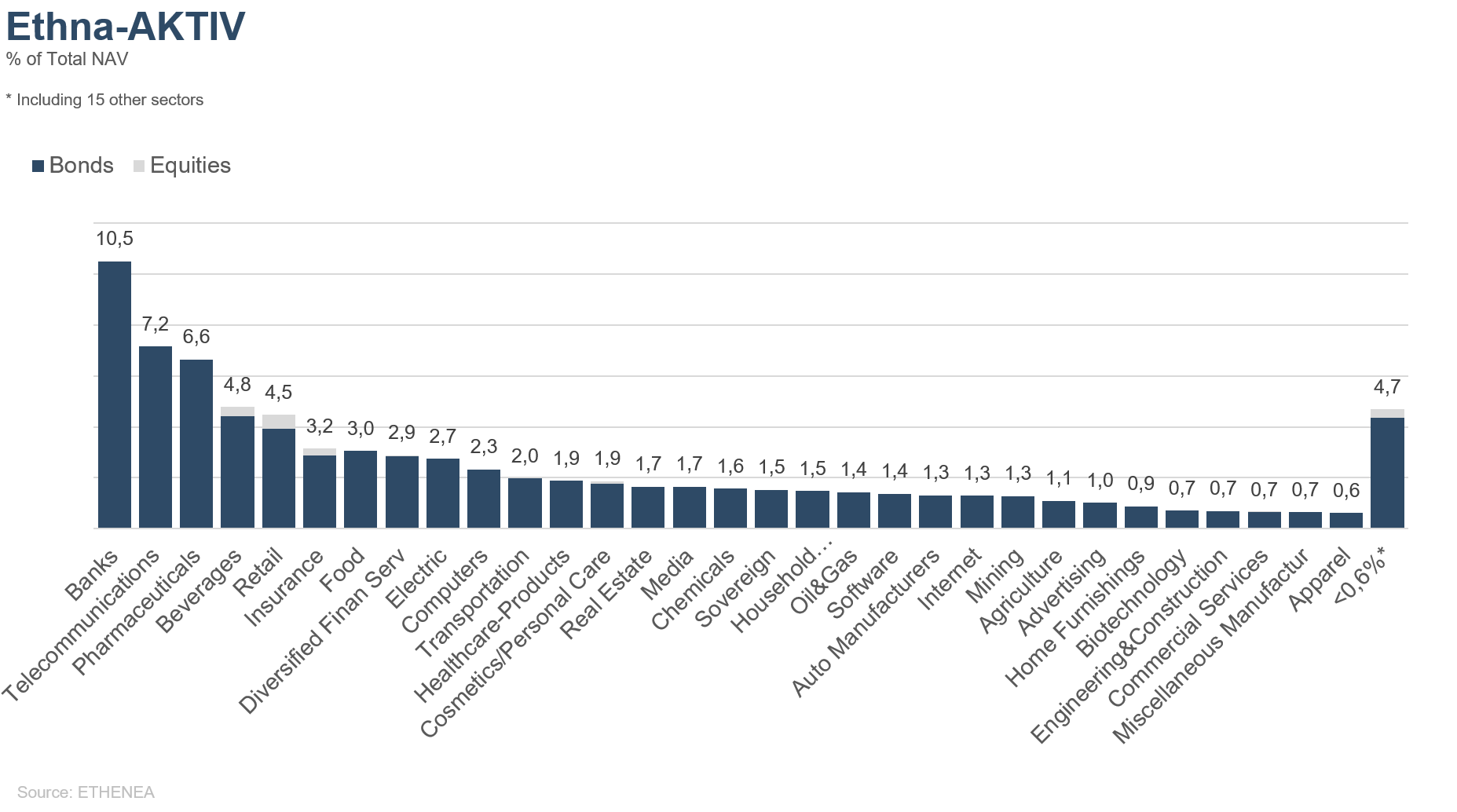

Grafico 13: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

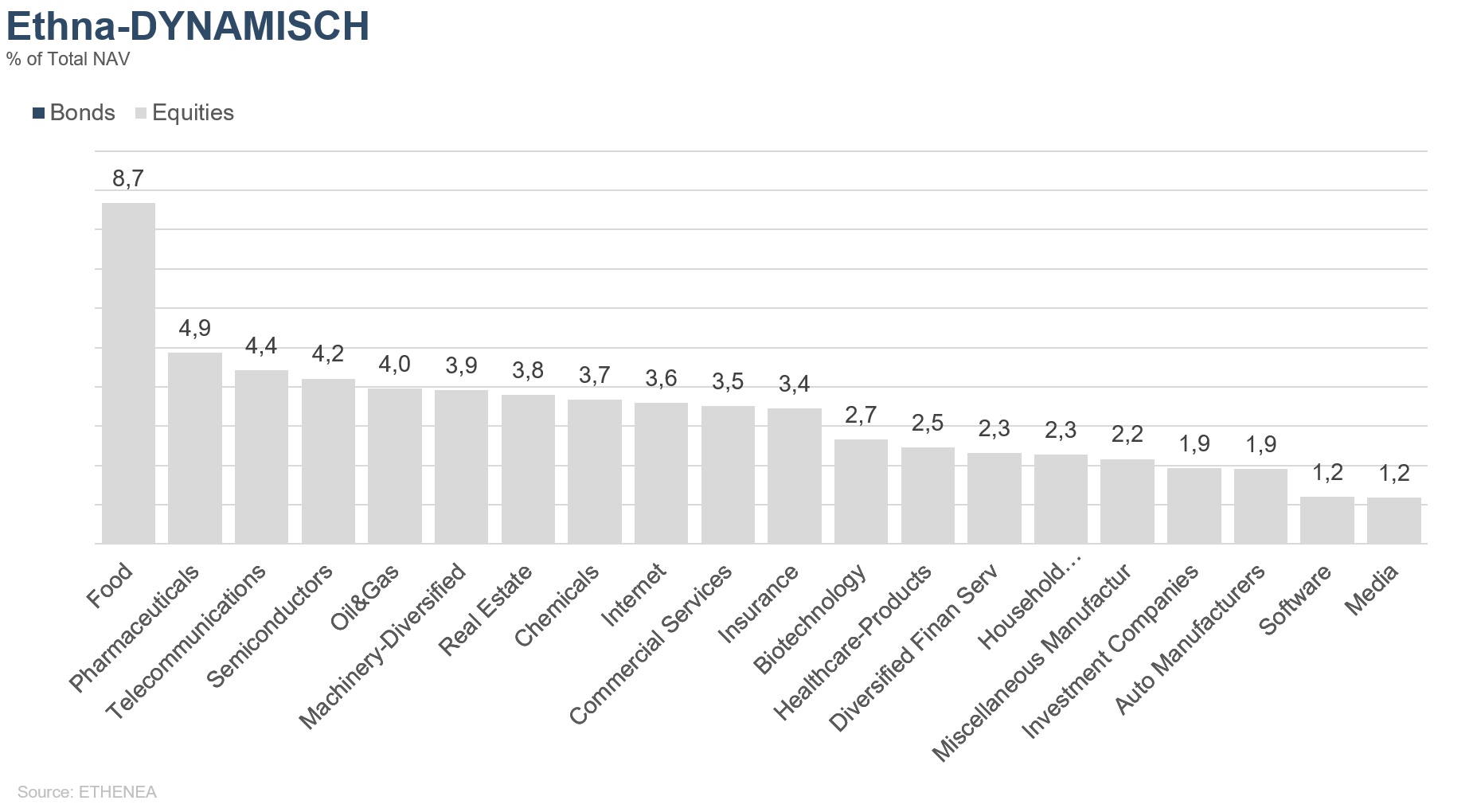

Grafico 14: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

La presente comunicazione marketing è destinata esclusivamente a fini informativi. È vietata la trasmissione a persone residenti in paesi in cui il fondo non è autorizzato alla distribuzione, in particolare negli Stati Uniti o a persone statunitensi. Le informazioni non costituiscono un'offerta o una sollecitazione all'acquisto o alla vendita di titoli o strumenti finanziari e non sostituiscono la consulenza personalizzata all'investitore o al prodotto. Non tengono conto degli obiettivi di investimento individuali, della situazione finanziaria o delle esigenze particolari del destinatario. Prima di prendere una decisione di investimento, è necessario leggere attentamente i documenti di vendita vigenti (prospetto, documenti contenenti le informazioni chiave/PRIIPs-KIDs, relazioni semestrali e annuali). Questi documenti sono disponibili in tedesco e in traduzione non ufficiale presso ETHENEA Independent Investors S.A., la banca depositaria, gli agenti di pagamento o informazione nazionali e su www.ethenea.com. I principali termini tecnici sono disponibili nel glossario su www.ethenea.com/glossario/. Informazioni dettagliate su opportunità e rischi dei nostri prodotti sono disponibili nel prospetto vigente. I rendimenti del passato non sono un indicatore affidabile dei rendimenti futuri. Prezzi, valori e rendimenti possono aumentare o diminuire e portare alla perdita totale del capitale investito. Gli investimenti in valute estere sono soggetti a rischi valutari aggiuntivi. Dalle informazioni fornite non si possono derivare impegni o garanzie vincolanti per risultati futuri. Ipotesi e contenuti possono cambiare senza preavviso. La composizione del portafoglio può cambiare in qualsiasi momento. Il presente documento non costituisce una completa informativa sui rischi. La distribuzione del prodotto può comportare remunerazioni a favore della società di gestione, di società collegate o di partner distributivi. Fanno fede le informazioni su remunerazioni e costi contenute nel prospetto vigente. Un elenco degli agenti di pagamento e informazione nazionali, un riepilogo dei diritti degli investitori e informazioni sui rischi di un errato calcolo del valore netto d'inventario sono disponibili su www.ethenea.com/note-legali/. In caso di errore nel calcolo del NAV, l'indennizzo avverrà secondo la Circolare CSSF 24/856; per quote sottoscritte tramite intermediari finanziari, l'indennizzo può essere limitato. Informazioni per gli investitori in Svizzera: Il paese d'origine del fondo d'investimento collettivo è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Bellerivestrasse 36, CH-8008 Zurigo. Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuali e semestrali possono essere ottenuti gratuitamente dal rappresentante. Informazioni per gli investitori in Belgio: Il prospetto, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), le relazioni annuali e semestrali del comparto sono disponibili gratuitamente in tedesco su richiesta presso ETHENEA Independent Investors S.A., 16, rue Gabriel Lippmann, 5365 Munsbach, Lussemburgo e presso il rappresentante: DZ PRIVATBANK AG, Niederlassung Luxemburg, 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo. Nonostante la massima cura, non si garantisce l'esattezza, la completezza o l'attualità delle informazioni. Fanno fede esclusivamente i documenti originali in tedesco; le traduzioni sono solo a scopo informativo. L'utilizzo di formati pubblicitari digitali è a proprio rischio; la società di gestione non si assume alcuna responsabilità per malfunzionamenti tecnici o violazioni della protezione dei dati da parte di fornitori di informazioni esterni. L'utilizzo è consentita solo nei paesi in cui è legalmente permessa. Tutti i contenuti sono protetti da copyright. Qualsiasi riproduzione, distribuzione o pubblicazione, totale o parziale, è consentita solo previo consenso scritto della società di gestione. Copyright © ETHENEA Independent Investors S.A. (2025). Tutti i diritti riservati. 02/07/2019