Siamo nel mezzo di uno tsunami di liquidità?

Molti operatori continuano a stupirsi del rialzo delle classi di rischio nelle settimane e nei mesi passati. Nell'attuale contesto di debolezza economica globale, i nuovi record segnati dalle azioni e il calo degli spread creditizi sembrano costituire un'anomalia. La scarsa vivacità economica è imputabile in primo luogo all'industria manifatturiera, che risente in particolare della guerra commerciale tra Stati Uniti e Cina e dei conseguenti dazi punitivi, i quali hanno a loro volta causato il calo degli ordini e il minore utilizzo delle capacità produttive.

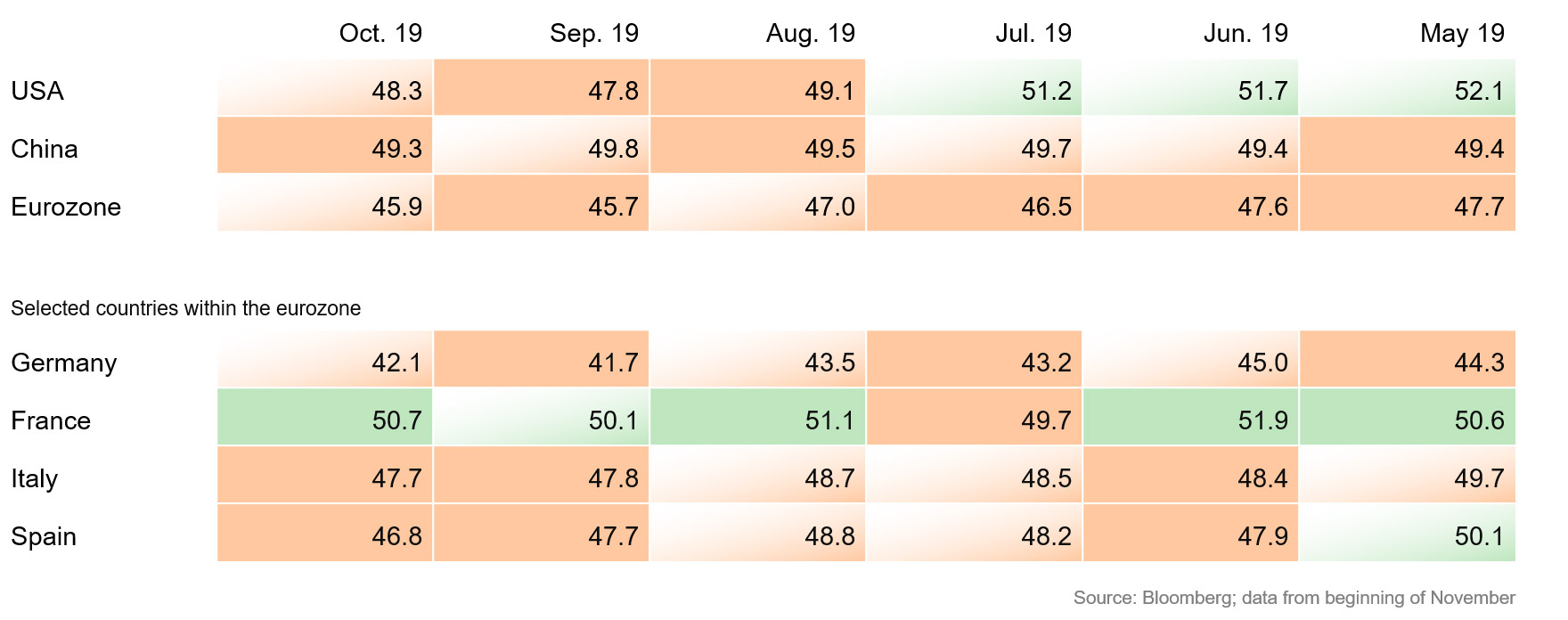

Ma allora a cosa è riconducibile il recente rialzo delle classi di rischio? Si prospetta forse una ripresa per il settore manifatturiero? Per rispondere a questa domanda riteniamo opportuno consultare indicatori anticipatori come i Purchasing Managers' Index (PMI), che forniscono informazioni sull'attuale clima nel settore. Valori superiori a 50 segnalano un'espansione economica, mentre punteggi inferiori a 50 indicano una contrazione. Nel grafico 1 prevale l'arancione. La buona notizia, tuttavia, è che al momento molte economie hanno visto un'interruzione del precedente trend negativo. Nelle tre maggiori economie mondiali – Stati Uniti, Cina e area dell'euro – si continuano a registrare valori al di sotto della soglia di crescita di 50 punti, anche se rispetto al mese precedente si nota, almeno negli USA e nell'area dell'euro, una stabilizzazione su livelli bassi.

Grafico 1: Purchasing Managers' Index del settore manifatturiero (rilevamento mensile)

Arancione: peggioramento al di sotto di 50; arancione chiaro: miglioramento al di sotto di 50; verde: miglioramento al di sopra di 50; verde chiaro: peggioramento al di sopra di 50.

Nell'area dell'euro, il fanalino di coda resta la Germania, ultima a 42,1 punti con netto distacco. Ciò è imputabile alla forte dipendenza dell'industria tedesca dalle esportazioni e all'indebolimento della congiuntura mondiale dovuto ai conflitti commerciali, ma anche alle incertezze legate alla Brexit. L'indicatore anticipatore relativo alla maggiore economia dell'Eurozona si trova ormai da mesi su livelli nettamente inferiori alla soglia di crescita di 50 punti. Sul versante positivo va tuttavia rilevato che la situazione dell'industria tedesca non ha subito un peggioramento. Queste notizie sono corroborate anche dai dati emersi dall'indice Ifo sulla fiducia delle imprese, visto che di recente le aspettative degli imprenditori tedeschi sono leggermente migliorate. La migliore in Europa è l'economia francese. Quest'anno il PMI del secondo Paese dell'UE per dimensioni non è praticamente mai sceso sotto la soglia di 50 punti e a ottobre è salito ancora, raggiungendo 50,7 punti. Anche il terzo Paese dell'Eurozona, l'Italia, appare in via di stabilizzazione. L'indicatore anticipatore del Belpaese è sceso in misura trascurabile da 47,8 a 47,7 punti. Solo la Spagna ha accusato un ulteriore calo di quasi un punto, scendendo a ottobre a 46,8 punti, il livello minimo raggiunto da aprile 2013.

Ad ogni ribasso fa prima o poi seguito un rialzo. Non siamo ancora arrivati a tale punto, ma gli indicatori anticipatori del settore manifatturiero si sono stabilizzati per il momento. Potrebbe trattarsi di un primo segnale di inversione di tendenza, ma sarà opportuno osservare con attenzione i PMI per capire se si siamo di fronte a una ripresa sostenibile. Tale stabilizzazione non giustifica tuttavia a nostro avviso un rialzo di questa entità per le classi di rischio.

Positiva è la quasi totale assenza, a tutt'oggi, di effetti di contagio dall'industria manifatturiera al più ampio settore dei servizi. Eventuali ripercussioni su quest'ultimo potrebbero decisamente far salire le probabilità di recessione. Seguiremo con molta attenzione anche gli sviluppi in quest'ambito.

Nemmeno gli utili aziendali sono in grado di fornire al riguardo informazioni particolarmente illuminanti, giacché quest'anno le stime di consenso degli analisti sui profitti delle società sono state più volte riviste al ribasso. Molto più significativo appare invece il cambio di rotta della politica monetaria avvenuto quest'anno. La liquidità sui mercati dei capitali è decisamente aumentata grazie ai numerosi tagli dei tassi di riferimento e al lancio di un nuovo programma di acquisto di obbligazioni da parte della BCE.

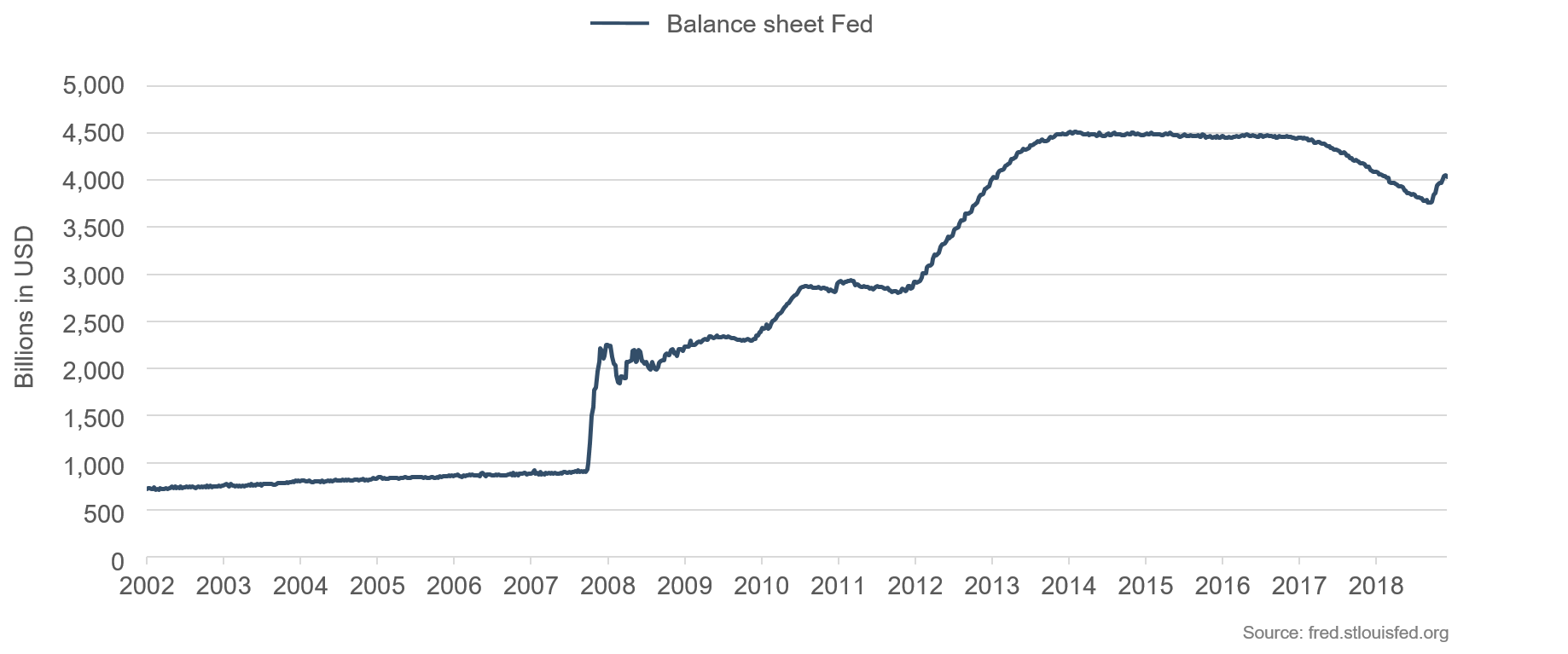

Quest'anno la politica monetaria della Federal Reserve statunitense ha compiuto una svolta a 180 gradi: sino alla fine di agosto 2019, nell'arco di soli 20 mesi, erano stati drenati dal mercato circa 700 miliardi di dollari statunitensi e il bilancio della Fed era sceso da circa 4500 miliardi a circa 3800 miliardi di USD (cfr. grafico 2). A metà ottobre la Fed ha ricominciato ad acquistare titoli di Stato a breve termine (T-Bills) a un ritmo di circa 60 miliardi al mese, al fine di allentare le tensioni sul mercato monetario. Sebbene la Fed non si stanchi di ribadire che tali acquisti non costituiscono in alcun modo un programma di QE, il loro impatto sul bilancio della banca centrale è ben visibile, avendone causato un ampliamento (grafico 2). La Fed ha inoltre effettuato diversi tagli dei tassi. Dopo i nove aumenti dei tassi operati da dicembre 2015 a dicembre 2018, da luglio a ottobre di quest'anno l'istituto di emissione statunitense ha effettuato tre tagli consecutivi al fine di attenuare le potenziali conseguenze negative della guerra commerciale sull'economia statunitense. Attualmente i tassi si collocano in un intervallo compreso tra l'1,50% e l'1,75%.

Grafico 2: bilancio della Fed

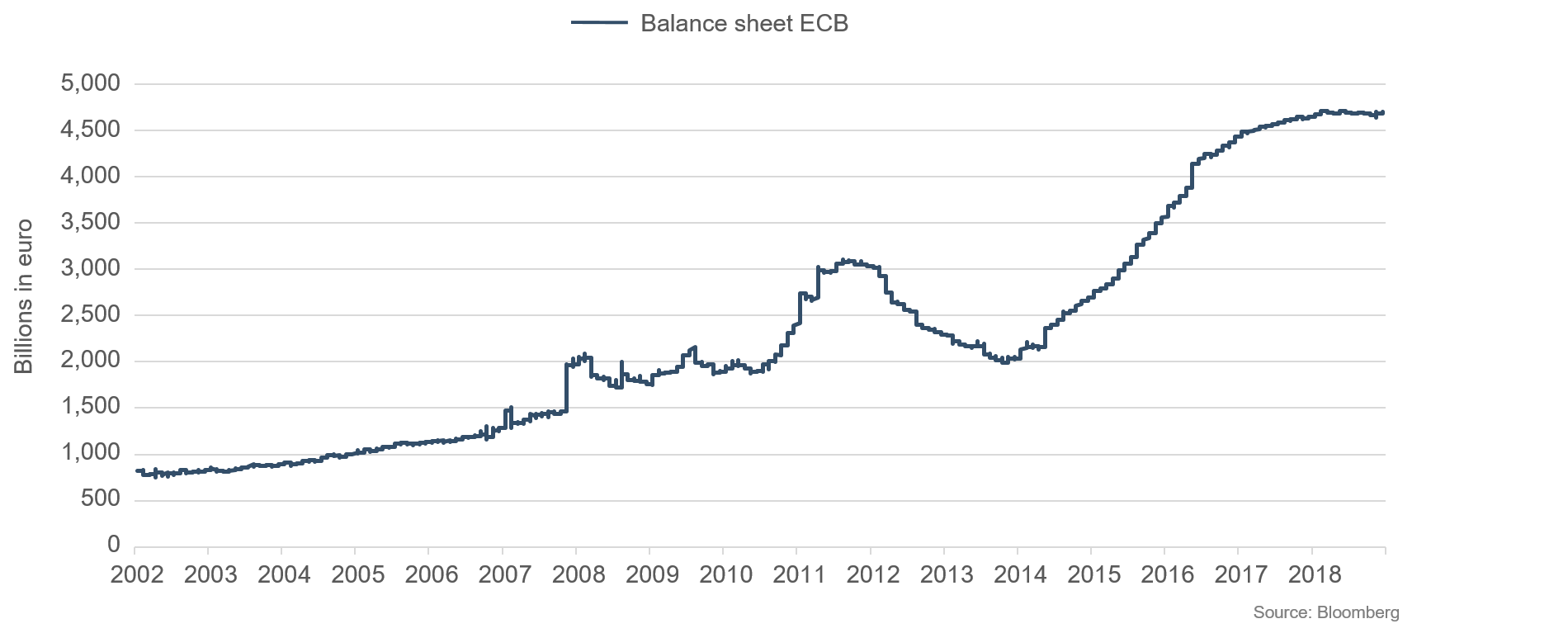

Grafico 3: bilancio della BCE

Su questa sponda dell'Atlantico, anche la BCE ha ricominciato a immettere liquidità sul mercato utilizzando i consueti canali. A inizio novembre l'istituto di Francoforte ha cominciato ad acquistare titoli di Stato e obbligazioni societarie dell'area dell'euro a un ritmo di 20 miliardi di euro al mese, e gli acquisti proseguiranno a tempo indeterminato. La BCE reinveste inoltre in nuovi titoli i proventi delle obbligazioni in scadenza. Nel quadro dell'ultimo programma di acquisto di obbligazioni, alla fine del 2018 la BCE aveva già acquistato titoli per 2600 miliardi di euro. Il bilancio della banca centrale è pertanto aumentato a quasi 4700 miliardi di euro (cfr. grafico 3). Con la ripresa del programma a novembre di quest'anno il bilancio riprenderà gradualmente a salire. Poiché il tasso di riferimento è fermo da tempo allo 0%, le banche possono continuare a prelevare nuovo contante dalla banca centrale a costo zero.

Rispetto ai precedenti programmi di iniezione di liquidità delle banche centrali, il supporto offerto da queste misure non è forse paragonabile a uno tsunami, ma si tratta senz'altro di un'onda di ragguardevoli dimensioni. Le banche centrali hanno già mostrato in passato di essere disposte a fare di tutto per assicurare condizioni di (ri)finanziamento favorevoli a imprese, banche e anche stati e per sostenere l'economia, e questo vale anche per il presente. È precisamente questo contesto che esercita un influsso particolarmente positivo su classi di rischio come azioni e spread creditizi e che ne spiega l'evoluzione negli ultimi mesi, sebbene tale andamento non trovi riscontro nei dati economici. Riteniamo che la stabilizzazione su bassi livelli dell'industria manifatturiera globale segnalata dagli indicatori anticipatori costituisca un primo segnale positivo. Molto più importante tuttavia è, a nostro avviso, la netta svolta operata quest'anno dalle banche centrali, che dimostra che sono pronte a fare di tutto per ridare slancio all'economia. A tale scopo metteranno a disposizione del mercato sufficienti livelli di liquidità. Per questo motivo noi di ETHENEA prevediamo anche nel medio periodo sviluppi positivi per le classi di rischio.

Ecco cosa conta per noi nella selezione dei titoli obbligazionari

L'aumento della volatilità sui mercati obbligazionari rende più importante che mai la selezione attiva di emittenti operanti in settori robusti e caratterizzati da solidi modelli di business. Nel nostro ultimo video, Martin Dreier illustra il nostro processo di selezione strutturato che è alla base di tutte le decisioni d'investimento di ETHENEA. Nei titoli così selezionati investiamo con convinzione assoluta.Il video non può essere mostrato? Allora cliccate QUI.

Posizionamento degli Ethna Funds

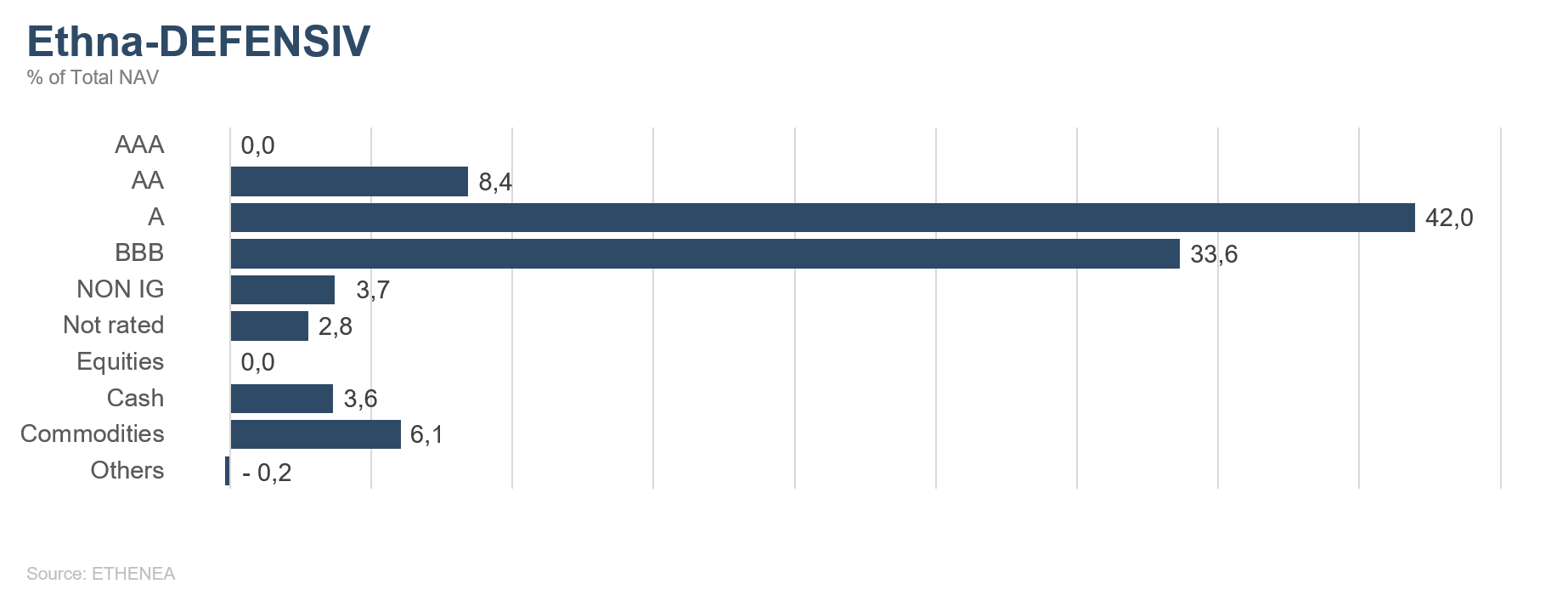

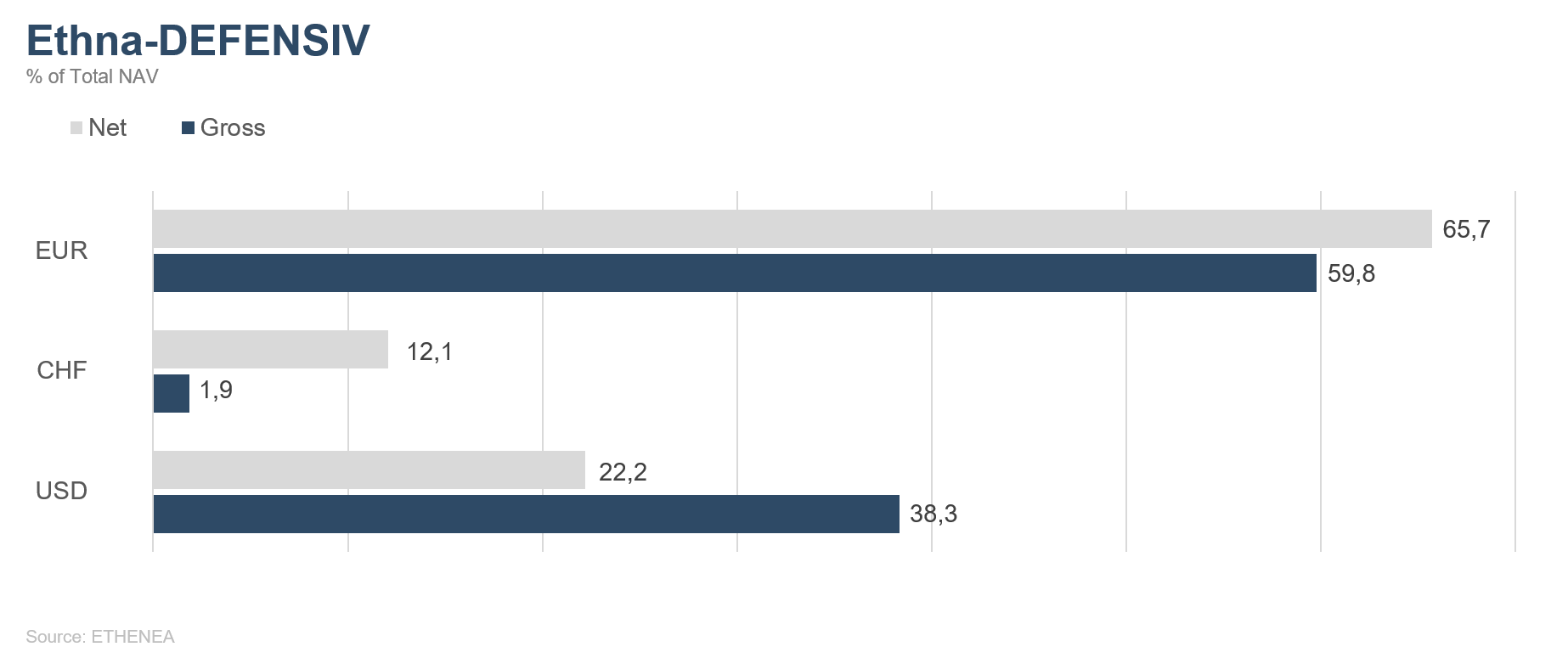

Ethna-DEFENSIV

All'inizio del mese i mercati dei tassi d'interesse sono stati trainati dalle aspettative di un'intesa sulla prima fase dell'accordo commerciale tra USA e Cina, che avrebbe dovuto eliminare gran parte dei reciproci dazi punitivi. La speranza di una conseguente accelerazione dell'economia mondiale ha causato in un primo momento l'arretramento dei titoli di Stato a lunga scadenza, facendo salire i rendimenti dei Treasury statunitensi decennali a poco meno del 2%. In seguito alla notizia che la temuta recessione tecnica in Germania nel 3° trimestre sarebbe stata scongiurata i Bund decennali tedeschi hanno evidenziato un andamento analogo. A fine mese il precedente ottimismo è stato tuttavia temperato dalla consapevolezza che l'intesa sulla cosiddetta Fase 1 non era ancora stata raggiunta. Di conseguenza, i rendimenti dei Treasury e dei Bund a lungo termine sono tornati ai livelli di inizio mese.

In questo contesto, i premi al rischio delle obbligazioni societarie sono leggermente scesi. I consistenti volumi delle nuove emissioni sono stati assorbiti senza problemi dagli investitori. AbbVie ha ad esempio emesso obbligazioni per USD 30 miliardi per rifinanziare l'acquisizione della concorrente Allergan. Da inizio mese la BCE figura nuovamente tra i maggiori acquirenti netti di obbligazioni societarie denominate in euro, circostanza sfruttata dal gruppo EssilorLuxottica per raccogliere complessivamente 5 miliardi di euro tramite l'emissione di obbligazioni a lungo termine. Anche in questo caso l'operazione è dovuta in prima istanza alla necessità di rifinanziare l'acquisizione di GrandVision.

In tale contesto, l'Ethna-DEFENSIV continua ad adottare un posizionamento cauto, investendo in chiave conservativa in obbligazioni di elevata qualità di aziende diversificate su scala mondiale in grado di reggere bene a un eventuale indebolimento congiunturale. Il rating, primo indicatore della qualità creditizia, è compreso tra A- e BBB+ e illustra la solidità del portafoglio. Nel complesso, l'attuale composizione del portafoglio ha contribuito alla performance leggermente positiva del fondo a novembre. Alla luce delle incertezze circa la futura evoluzione del conflitto commerciale e in previsione di un calo della liquidità a dicembre, abbiamo lievemente ridotto la duration del portafoglio obbligazionario. La performance mensile positiva è inoltre attribuibile all'ulteriore rialzo del dollaro statunitense sull'euro. Continuiamo a ritenere che la congiuntura statunitense resterà più robusta di quella europea e che l'euro tenderà pertanto a deprezzarsi rispetto al dollaro USA.

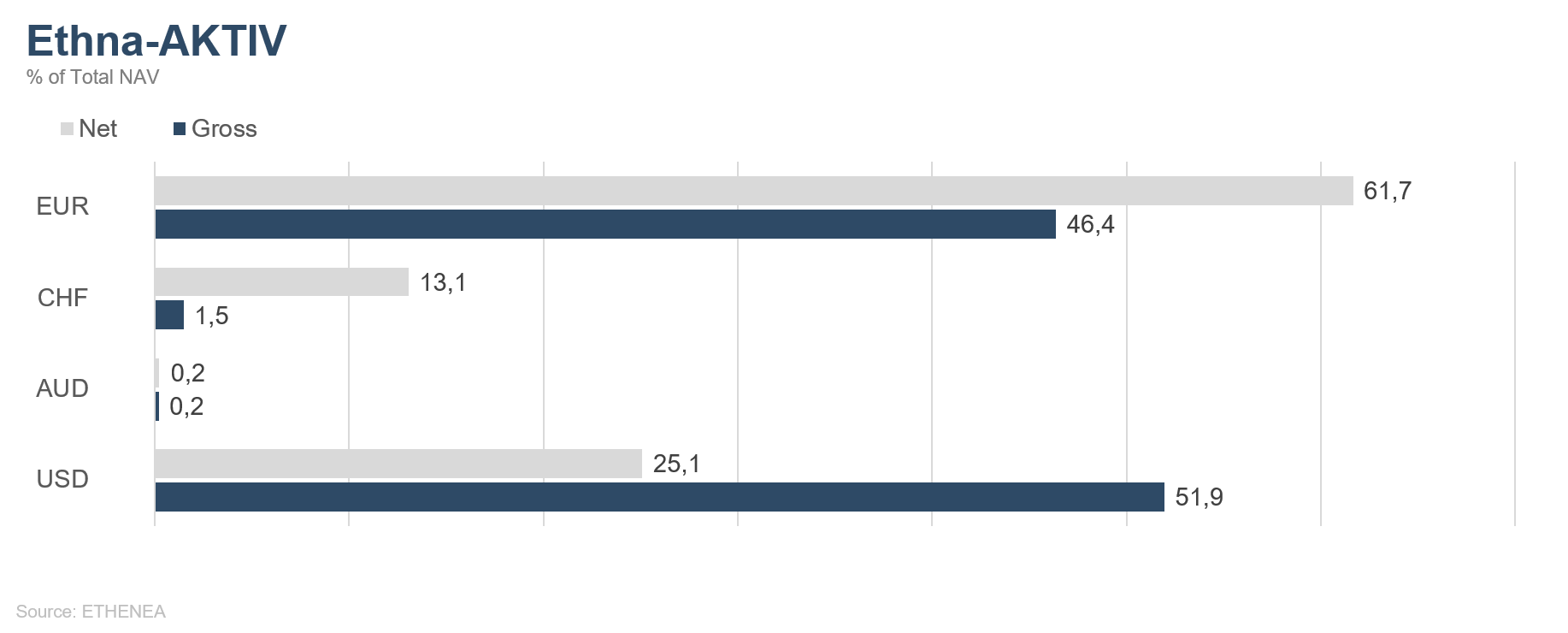

Ethna-AKTIV

Il buon andamento registrato a ottobre dai mercati azionari è proseguito anche a novembre. Malgrado l'evidente ridursi nel corso del mese delle probabilità di un'intesa entro fine anno sulla Fase 1 dell'accordo commerciale, la propensione al rischio ha continuato a dominare sui mercati. Il clima non è mutato nemmeno dopo l'approvazione della legge su Hong Kong, firmata la scorsa settimana dal Presidente statunitense nonostante le proteste di Pechino. La stabilizzazione dei dati fondamentali macro da noi anticipata si è realizzata solo in parte nel corso del mese. In Europa, i Purchasing Managers' Index sono rimasti se non altro stabili, mentre dal Giappone e dalla Cina sono giunte notizie economiche prevalentemente negative.

La composizione del portafoglio di Ethna-AKTIV ci ha tuttavia permesso di affrontare al meglio tale contesto. Come già accennato, l'impatto negativo dei cambi e dei tassi si è attenuato e la nostra posizione sull'USD ha addirittura beneficiato degli sviluppi su questi fronti. Nel corso del mese abbiamo leggermente ridotto l'esposizione alle obbligazioni, riducendo anche lievemente la duration nelle scadenze più brevi. I guadagni derivanti dal restringimento degli spread sono stati annullati dalle perdite legate all'evoluzione dei tassi. L'oro ha leggermente eroso la performance mensile del fondo ma l'esposizione al metallo giallo è stata mantenuta costante. Abbiamo invece ulteriormente rafforzato la quota azionaria sulla scia del vigore delle ultime settimane di negoziazione. La quota netta ampiamente superiore al 30% esprime chiaramente il nostro ottimismo sui futuri sviluppi del comparto. Il nostro orientamento è stato premiato: l'esposizione azionaria ha fornito, da sola, un contributo di oltre un punto percentuale alla performance.

Rispetto all'ultimo mese del 2018, quest'anno dicembre si apre sotto una stella decisamente migliore, dati i risultati conseguiti da inizio anno dalle diverse asset class. Alla luce degli ottimi progressi registrati sui mercati, è improbabile che la maggior parte degli investitori sia costretta a effettuare vendite forzate; ci attendiamo piuttosto ulteriori acquisti volti a rafforzare posizioni già esistenti. Prevediamo pertanto che il contesto resti favorevole e poco volatile malgrado la fitta agenda di dicembre, a patto che non si verifichi un'ulteriore escalation del conflitto commerciale.

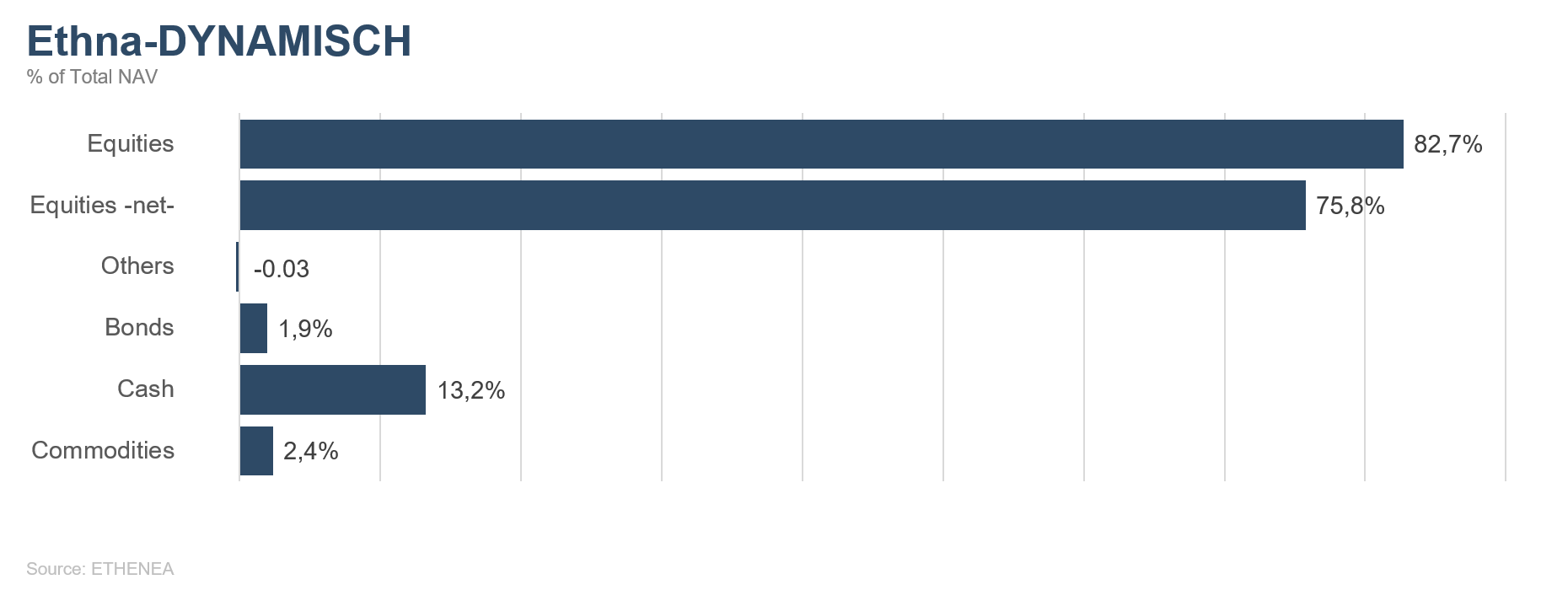

Ethna-DYNAMISCH

Un mese fa in questa sede abbiamo tracciato un quadro molto positivo dei mercati azionari, che si è riflesso nella nostra elevata esposizione azionaria. A novembre, tale posizionamento si è dimostrato premiante. In linea di massima non è cambiato nulla da allora. Gli allarmi sugli utili nel settore industriale, che ancora poche settimane fa colpivano quotidianamente singoli titoli, sono ad esempio decisamente diminuiti. Ciò non costituisce un motivo sufficiente per farsi prendere dall'euforia nei confronti dei titoli ciclici; ravvisiamo tuttavia chiari segnali di stabilizzazione economica in Europa. Anche gli indicatori congiunturali si allontanano dai minimi evidenziando un continuo miglioramento; questo vale di recente anche per l'indice Ifo, importante indicatore per la Germania. La grande maggioranza degli investitori mantiene tuttavia un posizionamento cauto se non addirittura timoroso, come dimostrano le basse esposizioni azionarie e gli elevati investimenti in prodotti obbligazionari e del mercato monetario. Solo gli indicatori della fiducia hanno cominciato a evidenziare un lieve miglioramento. Si può presumere che gran parte degli investitori si sia lasciata sfuggire l'occasione di beneficiare del recente rialzo del mercato azionario. Vista la considerevole entità del rally, riteniamo che nelle ultime settimane di negoziazione dell'anno molti operatori continueranno a subire pressioni per massimizzare i rendimenti e i mercati potrebbero ancora correre sospinti dall'ampliamento delle posizioni azionarie. Non dovrebbe d'altronde mancare il sostegno della politica monetaria; le banche centrali sono dalla parte degli azionisti, mentre sul mercato obbligazionario europeo si consolida ancora il contesto di tassi d'interesse a zero.

Grazie a un'asset allocation perfettamente calibrata e ai sostanziosi risultati ottenuti tramite una valida selezione dei titoli, nelle ultime settimane l'Ethna-DYNAMISCH ha recuperato decisamente terreno. A livello di allocazione, l'ampliamento tempestivo della quota azionaria all'attuale 76% si è rivelata premiante, dando slancio alla performance. Il buon esito della selezione è stato favorito dalla vigorosa stagione dei risultati aziendali, che ha riservato sorprese per lo più positive. Oltre che da note società di Internet come Alphabet e Alibaba, negli ultimi tempi risultati convincenti sono giunti soprattutto dalle nostre nuove posizioni. Gli ottimi risultati trimestrali di Planet Fitness e A2 Milk hanno messo le ali ai rispettivi titoli e le azioni di entrambe le società hanno registrato nel mese rialzi a due cifre (in euro). I titoli di società di biotecnologie come BB Biotech sono stati trainati dalle incoraggianti prospettive di crescita e dalle valutazioni a tratti estremamente basse del settore. A novembre abbiamo venduto, tra gli altri, i titoli della catena britannica di supermercati Tesco e della società giapponese di telecomunicazioni Nippon Telegraph and Telephone (NTT). Per quanto riguarda Tesco, la dinamica fondamentale impressa dal piano di risanamento sta lentamente esaurendosi, mentre NTT aveva raggiunto valutazioni elevate considerata la crescente concorrenza in Giappone. A livello di portafoglio ravvisiamo altrove opportunità d'investimento più interessanti e abbiamo pertanto incrementato l'esposizione a BB Biotech, A2 Milk, Associated British Foods e a Berkshire Hathaway.

Le opzioni detenute per fini di copertura sono state rinnovate e i prezzi di esercizio sono stati adeguati alle mutate condizioni del mercato. Continuiamo a mantenere una piccola posizione di copertura del 5% circa in futures sull'S&P 500.

Le posizioni in obbligazioni e oro restano invariate nell'ambito del portafoglio.

Il 2019 passerà alla storia come un anno borsistico positivo, forse addirittura ottimo. Si tende tuttavia a dimenticare che i forti guadagni messi a segno quest'anno sono stati appena sufficienti a compensare le perdite subite nel 2018. La maggior parte degli indici europei non ha segnato nuovi picchi. Alla luce della situazione di partenza promettente, le borse europee dovrebbero raggiungere nuovi massimi al più tardi nel 2020. I listini statunitensi dovrebbero invece proseguire la loro caccia ai record. In sintesi, siamo fortemente esposti al comparto azionario e riteniamo che il portafoglio sia ben bilanciato e che presenti un profilo qualitativamente elevato.

Grafico 4: struttura del portafoglio* di Ethna-DEFENSIV

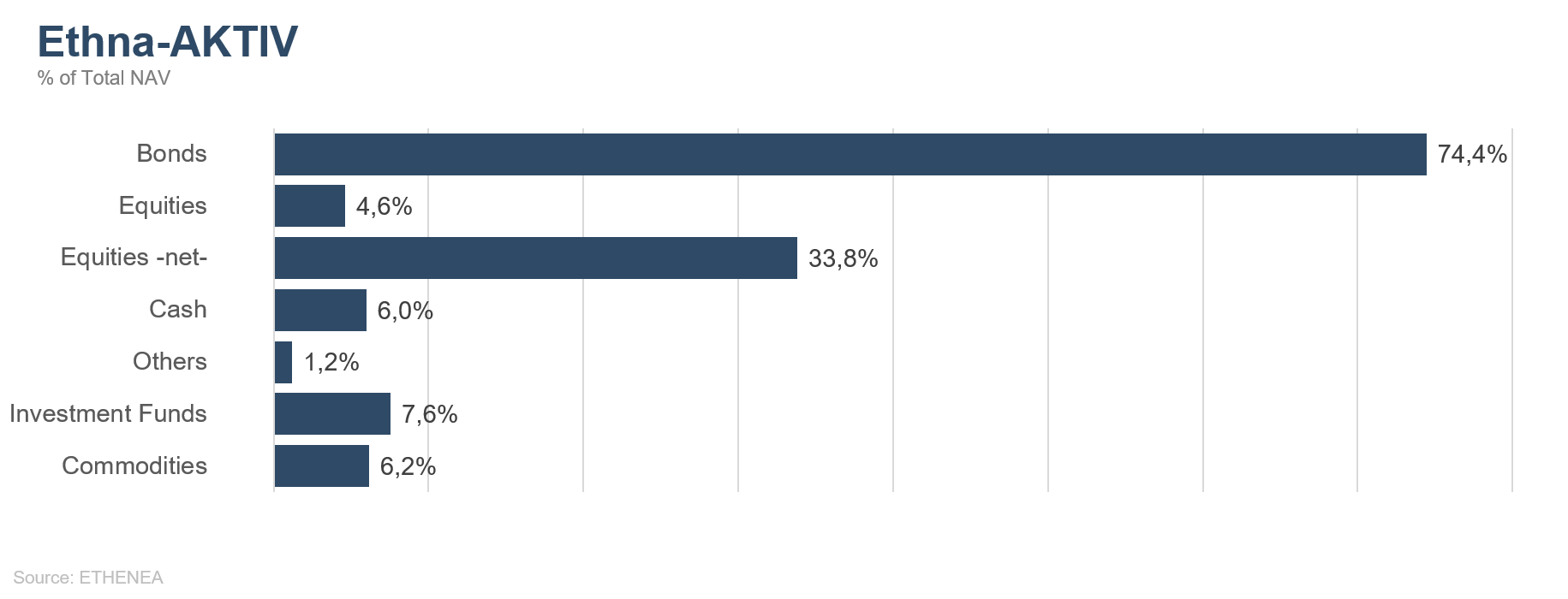

Grafico 5: struttura del portafoglio* di Ethna-AKTIV

Grafico 6: struttura del portafoglio* di Ethna-DYNAMISCH

Grafico 7: composizione del portafoglio di Ethna-DEFENSIV per valuta

Grafico 8: composizione del portafoglio di Ethna-AKTIV per valuta

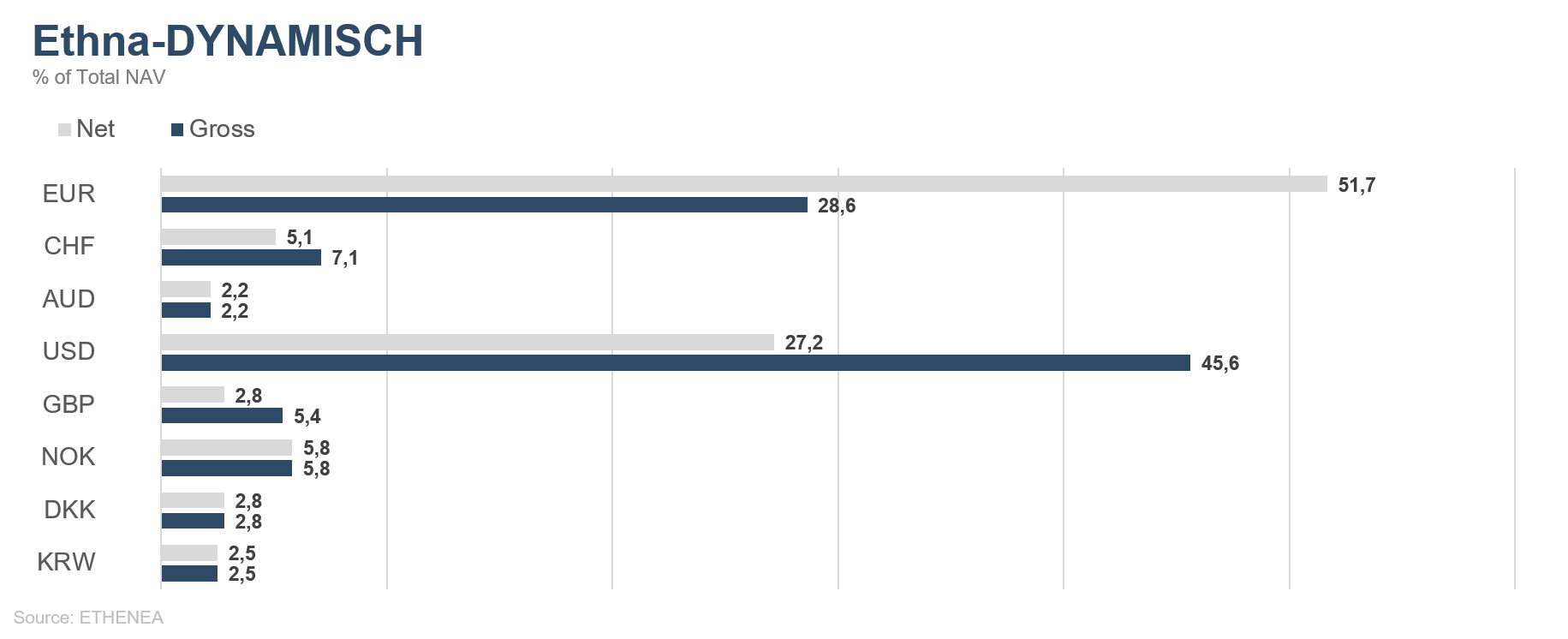

Grafico 9: composizione del portafoglio di Ethna-DYNAMISCH per valuta

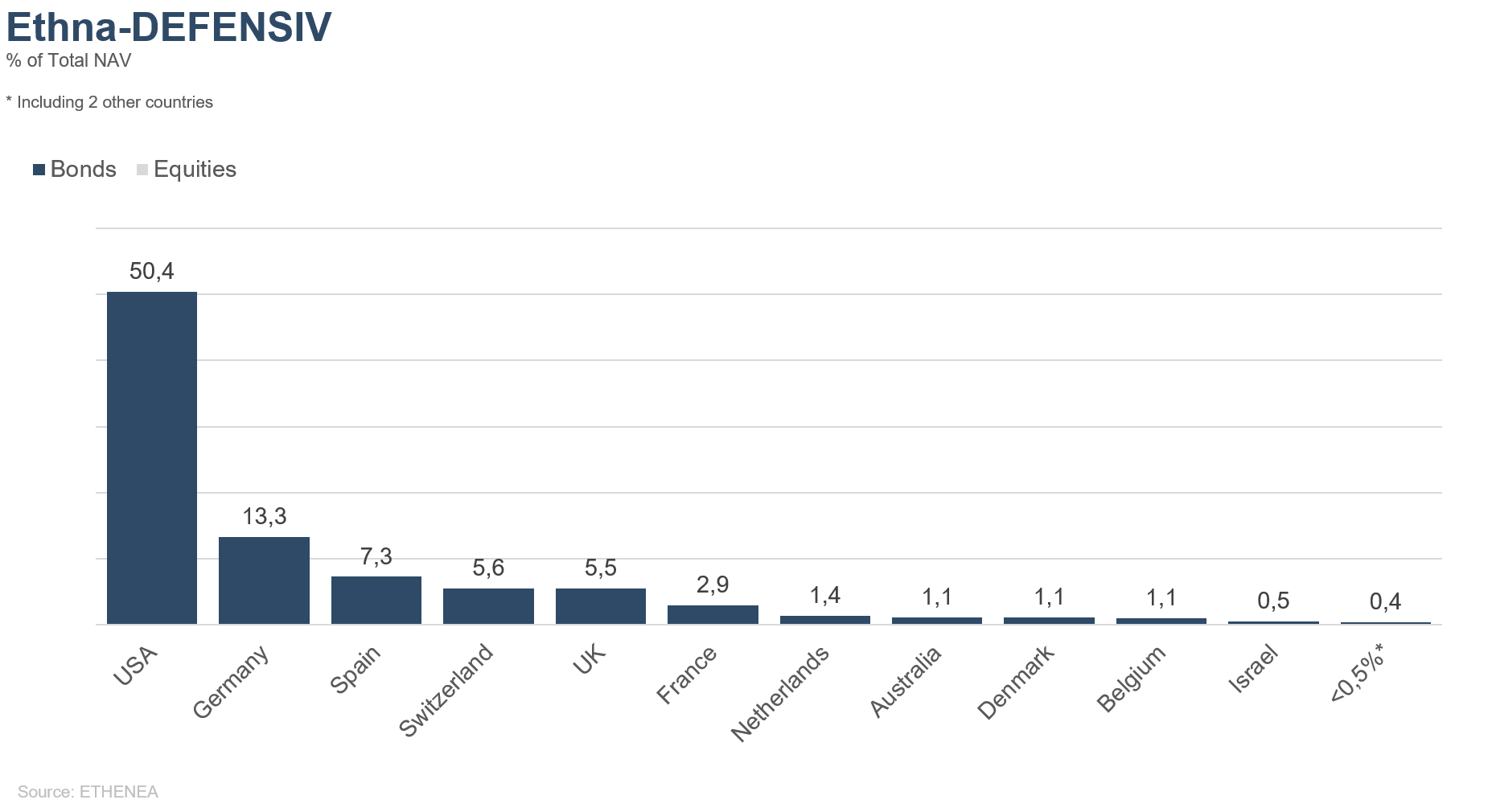

Grafico 10: composizione del portafoglio di Ethna-DEFENSIV per regione

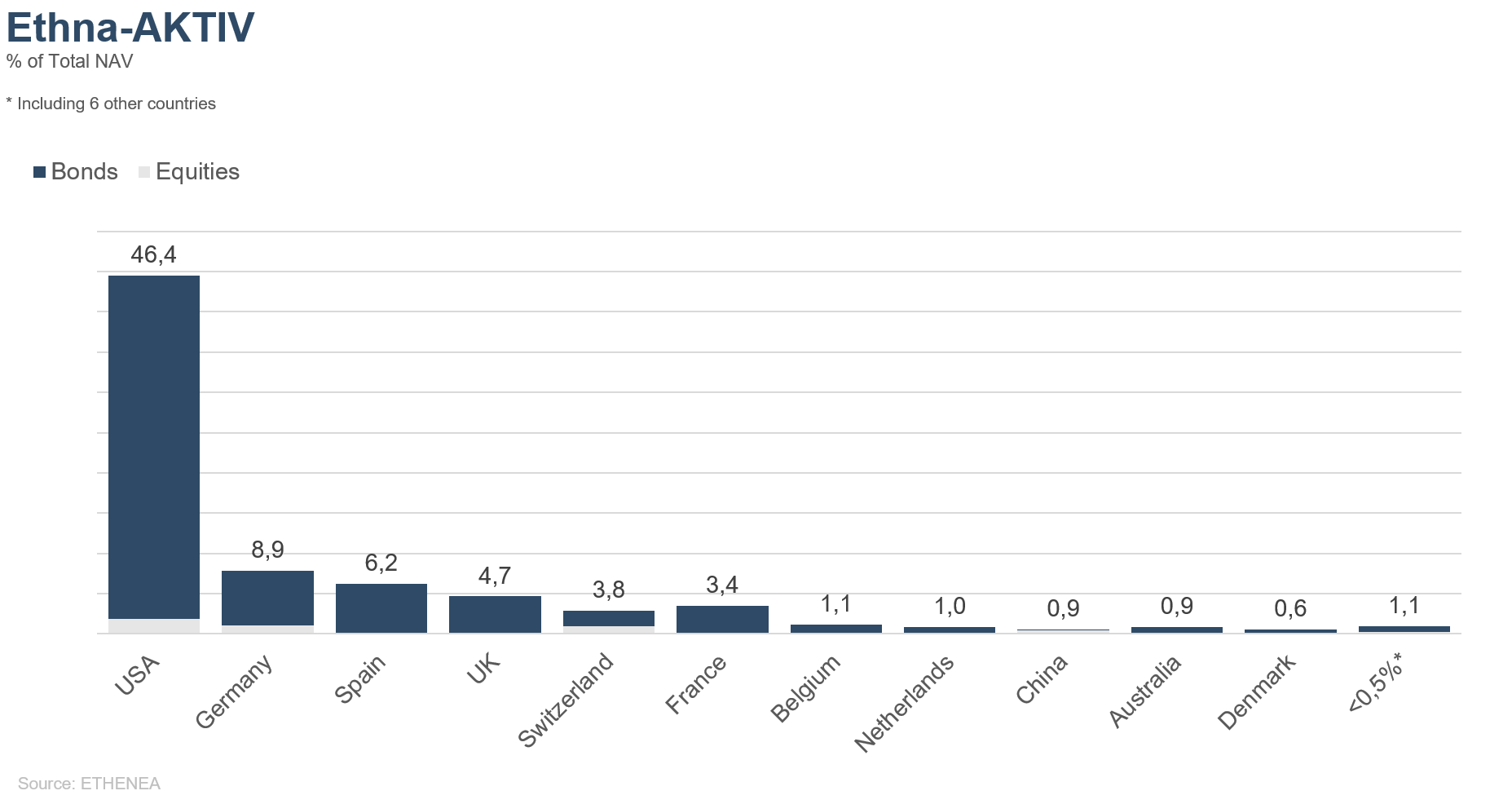

Grafico 11 composizione del portafoglio di Ethna-AKTIV per regione

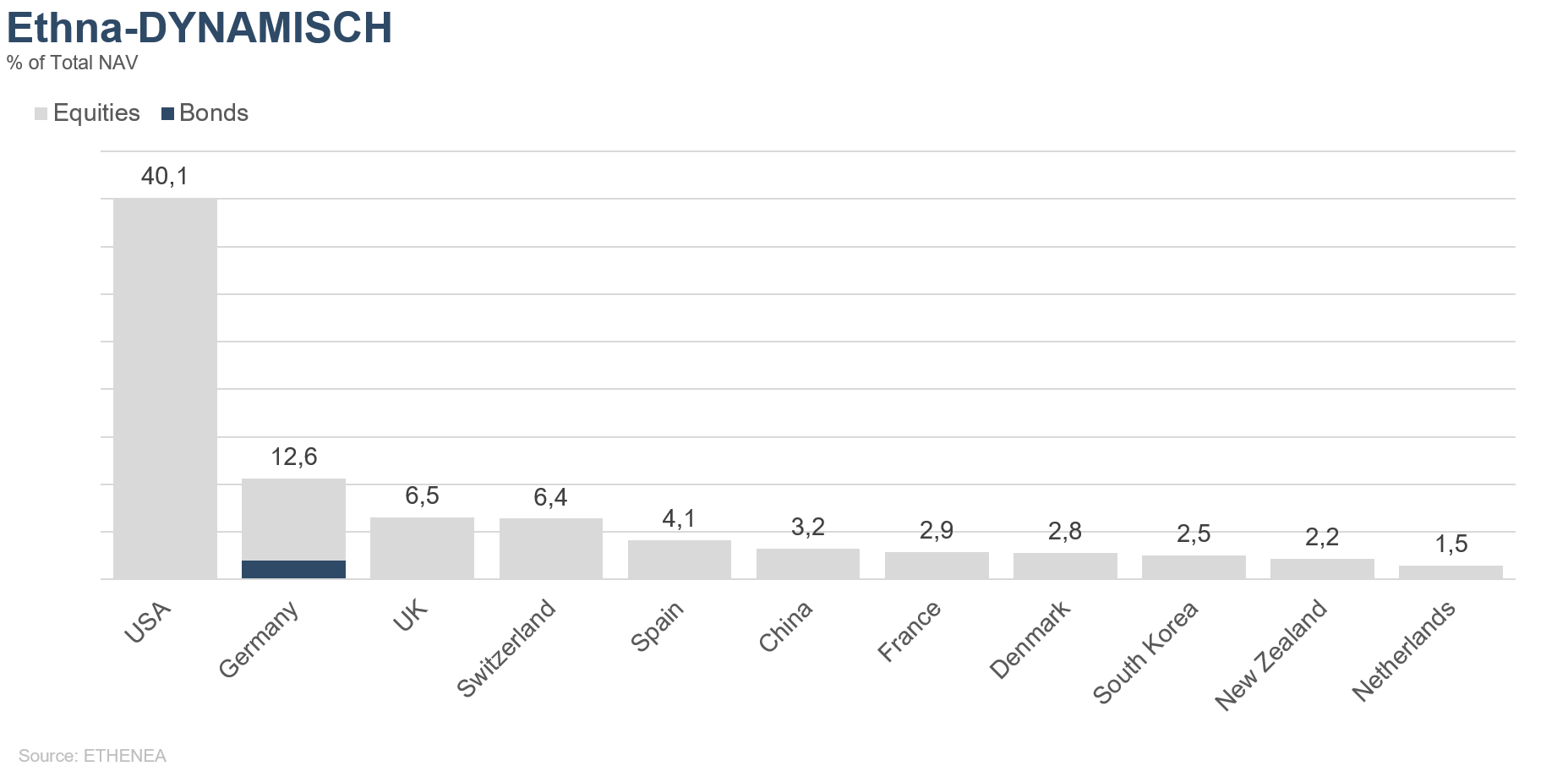

Grafico 12: composizione del portafoglio di Ethna-DYNAMISCH per regione

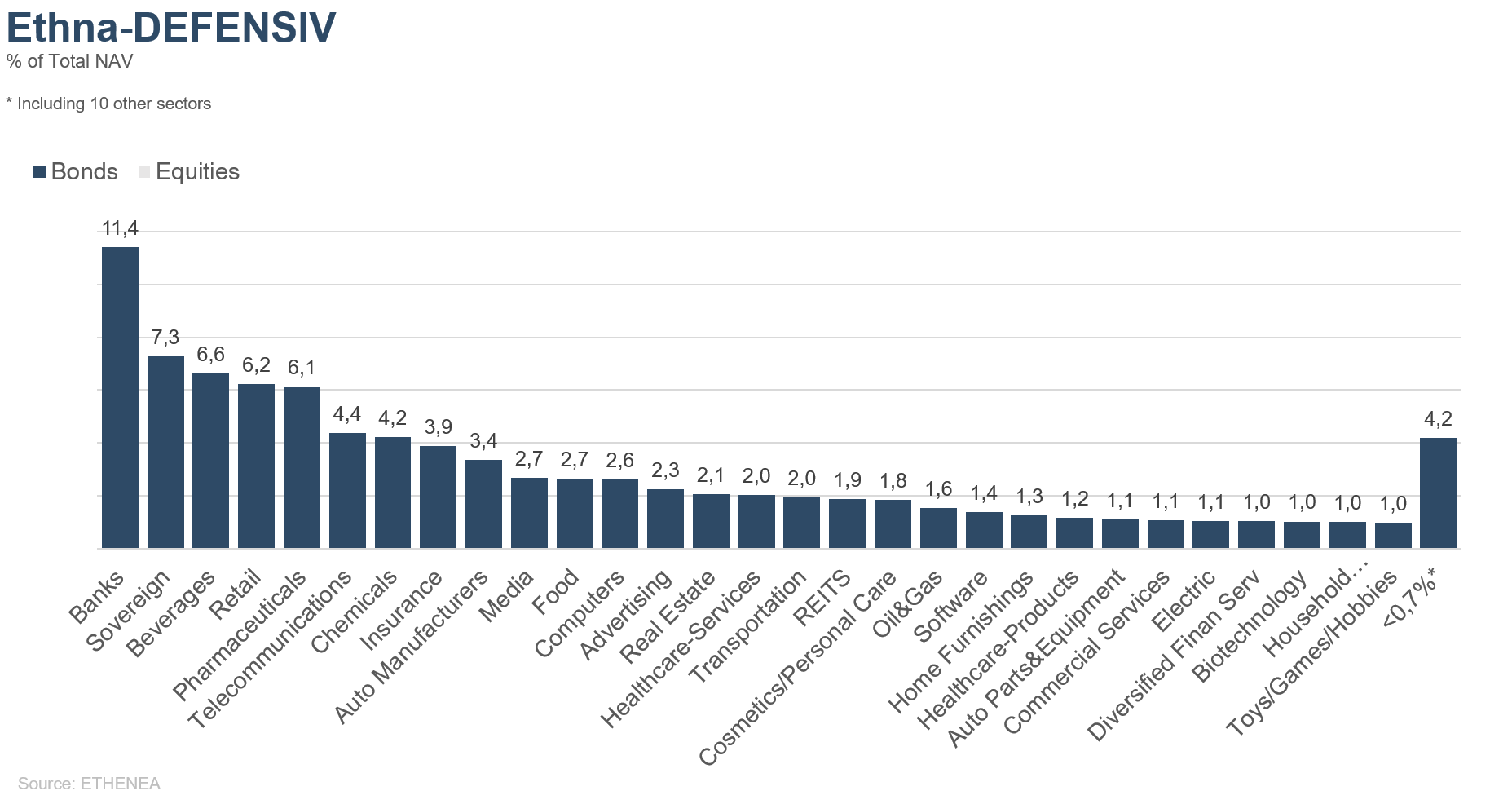

Grafico 13: composizione del portafoglio di Ethna-DEFENSIV per settore degli emittenti

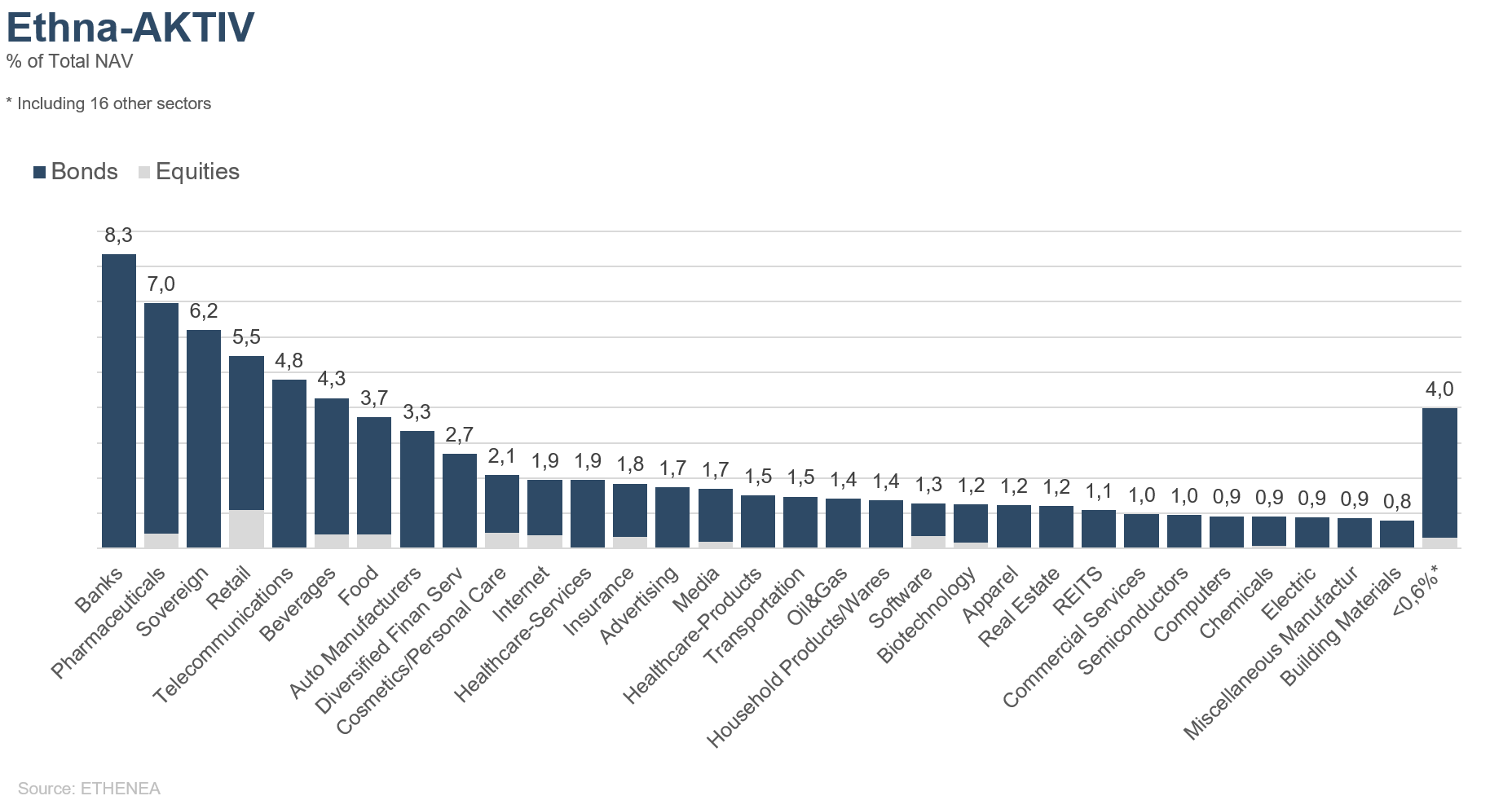

Grafico 14: composizione del portafoglio di Ethna-AKTIV per settore degli emittenti

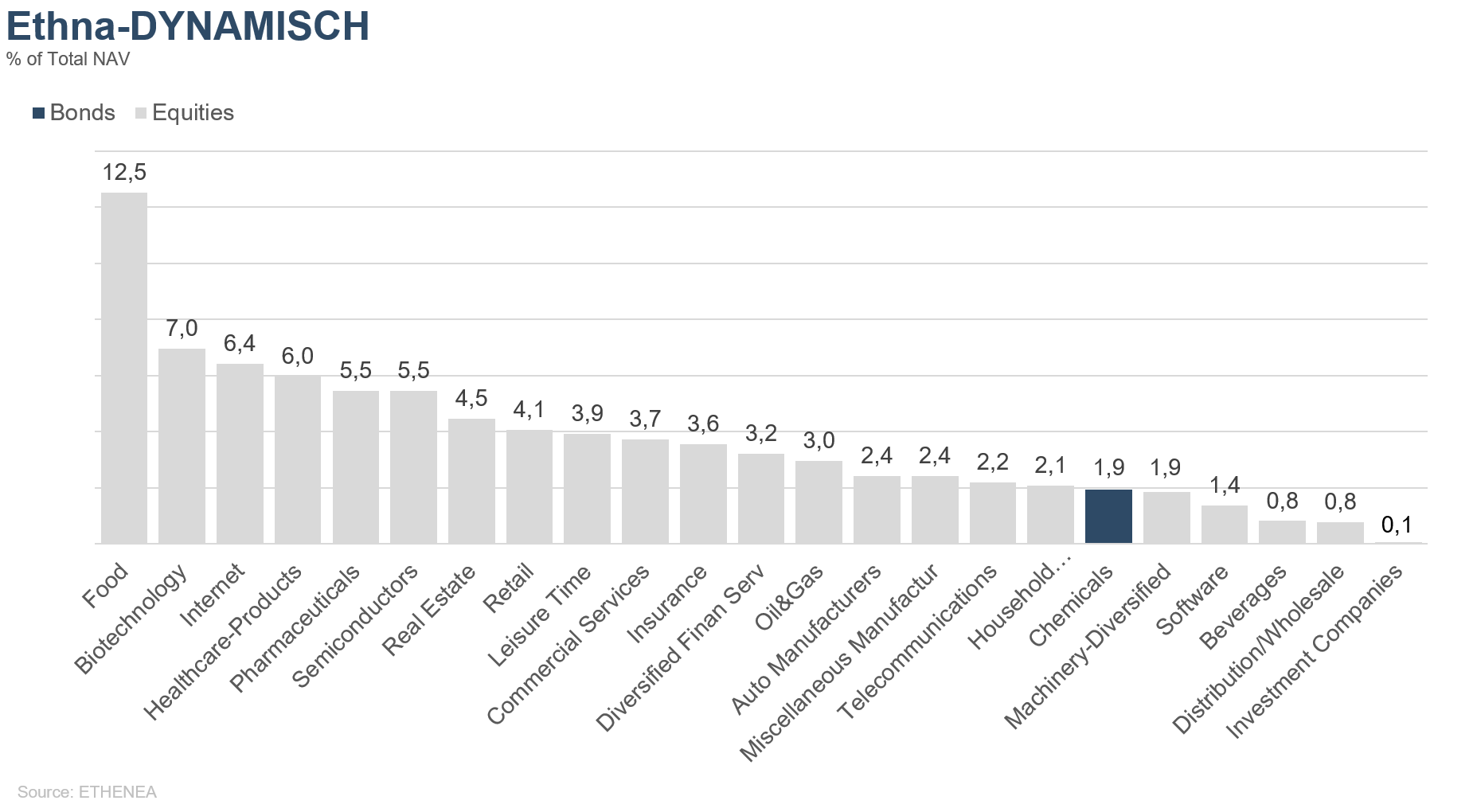

Grafico 15: composizione del portafoglio di Ethna-DYNAMISCH per settore degli emittenti

* La voce "Cash" comprende i depositi a termine, i depositi overnight e i conti correnti/di altro tipo. La voce "Equities net" comprende gli investimenti diretti e l'esposizione derivante dai derivati azionari.

Please contact us at any time if you have questions or suggestions.

ETHENEA Independent Investors S.A.

16, rue Gabriel Lippmann · 5365 Munsbach

Phone +352 276 921-0 · Fax +352 276 921-1099

info@ethenea.com · ethenea.com

Prima dell'adesione leggere il prospetto e i documenti contenenti le informazioni chiave (PRIIPs-KIDs). La presente è una comunicazione pubblicitaria. Il presente materiale pubblicitario non è richiesto dalla legge o dalla normativa e il suo scopo è unicamente quello di fornire informazioni sui prodotti. Le informazioni contenute nel presente documento non costituiscono un invito, un'offerta o una raccomandazione ad acquistare o vendere quote di fondi ovvero a effettuare altre transazioni. Il loro unico scopo è quello di permettere al lettore di comprendere le caratteristiche chiave del fondo, come ad esempio il processo di investimento, e non vanno intese, in tutto o in parte, alla stregua di una raccomandazione di investimento. Non sostituiscono le proprie considerazioni personali, né altre informazioni e consigli legali, fiscali o finanziari. Né la Società di gestione né i suoi organi o dipendenti possono essere ritenuti responsabili per qualsiasi perdita derivante, direttamente o indirettamente, dall'utilizzo del contenuto del presente documento o altrimenti insorta in relazione al presente documento. La sottoscrizione di quote può essere effettuata unicamente sulla base dei documenti di vendita attualmente in vigore in lingua tedesca (il prospetto informativo, i documenti contenenti le informazioni chiave (PRIIPs-KIDs) e, a titolo complementare, le relazioni annuale e semestrale), da cui è possibile desumere informazioni esaustive sull'acquisto del fondo, nonché sulle opportunità e sui rischi connessi. I citati documenti di vendita in lingua tedesca (nonché le traduzioni non ufficiali in altre lingue) sono disponibili sul sito www.ethenea.com e possono essere richiesti gratuitamente presso la Società di gestione ETHENEA Independent Investors S.A. e presso la Banca depositaria, nonché presso i vari Agenti di pagamento e di informazione nazionali e presso il rappresentante in Svizzera. Gli agenti di pagamento o di informazione per i fondi Ethna-AKTIV, Ethna-DEFENSIV ed Ethna-DYNAMISCH sono i seguenti: Austria, Belgio, Germania, Liechtenstein, Lussemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo; Francia: CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris; Italia: State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Spagna: ALLFUNDS BANK, S.A., C/ Estafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid); Svizzera: Rappresentante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente di pagamento: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. Gli agenti di pagamento o di informazione di HESPER FUND, SICAV - Global Solutions sono i seguenti: Austria, Belgio, Francia, Germania, Lussemburgo: DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen, Lussemburgo; Italia: Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano; Svizzera: Rappresentante: IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich; Agente di pagamento: DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La Società di gestione può disdire per motivi strategici o legali, nel rispetto di eventuali scadenze, i contratti di distribuzione in essere con terzi o ritirare le autorizzazioni alla distribuzione. Gli investitori possono informarsi sui propri diritti sul sito www.ethenea.com e nel prospetto informativo. Le informazioni sono disponibili in lingua tedesca e inglese nonché in singoli casi anche in altre lingue. Autore: ETHENEA Independent Investors S.A. È vietata la diffusione del presente documento a persone domiciliate in paesi in cui la distribuzione del fondo non è autorizzata o in cui è richiesta una licenza per la distribuzione. L'offerta di quote a persone di tali paesi è consentita solo se conforme alle disposizioni di legge applicabili e qualora venga assicurato che la distribuzione e la pubblicazione del presente documento nonché l'offerta o la vendita di quote non siano soggette ad alcuna restrizione nella giurisdizione in questione. In particolare, il fondo non è offerto né negli Stati Uniti d'America né a soggetti statunitensi ("US Person" ai sensi della Rule 902 della Regulation S dello U.S. Securities Act del 1933 e successive modifiche) né a persone che agiscono su mandato, per conto o a beneficio di soggetti statunitensi. Le performance passate non devono essere considerate come un'indicazione o una garanzia delle performance future. In ragione delle fluttuazioni del valore degli strumenti finanziari sottostanti e del loro rendimento, nonché delle variazioni dei tassi di interesse e dei tassi di cambio, il valore delle quote di un fondo e il rendimento da esse generato non sono garantiti e possono sia aumentare che diminuire. Le valutazioni incluse nel presente documento si basano su diversi fattori, tra cui i prezzi correnti, le stime del valore delle attività sottostanti e della liquidità del mercato, nonché altre previsioni e informazioni pubblicamente disponibili. In linea di principio, i prezzi, i valori e i rendimenti possono sia aumentare sia diminuire fino alla perdita totale del capitale investito; le previsioni e le informazioni possono cambiare senza preavviso. Il valore del capitale investito e il prezzo delle quote del fondo, nonché i proventi e le distribuzioni che ne derivano, sono soggetti a fluttuazioni e possono azzerarsi totalmente. Una performance positiva conseguita in passato non è pertanto un indicatore attendibile di una performance positiva futura. In particolare, non è possibile garantire la protezione del capitale investito; non vi è quindi alcuna garanzia che, in caso di vendita o di rimborso, il valore del capitale investito o delle quote del fondo detenute dall'investitore corrisponda al capitale investito inizialmente. Gli investimenti in valuta estera sono soggetti a ulteriori fluttuazioni dei tassi di cambio e a rischi valutari, vale a dire che la performance di tali investimenti dipende anche dalla volatilità della valuta estera, che può avere un impatto negativo sul valore del capitale investito. Le partecipazioni e le allocazioni sono soggette a modifiche. Sono inclusi nel calcolo le commissioni di gestione e della banca depositaria così come tutti gli altri costi che, in conformità alle disposizioni contrattuali, gravano sul fondo. Il calcolo della performance avviene secondo il metodo BVI, ovverossia, nel calcolo non sono inclusi la commissione di sottoscrizione, i costi di transazione (come le commissioni di ordini e le commissioni dei mediatori), nonché gli oneri di custodia e altri costi di gestione. La performance dell'investimento risulterebbe inferiore se si tenesse conto della commissione di sottoscrizione. Non viene fornita alcuna garanzia che le previsioni di mercato si realizzino. Qualsiasi affermazione in merito ai rischi contenuta nella presente pubblicazione non deve essere considerata un elenco di tutti i rischi o una descrizione esaustiva dei rischi menzionati. Si rimanda espressamente alle descrizioni dettagliate dei rischi nel prospetto informativo. Non è tuttavia possibile garantirne la correttezza, completezza o attualità. Contenuti e informazioni sono protetti dal diritto d'autore. Non è possibile garantire che il documento sia conforme a tutti i requisiti legali o normativi in materia definiti in paesi diversi dal Lussemburgo. Avvertenze: I termini tecnici più importanti sono definiti nel glossario all'indirizzo www.ethenea.com/glossario. Informazioni per gli investitori in Svizzera: Il Paese di origine dell'investimento collettivo di capitale è il Lussemburgo. Il rappresentante in Svizzera è IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurigo. L'agente di pagamento in Svizzera è DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurigo. Il prospetto informativo, i documenti contenenti le informazioni chiave (PRIIPs-KIDs), lo statuto e le relazioni annuale e semestrale possono essere ottenuti gratuitamente presso il rappresentante. Copyright © ETHENEA Independent Investors S.A. (2024) Tutti i diritti riservati. 03/12/2019